Việc sử dụng NPV làm tiêu chuẩn đánh giá, lựa chọn thực hiện như sau:

Nếu NPV < 0, dòng tiền thuần của dự án quy về hiện tại không đủ bù đắp vốn đầu tư ban đầu, dự án bị loại bỏ.

Nếu NPV = 0, thì tùy vào tình hình cụ thể và sự cần thiết của dự án mà quyết định đầu tư vào dự án hay không.

Nếu NPV> 0, dự án có tổng dòng tiền thuần chiết khấu về hiện tại lớn hơn vốn đầu tư ban đầu, NPV càng lớn thì hiệu quả tài chính càng cao, dự án càng hấp dẫn. Vì vậy, nếu các dự án đầu tư là độc lập và có NPV dương thì đều có thể chấp nhận. Nếu các dự án đầu tư là xung khắc nhau và vòng đời của các dự án bằng nhau thì sẽ chọn dự án có giá trị hiện tại thuần dương cao nhất.

* Tỷ suất doanh lợi nội bộ (Internal Rate of Return-IRR)

Về mặt khái niệm, tỷ suất doanh lợi nội bộ (IRR) là mức sinh lời đồng vốn đầu tư của dự án, đó là một lãi suất chiết khấu làm cho giá trị hiện tại thuần NPV bằng không. Công thức xác định IRR của dự án như sau:

Có thể bạn quan tâm!

-

Thẩm định dự án căn hộ khách sạn tại thị xã Từ Sơn - 2

Thẩm định dự án căn hộ khách sạn tại thị xã Từ Sơn - 2 -

Thẩm Định Tính Pháp Lý Của Dự Án

Thẩm Định Tính Pháp Lý Của Dự Án -

Thẩm Định Phương Diện Thị Trường Sản Phẩm Đầu Ra Của Dự Án

Thẩm Định Phương Diện Thị Trường Sản Phẩm Đầu Ra Của Dự Án -

Xác Định Hiệu Quả Tài Chính Của Dự Án

Xác Định Hiệu Quả Tài Chính Của Dự Án -

Tăng Trưởng Gdp Danh Nghĩa, 2016-Dự Báo Đến 2021

Tăng Trưởng Gdp Danh Nghĩa, 2016-Dự Báo Đến 2021 -

Bảng So Sánh Mức Tăng Trưởng Kinh Tế (Grdp), 2016 - 2019

Bảng So Sánh Mức Tăng Trưởng Kinh Tế (Grdp), 2016 - 2019

Xem toàn bộ 131 trang tài liệu này.

Trong đó:

∑

NPV: Giá trị hiện tại thuần của dự án đầu tư IRR : Tỷ suất doanh lợi nội bộ của dự án CFt : Dòng tiền thuần của dự án năm thứ t CF0: Vốn đầu tư ban đầu của dự án

n: Số năm hoạt động của dự án

Việc sử dụng phương pháp IRR để đánh giá, lựa chọn dự án đầu tư theo quan điểm tổng đầu tư được thực hiện thông qua việc so sánh IRR của dự án với chi phí sử dụng vốn bình quân của dự án (r) và có 3 trường hợp xảy ra:

- Nếu IRR < r (tương ứng với NPV <0) loại bỏ dự án

- Nếu IRR = r (tương ứng với NPV = 0) thì tùy vào tình hình cụ thể và sự cần thiết của dự án mà quyết định đầu tư vào dự án hay không.

- Nếu IRR > r (tương ứng với NPV > 0) Nếu đây là dự án độc lập thì dự án được chấp nhận. Nếu là các dự án loại trừ nhau thì chọn dự án có tỷ suất doanh lợi nội bộ cao nhất.

* Phương pháp chỉ số sinh lời (Profitability Index - PI)

Chỉ số này còn gọi là tỷ số lợi ích so với chi phí của dự án và một thước đo về khả năng sinh lời của dự án có tính đến yếu tố thời gian của tiền tệ. Chỉ số sinh lời (PI) được tính dựa vào mối quan hệ tỷ số giữa giá trị hiện tại của dòng tiền vào của dự án với vốn đầu tư ban đầu. Công thức tính như sau:

Trong đó:

PV: Là giá trị hiện tại của các dòng tiền vào của dự án

P: Là vốn đầu tư ban đầu. Khi áp dụng chỉ tiêu này để phân tích, đánh giá hiệu quả tài chính dự án đầu tư cần lưu ý các tình huống sau:

- Nếu PI < 1: Dự án đầu tư bị loại bỏ.

- Nếu PI = 1: Tuỳ tình hình cụ thể để chấp nhận hay loại bỏ dự án

- Nếu PI > 1: Nếu là dự án đầu tư độc lập thì được chấp nhận. Nếu các dự án là loại trừ nhau thì thông thường chọn dự án có PI cao nhất.

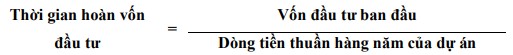

* Thời gian hoàn vốn đầu tư (Payback Period - PP)

Thời gian hoàn vốn đầu tư là khoảng thời gian cần thiết để dự án tạo ra dòng tiền thuần bằng số vốn đầu tư ban đầu để thực hiện dự án. Để xác định thời gian hoàn vốn đầu tư của dự án, có thể chia ra 2 trường hợp:

- Trường hợp 1: Nếu dự án tạo ra chuỗi dòng tiền thuần hàng năm đều đặn và bằng nhau thì thời gian hoàn vốn đầu tư được xác định theo công thức:

- Trường hợp 2: Nếu dự án tạo ra chuỗi dòng tiền thuần không ổn định ở các năm. Thời gian hoàn vốn đầu tư được xác định theo cách sau:

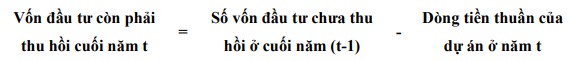

+ Xác định số năm thu hồi vốn đầu tư bằng cách tính số vốn đầu tư còn phải thu hồi ở cuối năm lần lượt theo thứ tự.

+ Khi số vốn đầu tư còn phải thu hồi ở cuối năm nào đó nhỏ hơn dòng tiền thuần của dự án ở năm kế tiếp thì cần xác định thời gian (số tháng) thu hồi nốt vốn đầu tư trong năm kế tiếp.

- Doanh nghiệp cần xác định thời gian thu hồi vốn đầu tư tiêu chuẩn tối đa có thể chấp nhận. Khi đó, nếu dự án có thời gian thu hồi vốn đầu tư dài hơn thời gian thu hồi vốn tiêu chuẩn thì sẽ bị loại bỏ. Nếu các dự án thuộc dạng loại trừ nhau thì thông thường người ta sẽ chọn dự án có thời gian thu hồi vốn ngắn nhất.

* Tỷ suất lợi nhuận bình quân vốn đầu tư

Tỷ suất lợi nhuận bình quân vốn đầu tư là mối quan hệ giữa số lợi nhuận sau thuế bình quân thu được hàng năm do đầu tư mang lại trong suốt thời gian đầu tư và sốvốn đầu tư bình quân hàng năm của dự án.

Số lợi nhuận thuần bình quân hàng năm do đầu tư mang lại trong suốt thời gian đầu tư được tính theo bình quân số học kể từ lúc bắt đầu bỏ vốn đầu tư cho đến khi kết thúc dự án. Số vốn đầu tư bình quân hàng năm được tính theo bình quân số học trên cơ sở tổng số vốn đầu tư ở các năm suốt thời gian đầu tư và số năm vòng đời của dự án. Số tiền đầu tư cho một doanh nghiệp hoặc một phân xưởng bao gồm toàn bộ số tiền đầu tư về TSCĐ và tài sản lưu động thường xuyên. Để tính được số vốn đầu tư bình quân hàng năm cần xác định được số vốn đầu tư ở từng năm trong suốt các năm đầu tư. Số vốn đầu tư ở mỗi năm được xác định là số vốn đầu tư luỹ kế ở thời điểm cuối năm trừ đi khấu hao tài sản cố định luỹ kế ở thời điểm đầu năm.

* Phân tích điểm hòa vốn

Điểm hòa vốn là điểm mà tại đó doanh thu bằng với chi phí bỏ ra, doanh nghiệp không có lãi và cũng không bị lỗ. Trong phân tích điểm hòa vốn, người ta chia ra thành hai loại: Điểm hòa vốn kinh tế và điểm hòa vốn tài chính. Phân tích điểm hòa vốn là quá trình áp dụng các công cụ phân tích độ an toàn tài chính của dự án thông qua việc xác định điểm hòa vốn. Một trong những chỉ tiêu quan trọng nhất trong phân tích điểm hòa vốn là sản lượng hòa vốn. Sản lượng hoàn vốn là sản lượng cần thiết mà dự án đầu tư phải đạt được để với mức sản lượng này doanh thu vừa đủ bù đắp chi phí.

1.3.6. Phân tích rủi ro của dự án

Rủi ro của dự án được hiểu một cách chung nhất là khả năng mà một sự kiện không có lợi nào đó xuất hiện. Các nhà đầu tư quan niệm rằng rủi ro của một khoản đầu tư xảy ra khi lợi tức thực tế thấp hơn lợi tức dự kiến.

a) Mục đích của phân tích rủi ro

Mục đích của phân tích rủi ro là đánh giá tác động của sự thay đổi các biến đầu vào để thực hiện dự án như chi phí, giá bán, lạm phát, lãi suất để đưa ra cảnh báo tốt nhất với nhà đầu tư xem có nên tiếp tục chấp nhận các rủi ro đó và thực hiện dự án hay không?

b) Phương pháp phân tích rủi ro

Để đánh giá tính vững mạnh về mặt tài chính hay kinh tế trong khâu thẩm định dự án, ta phải ước lượng dòng tiền dự án trong tương lai. Trong mô hình cơ sở, dòng tiền của dự án được tính toán dựa trên các giá trị kỳ vọng. Các giá trị kỳ vọng này được tính toán bằng cách dựa trên các dữ liệu trong quá khứ và lượng hóa các yếu tố tác động đến tương lai. Vậy kết quả thẩm định trong mô hình cơ sở như NPV hay IRR đều là giá trị kỳ vọng, trung vị hay yếu vị (giá trị có xác suất xảy ra lớn nhất). Các giá trị kỳ vọng, trung vị hay yếu vị này là những ước lượng tốt nhất cho tương lai theo quan điểm của nhà phân tích, nhưng không phải là những gì chắc chắn xảy ra.

Một số biến có ảnh hưởng tới kết quả thẩm định NPV và IRR có thể có mức độ chắc chắn không cao. Do vậy, kết quả thẩm định cũng mang tính không chắc chắn. Việc dự báo chính xác các thông số của dự án trong tương lai để có thể áp các giá trị duy nhất thường là việc bất khả thi. Để đối phó với các yếu tố bất định, dự án được thẩm định theo cách:

- Giả định mọi việc xảy ra đúng như dự kiến

- Tiến hành phân tích độ nhạy bằng cách đánh giá tác động của những thay đổi về thông số dự án tới kết quả thẩm định

- Dựa trên kết quả phân tích để điều chỉnh lại quyết định thẩm định và đề xuất các cơ chế quản lý rủi ro.

Phân tích độ nhạy

Phân tích độ nhạy là nhằm xác định những thông số có ảnh hưởng đáng kể đến tính khả thi của dự án và lượng hóa mức độ ảnh hưởng này. Cách tiến hành phân tích là cho giá trị một thông số dự án thay đổi và chạy lại mô hình thẩm định để xem NPV, IRR và các chỉ tiêu thẩm định thay đổi như nào. Thông thường ta sẽ tăng hay giảm các giá trị thông số theo tỷ lệ phần trăm nhất định +/ - 5%, +/- 10%... so với giá trị trong mô hình cơ sở…

Các thông số thường được lựa chọn trong phân tích độ nhạy như sau:

- Xây dựng: chi phí xây dựng, tiến độ thực hiện…

- Huy động vốn: Giá trị nợ vay, lãi suất vay, kỳ hạn vay nợ…

- Vĩ mô: chỉ số giá, tỷ giá hối đoái, tăng trưởng GDP, tăng trưởng dân số…

- Thị trường: Giá hàng hóa/ dịch vụ đầu ra của dự án, tốc độ tăng cầu với sản phẩm dự án, giá nguyên vật liệu đầu vào…

- Kỹ thuật/ vận hành: thông số kỹ thuật và chi phí đơn vị vận hành, bảo trì.

Phân tích mô phỏng – Monte Carlo Simulation

Phân tích mô phỏng giả định nhiều biến trong mô hình cùng thay đổi một cách tự động với hàng nghàn dự báo. Mỗi một biến trong mô hình được giả định là biến ngẫu nhiên tuân theo một quy luật phân phối xác định. Từ các biến này ta thực hiện

các phép tính cho từng giá trị của biến. Mỗi giá trị tương ứng của biến cho ra một kết quả trên mô hình. Tình trình này được lặp đi lặp lại theo yêu cầu của phép thử. Sau khi kết thúc số lần thử các kết quả sẽ được hiển thị trên đồ thị dự báo.

Phân tích mô phỏng cho kết quả rõ ràng hơn phân tích độ nhạy, trong phân tích độ nhạy chỉ tính đến sự thay đổi của một biến đầu vào. Kết quả trong phân tích mô phỏng có độ chính xác cao và có khả năng xảy ra nhiều hơn trong thực tế.

1.4. Thẩm định dự án bất động sản

1.4.1. Đặc điểm của dự án bất động sản

Dự án bất động sản là hoạt động đầu tư vốn để tạo dựng tài sản bất động sản là: nhà, công trình xây dựng, quỹ đất có hạ tầng…để kinh doanh sinh lợi trong một khoảng thời gian nhất định.

Trong thực tế, có các loại dự án bất động sản như sau:

+ Kinh doanh cao ốc văn phòng;

+ Căn hộ cho thuê;

+ Trung tâm thương mại;

+ Khách sạn, nhà hàng;

+ Dịch vụ nhà ở;

+ Hạ tầng khu công nghiệp;

+ Dự án kết hợp cung cấp các loại hình dịch vụ trên.

Dự án bất động sản sẽ tạo dựng tài sản là những bất động sản mới. Đây là một khâu phức tạp nhất trong các hoạt động kinh doanh bất động sản so với các hoạt động giao dịch, môi giới và tư vấn bất động sản trên thị trường. Hoạt động đầu tư vào dự án bất động sản phải đi từ khâu chọn vị trí khu đất, xin các loại giấy phép để được thực hiện dự án, thiết kế, tiến hành xây dựng thi công để tạo ra bất động sản. Trong quá trình thực hiện, nhà đầu tư phải quyết định phương án kinh doanh như hoạt động chuyển nhượng hay tự quản lý vận hành.

1.4.2. Các nhân tố chủ yếu tác động đến dự án bất động sản

1.4.2.1. Chính sách kinh tế của nhà nước

Hoạt động của thị trường bất động sản rất nhạy cảm với các chính sách pháp luật của nhà nước đặc biệt là các chính sách về đất đai, các loại thuế liên quan đến đất đai hoặc những chính sách vĩ mô về thị trường bất động sản đã tác động trực tiếp hoặc gián tiếp đến hoạt động đầu tư dự án bất động sản. Khi nhà nước có những chính sách khuyến khích, ưu đãi với những đầu tư bất động sản thì sẽ có nhiều dự án mới được phát triển.

1.4.2.2. Sự cạnh tranh trong thị trường bất động sản

Thị trường bất động sản nếu kinh doanh hiệu quả sẽ là một kênh sinh lời mà bất cứ nhà đầu tư nào cũng mong muốn. Thị trường bất động sản cũng lên xuống theo chu kỳ kinh tế. Trong thời kỳ sôi động của thị trường, các chủ đầu tư dự án liên tiếp phát triển các dự án mới sẽ làm dư thừa nguồn cung bất động sản. Do đó, để tiếp tục bán được sản phẩm, các chủ đầu tư cần phải đưa ra những chương trình giảm giá, khuyến mãi hoặc thay đổi phương án kiến trúc, hoàn thiện sản phẩm tốt hơn để thu hút nhu cầu về với sản phẩm của mình. Sự cạnh tranh khốc liệt trên thị trường luôn ảnh hưởng đến quyết định của nhà đầu tư.

1.4.2.3. Nguồn vốn trong kinh doanh bất động sản

Để triển khai một dự án bất động sản, các chủ đầu tư cần phải có nguồn vốn lớn và dòng tiền ổn định để thu hồi vốn trong thời gian dài. Nếu các chủ đầu tư không được tiếp cận nguồn vốn vay ổn định và lâu dài thì sẽ khó hình thành nên các dự án bất động sản mới, gây thiếu hụt nguồn cung.

1.4.2.4. Khả năng tài chính của doanh nghiệp

Khả năng tài chính của doanh nghiệp chủ đầu tư quyết định đến quy mô và chất lượng của các dự án. Nếu doanh nghiệp có khả năng tài chính mạnh và huy động được nguồn vốn vay tốt thì sẽ đủ năng lực để triển khai xây dựng các dự án bất động sản hoàn thành đúng tiến độ và chất lượng cao.

1.4.2.5. Sự tiến bộ của khoa học công nghệ

Khoa học công nghệ nói chung và trong ngành xây dựng nói riêng đã góp phần thúc đẩy sự ứng dụng những thành tựu khoa học về cơ khí, xây dựng, kiến trúc đảm bảo chất lượng thi công, tính độc đáo và thiết thực của các dự án. Một dự án bất động sản hấp dẫn không chỉ do uy tín, chất lượng, diện tích, vị trí… mà nó còn hấp dẫn bởi tính hiện đại của thiết kế kiến trúc. Các kỹ thuật xây dựng mới có nhiều tính ưu việt sẽ đẩy nhanh tiến độ thi công và tạo tính thẩm mỹ cao cho mỗi dự án.

Trong những năm nay, cuộc cách mạng công nghiệp 4.0 với sự phát triển mạnh mẽ của lĩnh vực công nghệ, ứng dụng trí tuệ nhân tạo, lưu trữ đám mây, big data, robot trả lời tự động đã thay đổi nhiều hành vi mua sẵm, tìm kiếm bất động sản của khách hàng. Những năm tới, nhiều chủ đầu tư sẽ muốn khách hàng trải nghiệm sản phẩm qua internet, mua bán căn hộ online… nhưng vấn đề này còn nhiều thách thức khi thị trường cần phải minh bạch, chủ đầu tư uy tín hơn thì mới thu hút được khách hàng và thay đổi hành vi mua bán của khách hàng trong lĩnh vực này.

1.4.3. Thẩm định tài chính dự án bất động sản

1.4.3.1. Xác định Tổng mức vốn đầu tư

Tổng mức vốn đầu tư bao gồm :

- Chi phí xây dựng: Chi phí xây lắp hạ tấng và chi phí xây lắp các công trình kiến trúc.

+ Chi phí xây dựng hạ tầng: san nền, đường giao thông, hào kỹ thuật, thoát nước mưa, cấp điện chiếu…

- Chi phí đất: Chi phí giải phóng mặt bằng; chi phí bồi thường nhà cửa; hoa màu, vật nuôi…; nghĩa vụ tài chính với nhà nước…

- Chi phí hoạt động: nhân sự bộ phận phát triển dự án, chi phí văn phòng…

1.4.3.2. Xác định nguồn tài trợ

Nguồn tài trợ có thể được cung cấp bởi các nguồn sau:

- Do nguồn ngân sách cấp phát;