2.3.1.2. Các chỉ tiêu đánh giá hiệu quả hoạt động huy động vốn

- Quy mô nguồn vốn huy động: Quy mô là chỉ tiêu phản ánh số lượng nguồn vốn huy động của ngân hàng . Với quy mô nguồn huy động ngày càng tăng sẽ hỗ trợ vốn cho ngân hàng hoạt động, phát triển và mở rộng phạm vi hoạt động của mình, quy mô cũng tạo điều kiện nâng cao tính thanh khoản, tính ổn định và tăng niềm tin của khách hàng

- Tốc độ tăng trưởng nguồn vốn huy động: Tốc độ tăng trưởng nguồn vốn huy động thể hiện khả năng mở rộng quy mô vốn huy động của ngân hàng qua các năm, cho thấy nguồn vốn biến đổi theo xu hướng như thế nào và khả năng kiểm soát của ngân hàng đến nguồn vốn huy động. Điều đó ảnh hưởng tới khả năng tăng cường và mở rộng thị trường hoạt động của mình. Về mặt lượng, chỉ tiêu tốc độ tăng trưởng nguồn vốn huy động thường được đánh giá thông qua:Tốc độ tăng trưởng VHĐ= (Tổng VHĐ kỳ này-Tổng VHĐ kỳ trước)/(Tổng VHĐ kỳ trước)*100

Chỉ tiêu này phản ánh sự thay đổi về quy mô nguồn vốn huy động qua các thời kỳ. Nếu tỉ lệ này > 100% thì quy mô nguồn vốn huy động của ngân hàng đã được mở rộng.

- Cơ cấu nguồn vốn huy động: Cơ cấu nguồn vốn huy động ảnh hưởng tói cơ cấu tài sản và ảnh hưởng tới chi phí hoạt động bình quân của ngân hàng, từ đó ảnh hưởng tới chi phí đầu ra tức lãi suất cho vay của ngân hàng.

+ Cơ cấu nguồn vốn huy động theo đối tượng

Tỷ trọng VHĐ theo đối tượng = (Khối lượng VHĐ theo đối tượng)/(Tổng NVHĐ ) *100

+ Cơ cấu nguồn vốn huy động theo kỳ hạn

Tỷ trọng VHĐ theo kỳ hạn= (Khối lượng VHĐ theo kỳ hạn)/(Tổng NVHĐ)*100

Có thể bạn quan tâm!

-

Vai Trò Của Huy Động Vốn Trong Hoạt Động Ngân Hàng

Vai Trò Của Huy Động Vốn Trong Hoạt Động Ngân Hàng -

Vai Trò Huy Động Vốn Từ Khách Hàng Cá Nhân Của Ngân Hàng Thương Mại

Vai Trò Huy Động Vốn Từ Khách Hàng Cá Nhân Của Ngân Hàng Thương Mại -

Kinh Nghiệm Tăng Cường Huy Động Vốn Từ Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại Của Việt Nam

Kinh Nghiệm Tăng Cường Huy Động Vốn Từ Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại Của Việt Nam -

Tình Hình Hoạt Động Kinh Doanh Ngân Hàng Tmcp Đt&ptvn, Chi Nhánh Phú Thọ

Tình Hình Hoạt Động Kinh Doanh Ngân Hàng Tmcp Đt&ptvn, Chi Nhánh Phú Thọ -

Huy Động Vốn Dân Cư Nhóm Sản Phẩm Tiền Gửi Tiết Kiệm Của Bidv Phú Thọ

Huy Động Vốn Dân Cư Nhóm Sản Phẩm Tiền Gửi Tiết Kiệm Của Bidv Phú Thọ -

Phân Tích Thực Trạng Huy Động Vốn Khcn Theo Nhóm Sản Phẩm Tiền Gửi Thanh Toán Của Ngân Hàng

Phân Tích Thực Trạng Huy Động Vốn Khcn Theo Nhóm Sản Phẩm Tiền Gửi Thanh Toán Của Ngân Hàng

Xem toàn bộ 126 trang tài liệu này.

+ Cơ cấu vốn huy động theo loại tiền

Tỷ trọng VHĐ theo loại tiền= (Khối lượng VHĐ theo loại tiền)/(Tổng NVHĐ)*100

- Chi phí huy động vốn

Chi phí huy động vốn là toàn bộ chi phí ngân hàng bỏ ra trong quá trình huy động vốn. Chi phí huy động vốn bao gồm 2 phần: chi phí trả lãi (trả lãi suất huy động) và chi phí phi lãi. Chi phí trả lãi bình quân= (Chi phí trả lãi)/(Tổng NVHĐ). Chỉ tiêu này phản ánh số tiền ngân hàng phải bỏ ra cho một đồng vốn huy động được. Chi phí trả lãi bình quân giảm qua các năm, kèm theo sự tăng trưởng về quy mô nguồn vốn, chứng tỏ công tác huy động vốn của ngân hàng đã được tổ chức một cách hiệu quả. Chi phí phi lãi bình quân = (Chi phí phi lãi)/(Tổng NVHĐ).

2.3.2. Các nhóm chỉ tiêu định tính

Căn cứ và việc điều tra khách hàng, tác giả đưa ra một số tiêu chí đánh giá mức độ chất lượng hoạt động huy động vốn của ngân hàng theo thang điểm quy ước như sau: 1- Rất không hài lòng; 2- Không hài lòng; 3- Bình thường; 4- Hài lòng; 5- Rất hài lòng, gồm:

- Các tiêu chí đánh giá mức độ tin cậy, bao gồm: Ngân hàng tạo được cảm giác an toàn trong giao dịch; Hình thức và cách thức tính lãi chính xác và minh bạch; Thông tin cá nhân và khoản tiền gửi được bảo mật; Kiểm soát được các giao dịch trong tài khoản tiền gửi; Ngân hàng thực hiện tốt các cam kết về thời gian.

- Các tiêu chí đánh giá mức độ đáp ứng của ngân hàng trong cung cấp sản phẩm huy động vốn, bao gồm các tiêu chí sau: Lãi suất tiền gửi được điều chỉnh kịp thời và có sức cạnh tranh; Quy trình thủ tục liên quan đến việc gửi tiền đơn giản, thuận tiện; Việc đáp ứng nhu cầu vốn trước hạn nhanh chóng, kịp thời cho khách hàng; Các hình thức huy động đa dạng, đáp ứng nhu cầu của khách hàng; Thời gian giao dịch trong ngày thuận tiện

- Các tiêu chí đánh giá về năng lực phục vụ, bao gồm: Bảng thông báo lãi suất được thiết kế rõ ràng, đầy đủ thông tin; Không mất nhiều thời gian cho một giao dịch tiền gửi; Nhân viên ngân hàng sẵn sàng phục vụ;

Nhân viên giao dịch có kiến thức, kỹ năng và khả năng truyền đạt, giới thiệu sản phẩm dịch vụ tốt; Nhân viên giao dịch có phong cách giao dịch văn minh, lịch sự.

- Các tiêu chí đánh giá về thái độ phục vụ, bao gồm: Những khiếu nại được tiếp nhận và giải quyết kịp thời; Nhân viên tư vấn, hướng dẫn và giải thích rõ ràng; Nhân viên có ý thức tiếp thu, lăng nghe những ý kiến phản hồi từ khách hàng; Nhân viên không có thái độ phân biệt đối xử, quan tâm đến khách hàng; Nhân viên hiểu và thông cảm với những nhu câu đặc biệt của khách hàng.

- Các tiêu chí đánh giá về cơ sở vật chất, bao gồm: Ngân hàng có trang thiết bị, công nghệ hiện đại; Cơ sở vật chất đầy đủ, có chỗ ngồi trong thời gian chờ đợi; Tờ rơi, tài liệu quảng cáo đầy đủ thông tin và sẵn có; Trang phục của nhân viên đồng bộ, gọn gàng, lịch sự; Trang phục của nhân viên đồng bộ, gọn gàng, lịch sự.

Chương 3

THỰC TRẠNG HUY ĐỘNG VỐN TỪ KHÁCH HÀNG CÁ NHÂN TẠI NGÂN HÀNG TMCP ĐẦU TƯ VÀ PHÁT TRIỂN VIỆT NAM, CHI NHÁNH PHÚ THỌ

3.1. Giới thiệu về Ngân hàng TMCP Đầu tư và Phát triển Việt Nam, chi nhánh Phú Thọ

3.1.1. Lịch sử hình thành và phát triển của Ngân hàng TMCP ĐT&PTVN, chi nhánh Phú Thọ

BIDV là ngân hàng thương mại lâu đời nhất Việt Nam với tiền thân là Ngân hàng Kiến thiết Việt Nam được thành lập ngày 26/4/1957. Sau hơn 57 năm xây dựng và trưởng thành, ngân hàng đã trải qua 3 giai đoạn phát triển chính với các tên gọi khác nhau phù hợp với từng thời kỳ và mục tiêu hoạt động:

Ngày 26/04/1957, Ngân hàng Kiến thiết Việt Nam trực thuộc Bộ Tài chính được thành lập theo Quyết định số 177/TTg của Thủ tướng Chính phủ.

Ngày 24/06/1981, Ngân hàng Đầu tư và Xây dựng Việt Nam thuộc Ngân hàng Nhà nước Việt Nam theo Quyết định số 259/CP của Hội đồng Chính phủ.

Ngày 14/11/1990, Ngân hàng Đầu tư và Phát triển Việt Nam thuộc Ngân hàng Nhà nước Việt Nam theo Quyết định số 401/CT của Chủ tịch Hội đồng Bộ trưởng.

Ngày 01/05/2012 Ngân hàng Đầu tư và Phát triển Việt Nam chuyển đổi thành Ngân hàng TMCP Đầu tư và Phát triển Việt Nam theo Giấy phép thành lập số 84/GP-NHNN ngày 23/4/2012 của Thống Đốc Ngân hàng nhà nước Việt Nam.

BIDV hoạt động kinh doanh trên các lĩnh vực:

Ngân hàng: Là một ngân hàng có kinh nghiệm hàng đầu cung cấp đầy đủ các sản phẩm, dịch vụ ngân hàng hiện đại và tiện ích.

Bảo hiểm: Cung cấp các sản phẩm Bảo hiểm phi nhân thọ được thiết kế phù hợp trong tổng thể các sản phẩm trọn gói của BIDV tới khách hàng.

Chứng khoán: Cung cấp đa dạng các dịch vụ môi giới, đầu tư và tư vấn đầu tư cùng khả năng phát triển nhanh chóng hệ thống các đại lý nhận lệnh trên toàn quốc.

Đầu tư tài chính: Góp vốn thành lập doanh nghiệp để đầu tư các dự án, trong đó nổi bật là vai trò chủ trì điều phối các dự án trọng điểm của đất nước.

Là một trong 114 chi nhánh BIDV, BIDV Phú Thọ được thành lập ngày 27/05/1957 có trụ sở tại địa chỉ số 1167, Đại lộ Hùng Vương, Phường Tiên Cát, Thành phố Việt Trì, Tỉnh Phú Thọ. Lịch sử hình thành và phát triển của BIDV Phú Thọ cũng gắn liền với lịch sử hình thành và phát triển của BIDV. Trong quá trình hoạt động và phát triển, BIDV Phú Thọ đã qua hai lần chia tách với những tên gọi:

- Năm 1995 tách mảng cấp phát vốn NSNN chuyển sang Cục Đầu tư (nay là Ngân hàng Phát triển theo Quyết định số 654/TTg ngày 8/11/1994 do Chính phủ ban hành về việc chuyển giao phần nhiệm vụ cấp phát vốn ngân sách từ BIDV sang Tổng cục Đầu tư Phát triển - Bộ Tài chính.

- Năm 1997, tỉnh Vĩnh Phú tách ra thành tỉnh Vĩnh Phúc và tỉnh Phú Thọ, theo đó BIDV Vĩnh Phú (cũ) được tách ra thành BIDV Phú Thọ và BIDV Vĩnh Phúc.

BIDV Phú Thọ chính thức hoạt động kinh doanh như một ngân hàng thương mại đa năng kể từ ngày 01/01/1995 theo Quyết định của Thống đốc Ngân hàng Nhà nước Việt Nam. Từ mốc thời gian này, BIDV Phú Thọ bắt đầu huy động vốn từ dân cư, phát triển mạnh mẽ các dịch vụ như: thanh toán

quốc tế, thanh toán trong nước, bảo lãnh, chuyển tiền kiều hối… từng bước điều chỉnh cơ cấu nguồn thu theo hướng tăng dần tỷ trọng thu từ các dịch vụ. Phạm vi lĩnh vực hoạt động của BIDV Phú Thọ bao gồm:

- Huy động vốn: Hoạt động huy động vốn bao gồm nhận tiền gửi của khách hàng bằng nội và ngoại tệ, phát hành chứng chỉ tiền gửi, trái phiếu, kỳ phiếu, và các giấy tờ có giá khác để huy động nguồn vốn, vay từ các định chế tài chính trong nước và các hình thức vay vốn khác theo quy định của NHNN và sự phê duyệt của BIDV.

- Hoạt động tín dụng: Tín dụng là một trong những hoạt động kinh doanh chính của BIDV Phú Thọ. Các hoạt động tín dụng của BIDV Phú Thọ bao gồm cấp vốn vay bằng nội và ngoại tệ, bảo lãnh, chiết khấu và các hình thức cấp tín dụng khác theo quy định của NHNN và phân cấp uỷ quyền của BIDV.

- Dịch vụ thanh toán và ngân quỹ: BIDV Phú Thọ tập trung cung cấp dịch vụ thanh toán và ngân quỹ cho khách hàng, bao gồm thanh toán trong nước và quốc tế, thu chi hộ khách hàng, thu chi bằng tiền mặt và séc.

- Các hoạt động khác: Bên cạnh các dịch vụ kinh doanh chính, BIDV Phú Thọ cung cấp một số dịch vụ bổ sung cho khách hàng bao gồm các hoạt động đại lý và ủy thác, bảo hiểm, dịch vụ quản lý vốn, dịch vụ thấu chi, dịch vụ thẻ, gửi và giữ tài sản, dịch vụ ngân hàng điện tử…

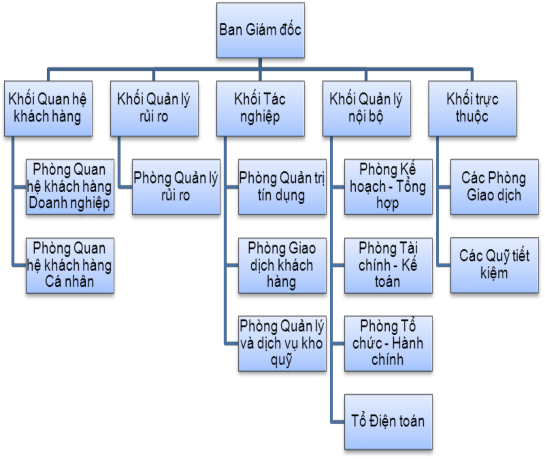

3.1.2. Cơ cấu tổ chức của Ngân hàng TMCP Đầu tư & Phát triển Việt Nam, Chi nhánh Phú Thọ

Cơ cấu tổ chức của BIDV Phú Thọ được chia làm 5 khối gồm 9 phòng và 1 tổ nghiệp vụ. Ngoài những nhiệm vụ chung, chức năng và nhiệm vụ chính của các Phòng, Tổ như sau:

Hình 3.1. Mô Hình tổ chức BIDV Chi nhánh Phú Thọ

Nguồn: Phòng Tổ chức Hành chính BIDV Chi nhánh Phú Thọ

Ban giám đốc của BIDV Chi nhánh Phú Thọ:

- Đảm bảo chiến lược kinh doanh và các hoạt động của chi nhánh thống nhất với chiến lược và các kế hoạch kinh doanh chung của toàn hệ thống BIDV.

- Đảm bảo việc tuân thủ các chính sách, quy trình và hướng dẫn do Hội sở xây dựng và các chế độ quy định của pháp luật .

- Chịu trách nhiệm về quản lý, giám sát và phát triển nhân sự tại chi nhánh.

- Chịu trách nhiệm về kết quả hoạt động kinh doanh của Chi nhánh Các khối phòng, ban chức năng:

a) Khối quan hệ khách hàng

Phòng Quan hệ khách hàng doanh nghiệp: Thực hiện tiếp thị và phát triển quan hệ khách hàng đối với khách hàng là doanh nghiệp, tổ chức; Trực

tiếp đề xuất hạn mức, giới hạn tín dụng và đề xuất tín dụng, Theo dõi, quản lý tình hình hoạt động của khách hàng.

Phòng Quan hệ khách hàng cá nhân: Công tác tiếp thị và phát triển khách hàng cá nhân; Công tác bán sản phẩm và dịch vụ ngân hàng bán lẻ; Công tác tín dụng với khách hàng cá nhân.

b) Khối tác nghiệp

Phòng Giao dịch khách hàng: Trực tiếp quản lý tài khoản và giao dịch với khách hàng; Tiếp nhận hồ sơ thông tin khách và các yêu cầu thay đổi thông tin từ khách hàng.

Phòng Quản lý và dịch vụ kho quỹ: Trực tiếp thực hiện nghiệp vụ về quản lý kho và xuất/nhập quỹ; Đề xuất các biện pháp, điều kiện đảm bảo an toàn kho, quỹ và an ninh tiền tệ; phát triển các dịch vụ về kho quỹ; thực hiện đúng quy chế, qui trình quản lý kho quỹ.

Phòng Quản trị tín dụng: Trực tiếp thực hiện tác nghiệp và quản trị cho vay, bảo lãnh đối với khách hàng theo quy định, quy trình của BIDV và của Chi nhánh; Thực hiện tính toán trích lập dự phòng rủi ro; Lưu trữ chứng từ giao dịch, hồ sơ nghiệp vụ tín dụng, bảo lãnh và tài sản đảm bảo nợ; quản lý thông tin tín dụng.

c) Khối nội bộ

Phòng Tài chính Kế toán: Quản lý và thực hiện công tác hạch toán kế toán chi tiết, kế toán tổng hợp; Thực hiện công tác hậu kiểm đối với hoạt động tài chính kế toán của chi nhánh; Thực hiện nhiệm vụ quản lý, giám sát tài chính; Hướng dẫn triển khai thực hiện chế độ tài chính, kế toán, xây dựng chế độ, biện pháp quản lý tài sản, định mức và quản lý tài chính, tiết kiệm chi tiêu nội bộ, hợp lý và đúng chế độ.