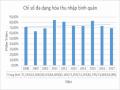

ngân hàng (SHARE) đạt giá trị bình quân là 4.5% và dao động xung quanh nó, sự chênh lệch giữa giá trị cao nhất (24.7%) và giá trị thấp nhất (0%) là khá lớn. Bên cạnh đó, tỷ lệ tiền gửi trên tổng tài sản (DEPOSIT) lại biến động khá mạnh và tăng dần qua các năm, đạt giá trị bình quân khoảng 62% và sự chênh lệch giữa giá trị cao nhất (89%) và giá trị thấp nhất (29%) là rất lớn. Có thể thấy nguồn vốn hiện nay đang bị tồn đọng khá nhiều trong các ngân hàng.

Xét về sự rủi ro, biến SEFCROE có sự biến động không đều, đạt giá trị trung bình quân khoảng 3.8% và sự chênh lệch giữa giá trị cao nhất (14%) và giá trị thấp nhất (0%) là khá lớn.

Ma trận tương quan giữa các biến

efcroe | cap | Size | share | loan | depodit | Sefcroe | gdpg | |

efcroe | 1 | |||||||

cap | -0.2723 | 1 | ||||||

size | 0.3241 | -0.7105 | 1 | |||||

share | 0.4019 | -0.4599 | 0.7989 | 1 | ||||

loan | -0.0528 | -0.0277 | 0.1515 | 0.2859 | 1 | |||

deposit | -0.2075 | -0.203 | 0.3379 | 0.2536 | 0.5134 | 1 | ||

sefcroe | 0.3058 | -0.1177 | 0.0934 | -0.0083 | -0.1119 | -0.0366 | 1 | |

gdpg | -0.1434 | -0.0746 | 0.0834 | -0.0178 | -0.038 | 0.176 | -0.0474 | 1 |

Có thể bạn quan tâm!

-

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ -

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng -

Mối Tương Quan Thuận Giữa Cap Và Efcroe Của Các Nhtm Việt Nam

Mối Tương Quan Thuận Giữa Cap Và Efcroe Của Các Nhtm Việt Nam -

Tăng Cường Huy Động Vốn Trong Các Tầng Lớp Dân Cư

Tăng Cường Huy Động Vốn Trong Các Tầng Lớp Dân Cư -

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 10

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 10 -

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 11

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 11

Xem toàn bộ 92 trang tài liệu này.

Bảng 3.4 Ma trận tương quan giữa các biến

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được Hệ số tương quan chỉ ra mối quan hệ hai chiều giữa từng cặp biến với nhau.

Hệ số tương quan càng lớn cho thấy mối quan hệ giữa hai biến càng chặt và ngược lại khi hệ số tương quan thấp diễn tả mối quan hệ giữa hai biến không chặt. Đồng thời với hệ số dương chỉ ra mối quan hệ cùng chiều giữa các cặp biến, hệ số âm cho thấy quan hệ ngược chiều giữa hai biến.

Kết quả cho thấy biến EFCROE (biến phụ thuộc) có tương quan thuận với SIZE SHARE, SEFCROE trong đó tương quan thuận mạnh nhất với SHARE (0.4019) có nghĩa là quy mô ngân hàng, thị phần tiền gửi, rủi ro càng lớn thì ROE

càng cao. Ngược lại, EFCROE có mối tương quan nghịch với CAP, LOAN, DEPOSIT, GDGG trong đó tương quan nghịch mạnh nhất là với CAP (-0.2723), có nghĩa là tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn, tỷ lệ dư nợ cho vay trên tổng tài sản, tỷ lệ tiền gửi trên tổng tài sản, tốc độ tăng trưởng GDP càng lớn thì ROE càng nhỏ. Tuy nhiên hệ số tương quan chỉ đánh giá quan hệ hai chiều mà không đánh giá được tác động một chiều các biến lên EFCROE. Do vậy, tác giả tiếp tục thực hiện phân tích hồi quy.

Kết quả phân tích hồi quy

Tác giả lần lượt chạy các mô hình Pooled OLS, Fixed effect và Random effect. Sau đó tác giả tiến hành chạy kiểm định Hausman để tìm ra mô hình phù hợp với dữ liệu nghiên cứu của tác giả. Sau khi tìm ra mô hình phù hợp bằng Hausman, tác giả tiến hành các kiểm định tính vững của mô hình: (1) kiểm định đa cộng tuyến; (2) kiểm định tự tương quan; (3) kiểm định phương sai thay đổi.

Bảng 3.5 Hồi quy với mô hình Pooled OLS

Coef. | Std. Err. | T | P>t | |

CAP | -0.16414 | 0.093216 | -1.760 | 0.080 |

SIZE | -0.00307 | 0.006113 | -0.500 | 0.616 |

SHARE | 0.542761 | 0.112811 | 4.810 | 0.000 |

LOAN | 0.005131 | 0.031567 | 0.160 | 0.871 |

DEPOSIT | -0.15966 | 0.033991 | -4.700 | 0.000 |

SEFCROE | 0.606762 | 0.114482 | 5.300 | 0.000 |

GDPG | -0.02654 | 0.020449 | -1.300 | 0.196 |

_CONS | 0.218763 | 0.111884 | 1.960 | 0.052 |

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được

Bảng 3.6 Hồi quy với mô hình FEM

Coef. | Std. Err. | T | P>t | |

CAP | -0.36268 | 0.086436 | -4.200 | 0.000 |

SIZE | -0.0199 | 0.006112 | -3.260 | 0.001 |

SHARE | 0.891197 | 0.237011 | 3.760 | 0.000 |

LOAN | 0.092977 | 0.038401 | 2.420 | 0.016 |

DEPOSIT | -0.25712 | 0.032863 | -7.820 | 0.000 |

0.455855 | 0.108817 | 4.190 | 0.000 | |

GDPG | -0.00418 | 0.01673 | -0.250 | 0.803 |

_CONS | 0.546897 | 0.109984 | 4.970 | 0.000 |

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được

Bảng 3.7 Hồi quy với mô hình REM

Coef. | Std. Err. | Z | P>z | |

CAP | -0.31773 | 0.085208 | -3.730 | 0.000 |

SIZE | -0.01461 | 0.005875 | -2.490 | 0.013 |

SHARE | 0.706204 | 0.141161 | 5.000 | 0.000 |

LOAN | 0.055688 | 0.034282 | 1.620 | 0.104 |

DEPOSIT | -0.22753 | 0.03142 | -7.240 | 0.000 |

SEFCROE | 0.514533 | 0.106418 | 4.840 | 0.000 |

GDPG | -0.01199 | 0.016752 | -0.720 | 0.474 |

_CONS | 0.454024 | 0.106539 | 4.260 | 0.000 |

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được

Bảng 3.8 Khắc phục bằng mô hình GMM

Coef. | Std. Err. | Z | P>z | |

L1.EFCROE | 0.129749 | 0.084463 | 1.540 | 0.124 |

CAP | -0.44399 | 0.149793 | -2.960 | 0.003 |

SIZE | -0.02207 | 0.006767 | -3.260 | 0.001 |

SHARE | 0.959878 | 0.374549 | 2.560 | 0.010 |

LOAN | 0.223563 | 0.06217 | 3.600 | 0.000 |

DEPOSIT | -0.37202 | 0.02927 | -12.710 | 0.000 |

SEFCROE | 0.056231 | 0.160868 | 0.350 | 0.727 |

GDPG | 0.018147 | 0.006628 | 2.740 | 0.006 |

_CONS | 0.589795 | 0.126938 | 4.650 | 0.000 |

AR (2) | 0.577 | |||

HANSEN TEST | 0.746 | |||

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được

Kết quả tổng hợp

(1) | (2) | (3) | (4) | |

VARIABLES | OLS | FEM | REM | GMM |

CAP | -0.164* | -0.363*** | -0.318*** | -0.444*** |

(0.0932) | (0.0864) | (0.0852) | (0.150) | |

SIZE | -0.00307 | -0.0199*** | -0.0146** | -0.0221*** |

(0.00611) | (0.00611) | (0.00588) | (0.00677) |

0.543*** | 0.891*** | 0.706*** | 0.960** | |

(0.113) | (0.237) | (0.141) | (0.375) | |

LOAN | 0.00513 | 0.0930** | 0.0557 | 0.224*** |

(0.0316) | (0.0384) | (0.0343) | (0.0622) | |

DEPOSIT | -0.160*** | -0.257*** | -0.228*** | -0.372*** |

(0.0340) | (0.0329) | (0.0314) | (0.0293) | |

SEFCROE | 0.607*** | 0.456*** | 0.515*** | 0.0562 |

(0.114) | (0.109) | (0.106) | (0.161) | |

GDPG | -0.0265 | -0.00418 | -0.0120 | 0.0181*** |

(0.0204) | (0.0167) | (0.0168) | (0.00663) | |

C | 0.219* | 0.547*** | 0.454*** | 0.590*** |

(0.112) | (0.110) | (0.107) | (0.127) | |

Observations | 236 | 236 | 236 | 211 |

R-squared | 0.367 | 0.419 | ||

Number of i | 24 | 24 | 24 |

Standard errors in parentheses

*** p<0.01, ** p<0.05, * p<0.1

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được Từ kết quả hồi quy, tác giả xin đưa ra kết luận:

Chấp nhận giả thuyết H1: Biến tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn của ngân hàng đại diện cho cấu trúc vốn của ngân hàng có quan hệ ngược chiều với lợi nhuận của ngân hàng.

Bác bỏ giả thuyết H2: Biến quy mô của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng.

Chấp nhận giả thuyết H3: Biến mức tập trung thị trường được đại diện bởi thị phần tiền gửi của khách hàng của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng.

Chấp nhận giả thuyết H4: Biến khả năng cho vay của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng

Bác bỏ giả thuyết H5: Biến nhu cầu tiền gửi của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng

Bác bỏ giả thuyết H6: Biến rủi ro của ngân hàng có quan hệ ngược chiều với lợi nhuận của ngân hàng

Và ta có mô hình hồi quy sau:

EFCROE = -0.3663*CAP – 0.019*SIZE + 0.891*SHARE + 0.093*LOAN

– 0.257* DEPOSIT + 0.456*SEFCROE + 0.547

3.4 Thảo luận kết quả nghiên cứu

Kết quả cho thấy các biến SHARE, LOAN, SEFCROE có tác động cùng chiều lên biến EFCROE (p-value lớn hơn 0.05 và hệ số beta dương) cho thấy nếu một trong ba yếu tố này tăng lên và các yếu tố khác không đổi sẽ làm cho EFCROE tăng lên và ngược lại sẽ làm cho EFCROE giảm xuống.

Các biến DEPOSIT, SIZE và CAP có tác động ngược chiều lên biến EFCROR (p-value nhỏ hơn 0.05 và hệ số beta âm) chỉ ra rằng nếu DEPOSIT hoặc SIZE hoặc CAP tăng lên và các yếu tố khác không đổi sẽ kéo EFCROE giảm xuống vả ngược lại sẽ làm cho EFCROE tăng lên.

Sau đây tác giả xin diễn giải cụ thể tác động của các biến đến EFCROE từ kết quả của FEM:

⎯ Với biến CAP, biến mang dấu âm và có ý nghĩa thống kê ở mức 1% với giá trị là -0.363 có nghĩa là khi các yếu tố khác không đổi, tỷ lệ CAP tăng 1% thì EFCROE giảm 0.363%. Nói cách khác, tỷ lệ lợi nhuận trên vốn chủ sở hữu của ngân hàng tăng khi ngân hàng sử dụng nhiều nợ vay hơn là vốn chủ sở hữu của chính mình. Điều này đã phản ánh đúng tình kinh doanh của các NTHM Việt Nam hiện nay và cũng đạt được kỳ vọng từ tác giả. Kết quả này giống với các nghiên cứu trước đây như nghiên cứu của Berger và Patti (2002); Saona (2010); Pastory và các cộng sự (2013); Taani (2014).

⎯ Với biến SIZE, biến mang dấu âm và có ý nghĩa thống kê ở mức 1% với giá trị là -0.0199 có nghĩa là khi các yếu tố khác không đổi, tỷ lệ SIZE tăng 1% thì

EFCROE giảm 0.0199%. Có thể nói trước sức ép gia tăng vốn pháp định từ Chính phủ làm gia tăng tổng tài sản của ngân hàng nhưng mặt khác không làm tăng được lợi nhuận mà ngược lại làm giảm lợi nhuận của ngân hàng, điều này trái với kỳ vọng của tác giả. Kết quả này giống với các nghiên cứu trước đây như nghiên cứu của Fadzlan Sufian F. & Royfaizal Razali Chong (2008), Pasiouras & Kosmidous (2007), Staikouras, Mamatzakis & Koutsomanoli Filippaki (2008).

⎯ Với biến SHARE, biến mang dấu dương và có ý nghĩa thống kê ở mức 1% với giá trị là 0.891 có nghĩa là khi các yếu tố khác không đổi, tỷ lệ SHARE tăng 1% thì EFCROE tăng 0.891%. Có nghĩa là ngân hàng nào nắm giữ được phần lớn thị phần tiền gửi thì sẽ có tỷ lệ lợi nhuận trên vốn chủ sở hữu cao, với các yếu tố khác không đổi. Kết quả này đạt được kỳ vọng từ tác giả và giống với các nghiên cứu trước đây như nghiên cứu của Samy Ben Naceur và Mohamed Goaied (2001), Linda Allen & Anoop Rai (1996) và Ken Holden & Magdi El-Banany (2004).

⎯ Với biến LOAN, biến mang dấu dương và có ý nghĩa thống kê ở mức 5% với giá trị là 0.093 có nghĩa là khi các yếu tố khác không đổi, tỷ lệ LOAN tăng 1% thì EFCROE tăng 0.093%. Có nghĩa là ngân hàng nào nắm giữ được phần lớn dư nợ cho vay trong toàn hệ thống thì sẽ có tỷ lệ lợi nhuận trên vốn chủ sở hữu cao, với các yếu tố khác không đổi. Kết quả này đạt được kỳ vọng từ tác giả và giống với các nghiên cứu trước đây như nghiên cứu của Gul và Irshad và Zaman (2011), Fadzlan Sufian (2011) và Sasrosuwito danSuzuki (2011), Saona (2010).

⎯ Với biến DEPOSIT, biến mang dấu âm và có ý nghĩa thống kê ở mức 1% với giá trị là -0.257 có nghĩa là khi các yếu tố khác không đổi, tỷ lệ DEPOSIT tăng 1% thì EFCROE giảm 0.257%. Điều này một lần nữa cho thấy, nguồn vốn đang bị ứ đọng trong hệ thống các ngân hàng cần được khơi thông để tạo ra lợi nhuận cho ngân hàng. Kết quả này trái ngược với kỳ vọng mà tác giả đề ra và giống với các nghiên cứu trước đây như nghiên cứu của Saona (2010)

⎯ Với biến rủi ro SEFCROE, biến mang dấu dương và có ý nghĩa thống kê ở mức 1% với giá trị là 0.456 có nghĩa là khi các yếu tố khác không đổi, tỷ lệ SHARE

tăng 1% thì EFCROE tăng 0.456%. Điều nay cho thấy việc gia tăng quá mức lợi nhuận mà không có sự kiểm soát có thể gây ra rủi ro cho ngân hàng.

Về kết quả chạy GMM, ta thấy biến CAP mang dấu âm và có giá trị là -0.444 và có ý nghĩa thống kê tại 1%. Điều này một lần nữa khẳng định mối quan hệ ngược chiều giữa CAP và EFCROE như kết quả của FEM. Một điểm đáng lưu ý là kết quả của GMM đã có sự khác biệt với FEM. Cụ thể, biến SHARE ở GMM có ý nghĩa thống kê là 5%, mang dấu dương và có giá trị là 0.96; biến LOAN ở GMM có ý nghĩa thống kê là 1%, mang dấu dương và có giá trị là 0.224.

Kết luận chương 3:

Trong chương 3, tác giả đã trình bày những kiến thức về cấu trúc vốn cũng như lợi nhuận của ngân hàng nhằm cung cấp kiến thức nền tảng giúp cho người đọc nắm được các phân tích ở phía sau. Ngoài ra, tác giả dùng biểu đồ phân tán để thể hiện mối tương quan giữa cấu trúc vốn và lợi nhuận của các NHTM Việt Nam trong giai đoạn 2008-2017 để tạo ra cái nhìn tổng thể cho vấn đề đang nghiên cứu. Và cũng ở chương này, tác giả đã sử dụng mô hình thực nghiệm cùng với các số liệu mà mình thu thập được để tiến hành phân tích nhằm cung cấp những dẫn chứng cụ thể cho tác động của cấu trúc vốn đến lợi nhuận của các NHTM Việt Nam. Kết quả, tác giả đã tìm ra được tác động ngược chiều của cấu trúc vốn đến lợi nhuận của các NTHM Việt Nam.

CHƯƠNG 4: CÁC GIẢI PHÁP GIA TĂNG LỢI NHUẬN XUẤT PHÁT TỪ VẤN ĐỀ CẤU TRÚC CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

Xuất phát từ kết quả nghiên cứu và những nguyên nhân mà tác giả phân tích ở trên, tác giả xin được đề xuất một số giải pháp như sau:

4.1 Có chiến lược, phương pháp quản trị ngân hàng một các hiệu quả nhằm tăng hiệu suất sử dụng vốn chủ sở hữu

Vốn chủ sở hữu là nguồn vốn quan trọng để đầu tư cho việc mua sắm máy móc thiết bị, mở rộng mạng lưới, hiện đại hóa công nghệ, gia tăng năng lực cạnh tranh,… Việc gia tăng nguồn vốn nhanh trong khi năng lực quản trị chưa đáp ứng kịp sẽ dẫn đến tài sản chưa được sử dụng hết công suất của nó, hay có thể bị thất thoát làm giảm lợi nhuận.

Các NHTM Việt Nam cần giao lưu, học tập, áp dụng có chọn lọc những kinh nghiệm của các ngân hàng nước ngoài trong công tác quản lý và điều hành ngân hàng. Các NHTM cần xây dựng được các quy chế quản lý và hoạt động phù hợp với chuẩn mực quốc tế như quản trị rủi ro, quản trị nguồn vốn, kiểm tra kiểm toán nội bộ, xây dựng quy trình tín dụng hiện đại và sổ tay tín dụng, xây dựng và hoàn thiện hệ thống chỉ tiêu đánh giá mức độ chỉ số an toàn và hiệu quả kinh doanh ngân hàng

Các NHTM Việt Nam cần cải cách bộ máy quản lý điều hành theo tư duy kinh doanh mới nhằm mục tiêu giảm thiểu chi phí hoạt động nâng cao hiệu quả sử dụng các nguồn lực. Các NHTM Việt Nam cần áp dụng phân cấp quản lý theo mô hình khối có thể nâng cao chất lượng phục vụ khách hàng đồng thời có thể đáp ứng được các yêu cầu phát triển ngân hàng trong tương lai. Đây cũng là mô hình tổ chức đang được áp dụng tại hầu hết các ngân hàng lớn hàng đầu thế giới. Bằng việc phát triển mô hình khối, hoạt động ngân hàng sẽ được tổ chức thành các khối cơ bản như khối ngân hàng bán lẻ; khối ngân hàng phục vụ doanh nghiệp, khối các định chế tài