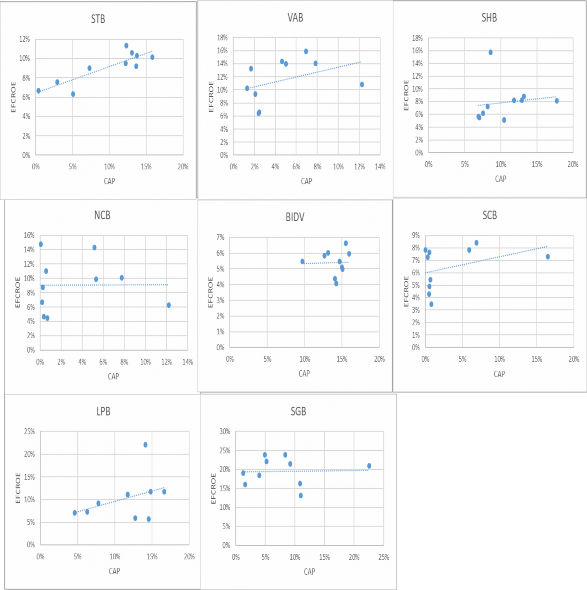

Biểu đồ 3.2 Mối tương quan thuận giữa CAP và EFCROE của các NHTM Việt Nam

Nguồn: Tác giả tổng hợp từ BCTC của 24 NHTM VIỆT NAM từ 2008-2017

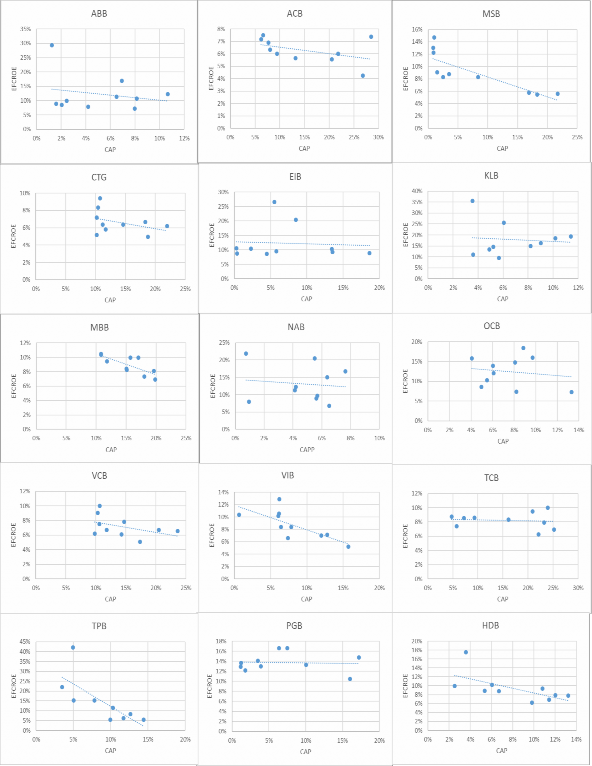

Biểu đồ 3.3 Mối tương quan nghịch giữa CAP và EFCROE của các NHTM Việt Nam

Nguồn: Tổng hợp từ BCTC của 24 NHTM VIỆT NAM từ 2008-2017

Dựa vào biểu đồ ta thấy giữa EFCROE và CAP có 2 mối tương quan thuận và nghịch thể hiện ở biểu đồ 2.1 và 2.2. Có 15 ngân hàng trong 24 ngân hàng thể hiện

mối tương quan nghịch giữa CAP và EFCROE và 9 ngân hàng thể hiện mối tương quan thuận giữa CAP và EFCROE. Trong số 24 NHTM, một số ngân hàng có CAP thấp và EFCROE cao như là: ACB, MSB, BIDV, SCB, VAB, PGb. Xu hướng chung giữa CAP và EFCROE của 24 ngân hàng đều dốc xuống nguyên nhân có thể là việc tăng vốn pháp định theo quy định làm cho vốn chủ sở hữu tăng nhanh dẫn đến CAP tăng nhanh trong khi EFCROE không tăng kịp với tốc độ tăng của CAP.

Tóm lại, trong thời gian qua, xu hướng chủ đạo của cấu trúc vốn tác động đến lợi nhuận của ngân hàng là mối tương quan ngược chiều hay là việc tăng vốn chủ sở hữu làm giảm lợi nhuận. Nhưng đây chỉ là nhận định ban đầu thông qua biểu đồ phân tán, để biết được rõ hơn tác động này, tác giả ưu tiên sử dụng phương pháp định lượng để nghiên cứu mối tương quan này. Trong bài viết này, tác giả kỳ vọng giữa EFCROE và CAP sẽ có mối tương quan nghịch.

3.3 Mô hình nghiên cứu

3.3.1 Giới thiệu về mô hình nghiên cứu

Tác giả dựa vào nghiên cứu của Saona (2010), để đưa ra mô hình nghiên cứu tác động cấu trúc vốn đến lợi nhuận của các NHTM tại Việt Nam. Tuy nhiên, tác giả có sử dụng thêm yếu tố môi trường vĩ mô của Việt Nam – được thể hiện bởi biến tốc động tăng trưởng tổng tài sản quốc nội (GDP) – được lấy theo nghiên cứu của Gul và các cộng sự (2011). Mô hình nghiên cứu cụ thể như sau:

EFCROEit f (CAPit , Zit ) eit

Biến phụ thuộc là tỷ suất sinh lời trên vốn chủ sở hữu (EFCROE) đại diện cho lợi nhuận của ngân hàng i trong năm t. Và nó được xác định bởi các biến độc lập sau: thứ nhất là tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn (CAP) đại diện cho cấu trúc vốn của ngân hàng i trong năm t; thứ hai là vector Z, bao gồm các biến sau: Quy mô của ngân hàng, mức tập trung thị trường, Khả năng cho vay, nhu cầu tiền gửi, rủi ro của ngân hàng, đầu tư vào chứng khoán và tập hợp các biến kiểm soát môi trường vĩ mô. Cuối cùng là sai số ngẫu nhiên ei, t.

Quy mô ngân hàng (SIZE) được đo lưòng bằng logarit tự nhiên của tổng tài sản trong ngân hàng. Biến SIZE được hầu hết các nhà nghiên cứu trước đây (Al - Kayed, 2014; Berger, 1995; Saona, 2010; Bandt và các cộng sự, 2014; ...) đưa vào trong mô hình xác định lợi nhuận ngân hàng. Tác động của quy mô ngân hàng đến lợi nhuận của ngân hàng là trái ngược nhau. Một số nghiên cứu chỉ ra rằng quy mô ngân hàng có tác động dương lên lợi nhuận của ngân hàng, một số khác chỉ ra mối quan hệ ngược chiều giữa quy mô và lợi nhuận ngân hàng.

Mức tập trung thị trường xác định hiệu quả kinh doanh của ngân hàng thông qua việc thể hiện sức mạnh thị trường của ngân hàng đó. Saona (2010) và Berger (1995) đã sử dụng 2 chỉ số để đo lường đó là: chỉ số Herfindahl tập trung thị trường và chỉ số thị phần tiền gửi của ngân hàng i trong năm t. Tuy nhiên, do giới hạn của nguồn dữ liệu khi áp dụng vào thị trường Việt Nam, trong nghiên cứu này, thị phần tiền gửi của ngân hàng (SHARE) được xét làm đại diện cho mức độ tập trung thị trường. Mức độ tập trung thị trường được kỳ vọng có mối quan hệ đồng biến với tỷ suất lợi nhuận của ngân hàng.

Khả năng kinh doanh của ngân hàng được căn cứ trên khả năng cho vay của ngân hàng đó. Trong mô hình, biến khả năng cho vay (LOAN) được tính bằng tỷ lệ tổng dư nợ cho vay trên tổng tài sản. Khi xem xét các yếu tố tác động đến lợi nhuận của ngân hàng, khả năng cho vay của ngân hàng là một yếu tố không thể thiếu trong các nghiên cứu trước đây (A1 -Kayed, 2014; Berger, 1995; Saona, 2010; Bandt và các cộng sự, 2014; ...). Một mối quan hệ đồng biến giữa khả năng cho vay và tỷ suất sinh lời trên vốn chủ sở hữu kỳ vọng trong kết quả của mô hình thực nghiệm.

Nhu cầu tiển gửi (DEPOSIT) được tính bằng tỷ lệ tổng tiền gửi của khách hàng tại ngân hàng trên tổng tài sản. Nhu cầu tiển gửi có mối quan hệ nghịch biến với tỷ suất lợi nhuận của ngân hàng.

Rủi ro của ngân hàng (SEFCORE) đươc đo lường bởi độ lệch chuẩn của tỷ suất sinh lợi trên vốn chủ sở hữu ngân hàng trong khoảng thời gian nghiên cứu (Saona, 2010).

Tốc động tăng trưởng tổng tài sản quốc nội (GDPG) đại diện cho môi trường kinh tế vĩ mô. Tốc độ tăng trưởng GDP phản ánh sự biến động của nền kinh tế. Vì vậy, những sự thay đổi của môi trường kinh tế vĩ mô kỳ vọng là sẽ tác động tới Lợi nhuận của ngân hàng.

3.3.2 Lựa chọn mẫu và thiết lập các biến

Trong bài nghiên cứu này tác giả thu thập dữ liệu từ 24 NHTM Việt Nam trong vòng 10 năm từ 2008 đến 2017. Các dữ liệu này được lấy từ báo cáo tài chính có kiểm toán qua các năm của các ngân hàng.

Tác giả thiết lập các biến dựa trên nghiên cứu của Saona (2010) nhưng có sự thay đổi về biến vĩ mô cùng với dữ liệu thu thập được để chạy mô hình. Cụ thể, biến CAP là biến chủ đạo để minh họa cho sự tác động đến biến EFCROE và các biến SIZE, SHARE, LOAN, DEPOSIT, SEFCORE và GDP dung để minh họa thêm cho sự tác động đến biến EFCROE. Sau đây là danh sách các biến tromg mô hình:

Bảng 3.1 Bảng liệt kê các biến được sử dụng để chạy mô hình

Ký hiệu | Diễn giải | Kỳ vọng dấu | |

1 | EFCROE it | Tỷ suất sinh lời trên vốn chủ sở hữu đại diện cho lợi nhuận của ngân hàng i trong năm t. (Biến phụ thuộc) | |

2 | CAPit | Tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn của ngân hàng i tại năm t đại diện cho cấu trúc vốn của ngân hàng. | - |

3 | SIZEit | Quy mô của ngân hàng, đo lường bằng logarit của tổng tài sản của ngân hàng i tại năm t | + |

Có thể bạn quan tâm!

-

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ -

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng -

Các Giải Pháp Gia Tăng Lợi Nhuận Xuất Phát Từ Vấn Đề Cấu Trúc Của Các Ngân Hàng Thương Mại Việt Nam

Các Giải Pháp Gia Tăng Lợi Nhuận Xuất Phát Từ Vấn Đề Cấu Trúc Của Các Ngân Hàng Thương Mại Việt Nam -

Tăng Cường Huy Động Vốn Trong Các Tầng Lớp Dân Cư

Tăng Cường Huy Động Vốn Trong Các Tầng Lớp Dân Cư -

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 10

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 10

Xem toàn bộ 92 trang tài liệu này.

SHAREit | Mức tập trung thị trường được đại diện bởi thị phần tiền gửi của khách hàng của ngân hàng i trong năm t, đo lường bằng tỷ lệ tiền gửi của ngân hàng i trong năm t trên tổng tiền gửi của tất cả các ngân hàng tại năm t | + | |

5 | LOANit | Khả năng cho vay của ngân hàng, đo lường bằng tỷ lệ dư nợ cho vay trên tổng tài sản của ngân hàng i trong năm t | + |

6 | DEPOSITit | Nhu cầu tiền gửi của ngân hàng i trong năm t, đo lường bằng tỷ lệ tiền gửi trên tổng tài sản của ngân hàng i trong năm t | + |

7 | SEFCOREi | Rủi ro của ngân hàng, đo lường bằng độ lệch chuẩn của EFCROE của ngân hàng i trong khoảng thời gian nghiên cứu. | - |

8 | GDPGt | Tốc độ động tăng trưởng tổng tài sản quốc nội (GDP) tại năm t. | + |

3.3.3 Giả thuyết nghiên cứu

Giả thuyết H1: Biến tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn của ngân hàng đại diện cho cấu trúc vốn của ngân hàng có quan hệ ngược chiều với lợi nhuận của ngân hàng.

Giả thuyết H2: Biến quy mô của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng.

Giả thuyết H3: Biến mức tập trung thị trường được đại diện bởi thị phần tiền gửi của khách hàng của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng.

Giả thuyết H4: Biến khả năng cho vay của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng

Giả thuyết H5: Biến nhu cầu tiền gửi của ngân hàng có quan hệ cùng chiều với lợi nhuận của ngân hàng

Giả thuyết H6: Biến rủi ro của ngân hàng có quan hệ ngược chiều với lợi nhuận của ngân hàng

Giả thuyết H7: Biến tốc độ động tăng trưởng tổng tài sản quốc nội có quan hệ cùng chiều với lợi nhuận của ngân hàng.

3.3.4 Phương pháp định lượng

Về phần mềm tiến hành các ước lượng, trong nghiên cứu này tác giả sử dụng chương trình Stata. Phương pháp ước lượng dữ liệu với kiểu dữ liệu bảng được sử dụng vì có sự kết hợp cả hai yếu tố thời gian và không gian

Trong bài nghiên cứu này, tác giả sử dụng phương pháp bình phương tối thiểu nhỏ nhất OLS để ước lượng mô hình. Tiếp theo, với dữ liệu dạng bảng, các phương pháp ước lượng thường được sử dụng là mô hình ước lượng các ảnh hưởng cố định FEM (Fixed Effects Model) và mô hình ước lượng các ảnh hưởng ngẫu nhiên REM (Random Effects Model). Sau đó, tác giả sử dụng kiểm định Hausman để đánh giá mô hình FEM hay REM là phù hợp hơn và lựa chọn mô hình. Kiểm định Hausman có giả thuyết H0: “FEM hay REM không khác nhau”. Nếu kiểm định cho giá trị p- value < 0.05 thì giả thuyết H0 bị bác bỏ và mô hình FEM được chọn và ngược lại

Tuy nhiên, một nhược điểm của dữ liệu dạng bảng với số cá thể quan sát lớn trong chuỗi thời gian ngắn thường phát sinh hiện tượng phương sai sai số thay đổi và rất khó khắc phục vấn đề này. Ngoài ra, tồn tại vấn đề về biến nội sinh trong mô hình, tức là tương quan hai chiều giữa biến giải thích và biến được giải thích, khi đó các ước lượng FEM và REM không còn kết quả.

Để giải quyết vấn đề trên, tác giả tiến hành kiểm định trước những khuyết tật, sau đó sử dụng mô hình ước lượng FGLS và GMM (Generalised Methods of Moments) để khắc phục hiện tượng phương sai sai số và xử lý vấn đề nội sinh.

3.3.5 Kết quả chạy mô hình

Thống kê mô tả

Bảng 3.2 Bảng thống kê mô tả các biến

Mean | Std. Dev. | Min | Max | |

efcroe | 0.093056 | 0.060969 | 0.000683 | 0.284644 |

cap | 0.10318 | 0.05337 | 0.034619 | 0.422025 |

size | 18.15605 | 1.223971 | 14.69872 | 20.90749 |

share | 0.044673 | 0.052303 | 0.001426 | 0.247891 |

loan | 0.527103 | 0.127892 | 0.113841 | 0.844766 |

deposit | 0.623743 | 0.121281 | 0.292278 | 0.893717 |

sefcroe | 0.038007 | 0.028658 | 0.000191 | 0.14655 |

gdpg | 0.1139 | 0.161787 | 0.053 | 0.598 |

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được

YEAR | EFCRO E | CAP | SIZE | SHARE | LOAN | DEPOSI T | SEFCRO E | GDP |

2008 | 0.098 | 0.149 | 17.030 | 0.043 | 0.518 | 0.606 | 0.037 | 0.057 |

2009 | 0.132 | 0.109 | 17.448 | 0.042 | 0.534 | 0.571 | 0.044 | 0.054 |

2010 | 0.132 | 0.107 | 17.884 | 0.042 | 0.477 | 0.505 | 0.045 | 0.064 |

2011 | 0.134 | 0.107 | 18.137 | 0.045 | 0.469 | 0.494 | 0.041 | 0.062 |

2012 | 0.083 | 0.118 | 18.109 | 0.042 | 0.506 | 0.610 | 0.034 | 0.053 |

2013 | 0.064 | 0.104 | 18.283 | 0.042 | 0.509 | 0.654 | 0.035 | 0.054 |

2014 | 0.067 | 0.092 | 18.443 | 0.042 | 0.511 | 0.686 | 0.034 | 0.598 |

2015 | 0.061 | 0.089 | 18.567 | 0.042 | 0.560 | 0.711 | 0.041 | 0.067 |

2016 | 0.066 | 0.081 | 18.745 | 0.050 | 0.584 | 0.708 | 0.031 | 0.062 |

2017 | 0.097 | 0.076 | 18.915 | 0.058 | 0.600 | 0.680 | 0.038 | 0.068 |

Bảng 3.3 Giá trị bình quân của các biến theo từng năm

Nguồn: Kết quả từ phần mềm stata dựa trên dữ liệu mà tác giả thu thập được Kết quả mô tả dữ liệu cho thấy: các biến số EFCROE, CAP có sự thay đổi rõ

rệt qua các năm, còn các biến số SIZE, LOAN, DEPOSIT, SEFCROE và GDPG không thay đổi nhiều.

Sự biến động cũng như nguyên nhân gây ra các biến động của các biến EFCROE, CAP, SIZE, LOAN, SEFCROE tác giả đã tiến hành phân tích ở phần trên. Trong phần này, tác giả tập trung phân tích các biến SHARE và DEPOSIT của các ngân hàng thông qua bảng số liệu 2.2, 2.3 Có thể thấy thị phần tiền gửi của các