(tỷ suất sinh lời hay tỷ suất lợi nhuận) thường được sử dụng nhiều hơn trong nghiên cứu và học thuật để đo lường lợi nhuận. Trong một số nghiên cứu, các tác giả Chiorazzo và cộng sự (2008), Seok (2012), Dr Aremu (2013) và cộng sự, Lee và cộng sự (2014) đã sử dụng lợi nhuận tương đối để đo lường lợi nhuận của ngân hàng.

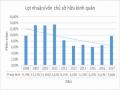

Các chỉ tiêu phản ánh lợi nhuận tương đối

Một số chỉ tiêu phổ biến phản ánh lợi nhuận tương đối của các NHTM:

Tỷ suất lợi nhuận ròng trên tổng tài sản (Return On Total Assets - ROA)

Tỷ số ROA được thiết kế để đo lường khả năng sinh lợi trên mỗi đồng tài sản của công ty, nghĩa là bình quân 100 đồng tài sản của ngân hàng tạo ra được bao nhiêu đồng lợi nhuận ròng.

Có thể bạn quan tâm!

-

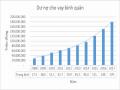

Vốn Chủ Sở Hữu Bình Quân Của 24 Nhtm Từ 2008-2017

Vốn Chủ Sở Hữu Bình Quân Của 24 Nhtm Từ 2008-2017 -

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam -

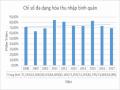

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ -

Mối Tương Quan Thuận Giữa Cap Và Efcroe Của Các Nhtm Việt Nam

Mối Tương Quan Thuận Giữa Cap Và Efcroe Của Các Nhtm Việt Nam -

Các Giải Pháp Gia Tăng Lợi Nhuận Xuất Phát Từ Vấn Đề Cấu Trúc Của Các Ngân Hàng Thương Mại Việt Nam

Các Giải Pháp Gia Tăng Lợi Nhuận Xuất Phát Từ Vấn Đề Cấu Trúc Của Các Ngân Hàng Thương Mại Việt Nam -

Tăng Cường Huy Động Vốn Trong Các Tầng Lớp Dân Cư

Tăng Cường Huy Động Vốn Trong Các Tầng Lớp Dân Cư

Xem toàn bộ 92 trang tài liệu này.

𝑅𝑂𝐴 =

𝐿ợ𝑖 𝑛ℎ𝑢ậ𝑛 𝑠𝑎𝑢 𝑡ℎ𝑢ế

𝑇ổ𝑛𝑔 𝑡à𝑖 𝑠ả𝑛

Tỷ suất lợi nhuận ròng trên vốn chủ sở hữu (Return On Common Equity - ROE):

Tỷ số ROE được thiết kế để đo lường khả năng sinh lợi trên mỗi đồng vốn của công ty, nghĩa là bình quân 100 đồng vốn chủ sở hữu của ngân hàng tạo ra được bao nhiêu đồng lợi nhuận ròng.

𝑅𝑂𝐸 =

Vai trò của lợi nhuận

𝐿ợ𝑖 𝑛ℎ𝑢ậ𝑛 𝑠𝑎𝑢 𝑡ℎ𝑢ế

𝑉ố𝑛 𝑐ℎủ 𝑠ở ℎữ𝑢

Lợi nhuận là chỉ tiêu tổng hợp, phản ánh chất lượng kinh doanh của một ngân hàng. Mọi biện pháp để tăng doanh thu, tiết kiệm chi phí cuối cùng đề phản ánh ở quy mô lợi nhuận.Vì vậy, thông qua xem xét chỉ tiêu lợi nhuận, ta có thể đánh giá giá được phần lớn chất lượng và hiệu quả kinh doanh của ngân hàng. Toàn bộ quá

trình kinh doanh của ngân hàng được tiến hành một cách hợp lý hay không đều được phản ánh rõ nét trong chỉ tiêu lợi nhuận.

Lợi nhuận là cơ sở quan trọng để ngân hàng mở rộng hoạt kinh doanh thông qua gia tăng vốn chủ sở hữu, tăng tài sản và đảm bảo tỉ lệ an toàn vốn tối thiểu trong hoạt động của ngân hàng thương mại.

Lợi nhuận là nguồn tài chính quan trọng để bù đắp các thiệt hại rủi ro trong và quá trình kinh doanh, cũng là nguồn bổ sung vốn rất quan trọng thể hiện khả năng phát triển trong tương lai của một ngân hàng. Bên cạnh đó, thông qua việc sử dụng một phần lợi nhuận để hình thành các quỹ khen thưởng, phúc lợi, các ngân hàng sẽ khích lệ được tinh thần làm việc, cống hiến đối với người lao động trong ngân hàng.

Lợi nhuận còn có vai trò gia tăng uy tín ngân hàng và nâng cao năng lực tài chính trong hoạt động tín dụng. Một ngân hàng hoạt động hiệu quả, có lợi nhuận cao sẽ là đối tác tin cậy và đủ năng lực trong hoạt động tài trợ vốn cho chủ thể đi vay.

Các yếu tố tác động đến lợi nhuận của các ngân hàng

Tùy theo tính chất và mục đích khác nhau mà trong các cuộc nghiên cứu, việc xác định các nhân tố ảnh huởng đến lợi nhuận của các ngân hàng thuơng mại cũng khác nhau. Nhìn chung, các nhân tố ảnh huởng đến lợi nhuận của ngân hàng có thể đuợc chia thành 2 nhóm: các nhân tố bên trong và các nhân tố bên ngoài.

Các yếu tố bên trong ảnh huởng đến lợi nhuận của ngân hàng có thể đuợc định nghĩa là các yếu tố chịu ảnh hưởng bởi các quyết định của ban lãnh đạo ngân hàng như: quy mô vốn chủ sở hữu, quy mô tổng tài sản, quy mô cho các khoản vay, mức độ đang dạng hóa, quy mô tiền gửi,…. (Xem phụ lục)

Các yếu tố bên ngoài ảnh huởng đến lợi nhuận của ngân hàng là những thay đổi của môi trường bên ngoài ngân hàng như: tốc độ tăng trưởng tổng tài sản quốc

nội, lạm phát, chế độ tỷ giá hối đoái,… Tuy nhiên, các nhà quản trị vẫn có thể luờng truớc đuợc những thay đổi của môi truờng bên ngoài và cố gắng xây dựng những chính sách nhằm nắm bắt kịp thời các cơ hội phát triến cũng như hạn chế tối đa những tác động không mong muốn do các nhân tố bên ngoài mang lại. (Xem phụ lục)

3.1.3 Các nghiên cứu thực nghiệm về tác động của cấu trúc vốn lên lợi nhuận của ngân hàng

Mối quan hệ giữa cấu trúc vốn và tỷ suất sinh lợi của doanh nghiệp đã được nhiều tác giả nghiên cứu từ thế kỷ trước.

Berger & Patti (2002) đã sử dụng mẫu nghiên cứu gồm 695 quan sát từ các ngân hàng của Mỹ trong khoảng thời gian từ năm 1990 - 1995, áp dụng phương pháp bình phương nhỏ nhất hai giai đoạn để nghiên cứu tác động của cấu trúc vốn đến tỷ suất sinh lợi của các ngân hàng. Kết quả cho thấy cấu trúc vốn có tác động ngược chiều đến tỷ suất sinh lợi của các ngân hàng.

Pastory và các cộng sự (2013) đã nghiên cứu các ngân hàng thương mại Tanzania từ năm 2005 - 2011 cũng cho thấy có sự tác động âm của cấu trúc vốn đến lợi nhuận của ngân hàng.

Taani (2014) với trường hợp của các ngân hàng thương mại tại Jordan, kết quả thực nghiệm cũng cho thấy có tác động ngược chiều của việc gia tăng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn với lợi nhuận ngân hàng.

Bourke (1989) đã tìm những bằng chứng thực nghiệm để ủng hộ cho giả thuyết về mối quan hệ cùng chiều giữa tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn lợi nhuận của ngân hàng. Trong bài nghiên cứu này, ông sử dụng mẫu quan sát từ các ngân hàng Châu Âu, Úc và Bắc Mỹ.

Berger (1995) thực hiện hồi quy tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) theo tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn (CAP) xét độ trễ trong 03 năm và các

biến kiểm soát khác bao gồm biến giả thời gian. Sử dụng 14.862 quan sát từ các ngân hàng trong khoảng thời gian từ 1983 - 1989, nghiên cứu cho thấy một mối quan hệ đồng biến có ý nghĩa thống kê giữa giá trị sổ sách của tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn (CAP) và tỷ suất sinh lời trên vốn chủ sở hữu (ROE). Berger (1995) chỉ ra rằng với một ngân hàng tiềm ẩn những rủi ro, việc tăng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn dẫn tới việc giảm chi phí phá sản kỳ vọng và giảm chi phí lãi vay, cuối cùng tăng lợi nhuận ngân hàng. Tuy nhiên, dù trong nghiên cứu này Berger (1995) đã sử dụng dữ liệu bảng phù hợp, song khi ước lượng mô hình những sai lệch đồng thời (simutanious bias) gây ra mối quan hệ nhân quả giữa CAP và ROE chưa được kiểm soát.

Hassan và Bashir (2003) phân tích tác động của các đặc điểm của ngân hàng và môi trường tài chính chung lên hoạt động của ngân hàng, sử dụng dữ liệu của 43 ngân ngàng tại 21 quốc gia trải rộng trên toàn thế giới trong khoảng thời gian từ năm 1994 - 2001. Xét một cách tổng thể, kết quả nghiên cứu một lần nữa khẳng định kết quả của các nghiên cứu trước đây. Sau khi kiểm soát được các biến môi trường vĩ mô, thị trường tài chính và thuế, nghiên cứu chỉ ra rằng với tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn tăng sẽ dẫn đến tăng lợi nhuận ngân hàng. Điều này hoàn toàn trái ngược với lý thuyết chi phí đại diện và những dự đoán trong mô hình DuPont trong đó khẳng định đòn bẩy tài chính sẽ dẫn đến lợi nhuận cao.

Bashir (2003) nghiên cứu về các yếu tố tác động đến kết quả hoạt động kinh doanh của ngân hàng Hồi giáo ở 14 nước Trung Đông từ năm 1993 - 1998. Trong bài nghiên cứu của mình, Bashir (2003) đã sử dụng những biến nội bộ ngân hàng và những biến yếu tố bên ngoài để dự đoán lợi nhuận và hiệu quả hoạt động kinh doanh của ngân hàng. Sau khi kiểm soát môi trường vĩ mô, cấu trúc thị trường tài chính và thuế, kết quả nghiên cứu chỉ ra rằng lợi nhuận của các ngân hàng phản ứng tích cực trước sự gia tăng của tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn. Đồng thời, nghiên cứu cũng chỉ ra rằng các yếu tố vĩ mô phù hợp sẽ có tác động tích cực đến tình hình hoạt động của ngân hàng, và thị trường chứng khoán được xem như là một

kênh bổ sung cho nguồn vốn tài trợ cho ngân hàng. Điều này hàm ý rằng một tỷ lệ vốn chủ sở hữu và danh mục cho vay phù hợp đóng một vai trò thực tiễn trong việc giải thích hiệu quả kinh doanh của ngân hàng. Điểm hạn chế trong bài nghiên cưu này nằm ở phạm vi nghiên cứu. Mẫu được chọn không mang tính đại diện cao vì đã loại bỏ một số ngân hàng lớn và số lượng, mẫu tương đối nhỏ, chỉ 14 ngân hàng, do vậy kết quả của mô hình cần được xem xét cẩn trọng.

Cũng theo hướng nghiên cứu của các tác giả trên, Haron (2004) thực hiện khảo sát sự ảnh hưởng của các yếu tố tác động tới lợi nhuận của ngân hàng Hồi giáo. Sử dụng mẫu khảo sát là 14 ngân hàng và chạy hồi quy, Haron (2004) chỉ ra rằng các yếu tố bên trong ngân hàng như tính thanh khoản, tổng chi phí, số lượng đầu tư vào chứng khoán có mối tương quan cao với mức tổng thu nhập của các ngân hàng. Kết quả tương tự được tìm thấy với các yếu tố như lãi suất, thị phần và quy mô của ngân hàng. Những yếu tố khác như tiền gửi, nguồn vốn chủ sở hữu, dự trữ, tỷ lệ chia sẽ lợi nhuận giữa các ngân hàng và người gửi tiền, cung tiền cũng được chứng minh là có vai trò quan trọng tác động đến lợi nhuận của ngân hàng. Haron (2004) chỉ ra rằng tỷ lệ tiền gửi, lạm phát, lãi suất và quy mô ngân hàng có tác động tích cực đến lợi nhuận của các ngân hàng. Ngược lại, thị phần và cung tiền lại có quan hệ ngược chiều với lợi nhuận cùa ngân hàng.

Bandt và các cộng sự (2014) khi nghiên cứu về mối quan hệ giữa cấu trúc vốn và hiệu quả kinh doanh của 17 ngân hàng Pháp trong giai đoạn từ năm 1993 - 2012 đã tính đến tác động của khủng hoảng kinh tế để có được kết luận chính xác nhất về mối quan hệ này. Nghiên cứu cho thấy việc tăng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn của ngân hàng dẫn đến sự gia tăng trong tỷ suất lợi nhuận trên vốn chủ sở hữu, mặc dù tác động này là rất khiêm tốn. Trong giai đoạn tiền khủng hoảng kinh tế thế giới từ năm 2002 – 2007, nghiên cứu chỉ ra một mối quan hệ ngược chiều giữa thị phần tín dụng và ROE, trong khi các giai đoạn khác của nghiên cứu, mối quan hệ cùng chiều được tìm thấy.

Trong nghiên cứu về các yếu tố tác động đến lợi nhuận của ngân hàng tại Pakistan giai đoạn từ năm 2005 - 2009, trong các yếu tố nội tại ngân hàng và yếu tố vĩ mô, Gul và các cộng sự (2011) có đề cập tới tác động của cấu trúc vốn. Những ngân hàng có vốn chủ sở hữu lớn, tổng tài sản lớn, mức cho vay, tiền gửi huy động lớn được xem là an toàn hơn. Do đó, nó sẽ có khả năng đạt lợi nhuận cao hơn. Hai giả thuyết được đưa ra trong bài nghiên cứu hoàn toàn được chứng minh, lợi nhuận của ngân hàng bị tác động bởi các yếu tố thuộc bản thân ngân hàng và các yếu tố kinh tế vĩ mô. Điểm hạn chế của Gul và các cộng sự (2011) nằm tại phương pháp ước lượng. Mô hình được ước lượng bằng phương pháp bình phương nhỏ nhất áp dụng cho dữ liệu bảng (Pooled Ordinary Least Square) nhưng thiếu các kiểm định chứng minh tính phù hợp của mô hình hồi quy.

Awunyo - Vitor và Badu (2012) nghiên cứu các ngân hàng niêm yết trên thị trường chứng khoán của Ghana. Kết quả trong nghiên cứu thực nghiệm này chỉ ra một mối quan hệ cùng chiều giữa việc tăng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn và lợi nhuận của ngân hàng.

Chung đối tượng nghiên cứu là các ngân hàng Hồi giáo, AI - Kayed (2014) sử dụng mẫu nghiên cứu, 85 ngân hàng tại 19 quốc gia và vùng lãnh thổ trong khoảng thời gian từ năm 2003 - 2008, đồng thời áp dụng phương pháp bình phương nhỏ nhất hai giai đoạn (2 SLS) để nghiên cứu mối quan hệ của cấu trúc vốn đến lợi nhuận của các ngân hàng. Để đại diện cho hiệu quả kinh doanh của ngân hàng, Al - Kayed (2014) sử dụng ba biến đại diện: tỷ suất sinh lợi trên vốn chủ sở hữu (ROE), tỷ suất sinh hợi trên tổng tài sản (ROA), tỷ lệ thu nhập lãi cận biên (NIM). Đồng thời, Al - Kayed (2014) tách các biến phụ thuộc ra thành hai nhóm: biến nội tại của ngân hàng và biến vĩ mô. Các biến nội tại của ngân hàng được sử dụng trong môi hình bao gồm tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn, việc quản trị nguồn vốn được đo lường bằng tỷ số cho vay trên tổng tài sản. Các biến vĩ mô được sử dụng tromg mô hình bao gồm tốc độ tăng trưởng tổng sản phẩm quốc nội, cấu trúc thị trường tài chính, thuế. Kết quả nghiên cứu chỉ ra rằng lợi nhuận của các ngân hàng

có phản ứng tích cực với sự gia tăng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn ngân hàng. Mối quan hệ hai chiều giữa tỷ suất sinh lợi trên vốn chủ sở hữu và tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn cho rằng những ngân hàng có tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn thấp (kém hơn mức ngưỡng 37,41%) thì chi phí vốn chủ sở hữu cao và có tác động ngược chiều lên lợi nhuận của ngân hàng. Mặt khác, với những ngân hàng có tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn cao (lớn hơn 37,41%), tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn bắt đầu có tương quan dương với lợi nhuận của ngân hàng. Với các yếu tố khác khi được xem xét sự tác động của nó với lợi nhuận của ngân hàng, kết quả mô hình hồi quy cho thấy lợi nhuận của ngân hàng nhận tác động dương với việc tăng các nguồn tài trợ vốn như tăng tiền gửi khách hàng và nhận tác động âm từ sự gia tăng thị phần trên thị trường. Lợi nhuận của ngân hàng không bị tác động bởi các yếu tố độ rủi ro, tài sản không tạo ra lợi nhuận của ngân hàng, các yếu tố vĩ mô như tốc độ tăng trưởng GDP, cung tiền hay mức dự trữ.

Saona (2010) khảo sát trên các ngân hàng Hoa Kỳ trong khoảng thời gian từ năm 1995 - 2007 về mối quan hệ giữa cấu trúc vốn và lợi nhuận của các ngân hàng. Tỷ suất sinh lời trên vốn chủ sở hữu được sử dụng làm đại diện cho hiệu quả kinh doanh của các ngân hàng. Ngoài biến giải thích chính tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn, Saona (2010) đưa vào mô hình một tập hợp các biến nội của tại ngân hàng bao gồm: quy mô ngân hàng, mức độ tập trung thị trường, khả năng cho vay, lượng tiền gửi, chi phí lãi vay, mức đầu tư vào chứng khoán và rủi ro của ngân hàng. Ngoài ra, còn xem xét đến các yếu tố vĩ mô như là biến kiểm soát cho mô hình như tỷ lệ chiết khấu của Cục dự trữ Liên Bang Mỹ, chỉ số NASDAQ ngân hàng, và danh tiếng của ngân hàng đó. Kết quả được tìm thấy trong nghiên cứu thực nghiệm này chỉ ra một mối quan hệ ngược chiều giữa việc tăng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn và hiệu quả kinh doanh của ngân hàng. Saona (2010) tìm ra ngưỡng 41% của tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn, căn cứ vào tình hình hiện tại của các ngân hàng khi tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn đang kém hơn ngưỡng này, việc tăng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn sẽ làm giảm

lợi nhuận của ngân hàng. Xét về góc độ lợi thế kinh tế theo quy mô của các ngân hàng Mỹ, Saona (2010) chỉ ra rằng chỉ ngân hàng nhỏ mới hưởng lợi thế này. Lợi nhuận của các ngân hàng cũng như các định chế tài chính trung gian được định bởi việc áp dụng các ứng dụng và công nghệ hiện đại hơn là kích cỡ của các danh mục đầu tư. Các biến đặc điểm ngân hàng khác cũng có tác động đến hiệu quả kinh doanh của ngân hàng như tác động âm của tiền gửi, chi phí lãi suất, rủi ro của ngân hàng; tác động dương của thị phần ngân hàng và cho vay lên lợi nhuận của ngân hàng. Điểm nổi bật trong Saona (2010) là việc sử dụng phương pháp định lượng mới GMM (Generalised Methods of Moments) nhằm xử lý vấn đề nội sinh tồn tại trong mô hình để cho ra kết quả hồi quy đáng tin cậy hơn.

3.2 Phân tích thực trạng về tác động của cấu trúc vốn tới lợi nhuận của các ngân hàng thương mại Việt Nam

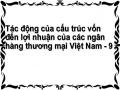

Để quan sát rõ mối tương quan giữa CAP và EFCROE, tác giả tiến hành phân tích dữ liệu thu thập được và thể hiện qua các biểu đồ phân tán 2.1 và 2.2.

Biểu đồ 3.1 Mối tương quan chung giữa CAP và EFCROE của các NHTM Việt Nam

Nguồn: Tác giả tổng hợp từ BCTC của 24 NHTM VIỆT NAM từ 2008-2017