khác nhau, từ rủi ro thị trường, rủi ro chiến lược, rủi ro hoạt động, đặc biệt là rủi ro tín dụng. Vì vậy, việc tuân thủ chuẩn mực Basel II sẽ giúp các TCTD đảm bảo chỉ số an toàn vốn tối thiểu, các yêu cầu thanh khoản. Đó là các yêu cầu cấp thiết đối với tất cảNHTM để đảm bảo an toàn cho hoạt động kinh doanh trong môi trường nhiều biến động.

Đối với nền kinh tế thị trường, đặc điểm tuần hoàn vốn và yêu cầu của quá trình tiết kiệm và đầu tư đòi hỏi phải có tín dụng. Đối với hoạt động các NHTM, hoạt động tín dụng luôn đem lại nguồn lợi nhuận cao nhất, chiếm từ 60% - 80% kết quả kinh doanh, tuy nhiên hoạt động tín dụng cũng tiềm ẩn rất nhiều rủi ro trọng yếu. Chỉ cần hoạt động tín dụng của 1 trong số các NHTM không tốt sẽ vô hình chung ảnh hưởng đến toàn bộ nền kinh tế, dẫn đến sự khủng hoảng và suy thoái. Chính vì vậy, việc áp dụng chuẩn mực Basel II trong quản trị rủi ro, đặc biệt là rủi ro tín dụng sẽ giúp các ngân hàng chuyển hóa từ quản lý rủi ro riêng lẻ thành quản lý rủi ro tập trung theo một chuẩn mực, lượng hóa được các rủi ro và vốn cần thiết trên mỗi giao dịch, từ đó sẽ giúp ngân hàng có một cái nhìn rõ hơn về tỷ suất lợi nhuận tương ứng với mức độ rủi ro phát sinh.

Hướng tới mục tiêu cao hơn về tăng trưởng và tiền đề là xây dựng, phát triển và trở thành một trong những ngân hàng bán lẻ tốt nhất thị trường, đủ sức cạnh tranh với các ngân hàng quốc tế trong thời kỳ hội nhập,Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long(Vietinbank Vĩnh Long) đã chủ động xây dựng lộ trình chiến lược về quản trị rủi ro theo chuẩn mực Basel nhằm củng cố hoạt động của ngân hàng an toàn hơn, lành mạnh hơn, nguồn vốn được quản lý tốt hơn, qua đó tối ưu hóa hiệu quả kinh doanh. Bên cạnh việc phát triển nhanh chóng các mảng dịch vụ phi tín dụng, thì tín dụng vẫn là sản phẩm kinh doanh chủ lực và mang đến nhiều lợi nhuận nhất choVietinbank Vĩnh Long

Năm 2015, Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long (Vietinbank Vĩnh Long) đã chủ động triển khai và áp dụng các chuẩn mực Basel trong quản trị rủi ro, đặc biệt là quản trị rủi ro tín dụng nhằm giúp ngân hàng tăng cường năng lực cạnh tranh, giảm thiểu rủi ro. Trên cơ sở đó, học viên đã chọn đề tài

“Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long” làm đề tài nghiên cứu.

1.2 Mục tiêu và câu hỏi nghiên cứu

1.2.1 Mục tiêu nghiên cứu

1.2.1.1 Mục tiêu chung

Đánh giá thực trạng rủi ro tín dụng và hoạt động quản trị rủi ro tín dụng tại Vietinbank Vĩnh Long. Từ đó, đề xuất các giải pháp nhằm nâng cao khả năng tiếp cận chuẩn mực Basel II trong quản trị rủi ro tín dụng.

1.2.1.2 Mục tiêu cụ thể

- Đánh giá thực trạng quản trị rủi ro tín dụng tại Vietinbank Vĩnh Long.

- Đánh giá kết quả đạt được trong công tác quản trị rủi ro tín dụng tại Vietinbank Vĩnh Long trước và sau khi tuân thủ chuẩn mực Basel II.

- Đề xuất giải pháp, kiến nghị nhằm nâng cao khả năng tiếp cận chuẩn mực Basel II trong quản trị rủi ro tín dụng tại Vietinbank Vĩnh Long

1.2.2 Câu hỏi nghiên cứu

- Tình hình quản trị rủi ro tín dụng tại Vietinbank Vĩnh Long trong thời gian vừa qua như thế nào?

- Kết quả đạt được trong công tác quản trị rủi ro tín dụng tại Vietinbank Vĩnh Long khi tiếp cận chuẩn mực Basel II ra sao?

- Cần có những giải pháp, kiến nghị gì để nâng cao khả tiếp cận chuẩn mực Basel II trong công tác quản trị rủi ro tín dụng tại Vietinbank Vĩnh Long.

1.3 Đối tượng và phạm vi nghiên cứu

1.3.1 Đối tượng nghiên cứu

Thực trạng rủi ro tín dụng và hoạt độngquản trị rủi ro tín dụng tại Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Longkhi tiếp cận các chuẩn mực Basel II.

1.3.2 Phạm vi nghiên cứu

- Phạm vi không gian: Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long.

- Phạm vi thời gian: Luận văn nghiên cứu trong giai đoạn 2015 – 2019.

- Phạm vi nội dung: Trên thực tế thì Basel II có rất nhiều quy tắc và chuẩn mực liên quan đến trình quản trị rủi ro trong hoạt động của NHTM, đặc biệt là các chuẩn mực về rủi ro tín dụng … đây cũng là xu thế phát triển hiện nay của các quốc gia phát triển. Tuy nhiên, trong điều kiện nghiên cứu của mình, đề tài chỉ giới hạn thực hiện nghiên cứu các chuẩn mực mang tính định tính liên quan đến quản trị rủi ro tín dụng nhằm giúp ngân hàng đối phó với rủi ro tín dụng.

1.4 Phương pháp nghiên cứu

Đề tài sử dụng các phương pháp nghiên cứu thường được áp dụng trong nghiên cứu khoa học kinh tế. Tác giả sử dụng phương pháp thống kê mô tả, so sánh phân tích, khảo sát ý kiến chuyên gia, tổng hợp tài liệu có liên quan đến tình hình ứng dụng Basel II vào quản trị rủi ro tại Ngân hàng thông qua bảng khảo sát.

1.5 Ý nghĩa khoa học và thực tiễn của đề tài

1.5.1 Ý nghĩa về mặt khoa học

Nghiên cứu đã tổng hợp đượccác đánh giá, nhận định về quản trị rủi ro tín dụng theo chuẩn mực Basel II từ rất nhiềucông trình nghiên cứu trong và ngoài nước. Từ đó, làm nổi bật được tính hiệu quả, toàn diện và linh hoạt của khung quản trị rủi ro theo chuẩn mực Basel II, đặc biệt là khung quản trị rủi ro tín dụng.

1.5.2 Ý nghĩa về mặt thực tiễn

Nghiên cứuđã đánh giá được thực trạng quản trị rủi ro trước và sau khi áp dụng chuẩn mực Basel II tại Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long (Vietinbank Vĩnh Long) trong giai đoạn 2015 – 2019.

Nhận định được những hạn chế tồn tại cũng như khó khăn vàthách thức, quađóđề xuất các giải pháp nhằmtăng cường công tác quản trị rủi ro tín dụng tại Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Longtheo chuẩn mực Basel II nhằmnâng cao tính ổn định và bền vững trong hoạt động tín dụng.

1.6 Kết cấu dự kiến của luận văn

Ngoài phần mở bài, kết cấu của luận văn này gồm 05 chương như sau: Chương 1. Giới thiệu đề tài.

Chương 2. Xác định vấn đề cần nghiên cứu về quản trị rủi ro tín dung theo chuẩn mực Basel tại Ngân hàng Thương mại Cổ phần Công thương Việt Nam chi nhánh Vĩnh Long

Chương 3. Cơ sở lý thuyết và phương pháp nghiên cứu

Chương 4. Thực trạng quản trị rủi ro tín dụng theo chuẩn mực Basel II tại ngân hàng TMCP Công Thương Việt Nam chi nhánh Vĩnh Long

Chương 5: Đề xuất giải pháp, kiến nghị nâng cao khả năng tiếp cận chuẩn mực Basel II trong công tác quản trị rủi ro tín dụng tại tại ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long

KẾT LUẬN CHƯƠNG 1

Chương này đưa ra các vấn đề nghiên cứu cấp thiết liên quan đến quản trị rủi ro tín dụng theo chuẩn mực Basel II tại một ngân hàng thương mại. Từ đó đề xuất mục tiêu, đối tượng và phạm vi nghiên cứu, phương pháp nghiên cứu cho luận văn.

CHƯƠNG 2: XÁC ĐỊNH VẤN ĐỀ NGHIÊN CỨU VỀ QUẢN TRỊ RỦI RO TÍN DỤNG THEO CHUẨN MỰC BASEL TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN CÔNG THƯƠNG VIỆT NAM CHI NHÁNH VĨNH LONG

2.1 Giới thiệu tổng quan về ngân hàngThương mại Cổ phần Công thương Việt Nam chi nhánh Vĩnh Long

2.1.1 Quá trình hình thành và phát triển của Vietinbank Vĩnh Long

Ngân hàng TMCP Công thương chi nhánh Vĩnh Long được thành lập năm 1988 sau khi tách ra từ Ngân hàng Nhà nước thị xã Vĩnh Long.

Tháng 8/2009 Ngân hàng Công thương Vĩnh Long chuyển thành Ngân hàng TMCP Công thương Vĩnh Long (theo giấy phép thành lập và hoạt động số 0100111948039 do phòng đăng ký kinh doanh của Sở Kế hoạch và Đầu tư tỉnh Vĩnh Long cấp 19/8/2009, đăng ký thay đổi lần 5 ngày 05/9/2012)

Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long có trụ sở đặt tại số 1C – Hoàng Thái Hiếu, Phường 1, TP.Vĩnh Long, tỉnh Vĩnh Long. Vietinbank Vĩnh Long hiện có 1 chi nhánh và 11 phòng giao dịch đặt tại TP Vĩnh Long và các huyện trong tỉnh.

Hiện nay Vietinbank Vĩnh Long có đội ngũ cán bộ trên 140 người, Ban lãnh đạo là những người có kinh nghiệm lâu năm trong ngành. Đội ngũ cán bộ dần được trẻ hóa, năng động và được sắp xếp luân phiên phù hợp với yêu cầu công việc.

2.1.2 Cơ cấu tổ chức của Vietinbank Vĩnh Long

Mô hình tổ chức

2.1.3 Tổng quan hoạt động kinh doanh của Vietinbank Vĩnh Long trong giai đoạn 2015 – 2019

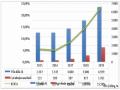

Trong giai đoạn 2015 – 2019, bám sát chỉ đạo và định hướng NHNN về thực hiện tái cơ cấu các tổ chức tín dụng gắn với xử lý nợ xấu, Vietinbank Vĩnh Long đã đạt được những tín hiệu rất tốt về kết quả kinh doanh với các chỉ số tăng trương vượt bậc, là một trong những ngân hàng có hiệu quả hoạt động tốt nhất về tăng trưởng tổng tài sản, tăng trưởng lợi nhuận đi kèm chất lượng tài sản luôn được nâng cao, tỷ suất sinh lời trên vốn chủ sở hữu nằm trong top đầu thị trường.

Bảng2.1Các chỉ tiêu tài chính cơ bản

Đơn vị tính: Tỷ đồng.

2015 | 2016 | 2017 | 2018 | 2019 | Mức tăng trưởng(%) | ||||

16 +/- 15 | 17 +/- 16 | 18 +/- 17 | 19 +/- 18 | ||||||

Tổng giá trị tài sản | 39.095 | 49.447 | 63.815 | 84.300 | 99.964 | 26.48% | 29.06% | 32.10% | 18.58% |

Huy động TT1 | 23.899 | 29.506 | 43.064 | 53.206 | 60.363 | 23.46% | 45.95% | 23.55% | 13.45% |

Dư nợ tín dụng | 21.159 | 27.694 | 38.507 | 48.183 | 56.316 | 30.89% | 39.04% | 25.13% | 16.88% |

Lợi nhuận trước thuế | 281 | 267 | 484 | 1.022 | 2.202 | -4.98% | 81.27% | 111.16% | 115.46% |

Lợi nhuận sau thuế | 221 | 209 | 387 | 817 | 1.761 | -5.43% | 85.17% | 111.11% | 115.54% |

Vốn điều lệ | 3.547 | 3.547 | 4.000 | 5.000 | 6.599 | 0.00% | 12.77% | 25.00% | 31.98% |

Vốn chủ sở hữu | 4.018 | 4.225 | 4.716 | 6.139 | 8.797 | 5.15% | 11.62% | 30.17% | 43.30% |

ROAA | 0.61% | 0.47% | 0.68% | 1.10% | 1.91% | - 22.61% | 44.75% | 61.43% | 73.26% |

ROEA | 5.53% | 5.07% | 8.66% | 15.05% | 23.58% | -8.30% | 70.71% | 73.89% | 56.65% |

Tỷ lệ nợ xấu | 3% | 1.94% | 1.54% | 1.48% | 1.87% | - 35.33% | - 20.62% | -3.90% | 26.35% |

Tỷ lệ an toàn vốn (CAR) | 17.10% | 12.90% | 11.13% | 9.82% | 12.00% | - 24.56% | - 13.72% | -11.77% | 22.20% |

Có thể bạn quan tâm!

-

Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng thương mại cổ phần Công thương Việt Nam chi nhánh Vĩnh Long - 1

Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng thương mại cổ phần Công thương Việt Nam chi nhánh Vĩnh Long - 1 -

Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng thương mại cổ phần Công thương Việt Nam chi nhánh Vĩnh Long - 2

Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng thương mại cổ phần Công thương Việt Nam chi nhánh Vĩnh Long - 2 -

Hiệu Quả Hoạt Động Của Vietinbank Vĩnh Long Giai Đoạn 2015 - 2019

Hiệu Quả Hoạt Động Của Vietinbank Vĩnh Long Giai Đoạn 2015 - 2019 -

Chỉ Tiêu Trích Lập Dự Phòng Và Bù Đáp Rủi Ro Tín Dụng

Chỉ Tiêu Trích Lập Dự Phòng Và Bù Đáp Rủi Ro Tín Dụng -

Các Phương Pháp Quản Trị Rủi Ro Tín Dụng

Các Phương Pháp Quản Trị Rủi Ro Tín Dụng

Xem toàn bộ 127 trang tài liệu này.

(Nguồn: Báo cáo thường niên của Vietinbank Vĩnh Long từ 2015 – 2019)

Mức tăng trưởng tổng tài sản của Vietinbank Vĩnh Long đều qua các năm, trong đó mức tăng trưởng cao nhất đạt 32.1% của năm 2018 so với năm 2017. Năm 2019, tổng tài sản của Vietinbank Vĩnh Long đạt 99.964 tỷ đồngđạt 86% kế hoạch đề ra.

Về dư nợ tín dụng, nhìn chung xu hướng cũng giống như tăng trưởng huy động qua các năm từ 2015 – 2019. Đến 31/12/2019, dưnợ của Vietinbank Vĩnh Long đạt 56.316 tỷ đồng, tương đương mức tăng trưởng 16.88% so với năm 2018 và đạt 19,1% so với kế hoạch của ĐHĐCĐ. Xu thế mức tăng trưởng của Vietinbank Vĩnh Long thường cao hơn trung bình ngành (14% - năm 2019), là do Vietinbank Vĩnh Long đẩy mạnh từng phân khúc khách hàng với các sản phẩm lõi riêng biệt, hướng đến mục tiêu “lấy khách hàng là trọng tâm”

Lợi nhuận từ các hoạt động kinh doanh của Vietinbank Vĩnh Long đều tăng trưởng qua các năm. Năm 2019, lợi nhuận sau thuế của VietinbankVĩnh Long đạt 1.761 tỷ đồng, tăng trưởng 115.84% so với năm 2018 và hoàn thành 110% kế hoạch của ĐHĐCĐ.

Nhìn chung, Vietinbank Vĩnh Long đã tuân thủ các chỉ số an toàn theo quy định của NHNN. Về tỷ lệ nợ xấu, do tình hình thị trường Việt Nam gặp những khó khăn trong giai đoạn 2009 – 2012, do đó nợ xấu toàn ngành đều tăng cao và Vietinbank Vĩnh Long cũng không phải ngoại lệ. Tuy nhiên từ giai đoạn 2015 – 2019, các chỉ số nợ xấu của Vietinbank Vĩnh Long được cải thiện rõ rệt và đáp ứng quy định của NHNN. Về tỷ lệ an toàn vốn (CAR), Vietinbank Vĩnh Long cũng đều đảm bảo và tuân thủ theo đúng quy định, vượt xa mức 8% của chuẩn mực an toàn vốnBasel II và NHNN quy định là 9%.

Về tổng thể hoạt động kinh doanh của Vietinbank Vĩnh Long trong giai đoạn 2015 – 2019 đều đạt mức tăng trưởng cao, hiệu quả hoạt động ấn tượng và chất lượng tài sản được kiểm soát tốt