Dựa vào bảng số liệu và biểu đồ ta thấy, LDR bình quân của các NHTM Việt Nam từ 2008-2017 dao động trong khoảng 56% - 68%. Theo thông tư 19/2010/TT- NHNN ngày 27/09/2010 sửa đổi Thông tư 13/2010/TT-NHNN ngày 20/05/2010 về cách ghi các khoản cho vay và huy động vốn để tính vào LDR, dẫn tới mẫu số được tăng lên. Kết quả làm cho LDR bình quân trong năm này giảm đáng kể so với 2008 và 2009 và là thấp nhất trong khoảng thời gian từ 2008 – 2017, ở mức 56,07%. Trong năm 2011 và 2012, LDR lại tiếp tục tăng trưởng cho thấy ngân hàng đang đứng trước rủi ro thanh khoản. Nguyên nhân là do thông tư 02/2011/TT – NHNN quy định mức trần lãi suất huy động tiền gửi là 14% sau một khoảng thời gian dài huy động vốn với lãi suất cao hơn quy định. Điều này làm cho nguồn vốn huy động của các ngân hàng bị suy giảm, ảnh hưởng tới LDR. Từ khi Thông tư 36/2014/TT- NHNN ban hành ngày 20 tháng 11 năm 2014 và có hiệu lực từ 01/02/2015, quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, các NHTM phải duy trì tỷ lệ LDR tối đa là 80%, còn các ngân hàng có 50% vốn nhà nước trở lên thì được áp dụng tỷ lệ LDR là 90%. Nhìn chung đến hết năm 2017, LDR bình quân của các NHTM Việt Nam đã đạt mức cho phép theo thông tư 36/2014.

2.2.4 Tình hình đa dạng hóa sản phẩm tài chính và dịch vụ

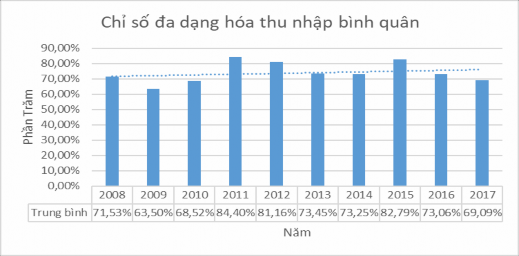

Để đo lường mức độ tập trung của các nguồn thu nhập, tác giả sử dụng chỉ số đa dạng hóa thu nhập (DIVT) theo nghiên cứu của Chiorazzo và cộng sự (2008) để đo lường sự đa dạng hóa thu nhập của các NHTM Việt Nam từ 2008-2017. Chỉ số DIVT đạt giá trị cực đại tại 0,5 hay 50% thì đó là đa dạng hóa hoàn hảo và càng kém xa 0,5 đó là kém đa dạng hóa.

2

DIVTit=[(𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑙ã𝑖𝑖𝑡 )

𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑙ã𝑖𝑖𝑡+𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑛𝑔𝑜à𝑖 𝑙ã𝑖𝑖𝑡

+ 𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑛𝑔𝑜à𝑖 𝑙ã𝑖𝑖𝑡 2]

(

)

𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑙ã𝑖𝑖𝑡+𝑇ℎ𝑢 𝑛ℎậ𝑝 𝑛𝑔𝑜à𝑖 𝑙ã𝑖𝑖𝑡

Trong đó:

Thu nhập lãi: là thu nhập lãi thuần trên báo cáo tài chính NH.

Thu nhập ngoài lãi: bao gồm tổng lãi/(lỗ) thuần từ hoạt động dịch vụ, lãi/(lỗ) thuần từ hoạt động kinh doanh ngoại hối, lãi/(lỗ) thuần từ mua bán chứng khoán kinh doanh, lãi/(lỗ) thuần từ mua bán chứng khoán đầu tư, lãi/(lỗ) thuần từ hoạt động khác và thu nhập từ góp vốn mua cổ phần.

Bảng 2.9 Chỉ số DIVT bình quân của 24 NHTM Việt Nam từ 2008-2017

(Đvt: %)

Bình quân | % Thay đổi | Cao nhất | Tên NH | Thấp nhất | Tên NH | Độ lệch chuẩn | |

2008 | 71,53% | 113,10% | LPB | 50,21% | HDB | 18,71% | |

2009 | 63,50% | -11,222% | 91,40% | KLB | 50,11% | HDB | 11,36% |

2010 | 68,52% | 7,898% | 111,06% | KLB | 50,15% | SGB | 13,69% |

2011 | 84,40% | 23,186% | 117,06% | NCB | 54,24% | MSB | 17,56% |

2012 | 81,16% | -3,850% | 141,83% | ACB | 50,23% | TPB | 23,39% |

2013 | 73,45% | -9,493% | 113,09% | LPB | 51,73% | NAB | 16,70% |

2014 | 73,25% | -0,271% | 118,26% | LPB | 50,00% | MSB | 15,45% |

2015 | 82,79% | 13,015% | 165,34% | VAB | 53,72% | MSB | 24,20% |

2016 | 73,06% | -11,750% | 108,17% | LPB | 51,70% | MSB | 12,21% |

2017 | 69,09% | -5,426% | 104,98% | LPB | 50,01% | MSB | 13,26% |

Có thể bạn quan tâm!

-

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 2

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 2 -

Vốn Chủ Sở Hữu Bình Quân Của 24 Nhtm Từ 2008-2017

Vốn Chủ Sở Hữu Bình Quân Của 24 Nhtm Từ 2008-2017 -

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng -

Mối Tương Quan Thuận Giữa Cap Và Efcroe Của Các Nhtm Việt Nam

Mối Tương Quan Thuận Giữa Cap Và Efcroe Của Các Nhtm Việt Nam -

Các Giải Pháp Gia Tăng Lợi Nhuận Xuất Phát Từ Vấn Đề Cấu Trúc Của Các Ngân Hàng Thương Mại Việt Nam

Các Giải Pháp Gia Tăng Lợi Nhuận Xuất Phát Từ Vấn Đề Cấu Trúc Của Các Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 92 trang tài liệu này.

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

Biểu đồ 2.9: Chỉ số DIVT bình quân của 24 NHTM Việt Nam từ 2008-2017

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

BANK | DIVT | BANK | DIVT |

LPB | 105,157% | EIB | 71,534% |

KLB | 92,216% | TPB | 71,481% |

OCB | 88,253% | PGB | 70,585% |

NCB | 84,695% | SHB | 69,290% |

VAB | 81,118% | NAB | 67,386% |

ACB | 77,713% | SCB | 66,826% |

ABB | 77,196% | BIDV | 66,494% |

VPB | 76,119% | HDB | 65,793% |

MBB | 76,092% | STB | 64,977% |

SGB | 74,787% | TCB | 61,610% |

VIB | 73,641% | VCB | 60,524% |

CTG | 73,079% | MSB | 58,812% |

Bảng 2.10 Tỷ lệ DIVT bình quân của từng ngân hàng từ 2008-2017 (Đvt: %)

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017 Ta thấy chỉ số DIVT bình quân của các NHTM Việt Nam từ 2008-2017 kém

xa 50% cho thấy sự đa dạng trong hoạt động kinh doanh là kém hoàn hảo. Một số ngân hàng có chỉ số DIVT không tiến quá xa trong khoảng thời gian từ 2008-2017 như MSB, VCB, TCB, HDB. Bên cạnh đó, có thể kể tên một số ngân hàng có sự kém đa dạng trong khoảng thời gian từ 2008-2017 như: LPB, KLB, OCB. Để tìm ra nguyên nhân gây ra điều này, tác giả xin trình bày bảng số liệu và biểu đồ về thu nhập của 24 NHTM Việt Nam từ 2008-2017:

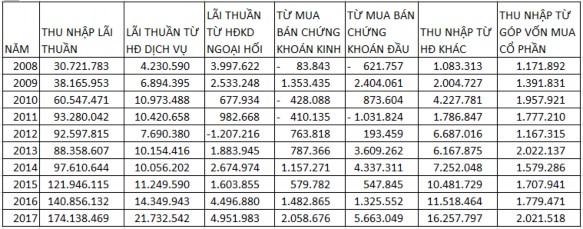

Bảng 2.11 Thu nhập của 24 NHTM Việt Nam từ 2008-2017

(Đvt: triệu đồng)

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

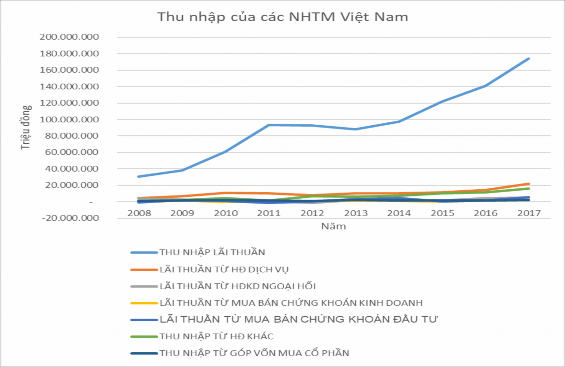

Biểu đồ 2.10: Thu nhập của 24 NHTM Việt Nam từ 2008-2017

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017 Có thể thấy, nguyên nhân chủ yếu làm chỉ số DIVT bình quân kém xa 50%

xuất phát từ việc các ngân hàng hiện nay phụ thuộc quá nhiều vào việc cho vay và tạo nguồn thu nhập từ lãi. Để loại bỏ sự phụ thuộc này, các ngân hàng cần phải có hạ tầng kỹ thuật công nghệ ở mức tương thích để mở rộng các hoạt động dịch vụ

ngân hàng hiện đại, nâng cao năng lực quản trị điều hành và chất lượng nguồn nhân lực vì nhiều loại hình dịch vụ chủ yếu dựa trên cơ sở chất lượng nguồn nhân lực của các NHTM như các dịch vụ về môi giới hay tư vấn. Trong thời điểm hiện nay, các hoạt động tín dụng tiềm ẩn nhiều rủi ro, các hoạt động đầu tư và kinh doanh chứng khoán gặp nhiều khó khăn. Do vậy, phát triển dịch vụ phi tín dụng là hướng đi hiệu quả để thay đổi cơ cấu về thu nhập của ngân hàng.

2.3 Giới thiệu vấn đề cấu trúc vốn tác động đến lợi nhuận của các ngân hàng thương mại Việt Nam.

Từ những số liệu về tình hình hoạt động của các NHTM Việt Nam trong giai đoạn 2008 – 2017 mà tác giả thu thập được và phân tích ở trên đã cho thấy vốn chủ sở hữu đã tăng liên tục qua các năm cùng với việc cường tăng huy động vốn dẫn đến tăng tổng tài sản và dư nợ cho vay. Bên cạnh đó, lợi nhuận là thấp và có xu hướng giảm từ năm 2009 đến 2016. Đáng lưu ý ở tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn (biểu thị cho cấu trúc vốn) giảm liên tục qua các năm do tốc độ gia tăng của vốn chủ sở hữu thông qua quá trình tái cơ cấu không bắt kịp với tốc độ gia tăng của tổng tài sản hay tồng nguồn vốn.

Liệu rằng tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn suy giảm có làm giảm lợi nhuận của các NHTM Việt Nam? Để trả lời câu hỏi đó, tác giả lựa chọn nghiên cứu tác động của tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn đến lợi nhuận của các NHTM Việt Nam trong giai đoạn 2008 – 2017, với biến chính là tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn và các biến khác nhằm hỗ trợ và làm rõ hơn tác động của cấu trúc vốn đến lợi nhuận của các NHTM

Thật vậy, trong một số nghiên cứu về lợi nhuận trước đây đã có rất nhiều nhân tố tác động tới lợi nhuận của ngân hàng như: quy mô ngân hàng, quy mô vốn chủ sở hữu (cấu trúc vốn), quy mô các khoản cho vay, quy mô tiền gửi …. Trong đó, nhân tố cấu trúc vốn được đặc biệt quan tâm như là một yếu tố không thể thiếu và có tác động trực tiếp đến lợi nhuận của các ngân hàng. Cấu trúc vốn có vai trò quan trọng,

nó giúp cho ngân hàng tối đa hóa lợi nhuận và giảm thiểu rủi ro,… vì vậy, việc tìm ra cấu trúc vốn hợp lý được xem là yếu tố quan trọng hàng đầu góp phần gia tăng lợi nhuận của ngân hàng. Điều này càng có ý nghĩa thiết thực trong quá trình tái cơ cấu như hiện nay và giúp cho các ngân hàng xác định hướng đi trong và sau quá trình tái cơ cấu nhằm hoạt động một cách an toàn, lành mạnh và hiệu quả.

Kết luận chương 2

Đầu tiên, tác giả tiến hành thu thập dữ liệu và phân tích nhằm giúp người đọc có cái nhìn tổng quan về tình hình hoạt động của các NHTM Việt Nam sau quá trình tái cơ cấu giai đoạn một. Tiếp theo, tác giả nêu ra những vấn đề đáng quan tâm hiện nay nhằm tạo tiền đề cho tác giả giới thiệu vấn đề cần nghiên cứu. Từ đó, tác giả giới thiệu đến vấn đề mà mình quan tâm đó là tác động của cấu trúc vốn đến lợi nhuận của các NHTM Việt Nam.

CHƯƠNG 3: THỰC TRẠNG TÁC ĐỘNG CỦA CẤU TRÚC VỐN ĐẾN LỢI NHUẬN CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.1 Cấu trúc vốn và lợi nhuận của ngân hàng thương mại

3.1.1 Cấu trúc vốn

Khái niệm về cấu trúc vốn và cấu trúc vốn tối ưu

Cấu trúc vốn là thuật ngữ tài chính nhằm mô tả nguồn gốc và phương pháp hình thành nên nguồn vốn để doanh nghiệp có thể sử dụng mua sắm tài sản, phương tiện vật chất và hoạt động kinh doanh. Nó đề cập đến cách thức mà doanh nghiệp tìm kiếm nguồn tài chính thông qua các phương pháp kết hợp giữa bán cổ phần, quyền chọn mua cổ phần, phát hành trái phiếu và đi vay. Theo Trần Ngọc Thơ và cộng sự (2013), “Cấu trúc vốn được định nghĩa là sự kết hợp của nợ ngắn hạn thường xuyên, nợ dài hạn, cổ phần ưu đãi và vốn cổ phần thường được sử dụng để tài trợ cho quyết định đầu tư của doanh nghiệp”. Đối với ngành ngân hàng, nguồn vốn chủ yếu đến từ việc huy động trong các tầng lớp tầng lớp dân cư và một phần nhỏ đến từ việc góp vốn của các cổ đông.

Theo Trần Ngọc Thơ (2007) cho rằng một cấu trúc vốn tối ưu là một cấu trúc vốn phải đạt 03 điều kiện sau:

⎯Tối thiểu hóa chi phí sử dụng vốn

⎯Tối thiểu hóa rủi ro

⎯Tối đa hóa lợi nhuận

Các chỉ tiêu phản ánh cấu trúc vốn của ngân hàng

Có rất nhiều chỉ tiêu phản ánh cấu trúc vốn của ngân hàng. Trong bài nghiên cứu này, tác giả xin đề cặp một số chỉ tiêu phổ biến:

⎯Tỷ lệ Vốn chủ sở hữu trên tổng nguồn vốn (Ali và các cộng sự, 2011; Saona,

P. 2010; Hutchison, D. E., & Cox, R. A. 2007): chỉ tiêu này cho biết mức độ tự tài trợ cho nguồn vốn của ngân hàng bằng khoản vốn chủ sở hữu như

thế nào. Mặt khác, chỉ tiêu này cho biết nguồn vốn chủ sở hữu chiếm bao nhiêu phần trăm trong tổng nguồn vốn của ngân hàng.

⎯Tỷ lệ nợ phải trả trên vốn chủ sở hữu (Halov và các cộng sự, 2009; Anarfo,

E. B. 2015; Awunyo-Vitor, D., & Badu, J. 2012 ): Chỉ tiêu tỷ lệ nợ phải trả trên vốn chủ sở hữu hay còn gọi là đòn bẩy tài chính cho biết mức độ đảm bảo cho các khoản nợ phải trả bằng vốn chủ sở hữu của ngân hàng. Đồng nghĩa với việc phản ánh năng lực tài chính của ngân hàng. Chỉ số này cũng có thể được sử dụng để đo lường mức độ rủi ro của ngân hàng.

Trong bài nghiên cứu này, tác giả lựa chọn tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn làm đại diện cho cấu trúc vốn của ngân hàng để đánh giá sự tác động của cấu trúc vốn lợi nhuận của các NHTM Việt Nam trong thời điểm hiện nay. Sở dĩ, tác giả chọn tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn đại diện cho cấu trúc vốn vì bài nghiên cứu này được viết trong bối cảnh các NHTM đang trong quá trình tái cơ cấu, quá trình này sẽ tác động đến vốn chủ sở hữu nhiều hơn là nợ phải trả.

3.1.2 Về lợi nhuận

Khái niệm về lợi nhuận của ngân hàng

Lợi nhuận của các NHTM được xác định bằng hiệu số của tổng các khoản thu nhập trừ đi các khoản chi phí phải trả hợp lý hợp hợp lệ, cụ thể như sau:

Lợi nhuận ròng = [thu nhập lãi thuần + lãi/lỗ từ hoạt động dịch vụ + lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối+ lãi/lỗ thuần từ hoạt động mua bán chứng khoán kinh doanh + lãi/lỗ thuần từ hoạt động mua bán chứng khoán đầu tư + lãi/lỗ thuần từ hoạt động khác] – chi phí dự phòng rủi ro – chi phí thuế thu nhập doanh nghiệp

Trong thực tế các nhà nghiên cứu không chú ý đến độ lớn của giá trị lợi nhuận ròng (lợi nhuận tuyệt đối) và ít khi được sử dụng trong nghiên cứu bởi vì giữa các NHTM với nhau có sự chênh lệch về quy mô tổng tài sản và vốn chủ sở hữu nên sẽ tạo ra nguồn lợi nhuận khác nhau cho từng ngân hàng. Vì vậy, lợi nhuận tương đối