Một số chỉ tiêu phản ánh quản trị RRTD trong NHTM: Các NHTM sử dụng những chỉ tiêu phản ánh rủi ro tín dụng như là một trong những căn cứ để đánh giá tình trạng quản trị RRTD trong NHTM. Ngoài ra, qua tìm hiểu thực tế, khi xem xét tới tình hình quản trị RRTD tại NHTM, các nhà quản trị sẽ quan tâm đến thực hiện quá trình quản trị RRTD bao gồm 04 nội dung: Nhận biết rủi ro, đo lường rủi ro; ứng phó rủi ro; kiểm soát rủi ro như: Các hồ sơ tín dụng có được thực hiện kiểm tra, giám sát theo đúng quy định? Các khoản cho vay khi đến hạn có được cán bộ tín dụng chủ động nhắc nợ khách hàng? Chính sách tín dụng của ngân hàng có thay đổi kịp thời phù hợp với tình hình thực tế của kinh tế, xã hội? … Đây là những vấn đề mà bất cứ nhà quản trị rủi ro nào cũng cần thường xuyên xem xét tới nhằm đánh giá tình trạng quản trị RRTD của ngân hàng.

2.2.3. Tổ chức thực hiện quản trị rủi ro tín dụng ngân hàng thương mại

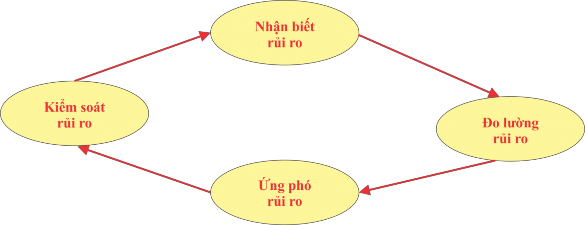

Quá trình quản trị RRTD bao gồm 04 nội dung: Nhận biết rủi ro, đo lường rủi ro; ứng phó rủi ro; kiểm soát rủi ro. Đây là toàn bộ các khâu trong một quá trình quản trị RRTD, tất cả các khâu này đều có sự liên kết chặt chẽ với nhau, tạo thành một chu trình liên tục, như vậy mới có thể tạo thành một quy trình quản trị RRTD hoàn chỉnh và hiệu quả.

Nguồn: Chrinko R.S Guill (2000) [63]

Hình 2.4. Quy trình tổ chức thực hiện quản trị rủi ro tín dụng

2.2.3.1.Nhận biết rủi ro tín dụng

Đây là khâu đầu tiên phải thực hiện và là cơ sở để các nhà quản trị thực hiện các bước tiếp theo trong quy trình quản trị RRTD tại NHTM. Nhận biết RRTD được tiến hành dựa trên hai giác độ từ ngân hàng và từ phía khách hàng được cấp tín dụng.

Đối với khách hàng nhận biết RRTD thông qua các dấu hiệu: tình hình tài chính của khách hàng; sự biến động trong ngành kinh doanh mà khách hàng đang hoạt động; phương pháp quản trị của khách hàng… Khi đề cập đến tình hình tài chính của khách hàng, để dự báo được khả năng xuất hiện RRTD, ngân hàng thường sử dụng phương pháp xem xét đến các thông tin tài chính của khách hàng, bao gồm: báo cáo tài chính định kỳ, các quan hệ với các đối tác trên thị trường, các khoản nợ vay, phải thu, khả năng sử dụng vốn vay của khách hàng,… để có cái nhìn chi tiết, đầy đủ, cụ thể về năng lực tài chính của khách hàng. Căn cứ trên những thông tin này, ngân hàng có thể dự báo được khả năng thực hiện nghĩa vụ tín dụng của khách hàng trong tương lai. Hoặc đối với sự biến động trong ngành kinh doanh, các ngân hàng cân có nắm bắt nhanh chóng, cập nhật những vấn đề về xu hướng thị trường kinh doanh, cơ chế phát triển ngành kinh doanh, chính sách thuế của Chính phủ trong từng thời kỳ, khó khăn trong phát triển sản phẩm của ngành…từ đó ngân hàng sẽ thực hiện đánh giá về hoạt động kinh doanh của khách hàng có khả năng mang tới RRTD hay không. Ngoài ra, các ngân hàng cũng thường sử dụng phương pháp định tính để nhận biết RRTD, phương pháp này gọi là phương pháp 6C bao gồm: Character (tư cách của người vay); Capacity ( năng lực của người cho vay); Cash flow (dòng tiền mặt); Collateral (bảo đảm tiền vay); Conditions (các điều kiện); Control (kiểm soát).

Đối với ngân hàng: Công tác nhận biết RRTD được thực hiện dựa trên cơ sở của các vấn đề như: chính sách tín dụng, cơ cấu tín dụng, tỷ lệ tăng trưởng tín dụng, quy mô tín dụng, tỷ lệ nợ quá hạn, nợ xấu, dự phòng rủi ro, trình độ cán bộ nhân viên ngân hàng… Đối với RRTD thể hiện thông qua chính sách tín dụng: ngân hàng cần xem xét trên giác độ chính sách tín dụng đưa ra trong từng thời kỳ có phù hợp với thực tế, trong quy trình chính sách tín dụng có còn lỗ hổng, chưa chặt chẽ dẫn đến tình trạng cấp tín dụng không đảm bảo an toàn. Đối với cơ cấu tín dụng, quy mô tín dụng của ngân hàng cũng cần phải theo dõi xem tỷ lệ này có xu hướng phát triển không đồng đều hay không, ví dụ: tăng trưởng tín dụng quá nhanh vượt quá khả năng quản trị của ngân hàng; cơ cấu tín dụng quá tập trung vào một ngành, lĩnh vực, nhóm đối tượng khách hàng… Bên cạnh đó, tỷ lệ nợ xấu, nợ quá hạn, dự phòng rủi ro cũng là vấn đề cần được ngân hàng quan tâm. Nếu những tỷ lệ này nếu vượt quá mức cho phép, ngân hàng đứng trước nguy cơ rủi ro rất cao.

Có thể bạn quan tâm!

-

Một Số Nghiên Cứu Liên Quan Đến Quản Trị Rủi Ro Tín Dụng Ngân Hàng Thương Mại

Một Số Nghiên Cứu Liên Quan Đến Quản Trị Rủi Ro Tín Dụng Ngân Hàng Thương Mại -

Lý Luận Chung Về Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại

Lý Luận Chung Về Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại -

Tổ Chức Bộ Máy Quản Trị Rrtd Tại Các Nhtm Theo Hiệp Ước Basel 2

Tổ Chức Bộ Máy Quản Trị Rrtd Tại Các Nhtm Theo Hiệp Ước Basel 2 -

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Rủi Ro Tín Dụng Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Đến Quản Trị Rủi Ro Tín Dụng Ngân Hàng Thương Mại -

Quản Trị Rủi Ro Tín Dụng Của Nhtm Tại Việt Nam

Quản Trị Rủi Ro Tín Dụng Của Nhtm Tại Việt Nam -

Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Việt Nam Thịnh Vượng

Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Việt Nam Thịnh Vượng

Xem toàn bộ 256 trang tài liệu này.

Theo Trụ cột 2 của Basel 2, để nhận diện đầy đủ RRTD, các ngân hàng cần phải chú ý thực hiện những vấn đề cơ bản sau:

- Đưa ra những phương pháp, công cụ thích hợp để nhận diện được đầy đủ RRTD có thể phát sinh hoặc đã phát sinh đối với từng khoản cấp tín dụng.

- Xem xét xây dựng và sử dụng hệ thống xếp hạng tín dụng nội bộ như một công cụ để tổng hợp thông tin cho việc nhận diện RRTD đối với tất cả các khoản cấp tín dụng.

- Sử dụng công cụ kiểm tra sức chịu đựng (Stress-Testing) nhằm thiết kế các kịch bản căng thẳng về thị trường và yếu tố khác tác động đến RRTD để nhận diện sớm RRTD.

- Xem xét các rủi ro có thể phát sinh đối với hoạt động kinh doanh của ngân hàng nhưng chưa được đề cập đến trong trụ cột 1 như: rủi ro lãi suất trên sổ kinh doanh, rủi ro về uy tín… để nhận diện đầy đủ, chính xác và kịp thời RRTD.

Nhận biết rủi ro tín dụng tại các đơn vị trực thuộc các vòng kiểm soát:

Đối với vòng kiểm soát thứ nhất:

Tại các đơn vị kinh doanh, thực hiện nhận biết rủi ro thông qua các dấu hiệu của khách hàng như sụt giảm doanh thu, lợi nhuận trong tình hình tài chính của khách hàng; biến động ngành kinh doanh theo chiều hướng không tốt cho khách hàng; sử dụng vốn không đúng mục đích; tài sản bảo đảm có bị bán, tráo đổi, mất mát, hư hỏng…; thực hiện báo cáo, phối hợp xử lý các khoản cấp tín dụng khi phát sinh dấu hiệu RRTD.

Tại các đơn vị khác như: thẩm định, phê duyệt tín dụng: thường xuyên cập nhật chính sách, quy định của Ngân hàng nói riêng và Nhà nước nói chung, đồng thời nắm bắt kịp thời những thay đổi kinh tế thị trường, pháp luật để từ đó đưa ra quyết định phê duyệt tín dụng chính xác. Đối với đơn vị giám sát tín dụng: định kỳ nhận những thông tin từ trung tâm CIC về danh sách khách hàng đang có nhóm nợ quá hạn tại các NHTM, thực hiện phân luồng giải pháp tài chính và phân luồng thu hồi nợ gửi tới các đơn vị chức năng trong ngân hàng; bên cạnh đó chuyên viên giám sát tín dụng thu thập các nguồn tin từ các điều kiện phê duyệt và tình hình thực hiện điều kiện phê duyệt của khách hàng, thu thập từ nguồn thông tin nội bộ ngân hàng hoặc be bên ngoài các thông tin tiêu cực của khách hàng, từ đó đưa ra danh sách các khách hàng có dấu hiệu RRTD phân luồng xử lý.

Đối với vòng kiểm soát thứ hai: Thực hiện nhận biết RRTD thông qua báo cáo định kỳ về các chỉ tiêu tín dụng của khách hàng bao gồm: dư nợ, nợ quá hạn, tỷ lệ cấp tín dụng cho một khách hàng, nhóm khách hàng, nhóm ngành, nhóm sản phẩm tín dụng, báo cáo tình hình tài sản bảo đảm,… để theo dõi, cảnh báo, giám sát chất lượng

tín dụng trên toàn hệ thống, từ đó có những quyết sách quản trị tín dụng kịp thời, phù hợp với tình hình thực tế của khách hàng.

Đối với vòng kiểm soát thứ ba: Bộ phận kiểm toán nội bộ thực hiện kiểm tra, giám sát định kỳ theo chuyên đề các hồ sơ tín dụng nhằm phát hiện sai sót, lỗ hổng, rủi ro của khách hàng và quy trình cấp tín dụng cho khách hàng của ngân hàng. Căn cứ trên những kết quả kiểm tra này, đơn vị kiểm toán nội bộ sẽ có báo cáo kết quả kiểm toán cảnh báo những rủi ro này tới các đơn vị chức năng để có quyết định xử lý.

2.2.3.2. Đo lường rủi ro tín dụng

Theo hướng dẫn Basel, Đo lường RRTD là khâu tiếp theo sau khi nhận biết được RRTD tại các NHTM. Hiện nay, đo lường RRTD được thực hiện trên ba nội dung chủ yếu đó là: đo lường rủi ro khoản vay; đo lường rủi ro danh mục tín dụng; đo lường RRTD tổng thể [58].

Theo hiệp ước Basel 2, các NHTM có thể lựa chọn một trong hai phương pháp sau để đo lường RRTD: phương pháp tiêu chuẩn và phương pháp tiếp cận xếp hạng nội bộ [58]:

Phương pháp tiêu chuẩn (The Standardized Approach- SA): Là phương pháp sử dụng kết quả xếp hạng tín dụng của các tổ chức xếp hạng tín dụng độc lập. Các tổ chức xếp hạng tín dụng độc lập có thể là Standard & Poor, Moody, Fitch…để tính mức vốn rủi ro tín dụng. Theo quy định của Basel 2, khi các NHTM sử dụng phương pháp này, các NHTM phải sử dụng kết quả xếp hạng tín dụng của các tổ chức độc lập được cơ quan giám sát ngân hàng thừa nhận, đồng thời các NHTM phải công khai thông tin rõ ràng về các trọng số rủi ro gắn với từng hạng đánh giá của tổ chức xếp hạng tín dụng độc lập đó.

Tính mức vốn cho rủi ro: Hệ số rủi ro mỗi khoản tín dụng được xác định cụ thể căn cứ vào nhóm khách hàng và hạng của khách hàng. Giá trị ròng các khoản tín dụng được điều chỉnh theo giá trị TSBĐ.

Phương pháp tiếp cận xếp hạng nội bộ (The Internal Ratings - Based Approach- IRB): Theo phương pháp này, NHTM sử dụng hệ thống xếp hạng của chính mình để đo lường, đánh giá RRTD. Theo Basel 2, nếu sử dụng phương pháp tiếp cận xếp hạng tín dụng nội bộ, NHTM dựa trên năng lực, đặc điểm của mình để lựa chọn một trong hai cách tính toán đó là: IRB cơ bản (Foundation) và IRB nâng cao (Advanced).

Theo phương pháp tiếp cận xếp hạng nội bộ IRB, các yếu tố cấu thành rủi ro bao gồm: xác suất vỡ nợ (Probability of Default (PD)); tỷ trọng tốn thất ước tính (Loss

Given Default (LGD)); tổng dư nợ của khách hàng tại thời điểm khách hàng không trả được nợ (Exposure at Default (EAD)) và Kỳ hạn hiệu dụng (Effective Maturity (M)).

Sự khác biệt chính của 2 phương pháp IRB cơ bản và IRB nâng cao chính là mức độ sử dụng các ước lượng nội bộ để đo lường rủi ro. Nếu tính toán theo phương pháp IRB cơ bản, ngân hàng sử dụng ước lượng nội bộ đối với PD và sử dụng ước lượng EAD, LGD và M của cơ quan giám sát ngân hàng. Nếu tính toán theo IRB nâng cao, ngân hàng tự ước lượng PD, EAD, LGD và M trên cơ sở được sự phê duyệt và chấp thuận của cơ quan giám sát ngân hàng trước khi áp dụng.

- Xác suất vỡ nợ (Probability of Default (PD)): Là mức trung bình dài hạn của tỷ lệ không trả được nợ thực tế một năm đối với mỗi người vay. Theo hướng dẫn của Basel 2, để đánh giá tình trạng không trả được nợ, cần phải xem xét khách hàng có nằm một trong hai trường hợp hoặc cả hai trường hợp như sau:

+ Ngân hàng cho rằng khách hàng không thể thực hiện đầy đủ nghĩa vụ trả nợ đúng hạn cho ngân hàng khi chưa tính đến các biện pháp như xử lý TSBĐ.

+ Khách hàng có nợ quá hạn trên 90 ngày. Trong đó khoản thấu chi được coi là quá hạn khi khách hàng vi phạm hạn mức tín dụng hoặc hạn mức tín dụng được thông báo sẽ thấp hơn hạn mức thấu chi hiện tại. Ngân hàng có thể sử dụng kinh nghiệm nội bộ hoặc sử dụng các mô hình chọn mẫu- thống kê để ước lượng với kỳ quan sát trong lịch sử tối thiểu là 5 năm.

- Tỷ trọng tốn thất ước tính (Loss Given Default (LGD)): Là tỷ trọng phần vốn bị tổn thất trên dư nợ tại thời điểm khách hàng không trả được nợ. Phần tổn thất được tính bao gồm tổn thất phần vốn, lãi do khách hàng không trả và các chi phí phát sinh do khách hàng không trả nợ.

Đối với IRB nâng cao có thể tính LGD như sau:

LGD =

EAD PV(thu hoài chi phí) EAD

(Theo [58],[59],[60])

+ PV(thu hồi - chi phí): Là giá trị hiện tại của chênh lệch giữa giá trị thu hồi và giá trị chi phí của khoản vay tại thời điểm khách hàng không trả được nợ (Số tiền thu hồi bao gồm số tiền gốc, lãi khách hàng trả và các khoản thu từ xử lý TSBĐ. Chi phí bao gồm tổng các chi phí phát sinh khi khách hàng không trả được nợ như chi phí xử lý TSBĐ, chi phí pháp lý…).

- Tổng dư nợ của khách hàng tại thời điểm khách hàng không trả được nợ (Exposure at Default (EAD)):

EAD = Dư nợ thời điểm hiện tại + Số vốn dự kiến khách hàng rút thêm trước khi không trả được nợ.

Theo phương pháp IRB nâng cao EAD được tính:

EAD = Dư nợ thời điểm hiện tại + LEF × hạn mức dư nợ chưa sử dụng

(Theo [58],[59],[60])

+ LEF (Loan Equivalent Factor) là hệ số dư nợ tương đương: Là tỷ trọng phần hạn mức chưa sử dụng có nhiều khả năng khách hàng rút thêm tại thời điểm không trả được nợ.

- Kỳ hạn hiệu dụng (Effective Maturity (M)): là kỳ hạn bình quân của khoản nợ rủi ro.

Theo phương pháp IRB nâng cao, M được tính như sau:

n

t x CFt

n

M=t1

CFt

t1

(Theo [58],[59],[60])

( 1<M<5)

Trong đó: CFt là dòng tiền người vay có thể trả cho ngân hàng ở kỳ thứ t.

Sau khi xác định được PD, LGD, EAD và M, NHTM tiến hành tính mức tổn thất trung bình cho một khoản vay (EL) và độ lệch tiêu chuẩn của tổn thất thực tế so với tổn thất kỳ vọng (UL) cho từng khoản cấp tín dụng. Chi tiết như sau:

+ EL = PD x LGD x EAD

+ UL = σ (EL) = σ (PD x LGD x EAD)

Thông thường giả định phương sai của EAD và LGD bằng không, UL được tính như sau:

EL x( EADx LGD EL)

UL

Trên cơ sở EL và UL được xác định cho từng khoản tín dụng, Ngân hàng tính EL và UL cho cả danh mục tín dụng.

n

+ ELpELi

i1

Trong đó: Elp: là tổn thất dự tính của danh mục p Eli: là tổn thất dự tính của khoản vay i n: là số khoản vay trong danh mục

n n

+ ULppij x ULix ULj

i1 j1

Trong đó: ρij: là hệ số tương quan của khoản vay i và khoản vay j

Đo lường rủi ro danh mục tín dụng:

Theo Hiệp ước Basel 2, khi xác định vốn kinh tế và rủi ro của danh mục tín dụng nên sử dụng khung VAR (Value at Risk). Theo Basel 2, EL được tính vào chi phí của ngân hàng và được bù đắp bởi dự phòng của mỗi ngân hàng; UL được bù đắp bằng vốn kinh tế của ngân hàng.

Xác định dự phòng RRTD và vốn kinh tế:

- Xác định Dự phòng RRTD Theo Basel 2: mức trích dự phòng phải đủ bù đắp cho EL trên cả hai mặt là từng khoản tín dụng và danh mục tín dụng. Basel 2 khuyến khích các NHTM (cho dù sử dụng cách tiếp cận SA hay IRB) cũng nên xây dựng và thực hiện phương pháp nội bộ để xác định dự phòng RRTD trên cơ sở được sự phê duyệt, chấp thuận cơ quan giám sát ngân hàng. Basel 2 khuyến nghị cơ quan giám sát ngân hàng phải ban hành các tiêu chuẩn cơ bản NHTM cần đáp ứng khi xây dựng và thực hiện tính dự phòng theo phương pháp nội bộ.

- Xác định vốn kinh tế Vốn kinh tế: phần vốn này để bù đắp cho tổn thất ngoài dự kiến UL. Basel 2 khuyến nghị các ngân hàng cần tính phần vốn tối thiểu cho từng loại rủi ro.

+ Theo trụ cột 1 của Basel 2, đối với RRTD, vốn kinh tế tối thiểu cần thiết để bù đắp cho rủi ro tín dụng = RWA Rủi ro tín dụng x 8%

RWA Rủi ro tín dụng: Tài sản có điều chỉnh theo RRTD RWARủi ro tín dụng = Tài sản có x Hệ số rủi ro

Hệ số rủi ro trong cách tiếp cận chuẩn hóa được xác định căn cứ vào 2 yếu tố là nhóm khách hàng vay và hạng tín nhiệm của khách hàng (cung cấp bởi tổ chức xếp hạng bên ngoài).

Nếu tiếp cận theo phương pháp IRB, RWA Rủi ro tín dụng được tính trên cơ sở các yếu tố đầu vào là: PD, LGD, EAD, M, ρ- hệ số tương quan, b- kỳ hạn điều chỉnh và CI- khoảng tin cậy sử dụng để tính vốn kinh tế (Phụ lục 1).

+ Theo trụ cột 2 của Basel 2, song song với việc đảm bảo vốn theo trụ cột 1, NHTM cần xây dựng qui trình đánh giá mức vốn nội bộ (The Internal Capital Adequacy Asessment Process-ICAAP) để đảm bảo vốn của ngân hàng được đánh giá đầy đủ, chính xác. Trụ cột 2 khuyến khích ngân hàng nên duy trì vốn trên mức tối thiểu và phải luôn có kế hoạch xác định mức “vốn đệm" cho RRTD thông qua sử dụng công cụ Stress-testing và đánh giá đầy đủ các rủi ro chưa được đề cập trong trụ cột 1 có thể làm tăng RRTD.

Đo lường rủi ro tín dụng tại ba vòng kiểm soát:

Vòng thứ nhất: tại các đơn vị kinh doanh: thực hiện chấm điểm tín dụng, xếp hạng tín dụng nội bộ nhằm đo lường rủi ro tín dụng thông qua phương pháp đánh giá khách hàng bằng thang điểm thống nhất dựa trên các chỉ tiêu tài chính và phi tài chính. Thông tin dùng để chấm điểm tín dụng được bộ phận kinh doanh thực hiện thu thập dựa trên nguồn từ chính khách hàng cung cấp, thông tin thu thập từ các tổ chức, cá nhân bên ngoài ngân hàng và kết hợp thông tin nội bộ của NHTM. Thông thường xếp hạng tín dụng khách hàng được thực hiện trong quá trình xét duyệt cấp tín dụng cho khách hàng hoặc thực hiện định kỳ đối với các khách hàng đã được cấp tín dụng. Kết quả xếp hạng tín dụng khách hàng được sử dụng để hỗ trợ quyết định Chính sách tín dụng, chính sách giá, chính sách đầu tư; là cơ sở để xem xét quyết định cấp tín dụng; phục vụ quản lý rủi ro toàn hệ thống ngân hàng, đánh giá, giám sát khách hàng hiện thời, phát hiện những dấu hiệu rủi ro và có những giải pháp kịp thời; phân loại nợ, trích lập dự phòng rủi ro theo quy định của NHNN.

Vòng thứ hai và thứ ba: khối quản trị rủi ro, kiểm tra kiểm soát nội bộ và các đơn vị có liên quan thực hiện nghiên cứu, tổ chức xây dựng hệ thống những tiêu chí trong bảng xếp hạng, chấm điểm tín dụng; xây dựng hệ thống dữ liệu tổn thất trong hoạt động phục vụ các chính sách quản lý rủi ro của ngân hàng; thực hiện kiểm tra kiểm soát quy trình tác nghiệp, chấm điểm tín dụng, các hạn mức tín dụng theo quy định cho phép.

Đo lường rủi ro tín dụng tổng thể của ngân hàng

Đo lường rủi ro tín dụng tổng thể của ngân hàng còn được đánh giá qua việc tính toán các chỉ tiêu phản ánh rủi ro tín dụng đề cập trong các nội dung trên, bao gồm: Quy mô tín dụng, Cơ cấu tín dụng, Nợ quá hạn, Nợ xấu, Dự phòng rủi ro tín dụng.

2.2.3.3. Ứng phó rủi ro tín dụng

Sau khi nhận biết và hình thành được các chỉ tiêu đo lường RRTD, các NHTM cần phải có những biện pháp để xử lý rủi ro và quản lý rủi ro này một cách thường xuyên liên tục. Nội dung cơ bản để ứng phó RRTD cụ thể như sau:

- Xây dựng chiến lược quản trị RRTD: Căn cứ trên tầm nhìn, mục tiêu, sứ mệnh của mỗi NHTM khác nhau để các ngân hàng có thể xây dựng được chiến lược quản trị RRTD sao cho phù hợp với thực tế.

- Xây dựng chính sách quản trị RRTD: Chính sách quản trị RRTD chính là xương sống, kim chỉ nam giúp hoạt động tín dụng của một ngân hàng có thể phát triển một cách an toàn, không mang lại rủi ro theo đúng kế hoạch của ngân hàng.