Như vậy, cần sớm ban hành những văn bản quy định về việc hạch toán kế toán khi TCTD/doanh nghiệp mua bán các công cụ phái sinh để các số liệu kế toán đó phản ánh chân thực kết quả hoạt động kinh doanh của các nghiệp vụ phái sinh của doanh nghiệp. Tháng 10 năm 2010, Bộ tài chính đã xây dựng Dự thảo Thông tư về Hạch toán kế toán công cụ tài chính phái sinh nhưng đến thời điểm này vẫn đang được hoàn thiện.

3.2.1.2 Tăng cường năng lực quản lý của Ngân hàng Nhà nước

NHNN với vai trò là Ngân hàng Trung ương tham gia thị trường ngoại tệ liên ngân hàng với tư cách vừa là thành viên vừa là người tổ chức, quản lý điều hành hoạt động của thị trường này. Để NHNN thực hiện tốt chức năng của mình thì cần phải có các giải pháp sau:

(i) Thực hiện chính sách tỷ giá thả nổi có kiểm soát bằng biện pháp kinh tế.

Hướng tới một tỷ giá thị trường cân bằng, nhằm biến tỷ giá thành công cụ chủ yếu và hữu hiệu trong việc điều tiết cung cầu ngoại tệ trên thị trường ngoại hối. Hiện nay NHNN Việt Nam đang áp dụng cơ chế tỷ giá thả nổi có kiểm soát để điều hành chính sách tiền tệ. Tỷ giá chính thức được thiết lập trên cơ sở tỷ giá bình quân của TTNTLNH và tỷ giá kinh doanh được dao động trong biên độ dao động ±1% từ 11/02/2011 (theo quyết định 230/QĐ-NHNN ngày 11/02/2011). Việc thay đổi biên độ dao động (từ ±5% xuống ±3%, hiện tại là ±1% theo các quyết định 622/QĐ- NHNN ngày 23/03/2009, 2666/QĐ-NHNN ngày 25/11/2009, 230/QĐ-NHNN ngày

11/02/2011) và tăng tỷ giá bình quân liên ngân hàng lên 9,3% ở mức 20693 theo tiến sĩ Nguyễn Văn Thuận, Trưởng khoa Tài chính ngân hàng, Đại học Mở TP HCM và chuyên gia kinh tế Lê Đăng Danh, là điều cần thiết để ổn định tâm lý và kỳ vọng của người dân. Nhưng để đạt được hiệu quả cao, cần phải có biện pháp mạnh trong việc xóa bỏ thị trường chợ đen, hạn chế tối đa tình trạng đôla hóa trong nền kinh tế... thì mới hy vọng giữ tỷ giá ổn định và không tiếp tục leo thang (Lệ Chi 2011)

Có thể bạn quan tâm!

-

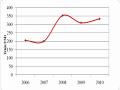

Doanh Số Giao Dịch Kỳ Hạn Tại Ngân Hàng Tmcp Công Thương Vn Giai Đoạn 2006 – 2010

Doanh Số Giao Dịch Kỳ Hạn Tại Ngân Hàng Tmcp Công Thương Vn Giai Đoạn 2006 – 2010 -

Doanh Số Giao Dịch Quyền Chọn Tại Ngân Hàng Tmcp Công Thương Vn Giai Đoạn 2009 – 2010

Doanh Số Giao Dịch Quyền Chọn Tại Ngân Hàng Tmcp Công Thương Vn Giai Đoạn 2009 – 2010 -

Định Hướng Phát Triển Hoạt Động Kinh Doanh Ngoại Tệ Của Nhtmcpctvn

Định Hướng Phát Triển Hoạt Động Kinh Doanh Ngoại Tệ Của Nhtmcpctvn -

Đẩy Mạnh Hoạt Động Dự Báo Biến Động Tỷ Giá Và Phân Tích Thị Trường

Đẩy Mạnh Hoạt Động Dự Báo Biến Động Tỷ Giá Và Phân Tích Thị Trường -

Phát triển nghiệp vụ quyền chọn ngoại hối trong hoạt động kinh doanh ngoại tệ tại Ngân hàng TMCP Công thương Việt Nam - 13

Phát triển nghiệp vụ quyền chọn ngoại hối trong hoạt động kinh doanh ngoại tệ tại Ngân hàng TMCP Công thương Việt Nam - 13 -

Phát triển nghiệp vụ quyền chọn ngoại hối trong hoạt động kinh doanh ngoại tệ tại Ngân hàng TMCP Công thương Việt Nam - 14

Phát triển nghiệp vụ quyền chọn ngoại hối trong hoạt động kinh doanh ngoại tệ tại Ngân hàng TMCP Công thương Việt Nam - 14

Xem toàn bộ 115 trang tài liệu này.

Về lâu dài, NHNN nên dỡ bỏ biên độ dao động, không trực tiếp ấn định tỷ giá mà chỉ tác động gián tiếp lên tỷ giá thông qua hoạt động mua bán ngoại tệ trên TTNTLNH.

(ii) Tiến hành công bố tỷ giá theo rổ ngoại tệ

Hiện nay, ở Việt Nam, tỷ giá chỉ được xác định thông qua tương quan giữa VND và USD trên thị trường chính thức. Đây quả là điều không hợp lý vì như vậy đồng VND sẽ bị phụ thuộc vào USD và không phản ánh xác thực quan hệ cung cầu trên thị trường trong tương quan với các ngoại tệ khác. Chính vì vậy, NHNN nên điều chỉnh tỷ giá của VND dựa trên một rổ ngoại tệ gồm một số đồng tiền mạnh như USD, EUR, JPY…và các đồng tiền của các nước trong khu vực như Trung Quốc, Thái Lan, Singapore, các đồng tiền này tham gia vào rổ ngoại tệ theo tỷ trọng quan hệ thương mại đầu tư đối với Việt Nam.

(iii) Tăng cường dự trữ ngoại tệ vào NHNN

Đảm bảo mức dự trữ ngoại hối tối thiểu, nhằm tạo đủ nguồn là cách để NHNN can thiệp kịp thời, đủ liều lượng thông qua các biện pháp thị trường giúp cho hoạt động của thị trường ngoại hối được ổn định thông suốt. Tính đến đầu tháng 6 năm 2011 dự trữ ngoại hối của Việt Nam là 13,5 tỷ, con số này mới tương đương nhu cầu ngoại tệ cho khoảng 1,5 tháng nhập khẩu hiện tại của Việt Nam (toàn nền kinh tế ước nhập khẩu khoảng 9,2 tỷ USD trong tháng 5). Trong khi đó, theo khuyến cáo của WB, mức dự trữ này nên được đảm bảo ở mức ít nhất là 2,5 tháng nhập khẩu (IMF 2011).

(iv)Tăng cường công tác kết hợp giữa các Bộ (Bộ Tài chính – Ngân hàng Nhà nước) tránh tình trạng quản lý chồng chéo giữa các bộ ngành.

Điều chỉnh lại việc triển khai cơ chế mua bán các khoản thu, chi bằng ngoại tệ của Ngân sách nhà nước theo hướng tập trung quản lý ngoại tệ vào một đầu mối là NHNN, tạo điều kiện cho NHNN thực hiện tôt chức năng của mình là quản lý và điều hành thị trường ngoại tệ, có điều kiện tăng lượng dự trữ ngoại tệ nhà nước, nâng cao khả năng can thiệp vào thị trường khi cần thiết. Bộ tài chính chỉ kiểm tra

việc quản lý dự trữ ngoại hối của NHNN có đúng quy định tại điều 34 Pháp lệnh số 28/2005/PL-UBTVQH11 về quản lý và dự trữ ngoại hối nhà nước.

3.2.1.3 Tổ chức và phát triển thị trường công cụ phái sinh

Toàn cầu hóa và hội nhập kinh tế quốc tế là xu thế tất yếu đối với nền kinh tế Việt Nam, nhất là khi Việt Nam đã gia nhập WTO. Có thể nói, cùng với hiện đại hoá và phát triển không gian hoạt động NH là xu thế khách quan th các biến động tài chính quốc tế cũng tác động lan toả ngày càng nhiều đến hệ thống tài chính – ngân hàng VN, đòi hỏi ngành ngân hàng phải minh bạch hoá thông tin, tăng cường khả năng thanh khoản và chủ động có những biện pháp phòng ngừa nhằm giảm thiểu rủi ro. Trong đó, phát triển thị trường các công cụ tài chính phái sinh (Derivatives Market) là một trong những giải pháp quan trọng. Bởi vì, thị trường phái sinh với chức năng thiên bẩm của nó là: Góp phần thúc đẩy ba dịch vụ chính: Chia sẻ rủi ro (tự bảo hiểm); Tăng thanh khoản và cung cấp thông tin về thị trường tài chính (Nguyễn Đại Lai 2007). Hơn nữa, trong quá trình hội nhập và mở cửa thị trường tài chính ở Việt Nam, khi mà rủi ro luôn là bạn đường của các nhà đầu tư và ngày càng gia tăng trong quá trình hội nhập, thì phát triển thị trường các nghiệp vụ phái sinh được xem như là lá chắn quan trọng để hạn chế rui ro của thị trường đối với những nhà đầu tư.

Như vậy, trước hết, các nhà khoa học, các nhà lập chính sách về phát triển thị trường phái sinh Việt nam cần sớm bày tỏ quan điểm để xây dựng và đề xuất hệ thống chính sách khuyến khích phát triển thị trường các công cụ tài chính phái sinh “ăn theo” và bên cạnh các thị trường chính thức như thị trường ngoại hối, thị trường tiền tệ, thị trường tín dụng và thị trường chứng khoán đang phát triển rất mạnh hiện nay

Ngoài ra, để phát triển thị trường phái sinh thì cần có các cơ chế, chính sách chặt chẽ để thị trường vận hành thông suốt. Đồng thời, cơ quan giám sát an toàn thị trường tài chính phải có đầy đủ thông tin và có năng lực thanh tra, giám sát tốt đối với các thành viên tham gia thị trường để đảm bảo thị trường công cụ phái sinh hoạt động hiệu quả.

3.2.2 Nhóm giải pháp vi mô

3.2.2.1 Xây dựng cơ cấu tổ chức hoạt động KDNT phù hợp với đặc thù hoạt động có chứa đựng rủi ro

Từ thực tế của NHTMCPCTVN là mô hình tổ chức chưa có bộ phận quản lý rủi ro trong KDNT. Trong khi đó, các nghiệp vụ quyền chọn là nghiệp vụ mới nên phải đảm bảo yêu cầu:

- Phân định rõ chức năng giữa bộ phân kinh doanh trực tiếp với khách hàng (Front Office) và bộ phận kế toán vốn (Back Office) và bộ phận quản lý rủi ro (Middle Office).

- Phát huy được tối đa khả năng về nhân lực tại chỗ và cơ sở vật chất hiện có để đạt hiệu quả khi triển khai ứng dụng.

- Kiểm tra, giám sát một cách độc lập hoạt động KDNT nói chung và nghiệp vụ quyền chọn nói riêng nhằm quản lý rủi ro.

Cơ cấu tổ chức hoạt động KDNT của các ngân hàng nước ngoài thường được thiết lập như sau:

- Có 3 bộ phận tách biệt nhau đó là bộ phận KDNT trực tiếp còn gọi là KDNT hay Front Office, bộ phận trung gian kiểm soát Middle office và bộ phận kế toán vốn còn gọi là Back Office, 3 bộ phận này có chức năng nhiệm vụ hoàn toàn khác nhau.

1/ Phòng KDNT là bộ phận trực tiếp thực hiện các giao dịch mua bán ngoại tệ. Thông thường có hai mhóm: Một, nhóm kinh doanh phục vụ khách hàng (Customer Desk); Hai, nhóm KDNT chịu trách nhiệm hoàn toàn về các trạng thái ngoại tệ của ngân hàng (Trading Desk). Các giao dịch viên (Dealer) chỉ làm nhiệm vụ giao dịch trực tiếp trên thị trường, các phiếu giao dịch (Deal Ticket) sẽ được vào sổ phụ của giao dịch viên, trong sổ phụ này ghi đầy đủ các yếu tố như số thứ tự của phiếu, số lượng và loại ngoại tệ mua hay bán, đối tác, chỉ thị thanh toán, tính lỗ lãi... sau đó, các phiếu giao dịch được chuyển cho bộ phận Back office.

2/Bộ phận trung gian kiểm soát Middle office có chức năng giám sát hoạt động KDNT và quản lý những rủi ro thuộc loại hình rủi ro hối đoái. Sau khi giao dịch viên tiến hành giao dịch ký kết hợp đồng, hệ thống máy tính tạo ra các phiếu giao dịch (Deal Ticket) với các nội dung sẽ được vào sổ phụ được tạo ra cho từng giao dịch viên. Trong sổ phụ này ghi đầy đủ các yếu tố như số thứ tự của phiếu, ngày giờ thực hiện giao dịch, số lượng và loại ngoại tệ mua hay bán, đối tác, chỉ thị thanh toán, tính lỗ lãi... sau đó, các phiếu giao dịch được chuyển cho bộ phận Back office.

Bộ phận trung gian có nhiệm vụ tính toán lỗ lãi cho từng giao dịch, từng giao dịch viên và cho cả bộ phận kinh doanh, theo những khoảng thời gian xác định. Ngoài việc tính lỗ lãi, bộ phận kiểm soát trung gian còn có nhiệm vụ giám sát và đối chiếu các nội dung khác như: dối chiếu tỷ giá của hợp đồng với tỷ giá trên thị trường tại thời điểm thực hiện hợp đồng, kiểm soát các loại hạn mức giao dịch (hạn mức khối lượng giao dịch tối đa, hạn mức giao dịch của từng Dealer, hạn mức giao dịch với đối tác), kiểm soát các trạng thái ngoại tệ còn đang mở và yêu cầu giao dịch viên phải có các phương án mục tiêu lãi (Profit taking) và điểm dừng lỗ (Stop loss) đối với trạng thái mở đó.

3/ Bộ phận Back office nhận được phiếu giao dịch sẽ đối chiếu với một liên tương tự được in ra từ máy in đặt tại bộ phận này, nếu thấy khớp đúng về nội dung sẽ lập các bức điện xác nhận giao dịch gửi cho đối tác đồng thời đối chiếu với điện xác nhận của đối tác để sau đó sẽ thực hiện lệnh thanh toán.

Bộ phận kiểm soát trung gian Middle office chỉ lưu thông tin và nội dung các giao dịch, còn chứng từ, hợp đồng giao dịch dược lưu tại bộ phận kinh doanh trực tiếp Front office và bộ phận hậu kiểm Back office. Việc lưu trữ chứng từ ở 2 bộ phận trên phải được đặc biệt quan tâm để chống thất lạc do lỗi chủ quan hoặc khách quan. Không có bất cứ người nào của bộ phận Front office được vào Back office và ngược lại. Việc cán bộ ra vào từng bộ phận này cũng phải được lưu ý, có mã khoá để đảm bảo tuyệt đối an toàn.

Nguyên tắc cơ bản là các bản xác nhận giao dịch phải do bộ phận Back office lập, bộ phận Front office không được tự làm các bản xác nhận này.

Kiểm soát hoạt động đóng vai trò chủ chốt trong quá trình quản lý rủi ro. Hầu hết các ngân hàng nước ngoài đã chấp thuận việc kiểm soát như vậy không phải vì luật lệ quy định như vậy, mà bởi vì họ nhận thức được rằng làm như vậy là bảo đảm lợi ích tốt nhất cho họ.

Đối chiếu mô hình này với cơ cấu tổ chức hiện nay của NHTMCPCTVN cho thấy: chưa có bộ phận Back office độc lập, do vậy phòng KDNT vừa giao dịch trực tiếp vừa kiểm soát giao dịch. Bên cạnh đó, mặc dù đã có bộ phận Middle office nhưng chưa thực hiện được các nhiệm vụ của bộ phận trung gian, giám sát hoạt động của phòng KDNT. Cơ cấu tổ chức này có 2 nhược điểm cơ bản:

- Không tạo điều kiện về thời gian cho các giao dịch viên tập trung thực hiện nhiệm vụ chính của mình.

- Không đảm bảo yêu cầu kiểm tra giám sát phòng ngừa rủi ro, ngoài ra còn rất dễ xảy ra nhầm lẫn sai sót trong việc lập các phiếu xác nhận để thực hiện lệnh thanh toán.

Qua phân tích trên ta thấy Ban lãnh đạo NHTMCPCTVN cần sớm nghiên cứu cải tiến cơ cấu tổ chức hoạt động KDNT cho phù hợp với yêu cầu vừa phát huy được tối đa khả năng hoạt động, vừa quản lý và ngăn ngừa được rủi ro trong kinh doanh. Qua đó tạo điều kiện phát triển nghiệp vụ mới trong hoạt động KDNT.

3.2.2.2 Đầu tư, nâng cấp công nghệ

Hầu hết các mảng hoạt động của NHTM hiện nay, yếu tố công nghệ đang đóng vai trò cực kỳ quan trọng, các nghiệp vụ đều được phần mềm hóa để tiết kiệm thời gian, an toàn và chính xác hơn. Đối với hoạt động KDNT, yếu tố công nghệ đóng vai trò tiên quyết do đặc thù về tốc độ và tính chính xác trong giao dịch ngoại tệ.

Hiện nay, tại phòng KDNT đang sử dụng phần mềm Treasury cũ mà được đưa vào sử dụng từ năm 2002, hệ thống cũ đã tỏ ra không còn hiệu quả khi giao dịch với

chi nhánh và trên thị trường liên ngân hàng đang tăng lên quá nhanh, các cán bộ trong phòng thường tốn nhiều thời gian vào việc key-in giao dịch. Đứng trước tình hình mới, Phòng đã trình ban lãnh đạo để mua mới và triển khai các phần mềm giao dịch phục vụ hoạt động KDNT.

Thứ nhất để hạn chế tối đa những trường hợp nhập nhầm số lượng, nhập nhầm tỷ giá hoặc hạch toán thiếu, hạch toán thừa… tránh gây ra những hậu quả nghiêm trọng.

Thứ hai, phần mềm mới giúp hoạt động quản trị một cách tức thời. Ban Giám đốc và những cán bộ quản trị rủi ro có thể theo dõi trạng thái kinh doanh vào bất cứ thời điểm nào chứ không thể chờ đợi đến cuối ngày giao dịch mới biết.

Thứ ba, các giao dịch mua bán ngoại tệ thường diễn ra trong nháy mắt và do đói đòi hỏi một hệ thống phần mềm có tốc độ xử lý cao, tại các NHTM lớn trên thế giới hiện nay, họ xây dựng hệ thống Treasury hiện đại để hỗ trợ tính toán, phân tích rủi ro, và đưa ra nhận định cho việc thực hiện giao dịch ngoại tệ.

Tại NHTMCPCTVN, hiện nay, sau khi một số đối tác như Orcle, Murex, Reuters... vào chào sản phẩm Treasury thì ngân hàng đã mời thầu và chọn được Murex là nhà cung cấp hệ thống Treasury với nhiều tính năng nổi bật, giảm thiếu tối đa thời gian phải duyệt giao dịch, mà chỉ thông qua đặt lệnh điện tử của chi nhánh, lãnh đạo chi nhánh duyệt và đẩy lên Phòng KDNT để khớp giao dịch. Hơn nữa, hệ thống mới còn giúp giao dịch chính xác hơn, tránh nhầm lẫn về tỷ giá và khối lượng, đồng thời tạo ra tính tự chủ cho chính nhánh trong mua bán thông qua tỷ giá được cập nhật liên tục trong hệ thống.

Bên cạnh đó, các phần mềm mới được nhà cung cấp Reuters sẽ triển khai tại bộ phận đầu cơ của phòng KDNT là Reuters Eikon thay thế 3000 Xtra và RTFX đòi hỏi cần được tích hợp vào phần mềm Treasury mới hiện đại, để giúp các Trader thuận lợi hơn trong việc theo dõi trạng thái giao dịch, theo dõi hạn mức, thống kê lợi nhuận của từng cặp giao dịch...

Hơn nữa, Treasury mới sẽ hỗ trợ đắc lực những báo cáo phát sinh (báo cáo kết quả kinh doanh, báo cáo doanh số với đối tác, báo cáo trạng thái ngoại tệ, báo cáo biến động tỷ giá…)

3.2.2.3 Nâng cao trình độ cán bộ công nhân viên tại phòng KDNT

Phát huy mạnh mẽ năng lực của ban lãnh đạo

Các nghiệp vụ KDNT phái sinh nói chung và nghiệp vụ quyền chọn nói riêng là một hoạt động mới mẻ, phức tạp, chứa nhiều rủi ro, thị trường ngoại tệ là một trong những thị trường biến động nhiều nhất và chịu sự quản lý chặt chẽ của NHNN. Các văn bản pháp quy trong lĩnh vực này thường xuyên được thay đổi, điều chỉnh, thậm chí có nhiều thay đổi có tính bước ngoặt, do đó ban lãnh đạo ngân hàng cần thường xuyên theo dõi sát sao các văn bản này cũng như sự biến động trên thị trường và sự thay đổi từ phía khách hàng.

Các cán bộ lãnh đạo phải có cái nhìn toàn diện, bao quát, kết hợp với đầu óc phân tích tổng hợp, linh hoạt, sáng tạo đưa ra các biện pháp nhanh chóng kịp thời, phù hợp với từng thời điểm, từng diễn biến mà vẫn tuân thủ nghiêm ngặt các quy định của Nhà nước, không bỏ lỡ thời cơ kinh doanh mà vẫn hạn chế được mức rủi ro thấp nhất. Để có được những phẩm chất này, cán bộ lãnh đạo phải thường xuyên trau dồi, tích luỹ kiến thức để có trình độ chuyên môn hoá cao, rèn luyện bản lĩnh nghề nghiệp vững vàng, có khả năng quản lý và có óc phán đoán nhanh nhạy. Trong quá trình làm việc phải kết hợp trao đổi thông tin chặt chẽ, thường xuyên với các đơn vị bạn. Ngoài ra, cán bộ lãnh đạo phải là tấm gương thi đua về học tập nghiên cứu, phẩm chất đạo đức và tác phong làm việc khoa học để nhân viên cấp dưới noi theo. Bên cạnh đó, Ban lãnh đạo cũng phải nghiên cứu đưa ra các chính sách khen thưởng, kỷ luật thích đáng về cả vật chất và tinh thần, khuyến khích động viên nhân viên làm việc hăng say và đạt hiêu quả cao. Tạo động lực phấn đấu lành mạnh cho mọi người trong phòng, phấn đấu đưa mức lương của cán bộ ngày một đi lên.

Tiếp tục đẩy mạnh công tác đào tạo, bồi dưỡng cán bộ.

Để có thể bắt kịp với nhịp độ phát triển sôi động đòi hỏi cán bộ phải am hiểu chuyên môn, nắm vững nghiệp vụ, kiến thức luôn được cập nhật và nâng cao. Họ