THHD: Thời hạn của hợp đồng.

- Do những khó khăn về sự thiếu hiểu biết về nghiệp vụ của các cán bộ kinh doanh ngoại tệ tại Ngân hàng , đặc biệt là ở các chi nhánh nhỏ cũng như của các doanh nghiệp DN XNK.

b. Về giao dịch quyền chọn:

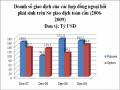

Giao dịch quyền chọn đã kết thúc giai đoạn thí điểm vào 3/2009, kết quả của quá trình này cũng khá là khả quan, nhưng doanh số hoạt động của giao dịch quyền chọn vẫn không cao, có thể nói là thấp nhất trong các nghiệp vụ giao dịch phái sinh được tiến hành. Xét doanh số giao dịch quyền chọn của VCB, nhận thấy từ năm 2005 đến năm 2008, doanh số của nghiệp vụ này cũng đã có xu hướng tăng từ 7 triệu USD đến 14,43 triệu USD. Những tỉ trọng áp dụng của nghiệp vụ này so với giao ngay vẫn còn thấp, chỉ chiếm khoảng 0,18% và so với tổng doanh số mua bán ngoại tệ chỉ chiếm 0,16%.

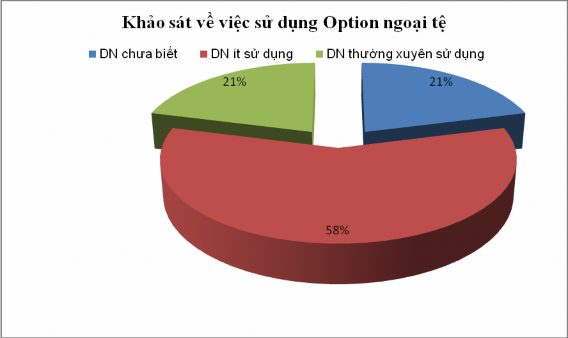

Biểu đồ 2.4: Khảo sát việc sử dụng Option ngoại tệ

Có thể bạn quan tâm!

-

Tình Hình Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trên Vinaforex Trong Những Năm Qua.

Tình Hình Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trên Vinaforex Trong Những Năm Qua. -

Doanh Số Kinh Doanh Hoán Đổi Ngoại Tệ Tại Habubank Từ 2004 Đến 2008

Doanh Số Kinh Doanh Hoán Đổi Ngoại Tệ Tại Habubank Từ 2004 Đến 2008 -

Thực Trạng Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trong Bảo Hiểm Rủi Ro Tỷ Giá Của Các Doanh Nghiệp Xnk Việt Nam.

Thực Trạng Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trong Bảo Hiểm Rủi Ro Tỷ Giá Của Các Doanh Nghiệp Xnk Việt Nam. -

Sự Phát Triển Của Thị Trường Các Công Cụ Phái Sinh Tiền Tệ Trên Thế Giới

Sự Phát Triển Của Thị Trường Các Công Cụ Phái Sinh Tiền Tệ Trên Thế Giới -

Các Giải Pháp Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay.

Các Giải Pháp Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay. -

Một Số Kiến Nghị Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay.

Một Số Kiến Nghị Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay.

Xem toàn bộ 129 trang tài liệu này.

Hơn nữa, theo báo cáo hội thảo khoa học 2007 về “Giải pháp phát triển thị trường phái sinh ở Việt Nam” cũng đã chỉ ra rằng: Có đến 80% doanh nghiệp được khảo sát cho biết họ chưa hoặc ít tham gia giao dịch quyền chọn ngoại tệ. Tỷ lệ doanh nghiệp có biết đến và sử dụng hợp đồng quyền chọn ngoại tệ thường xuyên cũng vào khoảng 21% (biểu đồ 2.4). Qua các con số trên, phần nào đã phản ánh chính xác về thực trạng sử dụng các giao dịch phái sinh ở Việt Nam khi vẫn còn hơn một nửa số doanh nghiệp XNK Việt Nam ít quan tâm đến hợp đồng quyền chọn cho mục đích phòng ngừa rủi ro.

Nguyên nhân của tình trạng này là do:

- Nghiệp vụ Options được quy định trong quyết định 1452/2004/QĐ – NHNN chỉ được tiến hành giao dịch trong phạm vi các NHTM chỉ được bán quyền cho các tổ chức kinh tế, cá nhân mà không được mua quyền.

- Nhiều doanh nghiệp hiện nay còn lúng túng vì chưa biết phải hạch toán phí Option vào đâu thì được coi là hợp lệ. Do chưa có những văn bản chính thức hướng dẫn việc hạch toán kế toán nghiệp vụ này một cách cụ thể.

- Các NHTM cung cấp giao dịch quyền chọn trên thị trường ngoại hối hiện nay chỉ đóng vai trò như một trung gian môi giới giữa khách hàng và các ngân hàng lớn khác. Quy trình này dẫn đến hệ quả các Ngân hàng muốn có lợi nhuận thì tiền phí được tính cho khách hàng bằng tổng giá phí quyền chọn của Ngân hàng đối tác với chi phí phục vụ hợp động và khoản chênh lệch lợi nhuận cho khách hàng. Điều này đã đẩy mức phí lên cao và trở thành khó khăn trong việc phát triển nghiệp vụ quyền chọn.

2.2.3.2. Đánh giá triển vọng phát triển nghiệp vụ ngoại hối phái sinh trên thị trường ngoại hối Việt Nam

a. Những thuận lợi trong phát triển các nghiệp vụ phái sinh ở Việt Nam

- Về phía các ngân hàng

Các ngân hàng đang dần chú trọng đến sự phát triển cung cấp các giao dịch ngoại hối mặc dù NHNN vẫn có sự can thiệp và điều chỉnh tỷ giá tương đối ổn định. Việc phát triển các nghiệp vụ này ngoài mục đích giúp các doanh nghiệp hiểu rõ hơn việc áp dụng các công cụ phái sinh để quản lí rủi ro, đây còn là cơ hội cạnh tranh cho các NHTM đa dạng hóa sản phẩm, đồng thời đón trước được nhu cầu cấp thiết trong việc sử dụng các công cụ này trong thời gian tới của doanh nghiệp.

- Về phía các doanh nghiệp

Theo kết quả công trình nghiên cứu khoa học năm 2006 với đề tài: “ Hoàn thiện các giải pháp phòng ngừa rủi ro tỷ giá nhằm chuẩn bị cho hội nhập kinh tế khu vực và thế giới” của Sở Khoa học và công nghệ kết hợp với trường Đại học kinh tế thành phố Hồ Chí Minh cho thấy: “Trong số các doanh nghiệp tiến hành khảo sát, có khoảng 5,3% doanh nghiệp chưa hề biết đến và chưa nhận thức đầy đủ về rủi ro tỷ giá, khoảng 24% có nghe và biết đến nhưng hầu như không quan tâm, gần 30% chưa nhận thức được tầm quan trọng của rủi ro tỷ giá, 70% có nhận thức được vấn đề rủi ro tỷ giá nhưng trong đó chỉ khoảng 30% là thực sự lo lắng về rủi ro tỉ giá”.

Kết quả này đã phản ảnh thực trạng của các doanh nghiệp Việt Nam trong thời gian trước đây, còn ỷ lại vào sự che chở của cơ quan nhà nước, do vậy các doanh nghiệp đã không quan tâm đến vấn đề rủi ro tỷ giá đúng mức. Tuy nhiên, trong giai đoạn hiện nay, với sự thay đổi của tỉ giá hối đoái và những

rủi ro trong quá trình hội nhập buộc các doanh nghiệp phải chú trọng quan tâm đến các công cụ phòng ngừa rủi ro như các công cụ phái sinh để tự bảo vệ mình.

Qua đó cho thấy, xét về cả 2 phía , các doanh nghiệp ngày càng quan tâm đến việc phòng ngừa rủi ro tỷ giá và có nhu cầu sử dụng các sản phẩm phái sinh để bảo vệ chính mình. Bên cạnh đó, các NHTM cũng đang chuẩn bị mọi thứ có thể và sẵn sàng đáp ứng nhu cầu sử dụng các công cụ phái sinh của khách hàng. Điều này cho thấy tiềm năng phát triển rất lớn của các nghiệp vụ này trong tương lai. Thêm nữa, sự quan tâm, hỗ trợ của các cơ quan nhà nước đối với thị trường phái sinh đang ngày càng cao. Đây được xem như là thuận lợi lớn nhất cho sự phát triển của thị trường các nghiệp vụ phái sinh trong tương lai.

b. Những khó khăn trong phát triển các nghiệp vụ phái sinh tiền tệ ở ViệtNam.

- Đối với tầm quản lí vĩ mô

Trong thực tế, việc ban hành một văn bản pháp luật phù hợp và tạo tính thuận lợi dễ dàng khi thực hiện và tạo nên sự yên tâm cho các nhà đầu tư khi thực hiện các giao dịch kinh tế không phải là việc có thể thực hiên trong một sớm một chiều. Hiện nay, chúng ta mới chỉ có một số văn bản quyết định việc thực hiện các nghiệp vụ mua bán kì hạn ngoại tệ, hoán đổi lãi suất, quyền chọn ngoại tệ. Các văn bản này vẫn còn chưa đủ sức để quy định rõ và hướng dẫn các tổ chức tài chính thực hiện các nghiệp vụ phái sinh, đặc biệt là hợp đồng quyền chọn ngoại tệ và hợp đồng tương lai. Cơ sở pháp lý chưa hoàn thiện, dẫn đến việc thiếu kiến thức và mơ hồ trong việc áp dụng các công cụ này, gây khó khăn trong việc phát triển các nghiệp vụ phái sinh.

- Đối với các NHTM cung cấp dịch vụ tài chính phái sinh

Các NHTM dù đã có những nỗ lực rất lớn trong việc cung cấp các dịch vụ phái sinh cho khách hàng nhưng vẫn gặp phải một số khó khăn khách quan và chủ quan như:

Khó khăn trong việc xây dựng cơ sở hạ tầng và công nghệ: Việc trang bị các hệ thống kết nối, thông tin đến khách hàng khá là phức tạp, các phần mềm định giá, phân tích thị trường…đều có giá khá cao, mà không phải NHTM nào cũng có khả năng trang bị được. Điều này ảnh hưởng trực tiếp đến chất lượng các sản phẩm phái sinh và khả năng cạnh tranh của các NHTM

Khó khăn trong công tác đào tạo nguồn nhân lực: Đội ngũ nhân lực của các Ngân hàng vẫn chưa vững chuyên môn và kiến thức để phổ biến cũng như tư vấn cho các nhà đầu tư, doanh nghiệp về các công cụ phái sinh, hầu như họ chỉ được thuyên chuyển từ các bộ phận khác trong Ngân hàng.

- Đối với tâm lý doanh nghiệp Việt Nam

Nói chung, việc sử dụng các hợp đồng ngoại hối phái sinh trong phòng ngừa rủi ro tỷ giá ở các doanh nghiệp vẫn còn rất nhiều bất cập và hạn chế. Mặc dù không có số liệu thống kê chính thức nhưng nhìn chung số lượng các doanh nghiệp quan tâm và hiểu biết đến việc sử dụng các công cụ phái sinh trong phòng ngừa rủi ro tỷ giá chỉ là một con số rất nhỏ bé. Bên cạnh đó, các doanh nghiệp Việt Nam cũng vấp phải một số khó khăn khách quan khi tiềm lực tài chính không đủ mạnh để vừa tiến hành giao dịch mua bán hàng hóa thật, vừa tiến hành thực hiện các hợp đồng phái sinh hay phải tính đến cả những khoản kí quỹ. Hơn nữa, việc phân định trách nhiệm trong doanh nghiệp còn khá mơ hồ, người lãnh đạo chưa có quyền thỏa đáng, rõ ràng dẫn tới hành vi đổ lỗi

trách nhiệm thường thấy trong các doanh nghiệp Việt Nam. Điều này làm ảnh hưởng không nhỏ đến việc e ngại trong những quyết định áp dụng cái mới.

c. Nguyên nhân của những hạn chế trong việc phát triển các nghiệp vụphái sinh tiền tệ ở Việt Nam.

Nguyên nhân chủ yếu dẫn đến những hạn chế trong năng lực kinh doanh của các NHTM là do mức độ phát triển của thị trường ngoại hối của nước ta còn thấp, kém phát triển hơn nhiều so với khu vực và trên thế giới. Hiện nay Việt Nam mới chỉ áp dụng 3/5 các giao dịch ngoại hối cơ bản , trong đó giao dịch giao ngay chiếm tỉ trọng lớn (80%), giao dịch kì hạn và hoán đổi còn tương đối mới. Giao dịch quyền chọn cũng chỉ mới được đưa vào áp dụng thí điểm vào cuối tháng 2 năm 2003, các loại giao dịch này chủ yếu được thực hiện tại các hội sở và chi nhánh lớn, chưa phát triển trên diện rộng.Vì vậy, mức độ hiệu quả của thị trường ngoại hối và TTLNH còn yếu nên các giao dịch phái sinh chưa minh bạch, doanh nghiệp chưa được cung cấp đủ thông tin, gây thiệt hại cho các nhà đầu tư.

Thêm vào đó, Việt Nam chưa phải chịu ảnh hưởng trực tiếp đến từ các cuộc khủng hoảng tài chính tiền tệ, nên việc sử dụng các công cụ phái sinh chưa trở thành nhu cầu bức xúc. Hơn nữa, trên thị trường ngoại hối, tỷ giá ngoại tệ so với VNĐ, đặc biệt là tỉ giá USD/VNĐ liên tục được NHNN điều tiết trước những cơn bão giá lớn, nhằm mục đích giúp cho tỉ giá ổn định để khuyến khích các họat động XNK. Với xu hướng này, các nhà đầu tư, các doanh nghiệp vẫn còn phụ thuộc nhiều vào ý chí chủ quan biến động rủi ro tỷ giá sẽ do Nhà nước lo.

Mặt khác, cản trở trong việc thực hiện giao dịch phái sinh xuất phát từ chính trình độ nhận thức của doanh nghiệp cũng như các nhà đầu tư. Thực tế cho thấy khá rõ ràng đi từ ví dụ của Ngân hàng HSBC, mặc dù là một chi nhánh

của Ngân hàng nước ngoài họat động ở Việt Nam khá lâu với trên 1000 doanh nghiệp là khách hàng ruột, nhưng sau 2 năm được phép thí điểm nghiệp vụ quyền chọn, mới chỉ có một vài doanh nghiệp dám ứng dụng nghiệp vụ này. Chỉ riêng việc thực hiện hoán đổi một đồng tiền, ngân hàng này cũng phải mất tới nửa năm để giải thích, thỏa thuận. Các hợp đồng quyền chọn ngoại tệ cũng phải mất tới vài tháng để kí kết.

Hiện nay, trong hạch toán kế toán dường như chỉ chú trọng tới phần lãi/lỗ thực tế phát sinh, trong khi phần lãi/lỗ dự kiến, chưa phát sinh thì dường như chưa được quan tâm. Thực tế này đã không những không phản ánh giá trị thực trong hệ thống sổ sách kế toán mà còn là kẽ hở của tình trạng “lãi giả, lỗ thật” và ngược lại trong báo cáo kế toán của doanh nghiệp. Chính vì vậy, để giải quyết những rào cản hiện nay đối với các công cụ phái sinh, không chỉ xét từ góc độ các NHTM hay doanh nghiệp mà rất cần sự hợp lực từ các cơ quan quản lý như Bộ tài chính trong việc tháo gỡ vướng mắc về thuế và chế độ ghi sổ kế toán, và của NHNN trong việc ban hành các văn bản pháp lý, tổ chức hướng dẫn các nghiệp vụ cụ thể.

KẾT LUẬN CHƯƠNG II

Nói tóm lại, trải qua hơn 10 năm thực hiện, các nghiệp vụ phái sinh đã ngày càng thể hiện được vai trò cần thiết của mình. Tuy nhiên, việc sử dụng và phát triển các sản phẩm mới này trên thị trường vẫn còn nhiều hạn chế cả về phía doanh nghiệp và các NHTM, thể hiện ở doanh số giao dịch còn thấp và chiếm tỷ trọng không đáng kể trong doanh số kinh doanh ngoại tệ của ngân hàng cũng như trong các chính sách quản lí rủi ro của doanh nghiệp.

Chương III

GIẢI PHÁP PHÁT TRIỂN NGHIỆP VỤ NGOẠI HỐI PHÁI SINH TRÊN THỊ TRƯỜNG NGOẠI HỐI VIỆT NAM TRONG BỐI CẢNH HIỆN NAY

3.1. Sự cần thiết phải phát triển các nghiệp vụ ngoại hối phái sinh trên Vinaforex trong giai đoạn hiện nay.

3.1.1. Vai trò của các nghiệp vụ phái sinh tiền tệ nói chung trên Vinaforex Quản trị rủi ro

Trước hết, công cụ phái sinh ngoại hối ra đời là để bảo hiểm rủi ro tỷ giá. Tỷ giá biến động theo một biên độ lớn và ngẫu nhiên, phản ánh quan hệ cung cầu về ngoại tệ trên thị trường là điều kiện tiên quyết cho việc sử dụng các công cụ phòng chống rủi ro. Trên thị trường ngoại hối, bên cạnh việc phản ánh quan hệ cung cầu về ngoại tệ thì thị trường còn ẩn chứa các yếu tố đầu cơ và chênh lệch giá về ngoại tệ. Đây cũng là những yếu tố quan trọng trong việc làm cho tỷ giá hối đoái trên thị trường ngoại hối biến động một cách khó dự đoán. Chính vì sự không dự đoán trước được những thay đổi của tỷ giá trên thị trường mà các doanh nghiệp cũng như các NHTM luôn có mong muốn bảo hiểm rủi ro để chống lại những tổn thất có thể xảy ra đối với các dòng tiền ngoại tệ của mình.

Trong hoạt động XNK, các doanh nghiệp phải thường xuyên đối mặt với rủi ro tỷ giá. Nếu như có áp dụng hợp đồng phái sinh một cách hợp lí, doanh nghiệp sẽ thực hiện phòng ngừa rủi ro tỷ giá linh hoạt hơn. Xét một giao dịch ngoại tệ kỳ hạn giữa doanh nghiệp và ngân hàng. Do tất cả các điều kiện của giao dịch có kỳ hạn đều được thoả thuận tại thời điểm ký hợp đồng, nên giao