các năm. Năm 2015 doanh thu phí bảo hiểm qua kênh Bancassurance là 2.025 tỷ đồng, năm 2016 là 5.077 tỷ đòng, và tăng trưởng dần, đến năm 2019, doanh thu đạt tới con số 26.334 tỷ đồng. Tỷ trọng doanh thu phí bảo hiểm kênh Bancassurance/ Tổng doanh thu phí bảo hiểm tăng từ 4.3% năm 2015 lên tới 16.4% năm 2019. Điều này đồng nghĩa với việc các ngân hàng nhận thức được nguồn lợi nhuận khổng lồ từ Bancassurance và không ngừng tập trung khai thác. Thống kê ở nhiều quốc gia, Bancassurance đóng góp đáng kể vào tổng doanh thu của các công ty bảo hiểm như Tây Ban Nha là 72%, Italia (70%), Pháp (60%)...

Tại Việt Nam, Bancassurance đã manh nha từ những năm 1990, song bancassurance chỉ thực sự khởi động từ năm 2001. Từ đó đến nay, thị trường bảo hiểm Việt Nam đã chứng kiến sự thay đổi lớn trong hoạt động. Một số trường hợp điển hình tại Việt Nam đang thành công đó là sự hợp tác giữa Techcombank – Manulife, VPBank – AIA, MB Bank – MB Ageas Life, Vietinbank – Aviva Việt Nam… Các doanh nghiệp bảo hiểm (DNBH) đã cố gắng đáp ứng xu hướng này bằng cách tiếp cận khách hàng thông qua việc mở rộng bancassurance. Thống kê mới đây cho thấy, tỷ trọng đóng góp của kênh bancassurance vào tổng phí bảo hiểm nhân thọ liên tục mở rộng từ 5,9% năm 2016 lên 12% vào năm 2018 và 16,4% năm 2019. Techcombank, VIB và MB lần lượt là ba ngân hàng dẫn đầu về doanh thu phí bảo hiểm nhân thọ trong ngành. Trong đó, Techcombank là ngân hàng TMCP có những đặc điểm tương đồng với SCB: Là ngân hàng cổ phần tư nhân có tổng tài sản lớn, và cùng ký hợp tác độc quyền 15 năm với Công ty TNHH Manulife Việt Nam. Năm 2018, Techcombank tiếp tục duy trì đà tăng trưởng tốt với doanh số khai thác hợp đồng bảo hiểm mới đạt gần 920 tỷ đồng; thu nhập từ phí dịch vụ hoa hồng hợp tác bảo hiểm đạt 722 tỷ đồng, chiếm tỷ trọng 22% trong cơ cấu doanh thu từ hoạt động dịch vụ. Năm 2019, doanh số khai thác hợp đồng bảo hiểm mới tại Techcombank đạt gần 1.085 tỷ đồng, thu nhập từ phí dịch vụ hoa hồng hợp tác bảo hiểm đạt 932 tỷ đồng, chiếm tỷ trọng 29% trong cơ cấu doanh thu từ hoạt động dịch vụ. Tốc độ tăng trưởng cao của những loại phí này phản ánh nhu cầu tín dụng liên tục của các khách hàng doanh nghiệp cũng như nhu cầu ngày càng

tăng đối với các sản phẩm bảo hiểm. Thành công của Techcombank đối với dịch vụ Bancasurance là bài học kinh nghiệm thực tế đối với các Ngân hàng TMCP tại Việt Nam.

Qua tình hình thực tế cho thấy, Bancassurance còn nhiều cơ hội để phát triển trong những năm tới tại Việt Nam, cùng với sự tác động tích cực của xu hướng hội nhập kinh tế toàn cầu. Tuy nhiên, trước những yêu cầu và thách thức của cuộc cách mạng công nghiệp 4.0, thị trường bảo hiểm nói chung và Bancassurance nói riêng cần có sự điều chỉnh để thích ứng với những yêu cầu tiếp tục phát triển trong bối cảnh mới.

2.3.3. Bài học kinh nghiệm cho Ngân hàng TMCP Sài Gòn

Các NHTM Việt Nam mới thật sự đi vào hoạt động theo cơ chế thị trường khoảng gần 20 năm và nền kinh tế nước ta cũng đang trong quá trình công nghiệp hóa – hiện đại hóa, từng bước hội nhập với nền kinh tế thế giới. Vì vậy, các DVNH chưa thật sự phong phú và đa dạng.

Hoạt động đa năng, cung cấp đa DV tài chính - ngân hàng là một xu thế tất yếu của quá trình phát triển NH trên thế giới và chiến lược phát triển của các NHTMVN nói chung.

Từ những phương thức triển khai về phát triển dịch vụ ngân hàng của những ngân hàng ở một số quốc gia nêu trên, chúng ta có thể khái quát và rút ra một số bài học kinh nghiệm tham khảo về phát triển dịch vụ phi tín dụng đối với các NHTM Việt Nam như sau:

Một là, xây dựng và hoàn thiện môi trường pháp lý đối với dịch vụ ngân hàng, nhất là dịch vụ ngân hàng điện tử.

Hai là, tạo lập cơ sở vật chất cần thiết cho việc phát triển dịch vụ ngân hàng, nhất là các công cụ, phương tiện gắn liền và dựa trên nền tảng công nghệ thông tin.

Có thể bạn quan tâm!

-

Đối Với Khách Hàng Của Ngân Hàng Thứ Nhất: Tiết Kiệm Chi Phí

Đối Với Khách Hàng Của Ngân Hàng Thứ Nhất: Tiết Kiệm Chi Phí -

Quản Trị Rủi Ro Trong Phát Triển Dịch Vụ Phi Tín Dụng Tại Ngân Hàng Thương Mại

Quản Trị Rủi Ro Trong Phát Triển Dịch Vụ Phi Tín Dụng Tại Ngân Hàng Thương Mại -

Kinh Nghiệm Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Trong Nước

Kinh Nghiệm Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Trong Nước -

Chỉ Tiêu Tài Chính Chủ Yếu Của Scb Giai Đoạn 2015-2019

Chỉ Tiêu Tài Chính Chủ Yếu Của Scb Giai Đoạn 2015-2019 -

Thực Trạng Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Sài Gòn

Thực Trạng Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Sài Gòn -

Thị Phần Số Lượng Thẻ Đên 31/12/2019 Và Doanh Số Sử Dụng Năm 2019

Thị Phần Số Lượng Thẻ Đên 31/12/2019 Và Doanh Số Sử Dụng Năm 2019

Xem toàn bộ 240 trang tài liệu này.

Ba là, phát triển và nâng cao năng lực quản trị điều hành và tính chuyên nghiệp của cán bộ, nhân viên ngân hàng.

Bốn là, đa dạng hóa các sản phẩm dịch vụ, kết nối giữa hiện đại hóa dịch vụ truyền thống với dịch vụ hiện đại.

Năm là, chú trọng đúng mức và phát triển hợp lý mạng lưới. Mở rộng

mạng lưới hợp lý vừa là cơ sở vừa là điều kiện cần thiết để phát triển dịch vụ ngân hàng.

Sáu là, có chính sách khách hàng đúng đắn. Trong đó, cần chú trọng xây dựng, phát triển thông tin khách hàng để mở rộng khách hàng và cung ứng các dịch vụ ngân hàng an toàn, hiệu quả. Chú trọng đối với nhu cầu ngày càng phong phú, đa dạng và chuyên biệt của khách hàng trong nền kinh tế ngày càng phát triển.

Bảy là, chú trọng công tác tuyên truyền, quảng bá những tiện ích của dịch vụ ngân hàng trong công chúng. Muốn mở rộng và phát triển dịch vụ ngân hàng nhất thiết phải làm cho công chúng, hiểu rò những tiện ích, an toàn do sử dụng các dịch vụ ngân hàng.

Tám là, Chú trọng phát triển sản phẩm dịch vụ phi tín dụng đang là xu hướng của xã hội hiện đại, KH có nhu cầu sử dụng thường xuyên, đem lại lợi nhuận cao cho ngân hàng, như: dịch vụ Bancasurance, dịch vụ thẻ,….

KẾT LUẬN CHƯƠNG 2

Trong chương 2, luận án đã trình bày tổng hợp có hệ thống những lý luận cơ bản về dịch vụ ngân hàng, dịch vụ phi tín dụng của các NHTM. Đây là nội dung rất quan trọng, là tiền đề cho sự nghiên cứu sâu xa về dịch vụ phi tín dụng ngân hàng cũng như sự phát triển dịch vụ phi tín dụng tại các NHTM Việt Nam giai đoạn 2015-2019. Qua đó, tác giả nêu lên quan niệm và đưa ra các tiêu chí đánh giá, cũng như chỉ rò vai trò và nhân tố ảnh hưởng đến phát triển dịch vụ phi tín dụng NHTM.

Bên cạnh đó, luận án còn nêu lên một số bài học kinh nghiệm trong việc phát triển dịch vụ phi tín dụng ngân hàng trên thế giới và thực trạng phát triển dịch vụ phi tín dụng tại ngân hàng thương mại Việt Nam giai đoạn 2015-2019. Qua đó, tác giả rút ra 8 bài học chủ yếu có giá trị tham khảo đối với các NHTM Việt Nam. Tất cả lý luận nêu trên hình thành cơ sở lý luận nhằm định hướng cho việc thực hiện nhiệm vụ, mục tiêu nghiên cứu của đề tài.

Chương 3

THỰC TRẠNG PHÁT TRIỂN DỊCH VỤ PHI TÍN DỤNG TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN SÀI GÒN

3.1. Tổng quan về Ngân hàng thương mại cổ phần Sài Gòn

3.1.1. Thông tin chung

Ngân hàng Thương Mại Cổ Phần Sài Gòn

Tên tiếng Việt: Ngân hàng Thương Mại Cổ Phần Sài Gòn

Tên viết tắt tiếng Việt: Ngân hàng Sài Gòn

Tên viết tiếng nước ngoài: Sai Gon Joint Stock Commercial Bank

Tên viết tắt tiếng Anh: Saigon Commercial Bank

Tên viết tắt: SCB

Hội sở chính: 19-21-23-25 Nguyễn Huệ, Phường Bến Nghé, Quận 1, Tp. HCM

Vốn điều lệ: Kết thúc năm tài chính 2019, vốn điều lệ của Ngân hàng Thương Mại Cổ Phần Sài Gòn là 15.232 tỷ đồng

3.1.2 Quá trình hình thành và phát triển của Ngân hàng thương mại cổ phần Sài Gòn

Ngân hàng TMCP Sài Gòn (SCB) hiện nay được thành lập trên cơ sở hợp nhất tự nguyện 3 ngân hàng: Ngân hàng TMCP Sài Gòn (SCB), Ngân hàng TMCP Đệ Nhất (Ficombank), Ngân hàng TMCP Việt Nam Tín Nghĩa (TinNghiaBank). Ngân hàng TMCP Sài Gòn (Ngân hàng hợp nhất) được thống đốc NHNN cấp giấy phép về việc thành lập và hoạt động vào ngày 26/12/2011 và chính thức đi vào hoạt động từ ngày 01/01/2012. Đây là bước ngoặt trong lịch sử phát triển của cả ba ngân hàng, đánh dấu sự thay đổi về quy mô tổng tài sản lớn hơn, phát triển vượt bậc về công nghệ, mạng lưới chi nhánh phát triển rộng khắp cả nước và trình độ chuyên môn vượt bậc của tập thể CB-CNV.

Trên cơ sở thừa kế những thế mạnh vốn có của 3 ngân hàng, Ngân hàng hợp nhất đã có ngay lợi thế mạnh trong lĩnh vực ngân hàng và nằm trong nhóm 5 ngân hàng cổ phần lớn nhất tại Việt Nam. Cụ thể: Vốn điều lệ đạt 10.584 tỷ đồng,

tổng tài sản ngân hàng đã đạt khoảng 154.000 tỷ đồng, nguồn vốn huy động từ tổ chức tín dụng, kinh tế và dân cư của ngân hàng đạt hơn 110.000 tỷ đồng, lợi nhuận trước thuế lũy kế đạt trên 1.300 tỷ đồng. Kết thúc năm tài chính 2019, SCB tiếp tục duy trì vị trí nằm trong nhóm 05 Ngân hàng thương mại cổ phần có quy mô lớn nhất Việt Nam với tổng tài sản đạt 567.913 tỷ đồng, vốn điều lệ đạt 15.232 tỷ đồng. Hiện nay, SCB có 239 đơn vị giao dịch (gồm 50 Chi nhánh và 189 Phòng giao dịch) hiện diện tại 28 Tỉnh/Thành phố trên cả nước và thiết lập quan hệ đại lý với hơn 6.300 Ngân hàng/Chi nhánh Ngân hàng tại 78 quốc gia và vùng lãnh thổ trên toàn thế giới. Mạng lưới hoạt động của SCB được phân bố tương đối đồng bộ, rộng khắp ở các khu vực, địa bàn trọng điểm nhằm đáp ứng nhu cầu phát triển hiện tại cũng như chiến lược dài hạn của Ngân hàng.

Năm 2017 đánh dấu sự chuyển mình của Ngân hàng TMCP Sài Gòn trong chiến lược trở thành Ngân hàng Bán lẻ hàng đầu Việt Nam. Với mục tiêu nâng cao chất lượng bán hàng từ khâu cung cấp sản phẩm dịch vụ cho đến chăm sóc Khách hàng, SCB đã chuyên môn hóa mảng bán lẻ thông qua việc thành lập các trung tâm tương ứng với những hoạt động kinh doanh bán lẻ khác nhau, bao gồm: Trung tâm Dịch vụ Khách hàng, Trung tâm Kinh doanh, Trung tâm Thẻ và Ngân hàng Điện tử, Trung tâm Phát triển Kinh doanh bảo hiểm. Đây được xem là bước ngoặt lớn, tạo đà cho định hướng phát triển hoạt động Ngân hàng Bán lẻ của SCB. Năm 2018, kết quả kinh doanh của SCB chuyển dịch theo hướng tăng thu ngoài lãi, đẩy mạnh tăng trưởng khách hàng cá nhân. Các dịch vụ Thẻ tín dụng quốc tế, Chuyển tiền, Ngân hàng điện tử, Bảo hiểm, Thanh toán quốc tế và Tài trợ thương mại liên tục phát triển đã đem lại mức tăng trưởng mạnh mẽ cho thu nhập ngoài lãi của SCB. Tổng thu ngoài lãi thuần của SCB đạt mức 1.746 tỷ đồng, tăng 230 tỷ đồng, tỷ lệ tăng 15,2% so với năm 2017.

Trong kỷ nguyên số, SCB nhận định để phát triển và cạnh tranh thì công nghệ chính là chìa khóa quan trọng. Vì vậy, SCB chú trọng ứng dụng công nghệ trong hoàn thiện, cải tiến quy trình vận hành nhằm đảm bảo tối ưu hóa vận hành, rút ngắn thời gian xử lý các yêu cầu của Khách hàng, nâng cao chất lượng dịch vụ trong thời kỳ cách mạng công nghiệp 4.0. Năm 2017, SCB đã kí kết hợp

đồng với Công ty Dinosys trong việc nâng cấp hệ thống Core Banking và Digital Banking của Oracle nhằm mang lại những trải nghiệm và tiện ích giao dịch đa dạng cho Khách hàng. Trong năm, SCB đã hoàn thiện và golive thành công hệ thống ngân hàng lòi (Core Banking) và ngân hàng điện tử (Digital Banking), phiên bản mới nhất Flexcube 12.4 của Oracle và dự án Treasury - Fis Front Arena, đặt dấu mốc quan trọng cho sự phát triển, tạo nền tảng mang đến những sản phẩm, dịch vụ hiện đại, đa dạng và trải nghiệm tốt nhất cho người dùng, từng bước nâng cao năng lực quản lý, đồng thời nâng cao tính an toàn bảo mật. Từ đó, tăng cường khả năng tiếp cận, thu hút Khách hàng và mở rộng thị trường, nâng cao năng lực cạnh tranh, góp phần gia tăng giá trị lâu dài cho Khách hàng và SCB.

SCB luôn giữ vững vị thế của Ngân hàng có quy mô tổng tài sản lớn thứ 05 trong toàn hệ thống các tổ chức tín dụng tại Việt Nam. Cùng với đó, cơ cấu lợi nhuận của SCB cũng chuyển dịch tích cực theo định hướng trở thành Ngân hàng bán lẻ, tỷ lệ thu ngoài lãi trên tổng thu nhập hoạt động tăng mạnh qua các năm và là một trong những Ngân hàng có tỷ lệ thu ngoài lãi cao nhất toàn hệ thống. Trong hai năm 2018 và 2019, SCB đã vinh dự đón nhận hàng loạt các giải thưởng uy tín trong nước và quốc tế như: giải thưởng “Best Commercial Bank 2018 Vietnam - Ngân hàng thương mại tốt nhất Việt Nam 2018” do Tạp chí World Finance bình chọn; giải thưởng “Ngân hàng có sản phẩm dịch vụ sáng tạo tiêu biểu 2018” do Hiệp Hội Ngân hàng Việt Nam (VNBA) và Tập đoàn Dữ liệu Quốc tế (IDG) bình chọn, giải thưởng “Best Bank for Information Technology Vietnam 2018 - Ngân hàng có công nghệ thông tin tốt nhất Việt Nam 2018” do Tạp chí Global Banking & Finance Review bình chọn; được Finance Digest trao tặng giải thưởng “Ngân hàng xuất sắc về ngoại hối Việt Nam 2019”, và được International Business Magazine trao tặng giải thưởng “Ngân hàng đầu tư tốt nhất Việt Nam 2019”.… Đây là minh chứng cho định hướng phát triển đúng đắn cũng như hiệu quả hoạt động của SCB thời gian qua. Thương hiệu Ngân hàng SCB giờ đây được biết đến trên cả nước và dự kiến sẽ tiếp tục được mở rộng trong thời gian tới.

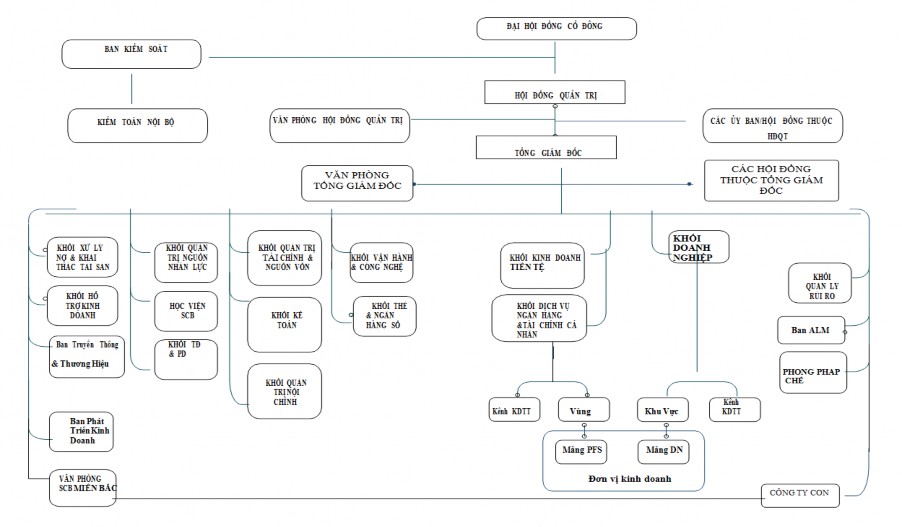

3.1.3 Tổ chức bộ máy quản lý Ngân hàng TMCP Sài Gòn

Sơ đồ 3.1. Bộ máy quản lý và tổ chức hệ thống Ngân hàng thương mại cổ phần Sài Gòn

Nguồn: Báo cáo thường niên SCB năm 2019

85