+ Về hệ thống máy POS: Sau nhiều năm triển khai và hoàn thiện chất lượng dịch vụ thanh toán thẻ, SCB đã tạo được niềm tin và ngày càng có nhiều khách hàng tham gia làm Đơn vị chấp nhận thẻ. Năm 2017, SCB đã triển khai lắp đặt 250 máy POS tại các trrung tâm thương mại, nhà hàng, khách sạn, cửa hàng bán lẻ,… nâng tổng số máy triển khai lên 1.016 máy. Tính đến thời điểm 31/12/2019, số lượng máy POS được triển khai là 1.152 máy.

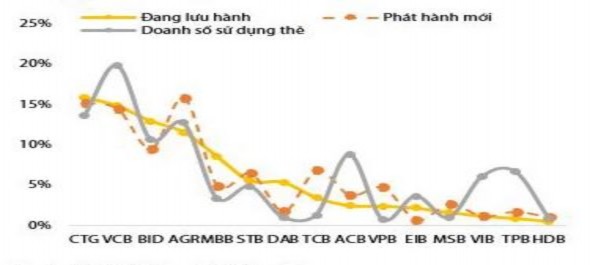

Tổng số lượng thẻ đang lưu hành và số lượng tài khoản thẻ tại các ngân hàng vẫn có xu hướng tăng trưởng trong các năm trở lại đây, tuy nhiên tốc độ tăng trưởng đang chậm lại. Theo số liệu của Hội thẻ ngân hàng Việt Nam, tổng số lượng thẻ đang lưu hành đến ngày 31/12/2019 là gần 103 triệu thẻ, trong đó có 91,3 triệu thẻ ghi nợ (88,7%), 6,7 triệu thẻ trả trước (6,5%), và 4,9 triệu thẻ tín dụng (4,7%).

Hình 3.2 Thị phần số lượng thẻ đên 31/12/2019 và doanh số sử dụng năm 2019

Nguồn: Hội thẻ Việt Nam, Công ty chứng khoán Rồng Việt Dẫn đầu về thị phần thẻ vẫn là các ngân hàng quốc doanh. Một số ngân hàng đang ngân hàng đang tập trung đẩy mạnh phát hành mới, như Agribank, Techcombank, ACB, VPBank, MSB và TPBank. Hiệu quả về doanh số sử dụng thẻ (so với số lượng phát hành) đang nghiêng về các ngân hàng có định hướng bán lẻ như Vietcombank, ACB, VIB và TPBank. Số lượng thẻ quốc tế mà SCB phát hành trong năm 2019 tăng trưởng 60% so với năm 2018. Thu nhập hoạt động thanh toán thẻ quốc tế tăng 26% so với năm trước. So với các ngân hàng thương mại cổ phần, dịch vụ thẻ của SCB vẫn có vị thế riêng và đạt được những

thành tích ấn tượng năm 2019 như: Mô hình kinh doanh tốt nhất cho sản phẩm SCB S- care 2019, Ngân hàng dẫn đầu về doanh số thẻ tín dụng,...

3.2.3 Dịch vụ ngân hàng điện tử

SCB cung cấp 03 dịch vụ ngân hàng điện tử chủ yếu là: Internet Banking, SMS Banking và Mobile Banking. Các tiện ích mà dịch vụ ngân hàng điện tử đem lại khiến khách hàng của SCB rất hài lòng. Trong thời đại công nghệ thông tin, khách hàng có thể tiết kiệm được rất nhiều thời gian khi chỉ sử dụng dịch vụ ngân hàng điện tử có thể chuyển tiền trong cùng hệ thống hoặc liên ngân hàng, thanh toán hóa đơn, nạp tiền điện thoại, tra cứu thông tin về tỷ giá, lãi suất, chương trình ưu đãi của ngân hàng,….Theo thời gian, SCB luôn không ngừng hoàn thiện các tính năng của dịch vụ ngân hàng điện tử, mang lại cho KH sự thuận tiện tối ưu. Điển hình như năm 2016, SCB đã đưa vào sử dụng ứng dụng xác thực vân tay trên SCB Mobile banking. Tính năng mới này giúp khách hàng tiết kiệm thời gian giao dịch và gia tăng tối đa độ an toàn bảo mật. SCB trở thành một trong số rất ít các ngân hàng tại Việt Nam ứng dụng xác thực vân tay và QR PAY trên Mobile Banking. SCB Mobile banking hiện đã có mặt trên cả 03 hệ điều hành Androi, iOS và Window Phone.

Năm 2017, các dịch vụ ngân hàng hiện đại của SCB không ngừng mở rộng và phát triển mạnh mẽ. Với mục đích cải thiện tiện ích dịch vụ, SCB đã nâng cấp ứng dụng Mobile Banking với một giao diện hoàn toàn mới, thân thiện với người dùng. Song song đó là việc mở rộng tiện ích các dịch vụ ngân hàng điện tử, điển hình là dịch vụ thu hộ phí bảo hiểm Manulife. Với dịch vụ này, Khách hàng có thể chủ động thanh toán phí bảo hiểm cho Manulife qua Internet Banking và Mobile Banking của SCB. SCB cũng mở rộng thêm việc liên kết cổng thanh toán trực tuyến VNPayment với Đối tác VnPay nhằm mở rộng mạng lưới thanh toán trực tuyến cho Khách hàng của SCB. Bên cạnh đó, SCB cũng thực hiện 02 dự án kết nối với Ví điện tử MoMo và ứng dụng Moca thông qua phương thức thanh toán hiện đại - thanh toán bằng phương thức quét mã QR.

Tuy các ứng dụng trên ngân hàng điện tử của SCB rất đa dạng, nhưng hiện tại, SCB đang tập trung vào chiến lược thu hút khách hàng, nên SCB thu phí dịch vụ ngân hàng điện tử từ khách hàng còn rất khiêm tốn. Trong khi đó, chi

phí đầu tư để hoàn thiện dịch vụ ngân hàng điện tử hiện đại là không ít. Chính vì vậy, thu nhập thuần từ dịch vụ ngân hàng điện tử của SCB là không cao. Năm 2017, thu nhập thuần từ dịch vụ ngân hàng điện tử của SCB là 5.7 tỷ đồng.

Năm 2018, SCB mở rộng các dịch vụ tiện ích, điển hình là dịch vụ chuyển tiền nhanh liên ngân hàng 24/7 tại quầy và bổ sung thêm nhà cung cấp mới là EVN Hồ Chí Minh vào dịch vụ thanh toán hóa đơn, đảm bảo cao nhất sự tiện ích của Khách hàng khi giao dịch tại SCB. Đồng thời, 2018 đánh dấu một năm rò nét của việc SCB liên kết với các ví điện tử và ứng dụng thanh toán. SCB là một trong những Ngân hàng đầu tiên liên kết với ứng dụng thanh toán mang thương hiệu tầm quốc tế là Samsung Pay. Bên cạnh đó, SCB còn bổ sung thêm vào kết nối với đối tác Moca luồng liên kết ví điện tử nhằm giúp Khách hàng dễ dàng thực hiện thanh toán dịch vụ của Grab với Grab by Moca (thông qua luồng liên kết thẻ với ví điện tử Moca). Ngoài ra, SCB cũng đã triển khai liên kết với hai ví điện tử là Airpay (dùng để thanh toán cho ứng dụng Foody và Shopee) và VNPT Pay.

Bảng 3.8. Tình hình phát triển dịch vụ Mobile Banking và Internet Banking tại SCB giai đoạn 2015-2019

Mobile Banking | Internetbanking | |||||

Số lương KH sử dụng (triệu) | Số lượng giao dịch (triệu) | Giá trị giao dịch (tỷ đồng) | Số lương KH sử dụng (triệu) | Số lượng giao dịch (triệu) | Giá trị giao dịch (tỷ đồng) | |

Năm 2015 | 0,54 | 13,61 | 141.132 | 0,36 | 11,23 | 119.080 |

Năm 2016 | 0,56 | 14,28 | 146.778 | 0,37 | 11,64 | 124.749 |

Năm 2017 | 0,61 | 15,29 | 159.254 | 0,39 | 12,35 | 132.797 |

Năm 2018 | 0,67 | 17,12 | 179.957 | 0,42 | 13,33 | 141.398 |

Năm 2019 | 0,75 | 19,95 | 211.962 | 0,45 | 14,34 | 152.640 |

Có thể bạn quan tâm!

-

Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Sài Gòn

Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Sài Gòn -

Chỉ Tiêu Tài Chính Chủ Yếu Của Scb Giai Đoạn 2015-2019

Chỉ Tiêu Tài Chính Chủ Yếu Của Scb Giai Đoạn 2015-2019 -

Thực Trạng Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Sài Gòn

Thực Trạng Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Thương Mại Cổ Phần Sài Gòn -

Tình Hình Phát Triển Dịch Vụ Tư Vấn Tại Scb 2015-2019

Tình Hình Phát Triển Dịch Vụ Tư Vấn Tại Scb 2015-2019 -

Tình Hình Đầu Tư Vào Dịch Vụ Phi Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Giai Đoạn 2015-2019

Tình Hình Đầu Tư Vào Dịch Vụ Phi Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Giai Đoạn 2015-2019 -

Về Ứng Dụng Công Nghệ Thông Tin Và Quản Trị Rủi Ro Công Nghệ Thông Tin

Về Ứng Dụng Công Nghệ Thông Tin Và Quản Trị Rủi Ro Công Nghệ Thông Tin

Xem toàn bộ 240 trang tài liệu này.

Nguồn: Số liệu báo cáo của SCB & tính toán của tác giả

Bảng 3.9 So sánh mức độ tăng trưởng dịch vụ Mobile Banking và Internet Banking tại SCB giai đoạn 2015-2019

Đơn vị tính: %

Mobile Banking | Internetbanking | |||||||

2016/ 2015 | 2017/ 2016 | 2018/ 2017 | 2019 /2018 | 2016/ 2015 | 2017/ 2016 | 2018/ 2017 | 2019 /2018 | |

Mức độ tăng trưởng số lượng KH sử dụng | 3,70 | 8,93 | 9,84 | 10,67 | 2,78 | 5,41 | 7,69 | 7,14 |

Mức độ tăng trưởng số lượng giao dịch | 4,92 | 7,07 | 11,97 | 16,53 | 3,65 | 6,10 | 7,94 | 7,58 |

Mức độ tăng trưởng giá trị giao dịch | 4,00 | 8,50 | 13,00 | 0,18 | 4,76 | 6,45 | 6,48 | 7,95 |

Nguồn: Số liệu báo cáo của SCB & tính toán của tác giả Nhìn chung, tình hình dịch vụ Internet Banking và Mobile Banking tại SCB tăng trưởng hàng năm với tốc độ khả quan. Điều này thể hiện thông qua sự tăng trưởng của các tiêu chí: số lượng khách hàng, số lượng giao dịch và gií trị giao dịch. Đối với Internet Banking, tốc độ tăng trưởng có xu hướng chậm hơn dịch vụ Mobile Banking. Điều này được lý giải bởi: Mobile banking là dịch vụ ra đời sau nhưng rất nhiều tiện ích và thuận tiện với khách hàng do có thể mang

theo điện thoại dễ dàng thực hiện giao dịch.

Trong thời gian tới, SCB sẽ tiếp tục phát triển thêm các tiện ích thanh toán như việc triển khai kết nối với các ví điện tử khác, hoàn thiện hệ thống nhằm tối ưu hóa nhu cầu Khách hàng. Các ứng dụng số mới phục vụ sâu sát từng đối tượng Khách hàng để đảm bảo mang đến những dịch vụ tiện ích nhất và đủ sức cạnh tranh được với thị trường cũng được SCB chú trọng phát triển.

Ngân hàng điện tử là xu thế hiện tại, đặc biệt sẽ càng đóng vai trò chủ chốt trong tương lai không xa. Vietinbank, VPBank, TPBank, VIB, SeaBank...được đánh giá là ngân hàng có dịch vụ ngân hàng điện tử tốt nhất hiện nay. Mỗi ngân hàng có cách thức hoạt động và phục vụ khách hàng khách nhau: Ngân hàng VIB luôn thực hiện các hành động để đảm bảo rằng hệ thống cung cấp dịch vụ E-banking được hoạt động một cách an toàn, bảo mật và thông suốt, có khả năng kiểm soát được rủi ro đồng thời luôn cập nhật các quy định, thủ tục có liên quan. Ngân hàng điện tử tốt nhất được đánh giá dựa trên các yếu tố như: chiến lược

phát triển, tốc độ tăng trưởng khách hàng trực tuyến, ứng dụng công nghệ bảo mật, tích hợp sản phẩm, liên tục cải tiến hệ thống cơ sở hạ tầng hiện đại...

Trong giai đoạn 2010 – 2015, số lượng sản phẩm cũng như chất lượng của dịch vụ ngân hàng điện tử tại các NHTMCP trong nước còn vô cùng khiêm tốn, mức độ phổ cập của dịch vụ này cũng chỉ dừng lại ở số ít đối tượng khách hàng trẻ tuổi. Song đến năm 2019, dịch vụ ngân hàng điện tử đã tiếp cận được đến tới 85% số lượng khách hàng của mình.

Điển hình, đến hết năm 2019, tổng số lượng khách hàng kích hoạt sử dụng Internet Banking/Mobile Banking của Vietcombank đạt gần 6 triệu khách hàng, tăng gần 200% so với cuối năm 2016. Cùng với việc phát triển mạnh các sàn giao dịch thương mại điện tử, nhu cầu TTKDTM của khách hàng Vietcombank tăng trưởng rò rệt theo hướng tích cực. Ghi nhận trong năm 2019, tỷ trọng giao dịch trên các kênh NHĐT đã tăng từ mức 70% năm 2016 lên mức 90% trong tổng số giao dịch phi tiền mặt của Vietcombank. Tổng số lượng giao dịch thanh toán không tiền mặt năm 2019 tăng hơn 200% so với năm 2016. Dòng tiền thu hút vào các sản phẩm dịch vụ NHĐT đã ở mức tập trung cao, tổng số dư không kỳ hạn của KH qua Internet Banking/Mobile Banking chiếm khoảng 70% tổng nguồn vốn KKH của khách hàng cá nhân.

So với Vietcombank, số giao dịch và giá trị giao dịch của dịch vụ ngân hàng điện tử còn khá khiêm tốn. Tuy nhiên, dịch vụ ngân hàng điện tử của SCB được đánh giá là có sự phát triển đáng kể so với giai đoạn trước năm 2015. Giai đoạn 2015-2019, dịch vụ SMS của SCB ngày càng phát triển. Trước năm 2018, SCB chỉ cung cấp dịch vụ SMS Banking (báo biến động số dư tài khoản thanh toán). Từ năm 2018, SCB triển khai sản phẩm SMS tiền gửi tiết kiệm. Dịch vụ này giúp khách hàng quản lý và theo dòi số dư tiền gửi tiết kiệm tại SCB. Khi khách hàng gửi tiết kiệm, tất toán sổ tiết kiệm, hệ thống sẽ nhắn tin báo với khách hàng. Số lượng khách hàng đăng ký sử dụng dịch vụ ngày càng tăng dần. Điều này bước đầu cho thấy thành công của SCB trong triển khai dịch vụ SMS. Thời gian đầu triển khai sản phẩm, SCB miễn phí hoàn toán phí sử dụng dịch vụ SMS tiết kiệm cho khách hàng trong 12 tháng. Sau đó, khi khách hàng đã có thời gian đã trải nghiệm và tin dùng sản phẩm, SCB bắt đầu thu phí dịch vụ. Xất

phát từ nhu cầu thực tế của khách hàng, dịch vụ SMS ra đời và trở thành dịch vụ ngân hàng “thiết yếu” của khách hàng. Năm 2015, với con số vỏn vẹn khoảng 250 nghìn khách hàng đăng ký dịch vụ SMS. Đến nay, số lượng khách hàng sử dụng dịch vụ SMS tại SCB đã lên tới hơn 700 nghìn khách hàng. Với thế mạnh là tổng tài sản luôn duy trì vị thế Top 5 trong hệ thống tổ chức tín dụng Việt Nam nhiều năm nay và là ngân hàng TMCP tư nhân có tổng tài sản lớn nhất trong nhóm ngân hàng ngoài quốc doanh, SCB mạnh tay đầu tư cho nền tảng công nghệ nhằm ứng dụng những công nghệ tiên tiến, hiện đại nhất vào dịch vụ ngân hàng. Trong tương lai không xa, SCB hứa hẹn sẽ có bước phát triển mạnh mẽ hơn trong dịch vụ ngân hàng điện tử.

3.2.4 Dịch vụ bảo hiểm

Dịch vụ bảo hiểm tại SCB bao gồm cả dịch vụ bảo hiểm nhân thọ và dịch vụ bảo hiểm phi nhân thọ. Tuy nhiên, dịch vụ bảo hiểm nhân thọ dưới hình thức Bancasurrance đóng vai trò chủ đạo trong dịch vụ bảo hiểm.

Năm 2013, SCB chính thức triển khai sản phẩm liên kết ngân hàng – bảo hiểm (Bancasurance), bước đầu là sự hợp tác với công ty TNHH Bảo hiểm nhân thọ Vietcombank –Cardif (VCLI). Sự hợp tác này mở ra cơ hội bán chéo sản phẩm ngân hàng/bảo hiểm cho khách hàng SCB. Tiếp đó, năm 2014 SCB ký hợp đồng với đối tác bảo hiểm là Công ty bảo hiểm nhân thọ Gennerali trong 01 năm. Sau đó, SCB ký hợp đồng hợp tác với Công ty TNHH Manulife Việt Nam trong 15 năm.

Bảng 3.10 Tình hình phát triển dịch vụ Bancasurrance của SCB 2015-2019

Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | Năm 2019 | Mức độ tăng trưởng (%) | ||||

2016/2 015 | 2017/ 2016 | 2018/ 2017 | 2019/ 2018 | ||||||

Doanh thu phí bảo hiểm nhân thọ (tỷ đồng) | 159,09 | 176,73 | 235,70 | 523,25 | 899,96 | 11,09 | 33,37 | 122,00 | 71,99 |

Số hợp đồng phát hành | 7.318 | 7.608 | 9.150 | 14.000 | 20.580 | 3,96 | 20,27 | 53,01 | 47,00 |

Phí bảo hiểm bình quân/hợp đồng (triệu đồng) | 21,74 | 23,23 | 25,76 | 37,38 | 43,73 | 6,85 | 10,89 | 45,09 | 17,00 |

Nguồn: Báo cáo thường niên của SCB 2015-2019 & tính toán của tác giả

Hiện nay, với mạng lưới 230 Chi nhánh và Phòng Giao dịch trải rộng khắp mọi miền đất nước từ Bắc vào Nam, SCB có lợi thế nhất định khi triển khai các sản phẩm bảo hiểm liên kết với ngân hàng. Bên cạnh đó, ngoài mục tiêu lợi nhuận, định hướng mà Ban Lãnh đạo Ngân hàng hướng đến khi quyết định đưa SCB tham gia vào mảng Bancassurance là đem đến những gói sản phẩm tài chính toàn diện và ưu việt nhất, đáp ứng các nhu cầu ngày càng đa dạng của Khách hàng. Trong năm 2017, hoạt động bảo hiểm của SCB tiếp tục có những bước tiến mạnh mẽ. Tính đến ngày 31/12/2017, tổng số hợp đồng bảo hiểm Manulife đã bán thành công cho Khách hàng là 16.358 hợp đồng, với tổng phí bảo hiểm quy năm thu được là 294,11 tỷ đồng. Tính riêng năm 2017, số lượng hợp đồng Manulife phát hành mới là 9.150 hợp đồng, tổng phí bảo hiểm quy năm khai thác mới đạt 176,73 tỷ đồng, tăng mạnh hơn 51% so với năm 2016. Ngày 12/07/2017, SCB là ngân hàng Việt Nam duy nhất được vinh danh là một trong 05 ngân hàng có dịch vụ bảo hiểm liên kết tốt nhất châu Á.

Năm 2018 là một năm ghi nhận sự phát triển vượt bậc trong hoạt động kinh doanh Bảo hiểm hợp tác Manulife, doanh số phí Bảo hiểm tăng 122% so với năm 2017. Để đạt thành tích đó SCB đã không ngừng cố gắng nâng cao chất lượng sản phẩm, dịch vụ, chăm sóc Khách hàng và chú trọng lựa chọn tư vấn giải pháp phù hợp nhất đến từng khách hàng. Ngoài ra, SCB tích cực triển khai các buổi tọa đàm về sức khỏe nhằm giúp Khách hàng hiểu được tầm quan trọng của các sản phẩm Bảo hiểm trong cuộc sống, giúp Khách hàng nâng cao hiểu biết về chăm sóc sức khỏe và các biện pháp phòng chống rủi ro tài chính.

Năm 2019 tiếp tục là năm hoạt động thành công của SCB trong lĩnh vực Bancassurance khi doanh số bảo hiểm tăng 72% so với năm 2018. Giai đoạn 2015-2019, số hợp đồng được phát hành mới tăng dần qua các năm. Cùng với đó, phí bảo hiểm bình quân/ hợp đồng cũng tăng dần. Điều đó chứng tỏ kỹ năng bán hàng của cán bộ nhân viên SCB ngày càng vững vàng. Cùng với đó là niềm tin và sự gửi gắm của khách hàng vào SCB ngày càng lớn hơn. Những thành tựu Bảo hiểm đạt được trong quá trình hợp tác với Manulife là minh chứng mạnh mẽ cho bước đi chiến lược đầy khôn ngoan và sáng tạo của SCB trong việc chú

trọng vào phân khúc Khách hàng tiềm năng, từ đó góp phần gia tăng vị thế và khả năng cạnh tranh của SCB trên thị trường Bancassurance.

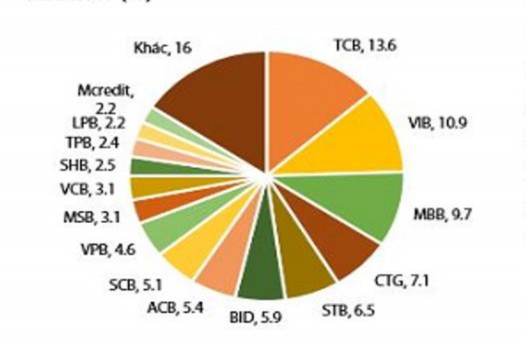

Hình 3.3 : Thị phần doanh thu phí bảo hiểm nhân thọ các ngân hàng năm 2019

Nguồn: Số liệu tổng hợp của Công ty Cổ phần chứng khoán Rồng Việt

Năm 2019, Techcombank, VIB và MBBank lần lượt là ba ngân hàng dẫn đầu về doanh thu phí bảo hiểm nhân thọ trong ngành. SCB chiếm thị phần 5,1% doanh thu phí bảo hiểm nhân thọ. Hiện nay, thị phần Bancassurace của SCB lớn hơn nhiều so với các ngân hàng như SHB, Vietcombank, TPB,... và cạnh tranh thị phần sát sao với ngân hàng Á Châu. Đây là kết quả rất khả quan, cho thấy SCB là một trong những ngân hàng TMCP có tốc độ phát triển mảng Bancassurance nhanh nhất. Bancassurance được xem là thế mạnh mà SCB cần tập trung nghiên cứu và đầu tư, đảm bảo nguồn thu nhập lớn mà dịch vụ đem lại cho ngân hàng.