Nhìn vào số liệu trên, ta có thể thấy được một cách tổng quát kết quả hoạt động kinh doanh của SCB những năm gần đây. Lợi nhuận trước thuế của SCB tăng trưởng đều qua các năm. Trước năm 2016, SCB chú trọng vào mảng huy động tiền gửi, sau đó đầu tư kinh doanh để thu lợi nhuận. Với tình hình khi đó của SCB, hướng đi này được coi là đúng đắn. Bởi SCB được sáp nhập từ năm 2012, vẫn còn rất nhiều khó khăn trong việc kiện toàn bộ máy, cũng như khẳng định vị thế đối với khách hàng. Việc đầu tư và thu phí từ dịch vụ khách hàng khi đó là không khả quan. Tuy nhiên, từ năm 2016, với một số lượng khách hàng ổn định và trung thành, cùng với sự lan tỏa mạnh mẽ của “Công nghiệp 4.0”, SCB đã dần dần chuyển hướng đi và xác định rò ràng mục tiêu cho sự phát triển lâu dài. Hoạt động dịch vụ được chú trọng kinh doanh đầu tư và thu được kết quả rất khả quan. Tỷ trọng lãi thu được từ hoạt động dịch vụ tăng dần từ năm 2016 đến nay. Và nếu nhìn lại thực tế, chúng ta nhận thấy, lãi suất huy động của SCB được điều chỉnh rất linh hoạt theo xu hướng giảm dần, đồng thời tăng phí và thúc đẩy khách hàng sử dụng nhiều dịch vụ của SCB. Trước đây, lãi suất huy động của SCB gần như luôn đứng đầu thị trường ngành ngân hàng. Tuy nhiên, từ năm 2016, lãi suất của SCB giảm dần, nhưng ở biên độ nhỏ để không tạo sự hụt hẫng từ phía các khách hàng thân thiết, đồng thời vẫn dựa trên nền lãi suất chung của thị trường. Đến nay, lãi suất huy động tiền gửi của SCB ở mức trung bình so với thị trường, nhưng cùng với chất lượng dịch vụ ngày một cải thiện, lượng khách hàng của SCB tăng trưởng đều qua các năm, từ đó đẩy mạnh doanh thu từ hoạt động dịch vụ phi tín dụng.

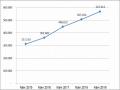

Nhìn chung, lãi thuần từ hoạt động dịch vụ của SCB tăng trưởng rò nét trong giai đoạn 2015-2019. Năm 2015, lãi thuần từ hoạt động dịch vụ là 338 tỷ, đến năm 2019, tiêu chí trên đạt tới 1.420 tỷ đồng. Tốc độ tăng trưởng tín dụng tại SCB nhanh là nguyên nhân tác động tới dự phòng rủi ro tín dụng tăng. Vì vây, tuy thu nhập lãi thuần tăng trưởng với mức độ lớn hơn nhiều so với chi phí hoạt động, nhưng chi phí dự phòng rủi ro tín dụng năm 2019 tăng so với 2018, dẫn đến lợi nhuận trước thuế năm 2019 giảm nhẹ so với năm 2018.

Với kết quả kinh doanh đạt được trong những năm gần đây, SCB đã chứng

tỏ vẫn đang giữ vững niềm tin của Khách hàng. SCB đang từng bước khẳng định vị thế của một Ngân hàng uy tín, luôn ưu tiên lợi ích của Khách hàng trong quá trình hoạt động kinh doanh.

3.2 Thực trạng phát triển dịch vụ phi tín dụng của Ngân hàng Thương mại Cổ phần Sài Gòn

3.2.1 Dịch vụ thanh toán

3.2.1.1 Thanh toán trong nước

Dịch vụ thanh toán trong nước tại SCB bao gồm chuyển tiền trong hoặc ngoài hệ thống SCB, dưới hình thức giao dịch chuyển khoản từ Tài khoản tiền gửi thanh toán hoặc nộp tiền mặt tại các điểm giao dịch của SCB, không bao gồm doanh số thanh toán qua thẻ tín dụng quốc tế. Dịch vụ nhằm mục đích phục vụ nhu cầu nộp/rút tiền, chuyển tiền trong nước, cung ứng và thanh toán séc, các dịch vụ thanh toán tiện ích khác. Trước năm 2017, dịch vụ thanh toán trong nước của SCB chưa phát triển, chưa đóng góp nhiều vào lợi nhuận của ngân hàng. Điều này được lý giải bởi năm 2013, SCB ở giai đoạn đầu của công tác tái cơ cấu, việc định hướng kinh doanh và tạo vị thế trên thị trường còn gặp rất nhiều thách thức. Khách hàng đến với SCB chủ yếu là các khách hàng thân thiết và gắn bó lâu năm. Trước đây, SCB đẩy mạnh việc huy động vốn, các khách hàng của SCB hầu hết là các khách hàng trung niên cao tuổi, nên việc sử dụng dịch vụ thanh toán trong nước còn rất hạn chế. Vì vậy, giai đoạn từ năm 2013 đến năm 2016, doanh số thanh toán trong nước của SCB rất khiêm tốn, tăng trưởng ổn định với tốc độ chậm. Từ năm 2016, cùng với làn sóng của cuộc cách mạng công nghiệp 4.0, khách hàng có xu hướng sử dụng nhiều hơn các dịch vụ hiện đại. Dịch vụ thanh toán của SCB có sự thay đổi tích cực trong việc đóng góp vào tỷ lệ thu phí dịch vụ tại SCB.

Bảng 3.5 Tình hình dịch vụ thanh toán trong nước của SCB 2015-2019

Đơn vị tính: tỷ đồng, %

Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | Năm 2019 | Mức độ tăng trưởng (%) | ||||

2016/ 2015 | 2017/ 2016 | 2018/ 2017 | 2019/ 2018 | ||||||

Thu nhập | 7,3 | 44,2 | 52,1 | 44,83 | 44,8 | 505,48 | 17,87 | -13,95 | -0,07 |

Chi phí | 2,78 | 3,25 | 4,06 | 11,54 | 6,37 | 16,91 | 24,92 | 184,24 | -44,80 |

Lãi thuần | 4,52 | 40,95 | 48,04 | 33,29 | 38,43 | 805,97 | 17,31 | -30,70 | 15,44 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Trong Nước

Kinh Nghiệm Phát Triển Dịch Vụ Phi Tín Dụng Của Ngân Hàng Trong Nước -

Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Sài Gòn

Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Sài Gòn -

Chỉ Tiêu Tài Chính Chủ Yếu Của Scb Giai Đoạn 2015-2019

Chỉ Tiêu Tài Chính Chủ Yếu Của Scb Giai Đoạn 2015-2019 -

Thị Phần Số Lượng Thẻ Đên 31/12/2019 Và Doanh Số Sử Dụng Năm 2019

Thị Phần Số Lượng Thẻ Đên 31/12/2019 Và Doanh Số Sử Dụng Năm 2019 -

Tình Hình Phát Triển Dịch Vụ Tư Vấn Tại Scb 2015-2019

Tình Hình Phát Triển Dịch Vụ Tư Vấn Tại Scb 2015-2019 -

Tình Hình Đầu Tư Vào Dịch Vụ Phi Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Giai Đoạn 2015-2019

Tình Hình Đầu Tư Vào Dịch Vụ Phi Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Giai Đoạn 2015-2019

Xem toàn bộ 240 trang tài liệu này.

Nguồn: Báo cáo thường niên SCB 2015-2019 & tính toán của tác giả

Dịch vụ thanh toán trong nước là một trong những dịch vụ phi tín dụng truyền thống và cơ bản nhất tại các ngân hàng. Tại SCB, dịch vụ này đem lại thu nhập trung bình khoảng 45-50 tỷ đồng/năm. So với thu nhập các dịch vụ khác đem lại, đây là con số khá khiêm tốn. Về cơ bản, dịch vụ thanh toán trong nước được xem như hình thức chi tiêu không dùng tiền mặt thông qua việc chuyển khoản cho khách hàng trong nước, thanh toán các dịch vụ tiện ích như hóa đơn tiền điện, tiền nước, internet, đóng phí bảo hiểm,… Hướng tới mục tiêu chung toàn ngành về giảm tỷ lệ chi tiêu không dùng tiền mặt, cũng như tiến tới đưa hình ảnh SCB tới gần khách hàng hơn, SCB thường xuyên đưa ra những chương trình khuyến mãi, miễn phí kích thích khách hàng chi tiêu thông qua tài khoản thanh toán tại SCB. Năm 2016 là năm có bước đột phá về thu nhập từ dịch vụ thanh toán trong nước. So với năm 2015, chi phí năm 2016 tăng 0.47 tỷ đồng, tương đương 16.91%. Tuy nhiên, thu nhập năm 2016 từ dịch vụ thanh toán trong nước tăng 36.9 tỷ đồng, tương đương tăng 505.48%. Vì vậy, tỷ trọng chi phí trên thu nhập từ dịch vụ này năm 2016 giảm 30.8% so với năm 2015. Từ năm 2016, dịch vụ duy trì ở mức ổn đinh. Năm 2019 so với năm 2018 không có nhiều biến động. Chi phí tăng, thu nhập giảm đều ở mức nhẹ. Thói quen chi tiêu thông qua hình thức tiền mặt tại Việt Nam chưa được cải thiện nhiều, khách hàng tại SCB phần đông là khách hàng trung niên cao tuổi, nhu cầu sử dụng tài khoản không cao. Vì vậy, nguồn thu từ dịch vụ thanh toán trong nước mang tính chất ổn định, không có sự đột phá.

Hiện nay, Ngân hàng TMCP Công thương Việt Nam (Vietinbank) triển khai mạnh mẽ phát triển dịch vụ thanh toán không dùng tiền mặt. Năm 2019, ngân hàng TMCP Công thương Việt Nam (Vietinbank) cũng là ngân hàng có số lượng thẻ phát hành lớn, chiếm thị phần 19,04%. Doanh số sử dụng thẻ nội địa cao, chiếm 18,76% thị phần. Trong thời gian qua, Vietinbank triển khai rất mạnh việc phát triển dịch vụ TTKDTM với các đơn vị cung ứng dịch vụ công trên địa bàn một số thành phố lớn của cả nước, như TP.Hồ Chí Minh, Hà Nội, Đà Nẵng,… về: thu viện phí, thu học phí, thanh toán phí đường bộ, thu thuế, tiền điện… VietinBank đã cung cấp cho khách hàng rất nhiều các kênh thanh toán, như: thanh toán trực tuyến qua thẻ, thanh toán qua internet banking, mobile banking, thanh toán qua hệ thống của đối tác… trên nền tảng core banking mới triển khai rất thành công. Các kênh cung cấp cho khách hàng luôn hướng tới mục tiêu đa dạng hóa dịch vụ, cung cấp trải nghiệm tốt nhất đến cho khách hàng, cùng chính sách phí cạnh tranh, từ đó dịch vụ ngân hàng điện tử, thanh toán trực tuyến luôn có được sự phát triển nhanh chóng và bứt phá, tốc độ tăng trưởng dịch vụ luôn ở mức rất cao.

So với Vietinbank, danh mục sản phẩm cho dịch vụ thanh toán không dùng tiền mặt tại SCB không đa dạng bằng. Ví dụ, SCB chưa triển khai dịch vụ thu viện phí, thanh toán phí đường bộ,... Tuy nhiên, các giao dịch thanh toán tại SCB luôn đảm bảo thông suốt về đường truyền. Các khách hàng khi sử dụng dịch vụ thanh toán tại SCB hầu hết đều hài lòng với dịch vụ. Đối với giao dịch thanh toán tại quầy, SCB luôn hỗ trợ tối đa khách hàng, đảm bảo về thời gian giao dịch và tính chính xác, không ảnh hưởng đến công việc của khách hàng. Vì vây, với dịch vụ thanh toán, SCB có tỷ trọng khách hàng trung thành khá lớn. Do đặc thù ngân hàng là tỷ lệ khách hàng trung niên cao tuổi lớn, nên dịch vụ thanh toán của SCB mang tính chất ổn đinh, không có sự đột phá. Tuy nhiên, với sự chuyển dịch cơ cấu khách hàng vài năm trở lại đây, SCB kỳ vọng sẽ có tín hiệu khả quan từ dịch vụ thanh toán trong nước.

3.2.1.2 Thanh toán quốc tế

Bảng 3.6: Tình hình dịch vụ thanh toán quốc tế của SCB 2015 -2019

Đơn vị tính: tỷ USD, %

Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | Năm 2019 | Mức độ tăng trưởng (%) | ||||

2016/ 2015 | 2017/ 2016 | 2018/ 2017 | 2019/ 2018 | ||||||

Doanh số thanh toán KH cá nhân (tỷ USD) | 0,25 | 0,3 | 0,7 | 1 | 1,1 | 20,00 | 133,33 | 42,86 | 10,00 |

Doanh số thanh toán KH tổ chức (tỷ USD) | 0,45 | 0,7 | 2,1 | 2,8 | 2,9 | 55,56 | 200,00 | 33,33 | 3,57 |

Tổng doanh số (tỷ USD) | 0,7 | 1,1 | 2,8 | 3,9 | 4 | 57,14 | 154,55 | 39,29 | 2,56 |

Phí dịch vụ (tỷ đồng) | 17 | 53 | 153 | 196 | 187 | 211,76 | 188,68 | 28,10 | -4,59 |

Nguồn: Báo cáo thường niên SCB 2015-2019 & tính toán của tác giả Năm 2016 được coi là năm “đánh thức tiềm năng” về tài trợ thương mại và thanh toán quốc tế của SCB. Tháng 05/2016, SCB thành lập Trung tâm Tài trợ thương mại &Thanh toán quốc tế trên cơ sở Phòng Tác nghiệp tài trợ thương mại trước đây, cụ thể hóa quyết tâm thay đổi trong định hướng, tổ chức, vận hành và phương thức phát triển mảng dịch vụ tài trợ thương mại và thanh toán quốc tế. Tài trợ thương mại & Thanh toán quốc tế trở thành một trong những hoạt động kinh doanh đạt kết quả nổi bật nhất của SCB trong năm 2016. Doanh số TTQT năm 2016 của SCB đạt khoảng 1,1 tỷ USD, tăng hơn 57% so với năm 2015, đem lại thu nhập thuần khoảng 53 tỷ đồng, tăng gần 03 lần so với năm

2015.

Năm 2017, hoạt động thanh toán quốc tế của SCB đạt được nhiều thành công rực rỡ với nhiều nghiệp vụ linh hoạt bao gồm chuyển tiền đi, chuyển tiến đến, tài trợ xuất nhập khẩu… Xuất phát từ những định hướng đúng đắn trong việc hướng đến Khách hàng mục tiêu và thiết kế sản phẩm phù hợp theo từng đối tượng Khách hàng, trong năm 2017 SCB đã vượt kế hoạch với doanh số hoạt động thanh toán quốc tế, đạt khoảng 2,8 tỷ USD và phí dịch vụ đạt khoảng

153 tỷ đồng, tăng 2,55 lần so với năm trước.

Với mục tiêu đẩy mạnh hoạt động tài trợ thương mại, thanh toán quốc tế và kiều hối cũng như chuyên môn hóa, chuẩn hóa và tập trung hóa hoạt động tài trợ thương mại của toàn Ngân hàng trong năm 2018, SCB chủ động xây dựng các sản phẩm được thiết kế trọn gói cho từng đối tượng Khách hàng, cụ thể các gói sản phẩm dành cho Khách hàng cá nhân tập trung vào mục đích thanh toán chi phí học tập ở nước ngoài, định cư, trợ cấp thân nhân, chuyển thu nhập về nước, chuyển vốn đầu tư ra nước ngoài; và sản phẩm trọn gói dành cho Khách hàng doanh nghiệp nhằm hỗ trợ Khách hàng có các giải pháp tài chính phù hợp. Kết quả, doanh số hoạt động về thanh toán quốc tế trong năm 2018 đạt gần 3,9 tỷ USD, tăng 125% so với cùng kỳ năm trước; phí dịch vụ lên tới 196 tỷ đồng, đạt 130% so với năm trước. Đồng thời, SCB cũng là một trong những Ngân hàng có tỷ lệ điện đạt chuẩn trên 90% theo đánh giá từ các Ngân hàng đại lý. Với lợi thế về mạng lưới điểm giao dịch và quan hệ đại lý rộng khắp cùng với tiêu chí hoạt động “Thuận tiện – An toàn - Nhanh chóng”, SCB mang đến cho Khách hàng sự an tâm và hài lòng về tính chuyên nghiệp cũng như thái độ phục vụ tận tình.

Hoạt động thanh toán quốc tế của SCB được các tổ chức uy tín trong và ngoài nước đánh giá cao về khả năng thực hiện các giao dịch thanh toán thông suốt cũng như mức độ chuyên nghiệp và chất lượng của từng giao dịch hàng ngày của Ngân hàng. Năm 2019, SCB có tỷ lệ điện đạt chuẩn trên 98% theo đánh giá từ các Ngân hàng đại lý. Tốc độ tăng trưởng về doanh số dịch vụ thanh toán quốc tế tăng trưởng mạnh mẽ vào 2 năm 2016 và 2017, sau đó đạt sự ổn định từ năm 2018 đến nay. Phí dịch vụ dịch vụ này đem lại tăng trưởng đều từ năm 2015 đến năm 2018. Năm 2019, kết quả hoạt động kinh doanh mảng thanh toán quốc tế của SCB tiếp tục đạt được kết quả tích cực với doanh số thanh toán quốc tế và tài trợ thương mại đạt gần 4 tỷ USD, thu thuần phí dịch vụ của mảng đạt 187 tỷ đồng.

3.2.2 Dịch vụ thẻ

Dịch vụ thẻ là một trong những dịch vụ được SCB chú trọng đầu tư theo chiều sâu, xác định là mục tiêu phát triển ổn định và lâu dài. Năm 2012, khi mới

tiến hành hợp nhất, SCB tập trung phát triển thẻ ATM. SCB phát hành 06 loại thẻ ghi nợ nội địa: Thẻ đồng thương hiệu, thẻ ATM Rose Card- Tài – Lộc – Phú

– Quý với 06 màu sắc khác nhau, hình thức bắt mắt, mang những đặc trưng và ý nghĩa khác nhau làm đa dạng hóa sự lựa chọn cho khách hàng. Tuy nhiên, thời điểm đó, SCB miễn phí hầu hết các dịch vụ liên quan đển thẻ ATM cho KH, bao gồm phí phát hành, phí rút tiền tại ATM của SCB và của các ngân hàng liên minh,... Đây được coi là chính sách thu hút khách hàng sử dụng dịch vụ thẻ của SCB một cách hiệu quả.

Bảng 3.7: Tình hình phát triển thẻ của SCB 2015-2019

Đơn vị tính: cái

Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | Năm 2019 | Mức độ tăng trưởng (%) | ||||

2016/ 2015 | 2017/ 2016 | 2018/ 2017 | 2019/ 2018 | ||||||

Thẻ ghi nợ nội địa | 58.006 | 60.310 | 81.770 | 83.564 | 83.564 | 3,97 | 35,58 | 2,19 | 0,00 |

Thẻ thanh toán quốc tế | 11.846 | 28.630 | 40.368 | 88.129 | 130.431 | 141,68 | 41,00 | 118,31 | 48,00 |

Thẻ tín dụng quốc tế | 17.335 | 20.635 | 21.798 | 27.100 | 37.675 | 19,04 | 5,64 | 24,32 | 39,02 |

Máy ATM | 143 | 143 | 151 | 154 | 155 | 0,00 | 5,59 | 1,99 | 0,65 |

Máy POS | 683 | 766 | 956 | 1.145 | 1.152 | 12,15 | 24,80 | 19,77 | 0,61 |

Nguồn: Số liệu báo cáo của SCB & tính toán của tác giả

Qua các năm, SCB đã dần có được lượng KH đáng kể sử dụng dịch vụ thẻ của SCB và đóng góp khá lớn vào thu nhập thuần của SCB. Số lượng thẻ phát hành ra thị trường tăng đều qua các năm. Các loại thẻ của SCB được sử dụng công nghệ Chip theo tiêu chuẩn EMV, đưa SCB trở thành một trong 03 ngân hàng tại Việt Nam tích hợp công nghệ bảo mật cao và hiện đại nhất thế giới hiện nay. Năm 2016, với số lượng 28.630 thẻ thanh toán quốc tế và 20.635 thẻ tín dụng quốc tế được phát hành thành công, SCB đạt doanh số giao dịch thẻ quốc tế lên tới 3.156 tỷ đồng, tăng 322% so với năm 2015, với mức chi tiêu bình quân 63 triệu đồng/thẻ/năm. Doanh số giao dịch thẻ ghi nợ nội địa đạt 3.566 tỷ đồng, tăng 31.5% so với năm 2015. Nhờ đó, thu nhập thuần từ hoạt động thẻ đạt mức tăng trưởng ấn tượng 333% trong năm 2016, với thu nhập tuyệt đối hơn 65.42 tỷ đồng.

Đặc biệt, năm 2017 được nhìn nhận là một năm rất thành công của SCB

trong việc nâng cao số lượng thẻ phát hành và tăng trưởng doanh số sử dụng thẻ tín dụng quốc tế. SCB đã triển khai phát hành thẻ tín dụng quốc tế SCB Mastercard World tới Khách hàng – hạng thẻ cao cấp nhất, thể hiện sự đẳng cấp và sang trọng của chủ thẻ. Theo đó, sản phẩm có đầy đủ chức năng thanh toán hàng hóa dịch vụ, ứng rút tiền mặt an toàn tại hàng triệu điểm chấp nhận thẻ Mastercard. Đặc biệt, Chủ thẻ SCB Mastercard World có nhiều ưu đãi đặc quyền như vào các phòng đợi cao cấp tại các sân bay trên toàn thế giới, giảm phí ra sân tại 06 sân Golf ở Việt Nam, Dịch vụ Mastercard Concierge, Bảo hiểm du lịch toàn cầu,… Số lượng phát hành thẻ thanh toán (bao gồm thẻ ghi nợ nội địa và thẻ thanh toán quốc tế) năm 2017 tăng 41% so với năm 2016.

Năm 2018 là một năm thành công của SCB, cả trong việc nâng cao số lượng thẻ phát hành và doanh số sử dụng thẻ tín dụng quốc tế. Số lượng thẻ tín dụng phát hành đạt 27.100 thẻ, tăng 150% so với thực hiện năm 2017, đồng thời, doanh số sử dụng thẻ tín dụng ghi nhận mức tăng trưởng gấp 1,97 lần so với năm 2017. Không chỉ đạt thành tựu trong hoạt động thẻ tín dụng quốc tế, năm 2018 SCB cũng tích cực phát triển hoạt động thẻ thanh toán. Số lượng phát hành thẻ thanh toán (bao gồm thẻ ghi nợ nội địa và thẻ thanh toán quốc tế) năm 2018 đạt 96.737 thẻ, tăng 1,44 lần so với năm 2017.

Năm 2019 là bước chuyển mình của SCB khi quyết định thay đổi, chọn định hướng khác biệt với mô hình kinh doanh “Ngân hàng vì cộng đồng”. Sự chuyển mình ấy được đánh dấu bằng việc triển khai sản phẩm Thẻ tín dụng quốc tế S-Care dành cho nhóm Khách hàng quan tâm tới sức khỏe từ ngày 13/05/2019. Trong năm 2018, SCB thông báo ngừng phát hành mới thẻ thanh toán nội địa nên số lượng thẻ thanh toán nội địa năm 2019 không thay đổi so với năm 2018.

+ Về hệ thống máy ATM: đến cuối năm 2019, số máy ATM trên toàn hệ thống SCB là 155 máy, được phân bổ khắp các tỉnh thành trong cả nước, trong đó tập trung ở những khu vực, thành phố đông dân cư, những khu du lịch. Các máy ATM của SCB có thể giao dịch với tất cả các thẻ của các ngân hàng thành viên trong hệ thống liên minh Banknet.