Biến độc lập: Tỷ lệ vốn chủ sở hữu /tổng tài sản

Tỷ lệ vốn chủ sở hữu /tổng tài sản có được tính bằng tỷ lệ phần trăm giữa vốn chủ sở hữu và tổng tài sản của từng ngân hàng. Tỷ lệ vốn chủ sở hữu /tổng tài sản cao phản ánh ngân hàng có khả năng về vốn tốt hơn.

Biến độc lập: Quy mô tài sản

Quy mô tài sản được thể hiện qua tổng tài sản của ngân hàng vào cuối năm.

Biến độc lập: Vai trò kiểm soát của Hội đồng quản trị

Vai trò kiểm soát của Hội đồng quản trị được đánh giá qua chỉ số Hội đồng quản trị. Chỉ số về vai trò Hội đồng quản trị (CGI HĐQT) là một trong 4 chỉ số thành phần của chỉ số quản trị công ty (CGI – Corporate Governance Index) được xây dựng trong đề tài cấp Đại học quốc gia về xây dựng chỉ số quản trị công ty cho ngân hàng thương mại Việt Nam và đã được nghiệm thu năm 2014. Phương pháp tính chỉ số CGI tổng hợp và CGI về Hội đồng quản trị được nêu trong Phụ lục 3. Thang điểm như sau:

Điểm tối đa | |

CGI tổng hợp | 100 |

CGI Cổ đông | 37 |

CGI Hội đồng quản trị | 34 |

CGI Ban kiểm soát | 8 |

CGI công bố thông tin | 21 |

Vi phạm | - 2 |

Có thể bạn quan tâm!

-

Nghiên cứu ứng dụng lý thuyết người đại diện trong quản trị ngân hàng thương mại Việt Nam - 4

Nghiên cứu ứng dụng lý thuyết người đại diện trong quản trị ngân hàng thương mại Việt Nam - 4 -

Tổng Quan Nghiên Cứu Về Lý Thuyết Người Đại Diện Trong Quản Trị Ngân Hàng

Tổng Quan Nghiên Cứu Về Lý Thuyết Người Đại Diện Trong Quản Trị Ngân Hàng -

Nghiên Cứu Về Lý Thuyết Người Đại Diện Trong Ngân Hàng Việt Nam

Nghiên Cứu Về Lý Thuyết Người Đại Diện Trong Ngân Hàng Việt Nam -

Hệ Thống Ngân Hàng Việt Nam Giai Đoạn 2010 – 2012

Hệ Thống Ngân Hàng Việt Nam Giai Đoạn 2010 – 2012 -

Kết Quả Đánh Giá Về Mâu Thuẫn Lợi Ích Giữa Chủ Sở Hữu Và Người

Kết Quả Đánh Giá Về Mâu Thuẫn Lợi Ích Giữa Chủ Sở Hữu Và Người -

Kết Quả Đánh Giá Vai Trò Của Hđqt Trong Ngân Hàng Thương Mại Nhà Nước Được Cổ Phần Hóa

Kết Quả Đánh Giá Vai Trò Của Hđqt Trong Ngân Hàng Thương Mại Nhà Nước Được Cổ Phần Hóa

Xem toàn bộ 179 trang tài liệu này.

Chỉ số CGI HĐQT phản ánh tính độc lập, khả năng kiểm soát, minh bạch thông tin về năng lực của thành viên Hội đồng quản trị. Chỉ số CGI HĐQT càng cao thì khả năng kiểm soát độc lập và năng lực của HĐQT càng lớn và ngược lại.

Biến phụ thuộc: Chi phí giám sát và hiệu quả sử dụng tài sản

Dựa trên nghiên cứu của Grant Fleming (2005) và đánh giá thực tế tình hình hoạt động ngân hàng, các biến phản ánh chi phí giám sát và hiệu quả sử dụng tài sản được lựa chọn như sau:

- Chi phí giám sát được thể hiện bởi tỷ lệ chi phí/thu nhập. Luận án xem xét mối quan hệ giữa tỷ lệ chi phí/thu nhập của ngân hàng với tỷ lệ sở hữu của người điều hành và vai trò của HĐQT. Tỷ lệ này phản ánh đội ngũ điều hành kiểm soát chi phí hoạt động có tốt không.

Hiệu quả sử dụng tài sản được thể hiện bởi tỷ lệ thu nhập sau thuế/tổng tài sản (ROA). Tỷ lệ này đại diện cho lợi nhuận thu được trên 1 đồng vốn đầu tư. Tỷ lệ này cao phản ánh việc sử dụng tài sản hiệu quả cao. Tỷ lệ thấp phản ánh tổn thất hay sự kém hiệu quả trong việc sử dụng tài sản. Tổn thất có thể xuất phát từ các quyết định đầu tư kém hiệu quả hoặc sử dụng nhiều quyền lợi, hoặc ban điều hành chưa nỗ lực hết mức trong công việc.

2.3.2 Phương pháp hồi quy

Luận án sử dụng phương pháp hồi quy OLS để kiểm định các giả thuyết nêu tại phần 2.1 và các biến tại phần 2.3.1

Bảng 2.1: Tóm tắt mô hình hồi quy

Giả thuyết 1A | Giả thuyết 1B | Giả thuyết 1C | Giả thuyết 2A | Giả thuyết 2B | Giả thuyết 2C | Giả thuyết 3 | Giả thuyết 4 | |

Biến phụ thuộc | ROA | ROA | ROA | Tỷ lệ chi phí/thu nhập | Tỷ lệ chi phí/thu nhập | Tỷ lệ chi phí/thu nhập | ROA | Tỷ lệ chi phí/thu nhập |

Biến độc lập | Tỷ lệ sở hữu của người điều hành | Tỷ lệ sở hữu của HĐQT | Tỷ lệ sở hữu của người điều hành và HĐQT | Tỷ lệ sở hữu của người điều hành | Tỷ lệ sở hữu của HĐQT | Tỷ lệ sở hữu của người điều hành và HĐQT | Chỉ số HĐQT | Chỉ số HĐQT |

Tỷ lệ vốn chủ sở hữu/tổng tài sản | Tỷ lệ vốn chủ sở hữu/tổng tài sản | Tỷ lệ vốn chủ sở hữu/tổng tài sản | Tỷ lệ vốn chủ sở hữu/tổng tài sản | Tỷ lệ vốn chủ sở hữu/tổng tài sản | Tỷ lệ vốn chủ sở hữu/tổng tài sản | Tỷ lệ vốn chủ sở hữu/tổng tài sản | Tỷ lệ vốn chủ sở hữu/tổng tài sản | |

Tổng tài sản | Tổng tài sản | Tổng tài sản | Tổng tài sản | Tổng tài sản | Tổng tài sản | Tổng tài sản | Tổng tài sản |

Phương pháp nghiên cứu đối với giả thuyết 1

Để đánh giá ảnh hưởng của sự tách biệt quyền sở hữu và quyền điều hành, quy mô tài sản, tỷ lệ vốn chủ sở hữu /tổng tài sản tới hiệu quả sử dụng tài sản, luận án sử dụng hồi quy với 3 mô hình hồi quy như sau:

Giả thuyết H1A:

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y: Tỷ lệ thu nhập sau thuế/tổng tài sản (ROA)

x1: Tỷ lệ sở hữu cổ phần của người điều hành ( X1DH) x2: Tỷ lệ vốn chủ sở hữu/tổng tài sản (Capital)

x3: Tổng tài sản (log tự nhiên) (Asset)

Giả thuyết H1B:

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y: Tỷ lệ thu nhập sau thuế/tổng tài sản (ROA) x1: Tỷ lệ sở hữu cổ phần của HĐQT (X1HDQT) x2: Tỷ lệ vốn chủ sở hữu /tổng tài sản (Capital) x3: Tổng tài sản (log tự nhiên) (Asset)

Giả thuyết H1C:

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y: Tỷ lệ thu nhập sau thuế/tổng tài sản (ROA)

x1: Tỷ lệ sở hữu cổ phần của HĐQT và người điều hành (X1TONG) x2: Tỷ lệ vốn chủ sở hữu /tổng tài sản (Capital)

x3: Tổng tài sản (log tự nhiên) (Asset)

Phương pháp nghiên cứu đối với giả thuyết 2

Để đánh giá ảnh hưởng của sự tách biệt quyền sở hữu và quyền điều hành, quy mô tài sản, tỷ lệ vốn chủ sở hữu /tổng tài sản tới chi phí, luận án sử dụng hồi quy với 3 mô hình hồi quy như sau:

Giả thuyết H2A

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y: Tỷ lệ chi phí/thu nhập (COI)

x1: Tỷ lệ sở hữu cổ phần của người điều hành (X1DH) x2: Tỷ lệ vốn chủ sở hữu /tổng tài sản (Capital)

x3: Tổng tài sản (log tự nhiên) (Asset)

Giả thuyết H2B:

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y: Tỷ lệ chi phí/thu nhập (COI)

x1: Tỷ lệ sở hữu cổ phần của HĐQT (X1HDQT) x2: Tỷ lệ vốn chủ sở hữu /tổng tài sản (Capital) x3: Tổng tài sản (log tự nhiên) (Asset)

Giả thuyết H2C:

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y: Tỷ lệ chi phí/thu nhập (COI)

x1: Tỷ lệ sở hữu cổ phần của HĐQT và người điều hành (X1TONG) x2: Tỷ lệ vốn chủ sở hữu /tổng tài sản (Capital)

x3: Tổng tài sản (log tự nhiên) (Asset)

Phương pháp nghiên cứu đối với giả thuyết 3

Để đánh giá ảnh hưởng của vai trò của HĐQT và các yếu tố khác tới hiệu quả sử dụng tài sản của ngân hàng, luận án sử dụng phương pháp hồi quy như sau:

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y:Tỷ lệ thu nhập sau thuế /tổng tài sản (ROA) x1: Chỉ số HĐQT (CGIBOD)

x2: Tỷ lệ vốn chủ sở hữu /tổng tài sản (Capital)

x3: Tổng tài sản (log tự nhiên) (Asset)

Phương pháp nghiên cứu đối với giả thuyết 4

Để đánh giá ảnh hưởng của vai trò của HĐQT và các yếu tố khác tới chi phí của ngân hàng, luận án sử dụng phương pháp hồi quy như sau:

Y = ß0 + ß1x1 + ß2x2 + ß3x3 + Ű

Y: Tỷ lệ chi phí/thu nhập (COI) x1: Chỉ số HĐQT (CGIBOD)

x2: Tỷ lệ vốn chủ sở hữu /tổng tài sản (Capital)

x3: Tổng tài sản có (log tự nhiên) (Asset)

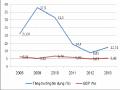

2.4 Dữ liệu nghiên cứu

2.4.1 Nguồn dữ liệu

Dữ liệu gồm thông tin về quản trị và số liệu tài chính lấy từ nguồn sơ cấp và thứ cấp.

Dữ liệu về quản trị công ty

- Nguồn sơ cấp: Chỉ số CGI HĐQT được tính trên cơ sở bảng hỏi được gửi tới các ngân hàng. Một số bảng hỏi được thực hiện thông qua phỏng vấn sâu với một vài ngân hàng.

- Nguồn thứ cấp: các báo cáo tài chính đã kiểm toán, báo cáo thường niên, báo cáo tình hình hoạt động của ngân hàng, HĐQT, tài liệu họp đại hội cổ đông, điều lệ và các báo cáo hoạt động khác.

- Phạm vi thời gian: 2010, 2011, 2012.

- Đối với biến tỷ lệ sở hữu của người điều hành, các ngân hàng công bố tỷ lệ này không đầy đủ.

- Chỉ số CGI tính được cho các ngân hàng Việt Nam cho năm 2010, 2011, 2012.

Số liệu tài chính

- Nguồn thứ cấp: các báo cáo tài chính đã kiểm toán, báo cáo thường niên, tài liệu họp đại hội cổ đông.

- Phạm vi thời gian: 2010, 2011, 2012.

- Số liệu tài chính được tính cho các ngân hàng có chỉ số CGI HĐQT.

2.4.2 Mô tả dữ liệu

Chỉ số CGI BOD được tính cho 39/41 ngân hàng thương mại Việt Nam trong 3 năm 2010, 2011, 2012, trên cơ sở kết quả nghiên cứu của Tú và Khánh (2014). V

Số liệu về tài chính, tỷ lệ sở hữu được tính cho 39/41 ngân hàng thương mại Việt Nam trong 3 năm 2010, 2011, 2012.

Số liệu trên thiếu 2 ngân hàng là Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (do không có thông tin công bố), Ngân hàng Đệ nhất (do sáp nhập và có rất ít thông tin công bố). Số liệu của 39/41 ngân hàng trong nghiên cứ này chiếm khoảng 80% tổng tài sản của hệ thống ngân hàng thương mại Việt Nam.

Sau khi thu thập và tính số liệu, các số liệu trên đã được rà soát, làm sạch như sau:

- Loại bỏ các giá trị 0 đối với tỷ lệ sở hữu người điều hành, HĐQT và tỷ lệ sở hữu người điều hành và HĐQT.

- Loại bỏ giá trị đột biến: Loại bỏ giá trị ROA âm và COI lớn hơn 100. Loại bỏ CGI HĐQT là 0.

- Loại bỏ tỷ lệ sở hữu người điều hành, tỷ lệ sở hữu của HĐQT của ngân hàng Phương Nam 2010, số liệu NH Nhà Hà nội 2012 do thiếu ROA và COI.

Kết quả số liệu như sau:

Số liệu tài chính

ROA được tính cho 39 ngân hàng. Có 33 ngân hàng có số liệu ROA đủ trong 3 năm (2010, 2011, 2012), có 5 ngân hàng có số liệu ROA trong 2 năm và có 1 ngân hàng có số liệu ROA trong 1 năm. Như vậy, có 110 quan sát đối với ROA.

COI được tính cho 39 ngân hàng. Có 33 ngân hàng có số liệu COI đủ trong 3 năm (2010, 2011, 2012), có 5 ngân hàng có số liệu COI trong 2 năm và có 1 ngân hàng có số liệu COI trong 1 năm. Như vậy, có 110 quan sát đối với COI.

CAPITAL được tính cho 39 ngân hàng. Có 37 ngân hàng có số liệu CAPITAL

đủ trong 3 năm (2010, 2011, 2012), có 2 ngân hàng có số liệu CAPITAL trong 2 năm. Như vậy, có 115 quan sát đối với CAPITAL.

ASSET được tính cho 39 ngân hàng. Có 37 ngân hàng có số liệu ASSET đủ trong 3 năm (2010, 2011, 2012), có 2 ngân hàng có số liệu ASSET trong 2 năm. Như vậy, có 115 quan sát đối với ASSET.

Số liệu về quản trị

X1DH được tính cho 38 ngân hàng. Có 8 ngân hàng có số liệu X1DH đủ trong 3 năm (2010, 2011, 2012), có 8 ngân hàng có số liệu X1DH trong 2 năm và có 14 ngân hàng có số liệu X1DH trong 1 năm. Như vậy, có 54 quan sát đối với X1DH.

X1HDQT được tính cho 75 ngân hàng. Có 11 ngân hàng có số liệu X1HDQT đủ trong 3 năm (2010, 2011, 2012), có 9 ngân hàng có số liệu X1HDQT trong 2 năm và có 12 ngân hàng có số liệu X1HDQT trong 1 năm. Như vậy, có 63 quan sát đối với X1HDQT.

X1TONG được tính cho 47 ngân hàng. Có 8 ngân hàng có số liệu X1TONG đủ trong 3 năm (2010, 2011, 2012), có 8 ngân hàng có số liệu X1TONG trong 2 năm và có 14 ngân hàng có số liệu X1TONG trong 1 năm. Như vậy, có 54 quan sát đối với X1TONG.

CGIBOD được tính cho 39 ngân hàng. Có 34 ngân hàng có số liệu CGIBOD đủ trong 3 năm (2010, 2011, 2012), có 3 ngân hàng có số liệu CGIBOD trong 2 năm, có 2 ngân hàng có số liệu CGIBOD trong 1 năm. Như vậy, có 110 quan sát đối với CGIBOD.

Bảng 2.2. Kết quả chỉ số CGIBOD 2010 – 2012 (Điểm số tối đa: 34)

2010 | 2011 | 2012 | |

Điểm CGIBOD trung bình | 12,55 | 13 | 13,28 |

Điểm CGIBOD cao nhất | 20 | 20 | 20 |

Điểm CGIBOD Thấp nhất | 0 | 0 | 0 |

% so với số điểm tối đa | 36,91 | 38,24 | 39,6 |

Kết quả chỉ số CGIBOD được tính trên bảng hỏi (phụ lục 3) trong 3 năm cho thấy vai trò và tính độc lập của HĐQT trong các ngân hàng Việt Nam thấp, dưới mức trung bình so với điểm tối đa. Tuy nhiên, vai trò kiểm soát và tính độc lập của HĐQT tăng dần qua các năm mặc dù mức độ tăng không đáng kể (Phụ lục 4 – Kết quả tính CGI HĐQT trong 3 năm).

Bảng 2.3.Thống kê mô tả số liệu

ROA | COI | X1DH | X1HDQT | X1TONG | CAPITAL | ASSETS | CGIBOD | |

Trung bình | 1.089182 | 93.58718 | 0.014875 | 0.075606 | 0.092985 | 11.92210 | 86413978 | 13.67273 |

Trung vị | 1.060000 | 94.80500 | 0.002200 | 0.063741 | 0.084300 | 10.02547 | 41625754 | 14.00000 |

Giá trị tối đa | 4.950000 | 99.93000 | 0.143101 | 0.369020 | 0.386256 | 46.37630 | 5.04E+08 | 20.00000 |

Giá trị tối thiểu | 0.020000 | 71.11000 | 5.90E-06 | 1.41E-05 | 2.00E-05 | 4.390000 | 8225404. | 1.000000 |

Độ lệch chuẩn | 0.693735 | 5.103787 | 0.034712 | 0.082073 | 0.100438 | 6.762416 | 1.09E+08 | 3.857815 |

Skewness | 2.170448 | -2.039839 | 2.901435 | 1.311149 | 1.238731 | 2.143233 | 2.230843 | -0.835902 |

Kurtosis | 12.46631 | 9.030324 | 10.00782 | 4.701260 | 3.891578 | 9.432142 | 7.514457 | 3.681276 |

Jarque-Bera | 497.0827 | 242.9560 | 186.2615 | 25.64817 | 15.59865 | 286.2841 | 193.0417 | 14.93737 |

Probability | 0.000000 | 0.000000 | 0.000000 | 0.000003 | 0.000410 | 0.000000 | 0.000000 | 0.000571 |

Sum | 119.8100 | 10294.59 | 0.803276 | 4.763171 | 5.021217 | 1371.042 | 9.94E+09 | 1504.000 |

Sum Sq. Dev. | 52.45823 | 2839.302 | 0.063863 | 0.417635 | 0.534650 | 5213.250 | 1.36E+18 | 1622.218 |

Số quan sát | 110 | 110 | 54 | 63 | 54 | 115 | 115 | 110 |