Kết quả mô hình cho thấy dịch vụ NHĐT có ảnh hưởng tích cực đến KQHĐ của NHTM Việt Nam. Bên cạnh đó những yếu tố đặc trưng của NH và yếu tố vĩ mô của nền kinh tế cũng tác động tới KQHĐ của các NHTM Việt Nam. Cụ thể như sau:

1) Tác động của IMbank: Như đã trình bày ở trên, IMBank thể hiện giá trị giao dịch của NH qua Interner và Mobile banking. Kết quả cho thấy, IMbank có ảnh hưởng tích cực tới ROE, ROA và NIM. Có nghĩa là khi IMBank tăng lên sẽ dẫn đến tăng trưởng của các biến đại diện cho KQHĐ của NH như ROE, ROA và NIM. Cụ thể, khi IMbank tăng 1% sẽ làm cho ROE, ROA và NIM tăng tương ứng 0,787%, 0,089% và 0,153%. Về cơ bản, tác động của IMbank tới ROA và NIM là khá nhỏ, trong khi đó, tác động của IMbank tới ROE lớn hơn. Nguyên nhân được giải thích là do giá trị giao dịch NHĐT mang lại nguồn thu cho NH, các hoạt động dịch vụ kèm theo sẽ thu được những lợi nhuận đáng kể và gia tăng tài sản. Trong khi đó tỷ trọng VCSH của NH trên tổng tài sản của NH là nhỏ, do đó, khi IMbank thay đổi sẽ gây tác động lớn tới ROE hơn là tác động tới ROA và NIM.

2) Tác động của ATM: Cũng tương tự như IMBank, ATM cũng mang lại những lợi nhuận nhất định cho NH và có tác động cả đến việc hình thành tài sản của NH. Bên cạnh đó, ATM không gây ra ảnh hưởng đến VCSH. Do vậy, sự thay đổi số lượng cây ATM có tác động tới ROE lớn hơn tới ROA và NIM. Cụ thể, khi ATM tăng 1% sẽ làm cho ROE tăng 1,382% lớn hơn mức tăng của ROA và NIM tương ứng là 0,086% và 0,16%.

3) Tác động của POS: Kết quả ước lượng chỉ ra POS tác động tới ROE, ROA và NIM là âm và có ý nghĩa thống kê. Như vậy, POS có ảnh hưởng ngược chiều tới kết quả ROE, ROA và NIM của ngân hàng. Cụ thể, khi POS tăng 1% sẽ làm giảm ROE, ROA và NIM tương ứng là (-)0,324%, (-)0,052% và (-)0,187%. Có thể thấy, POS liên quan tới việc hình thành tài sản, do đó, POS có tác động tới ROE lớn hơn ROA. Nguyên nhân của hệ số của POS âm là do chi phí cho việc đầu tư các POS lớn hơn lợi nhuận của POS mang lại. Bên cạnh đó, ở Việt Nam, người dân vẫn có thói quen dùng tiền mặt nhiều hơn so với các thanh toán khác, do đó, khi tham gia thanh toán thì POS chưa phải là hình thức thanh toán phổ biến và được ưa chuộng.

Bên cạnh đó, sự phát triển của các hình thức thanh toán nhanh trên các ứng dụng qua mobile và internet trong những năm gần đây đã giảm bớt hiệu suất sử dụng hình thức thanh toán qua POS.

4) Yếu tố BRANCH: Số chi nhánh của NH cho thấy mạng lưới hoạt động của NH, đồng thời cũng giải thích cho sự phát triển của NH không chi nhánh (NH số). Thông thường mạng lưới càng lớn NH sẽ càng đẩy mạnh hoạt động kinh doanh NH truyền thống. Tuy nhiên, kết quả của mô hình cho thấy NH có số chi nhánh càng nhiều thì KQHĐ của NH càng giảm. Theo đó, khi số chi nhánh tăng 1% sẽ làm giảm ROE, ROA tương ứng (-)1,635%, (-)0,129% và không có tác động nhiều đến NIM. Nguyên nhân được giải thích là do, khi mở thêm chi nhánh chi phí đầu tư là rất lớn đi kèm với một số chi nhánh hoạt động không hiệu quả sẽ làm giảm KQHĐ của NH. Bên cạnh đó, việc mở chi nhánh sẽ làm gia tăng quy mô tài sản và nguồn vốn, trong khi lợi nhuận các chi nhánh mới chưa tương xứng sẽ dẫn đến làm giảm các chỉ tiêu như ROE và ROA. Hơn nữa, kết quả này cũng phù hợp với xu thế cắt giảm bớt sự hiện diện của các chi nhánh NH và thay thế bằng NH số hiện nay.

5) Các yếu tố đặc trưng NH: Các yếu tố thể hiện đặc trưng của NH có ảnh hưởng trực tiếp tới kết quả hoạt động của NH. Theo đó, các yếu tố như OPEX, EQUITY, SIZE đều có tác động tới các chỉ tiêu thể hiện KQHĐ của NH.

- Yếu tố OPEX: OPEX có tác động tiêu cực đối với các chỉ tiêu ROE, ROA và NIM. Theo đó, khi OPEX tăng 1% sẽ làm giảm ROE, ROA và NIM tương ứng là (-)0,219%, (-)0,018% và (-)0,034%. Điều này hoàn toàn phù hợp với thực tế bởi vì việc gia tăng chi phí sẽ có ảnh hưởng làm giảm lợi nhuận của NH, do đó sẽ ảnh hưởng tiêu cực tới các chỉ tiêu KQHĐ của NH.

- Yếu tố EQUITY: EQUITY cho thấy những ảnh hưởng khác nhau đối với các chỉ tiêu KQHĐ của NH. Theo đó, đối với chỉ tiêu ROE thì hệ số của EQUITY là âm, nghĩa là khi EQUITY tăng lên sẽ làm giảm ROE. Cụ thể, khi EQUITY tăng 1% sẽ làm giả ROE (-0,29%). Trong khi đó, EQUITY lại tác động tích cực tới ROA và NIM. Chẳng hạn, khi EQUITY tăng 1% sẽ làm tăng ROA và NIM tương ứng 0,03% và 0,12%. Nguyên nhân được giải thích là do: (1) Khi VCSH của NH tăng

nhanh hơn mức tăng lợi nhuận sẽ làm giảm ROE; (2) EQUITY thể hiện đòn bẩy tài chính của NH, NH sẽ sử dụng vốn vay hiệu quả hơn VCSH, nếu EQUITY càng nhỏ thì NH càng có lợi; và (3) tuy nhiên, sự gia tăng của EQUITY cũng thể hiện gia tăng về quy mô vốn của NH, làm tăng các hoạt động kinh doanh của NH và từ đó làm tăng lợi nhuận, thu nhập từ lãi dẫn đến tăng ROA và NIM.

- Yếu tố LOAN: Kết quả của mô hình cho thấy chỉ tiêu tỷ lệ dư nợ cho vay KH/tổng tài sản có tác động tích cực tới các kết quả của NH. Theo đó, khi LOAN tăng 1% thì sẽ làm cho ROE, ROA và NIM tăng tương ứng là 0,106%, 0,008% và 0,026%. Điều này phản ánh đúng bản chất hoạt động cốt lõi của NH là hoạt động tín dụng, sự tăng trưởng tín dụng sẽ giúp NH gia tăng thu nhập từ lãi và từ đó cải thiện KQHĐ của NH.

- Yếu tố quy mô NH SIZE: Quy mô NH được tác giả lấy là logarit của Tài sản, kết quả của mô hình cho thấy nếu quy mô theo tài sản tăng sẽ có tác động tiêu cực tới ROE và ROA. Nghiên cứu chỉ ra rằng quy mô SIZE không có ý nghĩa thống kê trong mô hình NIM. Như vậy, khi quy mô tài sản của NH tăng nhanh nhưng lợi nhuận thu được chưa tăng tương xứng sẽ dẫn đến giảm ROE, ROA của NH. Có thể thấy việc tăng quy mô tài sản của các NHTM nhà nước nếu không đi kèm với việc sử dụng tài sản một cách hiệu quả sẽ không tăng cường khả năng sinh lời của NH.

6) Các yếu tố vĩ mô: Kết quả ước lượng của mô hình cho thấy các yếu tố vĩ mô như tăng trưởng và lạm phát có anh hưởng nhất định đến KQHĐ của các NH. Cụ thể,

- GDP: Tăng trưởng kinh tế tốt sẽ thúc đẩy tốt hơn hoạt động sản xuất kinh doanh của doanh nghiệp và NH do sản lượng của nền kinh tế tăng và lượng TD trong nền kinh tế tăng. Do đó, khi tăng trưởng kinh tế tăng làm cho ROE và ROA của NH tăng lên. Cụ thể, khi tăng trưởng kinh tế tăng 1% sẽ làm cho ROE và ROA tăng tương ứng 1,251% và 0,096%. Cụ thể, khi tăng trưởng kinh tế tăng làm giảm NIM khoảng (-) 0,147%. Nguyên nhân GDP tăng làm giảm NIM là do tăng trưởng tốt hơn sẽ làm cho nhu cầu vốn của nền kinh tế tăng vọt, khi đó mức tăng tài sản

sinh lời của NH nhanh hơn so với mức tăng của thu nhập từ lãi dẫn đến NIM giảm nhẹ.

- Yếu tố CPI: Lạm phát có tác động các tiêu chí đánh giá KQHĐ của NH như yếu tố GDP. Theo đó, kết quả mô hình cho thấy CPI có tác động tích cực tới ROE và ROA nhưng lại tác động tiêu cực tới NIM. Theo đó, khi CPI tăng 1% sẽ làm cho ROE và ROA tăng tương ứng 0,576% và 0,046% và làm giảm NIM khoảng (-) 0,078%. Có thể thấy khi nền kinh tế tăng trưởng nóng có thể dẫn đến các chỉ tiêu hiệu quả sinh lời như ROE và ROA của NH tăng lên. Tuy nhiên lạm phát cũng gây ảnh hưởng tiêu cực đến thu nhập lãi cận biên của NH do lạm phát ảnh hưởng đến khả năng huy động vốn của NH, NH phải huy động vốn với lãi suất cao, việc cho vay cũng khó khăn hơn do các chính sách kiềm chế lạm phát của Chính phủ.

Trường hợp 2: Nghiên cứu tác động của dịch vụ NHĐT đến KQHĐ củacác NHTM Việt Nam (loại trừ 4 NHTM nhà nước)

Bảng 4.8: Kết quả mô hình đánh giá tác động của dịch vụ NHĐT tới KQHĐ của NHTM Việt Nam (loại trừ 4 NHTM nhà nước)

TH2: Loại trừ 4 NHTM nhà nước | |||

Biến số | ROE | ROA | NIM |

IMbank | 0,629** | 0,0703*** | 0,227*** |

(0,266) | (0,0211) | (0,0256) | |

ATM | 1,984*** | 0,154*** | 0,386*** |

(0,330) | (0,0422) | (0,0420) | |

POS | -0,223*** | -0,0385*** | -0,146*** |

(0,0293) | (0,00604) | (0,0300) | |

OPEX | -0,223*** | -0,0181*** | -0,0407*** |

(0,0507) | (0,00329) | (0,00137) | |

Branch | -1,908* | -0,250*** | -0,121 |

(1,052) | (0,0489) | (0,0993) | |

EQUITY | -0,356** | 0,0328* | 0,0567* |

(0,130) | (0,0168) | (0,0306) |

Có thể bạn quan tâm!

-

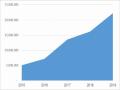

Giá Trị Giao Dịch Nh Thông Qua Ứng Dụng Trên Internet Giai Đoạn 2015 - 2019

Giá Trị Giao Dịch Nh Thông Qua Ứng Dụng Trên Internet Giai Đoạn 2015 - 2019 -

Đánh Giá Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Đánh Giá Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam -

Kết Quả Kiểm Định Phương Sai Của Sai Số Thay Đổi

Kết Quả Kiểm Định Phương Sai Của Sai Số Thay Đổi -

Đánh Giá Chung Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Các Ngân Hàng Thương Mại Việt Nam

Đánh Giá Chung Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Các Ngân Hàng Thương Mại Việt Nam -

Số Hóa Ngành Ngân Hàng Việt Nam Trong Cuộc Cách Mạng Công Nghiệp 4.0

Số Hóa Ngành Ngân Hàng Việt Nam Trong Cuộc Cách Mạng Công Nghiệp 4.0 -

Giải Pháp Đảm Bảo Nguồn Nhân Lực Công Nghệ Cao

Giải Pháp Đảm Bảo Nguồn Nhân Lực Công Nghệ Cao

Xem toàn bộ 226 trang tài liệu này.

0,103*** | 0,00857*** | 0,0294*** | |

(0,0215) | (0,00218) | (0,00408) | |

SIZE | -0,819* | 0,0606 | -0,507** |

(0,404) | (0,0810) | (0,218) | |

GDP | 1,229*** | 0,0847* | -0,245*** |

(0,429) | (0,0444) | (0,0715) | |

CPI | 0,661*** | 0,0538*** | -0,105*** |

(0,0752) | (0,00688) | (0,0140) | |

Hằng số | 24,08* | -2,262 | 16,93** |

(13,86) | (2,612) | (6,760) | |

R2 | 0,529 | 0,572 | 0,532 |

Standard errors in parentheses

*** p<0.01, ** p<0.05, * p<0.1

Nguồn: Kết quả ước lượng mô hình từ Stata 15.1

Kết quả ước lượng cụ thể được viết dưới công thức sau:

(i)ROE = 24,08 + 0,629 IMbank + 1,984 ATM – 0,223 POS – 0,223 OPEX –

1,908 BRANCH – 0,356 EQUITY + 0,103 LOAN – 0,819 SIZE +1,229 GDP +

0,661 CPI

(ii)ROA = -2,262 + 0,07 IMbank + 0,154 ATM – 0,038 POS – 0,018 OPEX –

0,250 BRANCH + 0,032 EQUITY + 0,008 LOAN + 0,06 SIZE +0,084 GDP +

0,053 CPI

(iii)NIM = 16,93 + 0,227 IMbank + 0,386 ATM – 0,146 POS – 0,041 OPEX –

0,121 BRANCH+ 0,056 EQUITY + 0,029 LOAN – 0,507 SIZE – 0,245 GDP –

0,105 CPI

Về cơ bản kết quả ước lượng không có nhiều thay đổi đáng kể. Các biến giải thích cho dịch vụ NHĐT như Internet banking, Mobile banking và số lượng ATM vẫn cho thấy tác động tích cực đến KQHĐ của NH trong khi số máy POS lại cho kết quả tiêu cực. Điều này khẳng định một lần nữa tầm quan trọng của dịch vụ NHĐT tới chất lượng hoạt động của tất cả các NH với quy mô lớn hay nhỏ. Việc đầu tư cho công nghệ sẽ giúp các NHTM tăng sức cạnh tranh, đến một thời điểm

doanh thu đạt được bù đắp chi phí đầu tư ban đầu và các NHTM nhỏ và vừa đạt tăng trưởng lợi nhuận lớn, theo kịp và có thể vượt xa các NHTM nhà nước nếu có chiến lược kinh doanh hợp lý.

Tuy nhiên hệ số beta của yếu tố ATM và Branch của các NHTMCP ở trường hợp 2 có giá trị lớn hơn trường hợp 1, có thể thấy việc lắp đặt nhiều hơn các cây ATM ở nhiều thành phố, địa phương đối với các NHTMCP nhỏ và vừa vẫn là một nhân tố quan trọng nhằm gia tăng hiệu suất hoạt động NH. Mạng lưới phủ khắp của các cây ATM, chi nhánh của các NHTM nhà nước là ưu thế không thể phủ nhận, giúp các NHTM nhà nước thống lĩnh thị trường, củng cố uy tín thương hiệu, với cơ sở khách hàng trung thành lâu năm. Các NHTMCP cần chú trọng hơn nữa việc xâm nhập thị trường thông qua mở rộng sự hiện diện của mình ở các địa điểm quan trọng như các khu đô thị mới, các khu công nghiệp, bệnh viện, trường học, trung tâm thương mại.

Đối với các yếu tố đặc trưng của ngân hàng, trong trường hợp 2, kết quả cho thấy quy mô của NH không ảnh hưởng tới ROA như là kết quả tiêu cực của trường hợp 1. Như vậy có thể thấy NH có quy mô lớn nhất không hẳn sẽ là NH có hiệu quả hoạt động tốt nhất. Các NHTM cổ phần quy mô vừa và nhỏ đang cho thấy hiệu suất sử dụng tài sản tốt hơn các NHTM nhà nước. Kết quả mô hình phù hợp với thực trạng hoạt động của các NHTM hiện nay, khi các NHTM nhà nước lớn như Vietinbank, Agribank, BIDV đang nằm ngoài top 10 NH có tỷ lệ sinh lời/tài sản cao nhất hệ thống, mà thay vào đó là các NH cỡ trung như Techcombank, MBbank và VPbank.

Tuy nhiên, kết quả trường hợp 2 cho thấy thu nhập lãi cận biên (NIM) khi không tính 4 NHTM nhà nước sẽ bị ảnh hưởng tiêu cực bởi việc tăng quy mô NH so với kết quả trường hợp 1 là không có tác động. Kết quả này có thể cho thấy hiệu quả huy động vốn và sử dụng vốn của các NH nhà nước quy mô lớn vẫn nhỉnh hơn các NHTM cổ phần, do thị phần huy động vốn và cho vay của các NHTM nhà nước là rất lớn và vẫn đang chiếm ưu thế trên thị trường NH. Đây là điểm mạnh của các NHTM nhà nước, các NH này cần phát huy hơn nữa các hoạt động tín dụng đặc biệt

là cho vay doanh nghiệp. Còn đối với các NH cỡ trung, hướng đi đến dịch vụ bán lẻ là hoàn toàn phù hợp, các NH nhỏ chưa nên mở rộng quy mô quá lớn khi chưa thể khai thác được thị trường tín dụng.

Một số gợi ý từ kết quả mô hình như sau:

Thứ nhất, các NHTM cần đẩy mạnh phát triển dịch vụ NHĐT, trong đó chú trọng vào phát triển Internet và Mobile banking. Đây là hai kênh phân phối dịch vụ NHĐT đang cho thấy sức hút lớn đối với người tiêu dùng trực tuyến khi cung cấp nhiều tính năng trong hoạt động thanh toán, chuyển tiền nhanh chóng, linh hoạt thuận tiện hơn các hình thức thanh toán khác. Các thủ tục quy trình đăng ký, kích hoạt và sử dụng dịch vụ NHĐT cần được các ngân hàng đơn giản hóa, giao diện bắt mắt, công nghệ tiên tiến, dễ dàng thực hiện để khuyến khích KH tham gia.

Thứ hai, do thói quen tiêu dùng và sự phát triển của hình thức thanh toán qua mạng của người dân ở một số các địa phương còn chưa phát triển, do đó, cần phải có số lượng các chi nhánh và máy ATM/POS với vị trí phù hợp. Tăng cường mở rộng mạng lưới hiện diện của ngân hàng ở các khu vực nông thôn mới, khu vực kinh tế trọng điểm, vị trí chiến lược. Xem xét cắt giảm bớt các vị trí đặt máy ATM/POS hoạt động không hiệu quả để tiết kiệm chi phí.

Thứ tư, các yếu tố đặc trưng của ngân hàng cho thấy có ảnh hưởng đến các KQHĐ kinh doanh ngân hàng. Do đó, bên cạnh việc phát triển dịch vụ NHĐT, các NH vẫn cần phải có những giải pháp phát triển các dịch vụ truyền thống phù hợp với thực trạng và đặc trưng của từng NH như đẩy mạnh hoạt động huy động vốn, cho vay, đảm bảo các tỷ lệ an toàn... Các yếu tố vĩ mô cũng có tác động tới KQHĐ kinh doanh của NH. Do đó, các NH cần phải có các dự báo trước các kịch bản vĩ mô để có những kế hoạch, chiến lược phát triển phù hợp đối với chu kỳ kinh tế.

4.2. Đánh giá tác động của dịch vụ ngân hàng điện tử tới các kết quả hoạt động phi tài chính của ngân hàng

Trong khuôn khổ của luận án, tác động của dịch vụ NHĐT đến các kết quả phi tài chính khác được đánh giá bằng phương pháp phỏng vấn sâu chuyên gia. Theo Saunders et al (2009), có nhiều cách phân loại hình thức phỏng vấn khác

nhau, trong đó cách phân loại phổ biến nhất bao gồm 3 loại: phỏng vấn có cấu trúc/bán cấu trúc và phỏng vấn phi cấu trúc (phỏng vấn chuyên sâu). Với mục đích nghiên cứu là đánh giá, giải thích, phương pháp phỏng vấn chuyên sâu là phù hợp, ở đó các dữ liệu phỏng vấn sẽ được phân tích bằng phương pháp định tính (Robson, 2002).

4.2.1. Phương pháp phỏng vấn chuyên gia

Phương pháp phỏng vấn chuyên theo Saunders et al (2009), có nhiều cách phân loại hình thức phỏng vấn khác nhau, trong đó cách phân loại phổ biến nhất bao gồm 3 loại: phỏng vấn có cấu trúc/bán cấu trúc và phỏng vấn phi cấu trúc (phỏng vấn chuyên sâu). Với mục đích nghiên cứu là đánh giá, giải thích, phương pháp phỏng vấn chuyên sâu là phù hợp, ở đó các dữ liệu phỏng vấn sẽ được phân tích bằng phương pháp định tính (Robson, 2002).

Phương pháp chuyên gia, cụ thể là phỏng vấn sâu được NCS sử dụng vừa thu thập các thông tin định tính vừa giải thích cho kết quả mô hình định lượng, xác định những nguyên nhân hạn chế của dịch vụ NHĐT ở các NHTM Việt Nam, đánh giá tác động của dịch vụ NHĐT đến kết quả tài chính và phi tài chính của NH, từ đó đề xuất giải pháp nhằm thúc đẩy dịch vụ NHĐT, gia tăng kết quả hoạt động NH.

Mục đích phỏng vấn sâu:

- Phỏng vấn sâu để kiểm tra và sàng lọc biến số của mô hình đánh giá tác động của dịch vụ NHĐT đến KQHĐ ngân hàng.

- Phân tích các chỉ tiêu định tính đánh giá tác động của dịch vụ NHĐT đến KQHĐ ngân hàng.

- Đánh giá thực trạng phát triển dịch vụ NHĐT tại Việt Nam và đề xuất giải pháp phát huy tác động tích cực, hạn chế tác động tiêu cực của dịch vụ NHĐT đến KQHĐ ngân hàng.

Kết quả thu được từ phỏng vấn chuyên gia bổ sung thông tin giúp đánh giá toàn diện hơn thực trạng phát triển dịch vụ NHĐT và tác động của dịch vụ NHĐT đến KQHĐ các NHTM Việt Nam.