ĐTDĐ. BIDV, MBbank và Sacombank là 3 NH được ghi nhận có giá trị giao dịch NH qua điện thoại dẫn đầu các NHTM Việt Nam.

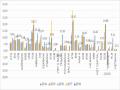

Giá trị giao dịch qua kênh Internet Banking

Với hơn 66,67% dân số sử dụng Internet, dịch vụ Internet banking ở Việt Nam ngày càng phát triển. Đến nay, đã có tổng cộng 78 TCTD cung ứng dịch vụ thanh toán qua internet. Dịch vụ Internet banking ở các NH được triển khai theo các mức độ khác nhau, trong đó đi đầu là dịch vụ của Vietcombank, Techcombank, Sacombank với nhiều dịch vụ cung cấp như chuyển tiền, gửi tiết kiệm, nạp tiền điện thoại, thanh toán hóa đơn trực tuyến...

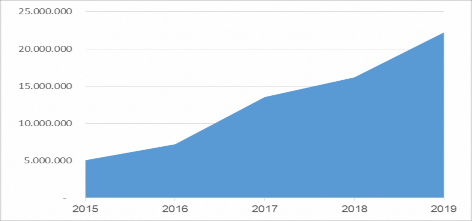

Đơn vị: tỷ đồng

Hình 3.18: Giá trị giao dịch NH thông qua ứng dụng trên Internet giai đoạn 2015 - 2019

Nguồn: Số liệu tổng hợp từ NHNN, 2020

Giá trị giao dịch tài chính qua kênh Internet cũng có sự tăng trưởng vượt bậc qua các năm. Nếu như tại thời điểm hết năm 2015, giá trị giao dịch mới chỉ đạt 5.060.867 tỷ đồng với 83 triệu lượt giao dịch thì đến cuối năm 2019, giá trị giao dịch tài chính qua kênh Internet toàn hệ thống các NH đã đạt con số 22.227.611 tỷ đồng thông qua 255 triệu lượt giao dịch, tăng gấp 4 lần so với năm 2015 về giá trị giao dịch, khẳng định sự phát triển ổn định về kênh dịch vụ Internet banking qua các năm,

Có thể bạn quan tâm!

-

Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2014-2018

Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2014-2018 -

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018 -

Số Lượng Máy Pos/ Edc Được Lắp Đặt Giai Đoạn 2011 – 2019

Số Lượng Máy Pos/ Edc Được Lắp Đặt Giai Đoạn 2011 – 2019 -

Đánh Giá Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Đánh Giá Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam -

Kết Quả Kiểm Định Phương Sai Của Sai Số Thay Đổi

Kết Quả Kiểm Định Phương Sai Của Sai Số Thay Đổi -

Kết Quả Mô Hình Đánh Giá Tác Động Của Dịch Vụ Nhđt Tới Kqhđ Của Nhtm Việt Nam (Loại Trừ 4 Nhtm Nhà Nước)

Kết Quả Mô Hình Đánh Giá Tác Động Của Dịch Vụ Nhđt Tới Kqhđ Của Nhtm Việt Nam (Loại Trừ 4 Nhtm Nhà Nước)

Xem toàn bộ 226 trang tài liệu này.

3.3.3. Đánh giá chung thực trạng phát triển dịch vụ ngân hàng điện tử tại Việt Nam

3.3.3.1. Thành công

Tổng kết lại, hệ thống thanh toán điện tử của Việt Nam đang ngày càng được chú trọng đầu tư, đảm bảo an toàn tiện lợi, là hạ tầng thanh toán uy tín cho phát triển TMĐT, phục vụ nhu cầu của KH và của nền kinh tế trong thời kỳ kinh tế số. Các NH cũng đã tích hợp nhiều tính năng thanh toán trên thẻ để thanh toán trực tuyến mua sắm hàng hóa dịch vụ, thanh toán tiền điện nước, bưu chính viễn thông, đồng thời nghiên cứu hợp tác các công ty công nghệ, ứng dụng công nghệ mới vào trong thanh toán NH như: công nghệ nhận diện khuôn mặt, sinh trắc vân tay, mã phản hồi nhanh QR code…Dịch vụ ngân hàng điện tử ở các ngân hàng thương mại Việt Nam phát triển mạnh mẽ, là bước tiền đề cho số hóa hoạt động ngân hàng tại Việt Nam.

Trong năm 2019, có trên 78 tổ chức cung ứng dịch vụ thanh toán triển khai dịch vụ thanh toán qua Internet và 47 tổ chức cung ứng dịch vụ thanh toán thực hiện qua điện thoại di động. Số lượng giao dịch qua Internet là trên 419,6 triệu giao dịch, với giá trị khoảng 22,2 triệu tỷ đồng (tương ứng tăng 64,1% và 37,3% so với cuối năm 2018); số lượng giao dịch qua điện thoại di động là hơn 552 triệu giao dịch, với giá trị khoảng gần 5,8 triệu tỷ đồng (tăng tương ứng 198,4% và 210,4% so với cuối năm 2018). Đến cuối năm 2019, có khoảng 19 ngân hàng triển khai dịch vụ thanh toán QR Code; số lượng giao dịch qua QR Code đạt khoảng 9,6 triệu giao dịch, với giá trị gần 12 nghìn tỷ đồng (Báo cáo thường niên NHNN năm 2019).

Có thể thấy, dịch vụ NHĐT tại Việt Nam đã qua giai đoạn hình thành, đang ở giai đoạn tăng tốc và tiềm năng phát triển của dịch vụ NHĐT tại Việt Nam tương đối lớn xuất phát từ nhu cầu thị trường, định hướng phát triển của ngành NH và hội nhập tài chính. Mạng lưới ATM và POS ngày một tăng đảm bảo cơ sở hạ tầng cho giao dịch NHĐT. Giá trị giao dịch qua ATM/POS tăng trưởng đều qua các năm. Đến cuối năm 2019, hệ thống các ngân hàng trong cả nước ghi nhận 19.187 máy ATM và 227.754 máy POS đang hoạt động. Các NH cũng đã tích hợp nhiều tính

năng thanh toán trên thẻ để thanh toán trực tuyến mua sắm hàng hóa dịch vụ, thanh toán tiền điện nước, bưu chính viễn thông…đồng thời nghiên cứu hợp tác các công ty công nghệ, ứng dụng công nghệ mới vào trong thanh toán NH như: công nghệ nhận diện khuôn mặt, sinh trắc vân tay, mã phản hồi nhanh QR code.

- ATM và POS: Các NH đã nỗ lực lắp đặt nhiều máy ATM/POS mới để đáp ứng nhu cầu của người tiêu dùng. Các NHTM quốc doanh với ưu thế về địa bàn hoạt động lớn và nguồn lực dồi dào đã thiết lập một hệ thống ATM/POS rộng khắp trên toàn quốc. Đặc biệt một số NH đã chủ động lắp đặt các máy ATM/POS của NH tại các khu công nghiệp, các điểm có lượng người sử dụng thẻ NH lớn để phát huy tối đa công năng sử dụng của máy ATM/POS. Dựa trên các số liệu thống kê về giá trị giao dịch qua POS cho thấy, tiềm năng phát triển của giao dịch các dịch vụ NHĐT thông qua hệ thống POS vẫn còn rất lớn và tiếp tục tăng trưởng trong tương lai, hướng đến sự tiếp cận tốt hơn tới dịch vụ NH của người dân hiện nay.

- Internet banking và Mobile banking: Internet banking và Mobile banking là hai kênh phân phối NHĐT có tiềm năng nhất cho đến thời điểm hiện tại, các NHTM hầu hết đã triển khai rộng rãi hai kênh phân phối này. Giá trị giao dịch thông qua mobile tăng trưởng kỷ lục, năm 2019 tăng trưởng trên 200% so với năm 2018 cho thấy sự ưa chuộng phổ biến của ứng dụng này trong thanh toán.

- Trên thị trường, mỗi ngân hàng đang có một định hướng khác nhau về E- banking, tùy thuộc vào đối tượng KH của họ. Một số NHTM tại Việt Nam cũng đã đạt được những thành công nhất định về định hướng, chiến lược và khoanh vùng đối tượng KH, chẳng hạn như: NHTMCP Phương Đông (OCB) đẩy mạnh bán lẻ và phục vụ KH doanh nghiệp nhỏ và vừa chú trọng phát triển NH số để đem lại sự tiện lợi và nhiều dịch vụ nhất cho KH. NHS Timo đi đầu cho cách mạng NH số với chủ trương ít chi nhánh, ít phòng giao dịch. Trong khi đó, NH TMCP Tiên Phong (TPBank) lại có chiến lược hướng đến việc phủ sóng mật độ các cây ATM tự động (LiveBank). Sacombank kiên trì phát triển với định hướng mô hình ngân hàng bán lẻ đa năng, hiện đại đã mạnh dạn đầu tư hệ thống công nghệ hiện đại của Infosys để cho ra mắt phiên bản Sacombank eBanking (bao gồm iBanking và mBanking), phát

triển công nghệ thẻ “chạm” và ví điện tử Sacombank Pay với tổng nguồn kinh phí đến nay khoảng 25 triệu USD.

3.3.3.2. Hạn chế

Trình độ phát triển KTXH nước ta còn thấp, môi trường kinh tế vĩ mô còn nhiều khó khăn cùng với thói quen tiêu dùng tiền mặt của người dân đã làm hạn chế khả năng cung ứng và nhu cầu sử dụng các dịch vụ NHĐT. Tuy tốc độ tăng trưởng nhanh, nhưng tỷ trọng giá trị giao dịch qua phương tiện điện tử vẫn thấp so với các giao dịch NH khác, chỉ chiếm khoảng 20% tổng giao dịch NH.

Các NH đã không ngừng mở rộng hạ tầng thanh toán qua ATM/POS trải dài các tỉnh thành thông qua việc triển khai, lắp mới thiết bị tại các điểm thanh toán, tuy nhiên có thể thấy cho đến nay hệ thống ATM/POS vẫn chủ yếu tập trung ở 5 thành phố lớn: HN, HCM, Đà Nẵng, Hải Phòng, Cần Thơ (chiếm gần 50%), còn lại số lượng ATM/POS ở các thành phố nhỏ và khu vực nông thôn là rất hạn chế. Cụ thể tăng trưởng các máy ATM qua các năm ở mức khá thấp khoảng 4%-6%, một phần do chi phí đầu tư lắp đặt ATM là rất tốn kém, bao gồm chi phí mua máy móc, bảo trì hệ thống, tiếp quỹ, thuê mặt bằng đặt máy... Hơn nữa, theo thống kê của NHNN có khoảng trên 85% các giá trị thông qua các giao dịch ATM là để rút tiền mặt; còn lại là giao dịch chuyển khoản và thanh toán. Có thể thấy rằng, thói quen sử dụng tiền mặt của người dân Việt Nam hiện vẫn còn rất lớn.

Trong năm 2018 đã có một sự sụt giảm số lượng máy POS/EDC hoạt động giao dịch thanh toán trên cả nước. Các NHTM đã rà soát và thu hồi một số máy POS tại các địa điểm không hiệu quả, máy hỏng lỗi kỹ thuật... Sự phát triển của các hình thức thanh toán mới trên thị trường như thanh toán nhanh bằng QRcode trên ứng dụng mobile, thanh toán qua internetbanking, ví điện tử có tốc độ tăng trưởng về số lượng rất cao đã phần nào thay thế hình thức thanh toán qua máy POS/EDC.

Hiện nay, các tiện ích NHĐT ở Việt Nam vẫn chưa đầy đủ, chủ yếu là thanh toán online, chuyển tiền, gửi tiết kiệm online. Nhiều dịch vụ ngân hàng được KH sử dụng thường xuyên như: gửi tiền mặt vào tài khoản ngân hàng, đăng ký sử dụng các dịch vụ ngân hàng, vay thế chấp tài sản, giao dịch ngoại hối, cho thuê tài chính, TD

chứng từ…. vẫn yêu cầu phải được thực hiện trực tiếp tại các điểm giao dịch, chưa được phát triển trong các dịch vụ NHĐT làm giảm sự thỏa mãn của KH trong việc cung cấp các dịch vụ.

Mặc dù đã có những cải tiến đáng kể song tốc độ phát triển và ứng dụng CNTT trong NH còn chậm. Những vấn đề chính của NHĐT gây sự bất tiện, không hài lòng của KH hiện nay là các lỗi kỹ thuật các thiết bị điện tử như máy ATM, POS hoặc lỗi đường truyền mạng của các dịch vụ Mobile banking, Internet banking. Tình trạng quá tải của máy ATM tại những thời gian cao điểm, lỗi máy hỏng, bảo trì máy, hạn mức rút tiền thấp....buộc KH có nhu cầu vẫn phải ra NH để thực hiện giao dịch. Mặt khác, sự liên kết giữa hệ thống các thẻ của các NH chưa thực sự hoàn hảo. Việc KH sử dụng thẻ được phát hành bởi một NH này để rút tiền tại máy ATM của một NH liên kết khác vẫn gặp phải nhiều tình trạng trục trặc như: thẻ bị nuốt, không rút được tiền mặt nhưng hệ thống vẫn báo tài khoản bị trừ tiền, phí rút tiền cao…

Bên cạnh đó, các sự cố về an ninh bảo mật vẫn là hạn chế lớn của dịch vụ NHĐT. Thực tế gần đây đã có nhiều trường hợp KH bị đánh cắp dữ liệu, làm thẻ giả và rút tiền trái phép tại các máy ATM, hoặc phải thanh toán những khoản nợ thẻ TD KH không thực hiện. Theo khảo sát của trung tâm an ninh mạng Bách khoa (Bkis), tất cả hệ thống NHĐT của các NH này đều xuất hiện các lỗ hổng bảo mật được hình thành trong tất cả các khâu từ quá trình xử lý dữ liệu đầu vào, môi trường hệ thống còn chưa được chặt chẽ, cho đến chính sách bảo mật của các NH chưa đúng quy chuẩn.

3.3.3.3. Nguyên nhân

Nguyên nhân khách quan

Thói quen tiêu dùng tiền mặt của người dân

Một trong rào cản lớn nhất hiện nay trong phát triển thanh toán trực tuyến chính là thói quen sử dụng tiền mặt và lòng tin của người dân. Trong cuộc sống sinh hoạt hiện nay, việc thanh toán bằng tiền mặt vẫn là cách thức chính của người dân trong các mua sắm nhỏ lẻ. Do vậy, một trong những thách thức được đặt ra đối với các NH trong việc phát triển NHĐT đó là cần phải dần tạo thói quen TTKDTM

trong đời sống người dân ở xã hội. Mặc dù đề án Phát triển TTKDTM đã được Nhà nước triển khai vào năm 2016 nhưng đến nay tỷ lệ tiền mặt/tổng PTTT vẫn đang cải thiện khá chậm, tính đến năm 2019 thống kê cho thấy tỷ lệ này đạt 21% (mục tiêu đạt 30% năm 2020).

Mức độ chấp nhận công nghệ của khách hàng

NHĐT nói chung và dịch vụ giao dịch TTĐT qua mạng, điện thoại nói riêng làm tăng sự ứng dụng của các thiết bị công nghệ số và mang Internet trong đời sống con người. Các KH khi sử dụng Internet banking cần có các thiết bị kết nối mạng cũng là một khoản chi phí ban đầu cần đầu tư. Ngoài ra, các KH cũng cần có hiểu biết về những kiến thức cơ bản và nắm được những thao tác cơ bản khi sử dụng các thiết bị số này.

Việc này tạo nên sự khác biệt lớn so với việc thực hiện các giao dịch trực tiếp tại NH theo phương thức truyền thống là thay vì KH khi có nhu cầu về dịch vụ NH đều có thể đến các điểm giao dịch của NH để giao dịch trực tiếp với sự hướng dẫn, hỗ trợ của nhân viên NH thì KH sẽ cần chủ động tìm hiểu và sử dụng thành thạo các thiết bị điện tử có kết nối mạng như máy tính, điện thoại thông minh. Điều này gây khó khăn cho các KH trung niên và người cao tuổi vì khả năng chấp nhận công nghệ thấp hơn giới trẻ.

Ngoài ra, một trong những yếu tố là rào cản khi KH tiếp cận NHĐT là phí giao dịch và chi phí mua các trang thiết bị phục vụ cho dịch vụ này; ví dụ: phí sử dụng dịch vụ E-Banking ở NH Quân đội là 9.900đ/ tháng, phí trả mua thiết bị Hard Token của Techcombank là 350.000đ, phí thường niên thẻ TD dao động 300.000 -

500.000 đồng/năm…KH muốn sử dụng được mobile banking, internet banking cần đầu tư các thiết bị điện tử giá trị cao như smartphone, laptop. Nhiều KH vẫn không thấy hài lòng khi phải trả nhiều loại phí NH như vậy, bài toán về tăng phí hay giảm phí dịch vụ NH vẫn đang là vấn đề tranh cãi hiện nay.

Tâm lý e ngại về mức độ an toàn trong giao dịch điện tử

Có thể thất lo ngại nhất của KH khi tham gia các dịch vụ NHĐT đó là tính bảo mật an toàn trong giao dịch của KH. Một lượng lớn các KH vì mang tâm lý này

nên còn lưỡng lự và e ngại khi quyết định tham gia sử dụng các dịch vụ NHĐT. Đây là một vấn đề dễ hiểu khi các khoản tiết kiệm, đầu tư giá trị lớn được gửi vào ngân hàng là phần lớn tài sản của người dân.

Tâm lý KH hiện nay vẫn yên tâm và được đảm bảo hơn khi họ nắm giữ những giấy tờ, chứng từ xác minh giao dịch cụ thể, được coi là bằng chứng sau khi kết thúc giao dịch NH. Trong khi đó, trên thực tế KH có thể phải chấp nhận một số rủi ro có thể xảy ra khi giao dịch NHĐT, tiềm ẩn nhiều nguy cơ mất an toàn hơn so với giao dịch truyền thống; cụ thể, trong một số trường hợp xảy ra các tranh chấp thì các giấy tờ chứng thực sẽ được coi là bằng chứng đáng tin cậy hơn. Khách hàng cũng đặt ra câu hỏi NH sẽ có xử lý thế nào khi hệ thống CNTT của NH gặp sự cố và mất dữ liệu giao dịch của KH.

Nhu cầu giao dịch trực tiếp với cán bộ, nhân viên ngân hàng

Một lượng lớn các KH khi sử dụng các dịch vụ NH có nhu cầu giao dịch trực tiếp với cán bộ, nhân viên NH để có thể hiểu rõ thông tin và được giải quyết một cách cụ thể và kịp thời các vấn đề vướng mắc mà NHĐT khó có thể cung cấp một cách đầy đủ như cán bộ NH.

Một số hình thức tổng đài kết nối nhân viên với KH nhanh chóng tiện lợi như Phone banking hoặc Trợ lý ảo Siri còn chưa được chú trọng đầu tư tại các NH. Để gạt bỏ rào cản tâm lý khi tiếp cận công nghệ mới và thỏa mãn nhu cầu giao dịch trực tiếp của KH, tổng đài hỗ trợ sẽ là công cụ hỗ trợ giúp KH tin tưởng khi có thể được tư vấn và giải đáp thắc mắc 24/24h, từ đó KH cảm thấy gần gũi và yên tâm sử dụng NHĐT.

Hệ thống pháp luật còn nhiều hạn chế

Các tiến bộ công nghệ làm thay đổi rất nhanh các phương thức thanh toán trực tuyến nhưng các quy định pháp lý trong nước lại chưa theo kịp khiến các NHTM ngại áp dụng công nghệ mới ngoài khuôn khổ cho phép. Cụ thể, ở Việt Nam chưa xây dựng một khuôn khổ pháp lý cụ thể về việc khai thác, chia sẻ và lưu trữ dữ liệu trên điện toán đám mây (cloud) hay chuỗi khối (blockchain). Bên cạnh đó, các quy định pháp lý nhằm bảo vệ quyền lợi của người tiêu dùng trong lĩnh vực tài

chính còn yếu kém dẫn đến cả doanh nghiệp và người tiêu dùng vẫn e ngại khi sử dụng các phương dịch vụ tài chính trực tuyến.

Đề án “Kế hoạch cơ cấu lại ngành dịch vụ đến năm 2020, định hướng đến năm 2025" đã nêu rõ chủ trương của Chính phủ áp dụng một khung khổ thử nghiệm (regulatory sandbox) cho các sản phẩm TC_NH trên nền tảng CNTT nhưng vẫn chưa đi vào thực thi. Lãnh đạo Vụ thanh toán NHNN cho biết ở Việt Nam, pháp luật đang đi chậm so với công nghệ NH 3-5 năm, việc bắt kịp với sự đổi mới không ngừng của công nghệ sẽ là rất khó nếu thiếu các cơ chế thí điểm quản lý.

Ngoài ra, hệ thống VBPL đối với các lĩnh vực chứng thực chữ ký số đã được ra đời ở mức sơ khai, còn chưa phù hợp với tính chất đặc thù của những chứng từ điện tử sử dụng trong giao dịch số. NHNN cũng chưa ban hành văn bản quy định chính thức nào cho các sản phẩm tiết kiệm trực tuyến cũng như quy định pháp lý cụ thể cho các đại lý ủy quyền của ngân hàng.

Nguyên nhân chủ quan

Khó khăn về nguồn vốn của các ngân hàng

Một trong những khó khăn lớn mà các NH gặp phải khi đầu tư và triển khai các dịch vụ NH thông qua hạ tầng công nghệ đó là hạn chế về quy mô của nguồn vốn. Để đáp ứng được yêu cầu hoạt động của dịch vụ NHĐT diễn ra thuận lợi, các NH đòi hỏi phải đầu tư vào hệ thống Core banking (NH lõi), theo đó các công việc phải được xử lý dựa vào cơ sở dữ liệu tập trung. Chi phí đầu tư cơ sở hạ tầng CNTT hiện đại là rất cao, có khi lên đến khoảng vài chục triệu đô la Mỹ để có một hệ thống và các tư vấn giải pháp tài chính hoàn hảo từ các đối tác nước ngoài.

Đây là một khoản chi phí lớn nên không phải NH nào cũng “mạnh tay” đầu tư vào công nghệ mới khi hiệu quả mà NHĐT đem lại chưa thực sự rõ ràng về khía cạnh tài chính. Những NH lớn và tầm trung ngoài tiềm lực tài chính thì yếu tố quyết tâm và định hướng chiến lược của ban lãnh đạo NH có ảnh hưởng lớn đến quyết định đầu tư.

Trình độ của đội ngũ nhân lực ngân hàng còn hạn chế

Dịch vụ NHĐT được coi là một trong những mục tiêu trọng điểm, mang tính chất mấu chốt trong chiến lược phát triển kinh doanh của nhiều NH hiện nay. Do