đó, đặt ra yêu cầu trong bối cảnh mới dành cho các nhà quản lý NH cần có những tầm nhìn dài hạn, mang tính đột phá. Tuy nhiên, thực trạng về nguồn nhân lực hiện nay tại một số NH chưa đáp ứng được yêu cầu trong tình hình mới: chưa có khả năng tiếp cận với các công nghệ tiên tiến, hiện đại, chưa nắm vững được các kiến thức về CNTT, chưa cập nhật các quy trình về nghiệp vụ của dịch vụ NHĐT.

Các NH hiện nay đang vừa thừa vừa thiếu nhân sự nhân sự. Một số các vị trí nhân viên NH có thể thay thế hoàn toàn bởi máy móc và công nghệ, trong đó lại thiếu hụt nhân sự chất lượng cao, có khả năng thích ứng, hiểu biết và vận hành công nghệ số. Nhằm nâng cao chất lượng nguồn nhân lực NH, các NH một mặt chủ động tuyển dụng nhân sự mới với các đãi ngộ hấp dẫn, một mặt tích cực đào tạo kiến thức và kỹ năng về công nghệ NH cho nhân viên, đảm bảo đủ khả năng hội nhập với thời kỳ cách mạng công nghệ 4.0.

Tiếp thị và quảng bá còn yếu

Hiện nay, dịch vụ NHĐT vẫn chưa thật sự phổ biến với nhiều KH đặc biệt là các khách hàng trung niên và cao tuổi khi tham gia các giao dịch tại NH do chưa được giới thiệu cũng như quảng bá rộng rãi. Bên cạnh đó, các hình thức khuyến mãi, ưu đãi dành cho KH sử dụng NHĐT còn ở mức hạn chế.

Hiện tại, hình thức thanh toán qua quét mã QRpay đang được các NH triển khai mạnh mẽ với những ưu đãi giảm giá cho khách màng khi sử dụng hình thức thanh toán này cùng với một số chương trình ưu đãi riêng của từng ngân hàng khi sử dụng thẻ để thanh toán (giảm giá 5-20% tùy ngân hàng). Đây cũng là một trong những phương thức thu hút KH dùng NHĐT. Tuy nhiên xét về quy mô thì marketing trực tuyến của các NHTM chưa thực sự phát triển, sự tương tác của NH qua các trang mạng xã hội như Facebook, LinkedIn, Instagram còn thấp, website của NH cũng chưa được đầu tư đúng mức. Các NH mới chỉ đang áp dụng các phương pháp quảng cáo, tiếp thị truyền thống như banner, tờ rơi, email giới thiệu sản phẩm là chủ yếu và chưa đem lại hiệu quả truyền thông cao.

Lỗ hổng an ninh mạng

Thực trạng hệ thống NHĐT ở Việt Nam gặp nhiều vấn đề về bảo mật là do nhiều ngân hàng chưa xây dựng một quy trình đánh giá an toàn bảo mật độc lập khi triển khai hệ thống và các tiêu chuẩn về an ninh mạng chưa được áp dụng đồng bộ ở các ngân hàng.

Một trong những đặc trưng của dịch vụ NHĐT là tính kịp thời cập nhật, làm chủ công nghệ mới, để cung cấp các sản phẩm tài chính ngân hàng mới nhất, tiện ích nhất cho người tiêu dùng. Trong khi việc triển khai ứng dụng ngân hàng mới trong hoạt động NH truyền thống thường được đưa vào các quy trình thử nghiệm và hoàn thiện trong một khoảng thời giản đủ dài trước khi đến với KH thì dịch vụ NHĐT đòi hỏi sự nhanh chóng linh hoạt hơn thế. Do sức éo cạnh tranh mang tính khốc liệt, các ứng dụng, sản phẩm mới được thử nghiệm trong thời gian ngắn hơn. Từ đó, đặt ra thách thức trong việc phát triển các SP - DV NHĐT là cần có một quy trình thử nghiệm chặt chẽ, đảm bảo các yếu tố an ninh cần có nhưng vẫn mang tính kịp thời, giảm thiểu tối đa rủi ro.

CHƯƠNG 4: ĐÁNH GIÁ TÁC ĐỘNG CỦA DỊCH VỤ NGÂN HÀNG ĐIỆN TỬ ĐẾN KẾT QUẢ HOẠT ĐỘNG CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

4.1. Đánh giá tác động của dịch vụ ngân hàng điện tử đến kết quả hoạt động tài chính của các ngân hàng thương mại Việt Nam

4.1.1. Xây dựng mô hình đánh giá tác động của dịch vụ ngân hàng điện tử đến kết quả hoạt động tài chính của các ngân hàng thương mại Việt Nam

4.1.1.1. Lựa chọn mô hình

Các nghiên cứu liên quan hầu hết sử dụng mô hình hồi quy dữ liệu dạng bảng để đánh giá tác động của dịch vụ NHĐT đối với kết quả hoạt động NH (thể hiện chủ yếu ở chỉ số ROA, ROE, NIM). Kết quả các nghiên cứu ở các quốc gia hầu hết là kết quả tích cực với độ trễ thời gian nhất định; tuy nhiên cũng có một vài nghiên cứu chỉ ra ảnh hưởng tiêu cực hoặc ảnh hưởng không rõ ràng. Các kết quả nghiên cứu khác nhau của Alsmadi và Alwabel (2011); Oyewole và các cộng sự (2013), Dinh Van (2015), Siddik và cộng sự (2016), Yang và cộng sự (2018).. mang lại một tổng quan đa dạng cho các học giả, nhà nghiên cứu, nhà quản lý khi tìm hiểu về tác động của dịch vụ NHĐT đối với KQHĐ của các NH.

Cụ thể, Nghiên cứu của Al-smadi và Al-wabel (2011) có đưa ra mô hình hồi quy tác động của các nhân tố tới ROE như sau: ROEit = β0 + β1.EBANit + β2.SIZEit + β3CAPit + β4.CRRit + β5.EXPMit + β6.LIQit + β7.GDPGit+ β8.INFit + εit .

Trong đó:

EBAN là biến giả bằng 1 nếu NH có dịch vụ NHĐT và ngược lại bằng 0. SIZE là lôga tổng tài sản, thể hiện cho biến số quy mô của doanh nghiệp; CAP là VCSH/tổng tài sản;

CRR là khoản vay không phù hợp/tổng vay; EXPM là chi phí hoạt động/tổng tài sản; LIQ tổng vay/tổng tiền gửi;

GDPG tốc độ tăng GDP, INF là lạm phát.

β0 là hằng số, các βi (i=2,..8) là các hệ số thể hiện tác động của các biến số độc lập tới biến phụ thuộc, εit là nhiễu của mô hình, các chỉ số i và t lần lượt thể hiện cho NH i và năm t.

Năm 2013, Oyewole và các cộng sự đã nghiên các nhân tố ảnh hưởng tới KQHĐ của NH. Về cơ bản mô hình không có nhiều thay đổi so với mô hình của Al- smadi và Al-wabel (2011) đưa ra. Trong đó, các biến số thể hiện dịch vụ NHĐT của NH vẫn được giữ dưới dạng biến giả, bằng 1 trong trường hợp NH có dịch vụ NHĐT và ngược lại bằng 0. Tuy nhiên, Oyewole và các cộng sự (2013) đã mở rộng thêm biến phụ thuộc trong mô hình bao gồm ROA, ROE và NIM. Tác giả giải thích rằng, các chỉ tiêu ROA, ROE và NIM là các biến số đại diện và thể hiện được tốt KQHĐ của các NH.

Ở Việt Nam, năm 2015, Van Dinh và các cộng sự đo lường tác động của dịch vụ NHĐT tới hoạt động của NH ở Việt Nam. Trong đó, biến phụ thuộc tác giả lựa chọn bao gồm ROA, ROE, NIE/A – chi phí hoạt động và NONII/A – thu nhập ngoài lãi. Các biến độc lập về cơ bản vẫn được lựa chọn giống các nghiên cứu trước đó, và biến số dịch vụ NHĐT vẫn được giữ là biến giả dạng 0 và 1, với 1 là NH có dịch vụ NHĐT và ngược lại bằng 0. Nghiên cứu đã phân tích được tác động của dịch vụ NHĐT tới các chỉ tiêu thể hiện được KQHĐ của NH. Tuy nhiên, việc lựa chọn hai biến số NIE/A và NONII/A được đánh giá là không phù hợp bởi những biến số này thể hiện nhiều hơn ở khía cạnh đầu vào của mô hình.

Các nghiên cứu trước đó chủ yếu sử dụng biến số dịch vụ NHĐT là biến số dạng biến giả là 0 hoặc 1. Nguyên nhân chủ yếu là do trước đó, số liệu về dịch vụ NHĐT là tương đối khó khăn và dịch vụ NHĐT chưa phát triển như ngày nay. Do vậy, trong luận án này, tác giả sử dụng biến số NHĐT dưới dạng giá trị do hoạt động dịch vụ NHĐT đã phát triển rộng rãi, số liệu về dịch vụ NHĐT tương đối đầy đủ và hầu hết các NH hiện nay ở Việt Nam đều có dịch vụ NHĐT, việc lựa chọn biến số dưới dạng nhị phân sẽ không phù hợp nữa.

Bảng 4.1: Tổng hợp các biến phụ thuộc và độc lập được sử dụng trong các nghiên cứu liên quan trước đây

Biến phụ thuộc | Số nghiên cứu | Biến độc lập | Số nghiên cứu | Biến kiểm soát | Số nghiên cứu | |

1 | ROE | 25 | Số cây ATM | 12 | Quy mô | 15 |

2 | ROA | 24 | Sử dụng internet | 11 | Cho vay | 11 |

3 | NIM | 9 | Internet/online banking | 10 | Tiền gửi | 11 |

4 | Thu nhập ngoài lãi | 8 | Số chi nhánh NH | 7 | VCSH | 6 |

5 | Thu nhập lãi | 5 | Số cây POS | 5 | GDP | 6 |

6 | Tiền gửi | 4 | Số lượng nhân viên | 5 | Lạm phát | 6 |

7 | Tăng trưởng tài sản | 4 | Số thẻ TD | 4 | Chi phí hoạt động | 4 |

8 | Chi phí hoạt động | 3 | Số thẻ ghi nợ | 4 | Lợi nhuận/tài sản | 2 |

9 | Chi phí ngoài lãi | 3 | Website | 4 | Tăng trưởng nghề | 2 |

10 | Chi phí nhân viên | 3 | E-banking | 3 | Thị phần | 2 |

11 | Sử dụng internet | 3 | Mobile banking | 3 | Chi phí ngoài lãi | 2 |

12 | Cho vay/Tài sản | 3 | Thiết bị IT | 2 | Lợi nhuận/vốn chủ | 1 |

13 | Chỉ tiêu hiệu quả | 3 | Địa điểm NH | 2 |

Có thể bạn quan tâm!

-

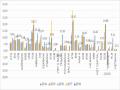

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018 -

Số Lượng Máy Pos/ Edc Được Lắp Đặt Giai Đoạn 2011 – 2019

Số Lượng Máy Pos/ Edc Được Lắp Đặt Giai Đoạn 2011 – 2019 -

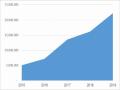

Giá Trị Giao Dịch Nh Thông Qua Ứng Dụng Trên Internet Giai Đoạn 2015 - 2019

Giá Trị Giao Dịch Nh Thông Qua Ứng Dụng Trên Internet Giai Đoạn 2015 - 2019 -

Kết Quả Kiểm Định Phương Sai Của Sai Số Thay Đổi

Kết Quả Kiểm Định Phương Sai Của Sai Số Thay Đổi -

Kết Quả Mô Hình Đánh Giá Tác Động Của Dịch Vụ Nhđt Tới Kqhđ Của Nhtm Việt Nam (Loại Trừ 4 Nhtm Nhà Nước)

Kết Quả Mô Hình Đánh Giá Tác Động Của Dịch Vụ Nhđt Tới Kqhđ Của Nhtm Việt Nam (Loại Trừ 4 Nhtm Nhà Nước) -

Đánh Giá Chung Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Các Ngân Hàng Thương Mại Việt Nam

Đánh Giá Chung Tác Động Của Dịch Vụ Ngân Hàng Điện Tử Đến Kết Quả Hoạt Động Các Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 226 trang tài liệu này.

Chi phí IT | 2 | Telephone/Call Center | 2 | |||

15 | Chi phí marketing | 2 | Chi phí IT | 1 | ||

16 | Chênh lệnh lãi suất | 2 | Chất lượng dịch vụ KH | 1 |

Nguồn: Abbasi, T. and Weigand, H. (2017).

Kế thừa các kết quả nghiên cứu trước và chắt lọc phù hợp với điều kiện về số liệu cũng như đặc trưng các NHTM Việt Nam, tác giả đề xuất xây dựng mô hình đánh giá tác động của dịch vụ NHĐT đến kết quả hoạt động NH, mô hình rút gọn như sau:

![]()

Về bản chất đây là mô hình hồi quy đa biến, trong đó:

1) Các chỉ số i và t lần lượt chỉ NH thứ i ở năm t

(1)

NIM

2) Y là tập hợp các biến số thể hiện các KQHĐ của NH như ROA, ROE và

3) X1 là tập hợp các biến số thể hiện dịch vụ NHĐT của NH bao gồm:

Mobile banking và Internet banking; và số lượng cây ATM và POS của các NH, số lượng chi nhánh của NH.

4) X2 là tập hợp các biến số thể thiện đặc trưng của NH như: Tỷ lệ dư nợ cho vay KH/tổng tài sản; tỷ lệ chi phí hoạt động/lợi nhuận hoạt động (Operating Expense); tỷ lệ VCSH/tổng tài sản (EQUITY); và quy mô tổng tài sản NH (SIZE) và các biến số thể hiện tác động của các yếu tố vĩ mô của nền kinh tế như GDP và CPI

5) u là sai số của mô hình

6) Các chỉ số i và t lần lượt thể hiện cho NH i và năm t.

Giải thích các biến số

Biến phụ thuộc: là các chỉ tiêu tài chính phản ánh KQHĐ NHTM, cụ thể: tỷ lệ lợi nhuận/Tài sản (Return on Assets – ROA), tỷ lệ lợi nhuận/VCSH (Return on Equity – ROE ) và tỷ lệ thu nhập lãi ròng (Net Interest Margin - NIM).

Các biến độc lập bao gồm:

+ Các biến giải thích dịch vụ NHĐT bao gồm: giá trị giao dịch qua Mobile banking và Internet banking (IMbank); số lượng máy giao dịch tự động (ATM) và máy chấp nhận thanh toán (POS) của các NH; số lượng chi nhánh của NH (BRANCH).

+ Các biến kiểm soát bao gồm: biến số thể hiện đặc trưng của NH: tỷ lệ chi phí hoạt động/lợi nhuận hoạt động (OPEX); tỷ lệ VCSH/tổng tài sản (EQUITY); quy mô NH (SIZE), tỷ lệ cho vay/tồng tài sản (LOAN) và các biến thể hiện được ảnh hưởng vĩ mô của nền kinh tế như tăng trưởng kinh tế (GDP) và lạm phát (CPI).

Mô hình tác giả xây dựng được thể hiện bằng công thức toán học như

sau:

(i) ROAit = β0 + β1IMbankit + β2ATMit + β3POSt + β4BRANCHit + β5SIZEit +

β6EQUITYit + β7LOAN it + β8OPEXit + β9GDPit + β10CPIit + εit

(ii) ROEit = β0 + β1IMbankit + β2ATMit + β3POSt + β4BRANCHit + β5SIZEit + β6EQUITYit + β7LOAN it + β8OPEXit + β9GDPit + β10CPIit + εit

(iii) NIMit = β0 + β1IMbankit + β2ATMit + β3POSt + β4BRANCHit + β5SIZEit

+ β6EQUITYit + β7LOAN it + β8OPEXit + β9GDPit + β10CPIit + εit

4.1.1.2. Mô tả dữ liệu trong mô hình

Hệ thống ngân hàng Việt Nam hiện có 49 ngân hàng trong đó có 35 NHTM Việt Nam (4 NHTM nhà nước, 31 NHTM cổ phần), 9 ngân hàng 100% vốn nước ngoài, 2 ngân hàng chính sách, 1 ngân hàng hợp tác xã và 2 ngân hàng liên doanh.

Số liệu tác giả sử dụng trong luận án được thu thập từ 30 NHTM của Việt Nam giai đoạn 2014-2018, chiếm trên 80% tổng số NHTM Việt Nam đảm bảo tính đại điện (xem phụ lục 4). Nghiên cứu cũng loại trừ các NHTM nước ngoài do không có sự đồng nhất về hình thức sở hữu, cơ cấu tổ chức, quy mô vốn và mạng lưới hoạt động và phân khúc khách hàng, tránh sai lệch lớn đến kết quả đánh giá.

Nghiên cứu sử dụng dữ liệu dạng bảng (panel data) hay còn gọi là dữ liệu gộp chung, trong đó các quan sát chéo (30 NHTM) và quan sát theo chuỗi thời gian

(5 năm giai đoạn 2014-2018) được gộp chung nhằm theo dõi sự thay đổi theo thời gian của các dữ liệu chéo.

Dữ liệu dạng bảng phù hợp với nghiên cứu thực nghiệm nhiều đối tượng khác nhau nhằm đánh giá tốt hơn các hiện tượng kinh tế có tính biến thiên theo thời gian, ít hiện tượng đa cộng tuyến, cho kết quả xử lý tốt hơn dữ liệu chéo thuần túy hay dữ liệu chuỗi thời gian. Bằng cách nghiên cứu quan sát lặp đi lặp lại qua thời gian của các đơn vị chéo, dữ liệu bảng cho phép xác định xu thế thay đổi theo thời gian của các đơn vị này, đặc biệt phù hợp với sự thay đổi công nghệ và các đặc điểm kinh tế chính trị xã hội.

Tác giả xây dựng 2 trường hợp đánh giá tác động của dịch vụ NHĐT đến KQHĐ các NHTM Việt Nam. Trường hợp đầu tiên sử dụng toàn bộ mẫu và trường hợp thứ hai loại trừ 4 NHTM nhà nước có chi phối lớn để so sánh kết quả.

Trường hợp 1: Đánh giá tác động của dịch vụ NHĐT đến KQHĐ của 30 NHTM Việt Nam

Trường hợp 2: Đánh giá tác động của dịch vụ NHĐT đến KQHĐ của 26 NHTM cổ phần Việt Nam (loại trừ 4 NHTM nhà nước)

Tác giả thực hiện ước lượng trường hợp 2 với số liệu loại trừ 4 NHTM nhà nước (bao gồm Agribank, Vietcombank, Vietinbank, BIDV) nhằm xem xét và so sánh tác động của dịch vụ NHĐT tới KQHĐ các NHTM cổ phần khi không có sự chi phối của các NHTM nhà nước. Các NHTM nhà nước có tổng tài sản lớn, chiếm trên 50% tổng tài sản của toàn hệ thống NHTM Việt Nam, tồn tại lâu đời với cơ sở vật chất và số lượng chi nhánh rộng lớn, việc ảnh hưởng của dịch vụ NHĐT đến KQHD các ngân hàng lớn, hoạt động truyền thống có thể sẽ không rõ nét như các NHTM cổ phần nhỏ và theo xu hướng bán lẻ dịch vụ.

Ở trường hợp 2, tác giả nghiên cứu riêng các NHTM cổ phần nhằm đánh giá ảnh hưởng của dịch vụ NHĐT cũng như các yếu tố đặc trưng khác của ngân hàng đến kết quả hoạt động các NHTM mới nổi, quy mô nhỏ và vừa với kỳ vọng có sự khác biệt về kết quả khi quy mô và tính chất hoạt động của ngân hàng khác nhau.