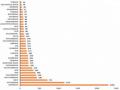

định Bartlett có ý nghĩa thống kê (thỏa Sig < 0,05) chứng tỏ giữa các biến trong tổng thể có mối liên quan với nhau. Trị số phương sai trích = 61,406 % > 50% và hệ số eigenvalue > 1 đạt yêu cầu, do đó thang đo là phù hợp. Tuy nhiên, các biến hh24, qt20, qt19, pp9 có sự chênh lệch giữa giá trị tuyệt đối của hệ số tải nhân tố lớn nhất và hệ số tải nhân tố bất kỳ nhỏ hơn 0,3. Do đó, tác giả đã loại các biến này và chạy phân tích nhân tố EFA lần 2.

Bảng 2.6: Tóm tắt kết quả phân tích nhân tố EFA

Lần 1 | Lần 2 | Lần 3 | Yêu cầu | ||

KMO | 0,837 | 0,852 | 0,811 | 0,5 ≤ KMO ≤1 | |

Sig | 0,000 | 0,000 | 0,000 | ≤ 0.05 | |

Tổng phương sai trích (%) | 61,406 | 62,481 | 63,350 | ≥ 50 | |

Hệ số eigenvalue nhỏ nhất | 1,200 | 1,125 | 1,066 | >1 | |

Nhân tố được rút trích | 7 | 7 | 7 | ||

Các biến quan sát bị loại | Số lượng | 4 | 3 | - | |

Tên biến | hh24, qt20, qt19, pp9 | qt23, pp10, ls5 | - | ||

Có thể bạn quan tâm!

-

Thực Trạng Hoạt Động Marketing Của Ngân Hàng Tmcp Á Châu

Thực Trạng Hoạt Động Marketing Của Ngân Hàng Tmcp Á Châu -

Mạng Lưới Chi Nhánh/phòng Giao Dịch Của 35 Ngân Hàng

Mạng Lưới Chi Nhánh/phòng Giao Dịch Của 35 Ngân Hàng -

Đánh Giá Hiệu Quả Của Các Chính Sách Marketing Tại Acb – Góc Nhìn Từ Sự Hài Lòng Của Khách Hàng

Đánh Giá Hiệu Quả Của Các Chính Sách Marketing Tại Acb – Góc Nhìn Từ Sự Hài Lòng Của Khách Hàng -

Đề Xuất Giải Pháp Hoàn Thiện Hoạt Động Marketing Tại Ngân Hàng Tmcp Á Châu:

Đề Xuất Giải Pháp Hoàn Thiện Hoạt Động Marketing Tại Ngân Hàng Tmcp Á Châu: -

Giải Pháp Hoàn Thiện Hoạt Động Về Phí Dịch Vụ Và Lãi Suất:

Giải Pháp Hoàn Thiện Hoạt Động Về Phí Dịch Vụ Và Lãi Suất: -

Giải Pháp Hoàn Thiện Hoạt Động Về Phương Tiện Hữu Hình:

Giải Pháp Hoàn Thiện Hoạt Động Về Phương Tiện Hữu Hình:

Xem toàn bộ 133 trang tài liệu này.

(Nguồn: Điều tra thực tế của tác giả năm 2016)

Kết quả phân tích nhân tố EFA lần 2 cho thấy các biến: qt23, pp10, ls5 tiếp tục có sự chênh lệch giữa giá trị tuyệt đối của hệ số tải nhân tố lớn nhất và hệ số tải nhân tố bất kỳ nhỏ hơn 0,3. Do đó, tác giả đã loại các biến này và chạy phân tích nhân tố EFA lần 3.

Phân tích nhân tố EFA lần 3 cho kết quả như sau: trị số KMO = 0,841 (thỏa điều kiện 0,5< KMO <1); kiểm định Bartlett có ý nghĩa thống kê (thỏa Sig < 0,05) chứng tỏ giữa các biến trong tổng thể có mối liên quan với nhau; trị số phương sai trích = 61,406 % > 50% và hệ số eigenvalue > 1 đạt yêu cầu, do đó thang đo là phù hợp. Các hệ số tải nhân tố đều lớn hơn 0,4 (nhỏ nhất là ls5 với 0,584) và hệ số tải nhân tố bất kỳ đều lớn hơn hoặc bằng 0,3 nên vẫn đảm bảo ý nghĩa quan trọng của EFA và giá trị phân biệt giữa các nhân tố.

Từ kết quả phân tích EFA của các biến quan sát ta có thang đo phối thức tiếp thị gồm 7 thành phần và 20 biến quan sát: (1) Sản phẩm gồm gồm 4 biến quan sát;

(2) Phí dịch vụ và lãi suất gồm 2 biến quan sát; (3) Phân phối gồm 2 biến quan sát;

(4) Xúc tiến gồm 3 biến quan sát; (5) Con người gồm 4 biến quan sát; (6) Quy trình gồm 2 biến quan sát; (7) Phương tiện hữu hình gồm 3 biến quan sát.

Phân tích nhân tố khám phá EFA cho “sự hài lòng” của KH (phụ lục 9)

Kết quả phân tích nhân tố EFA cho thang đo sự hài lòng của KH như sau: trị số KMO = 0,841 (thỏa điều kiện 0,5< KMO <1) chứng tỏ phân tích nhân tố thích hợp với dữ liệu nghiên cứu. Kiểm định Bartlett có ý nghĩa thống kê (thỏa Sig < 0,05) chứng tỏ giữa các biến trong tổng thể có mối liên quan với nhau. Trị số phương sai trích = 76,067% > 50% và hệ số eigenvalue > 1 đạt yêu cầu, do đó thang đo là phù hợp. Tất cả các biến quan sát hl28, hl29, hl30 đều có hệ số tải lớn hơn 0,4 nên các biến quan sát đều quan trọng trong nhân tố sự hài lòng của khách hàng.

2.4. Đánh giá chung về hoạt động marketing tại Ngân hàng Á Châu

Qua thực trạng hoạt động Marketing tại Ngân hàng Á Châu và kết quả khảo sát đánh giá của khách hàng liên quan đến các chính sách marketing, nghiên cứu đã rút ra được những ưu nhược điểm của hoạt động Marketing tại Ngân hàng.

2.4.1. Ưu điểm:

Chính sách sản phẩm

ACB là một trong những ngân hàng đi tiên phong trong việc áp dụng tiến bộ khoa học công nghệ vào sản phẩm dịch vụ ngân hàng, Đồng thời, ACB luôn quan tâm hướng đến việc đa dạng hóa danh mục sản phẩm dịch vụ của mình bằng cách thiết kế ra những sản phẩm phù hợp với nhu cầu của từng phân khúc, từng đối tượng khách hàng. Từ đó đem lại cho khách hàng sự hài lòng cao vì nhu cầu của họ đã được đáp ứng một cách tốt nhất.

Chính sách lãi suất và phí

Nhìn chung, khách hàng thường quan tâm đến vấn đề này, vì nó sẽ quyết định xem khách hàng có sử dụng dịch vụ không. Mức lãi suất cũng như biểu phí dịch vụ

mà ACB đang áp dụng có tính linh hoạt đảm bảo quyền lợi và lợi ích đối với từng phân khúc khách hàng.

Hoạt động phát triển kênh phân phối

ACB đã thiết lập được mô hình một ngân hàng thương mại bán lẻ hàng đầu Việt Nam với mạng lưới kênh phân phối rộng khắp gồm hệ thống phòng giao dịch, mạng lưới ATM,… có khả năng phục vụ tốt nhu cầu khách hàng, giúp cho việc phát triển các sản phẩm dịch vụ tốt hơn. Ngoài ra, công tác kiểm tra chất lượng dịch vụ của các KPP của ACB được giao cho Ban chất lượng thực hiện nghiêm túc, có kiểm tra định kỳ và bất thường theo đúng quy định.

Chiến lược xúc tiến hỗn hợp

Ngân hàng TMCP Á Châu là một ngân hàng được nhiều người biêt đến như một ngân hàng bán lẻ tốt nhất Việt Nam. Có thể nói ACB đã đi vào lòng khách hàng và là sự lựa chon hàng đầu. Với sự phát triển vượt bậc của mình, thương hiệu của ngân hàng cũng ngày càng lớn mạnh. Nhờ những chính sách quảng bá, tiếp thị của mình mà hình ảnh của ngân hàng được khách hàng biết đến, chính yếu tố này tác động nhiều nhất đến việc phát triển các sản phẩm dịch vụ của ngân hàng.

ACB sử dụng kết hợp các công cụ truyền thông để quảng bá thương hiệu của mình một cách hiệu quả. ACB đã chứng tỏ là một trong những thương hiệu ngân hàng lớn, uy tín và đã dần khẳng định được vị thế của mình trong hệ thống ngân hàng Việt Nam.

Chiến lược về con người

ACB có đội ngũ nhân viên trẻ, nhiệt huyết với công việc, được đào tạo tốt, có tinh thần trách nhiệm, luôn sẵn sàng giúp đỡ khách hàng, đem lại cho khách hàng sự hài lòng cao (tính đến 31/12/2016, tổng số nhân viên của ACB là 9.813 người. Cán bộ có trình độ đại học và trên đại học chiếm 93%, thường xuyên được đào tạo chuyên môn nghiệp vụ tại trung tâm đào tạo riêng của ACB). ACB có trung tâm đào tạo được lập ra để có thể đào tạo nhân viên mới và tiếp tục củng cố kiến thức, bồi dưỡng cho các nhân viên hiện đang công tác.

Ngoài ra, chiến lược duy trì phát triển các chi nhánh hiện tại và tăng cường mở rộng mạng lưới sẽ tạo cho nhân viên nhiều cơ hội thăng tiến lên quản lý cấp cao và cấp trung. Từ đó, tạo động lực khuyến khích tinh thần làm việc của nhân viên tạo ra năng suất làm việc cao hơn. Nhân viên là người trực tiếp tiếp xúc với khách hàng, tư vấn cho khách hàng sử dụng sản phẩm dịch vụ.. Do đó, đây là thế mạnh rất lớn của ngân hàng.

Chiến lược về quy trình

ACB luôn quan tâm đến việc giảm thiểu quy trình giao dịch để đem đến sự thuận tiện nhất cho khách hàng. Ngân hàng luôn chú trọng hoàn thiện và thực hiện cắt giảm số lượng các khâu xử lý, nâng cao chất lượng hoạt động của từng khâu và nhờ đó mang lại giá trị thời gian cho khách hàng. Chẳng hạn như, với mục tiêu mang đến một trải nghiệm tốt về chất lượng phục vụ cho khách hàng, từ tháng 10.2015, khách hàng đến ACB sẽ không phải điền mẫu biểu khi thực hiện các giao dịch tại quầy.

Chính vì những cải tiến, hoàn thiện quy trình giao dịch được thực hiện liên tục và công nghệ mới nhất đang được áp dụng mà hình ảnh của ACB trong mắt khách hàng là ngân hàng luôn đem đến những sản phẩm dịch vụ có chất lượng và sự thuận tiện cao.

Chiến lược về phương tiện hữu hình

Cơ sở vật chất, kỹ thuật của ACB được xếp vào top những ngân hàng tốt nhất. ACB đã chú trọng đầu tư công nghệ cho ngân hàng rất mạnh, chẳng hạn như hệ thống E-banking được đổi mới toàn diện, hình thành ngân hàng số trong hoạt động của ACB nhằm đáp ứng nhu cầu đa dạng, nhanh của khách hàng. Các giải pháp công nghệ mới đã được áp dụng và nâng cấp, các khâu thẩm định, phân tích, quản lý, phê duyệt, … cũng được số hóa nhằm giúp cho quá trình quản lý công việc đạt chất lượng cao cải tiến năng suất lao động, phục vụ khách hàng tốt hơn. Cách trang trí phòng giao dịch bắt mắt, trang phục nhân viên đẹp, phần mềm giao dịch được cập nhật liên tục, … đã đem lại thương hiệu cao của ACB trong mắt khách hàng.

Tuy nhiên, các khách hàng vẫn còn phàn nàn về việc lỗi phần mềm giao dịch, đường truyền chậm, máy ATM không hoạt động, …

2.4.2. Hạn chế:

Chính sách sản phẩm

ACB xây dựng một danh mục sản phẩm bán lẻ bao gồm hơn 70 sản phẩm khác nhau, nhưng chỉ tập trung vào một số nhóm sản phẩm truyền thống, thiếu nhiều nhóm sản phẩm như sản phẩm bảo hiểm, sản phẩm đầu tư, sản phẩm tư vấn lập kế hoạch tài chính cá nhân, … Vì vậy, Các sản phẩm dịch vụ chưa phong phú, chưa đáp ứng được nhu cầu đa dạng của khách hàng.

Hầu như hiện nay, các NH đều có danh mục sản phẩm dịch vụ gần như nhau. Chính vì thế, nhìn chung ACB chưa tạo ra được thế mạnh hay sự khác biệt lớn trên thị trường. Ngoài ra, khách hàng chưa biết hết về sản phẩm NH nên khó phân biệt được sự khác biệt giữa các sản phẩm dịch vụ của ngân hàng ACB với các ngân hàng khác.

Chính sách phí và lãi suất

Mặc dù ACB có chính sách phí/lãi suất linh hoạt với các phân khúc khách hàng, nhưng nhìn chung mức phí/lãi suất áp dụng tương đối cao hơn so với các ngân hàng khác. Đa số khách hàng đều thấy rằng phí dịch vụ/lãi suất của ACB cao. Đây là một trong các lý do khiến khách hàng có thể rời bỏ ACB.

Hoạt động phát triển kênh phân phối

Khách hàng có phàn nàn rằng các điểm giao dịch ở cách xa nhau, mạng lưới ATM chỉ tập trung ở một số thành phố lớn mà thôi. Do đó có thể thấy rằng mạng lưới chưa rộng khắp, hiện tại các điểm giao dịch của ACB chỉ tập trung tại các đô thị lớn, chưa mở rộng ra các vùng xa, số lượng máy ATM ít, các máy ATM của nhiều hệ thống ngân hàng không liên kết được với nhau. Ngoài ra, ACB vẫn chưa mở một kênh phân phối nào ở nước ngoài và chất lượng phục vụ khách hàng ở các chi nhánh ngân hàng không đồng đều.

Có thể kết luận kênh phân phối chưa đa dạng, chủ yếu tập trung ở các thành phố và đô thị lớn, phương thức giao dịch và cung cấp các dịch vụ chủ yếu vẫn là

giao dịch trực tiếp tại quầy. Dịch vụ ngân hàng điện tử được triển khai nhưng lượng khách hàng sử dụng còn ít, chưa mang lại nhiều tiện ích cho khách hàng.

Hoạt động xúc tiến hỗn hợp

Nhìn chung các thương hiệu ngân hàng Viêt Nam còn quá mờ nhạt trên thế giới và ngân hàng TMCP Á Châu cũng không ngoại lệ. Các hoạt động quảng bá hình ảnh của ACB trong mắt KH bị cạnh tranh khốc liệt bởi các ngân hàng trong nước và quốc tế. Thông tin tiếp nhận chậm hơn so với các ngân hàng quốc tế khiến cho ngân hàng chậm chân hơn trong thay đổi lãi suất và thay đổi chiến lược đầu tư. Chẳng hạn như, ACB vừa mới triển khai ACB Privilege banking trong năm 2016, trong khi các ngân hàng HSBC, Standard Charter, Techcombank đã triển khai từ năm 2013.

Ngoài ra, ACB thiếu một chiến lược truyền thông và quảng bá thương hiệu xuyên suốt nên các công cụ quảng cáo chưa có tính hệ thống và gắn kết với nhau. Việc gọi điện, gửi mail chăm sóc khách hàng, cũng như thông báo chương trình khuyến mãi vẫn chưa được thường xuyên và chưa đẩy mạnh những kênh tiếp thị như: Băng rôn, biển quảng cáo, … Và việc nhận thức thương hiệu của đội ngũ cán bộ nhân viên còn nhiều hạn chế trong hoạt động quảng bá thương hiệu của ACB.

Chiến lược con người

Trình độ cán bộ nhân viên ở một số bộ phận chưa thực sự đáp ứng yêu cầu nhiệm vụ. Và cũng có những nhân viên còn cáu gắt hay thờ ơ với khách hàng, khiến khách hàng chưa hài lòng, hoặc đội ngũ nhân sự trẻ nên kinh nghiệm giao tiếp, ứng xử còn hạn chế. Điều này làm xấu đi hình ảnh của cả ngân hàng trong mắt của khách hàng.

Ngoài ra, ngân hàng ACB lại không có nhiều chương trình tài trợ trực tiếp, cũng như tiếp cận nguồn lực sinh viên tiềm năng đang ngồi trên ghế trường đại học. Điều này sẽ dẫn đến việc hạn chế trong việc tìm kiếm nguồn nhân lực trẻ, năng động, sáng tạo cho ngân hàng.

Chiến lược về quy trình

Thủ tục giấy tờ phải đầy đủ và chính xác trước khi giao dịch làm cho khách hàng ngại tiếp xúc. Quy trình thủ tục còn cứng nhắc quy củ, làm hạn chế khả năng sáng tạo của cá nhân, nhất là những cá nhân gắn sát với thị trường, nên đối tượng khách hàng giao dịch còn nhiều hạn chế.

ACB chưa thực hiện việc tư vấn bán hàng, chăm sóc khách hàng sau bán một cách chuyên nghiệp. ACB hiện chưa có phần mềm CRM (hoặc chương trình tương tự) để hỗ trợ việc bán hàng và chăm sóc khách hàng.

Chiến lược về phương tiện hữu hình

Nhiều chi nhánh chưa có không gian chuyên dụng đảm bảo “tính riêng tư” để tư vấn, hướng dẫn và chăm sóc KH chu đáo hơn. Hệ thống máy móc chưa được nâng cấp và đổi mới, các khách hàng vẫn còn phàn nàn về việc lỗi phần mềm giao dịch, đường truyền chậm, máy ATM không hoạt động, …

Mặc khác với mục tiêu là trở thành ngân hàng bán lẻ nhưng ACB vẫn chưa xây dựng một hệ thống không gian tiếp khách riêng, đặt biệt cho các khách hàng VIP với rất nhiều tiện nghi hiện đại, sang trọng đối với nhóm khách hàng cá nhân, trong khi đối thủ HSBC, Techcombank, … đã làm được.

Tóm tắt chương 2

Trong chương 2 của luận văn đã giới thiệu về ngân hàng TMCP Á Châu và phân tích thực trạng hoạt động marketing của ngân hàng theo mô hình phối thức tiếp thị 7P. Ngoài ra, tác giả cũng đã trình bày tổng quát xây dựng mô hình nghiên cứu, quy trình, phương pháp nghiên cứu trong đó cụ thể phương pháp phân tích dữ liệu như: mô tả mẫu nghiên cứu, đánh giá sơ bộ thang đo bằng Cronbach‟ s alpha, kiểm định thừa biến, phân tích nhân tố khám phá EFA và có những đánh giá về hoạt động marketing của ngân hàng. Từ đó, chương 2 đã tổng hợp những vấn đề cần khắc phục trong hoạt động marketing của ngân hàng, làm cơ sở cho những giải pháp hoàn thiện hoạt động marketing của ngân hàng TMCP Á Châu.

CHƯƠNG 3

GIẢI PHÁP HOÀN THIỆN HOẠT ĐỘNG MARKETING TẠI NGÂN HÀNG TMCP Á CHÂU

3.1. Định hướng phát triển của Ngân hàng TMCP Á Châu:

3.1.1. Triển vọng phát triển của ngành ngân hàng Việt Nam:

Có thể nói, năm 2016 là năm thành công của ngành ngân hàng, trong những ngày đầu năm 2017, rất nhiều ngân hàng đã công bố con số lợi nhuận tăng vọt. Đây chính là cơ sở để các ngân hàng vững tin vào những bước phát triển trong năm mới.

Theo Vụ Dự báo Thống kê, cho thấy có 89% ngân hàng đạt mục tiêu, 79% tổ chức tín dụng (TCTD) nhận định tình hình kinh trong trong năm 2016 cải thiện hơn so với năm 2015; 63% TCTD kỳ vọng tình hình kinh doanh tiếp tục cải thiện trong quý I/2017 và 85% TCTD kỳ vọng tình hình kinh doanh cải thiện trong cả năm 2017 so với năm 2016, trong đó 20% TCTD kỳ vọng “cải thiện nhiều” và 65% TCTD kỳ vọng “cải thiện ít”.

Những thành quả đã đạt được trong việc thực hiện chính sách tiền tệ và việc quản lý các ngân hàng thương mại của NHNN vừa qua là tiền đề cho một khởi đầu thuận lợi cho 2017.

Hầu hết các ngân hàng đều đặt mục tiêu cho năm 2017 cao hơn năm trước. Các TCTD tiếp tục lạc quan về khả năng thu hút nguồn vốn huy động từ nền kinh tế trong năm 2017 trước những dự báo về một môi trường kinh tế vĩ mô ổn định, tăng trưởng cao hơn năm trước, đồng tiền ổn định và lạm phát nằm trong ngưỡng an toàn, hỗ trợ thêm tính thanh khoản của hệ thống ngân hàng. Mặc dù NHNN vẫn hướng tới mục tiêu lãi suất thấp hỗ trợ tăng trưởng kinh tế cho năm 2017, tuy nhiên lãi suất huy động chịu áp lực tăng do: (1) Lạm phát được kỳ vọng tăng dần khi giá hàng hóa, nguyên liệu cơ bản đã tạo đáy và đi lên từ năm 2016; (2) Nhu cầu tăng lãi suất huy động để đảm bảo chỉ tiêu an toàn sau thông tư 06 của các ngân hàng.

Mặt khác, theo quy định của Thông tư 180/2015/TT-BTC, trong vòng 1 năm kể từ ngày thông tư này có hiệu lực thi hành, các công ty đại chúng phải hoàn tất