KẾT LUẬN CHƯƠNG 1

Với ý nghĩa hình thành khung lý thuyết cho toàn bộ luận án, chương 1 đã tập hợp những lý luận căn bản nhất về rủi ro tín dụng và quản trị rủi ro tín dụng tại ngân hàng thương mại. Những nội dung đã được giải quyết trong chương 1 gồm có:

Thứ nhất, tập hợp những lý luận căn bản nhất về rủi ro tín dụng tại ngân hàng thương mại: Khái niệm, cơ cấu thành phần cũng như các nguyên nhân dẫn đến rủi ro tín dụng tại ngân hàng thương mại.

Thứ hai, tập hợp những lý luận căn bản về quản trị rủi ro tín dụng tại ngân hàng thương mại. Luận án nhấn mạnh sự cần thiết phải thực hiện quản trị rủi ro tín dụng, nguyên tắc quản trị rủi ro tín dụng, nội dung quản trị rủi ro tín dụng. Để hình thành cơ sở cho phần phân tích thực trạng ở chương 2, trong chương 1, luận án cũng chỉ ra những nhân tố ảnh hưởng đến quản trị rủi ro tín dụng trên hai góc độ chủ quan (từ bản thân ngân hàng thương mại) và khách quan (từ các điều kiện môi trường). Bên cạnh đó luận án cũng đưa ra các tiêu chí đánh giá mặt định tính và định lượng đối với hoạt động quản trị rủi ro tín dụng của ngân hàng thương mại.

Thứ ba, Những nội dung quản trị rủi ro tín dụng tại ngân hàng ở các quốc gia như Mỹ, Nhật Bản, Thái Lan, Trung Quốc đã được phân tích dưới góc độ là kinh nghiệm cho hoạt động quản trị rủi ro tín dụng của các ngân hàng Việt Nam. Từ đó, chương 1 của luận án đã chỉ ra 6 bài học khái quát cho các ngân hàng thương mại Việt Nam. Đây là những bài học có ý nghĩa quan trọng cho sự hoàn thiện và phát triển hoạt động quản trị rủi ro tín dụng tại các ngân hàng thương mại Việt Nam trong thời gian tới.

CHƯƠNG 2

THỰC TRẠNG QUẢN TRỊ RỦI RO TÍN DỤNG TẠI CÁC NGÂN HÀNG

THƯƠNG MẠI VIỆT NAM

2.1. TỔNG QUAN TÌNH HÌNH HOẠT ĐỘNG HỆ THỐNG NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

2.1.1 Quá trình hình thành và phát triển của Ngân hàng thương mại Việt Nam

Sau 25 năm thực hiện công cuộc đổi mới, hệ thống ngân hàng Việt Nam được chuyển đổi thành mô hình ngân hàng hai cấp. Từ đây, hệ thống ngân hàng Việt Nam đã phát triển đa dạng về hình thức sở hữu và mô hình tổ chức, bao gồm: Ngân hàng phát triển, Ngân hàng chính sách xã hội, 5 NHTM nhà nước và NHTM có cổ phần chi phối của Nhà nước, 34 NHTM cổ phần, 50 chi nhánh ngân hàng nước ngoài, 5 ngân hàng 100% vốn nước ngoài, 5 ngân hàng liên doanh, 18 công ty tài chính, 12 công ty cho thuê tài chính, 1 Quỹ Tín dụng nhân dân Trung ương (từ giữa năm 2013 chuyển đổi tên thành Ngân hàng hợp tác xã), hơn 1.100 quỹ tín dụng nhân dân cơ sở.

Hình 2.1 Số lượng ngân hàng tại Việt Nam đến 2013

Nguồn: Báo cáo NHNN Việt Nam [23 ]

2.1.2 Về quy mô của Ngân hàng thương mại Việt Nam

2.1.2.1 Mạng lưới hoạt động

Tính đến cuối năm 2013, hệ thống ngân hàng Việt Nam có hơn 9.200 chi nhánh, phòng giao dịch trải khắp cả nước, một số ngân hàng có chi nhánh tại nước ngoài như Sacombank, Vietinbank, BIDV, SHB. Từ trước năm 2009, việc phát triển hệ thống mạng lưới được các ngân hàng rất chú trọng và cũng không quá khắt khe, tuy nhiên kể từ khi Thông tư 21 quy định về mạng lưới hoạt động của các ngân hàng có hiệu lực vào 21/10/2013, NHNN đã siết chặt hơn rất nhiều việc mở mới các chi nhánh. Theo đó, mỗi hệ thống ngân hàng thương mại chỉ được mở tối đa 10 chi nhánh trong nội thành Hà Nội và TP HCM với các điều kiện ngân hàng phải kinh doanh có lãi theo báo cáo tài chính được kiểm toán của năm trước liền kề, đồng thời nợ xấu không được vượt quá 3%, tỷ lệ vốn tối thiểu cho mỗi chi nhánh là 300 tỷ đồng. Đồ thị dưới đây biểu thị mạng lưới của các ngân hàng tính đến thời điểm cuối năm 2013.

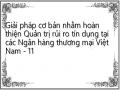

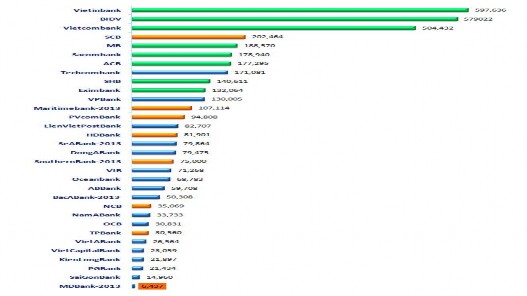

Hình 2.2 Số lượng CN/ PGD của các ngân hàng Việt Nam đến 2013

Nguồn: Báo cáo NHNN Việt Nam [23 ]

Theo bảng số lượng mạng lưới chi nhánh và phòng giao dịch của các NHTM cho thấy các ngân hàng Vietcombank, BIDV, Vietinbank, Agribank, ACB, Techcombank,

VPbank, Sacombank, MB, Eximbank chiếm số lượng 82% và chi phối về mạng lưới hoạt động của hệ thống ngân hàng.

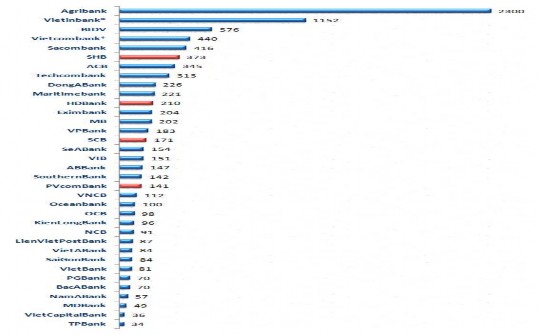

2.1.2.2 Vốn điều lệ

Tổng vốn điều lệ của các tổ chức tín dụng đến cuối năm 2013 đạt hơn 428,7 nghìn tỷ đồng. Trong đó nhóm các ngân hàng mại Nhà nước có vốn điều lệ 130.634 tỷ đồng, các ngân hàng TMCP lớn là 190.314 tỷ đồng, tổng cộng chiếm 75% vốn của toàn hệ thống. Theo số liệu của các ngân hàng cập nhật cùng thời điểm cuối năm 2013 cho thấy Vietinbank hiện là ngân hàng dẫn đầu hệ thống về vốn điều lệ với hơn 37.200 tỷ đồng, cao hơn gần chục nghìn tỷ so với 3 ngân hàng ở vị trí tiếp theo là Agribank, BIDV và Vietcombank.

Hình 2.3 Vốn điều lệ các ngân hàng thương mại Việt Nam đến 2013(đơn vị

tính: tỷ đồng)

Nguồn: Báo cáo NHNN Việt Nam [23 ]

2.1.2.3 Tổng tài sản

Theo số liệu của Ngân hàng Nhà nước, tổng tài sản của toàn hệ thống các ngân hàng thương mại đến cuối năm 2013 đạt gần 5.673.224 tỷ đồng, tăng 670 nghìn tỷ

đồng so với cuối năm 2012. Tốc độ tăng tổng tài sản của các tổ chức tín dụng năm

2013 gấp hơn 5 lần so với năm 2012 và năm 2012 tăng 126 nghìn tỷ

Hình 2.4 Tổng tài sản các ngân hàng thương mại Việt Nam đến 2013(đơn vị

tính: tỷ đồng)

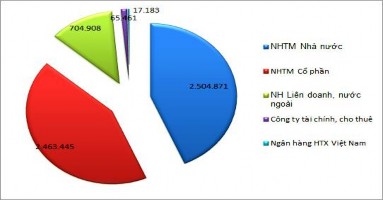

Nguồn: Báo cáo NHNN Việt Nam [23 ] Xét về con số tuyệt đối, tài sản của nhóm ngân hàng thương mại cổ phần tăng mạnh nhất với 304 nghìn tỷ trong năm qua, đạt hơn 2,46 triệu tỷ đồng, tiếp đến là nhóm các ngân hàng thương mại cổ phần nhà nước, tăng hơn 303 nghìn tỷ đồng, đạt trên 2,5 triệu tỷ đồng. Tài sản của nhóm các công ty tài chính, cho thuê giảm gần 90

nghìn tỷ trong năm qua, xuống còn 65,46 nghìn tỷ đồng.

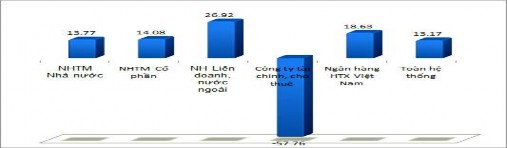

Hình 2.5 Tăng trưởng tổng tài sản của các nhóm tổ chức tín dụng năm 2013(đơn

vị tính: %)

Nguồn: Báo cáo NHNN Việt Nam [23 ]

Xét về con số tương đối, tốc độ tăng trưởng tổng tài sản của nhóm các ngân hàng liên doanh, nước ngoài tăng mạnh nhất với 26,92%, tiếp đến là nhóm ngân hàng thương mại cổ phần với 14,08%. Tổng tài sản của các ngân hàng thương mại Nhà nước tăng 13,77% trong năm qua. Riêng nhóm các tổ chức tài chính cho thuê là sụt giảm về tài sản, tốc độ giảm tới 57,76%. Tổng tài sản của toàn hệ thống tăng 13,17%.

Xét về tỉ trọng, nhóm ngân hàng thương mại nhà nước và ngân hàng thương mại cổ phần chiếm 87,57 % tổng tài sản của hệ thống ngân hàng. Các ngân hàng liên doanh có tốc độ tăng trưởng tổng tài sản tương đối cao, song tỉ trọng tổng tài sản chỉ đạt gần 12,42%, nhóm còn lại là các công ty tài chính và ngân hàng Hợp tác xã Việt Nam có tỉ trọng rất bé vì vậy trong hoạt động cho vay thường bị chi phối bởi chính sách cạnh tranh của nhóm ngân hàng thương mại nhà nước và ngân hàng thương mại cổ phần.

Hình 2.6 Tỉ trọng tổng tài sản của nhóm các tổ chức tín dụng tại thời điểm

31/12/2013 (đơn vị tính: tỷ đồng)

Nguồn: Báo cáo NHNN Việt Nam [23 ]

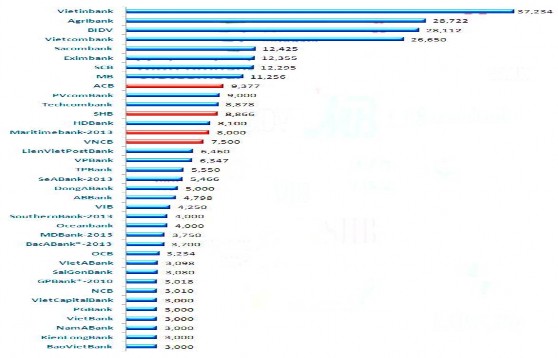

2.1.2.4 Nhân sự

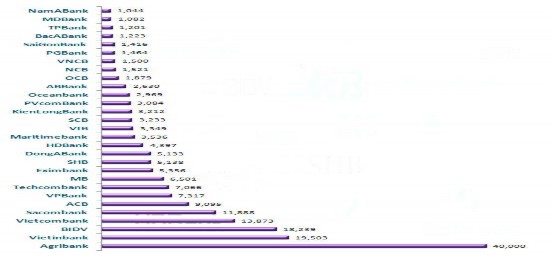

Theo số liệu tổng hợp từ báo cáo tài chính và số liệu công bố nội bộ cho thấy tốc độ tăng trưởng nhân sự của hệ thống NHTM tăng rất nhanh trong giai đoạn từ năm 2009 đến 2013, mặc dù trong trong các năm 2012 và 2013 nhiều NHTM có sự tinh giảm nhân sự nhưng tính đến cuối năm 2013 hệ thống NHTM có khoảng gần 198.000 nhân sự làm việc cho các NHTM trong nước và nhiều ngân hàng có số lượng nhân sự trên năm ngàn nhân viên. Trong đó, số lượng nhân sự của các Ngân hàng Agribank,

Vietinbank, BIDV, Vietcombank, ACB, Sacombank, VPbank, Techcombank và MB chiếm tỉ trọng 82% toàn hệ thống, với lý do số lượng các chi nhánh, phòng giao dịch của các ngân hàng này chiếm tỉ trọng trên 80% toàn hệ thống. Trong nhóm NHTM cổ phần, Sacombank hiện đang có lượng nhân sự dồi dào nhất với gần 12.000 người, tiếp đó là ACB với hơn 9.000 người. Nhân sự của Techcombank và VPBank , MB tương đương nhau, ở mức trên 7.000 người.

Trong khoảng gần 198.000 nhân sự có đến 90% nhân sự tham gia trực tiếp vào hoạt động kinh doanh của các NHTM, đồng thời các nhân sự tham gia trực tiếp vào hoạt động kinh doanh có đủ trình độ nghiệp vụ và được đào tạo từ trình độ cao đẳng, đại học trở lên.

Hình 2.7 Nhân sự các ngân hàng thương mại Việt Nam đến 2013 (Đvt: người )

Nguồn: Báo cáo NHNN Việt Nam [23 ]

2.1.3 Hoạt động huy động vốn tại các NHTM Việt Nam (2009 -2013)

Hoạt động huy động vốn có vai trò quan trọng đối với hoạt động kinh doanh của các ngân hàng thương mại. Ngân hàng thương mại huy động vốn trực tiếp từ dân cư và doanh nghiệp được gọi là huy động từ thị trường một và huy động vốn từ các TCTD thông qua thị trường mở do Ngân hàng nhà nước điều hành được gọi là thị trường hai. Nếu xét theo cơ cấu về thời gian, nguồn vốn huy động được phân loại gồm ngắn hạn, trung hạn và dài hạn. Cơ cấu nguồn vốn có ảnh hưởng trực tiếp đến chất lượng tín dụng thông qua sự tương đồng về cơ cấu nguồn vốn huy động và cơ cấu kỳ hạn cho

vay. Trong nhiều giai đoạn kể từ khi thành lập hệ thống ngân hàng hai cấp cho đến nay, hoạt động huy động vốn của ngân hàng thương mại luôn tăng trưởng ổn định để đáp ứng nhu cầu tăng trưởng tín dụng và an toàn thanh khoản. Đặc biệt, giai đoạn 2009 -2013 là giai đoạn có nhiều khó khăn cho các TCTD trong hoạt động kinh doanh trong đó lãi suất cho vay và huy động vốn liên tục tăng cao kỷ lục do ảnh hưởng của khủng hoảng tài chính toàn cầu nhưng các số liệu dưới đây cho thấy các TCTD vẫn duy trì tốc độ tăng trưởng huy động vốn của toàn hệ thống ngân hàng

Bảng 2.1 Huy động vốn của các ngân hàng thương mại (2009-2013)

đơn vị tính: tỷ đồng

2009 | 2010 | 2011 | 2012 | 2013 | |

Huy động vốn | 1.679.798 | 2.161.900 | 2.749.936 | 3.021.905 | 3.511.454 |

Tốc độ tăng trưởng HĐV(%) | 28,70 | 27,20 | 9,89 | 16,20 | 15,61 |

Có thể bạn quan tâm!

-

Khung Quản Trị Rủi Ro Tín Dụng Của Ngân Hàng Thương Mại

Khung Quản Trị Rủi Ro Tín Dụng Của Ngân Hàng Thương Mại -

Các Tiêu Chí Đánh Giá Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại

Các Tiêu Chí Đánh Giá Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại -

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Thái Lan

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Thái Lan -

Thị Phần Huy Động Vốn Các Ngân Hàng Thương Mại Việt Nam Tính

Thị Phần Huy Động Vốn Các Ngân Hàng Thương Mại Việt Nam Tính -

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Các Ngân Hàng

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Các Ngân Hàng -

Quản Trị Rủi Ro Tín Dụng Tại Các Ngân Hàng Thương Mại Thuộc Nhóm 3

Quản Trị Rủi Ro Tín Dụng Tại Các Ngân Hàng Thương Mại Thuộc Nhóm 3

Xem toàn bộ 229 trang tài liệu này.

Nguồn: Báo cáo NHNN Việt Nam [23]và tính toán của tác giả

Qua bảng số liệu cho thấy, các ngân hàng thương mại Việt Nam luôn giữ tốc độ tăng trưởng huy động rất ổn định. Đặc biệt, trong giai đoạn 2009- 2013 nền kinh tế có nhiều khó khăn do ảnh hưởng khủng hoảng tài chính tín dụng của Mỹ và sau đó lan rộng trên phạm vi toàn cầu, huy động của các ngân hàng thương mại luôn ổn định cũng cho thấy nền kinh tế tin tưởng vào hoạt động của hệ thống ngân hàng Việt Nam.

Xét về khía cạnh từng ngân hàng, từng nhóm ngân hàng thì hoạt động huy động vốn bên cạnh phụ thuộc vào niềm tin của nền kinh tế, những khó khăn ảnh hưởng đến kinh tế vĩ mô, hoạt động này còn phụ thuộc rất lớn vào các yếu tố thương hiệu, mạng lưới, quy trình vì vậy mà thị phần huy động vốn giữa các NHTM và nhóm các NHTM cũng khác nhau

Bảng 2.2 Thị phần tiền gửi của các nhóm NHTM 2009-2012 (đơn vị: %)

2009 | 2010 | 2011 | 2012 | |

NHTM Nhà nước | 49,71 | 45,29 | 43,8 | 41,70 |