hợp của các nhóm nghiên cứu. Ví dụ, trong một tình huống có 3 trạng thái (nhóm) khác nhau mà chúng ta quan tâm tới sự khác biệt của từng cặp nhóm thì chúng ta có thể thực hiện các kiểm định t đối với từng cặp nhóm ví dụ tìm khác biệt giữa nhóm 1 và 2, nhóm 1 và 3, và nhóm 2 và 3. Nếu mỗi kiểm định t sử dụng mức ý nghĩa 0,05 thì mỗi kiểm định sẽ có xác suất bác bỏ không đúng giả thuyết H0 (sai lầm loại 1) là 5%. Do đó, xác suất để không có sai lầm loại 1 là 0,95 đối với mỗi kiểm định. Nếu giả sử mỗi kiểm định là độc lập thì xác suất tổng thể không mắc sai lầm loại 1 là (0,95)3 =

0,857; từ đó chúng ta có thể suy luận xác suất để ít nhất một sai lầm loại 1 là 1 – 0,857

= 0,143. Vì thế thông qua thực hiện 3 kiểm định riêng lẽ xác suất mắc sai lầm loại 1 đã tăng lên từ 5% tới 14,3%. Nếu có nhiều cặp kiểm định được thực hiện riêng rẽ thì xác suất mắc sai lầm càng cao. Chính vì vậy khi có nhiều hơn 2 nhóm, người ta tiến hành phân tích ANOVA (phân tích phương sai) để tìm sự khác biết giữa các nhóm mà xác suất mắc sai lầm tổng thể chỉ là 5%. Giả thiết trong phân tích phương sai là tất cả các nhóm đều có cùng giá trị trung bình. Sau khi tính chỉ tiêu thống kê F sẽ cho chúng ta biết liệu các nhóm là có cùng giá trị trung bình hay có sự khác biệt. Trong luận án, tác giả sẽ tiến hành phân tích ANOVA để tìm ra sự khác biệt giữa các nhóm nhân khẩu học khác nhau đối với từng thành phần của chất lượng dịch vụ thẻ ghi nợ.

2.2.2.3. Phương pháp hồi quy

Phân tích hệ số tương quan có thể là một công cụ nghiên cứu hữu ích nhưng các hệ số tương quan không cho chúng ta biết về khả năng dự báo của các biến. Trong phân tích hồi quy, chúng ta sẽ làm phù hợp mô hình dự báo đối với dữ liệu thu thập được và sử dụng mô hình để dự báo các giá trị của biến phụ thuộc từ một hay nhiều biến độc lập. Hồi quy đơn để dự báo một biến kết quả từ một biến độc lập và hồi quy bội dự báo biến kết quả từ nhiều biến độc lập. Trong hồi quy tuyến tính, với dữ liệu thu thập được, sẽ có rất nhiều “đường thẳng” có thể được sử dụng để tổng kết xu hướng của dữ liệu và chúng ta phải chọn ra đường tốt nhất. Việc lựa chọn đường tốt nhất dựa trên phương pháp phổ biến là phương pháp bình phương nhỏ nhất. Đường thẳng tổng kết dữ liệu được thể hiện thông qua độ dốc và điểm cắt trục tung và thông qua phương pháp bình phương nhỏ nhất chúng ta sẽ tìm ra được hai tham số này. Đối với hồi quy bội khi có nhiều biến độc lập để dự báo biến phụ thuộc, chúng ta sẽ đánh giá mức độ phù hợp của mô hình thông qua các chỉ tiêu như R2, mức độ ý nghĩa của

các thống kê t liên quan tới các biến độc lập và giá trị của các tham số ước tính (chuẩn hóa và không chuẩn hóa). Trong luận án, tác giả sẽ sử dụng phân tích hồi để xem xét các nhân tố ảnh hưởng đến chất lượng dịch vụ thẻ ghi nợ.

KẾT LUẬN CHƯƠNG 2

Nghiên cứu của luận án về chất lượng dịch vụ thẻ ghi nợ của các ngân hàng thương mại Việt Nam sẽ được thực hiện trên 2 khía cạnh: (1) Những điều kiện đảm bảo chất lượng dịch vụ thẻ ghi nợ của hệ thống ngân hàng thương mại; (2) Chất lượng dịch vụ thẻ ghi nợ theo cảm nhận của khách hàng.

Chất lượng dịch vụ theo cảm nhận của khách hàng được thực hiện qua các bước: tổng quan nghiên cứu, xây dựng bảng hỏi thu thập số liệu, chạy mô hình đo lường, mô hình phân tích thành phần chính, phương sai và hồi quy, tổng hợp kết quả và kết luận.

Thang đo được sử dụng là Likert 5 điểm, bảng hỏi được phát tới các khách hàng của các ngân hàng thương mại có sử dụng dịch vụ thẻ ghi nợ. Số lượng bảng hỏi thu về đủ điều kiện là 228 bảng hỏi.

Các biến của mô hình được kiểm tra độ tin cậy thông qua việc tính hệ số Cronbach’s Alpha, sau khi tính toán tất cả các biến đều có hệ số Cronbach’Alpha > 0,8, chứng tỏ đều đủ độ tin cậy để thực hiện các bước phân tích thành phần chính, phương sai và hồi quy. Phần mềm được sử dụng là SPSS 22.

Chương 3

ĐÁNH GIÁ CHẤT LƯỢNG DỊCH VỤ THẺ GHI NỢ TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

Chất lượng dịch vụ ngân hàng nói chung và dịch vụ thẻ ghi nợ nói riêng được ghi nhận và đánh giá trên lợi ích của ngân hàng và khách hàng - bên cung cấp và bên sử dụng dịch vụ, đồng thời hưởng lợi từ dịch vụ đó.

Ngân hàng thương mại sẽ đánh giá chất lượng dịch vụ trên tiêu chí phát triển bền vững tức là gia tăng lợi ích của ngân hàng trên cơ sở thỏa mãn nhu cầu của khách hàng. Chương 3 luận án sẽ khảo sát và đánh giá kết quả phát triển bền vững - chất lượng dịch vụ thẻ ghi nợ của hệ thống ngân hàng thương mại Việt Nam.

3.1. Tổng quan tình hình hoạt động của các ngân hàng thương mại Việt Nam

3.1.1. Quy mô ngân hàng, tổng tài sản và vốn chủ sở hữu

Hệ thống ngân hàng thương mại Việt Nam đã và đang đóng vai trò trọng yếu trong hệ thống các tổ chức tín dụng, bao gồm các ngân hàng thương mại quốc doanh và các ngân hàng thương mại cổ phần, với sự không ngừng mở rộng về số lượng, quy mô hoạt động, phát triển vượt bậc cả về lượng và chất, đa dạng về hình thức sở hữu. Điều này đã góp phần quan trọng trong việc thúc đẩy phát triển kinh tế.

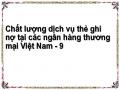

Hình 3.1. Số lượng các ngân hàng tại Việt Nam giai đoạn 2005 - 2015

Nguồn: Báo cáo thường niên Ngân hàng Nhà nước

Trong giai đoạn 2005 - 2011, hệ thống ngân hàng ở Việt Nam đã phát triển mạnh về lượng (năm 2011 tăng khoảng 40% so với năm 2005). Từ năm 2012 đến nay, số lượng ngân hàng thương mại có xu hướng giảm do thực hiện đề án cơ cấu lại các tổ chức tín dụng giai đoạn 2011 – 2015.

Vốn chủ sở hữu ảnh hưởng rất lớn tới chất lượng dịch vụ, vì đó là cơ sở để đầu tư cơ sở hạ tầng (mạng lưới, ATM, POS, và hệ thống công nghệ thông tin hiện đại). Những ngân hàng thương mại có vốn lớn thường có khả năng lớn hơn trong phát triển dịch vụ ngân hàng bán lẻ nói chung và dịch vụ thẻ nói riêng. Đến năm 2015, tất cả các ngân hàng thương mại đã đáp ứng đầy đủ yêu cầu về vốn điều lệ. Tính đến tháng 9/2015, Vietinbank là ngân hàng dẫn đầu hệ thống về vốn điều lệ với 37.234 tỷ đồng. Xét về số vốn điều lệ của các ngân hàng hiện nay, có thể chia làm 3 nhóm:

Nhóm 1: Ngân hàng có vốn điều lệ lớn hơn 10.000 tỷ đồng gồm Vietinbank, BIDV, Agribank, Vietcombank, Sacombank, Eximbank, SCB, Maritimebank, MB;

Nhóm 2: Ngân hàng có vốn điều lệ từ 5.000-10.000 tỷ đồng gồm ACB, Techcombank, SHB, HDBank, VPBank, LienVietPostBank, TPBank, Seabank, DongABank;

Nhóm 3: Ngân hàng có vốn điều lệ dưới 5.000 tỷ đồng gồm ABBank, Bắc Á Bank, VIB, OCB, VietABank, NamABank, NCB, BaoVietBank, NamABank, VietcapitalBank, KienLongBank.

Quy mô vốn điều lệ tăng dần qua các năm, trong đó, năm 2014 so với năm 2013, quy mô vốn điều lệ của các ngân hàng thương mại Nhà nước tăng 4,77%, quy mô vốn điều lệ của các ngân hàng thương mại cổ phần chỉ tăng 1,10%. Đó là những tỷ lệ tăng trưởng thấp nhất trong nhiều năm trở lại đây. Mặc dù đáp ứng được mức vốn pháp định và tỷ lệ CAR phần lớn đạt trên 8%, song các ngân hàng thương mại Việt Nam vẫn được xếp vào ngân hàng nhỏ và trung bình trong khu vực. Điều này ảnh hưởng không tốt tới việc các ngân hàng thương mại Việt Nam tham gia vào các liên minh thẻ, mua công nghệ thanh toán hiện đại (phần mềm bảo mật tốt) để gia tăng tiện ích cho sản phẩm thẻ.

Bảng 3.1. Vốn điều lệ của hệ thống ngân hàng giai đoạn 2012-2015

ĐVT: Tỷ đồng

30/04/2012 | 31/12/2012 | 31/12/2013 | 31/12/2014 | 30/04/2015 | |

Ngân hàng thương mại Nhà nước | 102.605 | 111.550 | 128.094 | 134.206 | 134.206 |

Ngân hàng thương mại cổ phần | 169.321 | 177.624 | 193.536 | 191.115 | 193.115 |

Ngân hàng Liên doanh, nước ngoài | 74.298 | 76.138 | 81.529 | 86.625 | 87.224 |

Toàn hệ thống | 372.824 | 392.152 | 423.983 | 435.650 | 438.828 |

Có thể bạn quan tâm!

-

Chất Lượng Dịch Vụ Trên Quan Điểm Ngân Hàng Thương Mại

Chất Lượng Dịch Vụ Trên Quan Điểm Ngân Hàng Thương Mại -

Mô Hình Chất Lượng Dịch Vụ Trong Ngân Hàng Trực Tuyến

Mô Hình Chất Lượng Dịch Vụ Trong Ngân Hàng Trực Tuyến -

Phương Pháp Nghiên Cứu Chất Lượng Dịch Vụ Thẻ Ghi Nợ Theo Cảm Nhận Của Khách Hàng

Phương Pháp Nghiên Cứu Chất Lượng Dịch Vụ Thẻ Ghi Nợ Theo Cảm Nhận Của Khách Hàng -

Tổng Số Lượng Thẻ Ngân Hàng Đã Phát Hành Lũy Kế

Tổng Số Lượng Thẻ Ngân Hàng Đã Phát Hành Lũy Kế -

Phân Tích Và Đánh Giá Điều Kiện Đảm Bảo Chất Lượng Dịch Vụ Thẻ Ghi Nợ Tại Các Ngân Hàng Thương Mại Việt Nam

Phân Tích Và Đánh Giá Điều Kiện Đảm Bảo Chất Lượng Dịch Vụ Thẻ Ghi Nợ Tại Các Ngân Hàng Thương Mại Việt Nam -

D. Cơ Cấu Nhà Cung Cấp Dịch Vụ Thẻ Mẫu Khảo Sát Khách Hàng

D. Cơ Cấu Nhà Cung Cấp Dịch Vụ Thẻ Mẫu Khảo Sát Khách Hàng

Xem toàn bộ 142 trang tài liệu này.

Nguồn: Ngân hàng Nhà nước

Ngoại trừ một số ngân hàng có vốn điều lệ bị âm, hoặc giảm, nhiều ngân hàng thương mại, đặc biệt các ngân hàng thương mại lớn đã có tăng trưởng vốn điều lệ ấn tượng như Vietinbank, BIDV, Vietcombank, Sacombank. Tăng vốn vừa là điều kiện để đảm bảo an toàn vốn, vừa là điều kiện để mở rộng chi nhánh, phòng giao dịch cũng như đầu tư cho công nghệ, ATM, POS, là điều kiện để gia tăng chất lượng dịch vụ ngân hàng nói chung, chất lượng dịch vụ thẻ ghi nợ nói riêng.

Xét về quy mô mạng lưới và tổng tài sản, Ngân hàng Nông nghiệp và Phát triển nông thôn luôn dẫn đầu toàn hệ thống các ngân hàng thương mại Việt Nam. Tổng số chi nhánh, phòng giao dịch của Agribank ước tính lên tới trên 2.300 điểm trải rộng khắp cả nước, tiếp đến là Vietinbank với 1.152 điểm. BIDV đang là ngân hàng có tổng số chi nhánh và phòng giao dịch lớn thứ ba trong phạm vi cả nước với 127 chi nhánh và 584 phòng giao dịch. Số lượng chi nhánh và phòng giao dịch của Vietcombank và ACB lần lượt là 440 và 345.Có thể thấy, việc mở rộng chi nhánh, điểm giao dịch để tiếp cận gần hơn với khách hàng là một trong những chiến lược quan trọng của các ngân hàng thương mại. Điều này sẽ tạo điều kiện thuận lợi thực hiện kế hoạch mở rộng kênh phân phối trong thời gian tới nhằm đáp ứng kịp thời nhu cầu của dân cư, doanh nghiệp ở khắp các địa phương. Bên cạnh đó, việc ứng dụng công nghệ thông tin vào các hoạt động của ngân hàng đã tạo điều kiện thuận lợi cho người dân, nhà đầu tư tiếp cận các sản phẩm, dịch vụ ngân hàng hiện đại, đặc biệt là dịch vụ thẻ. Có thể thấy, bên cạnh việc đa dạng hóa và phát triển kênh giao dịch với khách hàng thì việc hiện đại hóa và đồng bộ hóa trong mỗi ngân hàng cũng như trong toàn hệ thống đang ngày càng được các ngân hàng chú trọng. Hầu hết các ngân hàng thương mại đã phát triển tốt các hoạt động giao dịch, tra cứu thông tin... thông qua mạng lưới thẻ ghi nợ, internet và gần đây là phát triển mobile banking. Điều đó cho thấy các ngân hàng đã và

đang gia tăng đầu tư cho công nghệ nhằm phục vụ nhu cầu ngày càng đa dạng theo hướng hiện đại của khách hàng.

Bảng 3.2. Tổng tài sản của các ngân hàng thương mại giai đoạn 2010-2014

ĐVT: Tỷ đồng

2010 | 2011 | 2012 | 2013 | 2014 | |||||

% | |||||||||

% tăng | % tăng | tăng | % tăng | ||||||

Tỷ đồng | Tỷ đồng | 2011 so với | Tỷ đồng | 2012 so với | Tỷ đồng | 2012 so | Tỷ đồng | 2013 so với | |

2010 | 2011 | với | 2014 | ||||||

2013 | |||||||||

Toàn hệ thống | 4.361.023 | 4.968.316 | 113,93 | 5.657.150 | 113,86 | ||||

Vietcombank | 307.621 | 366.722 | 119,21 | 414.488 | 113,03 | 468.994 | 113,15 | 576.989 | 123,03 |

Agribank | 534.987 | 562.245 | 105,10 | 617.213 | 109,78 | 697.037 | 112,93 | 762.869 | 109,44 |

BIDV | 366.268 | 405.755 | 110,78 | 484.785 | 119,48 | 548.386 | 113,12 | 650.340 | 118,59 |

Vietinbank | 367.731 | 460.420 | 125,21 | 503.530 | 109,36 | 576.368 | 114,47 | 661.132 | 114,71 |

ACB | 205.103 | 281.019 | 137,01 | 176.308 | 62,74 | 166.599 | 94,49 | 179.610 | 107,81 |

Nguồn: Báo cáo thường niên của các Ngân hàng, Ngân hàng Nhà nước và Tính

toán của tác giả

Quy mô, cơ cấu và chất lượng tài sản quyết định đến sự tồn tại và phát triển của ngân hàng. Chất lượng tài sản có là chỉ tiêu tổng hợp nói lên chất lượng quản lý, khả năng thanh toán, khả năng sinh lời và triển vọng bền vững của một ngân hàng. Nhìn chung quy mô tổng tài sản của 5 ngân hàng nghiên cứu có sự đồng đều nhau, và đều tăng qua các năm trong suốt giai đoạn nghiên cứu. Bảng 3.2. cho thấy, quy mô tổng tài sản của Agribank lớn hơn các ngân hàng thương mại khác, tiếp theo sau đó là Vietinbank, riêng chỉ có ACB có sự chênh lệch khá lớn với các ngân hàng khác. Trong hai năm 2012 và 2013, tổng tài sản của ACB có sự giảm sút, tuy năm 2014, đã có sự khởi sắc trong tổng tài sản của ACB với 179,610 tỷ đồng, nhưng vẫn chỉ xấp xỉ bằng

¼ tổng tài sản của Agirbank. Tuy vậy, xét về tốc độ tăng trưởng tổng tài sản đặc biệt trong hai năm gần đây (2013 và 2014) của Agribank và ACB không cao bằng các ngân hàng thương mại còn lại và luôn thấp hơn tốc độ tăng của trung bình ngành.

Hình 3.2. Tổng tài sản của các ngân hàng thương mại tính đến tháng 7/2015

Nguồn: BizLive

So với 2014, tổng tài sản của các ngân hàng thương mại năm 2015 tăng đáng kể do lạm phát thấp, lãi suất huy động hấp dẫn so với các kênh đầu tư khác. Nguồn tiền huy động tăng trưởng ổn định là cơ sở để các ngân hàng thương mại tăng trưởng tín dụng và các hoạt động khác, trong đó có hoạt động thanh toán.

3.1.2. Tình hình cân đối giữa huy động vốn và dư nợ tín dụng

Huy động nguồn vốn tốt là biểu hiện khả năng chiếm lĩnh và mở rộng thị phần của các ngân hàng thương mại thông qua các loại hình sản phẩm thu hút vốn tiền gửi từ các đối tượng khách hàng. Hơn nữa, khi quy mô nguồn vốn lớn và cơ cấu hợp lý sẽ cho phép ngân hàng thương mại phát triển các hoạt động kinh doanh như cho vay, đầu tư và cung cấp dịch vụ tài chính khác. Khả năng huy động vốn được xác định bởi quy mô và tốc độ tăng trưởng của nguồn vốn cùng với thời gian.

Trong giai đoạn 2010-2014 các ngân hàng có mức tăng trưởng huy động vốn tương đối ổn định. Riêng ACB, vốn huy động năm 2012 và 2013 thấp hơn các năm trước, nhưng tình hình này đã được cải thiện trong năm 2014. Bên cạnh đó, tăng trưởng dư nợ của Vietcombank, Agribank và BIDV tương đối ổn định và xấp xỉ tốc độ tăng trưởng dư nợ bình quân toàn ngành. Riêng tốc độ tăng trưởng dư nợ tín dụng của Vietinbank luôn cao hơn tăng trưởng dư nợ bình quân toàn ngành; Trong khi đó, tăng trưởng dư nợ tín dụng của ACB luôn không đạt mức trung bình.

Bảng 3.3. Tăng trưởng dư nợ tín dụng và vốn huy động của các ngân hàng thương mại giai đoạn 2010 - 2014

(%) Tăng trưởng dư nợ tín dụng | (%) Tăng trưởng huy động vốn | |||||||

2011 | 2012 | 2013 | 2014 | 2011 | 2012 | 2013 | 2014 | |

Bình quân hệ thống (ngành) | 112,52 | 114,16 | ||||||

Vietcombank | 118,40 | 115,16 | 113,73 | 117,85 | 142,63 | 125,75 | 109,97 | 126,31 |

Agribank | 107,02 | 108,24 | 110,44 | 114,08 | 106,61 | 110,02 | 113,91 | 110,20 |

BIDV | 115,64 | 115,64 | 115,04 | 113,98 | 97,19 | 146,23 | 116,40 | 120,44 |

Vietinbank | 125,29 | 138,27 | 113,39 | 117,95 | 123,70 | 109,49 | 111,21 | 116,30 |

ACB | 117,91 | 100,01 | 104,26 | 108,52 | 128,05 | 68,02 | 94,66 | 108,63 |

Nguồn: Báo cáo thường niên của các Ngân hàng; Ngân hàng Nhà nước và Tính

toán của tác giả

Bảng 3.4. Tỷ lệ dư nợ tín dụng/vốn huy động của các ngân hàng thương mại giai đoạn 2010-2014

ĐVT: %

2010 | 2011 | 2012 | 2013 | 2014 | |

Vietcombank | 104,38 | 86,65 | 79,35 | 82,07 | 76,57 |

Agribank | 87,33 | 87,67 | 86,25 | 83,62 | 86,57 |

BIDV | 100,90 | 120,05 | 94,95 | 93,84 | 88,80 |

Vietinbank | 68,94 | 69,83 | 88,19 | 89,92 | 91,19 |

ACB | 47,61 | 43,84 | 64,46 | 70,99 | 70,92 |

Nguồn: Báo cáo thường niên của các Ngân hàng; Ngân hàng Nhà nước và Tính

toán của tác giả

Có thể thấy, mức độ an toàn trong tăng trưởng dư nợ của hệ thống ngân hàng thương mại giai đoạn 2010-2014 ở mức tương đối cao. Mặc dù tốc độ tăng trưởng tín dụng của các ngân hàng thương mại cao nhưng tốc độ tăng trưởng huy động vốn cũng tăng tương ứng, đáp ứng được nhu cầu vốn cho hoạt động tín dụng, vì vậy 05 ngân hàng thương mại trên vẫn đảm bảo được khả năng thanh khoản với tỷ lệ dư nợ tín dụng/vốn huy động trung bình luôn ở mức xấp xỉ 82%. Trong đó, tỷ lệ dư nợ tín dụng/vốn huy động của BIDV ở mức cao nhất (xấp xỉ 99,7%) nhưng vẫn thấp hơn 100%. Trong khi đó tỷ lệ dư nợ tín dụng/vốn huy động của ACB trong năm 2010-2011 lại ở mức thấp, xấp xỉ 45,7%,điều này chứng tỏ khả năng sử dụng vốn của ACB không hiệu quả, tuy vậy, trong ba năm tiếp theo tỷ lệ này đã tăng lên xấp xỉ 70%, cho thấy chuyển biến tích cực trong sử dụng vốn của ACB.

3.1.3. Rủi ro

Kinh doanh ngân hàng là kinh doanh rủi ro hay nói cách khác hoạt động ngân hàng luôn phải đối diện với rủi ro như rủi ro tín dụng, lãi suất, tỷ giá, thanh khoản, tác nghiệp... Giai đoạn 2007 – 2010, hệ thống ngân hàng thương mại Việt Nam chịu áp lực bất ổn vĩ mô (tăng trưởng nóng của thị trường bất động sản, thanh khoản giảm sút, lãi suất tăng cao...), và từ 2010 đến 2014 nợ xấu tăng cao trước sự suy thoái của thị trường bất động sản và việc thua lỗ của hàng nghìn doanh nghiệp. Nợ xấu đã đẩy hệ thống ngân hàng vào tình trạng vô cùng khó khăn.

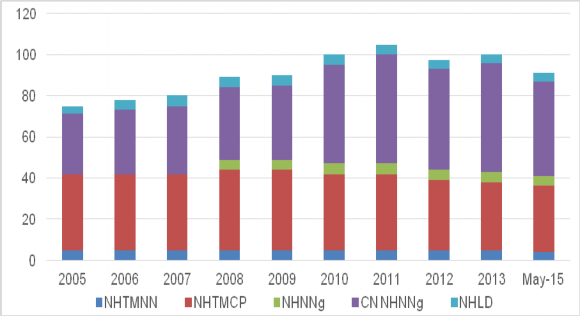

Hình 3.3. Tỷ lệ nợ xấu toàn hệ thống qua các năm

Nguồn: Ngân hàng Nhà nước

Từ năm 2010 đến tháng 6/2015, tỷ lệ nợ xấu toàn hệ thống ngân hàng tăng nhanh từ 2,1% (năm 2010) đến 3,72% (T6/2015), trong đó năm 2012 tỷ lệ này cao nhất 4,08% trong khi ngưỡng chung mà Ngân hàng Nhà nước đặt ra là 3%. Một số ngân hàng có tỷ lệ này trên 6%. Nhiều ngân hàng bộc lộ quản trị yếu kém, sức sinh lời thấp, thậm chí thua lỗ, buộc phải sáp nhập hoặc bị Ngân hàng Nhà nước mua không đồng.

3.1.4. Khả năng sinh lời của các ngân hàng thương mại

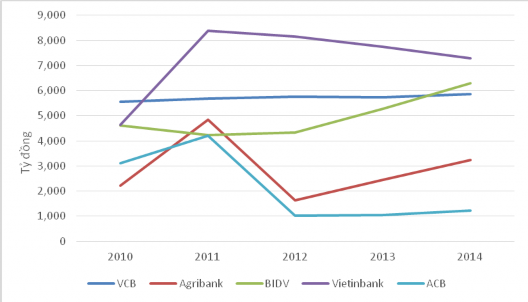

Lợi nhuận là chỉ tiêu tổng hợp phản ánh hiệu quả kinh doanh cũng như để đánh giá sự phát triển bền vững của một ngân hàng. Hiệu quả hoạt động và khả năng sinh lời của ngân hàng có mối quan hệ chặt chẽ với nhau. Hình 3.4. cho thấy ngoại trừ Vietcombank vẫn duy trì được mức lợi nhuận ổn định qua các năm từ 2010 đến 2014, thì lợi nhuận trước thuế của các ngân hàng thương mại đều biến động mạnh do ảnh hưởng của sự bất ổn kinh tế. Cụ thể, lợi nhuận trước thuế của hầu hết các ngân hàng thương mại đều tăng đột biến trong năm 2011 và giảm mạnh ở năm 2012. Sở dĩ có sự giảm mạnh trong lợi nhuận trước thuế của các ngân hàng thương mại năm 2012 vì một phần do chênh lệch đầu vào - đầu ra của giá vốn thấp dần trong năm này và một phần vì các ngân hàng thương mại phải trích lập rủi ro nợ xấu nhiều.

Hình 3.4. Lợi nhuận trước thuế của các ngân hàng thương mại giai đoạn 2010-2014

Giai đoạn 2010-2014, tăng trưởng lợi nhuận của Vietcombank tuy ổn định nhưng lại ở mức thấp, trong khi Vietinbank bứt phá và vượt trội. Mặc dù có sự giảm nhẹ trong lợi nhuận của Vietinbank từ năm 2010, nhưng xét về giá trị tuyệt đối, tổng lợi nhuận của Vietinbank luôn ở mức cao hơn các ngân hàng thương mại khác. Trong khi đó, từ năm 2012 đến nay, tổng lợi nhuận trước thuế của các ngân hàng còn lại đều có dấu hiệu tăng trưởng, tuy vậy lợi nhuận trước thuế của Agribank và ACB vẫn ở mức thấp so với các ngân hàng thương mại trong nhóm.

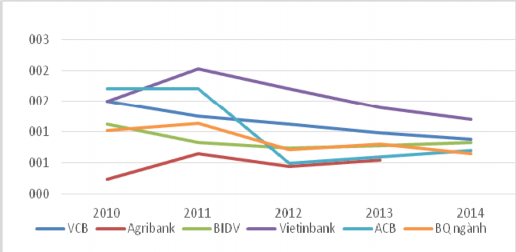

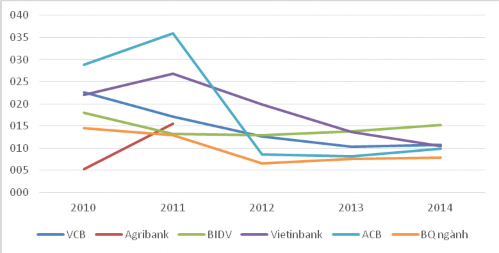

Bên cạnh đó, khi phân tích về khả năng sinh lời của các ngân hàng thương mại không thể không kể đến hai chỉ số cơ bản là tỷ số lợi nhuận ròng trên vốn chủ sở hữu (ROE) và tỷ số lợi nhuận ròng trên tài sản (ROA).

Hình 3.5. Chỉ số sinh lợi ROA (%)

Hình 3.6. Chỉ số sinh lợi ROE (%)

Trong giai đoạn 2010-2014, hoạt động của các ngân hàng thương mại được nghiên cứu luôn đạt hiệu quả cao với chỉ số sinh lợi ROA và ROE luôn cao hơn so với trung bình ngành, ngoại trừ Agribank. Điều này chứng tỏ, khả năng sinh lời của các ngân hàng này từ nguồn vốn chủ sở hữu là khá ổn định. Cụ thể là, chỉ số ROA và ROE của Vietinkbank luôn đạt mức cao và ổn định trong suốt khoảng thời gian nghiên cứu. Trong khi đó, so với các ngân hàng còn lại, Agribank có chỉ số ROA thấp hơn nhưng lại duy trì ở mức tăng trưởng tương đối ổn định.

3.2. Phân tích và đánh giá chất lượng dịch vụ thẻ ghi nợ tại các ngân hàng thương mại Việt Nam

3.2.1. Gia tăng số lượng thẻ góp phần giảm thanh toán bằng tiền mặt

Vào đầu những năm 1990, làn sóng du lịch và kinh doanh, đầu tư đổ vào Việt Nam với quy mô lớn đã hình thành nên nhu cầu sử dụng thẻ tín dụng. Một số ngân hàng Việt Nam với tiềm lực tài chính mạnh đã nhanh nhạy bước chân vào khai thác thị trường đầy tiềm năng này. Dịch vụ chấp nhận thẻ ở Việt Nam bắt đầu xuất hiện từ năm 1992 và ngân hàng cung cấp dịch vụ rút tiền bằng thẻ tín dụng đầu tiên là Vietinbank (tên trước năm 2008 là Incombank). Trong giai đoạn 1996-2001, thị trường thẻ Việt Nam còn sơ khai, các sản phẩm thẻ chủ yếu là thẻ quốc tế chỉ đáp ứng nhu cầu của tầng lớp dân cư có thu nhập cao khi mua sắm hàng hoá dịch vụ ở nước ngoài. Từ năm 2002, sản phẩm thẻ ghi nợ nội địa lần đầu tiên được phát hành tại Việt Nam, người dân đã bắt đầu biết đến một phương tiện thanh toán tiện lợi, nhanh gọn, dễ đăng ký, dễ sử dụng hoạt động dựa trên cơ sở tài khoản cá nhân.

Năm 2003, 2 loại thẻ nội địa dùng trên ATM (thẻ ghi nợ) là Connect 24 của Vietcombank và F@asAcess của Techcombank, tổng số lượng thẻ phát hành (gồm cả

thẻ nội địa và thẻ quốc tế) mới đạt 234.000 thẻ. Tuy nhiên, dịch vụ thẻ chỉ thực sự sôi động vào những năm 2006-2007 khi Chính phủ ban hành Quyết định số 291/2006/TTg về triển khai Đề án thanh toán không dùng tiền mặt giai đoạn 2006-2011 và đặc biệt là sự ra đời của Quyết định số 20/2007/NHNN của Thống đốc Ngân hàng Nhà nước Việt Nam điều chỉnh các quy định về phát hành, thanh toán, sử dụng và cung cấp dịch vụ hỗ trợ hoạt động thẻ ngân hàng. Điều này đã góp phần tạo một hành lang pháp lý rất quan trọng cho hoạt động thanh toán và phát hành thẻ.

Bảng 3.5. Số lượng thẻ ngân hàng phân theo tính chất thanh toán

Đơn vị: Triệu thẻ

2010 | 2011 | +/- (%) | 2012 | +/- (%) | 2013 | +/- (%) | 2014 | +/- (%) | |

Thẻ trả trước | 1,14 | 1,47 | 1,79 | 2,66 | 3,51 | ||||

Thẻ tín dụng | 0,44 | 1,05 | 1,60 | 2,43 | 3,29 | ||||

Thẻ ghi nợ | 30,11 | 39,48 | 31,12 | 50,90 | 28,92 | 61,10 | 20,9 | 73,59 | 20,44 |

Tổng | 31,69 | 42,00 | 32,53 | 54,29 | 29,26 | 66,19 | 21,92 | 80,39 | 21,45 |

Nguồn: Ngân hàng Nhà nước Việt Nam

Bảng 3.6. Tỷ trọng các loại thẻ

2010 | 2011 | 2012 | 2013 | II/2014 | |

Thẻ trả trước | 4% | 4% | 3% | 4% | 4% |

Thẻ tín dụng | 1% | 3% | 3% | 4% | 4% |

Thẻ ghi nợ | 95% | 94% | 94% | 92% | 92% |

Tổng | 100% | 100% | 100% | 100% | 100% |

Nguồn: Ngân hàng Nhà nước Việt Nam

Tỷ lệ thẻ ghi nợ vẫn chiếm tới hơn 90% qua các năm.Tuy nhiên tỷ trọng này đang có xu hướng giảm dần, thay vào đó là tỷ trọng đang tăng lên của thẻ tín dụng. Số lượng thẻ đã có sự tăng trưởng khá nhanh, tổng số thẻ 2010 là 31,69 triệu thẻ thì đến 2014 tăng lên 73,59 triệu thẻ, gấp trên 2 lần. Năm 2010, có trên 30 triệu thẻ ghi nợ, thì đến giữa năm 2014, con số đó đã tăng lên 66,3 triệu thẻ, tăng hơn 2,3 lần. Tính đến ngày 31/12/2014, tổng số lượng thẻ phát hành ở mức trên 80,39 triệu chiếc tăng trưởng hơn 21% so với năm 2013 và tăng mạnh gấp 3 lần so với năm 2010. Sang quý III/2015, lượng thẻ lại có sự gia tăng đáng kể đạt mức 96,26 triệu chiếc. Như vậy, với dân số Việt Nam hiện có khoảng 92 triệu người thì trung bình mỗi người dân đã sử dụng hơn 1 thẻ ngân hàng.