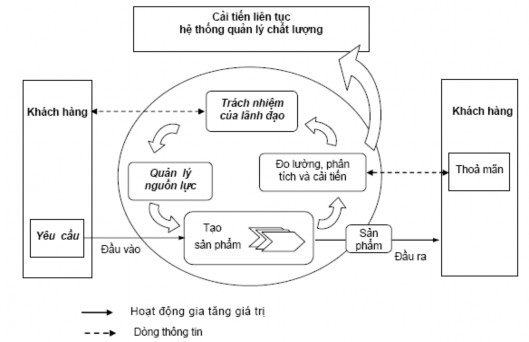

Hình 2.1. Mô hình cách tiếp cận theo quá trình

2.1.2. Các bước nghiên cứu

Lựa chọn Trách nhiệm của lãnh đạo: Coi quá trình cung cấp dịch vụ thẻ ghi nợ là của toàn hệ thống ngân hàng thương mại Việt Nam. Trách nhiệm lãnh đạo bao gồm Ngân hàng Nhà nước Việt Nam và chủ sở hữu/hoặc các nhà quản lý Ngân hàng thương mại Việt Nam.

Quản lý nguồn lực: Xem xét môi trường pháp lý, cơ sở hạ tầng của hoạt động cung cấp dịch vụ thẻ ghi nợ.

Đo lường, phân tích và cải tiến: Các tiêu chí phản ảnh kết quả hoạt động dịch vụ thẻ ghi nợ, góp phần gia tăng hiệu quả hoạt động của hệ thống ngân hàng thương mại Việt Nam, và giảm tỷ lệ thanh toán không dùng tiền mặt tại Việt Nam.

- Năng lực của tổ chức cung cấp dịch vụ thẻ ghi nợ, trong trường hợp này là hệ thống ngân hàng thương mại thông qua một số tiêu chí như Quy mô ngân hàng, tổng tài sản và vốn chủ sở hữu; Rủi ro; và Khả năng sinh lời của hệ thống ngân hàng thương mại.

- Tăng tỷ trọng thanh toán không dùng tiền mặt đối với đời sống kinh tế thông qua một số chỉ tiêu như gia tăng số lượng thẻ ghi nợ; gia tăng tiện ích dịch vụ thẻ ghi nợ; gia tăng giao dịch thanh toán thẻ; giảm tỷ trọng rút tiền mặt trong giao dịch thẻ.

Thỏa mãn nhu cầu của khách hàng: Điều tra cảm nhận của khách hàng (mục 2.2)

Nội dung 2.1 của luận án được thể hiện cụ thể ở chương 3. Thông qua quan điểm về phát triển bền vững của hệ thống ngân hàng thương mại cũng như các nhân tố ảnh

hưởng đến chất lượng dịch vụ thẻ ghi nợ. Chương 3 luận án sẽ trình bày một cách cụ thể hơn về khía cạnh đảm bảo chất lượng dịch vụ thẻ ghi nợ đồng thời đảm bảo tiêu chí phát triển bền vững của các ngân hàng thương mại.

2.2. Phương pháp nghiên cứu chất lượng dịch vụ thẻ ghi nợ theo cảm nhận của khách hàng

Nghiên cứu định tính được tiến hành trước nhằm kiểm tra độ phù hợp và điều chỉnh mô hình lý thuyết, đồng thời giúp khám phá, bổ sung và điều chỉnh các biến quan sát dùng để đo lường các khái niệm nghiên cứu, đảm bảo thang đo xây dựng phù hợp với lý thuyết và được cụ thể hóa bằng thực tế. Thông qua tham khảo ý kiến chuyên gia bằng kỹ thuật thảo luận nhóm, kết quả nghiên cứu định tính được sử dụng để thiết kế bảng hỏi sơ bộ. Nghiên cứu chính thức được thực hiện bằng phương pháp nghiên cứu định lượng. Nghiên cứu này được thực hiện bằng hình thức phỏng vấn trực tuyến đối với khách hàng sử dụng dịch vụ thẻ ghi nợ. Khách hàng chủ yếu ở đây là người làm công hưởng lương, sinh viên đang sinh sống và làm việc trên địa bàn Hà Nội – một trong những địa phương dịch vụ thẻ ghi nợ được triển khai đầu tiên và rộng rãi.

2.2.1. Thiết kế nghiên cứu

2.2.1.1. Các bước nghiên cứu

Nghiên cứu được thực hiện qua các bước cụ thể sau:

Bước 1: Nghiên cứu tổng quan lý thuyết để lựa chọn mô hình lý thuyết.

Bước 2: Xây dựng bảng hỏi thu thập dữ liệu. Bảng hỏi sử dụng thang đo Likert 5 điểm, với 1 là rất không đồng ý và 5 là rất đồng ý. Bảng hỏi được chuyển đến khách hàng của các ngân hàng thương mại trên địa bàn thành phố Hà Nội thông qua email.

Bước 3: Phân tích mô hình đo lường nhằm kiểm định thang đo. Để đánh giá độ

tin cậy và giá trị của thang đo, các chỉ số Cronbach’s Alpha được sử dụng.

Bước 4: Phân tích thành phần chính để xác định các thành phần chính từ thang

đo chất lượng dịch vụ.

Bước 5: Phân tích hồi quy và phương sai để xem xét các mối quan hệ về chất lượng dịch vụ.

Bước 6: Tổng hợp kết quả nghiên cứu trên cơ sở kết quả phân tích thành phần chính, phương sai và hồi quy.

Bước 7: Kết luận và đưa ra các giải pháp.

2.2.1.2. Tổng thể và mẫu nghiên cứu

Tổng thể đối tượng của nghiên cứu này là toàn bộ khách hàng của ngân hàng thương mại - sinh viên và người làm công hưởng lương trên địa bàn thành phố Hà Nội (các giảng viên đại học). Đối với đối tượng sinh viên, được sự giúp đỡ của các giảng viên các trường đại học là những người gửi bảng hỏi thông qua lớp trưởng đến các thành viên trong lớp. Đối với những người làm công hưởng lương, đối tượng nhận bảng hỏi chính là các thầy cô ở các trường đại học trên địa bàn Hà Nội qua cơ sở dữ liệu email của trường để gửi bảng hỏi cho các thầy cô. Khảo sát lựa chọn 2 đối tượng chính là sinh viên, những người làm công hưởng lương. Có ba lý do lựa chọn 2 đối tượng này:

- Sinh viên và người hưởng lương là những người có kiến thức, hiểu biết quy chế sử dụng dịch vụ thẻ ghi nợ. Ngoài ra sinh viên có thể xem là đại diện cho tuổi trẻ năng động và dễ cập nhật, sử dụng các dịch vụ mới với các phương tiện hiện đại.

- Sinh viên và người hưởng lương sử dụng thẻ ghi nợ có giao dịch thường xuyên với các ngân hàng và có khả năng sử dụng nhiều hơn các loại dịch vụ đi kèm.

- Sinh viên và người hưởng lương cũng là những người đầu tiên sử dụng dịch vụ thẻ ghi nợ của các ngân hàng và họ có đủ khả năng đánh giá chất lượng dịch vụ cũng như có xu hướng mong muốn được hưởng dịch vụ có chất lượng tốt hơn.

Địa bàn khảo sát được lựa chọn là Thành phố Hà Nội. Đây là một trong các địa bàn tập trung dân cư có nhu cầu sử dụng các dịch vụ ngân hàng lớn và thực tế cũng là một trong các địa bàn mà các ngân hàng triển khai dịch vụ thẻ ghi nợ đầu tiên. Ở Hà Nội dịch vụ thẻ ghi nợ triển khai trên diện rộng và cũng phát sinh nhiều vấn đề cần phải giải quyết trong các năm qua. Về người cung cấp dịch vụ, luận án lựa chọn các ngân hàng lớn như Agribank, Vietinbank, BIDV, Vietcombank. Ngoài ra có thể thu nhận thông tin từ khách hàng của các ngân hàng khác.

Về kích thước mẫu nghiên cứu, tổng hợp từ các nghiên cứu trước đây thì cỡ mẫu tối ưu phụ thuộc vào kỳ vọng về độ tin cậy, phương pháp phân tích dữ liệu, phương pháp ước lượng được sử dụng trong nghiên cứu, các tham số cần ước lượng và kết cấu của các nhóm.

Cụ thể, theo Tabachnick và Fidell (1996), để phân tích hồi quy tốt nhất thì kích thước mẫu phải đảm bảo theo công thức: n>= 8m +50 (trong đó n là cỡ mẫu, m là số biến độc lập trong mô hình).

Theo Aprimer thì cỡ mẫu phải đảm bảo: n>= 104 + m (với m là số lượng biến

độc lập và phụ thuộc) hoặc n>= 50 + m nếu m<5.

Trong trường hợp sử dụng phương pháp phân tích nhân tố, theo Hair và cộng sự thì kích thước mẫu tối thiểu phải là 50, tốt hơn là 100 và tỷ lệ số quan sát/biến đo lường là 5/1, nghĩa là mỗi biến đo lường cần tối thiểu 5 quan sát.

Do nghiên cứu này có sử dụng cả phương pháp phân tích nhân tố và hồi quy, mô hình nghiên cứu có 21 biến đo lường. Vì vậy nếu theo nguyên tắc 5 quan sát/biến đo lường thì cỡ mẫu tối thiểu là 105 quan sát.

Để phù hợp với nghiên cứu, để chọn mẫu có tính đại diện cho tổng thể, phương pháp lấy mẫu được chọn là phương pháp lấy mẫu tiện lợi. Số lượng bảng hỏi phát ra là 500 bản, và thu về được 270 bản. Tuy nhiên, sau khi sàng lọc và loại bỏ các bản không hợp lệ (các bản không có đủ đáp án, các bản có câu trả lời giống nhau trong hầu hết các câu hỏi) tác giả chỉ sử dụng 228 bản hợp lệ trong phân tích chính thức.

2.2.1.3. Thang đo

a) Xây dựng thang đo

Với mục tiêu đánh giá được mức độ kỳ vọng và cảm nhận của khách hàng và xem đó là cấp độ chất lượng của dịch vụ, mô hình Servqual có thể lựa chọn các thang đo khác nhau. Với tính chất của thị trường dịch vụ ngân hàng Việt Nam, thẻ ghi nợ vẫn là dịch vụ mới và hiểu biết về dịch vụ này của khách hàng chưa đủ sâu. Nghiên cứu lựa chọn thang đo Likert với 5 mức, vừa đủ để phân lớp theo cách thức thông thường về chất lượng, độ ưa thích như các thang đo khác, vừa không quá chi tiết hơn mức có thể phân biệt mức độ của chất lượng dịch vụ.

Chất lượng dịch vụ được biết đến là một yếu tố quan trọng trong ngân hàng, và Servqual cung cấp một kỹ thuật để đánh giá và quản lý chất lượng dịch vụ (Buttle, 1996). Khái niệm này được đề xuất bởi Parasuraman và cộng sự (1985, 1988). Nhiều nhà nghiên cứu khác đã sử dụng khuôn khổ Servqual làm cơ sở cho các nghiên cứu của họ, và do đó Servqual “đã chắc chắn đã có một tác động lớn đến cộng đồng kinh doanh và học thuật” (Buttle, 1996), và là một tham chiếu để sử dụng trong quản lý chất lượng dịch vụ” (Christopher và cộng sự, 2002). Nhiều nghiên cứu đã được thực hiện trong ngành công nghiệp ngân hàng bằng cách sử dụng mô hình Servqual.

Mô hình đưa ra 5 khoảng cách chất lượng dịch vụ:

- Khoảng cách 1 (Gap 1) là sai biệt giữa kỳ vọng của khách hàng và cảm nhận của nhà cung cấp dịch vụ về kỳ vọng đó. Sự diễn dịch kỳ vọng của khách hàng khi không hiểu thấu đáo các đặc trưng chất lượng dịch vụ, đặc trưng khách hàng tạo ra sai biệt này.

- Khoảng cách 2 (Gap 2) được tạo ra khi nhà cung cấp gặp các khó khăn, trở ngại khách quan lẫn chủ quan khi chuyển các kỳ vọng được cảm nhận sang các tiêu chí chất lượng cụ thể và chuyển giao chúng đúng như kỳ vọng. Các tiêu chí này trở thành các thông tin tiếp thị đến khách hàng.

- Khoảng cách 3 (Gap 3) hình thành khi nhân viên chuyển giao dịch vụ cho khách hàng không đúng các tiêu chí đã định. Vai trò nhân viên giao dịch trực tiếp rất quan trọng trong tạo ra chất lượng dịch vụ.

- Khoảng cách 4 (Gap 4) là sai biệt giữa dịch vụ chuyển giao và thông tin mà khách hàng nhận được. Thông tin này có thể làm tăng kỳ vọng nhưng có thể làm giảm chất lượng dịch vụ cảm nhận khi khách hàng không nhận đúng những gì đã cam kết.

- Khoảng cách 5 (Gap 5) hình thành từ sự khác biệt giữa chất lượng cảm nhận và chất lượng kỳ vọng khi khách hàng sử dụng dịch vụ. Parasuraman và cộng sự (1985) cho rằng chất lượng dịch vụ chính là khoảng cách thứ 5. Khoảng cách này lại phụ thuộc vào 4 khoảng cách trước như: Gap 5 = f(Gap 1, Gap 2, Gap 3, Gap 4). Vì thế, để rút ngắn khoảng cách thứ 5 hay làm tăng chất lượng dịch vụ, nhà cung cấp dịch vụ phải nỗ lực rút ngắn các khoảng cách này.

Với phương châm khách hàng là người đánh giá chất lượng dịch vụ tốt nhất, nghiên cứu sử dụng Gap 5 để đo kỳ vọng và cảm nhận về các khía cạnh khác nhau của khách hàng đối với cơ sở cung cấp dịch vụ. Nội dung khảo sát được thể hiện trên phiếu khảo sát với 5 khía cạnh của dịch vụ thẻ ghi nợ. Mỗi khía cạnh tương ứng 1 nhóm biến. Các khía cạnh này được xác định từ việc phân tích các nghiên cứu đã thực hiện trong và ngoài nước. Đó là: Hình ảnh trực quan của nhà cung cấp dịch vụ thẻ ghi nợ; Độ tin cậy trong cung cấp dịch vụ thẻ ghi nợ; Khả năng đáp ứng nhu cầu khách hàng; Năng lực phục vụ và Sự đồng cảm với khách hàng. Trong mỗi khía cạnh các nội dung cụ thể được chọn, với 5 nhóm và 21 biến quan sát đã chọn phản ánh được các đặc trưng tạo nên nội dung của khía cạnh tương ứng.

Nhân tố (nhóm biến) thứ nhất là Hình ảnh trực quan gồm 5 tiêu chí thành phần, được đánh giá về tổng thể và chi tiết trên cơ sở kỳ vọng và cảm nhận của khách hàng khi sử dụng dịch vụ thẻ ghi nợ:

(1). Hình ảnh trực quan - Tangibles (TA):

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

Có thể bạn quan tâm!

-

Chất lượng dịch vụ thẻ ghi nợ tại các ngân hàng thương mại Việt Nam - 2

Chất lượng dịch vụ thẻ ghi nợ tại các ngân hàng thương mại Việt Nam - 2 -

Chất Lượng Dịch Vụ Trên Quan Điểm Ngân Hàng Thương Mại

Chất Lượng Dịch Vụ Trên Quan Điểm Ngân Hàng Thương Mại -

Mô Hình Chất Lượng Dịch Vụ Trong Ngân Hàng Trực Tuyến

Mô Hình Chất Lượng Dịch Vụ Trong Ngân Hàng Trực Tuyến -

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam -

Tổng Số Lượng Thẻ Ngân Hàng Đã Phát Hành Lũy Kế

Tổng Số Lượng Thẻ Ngân Hàng Đã Phát Hành Lũy Kế -

Phân Tích Và Đánh Giá Điều Kiện Đảm Bảo Chất Lượng Dịch Vụ Thẻ Ghi Nợ Tại Các Ngân Hàng Thương Mại Việt Nam

Phân Tích Và Đánh Giá Điều Kiện Đảm Bảo Chất Lượng Dịch Vụ Thẻ Ghi Nợ Tại Các Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 142 trang tài liệu này.

![]()

![]()

![]()

![]()

![]()

TAR

TA1. Ngân hàng có trang thiết bị hiện đại.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

TA1R

TA2.Cơ sở vật chất của ngân hàng trông hấp dẫn, trang web của ngân hàng trông chuyên nghiệp.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

TA2R

TA3. Nhân viên của ngân hàng có trang phục gọn gàng, lịch sự.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

TA3R

TA4. Các phương tiện vật chất trong hoạt động dịch vụ thẻ ghi nợ rất hấp dẫn tại ngân hàng.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

TA4R

TA5. Ngân hàng bố trí thời gian làm việc và phương tiện vật chất thuận tiện cho việc giao dịch dịch vụ thẻ ghi nợ.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

TA5R

Nhân tố (nhóm biến) thứ hai là Độ tin cậy gồm 5 tiêu chí thành phần, được đánh giá về tổng thể và chi tiết trên cơ sở kỳ vọng và cảm nhận của khách hàng khi sử dụng dịch vụ thẻ ghi nợ:

(2). Độ tin cậy - Reliability (RL):

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RLR

RL1. Ngân hàng luôn thực hiện các dịch vụ thẻ ghi nợ đúng như những gì đã hứa.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RL1R

RL 2. Khi anh/chị có thắc mắc hay khiếu nại, ngân hàng luôn giải quyết thỏa đáng.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RL2R

RL 3.Ngân hàng thực hiện dịch vụ thẻ ghi nợ đúng ngay từ lần đầu tiên.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RL3R

RL 4.Ngân hàng cung cấp dịch vụ thẻ ghi nợ đúng vào thời điểm mà ngân hàng hứa.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RL4R

RL 5.Ngân hàng thông báo cho anh/chị khi nào thì dịch vụ thẻ ghi nợ được thực hiện.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RL5R

Nhân tố (nhóm biến) thứ ba là Khả năng đáp ứng gồm 3 tiêu chí thành phần, được đánh giá về tổng thể và chi tiết trên cơ sở kỳ vọng và cảm nhận của khách hàng khi sử dụng dịch vụ thẻ ghi nợ:

(3). Khả năng đáp ứng- Responsiveness (RN):

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RNR

RN1. Nhân viên của ngân hàng phục vụ anh/chị một cách tận tình.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RN1R

RN2. Nhân viên của ngân hàng luôn sẵn sàng giúp đỡ anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RN2R

RN3. Nhân viên của ngân hàng luôn phục vụ anh/chị chu đáo trong giờ cao điểm.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

RN3R

Nhân tố (nhóm biến) thứ tư là Năng lực phục vụ gồm 4 tiêu chí thành phần, được đánh giá về tổng thể và chi tiết trên cơ sở kỳ vọng và cảm nhận của khách hàng khi sử dụng dịch vụ thẻ ghi nợ:

(4). Năng lực phục vụ - Assurance (AS):

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

ASR

AS1. Nhân viên ngân hàng ngày càng tạo sự tin tưởng đối với anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

AS1R

AS2. Mức độ an toàn khi sử dụng dịch vụ thẻ ghi nợ của ngân hàng.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

AS2R

AS3. Nhân viên ngân hàng bao giờ cũng tỏ ra lịch sự, nhã nhặn với anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

AS3R

AS4. Nhân viên ngân hàng có kiến thức chuyên môn trả lời các câu hỏi của anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

AS4R

Nhân tố (nhóm biến) thứ năm là Sự đồng cảm gồm 4 tiêu chí thành phần, được đánh giá về tổng thể và chi tiết trên cơ sở kỳ vọng và cảm nhận của khách hàng khi sử dụng dịch vụ thẻ ghi nợ:

(5). Sự đồng cảm - Empathy (EM):

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

EMR

EM1. Ngân hàng thể hiện sự quan tâm đến cá nhân anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

|

|

|

|

|

![]()

![]()

![]()

![]()

![]()

EM1R

EM2. Ngân hàng có những nhân viên thể hiện sự quan tâm đến cá nhân anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

EM2E

![]()

![]()

![]()

![]()

![]()

EM2R

EM3. Ngân hàng thể hiện sự chú ý đặc biệt đến những quan tâm nhiều nhất của anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

EM3E

![]()

![]()

![]()

![]()

![]()

EM3R

EM4. Nhân viên ngân hàng hiểu được những nhu cầu đặc biệt và lợi ích của anh/chị.

Rất thấp Thấp Trung bình Cao Rất cao

EM4E

![]()

![]()

![]()

![]()

![]()

EM4R

b) Độ tin cậy của thang đo

Để xem xét độ tin cậy của thang đo, hệ số Cronbach’s Alpha được áp dụng. Phương pháp này cho phép người phân tích loại bỏ các biến không phù hợp và hạn chế các biến rác trong quá trình nghiên cứu và đánh giá độ tin cậy của thang đo bằng hệ số Cronbach’s Alpha.

Những biến có hệ số tương quan biến tổng (item-total corellation) nhỏ hơn 0,3 sẽ bị loại. Thang đo có hệ số Cronbach’s Alpha từ 0,6 trở lên là có thể sử dụng được trong trường hợp khái niệm nghiên cứu mới. Thông thường, thang đo có Cronbach’s Alpha từ 0,7 đến 0,8 là có thể sử dụng được. Nhiều nhà nghiên cứu cho rằng khi thang đo có hệ số Cronbach’s Alpha từ 0,8 đến gần 1 là thang đo lường tốt nhất.

Sử dụng hệ số Cronbach's Alpha để đánh giá bảng hỏi, thang đo và dữ liệu cho từng nhóm biến ta có kết quả:

Bảng 2.1. Hệ số Cronbach’s Alpha của các nhóm biến

Cronbach's Alpha | Biến | Cronbach's Alpha khi bỏ biến | |

TAE | .873 | TA1E | .849 |

TA2E | .843 | ||

TA3E | .850 | ||

TA4E | .837 | ||

TA5E | .852 | ||

TAR | .822 | TA1R | .782 |

TA2R | .766 | ||

TA3R | .804 | ||

TA4R | .771 | ||

TA5R | .809 | ||

RLE | .917 | RL1E | .900 |

RL2E | .897 | ||

RL3E | .895 | ||

RL4E | .897 | ||

RL5E | .902 | ||

RLR | .843 | RL1R | .803 |

RL2R | .819 | ||

RL3R | .819 | ||

RL4R | .802 | ||

RL5R | .816 | ||

RNE | .918 | RN1E | .866 |

RN2E | .868 | ||

RN3E | .912 | ||

RNR | .877 | RN1R | .824 |

RN2R | .769 | ||

RN3R | .882 | ||

ASE | .915 | AS1E | .880 |

AS2E | .887 | ||

AS3E | .891 | ||

AS4E | .901 | ||

ASR | .837 | AS1R | .785 |

AS2R | .798 | ||

AS3R | .790 | ||

AS4R | .801 | ||

EME | .929 | EM1E | .897 |

EM2E | .898 | ||

EM3E | .907 |

Cronbach's Alpha | Biến | Cronbach's Alpha khi bỏ biến | |

EM4E | .929 | ||

EMR | .877 | EM1R | .847 |

EM2R | .834 | ||

EM3R | .824 | ||

EM4R | .862 |

Nguồn: Tính toán từ dữ liệu khảo sát

Tất cả các nhóm câu hỏi với thang đo Likert đều có hệ số Cronbach’s Alpha từ 8,22 đến 9,29. Trừ biến RN3R của nhóm RNR, trong các nhóm không có biến nào có Cronbach's Alpha if Item Deleted lớn hơn Cronbach's Alpha chung của nhóm. Tuy nhiên vì nhóm RNR chỉ có 3 biến và khi bỏ biến này hệ số Cronbach's Alpha tăng không đáng kể, nên không cần bỏ biến RN3R. Kết quả phân tích độ tin cậy của các nhóm biến bao gồm cả biến tổng hợp nhóm cho kết quả tương tự. Như vậy theo Ngô Văn Thứ (2015) có thể kết luận bảng hỏi, thang đo và dữ liệu đáng tin cậy có thể sử dụng để phân tích. Như vậy, sau khi tính toán hệ số Cronbach’s Alpha của các biến trong mô hình, có thể thấy là tất cả các biến đều có hệ số Cronbach’s Alpha > 0,8 chứng tỏ các thang đo đều đủ độ tin cậy.

2.2.2. Phương pháp phân tích thành phần chính, phương sai và hồi quy trong thống kê

2.2.2.1. Phương pháp phân tích thành phần chính (phân tích nhân tố)

Khi chúng ta muốn đo lường những thứ mà không thể trực tiếp đo theo cách thông thường thì các biến đó gọi là biến ẩn (biến trừu tượng hay nhân tố). Tuy nhiên, chúng ta có thể đo lường các khía cạnh thể hiện của biến ẩn. Về mặt phân tích, chúng ta muốn liệu các khía cạnh này có phản ánh đúng biến ẩn hay không? Trong trường hợp này, kỹ thuật phân tích thành phần chính (phân tích nhân tố) sẽ được sử dụng. Kỹ thuật này được sử dụng để (1) hiểu được cấu trúc của một tập hợp biến; (2) xây dựng bảng hỏi để đo một biến tiềm ẩn; và (3) để giảm quy mô dữ liệu xuống mức vẫn giữa được mức thông tin cơ bản và dễ quản lý hơn. Trong luận án, tác giả sử dụng kỹ thuật này để tìm ra các thành phần chính (nhân tố) khái quát hóa được chất lượng dịch vụ thẻ ghi nợ.

2.2.2.2. Phương pháp phân tích phương sai

Phân tích phương sai là một kỹ thuật được sử dụng cho các tình huống khi có nhiều biến độc lập. Phân tích phương sai sẽ cho chúng ta biết các biến độc lập tương tác với nhau như thế nào và tác động của chúng lên biến phụ thuộc như thế nào. Nhìn chung, chúng ta không thực hiện hàng loạt các kiểm định t để so sánh mỗi cặp phối