ĐVT: Triệu thẻ

Hình 3.7. Tổng số lượng thẻ ngân hàng đã phát hành lũy kế

Nguồn: Hội thẻ ngân hàng Việt Nam

Số lượng thẻ ghi nợ tăng là minh chứng về kết quả đạt được về chất lượng dịch vụ này. Gia tăng số lượng thẻ ghi nợ và cùng với các điểm chấp nhận thẻ đã góp phần tăng thanh toán qua thẻ ngân hàng ở Việt Nam, trong đó có thanh toán không dùng tiền mặt. Dịch vụ ngân hàng tạo sự chuyển biến mới trong nhận thức, thói quen của người dân và doanh nghiệp, đáp ứng được nhu cầu phát triển của nền kinh tế.Trong đó, hoạt động thanh toán thẻ ghi nợ nội địa đang ngày càng có những đóng góp quan trọng, được ưa chuộng bởi tính tiện ích và hiệu quả mang lại.

Để khuyến khích khách hàng sử dụng thẻ và đẩy mạnh thanh toán không dùng tiền mặt, các ngân hàng đang triển khai các chương trình khuyến mãi dành cho chủ thẻ. Lướt qua các trang web hoặc bản tin tài chính ngân hàng, người tiêu dùng có thể dễ dàng nhận được những thông tin về các chương trình mua sắm hàng tiêu dùng, du lịch, thanh toán các dịch vụ tiện ích cho đến việc tham gia các chương trình hoặc dịch vụ cao cấp trong và ngoài nước thông qua thanh toán trực tuyến, hoặc sử dụng thẻ ghi nợ với nhiều ưu đãi hấp dẫn ngân hàng và từ người cung cấp hàng hóa dịch vụ.

Tỷ lệ sử dụng thẻ ngân hàng so với các phương tiện thanh toán không dùng tiền mặt khác đang có xu hướng tăng lên. Tỷ lệ người dân Việt Nam có tài khoản giao dịch tại ngân hàng ngày càng nhiều, hiện đạt mức 1/3 dân số theo thống kê của World Bank. Bên cạnh đó, phạm vi sử dụng thẻ cũng ngày càng được mở rộng. Nếu trước đây, thẻ ngân hàng chỉ được sử dụng để rút tiền mặt tại các ATM thì giờ đây người dân đã có thể sử dụng thẻ để thực hiện các giao dịch thanh toán tới nhiều nhà cung cấp dịch vụ viễn thông, điện, nước, các siêu thị, khách sạn, nhà hàng và phạm vi thanh

toán đã mở rộng khắp toàn cầu. Nhận thức về thanh toán thẻ qua POS đã có sự chuyển biến tích cực và dần trở nên phổ biến.

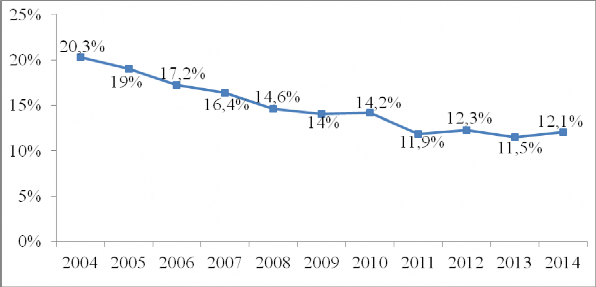

Hình 3.8. Tỷ lệ tiền mặt trên tổng phương tiện thanh toán

Nguồn: Cục Thương mại điện tử và Công nghệ thông tin Việt Nam

Ở Việt Nam, tỷ lệ tiền mặt trên tổng phương tiện thanh toán có xu hướng giảm trong thời gian qua. Cuối năm 2014 chỉ còn ở mức 12,1% giảm từ 14,2% trong năm 2010 và giảm mạnh từ 20,3% trong năm 2004. Các phương tiện thanh toán không dùng tiền mặt đang có xu hướng tăng lên trong những năm gần đây, đặc biệt trong đó, thanh toán thẻ đã phát triển nhanh chóng, góp phần đáng kể gia tăng tỷ lệ thanh toán không dùng tiền mặt.

Theo thống kê của Ngân hàng Nhà nước, tính đến quý I/2013, trên toàn quốc đã có 56.850 đơn vị hưởng lương từ ngân sách Nhà nước thực hiện trả lương qua tài khoản với 1,83 triệu lao động nhận lương qua tài khoản. Bên cạnh các công chức và viên chức Nhà nước, nhiều lao động tại các doanh nghiệp và sinh viên đã có chuyển biến rõ rệt về nhận thức và thói quen thanh toán không dùng tiền mặt, đây là tiền đề quan trọng để giảm dần mức độ sử dụng tiền mặt trong các giao dịch thanh toán.

Bên cạnh kết quả trên, mặt trái của chất lượng là số tài khoản thẻ đã tăng lên đáng kể nhưng số lượng thẻ thực sự hoạt động thấp hơn nhiều so với số thẻ đã phát hành. Mặt trái của việc gia tăng số lượng thẻ/thẻ ghi nợ là có nhiều thẻ “chết”. Thực tế, có trường hợp một người cùng lúc sở hữu tới hàng chục thẻ nhưng cũng chỉ sử dụng một vài thẻ khi thẻ của ngân hàng đến sau lại có nhiều ưu đãi hơn thẻ ngân hàng đến trước. Hoặc khách hàng sử dụng thẻ ghi nợ chỉ để rút tiền mặt tại các điểm giao dịch (phòng giao dịch hoặc ATM). Nhiều ngân hàng thương mại Việt Nam với chính sách

khoán chỉ tiêu phát hành thẻ, giảm phí phát hành, gia tăng tiện ích... để chiếm lĩnh thị phần thẻ đã dẫn tới tình trạng thẻ “chết”. Hiện tại cả Hội thẻ và Ngân hàng Nhà nước đều chưa có con số chính xác về tỷ lệ thẻ hoạt động. Tuy nhiên qua thăm dò ý kiến từ một số quản lý lãnh đạo Trung tâm Thẻ của một số ngân hàng điển hình thì ước tính hiện có khoảng 70% số lượng thẻ thanh toán đang lưu hành tại Việt Nam thực tế không hoạt động (không dùng để thanh toán), tỷ lệ thẻ hoạt động (lấy theo quan điểm chuyên môn là tối thiểu có một giao dịch thanh toán/rút tiền/chuyển khoản mỗi năm) chung của các ngân hàng rơi vào khoảng từ 60% - 71%, tùy từng ngân hàng và từng loại thẻ. Rõ ràng đây là một sự lãng phí rất lớn, vì nếu chỉ tính trung bình chi phí phát hành một thẻ ở mức 3-5 đô la (60.000 – 100.000 đồng/thẻ, tùy từng loại thẻ), thì với hàng chục triệu thẻ không được sử dụng đã lãng phí một số tiền không nhỏ. Xét trên khía cạnh này thì chất lượng dịch vụ thẻ ghi nợ đang là vấn đề kém hiệu quả của chính các ngân hàng thương mại.

Phần lớn thẻ ngân hàng đang hoạt động vẫn ít được sử dụng trong những dịch vụ tiện ích khác của ngân hàng mà chủ yếu để rút tiền mặt ở ATM với tỷ lệ lên đến 90%. Việc sử dụng thẻ để thanh toán cho hàng hoá và dịch vụ chưa tăng tương xứng, do đó tác dụng giảm sử dụng tiền mặt trong thanh toán chưa nhiều, mặt khác làm tăng áp lực đối với việc duy trì hoạt động và tiếp quỹ tiền mặt cho ATM. Nếu người sử dụng chỉ dùng thẻ để rút tiền thì ngân hàng không chỉ không có cơ hội gia tăng doanh thu dịch vụ, mà còn rất lãng phí trong đầu tư công nghệ và các dịch vụ liên quan. Ngoài ra, hoạt động thanh toán thẻ nội địa qua POS chưa nhiều, người dân còn chưa mặn mà với thanh toán qua POS.

3.2.2. Gia tăng tiện ích dịch vụ thẻ ghi nợ

Để thực hiện chiến lược phát triển thanh toán không dùng tiền mặt mà Ngân hàng Nhà nước đề ra thì các ngân hàng thương mại còn chú trọng đến sự đa dạng hóa về chủng loại và phong phú về tính năng thẻ để có thể dễ dàng tiếp cận lẫn đáp ứng nhu cầu tài chính của người tiêu dùng. Đa dạng các tiện ích thẻ là bước tiến rất lớn về nâng cao chất lượng dịch vụ thẻ, nhằm thỏa mãn nhu cầu ngày càng tăng, đa dạng của các tầng lớp khách hàng.

Hơn 10 năm về trước, cột mốc được coi là điểm khởi đầu của thị trường thẻ ngân hàng, khi đó chỉ mới có 2 loại thẻ ghi nợ dùng trên ATM là Connect 24 của Vietcombank và F@st Access của Techcombank, đến năm 2014, số lượng thẻ phát hành với nhiều chủng loại và mẫu mã đa dạng. Hiện nay thẻ dùng để thanh toán, chuyển khoản, mua hàng qua mạng, thanh toán các hóa đơn điện, nước… và rất nhiều

tiện ích khác. Các ngân hàng thương mại ngày càng quan tâm đến việc cải thiện chất lượng dịch vụ bằng việc tăng khả năng thanh toán cho chủ thẻ thông qua phát hành thẻ thanh toán đồng thương hiệu và đa ứng dụng có liên kết với các tổ chức khác, như trường học, hãng taxi, hãng hàng không…; chú trọng tăng độ an toàn, bảo mật của thẻ thanh toán như ứng dụng công nghệ Chip trong hoạt động phát hành và thanh toán thẻ, như phát hành và chấp nhận thanh toán thẻ chip chuẩn EMV.

Trong quá trình sử dụng thẻ thanh toán có thể phát sinh rất nhiều tình huống như: lỗi hệ thống, mất thẻ, giao dịch chậm… ngân hàng đã gia tăng có dịch vụ hỗ trợ kịp thời, nhanh chóng giúp giao dịch thông suốt. Từ đó, ngân hàng nâng cao được uy tín, chất lượng dịch vụ và thu hút, gia tăng số lượng khách hàng sử dụng thẻ.

Trong thời gian gần đây, có thể tổng hợp một số các loại thẻ phổ thông có số lượng người sử dụng lớn theo các bảng dưới.

Bảng 3.7. Một số loại thẻ ghi nợ phổ thông của các NHTM

Thẻ ghi nợ | Thẻ ghi nợ quốc tế | |

Vietcombank | Connect 24 | MTV, VCB Connect 24 Visa, Vietcombank MasterCard, Vietcombank Cashback Plus American Express |

Agribank | Success, Lập nghiệp, Sinh viên | Agribank Visa/MasterCard |

Vietinbank | E-Partner G-card, C-Card, S- Card, Pink-Card, 12 con giáp | Vietinbank Visa Debit 1Sky |

Techcombank | FastAccess | Techcombank Credit Visa, Dream Card |

ACB | JCB Debit, MasterCard Debit, Visa Debit, ACB2Go, Thẻ thương gia | |

Eximbank | V-Top | Eximbank Visa/MasterCard Debit |

Sacombank | Sacombank Visa Debit, Sacombank UnionPay, Plus, 4Student | Sacombank UnionPay, Visa All For You |

Military Bank | Active Plus, New Plus, | Visa Debit |

VP Bank | Autolink | VP Passport, MC2 MasterCard, MasterCard Platinum |

BIDV | BIDV Lingo | BIDV ManU Debit, BIDV Master Ready |

ANZ | ANZ Visa Debit |

Có thể bạn quan tâm!

-

Mô Hình Chất Lượng Dịch Vụ Trong Ngân Hàng Trực Tuyến

Mô Hình Chất Lượng Dịch Vụ Trong Ngân Hàng Trực Tuyến -

Phương Pháp Nghiên Cứu Chất Lượng Dịch Vụ Thẻ Ghi Nợ Theo Cảm Nhận Của Khách Hàng

Phương Pháp Nghiên Cứu Chất Lượng Dịch Vụ Thẻ Ghi Nợ Theo Cảm Nhận Của Khách Hàng -

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Tổng Quan Tình Hình Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam -

Phân Tích Và Đánh Giá Điều Kiện Đảm Bảo Chất Lượng Dịch Vụ Thẻ Ghi Nợ Tại Các Ngân Hàng Thương Mại Việt Nam

Phân Tích Và Đánh Giá Điều Kiện Đảm Bảo Chất Lượng Dịch Vụ Thẻ Ghi Nợ Tại Các Ngân Hàng Thương Mại Việt Nam -

D. Cơ Cấu Nhà Cung Cấp Dịch Vụ Thẻ Mẫu Khảo Sát Khách Hàng

D. Cơ Cấu Nhà Cung Cấp Dịch Vụ Thẻ Mẫu Khảo Sát Khách Hàng -

Kết Quả Phân Tích Phương Sai Các Biến Theo Nhà Cung Cấp

Kết Quả Phân Tích Phương Sai Các Biến Theo Nhà Cung Cấp

Xem toàn bộ 142 trang tài liệu này.

Nguồn: Thống kê của tác giả từ trang web của các ngân hàng

Các ngân hàng còn đẩy mạnh phát hành các loại thẻ đồng thương hiệu (co- branded card) liên kết giữa ngân hàng và các doanh nghiệp bán lẻ, hàng không, trường học, câu lạc bộ. Có thể kể đến một số sản phẩm như Vietnam Airlines-Techcombank Visa; Vietnam Airlines-VP Bank Platinum MasterCard; Bac A Bank-TH True Mart; BIDV-Lingo Card;… các ngân hàng cũng rất chú trọng đến việc liên kết với các đối tác, để cùng đẩy mạnh các loại hình, dịch vụ thanh toán qua thẻ với nhiều ưu đãi hấp dẫn dành cho chủ thẻ. Qua đó, khách hàng dần hình thành thói quen sử dụng thẻ để thanh toán nhờ những tiện ích vượt trội mà thanh toán thẻ mang lại như nhanh chóng, tiện dụng, an toàn và tiết kiệm.

3.2.2.1. Ví dụ tiện ích của dịch vụ thẻ ghi nợ của Vietinbank

Thẻ ghi nợ E – Partner: là công cụ thanh toán do Vietinbank phát hành, cấp cho chủ thẻ sử dụng, bao gồm thẻ G-card, C-card, S-card, Pink-Card, 12 con giáp với tính năng sau

Chuyển lương, chuyển khoản…

Thanh toán hóa đơn điện thoại,

điện lực…

Rút tiền mặt, mua trả trước, gửi tiết kiệm có kỳ hạn…

Dịch vụ ATM

G Card

C Card

Pink Card

S Card

12 con giáp

Thẻ liên kết

Thẻ Ghi nợ E – Partner

Sơ đồ 3.1. Phân loại các hạng thẻ E-Partner Vietinbank

Với các loại khách hàng khác nhau, tiện ích dành cho từng đối tượng khách hàng với những sự khác biệt như sau:

Bảng 3.8. Hạn mức sử dụng các loại thẻ E-Partner Vietinbank

G card | Pink card | C card | S Card | Thẻ phụ | |

Số lần rút tiền tối đa/ngày | 15 | 10 | 10 | 5 | |

Số tiền rút tối đa tại máy/ngày (triệu đồng) | 5 | 5 | 3 | 2 | 2 |

Tổng số tiền rút tối đa tại máy/ngày (triệu đồng) | 45 | 30 | 20 | 10 | 10 |

Số tiền chuyển khoản tối đa/ngày (triệu đồng) | 100 | 100 | 100 | 100 | 0 |

Số tiền chuyển khoản miễn phí trong ngày (triệu đồng) | 45 | 30 | 20 | 10 | 0 |

Số tiền rút tối đa tại quầy/ngày (triệu đồng) | 1.000 | 1.000 | 1.000 | 1.000 | |

Số dư tối thiểu trong TK thẻ (nghìn đồng) | 500 | 200 | 50 | 50 | |

Thu phí | |||||

Thường niên (mỗi năm sử dụng) (nghìn đồng) | 69 | 50 | 39 | 29 | |

Thu ngay (đóng 1 lần duy nhất cho 3 năm sử dụng) (nghìn đồng) | 200 | 20 | 90 | 70 |

Bảng 3.9. Mô tả nhóm đối tượng khách hàng của thẻ E-Partner Vietinbank

Loại thẻ | Mô tả | |

1 | Thẻ E-Partner G Card (Gold Card) | Là thẻ ghi nợ thông dụng nhất, hạn mức cao nhất, dịch vụ ưu đãi hoàn hảo nhất dành cho khách hàng cao cấp là doanh nhân, lãnh đạo các Bộ, ban, ngành và chủ doanh nghiệp. |

2 | Thẻ E-Partner C Card (Classical Card) | Đây là loại thẻ ATM chuẩn, đáp ứng cao nhu cầu của nhiều đối tượng khách hàng, đặc biệt thích hợp cho cán bộ nhân viên công ty, doanh nghiệp sử dụng dịch vụ chi lương qua thẻ. |

3 | Thẻ E-Partner S Card | Là thẻ ghi nợ với phí dịch vụ đặc biệt ưu đãi phù hợp với nhu cầu sử dụng của nhiều đối tượng khách hàng, đặc biệt dành cho các bạn học sinh, sinh viên, giới trẻ. |

4 | Thẻ E-Partner PinkCard | Dành cho phụ nữ hiện đại, đặc biệt thích hợp cho những phụ nữ làm việc trong các lĩnh vực nghệ thuật, nữ doanh nhân, |

Loại thẻ | Mô tả | |

nhân viên văn phòng và phụ nữ có thu nhập cao trong xã hội, những người luôn khát vọng được khẳng định bản thân, được yêu thương và chia sẻ. | ||

Thẻ phụ | Là loại thẻ được phát hành trên cùng một tài khoản của chủ thẻ G card, Pink Card, C card hoặc S card. Chủ thẻ phụ thường có quan hệ vợ, chồng, con, hoặc cùng gia đình với chủ thẻ. Mỗi thẻ chính có thể mở được tối đa 2 thẻ phụ. | |

5 | Thẻ E-Partner 12 con giáp | Thẻ E-Partner mới nhất của Vietinbank, được thiết kế với 12 màu sắc sinh động, cùng với cách viết thư pháp sẽ đạt được sự phá cách trong trí tưởng tượng của mỗi người |

6 | Thẻ E-Partner liên kết | Là thẻ được phát hành trên cơ sở hợp tác liên kết giữa Vietinbank và các cơ quan, trường học. |

Gần đây, Trung tâm thẻ Vietinbank đã hợp tác với Công ty Bảo hiểm nhân thọ VietinBank Aviva (VietinAviva) trong cung cấp dịch vụ bán chéo giữa Bảo hiểm và Thẻ. Theo đó, Trung tâm Thẻ VietinBank và VietinAviva sẽ triển khai các nội dung: cung cấp dịch vụ thanh toán trực tuyến, dịch vụ chấp nhận thanh toán thẻ qua POS/MPOS, thu hộ phí bảo hiểm qua file,... nhằm đem đến cho khách hàng tham gia bảo hiểm nhân thọ của VietinAviva nói riêng và chủ thẻ VietinBank nói chung được sử dụng một trong những hình thức thanh toán phí bảo hiểm hiện đại nhất, lần đầu tiên có mặt trên thị trường Việt Nam.

Vietinbank đã hợp tác với các trường Đại học - Cao đẳng, trung học chuyên nghiệp có quy mô lớn để phát hành và thanh toán thẻ liên kết. Thẻ liên kết mang đến nhiều tiện ích vượt trội cho sinh viên như vừa có chức năng quản lý sinh viên, thẻ ra vào, thẻ thư viện, vừa có chức năng quản lý, thu học phí, quản lý học tập...

Hiện tại, Vietinbank cũng gia tăng sự liên kết với đa dạng hơn các doanh nghiệp trong nhiều lĩnh vực như thời trang (công ty CP VinFashion – Emigo), điện máy (Phan Khang, Cao Phong, Thế giới di động), xe máy (Piaggio SAPA), trung tâm tiếng Anh (Wall Street English), ăn uống nhà hàng (Kichi Kichi, Paris Baguette, Al Fresco), sức khỏe làm đẹp (Le Spa, Santal Group Spa Outlets), khách sạn (Six Senses, Dakruco, Intercontinental, Nikko), giải trí (Sân Golf Chí Linh, sân Golf King’s Island)… với nhiều hình thức ưu đãi cho các khách hàng sử dụng thẻ thanh toán.

3.2.2.2. Ví dụ tiện ích của dịch vụ thẻ ghi nợ của Agribank

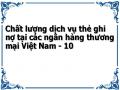

Trong những năm qua, hoạt động dịch vụ thẻ của Agribank đã đạt được những thành quả rất đáng khích lệ, liên tục là một trong ba ngân hàng dẫn đầu thị trường về số lượng thẻ phát hành, doanh số sử dụng, doanh số thanh toán thẻ tại ATM và EDC/POS. Đặc biệt, đối với công tác phát triển EDC/POS, Agribank luôn chú trọng đầu tư nguồn lực, mở rộng mạng lưới EDC/POS tại nhiều loại hình kinh doanh và thúc đẩy tăng trưởng doanh số bằng những chính sách marketing, chăm sóc khách hàng linh hoạt. Tính đến 31/12/2014, tổng số lượng thẻ do Agribank phát hành đạt hơn 15 triệu chiếc, xếp thứ hai sau Vietinbank.

16000000

14000000

12000000

10000000

8000000

6000000

4000000

2000000

0

15.117.513

12.842.571

10.652.830

8.397.975

6.388.126

Năm Năm Năm Năm Năm 2010 2011 2012 2013 2014

Hình 3.9. Tổng số lượng thẻ Agribank (lũy kế) giai đoạn 2010 - 2014

Nguồn: Trung tâm thẻ Agribank

Thẻ Agribank tiếp tục phát triển ổn định cả về số lượng và chất lượng, đặc biệt gia tăng chức năng, tiện ích, các dịch vụ hỗ trợ với mục tiêu mang đến sự thuận tiện tối đa cho khách hàng giao dịch. Năm 2015, Agribank tiếp tục triển khai mở rộng dịch vụ thanh toán trực tuyến tại hàng trăm website khác nhau. Bên cạnh những website về mua sắm trực tuyến đã có, Agribank bổ sung nhiều loại hình kinh doanh mới đáp ứng nhu cầu đa dạng của hàng triệu khách hàng sử dụng thẻ nội địa Agribank, trong đó nổi bật là dịch vụ đặt vé tàu trực tuyến tại website của Tổng Công ty Đường sắt Việt Nam hay đặt vé máy bay tại website của các Hãng hàng không Vietnam Airline, VietJetAir, AirAsia đang được khách hàng rất ưa chuộng bởi sự thuận tiện, nhanh gọn và những ưu đãi giảm giá hấp dẫn.

Agribank không ngừng mở rộng mạng lưới đơn vị chấp nhận thẻ qua các năm. Tính đến 31/12/2014, Agribank đã có mạng lưới với 2.300 ATM trên toàn quốc chiếm 14,4% thị phần ATM toàn hệ thống, số lượng EDC/POS đạt hơn 10.000 thiết bị chiếm 5,9% thị phần, đáp ứng nhu cầu thanh toán của đông đảo khách hàng. Agribank cũng chú trọng kết nối thanh toán thẻ qua EDC/POS với hơn 40 ngân hàng trong nước.

12000

10000

10.350

8.545

8000

6000

4000

2000

0

7.046

5.261

3.450

1.702

2.100

2.100

2.300

2.300

Năm 2010 Năm 2011 Năm 2012 Năm 2013 Năm 2014

ATM

EDC/POS

Hình 3.10. Số lượng ATM, POS của Agribank giai đoạn 2010 – 2014

Nguồn: Trung tâm thẻ Agribank

Chiến lược phát triển sản phẩm, dịch vụ thẻ được triển khai đồng bộ tại tất cả các chi nhánh của Agribank phát huy hiệu quả đẩy mạnh doanh số thanh toán tại EDC/POS của Agribank không ngừng tăng trưởng qua các năm. Đến cuối năm 2013, doanh số sử dụng thẻ của Agribank đạt trên 212 ngàn tỷ đồng, và doanh số thanh toán thẻ đạt trên 227,2 ngàn tỷ đồng.

Với mục tiêu nâng cao chất lượng dịch vụ thẻ nói chung, ATM nói riêng, để đảm bảo ATM của Agribank hoạt động ổn định, an toàn, hiệu quả, Agribank chú trọng triển khai nhiều biện pháp đảm bảo giao dịch ATM thông suốt theo đúng chủ trương của Chính Phủ (Nghị định 96/2014/NĐ-CP), Ngân hàng Nhà nước như: Thường xuyên kiểm tra tình trạng hoạt động của ATM; Đảm bảo duy trì đủ lượng tiền mặt tiếp quỹ ATM; Bố trí cán bộ trực 24/24 trong 7 ngày/tuần. Ngoài ra, Agribank triển khai dịch vụ “Thông báo tồn quỹ và các tình huống phát sinh tại ATM qua hệ thống SMS Banking”. Ngay khi phát sinh tình huống, hệ thống sẽ gửi tin nhắn cảnh báo tới số điện thoại của các cán bộ quản lý ATM tại chi nhánh Agribank, từ đó chi nhánh kịp thời tiếp quỹ, xử lý các tình huống để đảm bảo hệ thống ATM hoạt động thông suốt, phục

vụ nhu cầu giao dịch của hơn 15 triệu chủ thẻ của Agribank và hàng triệu khách hàng của các ngân hàng thương mại kết nối thanh toán.

3.2.2.3. Ví dụ tiện ích của dịch vụ thẻ ghi nợ của Vietcombank

Luôn tiên phong trong việc cung cấp cho khách hàng các giải pháp tài chính tối ưu nhất, Vietcombank là ngân hàng thương mại đầu tiên và đứng đầu ở Việt Nam triển khai dịch vụ thẻ - dịch vụ thanh toán không dùng tiền mặt hiệu quả, an toàn và tiện lợi nhất hiện nay. Để phục vụ các chủ thẻ một cách tốt nhất, Vietcombank không ngừng mở rộng mạng lưới đơn vị chấp nhận thẻ.Đến năm 2014, hệ thống thanh toán của Vietcombank đạt 2.127 ATM (chiếm 13% thị phần) và 55.576 POS (chiếm 33%). Tổng số thẻ đã phát hành trong năm 2014 là: 186.102 thẻ ghi nợ quốc tế và 1.321.111 thẻ ghi nợ nội địa. Vietcombank hiện cũng là ngân hàng dẫn đầu về thanh toán POS trên thị trường Việt Nam (gần 50% thị phần) và là ngân hàng dẫn đầu về thị phần thanh toán trực tuyến thẻ quốc tế (96%) và thẻ nội địa (60%) tại Việt Nam...

Vietcombank hiện được biết tới như một địa chỉ tin cậy của các dịch vụ đa dạng và hiện đại dành cho khách hàng cá nhân (dịch vụ ngân hàng bán lẻ - retail banking) như các sản phẩm cho vay linh hoạt, dịch vụ ngân hàng điện tử,... Trong đó, các sản phẩm dịch vụ thẻ Vietcombank đã có những bước phát triển mạnh mẽ và được đánh giá là ngân hàng dẫn đầu thị trường thẻ tại Việt Nam với 23 thương hiệu thẻ, gần 14 triệu thẻ các loại. Hiện nay, Vietcombank là ngân hàng với hơn 20 sản phẩm thẻ nội địa và quốc tế phục vụ nhiều đối tượng khách hàng khác nhau. Với kỷ lục “Ngân hàng có sản phẩm thẻ đa dạng nhất Việt Nam” được Bộ sách kỷ lục Việt Nam công nhận, đến nay, Vietcombank luôn tự hào với vị trí dẫn đầu về thị phần phát hành và thanh toán thẻ trên thị trường thẻ Việt Nam.

Thẻ Connect 24 Vietcombank: Tiện ích sử dụng thẻ (Nguồn: web Vietcombank)

+ Thanh toán tại các đơn vị chấp nhận thẻ, Rút tiền mặt (VNĐ) từ tài khoản cá nhân tiền VNĐ hoặc USD, Kiểm tra số dư tài khoản, In sao kê các giao dịch gần nhất, Chuyển khoản trong hệ thống Vietcombank, Chuyển tiền nhanh liên ngân hàng 24/7.

+ Thanh toán hoá đơn dịch vụ: Điện, nước, điện thoại trả trước và cước thuê bao trả sau của Vinaphone, Mobifone, Viettel và EVN, Phí bảo hiểm, Dịch vụ trả tiền trước, Một số các dịch vụ khác.

+ Hạn mức sử dụng thẻ

Bảng 3.10. Hạn mức sử dụng các loại thẻ

Hạng Chuẩn | Hạng Vàng | Hạng đặc biệt | ||

Tiền mặt | Số tiền rút tối đa 1 lần | 5 triệu VNĐ | 5 triệu VNĐ | 5 triệu VNĐ |

Số tiền rút tối thiểu 1 lần | 20.000 VNĐ | 20.000 VNĐ | 20.000 VNĐ | |

Số tiền rút tối đa 1 ngày | 50 triệu VNĐ | 75 triệu VNĐ | 100 triệu VNĐ | |

Chi tiêu | Hạn mức chi tiêu tối đa trong 01 ngày | 200 triệu VNĐ | 200 triệu VNĐ | 200 triệu VNĐ |

Hạn mức chi tiêu tối đa 1 lần | 200 triệu VNĐ | 200 triệu VNĐ | 200 triệu VNĐ | |

Chuyển khoản | Số tiền chuyển khoản tối đa trong 1 ngày | 100 triệu VNĐ | 100 triệu VNĐ | 100 triệu VNĐ |

Hạn mức chuyển khoản tối đa/giao dịch | Dưới 100 triệu VNĐ | Dưới 100 triệu VNĐ | Dưới 100 triệu VNĐ | |

Chuyển tiền nhanh liên ngân hàng 24/7 | Hạn mức chuyển khoản tối đa/ngày | 100 triệu VNĐ | 100 triệu VNĐ | 100 triệu VNĐ |

Hạn mức chuyển khoản tối đa/lần | 50 triệu VNĐ | 50 triệu VNĐ | 50 triệu VNĐ |

3.2.3. Giảm rút tiền mặt trong giao dịch thẻ

Dịch vụ thẻ ghi nợ trong giai đoạn đầu chỉ cung cấp cho khách hàng nhiều điểm rút tiền mặt (từ ATM) bởi vì các đơn vị trả lương trả qua thẻ ghi nợ song các đơn vị cung cấp hàng hóa dịch vụ lại chưa được kết nối. Mục tiêu của dịch vụ thẻ - trong đó chủ yếu thẻ ghi nợ - là gia tăng giao dịch thanh toán vì mục tiêu Nhà nước đặt ra là tăng cường thanh toán không dùng tiền mặt trong dân cư. Doanh số thanh toán là tiêu chí kết quả quan trọng của dịch vụ thanh toán thẻ vì nó là cơ sở để ngân hàng có doanh thu từ hoạt động này. Tiêu chí này cũng cho thấy chất lượng dịch vụ thẻ vì khả năng kết nối giữa các ngân hàng cũng như của hệ thống ngân hàng với các đơn vị chấp nhận thẻ.

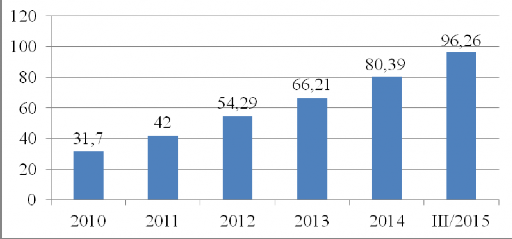

Trong quý III/2015, cả nước có trên 171,8 triệu lượt giao dịch qua ATM với tổng giá trị giao dịch đạt 399.081 tỷ đồng, tăng nhiều hơn so với cùng kỳ năm 2014 khoảng 11,8% về số lượt và 28,3% về giá trị giao dịch, trong khi số lượng và giá trị thanh toán qua POS tiếp tục tăng nhanh, đạt mức trên 14 triệu giao dịch và 47.778 tỷ đồng.

200

(Triệu món)

(Tỷ đồng)

400000

150

300000

100

200000

50

100000

0

0

Số lượng giao dịch

Giá trị giao dịch

Hình 3.11. Số liệu giao dịch qua ATM

Nguồn: Vụ Thanh toán - NHNN Việt Nam

Trong nỗ lực nhằm đa dạng hóa các kênh thanh toán qua ngân hàng và đáp ứng nhu cầu ngày càng cao của khách hàng, các ngân hàng đã triển khai dịch vụ thanh toán trực tuyến, thiết bị đọc thẻ ATM/POS tới nhiều nhà cung cấp dịch vụ viễn thông, điện, nước, các siêu thị, khách sạn, nhà hàng. Với những tiện ích thanh toán mới này, đã cung cấp thêm nhiều lựa chọn trong việc thanh toán tiền dịch vụ và hàng hoá cho khách hàng. Ngân hàng Nhà nước đã chỉ đạo các công ty chuyển mạch, các ngân hàng phát hành thẻ hoàn thành kết nối liên thông hệ thống ATM trên phạm vi toàn quốc, qua đó thẻ của một ngân hàng đã có thể sử dụng để rút tiền tại hầu hết ATM của các ngân hàng khác.

(Triệu món)

15

(Tỷ đồng)

60000

10

40000

5

20000

0

0

Số lượng giao dịch

Giá trị giao dịch

Hình 3.12. Số liệu giao dịch qua POS

Nguồn: Vụ Thanh toán – NHNN Việt Nam