ngoài, bằng chứng thực nghiệm hiện tại cho thấy cả hai chiều hướng tác động. Một số tác giả tìm thấy rằng sở hữu nước ngoài có thể giúp gia tăng hiệu quả hoạt động của các ngân hàng trong khi các nghiên cứu khác lại ghi nhận một mối tương quan ngược chiều giữa sở hữu nước ngoài và hiệu quả hoạt động.

CHƯƠNG 3: THỰC TRẠNG VỀ CẤU TRÚC SỞ HỮU VÀ HIỆU QUẢ HOẠT ĐỘNG CỦA NGÀNH NGÂN HÀNG VIỆT NAM

3.1. Tổng quan ngành ngân hàng tại các nước Đông Nam Á

Chỉ số ngành ngân hàng Việt Nam và khu vực

200

180

160

140

120

100

80

60

40

20

0

Vietnam

Asia Pacific

Phần tiếp theo tập trung vào phân tích tổng quan ngành ngân hàng ở một số quốc gia Đông Nam Á. Việc phân tích này sẽ giúp nhận diện phần nào bức tranh toàn cảnh về triển vọng của ngành ngân hàng trong khu vực. Hình 3.1 cho thấy diễn biến chỉ số ngành ngân hàng Việt Nam theo tính toán của Thomson Reuters trong mối tương quan với chỉ số ngành ngân hàng của khu vực Châu Á – Thái Bình Dương. Lưu ý rằng các chỉ số được tính theo đơn vị tiền tệ của từng quốc gia, riêng chỉ số của khu vực được tính toán trên cơ sở USD.

4/1/2012

6/1/2012

8/1/2012

10/1/2012

12/1/2012

2/1/2013

4/1/2013

6/1/2013

8/1/2013

10/1/2013

12/1/2013

2/1/2014

4/1/2014

6/1/2014

8/1/2014

10/1/2014

12/1/2014

2/1/2015

4/1/2015

6/1/2015

8/1/2015

10/1/2015

12/1/2015

2/1/2016

4/1/2016

6/1/2016

8/1/2016

10/1/2016

Nguồn: Thomson Reuters Datastream

Hình 3.1 Chỉ số ngành ngân hàng Việt Nam và khu vực

Nhìn vào Hình 3.1 có thể thấy rằng diễn biến của chỉ số ngành ngân hàng Việt Nam khá tương đồng với chỉ số khu vực. Việt Nam mới chỉ hình thành chỉ số này vào tháng 1 năm 2012. Có thể thấy sau khi được hình thành, chỉ số này liên tục sụt giảm trong giai đoạn 2012-2014, phản ánh những khó khăn mà ngành ngân hàng phải đối mặt do suy thoái kinh tế. Tuy nhiên, từ năm 2015, chỉ số này đã có xu hướng tăng trở lại mặc dù vẫn có nhiều biến động. Điều này thể hiện những cải thiện trong hiệu quả hoạt động của lĩnh vực ngân hàng thời gian qua. Hình 3.2 mô

Diễn biến chỉ số ngành ngân hàng các quốc gia Đông Nam Á

và khu vực Châu Á Thái Bình Dương

1000

900

800

700

600

500

400

300

200

100

0

Philippines

Indonesia

Malaysia

Thailand

Asia Pacific

tả diễn biến của chỉ số ngành ngân hàng ở một số quốc gia khác trong khu vực, bao gồm Thái Lan, Malaysia, Indonesia và Philippines. Trong khi chỉ số ngành của Philippines và Indonesia có xu hướng gia tăng thì chỉ số của Malaysia và Thái Lan lại có xu hướng giảm nhẹ. Tuy nhiên, nhìn chung, các chỉ số ngân hàng ở các quốc gia này có diễn biến khá tương đồng với chỉ số của khu vực.

4/1/2012

6/1/2012

8/1/2012

10/1/2012

12/1/2012

2/1/2013

4/1/2013

6/1/2013

8/1/2013

10/1/2013

12/1/2013

2/1/2014

4/1/2014

6/1/2014

8/1/2014

10/1/2014

12/1/2014

2/1/2015

4/1/2015

6/1/2015

8/1/2015

10/1/2015

12/1/2015

2/1/2016

4/1/2016

6/1/2016

8/1/2016

10/1/2016

Nguồn: Thomson Reuters Datastream

Hình 3. 2 Chỉ số ngành ngân hàng các quốc gia Đông Nam Á và khu vực

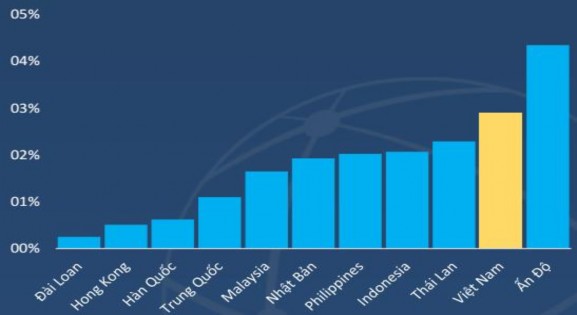

Hình 3.3 cung cấp thông tin về quy mô tổng tài sản trong năm 2015 của hệ thống ngân hàng Việt Nam và một số nước khác. So với các nước trong khu vực, quy mô tổng tài sản của các ngân hàng Việt Nam vẫn ở mức thấp, chỉ cao hơn Philippines trong khu vực Đông Nam Á. Trong khi đó, theo Hình 3.4, tỷ lệ nợ xấu trong toàn hệ thống lại ở mức cao nhất so với các quốc gia khác như Thái Lan, Malaysia, Philippines và Indonesia. Cụ thể, tỷ lệ nợ xấu của các quốc gia khác trong khu vực đều ở mức thấp hơn 2% trong khi tại Việt Nam tỷ lệ này ở mức 3%.

Nguồn: Business Monitor International

Hình 3.3 Quy mô tổng tài sản hệ thống ngân hàng các nước

Nguồn: World Bank

Hình 3.4 Tỷ lệ nợ xấu hệ thống ngân hàng các nước

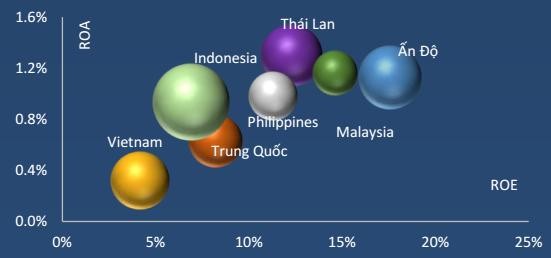

Hình 3.5 cung cấp một cái nhìn khái quát về khả năng sinh lợi của hệ thống ngân hàng ở các quốc gia trong khu vực, bao gồm cả Việt Nam khi xem xét đến các chỉ tiêu về khả năng sinh lợi như tỷ suất sinh lợi trên tổng tài sản và tỷ suất sinh lợi

trên vốn cổ phần. Có thể thấy rằng xét trên cả hai chỉ tiêu này, các ngân hàng Việt Nam đều thấp hơn các quốc gia trong khu vực khi tỷ suất sinh lợ trên tổng tài sản duy trì ở mức 0.4% và tỷ suất sinh lợi trên vốn cổ phần xấp xỉ mức 5%.

Nguồn: Bloomberg

Hình 3.5 Khả năng sinh lợi hệ thống ngân hàng các nước

Trong báo cáo phân tích về triển vọng ngành ngân hàng khu vực Châu Á – Thái Bình Dương của Vinayakcùng cộng sự (2016), các phân tích chỉ ra rằng mặc dù điều kiện ở mỗi quốc gia có những nét đặc thù riêng biệt, song ngành ngân hàng ở mỗi quốc gia sắp tới đều phải đối mặt với ba áp lực có thể tác động lên khả năng sinh lợi và tiềm năng tăng trưởng của ngành. Thứ nhất là áp lực từ việc nền kinh tế toàn cầu nói chung và khu vực nói riêng có tốc độ tăng trưởng chững lại. Điều này khiến cho tốc độ tăng trưởng lợi nhuận của ngành ngân hàng trong khu vực được dự báo sẽ giảm từ mức 10% trong giai đoạn 2011-2014 xuống còn 3% trong giai đoạn 2016-2021. Thứ hai là việc xuất hiện của các doanh nghiệp bên ngoài ngành tham gia cung cấp các dịch vụ tài chính, đặc biệt là các doanh nghiệp khởi nghiệp. Thứ hai là áp lực đến từ các khoản nợ xấu đang nằm trong hệ thống, vốn là hệ quả từ cuộc khủng hoảng kinh tế toàn cầu và việc thiếu tuân thủ các quy định an toàn hệ thống. Như vậy, có thể thấy với những thách thức đang đối mặt hiện tại, tái cấu trúc hệ thống ngân hàng đang là nhu cầu cấp thiết tại các nước trong khu vực nói chung và tại Việt Nam nói riêng. Phần kế tiếp sẽ đi sâu vào phân tích tổng quan ngành

ngân hàng của Việt Nam.

3.2. Thực trạng cấu trúc sở hữu và hiệu quả hoạt động của hệ thống ngân hàng Việt Nam

3.2.1. Tổng quan hoạt động hệ thống Ngân hàng Việt Nam

3.2.1.1. Về quy mô

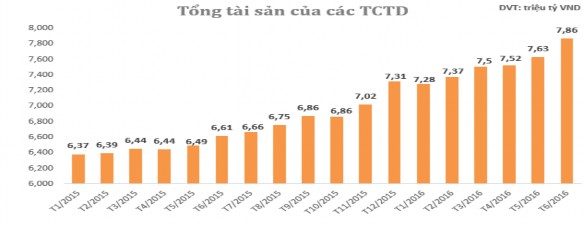

Theo số liệu thống kê của Ngân hàng Nhà nước ở Bảng 3.1, tính đến 30/6/2016, tổng tài sản của toàn hệ thống tổ chức tín dụng đạt 7.8 triệu tỷ đồng, liên tục tăng trong vài tháng trở lại đây và tăng 549 nghìn tỷ đồng (tương đương tăng 7.5%) so với cuối năm 2015.

Bảng 3.1 Quy mô của các loại hình tổ chức tín dụng tính đến tháng 6/2016

Loại hình tổ chức tín dụng | Tổng tài sản có | Vốn tự có | Vốn điều lệ | Tỷ lệ an toàn vốn tối thiểu | Tỷ lệ vốn ngắn hạn cho vay trung dài hạn | |||

+/- | % | +/- | % | +/- | % | |||

(1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) |

Ngân hàng thương mại Nhà nước | 3,522,520 | 6.61 | 212,868 | 4.69 | 137,120 | 0.02 | 9.32 | 33.41 |

Ngân hàng Chính sách xã hội | 154,368 | 7.05 | 10,696 | 0.00 | ||||

Cổ phần | 3,154,574 | 7.73 | 244,634 | 3.51 | 196,466 | 1.28 | 12.14 | 36.33 |

Ngân hàng Liên doanh, nước ngoài | 828,948 | 9.71 | 126,296 | 7.79 | 100,552 | 7.03 | 33.89 | |

Ghi chú: - Nguồn số liệu dựa trên Báo cáo cân đối tài khoản kế toán, báo cáo thống kê tháng 6/2016. - Khối ngân hàng thương mại Nhà nước bao gồm: Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam, Ngân hàng Thương mại Cổ phần Công thương Việt Nam, Ngân hàng Thương mại Cổ phần Ngoại thương Việt Nam, Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam, Ngân hàng thương mại TNHH MTV Xây dựng Việt Nam, Ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu, Ngân hàng thương mại TNHH MTV Đại Dương; - Số liệu cột (4), (5), (8), (9) không bao gồm ngân hàng Chính sách xã hội (không thuộc đối tượng báo cáo) và Quỹ tín dụng nhân dân; - Vốn tự có, tỷ lệ CAR đã loại bỏ các tổ chức tín dụng có Vốn tự có âm; - Chỉ tiêu Tổng tài sản có tính theo Thông tư 49/2014/TT-NHNN. | ||||||||

Có thể bạn quan tâm!

-

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 2

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 2 -

Lý Thuyết Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại

Lý Thuyết Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại -

Bằng Chứng Thực Nghiệm Về Mối Quan Hệ Giữa Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngân Hàng

Bằng Chứng Thực Nghiệm Về Mối Quan Hệ Giữa Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngân Hàng -

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 6

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 6 -

Phương Pháp Và Kết Quả Nghiên Cứu

Phương Pháp Và Kết Quả Nghiên Cứu -

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 8

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 8

Xem toàn bộ 89 trang tài liệu này.

Nguồn: http://www.sbv.gov.vn |

Hình 3.6 Quy mô tài sản các tổ chức tín dụng Việt Nam từ tháng 1/2015 đến tháng 6/2016

Theo Hình 3.6, trong tháng 6, tài sản của tất cả các khối còn lại đều tăng khá mạnh. Trong đó tăng cao nhất là khối ngân hàng thương mại Nhà nước khi trong tháng 6 tổng tài sản của khối này đã tăng thêm 116 nghìn tỷ đồng lên 3.52 triệu tỷ đồng.

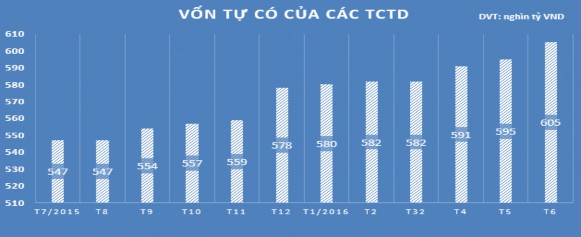

Hình 3.7 Quy mô vốn tự có của các tổ chức tín dụng từ tháng 7/2015 đến tháng 6/2016

Đứng thứ hai là khối ngân hàng thương mại cổ phần khi tổng tài sản của khối này cũng tăng 99.8 nghìn tỷ đồng lên 3.1 triệu tỷ đồng. Kế đó là khối ngân hàng liên doanh - nước ngoài với mức tăng 15 nghìn tỷ đồng lên 829 nghìn tỷ đồng.

Bên cạnh tổng tài sản, vốn tự có của toàn hệ thống cũng duy trì được đà tăng trưởng. Đến cuối tháng 6, vốn tự có của toàn hệ thống đạt 605.8 nghìn tỷ đồng, tăng 27 nghìn tỷ đồng (tương đương tăng 4.81%) so với cuối năm 2015.

Trong tháng 6/2016, vốn tự có của tất cả các khối đều tăng. Trong đó vốn tự có của khối ngân hàng thương mại Nhà nước tăng mạnh tới 5.6 nghìn tỷ đồng lên 212 nghìn tỷ đồng; khối ngân hàng thương mại cổ phần tăng 4.4 nghìn tỷ đồng lên 244 nghìn tỷ đồng; khối ngân hàng liên doanh – nước ngoài tăng 395 tỷ đồng lên 126 nghìn tỷ đồng.

Tuy nhiên vốn điều lệ của toàn hệ thống giảm nhẹ 161 tỷ đồng xuống còn

469.7 nghìn tỷ đồng trong tháng 6. Mặc dù vậy so với cuối năm 2015, vốn điều lệ của toàn hệ thống vẫn tăng 9.4 nghìn tỷ đồng (tương đương tăng 2.05%).

Sở dĩ vốn điều lệ của toàn hệ thống giảm trong tháng 6 là do vốn điều lệ của khối ngân hàng liên doanh - nước ngoài giảm 214 tỷ đồng. Tuy nhiên, vốn điều lệ của khối ngân hàng thương mại Nhà nước tăng 23 tỷ đồng; vốn điều lệ của hệ thống quỹ tín dụng nhân dân tăng 32 tỷ đồng.

Nếu xét về giá trị tuyệt đối, khối ngân hàng thương mại cổ phần cũng đang dẫn đầu về vốn điều lệ với 196 nghìn tỷ đồng; kế đến là khối ngân hàng thương mại Nhà nước với 137 nghìn tỷ đồng; thứ ba là khối ngân hàng liên doanh, nước ngoài với 100 nghìn tỷ đồng.

3.2.1.2. Về hiệu quả hoạt động

Theo số liệu từ Ngân hàng Nhà nước thống kê đến hết quý 1/2016 được thể hiện ở Bảng 3.2, nhóm các ngân hàng thương mại nhà nước là nhóm có hiệu quả hoạt động cao nhất với các chỉ số tỷ suất sinh lợi trên tổng tài sản ở mức cao và tỷ suất sinh lợi trên vốn chủ sở hữu vượt trội so với các nhóm khác.

Bảng 3.2 Thống kê tỷ suất sinh lợi theo nhóm tổ chức tín dụng