nhà nước, LEV là tỷ lệ đòn bẩy, FEE là tỷ lệ thu nhập ngoài lãi, SIZE là quy mô, SO là tỷ lệ sở hữu nhà

nước, FO là tỷ lệ sở hữu nước ngoài.

Nguồn: Tính toán của tác giả

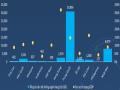

Bảng 4.3trình bày so sánh thống kê mô tả trên toàn mẫu và thị trường Việt Nam. Có thể thấy so với trung bình toàn mẫu thì các ngân hàng tại Việt Nam có tỷ suất sinh lợi tính trên hai thước đo là ROA và ROE đều thấp hơn (1.1% và 13.8% so với 1.2% và 14%), tuy nhiên chênh lệch này không lớn, có thể nói mức tỷ suất sinh lợi trên hiệu quả hoạt động của nhóm các ngân hàng Việt Nam khá tiệm cận với mức trung bình của các nước trong khu vực. Đối với tỷ lệ nợ xấu, con số này ở các ngân hàng Việt Nam là 4.5%, cao hơn mức 3.4% của khu vực, đặc biệt là mức nợ xấu cao nhất cũng như thấp nhất của khu vực đều thuộc về các ngân hàng Việt Nam, trong đó đáng kể là tỷ lệ nợ xấu cao nhất là 11.7%. Tỷ lệ chi phí không phải lãi vay trên tổng thu nhập của các ngân hàng trong mẫu là khoảng 35% trong khi con số này ở các ngân hàng Việt Nam thấp hơn đáng kể với 25.1%.

Trong mẫu quan sát trên tất cả các quốc gia, có khoảng 25% các ngân hàng có sở hữu nhà nước, và 32% ngân hàng có sở hữu nước ngoài.Tỷ lệ sở hữu của nhà nước ở các ngân hàng trong mẫu tính trung bình là 9.3% trong khi sở hữu nước ngoài chiếm 11.55%. Đối với các ngân hàng tại Việt Nam, chúng ta thấy một xu hướng ngược lại khi sở hữu nhà nước chiếm một tỷ lệ khá cao 28.3% trong khi sở hữu nước ngoài chỉ chiếm 5.2%. Kết quả này một phần đến từ chính sách hạn chế sở hữu nước ngoài trong lĩnh vực ngân hàng mà Việt Nam áp dụng trong giai đoạn này.Một số chỉ tiêu khác cho thấy các ngân hàng ở Việt Nam có xu hướng tiệm cận với trung bình mẫu. Cụ thể,tỷ lệ sử dụng đòn bẩy trong cấu trúc vốn của các ngân hàng trong mẫu là 89% trong khi con số này ở Việt Nam là 91.4%. Tỷ lệ doanh thu từ các tài sản không phải các khoản cho vay tính trên toàn mẫu là 17.7% trong khi tỷ lệ này ở các ngân hàng Việt Nam vào khoảng 16.4%. Quy mô tổng tài sản trung bình của các ngân hàng trong toàn mẫu là 15.8 tỷ USD trong khi quy mô trung bình của các ngân hàng trong mẫu ở Việt Nam là khoảng 10.9 tỷ USD.

Bảng 4.4 trình bày ma trận hệ số tương quan giữa các biến số trong phương trình trên toàn mẫu và mẫu các ngân hàng tại Việt Nam. Kết quả cho thấy không có

hệ số tương quan nào vượt quá 0.7, chứng tỏ không tồn tại hiện tượng đa cộng tuyến nghiêm trọng trong mô hình.

Bảng 4.4 Ma trận hệ số tương quan

DFO | DSO | LEV | FEE | SIZE | ||

DSO | 0.1201 | 1 | ||||

0.0013 | ||||||

LEV | -0.0228 | 0.1152 | 1 | |||

0.5573 | 0.0029 | |||||

FEE | -0.0812 | 0.1844 | 0.0262 | 1 | ||

0.036 | 0 | 0.5 | ||||

SIZE | -0.0045 | 0.2435 | 0.4878 | 0.3566 | 1 | |

0.9076 | 0 | 0 | 0 | |||

Việt Nam | ||||||

DFO | DSO | LEV | FEE | SIZE | ||

DSO | 0.0686 | 1 | ||||

0.543 | ||||||

LEV | 0.1154 | 0.3736 | 1 | |||

0.3208 | 0.0009 | |||||

FEE | 0.0918 | 0.0121 | -0.3659 | 1 | ||

0.4305 | 0.9176 | 0.0012 | ||||

SIZE | 0.3336 | 0.6964 | 0.5368 | -0.0639 | 1 | |

0.0032 | 0 | 0 | 0.5837 | |||

ROA là tỷ suất sinh lợi trên tổng tài sản, ROE là tỷ suất sinh lợi trên vốn chủ sở hữu, NPL là tỷ lệ nợ xấu, COI là tỷ lệ chi phí, DFO là biến giả đại diện cho sở hữu nước ngoài, DSO là biến giả đại diện cho sở hữu nhà nước, LEV là tỷ lệ đòn bẩy, FEE là tỷ lệ thu nhập ngoài lãi, SIZE là quy mô. Nguồn: Tính toán của tác giả | ||||||

Có thể bạn quan tâm!

-

Thực Trạng Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngành Ngân Hàng Việt Nam

Thực Trạng Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngành Ngân Hàng Việt Nam -

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 6

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 6 -

Phương Pháp Và Kết Quả Nghiên Cứu

Phương Pháp Và Kết Quả Nghiên Cứu -

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 9

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 9 -

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 10

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 10

Xem toàn bộ 89 trang tài liệu này.

4.2.2. Kết quả hồi quy

Phần tiếp theo sẽ trình bày các kiểm định hiện tượng phương sai thay đổi trong mô hình. Bảng 4.5 trình bày các kết quả có liên quan cho toàn mẫu và mẫu các ngân hàng tại Việt Nam. Kết quả từ Bảng 4.5 cho thấy tồn tại hiện tượng

phương sai thay đổi trong tất cả các phương trình ước lượng trên toàn mẫu cũng như trong mẫu các ngân hàng Việt Nam. Do đó, khi tiến hành ước lượng, đề tài sẽ tiến hành áp dụng thủ tục phù hợp để đảm bảo đưa ra các kiểm định thống kê đáng tin cậy.

Bảng 4.5 Kiểm định phương sai thay đổi

ROA | ROE | NPL | COI | |

Toàn mẫu | ||||

Chi_squared | 3.5E+5 | 4312.2 | 7.4E+6 | 12426.13 |

p-value | 0.0000 | 0.0000 | 0.0000 | 0.0000 |

Việt Nam | ||||

Chi_squared | 673.17 | 462.31 | - | 16.66 |

p-value | 0.0000 | 0.0000 | - | 0.0544 |

ROA là tỷ suất sinh lợi trên tổng tài sản, ROE là tỷ suất sinh lợi trên vốn chủ sở hữu, NPL là tỷ lệ nợ xấu, COI là tỷ lệ chi phí. Nguồn: Tính toán của tác giả | ||||

Phần tiếp theo trình bày các kết quả ước lượng phương trình (1) trên toàn mẫu và cho nhóm các ngân hàng tại Việt Nam. Đối với mẫu các ngân hàng tại Việt Nam, do dữ liệu về tỷ lệ nợ xấu chỉ mới được công bố gần đây, dẫn đến số quan sát ít hơn so với các biến phụ thuộc khác, và do đó khi sử dụng biến tỷ lệ nợ xấu làm biến phụ thuộc thì không thể ước lượng được do số quan sát quá ít. Vì lý do này, đối với các ngân hàng tại Việt Nam, đề tài chỉ tiến hành ước lượng với ba thước đo hiệu quả là tỷ suất sinh lợi trên tổng tài sản, tỷ suất sinh lợi trên vốn cổ phần và tỷ lệ chi phí trênthu nhập. Trước khi tiến hành ước lượng, đề tài dùng kiểm định nhân tử Lagrange để lựa chọn giữa mô hình hiệu ứng ngẫu nhiên và ước lượng pooled OLS. Tiếp đến, đề tài sử dụng kiểm định Hausman để lựa chọn giữa mô hình hiệu ứng cố định và mô hình hiệu ứng ngẫu nhiên. Kết quả được thể hiện ở Bảng 4.6 cho thấy trên tất cả các phương trình, mô hình hiệu ứng cố định là phù hợp hơn. Kết quả hồi quy trên toàn mẫu được thể hiện ở Bảng 4.7 trong khi kết quả hồi quy cho mẫu các ngân hàng tại Việt Nam được thể hiện ở Bảng 4.8.

Bảng 4.6 Kiểm định nhân tử Lagrange và Hausman

ROA | ROE | NPL | COI | |

LM Test | ||||

Toàn mẫu | ||||

Chi_squared | 10.72 | 352.79 | 475.43 | 914.4 |

p-value | 0.0005 | 0.0000 | 0.0000 | 0.0000 |

Việt Nam | ||||

Chi_squared | 10.81 | 12.12 | - | 13.42 |

p-value | 0.0005 | 0.0002 | - | 0.0001 |

Hausman Test | ||||

Toàn mẫu | ||||

Chi_squared | 79.52 | 24.28 | 92.7 | 41.84 |

p-value | 0.0000 | 0.0286 | 0.0000 | 0.0001 |

Việt Nam | ||||

Chi_squared | 151.25 | 80.01 | - | 121.34 |

p-value | 0.0000 | 0.0000 | - | 0.0000 |

ROA là tỷ suất sinh lợi trên tổng tài sản, ROE là tỷ suất sinh lợi trên vốn chủ sở hữu, NPL là tỷ lệ nợ xấu, COI là tỷ lệ chi phí. Nguồn: Tính toán của tác giả | ||||

Kết quả hồi quy từ Bảng 4.7 cho thấy tính trên toàn mẫu, hệ số hồi quy của biến sở hữu nước ngoài dương đối với tỷ suất sinh lợi trên tổng tài sản và tỷ suất sinh lợi trên vốn cổ phần, và âm khi biến phụ thuộc là tỷ lệ nợ xấu và tỷ lệ chi phí. Điều này phù hợp với kỳ vọng ban đầu về việc sở hữu nước ngoài có thể cải thiện hiệu quả của các ngân hàng thông qua việc gia tăng tỷ suất sinh lợi hay giảm thiểu tỷ lệ nợ xấu và tỷ lệ chi phí. Có hai trên bốn hệ số hồi quy có ý nghĩa thống kê, trong đó hệ số hồi quy ở phương trình tỷ lệ nợ xấu có ý nghĩa thống kê ở mức 10% trong khi hệ số trong phương trình tỷ lệ chi phí có ý nghĩa ở mức 5%. Mặc dù không tìm thấy bằng chứng có ý nghĩa thống kê về việc sở hữu nước ngoài làm gia tăng tỷ suất sinh lợi trên vốn, đề tài tìm thấy bằng chứng khẳng định sở hữu nước ngoài làm giảm tỷ lệ nợ xấu và tỷ lệ chi phí. Điều này ủng hộ cho lập luận cho rằng sở hữu nước ngoài có tác động tích cực lên hoạt động kiểm soát và chất lượng quản

trị trong doanh nghiệp.

Bảng 4.7 Kết quả hồi quy trên toàn mẫu

ROA | ROE | NPL | COI | |

DFO | 0.003 | 0.005 | -0.009* | -0.020** |

(1.113) | (0.755) | (-1.736) | (-2.349) | |

DSO | -0.002 | -0.014** | -0.006 | -0.001 |

(-0.697) | (-2.031) | (-1.126) | (-0.133) | |

LEV | -0.016 | 0.086 | -0.102* | -0.187* |

(-0.513) | (0.647) | (-1.737) | (-1.747) | |

FEE | 0.065*** | 0.119*** | -0.066*** | 0.055* |

(6.736) | (3.517) | (-3.164) | (1.715) | |

SIZE | -0.011*** | 0.013 | 0.011** | -0.007 |

(-5.571) | (0.941) | (2.442) | (-1.018) | |

_cons | 0.257*** | -0.275 | -0.073 | 0.635*** |

(6.161) | (-0.900) | (-0.750) | (4.631) | |

N | 644 | 326 | 538 | 667 |

R2 | 0.222 | 0.255 | 0.383 | 0.061 |

ROA là tỷ suất sinh lợi trên tổng tài sản, ROE là tỷ suất sinh lợi trên vốn chủ sở hữu, NPL là tỷ lệ nợ xấu, COI là tỷ lệ chi phí, DFO là biến giả đại diện cho sở hữu nước ngoài, DSO là biến giả đại diện cho sở hữu nhà nước, LEV là tỷ lệ đòn bẩy, FEE là tỷ lệ thu nhập ngoài lãi, SIZE là quy mô. Giá trị trong ngoặc (.) là thống kê t *,**,***: Có ý nghĩa thống kê ở mức 10%, 5% và 1% Nguồn: Tính toán của tác giả | ||||

Đối với sở hữu nhà nước, kết quả hồi quy cho thấy sở hữu nhà nước có hệ số hồi quy âm trên toàn bộ bốn phương trình hồi quy, tuy nhiên chỉ có ý nghĩa thống kê ở phương trình với biến phụ thuộc là tỷ suất sinh lợi trên vốn cổ phần, hàm ý rằng sở hữu nhà nước có xu hướng làm giảm hiệu quả ở các ngân hàng. Như vậy, tính trên toàn mẫu các ngân hàng ở các quốc gia Đông Nam Á, đề tài tìm thấy bằng chứng yếu về tác động ngược chiều của sở hữu nhà nước lên hiệu quả các ngân

hàng.

Tiếp đến, đề tài tiến hành hồi quy phương trình (1) cho mẫu các ngân hàng

Việt Nam. Kết quả thể hiện ở Bảng 5.7 cho thấy hệ số hồi quy của biến sở hữu nước ngoài có ý nghĩa thống kê trên cả ba phương trình. Cụ thể, hệ số của biến sở hữu nước ngoài dương và lần lượt có ý nghĩa thống kê ở mức 1% và 5% đối với biến phụ thuộc là tỷ suất sinh lợi trên tổng tài sản và tỷ suất sinh lợi trên vốn cổ phần trong khi âm và có ý nghĩa thống kê ở mức 1% đối với biến phụ thuộc là tỷ lệ chi phí. Kết quả này khẳng định rằng sở hữu nước ngoài đóng vai trò rất tích cực với hiệu quả hoạt động của các ngân hàng tại Việt Nam. Trong đó, sở hữu nước ngoài giúp gia tăng tỷ suất sinh lợi và giảm thiểu chi phí. Điều này ủng hộ cho lập luận về tính chuyên nghiệp của nhà đầu tư nước ngoài của Buch (1997) và bằng chứng về tác động tích cực của sở hữu nước ngoài lên hoạt động giám sát và chất lượng quản trị của ngân hàng (Gillan& Starks, 2003; Ferreira & Matos, 2008; Boycko cùng cộng sự, 1996; Dyck, 2001; D’Souza cùng cộng sự, 2005). Bằng chứng từ đề tài này thống nhất với bằng chứng của Berger cùng cộng sự (2008) và Rokhim và Susanto (2013) đồng thời bổ sung thêm bằng chứng về vai trò tích cực của nhà đầu tư nước ngoài trong lĩnh vực ngân hàng từ một thị trường mới nổi.

Bảng 4.8 Kết quả hồi quy cho các ngân hàng Việt Nam

ROE | ROA | COI | |

DFO | 0.041** | 0.002* | -0.043*** |

(2.76) | (1.747) | (-3.479) | |

DSO | -0.032* | 0 | 0.008 |

(-2.208) | (-0.122) | (0.825) | |

LEV | 0.718** | -0.057** | 0.097 |

(2.496) | (-3.056) | (0.378) | |

FEE | -0.239*** | 0.006 | 0.628*** |

(-7.252) | (0.443) | (5.706) |

0.019 | 0.007** | -0.057 | |

(0.707) | (2.524) | (-1.676) | |

_cons | -0.824 | -0.076 | 1.218 |

(-1.502) | (-1.496) | (1.784) | |

N | 72 | 71 | 76 |

R2 | 0.924 | 0.664 | 0.708 |

ROA là tỷ suất sinh lợi trên tổng tài sản, ROE là tỷ suất sinh lợi trên vốn chủ sở hữu, NPL là tỷ lệ nợ xấu, COI là tỷ lệ chi phí, DFO là biến giả đại diện cho sở hữu nước ngoài, DSO là biến giả đại diện cho sở hữu nhà nước, LEV là tỷ lệ đòn bẩy, FEE là tỷ lệ thu nhập ngoài lãi, SIZE là quy mô. Giá trị trong ngoặc (.) là thống kê t *,**,***: Có ý nghĩa thống kê ở mức 10%, 5% và 1% Nguồn: Tính toán của tác giả | |||

Đối với sở hữu nhà nước, tương tự như kết quả hồi quy trên toàn mẫu, đề tài chỉ tìm thấy tác động ngược chiều của sở hữu nhà nước lên tỷ suất sinh lợi trên vốn cổ phần trong khi không tìm thấy bằng chứng rõ rệt trên hai thước đo hiệu quả còn lại. Như vậy, một lần nữa, đề tài tìm thấy bằng chứng yếu về vai trò của sở hữu nhà nước lên hiệu quả của các ngân hàng. Kết quả này phần nào nhất quán với bằng chứng của Berger cùng cộng sự (2008), Lin và Zhang (2009), Cornett cùng cộng sự (2010) và Carvalho (2014).

Bảng 4.9, 4.10, 4.11 và 4.12trình bày kết quả ước lượng trên các quốc gia khác trong mẫu, bao gồm Thái Lan, Indonesia, Malaysia và Philippines. Kết quả hồi quy từ Bảng 4.9 cho thấy đối với các ngân hàng Thái Lan, sở hữu nước ngoài giúp gia tăng tỷ suất sinh lợi trên tổng tài sản và làm giảm tỷ lệ nợ xấu. Các hệ số hồi quy của biến sở hữu nước ngoài đối với tỷ suất sinh lợi trên vốn cổ phần và tỷ lệ chi phí vẫn đúng như kỳ vọng mặc dù không có ý nghĩa thống kê. Đối với sở hữu nhà nước, kết quả ước lượng chỉ cho thấy duy nhất hệ số hồi quy trong phương trình với biến phụ thuộc là tỷ lệ chi phí là có ý nghĩa thống kê ở mức 1%, tuy nhiên hệ số này lại âm trái với kỳ vọng. Trong mẫu các ngân hàng ở Indonesia được thể hiện ở Bảng 4.10, đề tài tìm thấy sở hữu nước ngoài làm giảm tỷ suất sinh lợi trên tổng tài sản trong khi sở hữu nhà nước làm giảm tỷ suất sinh lợi trên vốn cổ phần và làm gia tăng tỷ lệ chi phí.

Bảng 4.9 Kết quả hồi quy cho Thái Lan

ROE | ROA | NPL | COI | |

DFO | 0.019 | 0.007* | -0.014** | -0.019 |

(1.278) | (1.955) | (-2.100) | (-0.767) | |

DSO | -0.003 | 0.012 | 0.008 | -0.049*** |

(-0.220) | (1.471) | (0.984) | (-3.599) | |

LEV | -0.028 | -0.112* | -0.173 | 0.607** |

(-0.077) | (-1.837) | (-1.481) | (3.069) | |

FEE | -0.004 | 0.031** | 0.009 | 0.012 |

(-0.063) | (2.519) | (0.308) | (0.073) | |

SIZE | 0.029 | -0.009 | 0.056*** | 0.014 |

(0.77) | (-1.417) | (4.378) | (0.423) | |

_cons | -0.548 | 0.301 | -1.075*** | -0.476 |

(-0.740) | (1.63) | (-3.528) | (-0.546) | |

N | 91 | 98 | 85 | 99 |

R2 | 0.327 | 0.568 | 0.77 | 0.6 |

ROA là tỷ suất sinh lợi trên tổng tài sản, ROE là tỷ suất sinh lợi trên vốn chủ sở hữu, NPL là tỷ lệ nợ xấu, COI là tỷ lệ chi phí, DFO là biến giả đại diện cho sở hữu nước ngoài, DSO là biến giả đại diện cho sở hữu nhà nước, LEV là tỷ lệ đòn bẩy, FEE là tỷ lệ thu nhập ngoài lãi, SIZE là quy mô. Giá trị trong ngoặc (.) là thống kê t *,**,***: Có ý nghĩa thống kê ở mức 10%, 5% và 1% Nguồn: Tính toán của tác giả | ||||

Bảng 4.10 Kết quả hồi quy cho Indonesia

ROE | ROA | NPL | COI | |

DFO | 0.006 | -0.005* | 0.000 | -0.002 |

(0.379) | (-1.772) | (0.007) | (-0.166) | |

DSO | -0.026* | -0.002 | 0.001 | 0.030* |

(-1.878) | (-0.719) | (0.334) | (1.874) |