Như vậy có thể thấy khác với lập luận dựa trên yếu tố chính trị, lập luận dựa trên bất cân xứng thông tin có thể đưa đến những dự báo trái ngược nhau về tác động của sở hữu nhà nước lên hiệu quả hoạt động của các ngân hàng. Tuy nhiên, đối với các thị trường mới nổi vốn có sự chi phối khá mạnh của sở hữu nhà nước và thường được xem là phải gánh chịu vấn đề bất cân xứng thông tin nghiêm trọng hơn so với các thị trường phát triển thì lập luận về tác động ngược chiều của loại hình sở hữu này lên hiệu quả hoạt động của các ngân hàng dường như nhận được nhiều sự ủng hộ hơn.

Ngoài ra, lập luận về việc sở hữu nhà nước có thể giảm tính bất ổn của thông tin và do đó làm giảm bất cân xứng thông tin có thể không hoàn toàn đúng với các quốc gia, đặc biệt là các quốc gia mới nổi. Sử dụng chênh lệch hỏi mua-chào bán để đo lường chi phí đại diện, Choi và cộng sự (2010) nghiên cứu trên một thị trường mới nổi có nhiều điểm tương đồng với Việt Nam là Trung Quốc đã tìm thấy tỷ lệ sở hữu nhà nước có tương quan dương với chênh lệch hỏi mua-chào bán, hàm ý rằng sở hữu nhà nước làm tăng bất cân xứng thông tin và làm tăng chi phí đại diện. Lập luận này được dựa trên các nghiên cứu cho thấy yếu tố chính trị chi phối trong các quyết định cổ phần hóa, dẫn đến gia tăng bất cân xứng thông tin trong các doanh nghiệp có tỷ lệ sở hữu nhà nước (Wei và cộng sự, 2005; Chen và cộng sự, 2008).

Do đó, dựa trên lập luận này, phần lớn các nghiên cứu đều xây dựng giả thuyết về mối quan hệ ngược chiều giữa sở hữu nhà nước và hiệu quả hoạt động của ngân hàng. Bằng chứng thực nghiệm về mối tương quan này sẽ được trình bày ở phần sau.

2.2.3. Sở hữu nước ngoài và hiệu quả hoạt động của ngân hàng

Lý thuyết về tác động của sở hữu nước ngoài lên hiệu quả hoạt động của ngân hàng khá trái ngược. Một mặt, giả thuyết lợi thế sân nhà (home field advantage) của Berger cùng cộng sự (2000) dự đoán rằng các ngân hàng nước ngoài sẽ gặp bất lợi hơn khi cung cấp các dịch vụ giống với các ngân hàng nội địa, dẫn đến chi phí cao hơn và lợi nhuận thấp hơn. Các bất lợi này đến từ khoảng cách về mặt địa lý giữa người chủ và người đại diện, khác biệt về văn hóa, ngôn ngữ hoặc

do yếu tố thể chế, giám sát. Ngoài ra, lý thuyết rủi ro thị trường cho rằng các công ty có sở hữu nước ngoài có rủi ro cao hơn do các điều kiện thị trường ở quốc gia sở tại (Amihud cùng cộng sự, 2002; Berger cùng cộng sự, 2016) và do đó có thể ảnh hưởng lên hiệu quả. Tóm lại, các lý thuyết này dự báo rằng do không thể am hiểu thị trường như các nhà đầu tư nội địa nên các nhà đầu tư nước ngoài sẽ gặp nhiều khó khăn hơn trong hoạt động kinh doanh, dẫn đến các ngân hàng nước ngoài sẽ có hiệu quả kém hơn so với các ngân hàng nội địa.

Ngược lại, giả thuyết về lợi thế toàn cầu (general form of the global advantage) lại cho rằng các ngân hàng nước ngoài có lợi thế so sánh tương đối so với các ngân hàng nội địa, từ đó dẫn đến hiệu quả tốt hơn. Lập luận này chủ yếu được đúc kết từ quan điểm của Buch (1997) khi cho rằng các nhà đầu tư nước ngoài có thể mang đến những công nghệ và nguồn nhân lực chất lượng cao. Điều này làm gia tăng hiệu quả của doanh nghiệp. Ngoài ra, cũng dựa trên lập luận về bất cân xứng thông tin, sở hữu nước ngoài thường gia tăng tính minh bạch của doanh nghiệp thông qua đòi hỏi cao hơn về các hoạt động kiểm soát, từ đó làm giảm chi phí đại diện và gia tăng hiệu quả hoạt động. Có nhiều bằng chứng cho thấy sở hữu nước ngoài giúp nâng cao chất lượng quản trị công ty. Gillan và Starks (2003) và Ferreira và Matos (2008) ghi nhận bằng chứng cho thấy nhà đầu tư nước ngoài đóng vai trò tích cực hơn nhà đầu tư nội địa trong hoạt động quản trị công ty. Boycko cùng cộng sự (1996), Dyck (2001) và D’Souza cùng cộng sự (2005) chỉ ra rằng các công ty có tỷ trọng sở hữu nước ngoài càng lớn thì chất lượng quản trị và hiệu quả công ty càng tốt.

2.3. Bằng chứng thực nghiệm về mối quan hệ giữa cấu trúc sở hữu và hiệu quả hoạt động của ngân hàng

Phần này sẽ trình bày các bằng chứng thực nghiệm về mối tương quan giữa sở hữu nhà nước cũng như sở hữu nước ngoài và hiệu quả hoạt động của các ngân hàng ở các quốc gia, bao gồm cả các nước phát triển và các thị trường mới nổi.

2.3.1. Sở hữu nhà nước và hiệu quả hoạt động của ngân hàng

Theo lập luận về vai trò của sở hữu nhà nước dựa trên lý thuyết đại diện (Jensen và Meckling, 1976) đã đề cập ở trên, các nhà quản lý của các công ty có sở hữu nhà nước chỉ điều hành chứ không sở hữu tài sản. Do đó, họ ít nỗ lực hơn trong hoạt động quản lý và có xu hướng phân bổ nguồn lực cho các mục đích cá nhân. Các nguyên nhân này dẫn đến việc các nhà quản lý có xu hướng mạo hiểm hơn và hiệu quả doanh nghiệp cũng thấp hơn (Barry cùng cộng sự, 2011; Berger cùng cộng sự, 2005; Iannotta cùng cộng sự, 2007; Sapienza, 2004).

Cho đến giờ, phần lớn các nghiên cứu chủ yếu tìm thấy mối tương quan âm giữa sở hữu nhà nước và hiệu quả ngân hàng, đặc biệt tại các thị trường mới nổi như Barth cùng cộng sự (2004), La Porta cùng cộng sự (2002), Hasan và Marton (2003), Jemric và Vujcic (2002), Weill (2003), Micco cùng cộng sự (2007), Lin và Zhang (2009), Cornett cùng cộng sự (2010).

Barth cùng cộng sự (2004) và La Porta cùng cộng sự (2002) tìm thấy rằng sở hữu nhà nước làm giảm tính hiệu quả của hệ thống ngân hàng. Dinc (2005) chỉ ra rằng hoạt động cho vay của các ngân hàng có sở hữu nhà nước bị chi phối bởi yếu tố chính trị. Trên mẫu nhiều thị trường mới nổi, Mian (2003) ghi nhận các ngân hàng có sở hữu nhà nước có tỷ lệ dự phòng nợ khó thu hồi cao hơn và khả năng sinh lợi thấp hơn so với các ngân hàng tư nhân. Cornett cùng cộng sự (2010) nghiên cứu mẫu các ngân hàng ở 16 quốc gia Châu Á (trong đó có cả Việt Nam) đã tìm thấy rằng các ngân hàng có sở hữu nhà nước hoạt động kém hiệu quả hơn và có rủi ro tín dụng cao hơn các ngân hàng tư nhân.

Berger cùng cộng sự (2005) cung cấp bằng chứng cho thấy các ngân hàng có sở hữu nhà nước có hiệu quả hoạt động thấp trước khi cổ phần hóa và sau khi cổ phần hóa, hiệu quả hoạt động đã được cải thiện đáng kể. Berger cùng cộng sự (2008) nghiên cứu trên mẫu 38 ngân hàng tại Trung Quốc và tìm thấy rằng nhóm các ngân hàng thuộc sở hữu nhà nước có hiệu quả hoạt động kém nhất so với các loại hình ngân hàng khác. Lin và Zhang (2009) nghiên cứu trên thị trường Trung Quốc và cũng tập trung vào bốn ngân hàng sở hữu nhà nước lớn nhất, kết quả cho thấy nhóm các ngân hàng này có lợi nhuận ít hơn, hiệu quả thấp hơn và chất lượng

tài sản kém hơn so với các ngân hàng tư nhân hay nước ngoài khác. Carvalho (2014) nghiên cứu trên thị trường Brazil đã tìm thấy bằng chứng ủng hộ cho giả thuyết sở hữu nhà nước sẽ có tác động chính trị lên các quyết định cho vay của các ngân hàng có sở hữu nhà nước.

Sử dụng mẫu gồm 6677 ngân hàng từ năm 1995 đến 2002 ở 179 quốc gia và vùng lãnh thổ, Micco cùng cộng sự (2007) đã tìm thấy nhiều kết quả quan trọng. Thứ nhất, ở các quốc gia đang phát triển, các ngân hàng có sở hữu nhà nước có xu hướng có khả năng sinh lợi thấp hơn và chi phí cao hơn so với các ngân hàng tư nhân khác. Thứ hai, ở các nước công nghiệp, các tác giả không tìm thấy mối tương quan nào giữa cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng. Cuối cùng, các tác giả tìm thấy rằng sự khác biệt trong hiệu quả hoạt động giữa các ngân hàng có sở hữu nhà nước và các ngân hàng tư nhân bị chi phối bởi yếu tố chính trị, khi mà sự khác biệt này có xu hướng gia tăng trong các giai đoạn diễn ra bầu cử chính trị tại các quốc gia nghiên cứu. Điều này giúp khẳng định cho lập luận lý thuyết về vai trò chính trị của sở hữu nhà nước trong hệ thống ngân hàng.

Iannotta cùng cộng sự (2007) nghiên cứu trên 181 ngân hàng lớn ở Châu Âu giai đoạn từ năm 1999 đến 2004. Các tác giả tìm thấy rằng các ngân hàng có sở hữu nhà nước có khả năng sinh lợi thấp hơn so với các ngân hàng tư nhân. Ngoài ra, nhóm các ngân hàng này còn có chất lượng các khoản vay kém hơn so với các ngân hàng khác.

Iannotta cùng cộng sự (2013) tìm thấy rằng sở hữu nhà nước có rủi ro vỡ nợ tuy thấp hơn nhưng lại có rủi ro hoạt động cao hơn so với các loại hình ngân hàng khác. Gần đây, nghiên cứu của Rahman và Reja (2015) trên thị trường Malaysia đã tìm thấy bằng chứng sở hữu nhà nước làm giảm hiệu quả của các ngân hàng trên hai thước đo tỷ suất sinh lợi trên tổng tài sản và tỷ suất sinh lợi trên vốn cổ phần.

Tại thị trường Việt Nam, Phan Thị Bích Nguyệt cùng cộng sự (2014) cũng tìm thấy bằng chứng về sở hữu nhà nước làm giảm tính hiệu quả trong hoạt động cho vay của hệ thống ngân hàng. Tuy nhiên, dường như chưa có nghiên cứu nào xem xét tác động trực tiếp của sở hữu nhà nước lên hiệu quả hoạt động của các ngân

hàng tại Việt Nam.

2.3.2. Sở hữu nước ngoài và hiệu quả hoạt động ngân hàng

Cũng giống như lập luận lý thuyết, bằng chứng thực nghiệm về tác động của sở hữu nước ngoài lên hiệu quả hoạt động của ngân hàng vẫn chưa có sự nhất quán. Một số nghiên cứu tìm thấy tác động ngược chiều của sở hữu nước ngoài lên hiệu quả hoạt động của ngân hàng, ủng hộ cho giả thuyết lợi thế sân nhà trong khi một số tác giả khác lại tìm thấy bằng chứng trái ngược.

Ở hướng thứ nhất, Crystal cùng cộng sự (2002) và Naaborg cùng cộng sự (2004) nghiên cứu trên các thị trường mới nổi và tìm thấy bằng chứng cho thấy các ngân hàng có sở hữu nước ngoài có hiệu quả hoạt động kém hơn các ngân hàng nội địa. Nghiên cứu của Lensink và Naaborg (2007) trên bộ dữ liệu gồm 511 ngân hàng tại 73 quốc gia giai đoạn từ năm 1998 đến 2001 cũng tìm thấy kết quả tương tự khi sở hữu nước ngoài có tương quan ngược với hiệu quả hoạt động của ngân hàng.

Ở chiều ngược lại, trên góc độ doanh nghiệp nói chung, Denis và McConnell (2003) kết luận rằng sở hữu nước ngoài có tác động tích cực lên giá trị doanh nghiệp. Lizal và Svejnar (2003) chỉ ra rằng các doanh nghiệp khi tư nhân hóa có chủ sở hữu nội địa sẽ có hiệu quả trong dài hạn sụt giảm nhiều hơn trong khi các doanh nghiệp tương tự nhưng có chủ sở hữu là nhà đầu tư nước ngoài sẽ có sự cải thiện trong hiệu quả. Nghiên cứu trực tiếp trên mẫu các ngân hàng sử dụng dữ liệu từ 1996 đến 1998, Mathieson vàSchinasi(2000) đã tìm thấy tỷ suất sinh lợi trên vốn chủ sở hữu của các ngân hàng nước ngoài cao hơn các ngân hàng nội địa hoạt động ở Hungary, Ba Lan và Cộng hòa Séc.

Claessens cùng cộng sự (2001) nghiên cứu sự khác biệt trong hiệu quả giữa các ngân hàng nước ngoài và các ngân hàng nội địa ở 8 quốc gia, cả phát triển và đang phát triển, trong giai đoạn từ 1988 đến 1995. Các tác giả tìm thấy rằng sau khi có sự gia nhập của các ngân hàng nước ngoài, họ đã chứng kiến một sự sụt giảm trong khả năng sinh lợi cũng như chi phí hoạt động ở các ngân hàng nội địa, và do đó nghiên cứu kết luận rằng chính sở hữu nước ngoài đã làm gia tăng tính hiệu quả trong hệ thống ngân hàng nội địa.

Hasan và Marton (2003) nghiên cứu trên thị trường Hungary từ năm 1993 đến 1998, họ đã tìm thấy các ngân hàng nước ngoài tạo ra một môi trường kinh doanh hiệu quả hơn và từ đó thúc đẩy toàn bộ hệ thống ngân hàng phải gia tăng tính hiệu quả.

Nghiên cứu các ngân hàng ở thị trường Ba Lan, Nikiel và Opiela (2002) tìm thấy bằng chứng các ngân hàng nước ngoài dù không có lợi nhuận tốt hơn nhưng lại hiệu quả hơn về mặt chi phí so với các ngân hàng khác. Jemric và Vujcic (2002) cung cấp bằng chứng cho thấy các ngân hàng nước ngoài hoạt động hiệu quả hơn các ngân hàng khác ở Croatia.

Majnoni cùng cộng sự (2003) kết luận rằng các ngân hàng nước ngoài có khả năng sinh lợi cao hơn các ngân hàng nội địa. Xem xét thêm tác động của tăng trưởng kinh tế lên mối tương quan giữa sở hữu nước ngoài và hiệu quả hoạt động của ngân hàng, Demirguc-Kunt và Huizinga (1999) cung cấp bằng chứng cho thấy ở các nước phát triển, các ngân hàng nước ngoài có khả năng sinh lợi thấp hơn các ngân hàng nội địa, trong khi điều ngược lại xảy ra ở các nước đang phát triển khi mà các ngân hàng nước ngoài lại có xu hướng sinh lợi tốt hơn các ngân hàng nội địa.

Bonin cùng cộng sự (2005) là một trong những nghiên cứu có nhiều sức ảnh hưởng trong mối quan hệ giữa cấu trúc sở hữu và tính hiệu quả của các ngân hàng tại các nền kinh tế đang trong giai đoạn chuyển đổi. Các tác giả sử dụng một mẫu gồm 225 ngân hàng tại 7 nền kinh tế chuyển đổi trong giai đoạn từ 1996 đến 2000. Kết quả từ nghiên cứu này cho thấy sở hữu tư nhân tự bản thân nó chưa thể giúp gia tăng hiệu quả hoạt động của ngân hàng bởi so sánh cho thấy các ngân hàng có sở hữu nhà nước có hiệu quả hoạt động thấp hơn không đáng kể so với các ngân hàng tư nhân. Tuy nhiên, các ngân hàng có sở hữu nhà nước kém hiệu quả hơn trong việc cung cấp dịch vụ cho khách hàng. Nghiên cứu này ủng hộ cho vai trò của sở hữu nước ngoài khi tìm thấy rằng các ngân hàng có sở hữu nước ngoài cung cấp dịch vụ tốt hơn và hoạt động hiệu quả hơn so với các ngân hàng khác, đặc biệt khi ngân

hàng có đối tác chiến lược là một định chế nước ngoài. Điều này nhất quán với lập luận về vai trò chuyển giao công nghệ của sở hữu nước ngoài.

Nghiên cứu của Micco cùng cộng sự (2007) đã được đề cập ở trên cũng cung cấp bằng chứng cho thấy các ngân hàng có sở hữu nước ngoài có khả năng sinh lợi cao hơn và chi phí thấp hơn các ngân hàng khác. Berger cùng cộng sự (2008) nghiên cứu trên thị trường Trung Quốc và thấy rằng nhóm các ngân hàng nước ngoài có hiệu quả hoạt động cao nhất. Thậm chí, chỉ cần một tỷ lệ sở hữu nước ngoài rất nhỏ trong nhóm các ngân hàng thuộc sở hữu nhà nước cũng có thể cải thiện đáng kể hiệu quả hoạt động của các ngân hàng này.

Rokhim và Susanto (2013) nghiên cứu trên thị trường Indonesia cũng đã ủng hộ cho vai trò tích cực của sở hữu nước ngoài đối với hiệu quả hoạt động của ngân hàng, trong đó các ngân hàng nước ngoài vượt trội hơn các ngân hàng nội địa cả về khả năng sinh lợi cũng như tiết kiệm chi phí. Cũng đồng thuận với quan điểm này, Jemric và Vujcic (2002), Weill (2003), Grigorian và Manole (2006), và Yildirim và Philippatos (2007) đều tìm thấy bằng chứng về tác động gia tăng tính hiệu quả trong hoạt động ngân hàng của sở hữu nước ngoài.

Bảng 2.1 sẽ trình bày tóm lược các nghiên cứu có liên quan đến cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại đã trình bày ở trên.

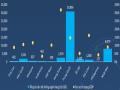

Bảng 2.1 Tóm tắt các nghiên cứu về cấu trúc sở hữu và hiệu quả hoạt động của ngân hàng thương mại

Đối tượng | Chiều hướng | |

Nghiên cứu lý thuyết | ||

Shleifer và Vishny (1997) | Sở hữu nhà nước | (–) |

Boycko cùng cộng sự (1996) | Sở hữu nhà nước | (–) |

Jensen và Meckling (1976) | Sở hữu nhà nước | (–) |

Berger cùng cộng sự (2000) | Sở hữu nước ngoài | (–) |

Buch (1997) | Sở hữu nước ngoài | (+) |

Nghiên cứu thực nghiệm |

Có thể bạn quan tâm!

-

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 1

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 1 -

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 2

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 2 -

Lý Thuyết Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại

Lý Thuyết Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại -

Thực Trạng Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngành Ngân Hàng Việt Nam

Thực Trạng Về Cấu Trúc Sở Hữu Và Hiệu Quả Hoạt Động Của Ngành Ngân Hàng Việt Nam -

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 6

Cấu trúc sở hữu và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam - 6 -

Phương Pháp Và Kết Quả Nghiên Cứu

Phương Pháp Và Kết Quả Nghiên Cứu

Xem toàn bộ 89 trang tài liệu này.

Sở hữu nhà nước | (–) | |

Mian (2003) | Sở hữu nhà nước | (–) |

Barth cùng cộng sự (2004) | Sở hữu nhà nước | (–) |

Micco cùng cộng sự (2007) | Sở hữu nhà nước | (–) |

Berger cùng cộng sự (2008) | Sở hữu nhà nước | (–) |

Lin và Zhang (2009) | Sở hữu nhà nước | (–) |

Cornett cùng cộng sự (2010) | Sở hữu nhà nước | (–) |

Iannotta cùng cộng sự (2013) | Sở hữu nhà nước | (–) |

Mathieson và Schinasi (2000) | Sở hữu nước ngoài | (+) |

Crystal cùng cộng sự (2002) | Sở hữu nước ngoài | (–) |

Hasan và Marton (2003) | Sở hữu nước ngoài | (+) |

Majnoni cùng cộng sự (2003) | Sở hữu nước ngoài | (+) |

Naaborg cùng cộng sự (2004) | Sở hữu nước ngoài | (–) |

Bonin cùng cộng sự (2005) | Sở hữu nước ngoài | (+) |

Lensink và Naaborg (2007) | Sở hữu nước ngoài | (–) |

Micco cùng cộng sự (2007) | Sở hữu nước ngoài | (+) |

Berger cùng cộng sự (2008) | Sở hữu nước ngoài | (+) |

Rokhim và Susanto (2013) | Sở hữu nước ngoài | (+) |

Tại Việt Nam, theo kiến thức hạn hẹp của mình, học viên chưa tìm thấy nghiên cứu nào tập trung vào tác động của sở hữu nước ngoài lên hiệu quả của các ngân hàng.

KẾT LUẬN CHƯƠNG 2

Chương này trình bày cơ sở lý thuyết về hiệu quả hoạt động của ngân hang thương mại cũng như tác động của sở hữu nhà nước và sở hữu nước ngoài lên hiệu quả hoạt động của các ngân hàng. Tuy chưa có sự nhất quán nhưng nhìn chung, các lý thuyết và bằng chứng thực nghiệm cho đến nay cho thấy tác động tiêu cực của loại hình sở hữu nhà nước lên hiệu quả hoạt động của các ngân hàng. Đối với sở hữu nước