hấp thụ vốn của nền kinh tế thị trường, hỗ trợ cho tăng trưởng kinh tế một cách hợp lý. Điều kiện tín dụng được cải thiện, linh hoạt và phù hợp với mục tiêu điều hành chính sách tiền tệ, tạo điều kiện thuận lợi cho việc tiếp cận vốn vay ngân hàng; Đồng thời, cơ cấu tín dụng tiếp tục được cải thiện, hướng mạnh và cân đối hơn vào các lĩnh vực sản xuất kinh doanh, nhất là các ngành, lĩnh vực ưu tiên của Chính phủ.

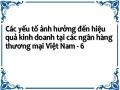

58.0%

4.00%

56.0%

54.0%

3.70%

56.5%

55.9%

56.2%

3.10%

3.50%

3.00%

52.0%

50.0%

2.70%

2.40%

2.50%

51.1%

2.10%

50.8%

49.7%

49.2%

1.90%

2.00%

1.87 2.00%

%

48.0%

47.8%

1.50%

46.0% 1.00%

44.0% 0.50%

42.0%

0.00%

Năm Năm Năm Năm Năm Năm Năm Năm 2010 2011 2012 2013 2014 2015 2016 2017

Dư nợ/tài sản

Tỷ lệ nợ xấu

Biểu đồ 3.5. Dư nợ cho vay và nợ xấu của các ngân hàng TMCP giai đoạn 2010– 2017

Nguồn: Báo cáo tài chính của các NHTM

Kể từ năm 2014 trở đi, hoạt động tín dụng của các ngân hàng có xu hướng tăng trưởng nóng trở lại, dư nợ tín dụng chiếm tỷ trọng lớn trong danh mục tài sản của ngân hàng (thường chiếm khoảng 52.68%-59.79% tổng tài sản của NHTM), cho nên thu nhập từ tín dụng vẫn chiếm tỷ trọng lớn nhất trong tổng thu nhập của các NHTM. Tốc độ tăng trưởng tín dụng của các NHTM có chiều hướng sụt giảm so với giai đoạn trước 2012 và tăng trở lại trong năm 2015, khoản mục cho vay của các NHTM chiếm tỷ trọng cao có nguy cơ gây rủi ro thanh khoản cho ngân hàng. Các NHTM đã và đang tích cực đưa ra các biện pháp nhằm giảm số nợ xấu tồn đọng và đưa ra các biện pháp nhằm ngăn ngừa phát sinh nợ xấu như: Cấp hạn mức tín dụng dựa trên mức độ rủi ro đối với từng khách hàng vay vốn, lập quy trình kiếm soát chất lượng tín dụng chặt chẽ. Các khoản tín dụng của các NHTM đã tập trung chủ yếu vào lĩnh vực sản xuất kinh doanh (chiếm khoảng 80% tổng dư nợ), dư

nợ tín dụng ưu tiên với một số lĩnh vực ưu tiên theo chỉ đạo của Chính phủ diễn biến tích cực. Tín dụng đối với lĩnh vực tiềm ẩn rủi ro như bất động sản, chứng khoán được các ngân hàng kiểm soát và xu hướng tăng trưởng chậm lại. Năm 2017, tín dụng cho lĩnh vực xuất khẩu tăng 12.55% so với năm 2016; tín dụng đối với doanh nghiệp ứng dụng công nghệ cao tăng 20%; tín dụng đối với lĩnh vực công nghiệp ưu tiên tăng 20.42%; Tín dụng đối với doanh nghiệp nhỏ và vừa tăng 13.53%; Dư nợ tín dụng đối với lĩnh vực nông nghiệp, nông thôn tăng khoảng 24.5%.... công tác tái cơ cấu và xử lý nợ xấu tại các ngân hàng niêm yết đạt được những kết quả tích cực nhờ khuôn khổ pháp lý về cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu của NHNN đã dần được hoàn thiện. Tuy sức ép tăng trưởng tín dụng giảm, nhưng mục tiêu tăng trưởng tín dụng mà các ngân hàng vẫn đạt mức 14- 19% đảm bảo hỗ trợ tăng trưởng kinh tế. Hướng tới mục tiêu chuyển dịch cơ cấu đầu tư và cơ cấu kinh tế, đổi mới mô hình tăng trưởng và đa dạng hóa danh mục tín dụng của hệ thống ngân hàng, NHNN đã yêu cầu các ngân hàng tập trung nguồn vốn cho các lĩnh vực kinh tế quan trọng.

Nợ xấu (NPL) của các NHTM kể từ năm 2011 bắt đầu gia tăng về giá trị, các ngân hàng bắt đầu gặp khá nhiều vấn đề về rủi ro thanh khoản và kết quả hoạt động kinh doanh chững lại. Một lượng nợ xấu lớn của các ngân hàng được ẩn dưới dạng trái phiếu doanh nghiệp (nhất là DNNN, các tập đoàn, tổng công ty), nghiệp vụ ủy thác cấp tín dụng; nợ cấp cho các công ty con, công ty liên kết của ngân hàng, nợ cấp cho doanh nghiệp mà ngân hàng nắm quyền kiểm soát… nhưng lại không đánh giá, phân loại nợ chính xác. Vì thế cần chỉ đúng bản chất và xử lý tận gốc vấn đề, thì mới có khả năng khắc phục bất ổn nội tại của từng NHTM. Đây vẫn là điểm nghẽn lớn trong hoạt động ngân hàng. Đến hết quý 4/ 2013, nợ xấu của các NHTM tăng nhanh và trở thành mối đe dọa đến an ninh hệ thống ngân hàng và ổn định tài chính quốc gia, các ngân hàng chú trọng hơn đối với quản lý chất lượng tài sản, từng bước xử lý nợ xấu. Do vậy, cơ cấu dư nợ điều chỉnh giảm nhẹ còn 47.11%.

3.3.4. Tốc độ tăng trưởng GDP

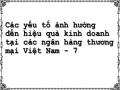

GDP

8.0%

6.0%

4.0%

GDP

2.0%

0.0%

2010 2011 2012 2013 2014 2015 2016 2017

Biểu đồ 3.6. Tình hình tốc độ tăng trưởng GDP giai đoạn 2010– 2017

Nguồn dữ liệu: Quỹ tiền tệ quốc tế IMF

Trong giai đoạn 2010 – 2017 tăng trưởng GDP ở Việt Nam đạt mức trên 5% và đang có xu hướng tăng lên. Mặc dù gặp khó khăn lớn trong thời điểm năm 2011 khi tỷ lệ lạm phát tăng cao, nền kinh tế thế giới biến động lớn ảnh hưởng đến kinh tế Việt Nam, nhưng sau đó đã có những chính sách để thay đổi và tạo điều kiện cho nền kinh tế có thể nhanh chóng phục hồi và tăng trưởng. Trong giai đoạn 2012-2017 khi GDP tăng lên đã ảnh hưởng tích cực đến hệ thống ngân hàng, các doanh nghiệp phát triển về quy mô, đầu tư mở rộng và chú trọng về chất lượng làm tăng lợi nhuận giảm thiểu rủi ro tín dụng cho ngân hàng. Bên cạnh đó, thị trường kinh tế phát triển tốt làm cho các doanh nghiệp mới ngày càng có nhu cầu sử dụng vốn từ các NHTM.

3.3.5. Lạm phát

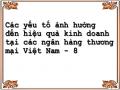

Lạm phát

20.0%

15.0%

10.0%

Lạm phát

5.0%

0.0%

2010 2011 2012 2013 2014 2015 2016 2017

Biểu đồ 3.7. Tình hình lạm phát giai đoạn 2010– 2017

Nguồn dữ liệu: Quỹ tiền tệ quốc tế IMF

Trong giai đoạn 2010 – 2017 tình trạng lạm phát ở mức cao đã ảnh hưởng rất lớn đến hiệu quả kinh doanh của ngân hàng khi doanh nghiệp mất thanh khoản, tồn kho hàng hóa làm cho nợ xấu ngân hàng tăng cao. Sau đó nhờ những chính sách kịp thời của NHNN và chính phủ, đặc biệt là tái cơ cấu lại hệ thống NHTM và thành lập VAMC để xử lý nợ xấu, bên cạnh đó là các chính sách kinh tế được ban hành để kiểm soát lạm phát và hỗ trợ nền kinh tế trong thời kỳ khó khăn đã khắc phục được những tồn tại đang xảy ra. Lạm phát có tác động tiêu cực không chỉ là nền kinh tế mà còn cả với hiệu quả kinh doanh của NHTM, khi lạm phát tăng cao làm ảnh hưởng đến lợi nhuận của doanh nghiệp giảm khả năng thu nợ. Đối với ngân hàng lạm phát làm tăng lãi suất cho vay làm cho doanh nghiệp khó tiếp cận nguồn vốn, áp lực trả nợ tăng lên và gây ra nợ xấu cao hơn, khi đó ngân hàng phải trích lập dự phòng nhiều hơn làm ảnh hưởng đến lợi nhuận kinh doanh của ngân hàng.

KẾT LUẬN CHƯƠNG 3

Trong chương này, luận văn đã khái quát về tình hình và tiến trình tái cơ cấu của hệ thống ngân hàng Việt Nam. Đánh giá được hiệu quả kinh doanh của ngân hàng thông qua các phương diện về quy mô, huy động vốn, tín dụng, lợi nhuận và khả năng sinh lời. Từ đó đã nhận diện được những ưu điểm trong hoạt động kinh doanh của ngân hàng cũng như những hạn chế và nguyên nhân. Những kết quả chương này là định hướng cho những nội dung và kết quả nghiên cứu chương 4.

CHƯƠNG 4: PHƯƠNG PHÁP, DỮ LIỆU VÀ KẾT QUẢ NGHIÊN CỨU

4.1. Phương pháp nghiên cứu

4.1.1. Dữ liệu nghiên cứu

Dữ liệu sau khi được thu thập sẽ được nhập vào file Excel và được hiệu chỉnh, mã hóa trên file này. Bước tiếp theo là nghiên cứu tiến hành làm sạch dữ liệu nhằm phát hiện các sai sót, các ô trống thiếu thông tin, sai thông tin và tiến hành hoàn thiện ma trận dữ liệu. Sau đó, luận văn sử dụng phần mềm Stata 13 để tính toán và xử lý dữ liệu theo mô hình. Mẫu dữ liệu là 27 NHTM có quy mô lớn và nổi trội trong hệ thống các NHTM Việt Nam và đa phần đáp ứng số liệu cho việc thực hiện nghiên cứu trong giai đoạn từ 2010 đến năm 2017.

Dữ liệu được sử dụng trong luận văn được thu thập từ các báo cáo tài chính đã được kiểm toán và báo cáo thường niên qua các năm của các NHTM. Từ đây, tác giả tiến hành lựa chọn các ngân hàng có đầy đủ báo cáo tài chính bao gồm bảng cân đối kế toán, báo cáo kết quả hoạt động kinh doanh, báo cáo lưu chuyển tiền tệ và thuyết minh báo cáo tài chính. Ngoài ra dữ liệu còn được thu thập từ World Bank, Ngân hàng nhà nước, Tổng cục thống kê, Bộ tài chính… Dữ liệu được so sánh và đối chiếu với nhiều nguồn khác nhau để đảm bảo độ tin cậy, chính xác.

4.1.2. Mô hình nghiên cứu

Mô hình được dựa trên các nghiên cứu tham khảo trên thế giới như Phạm Hữu Hồng Thái (2013); Petria và cộng sự (2015); Ali và cộng sự (2011). Các biến độc lập được xây dựng trên nền tảng các nghiên cứu trong nước và quốc tế như: Trujillo-Ponce (2013), Petria và cộng sự (2015), Alper và Anbar (2011), Võ Xuân Vinh và Đặng Bửu Kiếm (2016). Biến độc lập được chia làm 2 loại gồm là biến đặc điểm ngân hàng cụ thể và biến chỉ số kinh tế vĩ mô. Tác giả sử dụng phương pháp hồi quy dữ liệu bảng (Panels Data) với 27 NHTM Việt Nam trong giai đoạn 2010 – 2017. Sau đó, tác giả lựa chọn các mô hình FEM và REM. Tiếp theo, tác giả kiểm định các khuyết tật và sử dụng mô hình hồi quy FGLS để khắc phục khuyết tật và phân tích mức độ ảnh hưởng của các yếu tố đến hiệu quả kinh doanh của NHTM. Mô hình nghiên cứu thực nghiệm của đề tài cụ thể như sau:

f(ROA, ROE, NIM)= β0+ β1SIZE + β2LTA + β3NPL + β4DIV + β5DLR + β6TCR + β7 GDP + β8CPI + ui

4.1.3. Đo lường biến nghiên cứu

4.1.3.1. Biến phụ thuộc

Đo lường hiệu quả kinh doanh của các NHTM dựa trên các chỉ số cơ bản như: ROA, ROE (Alper và Anbar, 2011; Trujillo-Ponce, 2013; Petria và cộng sự, 2015). Bên cạnh đó NIM cũng là chỉ số cũng thường được sử dụng để đo lường hiệu quả kinh doanh cũng như hiệu quả sinh lời của các NHTM (Dietricha và Wanzenried, 2010).

4.1.3.2. Biến độc lập

Quy mô ngân hàng (SIZE): trong hầu hết các tài liệu tài chính, tổng giá trị tài sản tài sản trên báo cáo tài chính được sử dụng đại diện cho quy mô của ngân hàng. Biến SIZE đo lường bằng lôgarit tự nhiên của tổng tài sản. Biến này được kỳ vọng sẽ tác động tích cực đến hiệu quả kinh doanh của các ngân hàng thương mại (Smirlock, 1985; Shingjergji và Hyseni, 2015).

Chất lượng tài sản: đo lường bằng tỷ lệ dư nợ/tài sản (LTA), tỷ lệ nợ xấu (NPL). Tỷ lệ dư nợ/ tài sản (LTA) đo lường nguồn thu nhập của ngân hàng và nó dự kiến sẽ ảnh hưởng tích cực đến lợi nhuận nếu ngân hàng không kiểm soát được mức độ rủi ro. Tỷ lệ nợ xấu/dư nợ đo lường chất lượng tài sản và phản ánh những thay đổi trong danh mục cho vay của ngân hàng và tác động ngược chiều đến hiệu quả kinh doanh của các ngân hàng (Aydogan, 1990; Petria và cộng sự, 2015; Shingjergji và Hyseni , 2015).

Đa dạng hóa hoạt động (DIV): Tỷ lệ thu nhập phi lãi suất (NII) được sử dụng đo lường cơ cấu thu nhập chi phí. Thu nhập phi lãi suất bao gồm thu nhập được tạo ra từ thu lệ phí và tiền hoa hồng thu nhập / chi phí, thu nhập chia cổ tức, lãi /lỗ từ giao dịch và thu nhập khác từ hoạt động kinh doanh (Dietricha và Wanzenried, 2010; Alper và Anbar, 2011; Petria và cộng sự, 2015; Shingjergji và Hyseni, 2015).

Tỷ lệ vốn huy động (DLR): Tiền gửi là nguồn ngân quỹ chính của các ngân hàng và là nguồn quỹ với chi phí thấp nhất. Tiền gửi thêm được chuyển thành

khoản vay, cao hơn lãi suất lợi nhuận và lợi nhuận. Do đó tiền gửi đã tích cực tác động vào lợi nhuận của các ngân hàng (Alper và Anbar, 2011; Trujillo-Ponce, 2013; Petria và cộng sự, 2015; Ngô Phương Khanh, 2013).

Tỷ lệ chi phí/doanh thu (TCR): hiệu quả quản lý chi phí hoạt động cũng có tác động đến khả năng sinh lợi của ngân hàng (Phạm Hữu Hồng Thái, 2013). Trong thực tế, mối tương quan giữa nợ xấu và chi phí hoạt động chưa rõ ràng. Do đó, ảnh hưởng của chi phí hoạt động lên tỷ lệ nợ xấu của các ngân hàng có thể là cùng chiều hoặc ngược chiều. Hughes và Moon (1995) tìm thấy rằng khi hiệu quả của việc sử dụng chi phí thấp thì tỷ lệ nợ xấu của các ngân hàng tăng, lợi nhuận của ngân hàng sẽ giảm.

Tỷ lệ tăng trưởng GDP thực tế: đo lường theo tỷ lệ tăng trưởng GDP thực tế hàng năm: tất cả các hoạt động kinh tế và điều chỉnh lạm phát. Sự liên kết giữa tăng trưởng kinh tế và lợi nhuận của lĩnh vực tài chính, tăng trưởng GDP có một mối quan hệ tích cực với lợi nhuận ngân hàng (Demirguc-Kunt và Huizinga, 1999; Bikker và Hu, 2002).

Tỷ lệ lạm phát (INF): là % tăng trưởng chỉ số giá tiêu dùng (CPI) cho tất cả các hàng hoá và dịch vụ. Mối quan hệ giữa lạm phát và lợi nhuận có thể ảnh hưởng tích cực hay tiêu cực (Perry, 1992). Nếu một tỷ lệ lạm phát như dự kiến, ngân hàng có thể điều chỉnh lãi suất để tăng lợi nhuận khi chi phí tăng. Ngược lại, nếu tỷ lệ lạm phát không phải như dự kiến, ngân hàng không thể thực hiện các điều chỉnh tỷ lệ lãi suất để cân đối chi phí và lợi nhuận. Phần lớn các nghiên cứu tìm thấy mối quan hệ ngược chiều giữa lạm phát và lợi nhuận ngân hàng (Bourke, 1989; Molyneux và Thorton,1992; Hassan và Bashir, 2003; Kosmidou, 2006).

Bảng 4.1: Biến nghiên cứu và phương pháp đo lường

Mô tả | Đo lường | Kỳ vọng | |

Đo lường hiệu quả kinh doanh của NHTM | |||

ROA | Tỷ suất sinh lời trên tài sản | Lợi nhuận ròng/tài sản | |

ROE | Tỷ suất sinh lời trên VCSH | Lợi nhuận ròng/VCSH | |

Có thể bạn quan tâm!

-

Các yếu tố ảnh hưởng đến hiệu quả kinh doanh tại các ngân hàng thương mại Việt Nam - 2

Các yếu tố ảnh hưởng đến hiệu quả kinh doanh tại các ngân hàng thương mại Việt Nam - 2 -

Các Yếu Tố Ảnh Hưởng Đến Hiệu Quả Kinh Doanh Của Nhtm

Các Yếu Tố Ảnh Hưởng Đến Hiệu Quả Kinh Doanh Của Nhtm -

Thực Trạng Về Hiệu Quả Kinh Doanh Các Ngân Hàng Thương Mại

Thực Trạng Về Hiệu Quả Kinh Doanh Các Ngân Hàng Thương Mại -

Phân Tích Tương Quan Mô Hình 27 Ngân Hàng Thương Mại Việt Nam

Phân Tích Tương Quan Mô Hình 27 Ngân Hàng Thương Mại Việt Nam -

Đa Dạng Hóa Hoạt Động Kinh Doanh Của Ngân Hàng

Đa Dạng Hóa Hoạt Động Kinh Doanh Của Ngân Hàng -

Các yếu tố ảnh hưởng đến hiệu quả kinh doanh tại các ngân hàng thương mại Việt Nam - 8

Các yếu tố ảnh hưởng đến hiệu quả kinh doanh tại các ngân hàng thương mại Việt Nam - 8

Xem toàn bộ 80 trang tài liệu này.