dịch vụ E-banking.

Bên cạnh đó, ngân hàng cần chú trọng vào nguồn nhân lực công nghệ cao. Bởi vì họ là người trực tiếp giao dịch với khách hàng, hướng dẫn giúp đỡ khách hàng trong các giao dịch và ảnh hưởng trực tiếp đến lòng tin của khách hàng dành cho ngân hàng. Vì vậy, ngân hàng cần: có các chính sách tuyển dụng, có chế độ đãi ngộ tốt đối với nhân lực có chuyên môn, am hiểu công nghệ NH. Ngân hàng cần tăng cường hơn nữa việc đào tạo và hợp tác đào tạo với các cơ sở giáo dục chất lượng cao. Bên cạnh việc thường xuyên bồi dưỡng, đào tạo, cập nhật kiến thức về kinh doanh ngân hàng hiện đại thì thì công tác đào tạo ứng dụng CNTT sao cho đảm bảo nhân viên NH thành thạo với các giao dịch điện tử, xử lý được các tình huống bất ngờ phát sinh và ngăn chặn rủi ro khi thực hiện phát triển dịch vụ NHĐT cũng cần được triển khai. Hơn thế nữa, ngân hàng cần quan tâm sát sao hơn đến việc trau dồi kỹ năng quản lý, kỹ năng mềm cho các nhà quản lý các cấp nhằm chuyển biến đột phá về kỹ năng và tư duy quản lý trong thời kỳ công nghệ số. Việc thay đổi tư duy lãnh đạo sẽ là kim chỉ nam cho việc triển khai các kế hoạch đổi mới và cải cách, kể cả việc chấp nhận sự thay đổi nhân sự ở các cấp thực hiện và điều hành.

5.5. Nâng cao hình ảnh của ngân hàng

Hình ảnh ngân hàng cũng là một nhân tố tác động đến quyết định sử dụng dịch vụ E-banking. Khách hàng sẽ có cảm nhận riêng về hình ảnh ngân hàng thông qua kinh nghiệm, trải nghiệm, thông tin thu nhận được từ báo chí, truyền thông hoặc những người xung quanh. Hàm ý được đưa ra là:

Phát triển phương thức truyền thông tiếp thị để nâng cao hình ảnh thương hiệu, hay hình ảnh ngân hàng. Hình ảnh về chất lượng và độ tin cậy cao liên quan đến các dịch vụ của ngân hàng, đặc biệt là các dịch vụ E-banking cần được tạo ra trong tâm trí người tiêu dùng để khuyến khích khách hàng sử dụng dịch vụ. Có thể thực hiện tuyên truyền, quảng bá hình ảnh thương hiệu, sản phẩm của nhà cung cấp thông qua các chương trình ưu đãi sự kiện hấp dẫn, tại các buổi hội thảo, hội nghị khách hàng.

Để xây dựng hình ảnh ngân hàng, tác động từ uy tín của ngân hàng dành cho khách hàng là vô cùng lớn. Bất kỳ một thông tin nào không tốt về ngân hàng, về việc

Có thể bạn quan tâm!

-

Thang Đo Độ Tin Cậy Sau Nghiên Cứu Chính Thức Lần 2

Thang Đo Độ Tin Cậy Sau Nghiên Cứu Chính Thức Lần 2 -

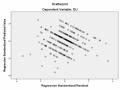

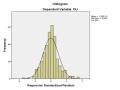

Phân Phối Chuẩn Của Phần Dư Quan Sát

Phân Phối Chuẩn Của Phần Dư Quan Sát -

Kiểm Định Anova Về Qđsd Giữa Các Nhóm Nghề Nghiệp

Kiểm Định Anova Về Qđsd Giữa Các Nhóm Nghề Nghiệp -

Các nhân tố tác động đến quyết định sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại thành phố Hà Nội - 15

Các nhân tố tác động đến quyết định sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại thành phố Hà Nội - 15 -

Các nhân tố tác động đến quyết định sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại thành phố Hà Nội - 16

Các nhân tố tác động đến quyết định sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại thành phố Hà Nội - 16 -

Các nhân tố tác động đến quyết định sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại thành phố Hà Nội - 17

Các nhân tố tác động đến quyết định sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại thành phố Hà Nội - 17

Xem toàn bộ 149 trang tài liệu này.

thiếu trách nhiệm trong các cam kết với khách hàng hoặc hành vi gian lận, vi phạm đạo đức nghề nghiệp đều làm tác động đến danh tiếng của ngân hàng. Do đó, cần phải có chính sách xây dựng hình ảnh cho ngân hàng từ những hoạt động nhỏ nhất để duy trì và bảo vệ hình ảnh ngân hàng vốn có của mình.

Ngân hàng cũng nên tập trung quan tâm đến những ý kiến phản hồi từ khách hàng, tiếp thu ý kiến để sửa đổi nhằm đáp ứng và phục vụ tốt hơn các nhu cầu khác nhau của khách hàng. Luôn gần gũi, thân thiện và hợp tác để tạo ấn tượng cho khách hàng. Đồng thời, phải chủ động tiếp nhận những ý kiến đóng góp từ khách hàng. Kịp thời giải quyết khiếu nại và thắc mắc của khách hàng thông qua email, điện thoại, nhằm hỗ trợ khách hàng khi gặp sự cố và vừa bao quát được các vấn đề do phát sinh.

Tạo lập sự gắn bó lâu dài với khách hàng thông qua phát triển các kênh chăm sóc khách hàng, có chính sách ưu đãi, chế độ dành riêng cho từng nhóm khách hàng.

5.6. Tận dụng các tác động của ảnh hưởng xã hội

Từ kết quả nghiên cứu, tác động xã hội có ý nghĩa tích cực trong quyết định sử dụng dịch vụ E-banking. Điều này đưa ra hàm ý rằng ngân hàng cần có những biện pháp gia tăng sự tác động từ những người xung quanh hay phương tiện truyền thông nhằm tác động đến người tiêu dùng cá nhân.

Cần phải tạo lòng tin với khách hàng hiện tại bằng các nỗ lực cung cấp các dịch vụ chất lượng cao đáp ứng mọi nhu cầu của khách hàng, hạn chế tối đa các sai sót xảy ra và khắc phục kịp thời lỗi phát sinh; thực hiện các cam kết bảo đảm rủi ro trong giao dịch cho khách hàng. Hưởng ứng các chương trình, đề án quốc gia về thanh toán không dùng tiền mặt, hỗ trợ khách hàng thanh toán các dịch vụ tiêu dùng cơ bản như tiền điện, nước, tiền cước điện thoại, nộp thuế, phí,… Từ những điều này, làm cho khách hàng cảm nhận được đầy đủ các tiện ích và chất lượng dịch vụ của nhà cung cấp, từ đó làm tăng sự hài lòng của khách hàng và thúc đẩy nhiều thông tin chia sẻ hơn nữa từ chính khách hàng đang sử dụng dịch vụ đến với khách hàng tiềm năng của ngân hàng.

Cần chia sẻ thông tin dịch vụ tới nhiều đối tượng khách hàng khác nhau bằng

cách tăng cường đăng tải thông tin giới thiệu dịch vụ NHĐT thông qua hệ thống website của ngân hàng, thực hiện gửi email quảng cáo sản phẩm, chương trình khuyến mại tự động đến khách hàng, đồng thời hỗ trợ kinh phí cho các chi nhánh nhỏ quảng bá, phát triển dịch vụ này tại Chi nhánh. Ngoài ra, trên các kênh trực tuyến có lượng người truy cập lớn như mạng xã hội, báo điện tử,… có thể cập nhật các chương trình ưu đãi hấp dẫn.

Cần tăng cường quảng bá để khuyến khích sự tiếp cận và sử dụng dịch vụ NHĐT đối với các khách hàng hiện tại của ngân hàng mà chưa sử dụng dịch vụ NHĐT. Ngân hàng cần giới thiệu để khách hàng hiểu rõ về dịch vụ NHĐT, chức năng của dịch vụ và lợi ích vượt trội của dịch vụ này đem lại cho khách hàng. Bên cạnh đó, ngân hàng cũng cần tổ chức các buổi hội thảo, hội nghị khách hàng để giới thiệu các sản phẩm dịch vụ của NHĐT, cung cấp cho khách hàng những kiến thức cần thiết để sử dụng dịch vụ hiệu quả.

TÓM TẮT CHƯƠNG 5

Từ kết quả nghiên cứu và căn cứ thực trạng hiện nay, Tác giả đã trình bày một số hàm ý chính sách để các nhà quản trị ngân hàng có thể nghiên cứu, tham khảo đưa ra quyết định về các hoạt động liên quan đến dịch vụ NHĐT nhằm thúc đẩy KHCN sử dụng dịch vụ hơn nữa. Các hàm ý, chính sách tập trung vào các biện pháp cụ thể để nâng cao tính tiện ích của dịch vụ, nâng cao mức độ dễ sử dụng dịch vụ, giảm thiểu rủi ro cho khách hàng khi sử dụng dịch vụ, nâng cao lòng tin của KHCN, nâng cao hình ảnh của ngân hàng và tận dụng các tác động của ảnh hưởng xã hội.

KẾT LUẬN

Phát triển các dịch vụ của NHĐT là mục tiêu mang tính chiến lược của các Ngân hàng nhằm cải tiến, đổi mới và gia tăng chất lượng dịch vụ cho khách hàng nói chung và KHCN nói riêng. E-Banking sẽ là vũ khí cạnh tranh tốt nhất của các Ngân hàng Việt Nam trong kỷ nguyên 4.0 do những ưu thế vượt trội của nó so với những dịch vụ truyền thống. Trong bài nghiên cứu này, tác giả đã vận dụng mô hình TAM và tham khảo kinh nghiệm từ những nghiên cứu trước đây để xây dựng mô hình các nhân tố tác động đến quyết định sử dụng dịch vụ E-banking của KHCN tại Hà Nội. Các kết quả đạt được trong bài luận văn như sau:

Thứ nhất, trình bày cơ sở lý thuyết về NHĐT (E-banking): khái niệm, đặc điểm, các loại hình dịch vụ, đánh giá ưu nhược điểm và vai trò của dịch vụ NHĐT trong giai đoạn hiện nay. Bài nghiên cứu cũng trình bày cơ sở lý luận về các nhân tố tác động đến quyết định sử dụng dịch vụ E-banking của KHCN và tổng quan các nghiên cứu trước đây để làm kinh nghiệm và nền tảng cho bài nghiên cứu. Cùng với đó tác giả trình bày thực trạng dịch vụ E-banking tại các NHTM để có cái nhìn sâu hơn về dịch vụ này, từ đó có thể rút ra những hàm ý chính sách phù hợp.

Thứ hai, xác định được các nhân tố tác động đến quyết định sử dụng dịch vụ E- banking của KHCN tại Hà Nội gồm 7 nhân tố: (1) nhận thức tính hữu ích, (2) nhận thức tính dễ sử dụng, (3) nhận thức độ tin cậy, (4) thái độ, (5) ảnh hưởng xã hội, (6) nhận thức rủi ro và (7) hình ảnh ngân hàng.

Thứ ba, kết quả phân tích hồi quy và các kiểm định cho thấy mô hình xây dựng cho bài nghiên cứu là phù hợp. Kết quả nghiên cứu đã xác định nhân tố Nhận thức tính hữu ích, Nhận thức tính dễ sử dụng, Nhận thức độ tin cậy, Thái độ, Ảnh hưởng xã hội, Hình ảnh ngân hàng có tác động cùng chiều; và nhân tố Nhận thức rủi ro có tác động ngược chiều đến quyết định sử dụng dịch vụ E-banking của KHCN. Trong đó, mức độ tác động từ mạnh đến yếu lần lượt là: “nhận thức tính hữu ích” (β =0,284), “nhận thức tính dễ sử dụng” (β=0,279), “nhận thức rủi ro” (β=-0,227), “ảnh hưởng xã hội” (β=0,198), “thái độ” (β=0,132), “nhận thức độ tin cậy” (β=0,107) và cuối cùng là “hình ảnh ngân hàng” (β=0,095).

Thứ 4, với mục tiêu xác định sự khác biệt về quyết định sử dụng dịch vụ E- banking của KHCN tại Hà Nội theo đặc điểm nhân khẩu học, kết quả kiểm định cho thấy giữa các nhóm giới tính, học vấn, nghề nghiệp và thu nhập của các KHCN không có sự khác biệt về quyết định sử dụng E-banking, trong khi đó giữa các nhóm độ tuổi có sự khác biệt đối với quyết định sử dụng E-banking.

Cuối cùng, luận văn đưa ra các hàm ý, chính sách để thúc đẩy phát triển dịch vụ, từ đó thu hút ngày càng nhiều KHCN sử dụng dịch vụ E-banking tại Hà Nội nói riêng và Việt Nam nói chung. Để làm được điều đó, các Ngân hàng cần chú trọng tới các nhân tố tác động, từ đó cần phát triển các tiện ích dịch vụ, nâng cao mức độ dễ sử dụng dịch vụ cho khách hàng, giảm thiểu rủi ro đáng kể trong quá trình sử dụng, tạo lòng tin với khách hàng, đồng thời nâng cao hình ảnh thương hiệu và tận dụng các tác động của ảnh hưởng xã hội để hoàn thiện dịch vụ này trong tương lai.

TÀI LIỆU THAM KHẢO

Tài liệu tiếng Việt

1. Trần Văn Dũng, “Phát triển dịch vụ ngân hàng điện tử ở Việt Nam hiện nay”, Tạp chí Tài chính, Kỳ 2/2020.

2. Hà Nam Khánh Giao & Trần Kim Châu. 2020, “Yếu tố tác động đến quyết định sử dụng dịch vụ smartbanking- Nghiên cứu thực nghiệm tại BIDV- Chi nhánh Bắc Sài gòn”, Tạp chí Khoa học và Đào tạo Ngân hàng, Số 220, tháng 9/2020, trang 13 - 27.

3. Hoàng Nguyên Khai (2018), “Các yếu tố tác động đến năng lực cạnh tranh phát triển dịch vụ ngân hàng điện tử”, tại địa chỉ: https://www.sbv.gov.vn/webcenter/portal/vi/menu/sm/chitiet/inbaiviet, truy cập ngày 1/11/2022.

4. Nguyễn Minh Kiều (2007), Nghiệp vụ ngân hàng hiện đại, NXB Thống kê, Hà Nội.

5. Nguyễn Hồng Quân, “Các nhân tố tác động đến sự hài lòng chất lượng dịch vụ NHĐT: Nghiên cứu tại NHTM Tiên Phong”, Tạp chí Quản lý và Kinh tế quốc tế, Số 125 (1/2020), tr.29 - tr43.

6. Nguyễn Văn Tiến (2009), Giáo trình quản trị Ngân hàng thương mại, Học việnNgân hàng, Hà Nội.

7. Nguyễn Đình Thọ, Phương pháp nghiên cứu khoa học trong kinh doanh, NXB Tài chính.

8. Vũ Huy Thông (2014), Giáo trình hành vi người tiêu dùng, NXB Đại học Kinh tế Quốc dân.

9. Hoàng Trọng, Chu Nguyễn Mộng Ngọc (2008), Phân tích dữ liệu nghiên cứu với SPSS, NXB Hồng Đức.

Tài liệu tiếng Anh

10. Ajzen, I. (1991), “The theory of planned behavior”, Organizational behavior and human decision processes, 50(2), 179-211.

11. BONETT, T.M. “Significance tests & goodness of fit in the analysis of covariance structures”, Psycho- logical Bulletin, 2020, 8(8): 58-66.

12. David L.Loudon, Albert J. Della Bitta (1993), Consumer behavior: Concepts and Applications. McGraw-Hill.

13. Fishbein & Ajzen, 1975, Belief, Attitude, Intention, and Behavior: An Introduction to Theory and Reserch.

14. F. D. Davis, R.P.Bagozzi, & P. R.Warshaw (1989). “User acceptance of computer technology: A comparison of two theoretical models”, Management Science, (35), 982-1003.

15. Hair, J., Anderson, R., Tatham, R. and Black, W. (1998) Multivariate data analysis. 5th Edition, Prentice Hall, New Jersey.

16. Hair Jr, J. F., Black, W. C., Babin, B. J., & Anderson, R. E. (2009). Multivariate Data Analysis, Seventh Edition. London: Pearson.

17. Kaiser, H. F. (1974). An index of factorial simplicity. Psychometrika, 39, 31–36.

18. Kotler, P. & Armstrong, G. (2006). Principles of Marketing (7th ed.) New Jersey: Prentice Hall International, Inc.

19. Luarn, P. and H. H. Lin. (2005). “Toward an understanding of the behavioral intention to use mobile banking”. Computers I Human Behavior, Vol. 21, pp. 873-891

20. Lee, K. C., & Chung, N. (2009). “Understanding factors affecting trust in and satisfaction with mobile banking in Korea: A modified DeLone and McLean’s model perspective”, Interacting with Computers, 21(5-6), 385-392.

21. Lee, M. (2009), “Factors influencing the adoption of internet banking: An integration of TAM and TPB with perceived risk and perceived benefit”, Electronic Commerce Research and Applications, 8(3), 130-141.

22. Leon G. Schiffman, Leslie Lazar Kanuk (1997). Consumer behavior. Prentice Hall.

23. Lute Sakala, Jackson Phiri (2019), “Factors Affecting Adoption and Use of Mobile Banking Services in Zambia Based on TAM Model”, Journal of business and manage ment, 7, 1380-1394.

24. Olson, J.M. and Zanna, M.P. (1993), Attitudes and attitudes change. Annual Review of Psychology, Vol. 44 No. 1, 117- 154.

25. Pham Tien Dat, Phan Thi Hang Nga (2021), “Factors affecting decision to use E- banking services: A case study of Vietnam commercial banks during COVID-19 pandemic”, Journal of Hunan University(Natural Sciences), 10, 445-454.

26. P. C. Lai (2017), “The literature review of technology adoption models and theories for the novelty technology”, Journal of Information Systems and Technology Management, (1), 21-38.

27. Shanmugam Arunagiri, Savarimuthu Michael Thaz, Wen Teoh Chai. 2014, “Factors Affecting Malaysian Behavioral Intention to Use Mobile Banking With Mediating Effects of Attitude”, Academic Research International, Vol. 5 No. 2, pp. 236-253.

28. Tan, M., and Teo, T. S. H. (2000), “Factors influencing the adoption of Internet banking”. Journal of the AIS, 1(1).

29. Taylor, S., and Todd, P. A. (1995). “Understanding information technology usage: A test of competing models”. Information systems research, 6(2), 144-176.

30. Vu Thi Kim Chi (2021), “Examining factors affecting customers’ intention to use E-banking in Vietnam”, TNU Journal of Science and Technology, 226(09): 46 – 56.

31. V. Venkatesh & F.D Davis (2000). “A Theoretical Extension of the Technology Acceptance Model: Four Longitudinal Field Studies”, Management Science, (2), 186-204.

32. V. Venkatesh, M.G Morris, F.D Davis & G.B Davis (2003). “User Acceptance of Information Technology: Toward a Unifi ed View”, MIS Quarterly, (27), 425-478.

33. V. Venkatesh & H. Bala (2008). “Technology Acceptance Model 3 and a Research Agenda on Interventions”, Decision Science, (2), 273-312.

34. Wu, J. H., & Wang, S. C. (2005). “What Drives Mobile Commerce? An Empirical Evaluation of the Revised Technology Acceptance Model”. Information and Management, 42, 719-729.

35. Yan Xiao, Arun Sukumar, Lucian Tipi and David Edgar (2017), “Factors Influencing People’s Intention to Adopt E-Banking: An Empirical Study of Consumers in Shandong Province, China, Asian”, Journal of Computer and Information Systems, ISSN: 2321 – 5658, 3, 26-43.