3.2.7. Các giải pháp về tuyên truyền, quảng bá:

Cần tuyên truyền, khuyến khích các doanh nghiệp và cá nhân sử dụng dịch vụ ngân hàng trong thanh toán để giảm lượng thanh toán tiền mặt trong lưu thông, nâng cao tiện ích và giá trị sử dụng của thẻ.

Các chi nhánh Vietinbank cần chủ động tuyên truyền, vận động, tạo mối quan hệ và thực hiện các biện pháp sao cho các doanh nghiệp cung ứng hàng hoá, dịch vụ phối hợp đẩy mạnh thanh toán bằng thẻ tại các diểm bán hàng hoá, dịch vụ, phát triển hệ thống các đơn vị chấp nhận thẻ thành mạng lưới rộng khắp, tạo diều kiện cho khách hàng có thể dùng thẻ Epartner của Vietinbank để thanh toán hàng hoá, dịch vụ.

Đẩy mạnh công tác tuyên truyền cho hoạt động thẻ, phối hợp với các cơ quan truyền thông, báo chí xây dựng các chương trình để tuyên truyền giới thiệu về lợi ích, tác dụng và cách sử dụng thẻ tới mọi tầng lớp dân cư để người dân có thể hiểu và đi đến quyết định sử dụng dịch vụ thẻ của ngân hàng. Bên cạnh đó thực hiện các chương trình khuyến mãi làm thẻ miễn phí cho khách hàng hoặc tặng quà cho khách hàng khi làm thẻ. Tập trung ưu tiên mở các chương trình khuyến mãi cho các khách hàng là học sinh - sinhviên, cán bộ công chức.

3.2.8. Giải pháp quản lý:

Để nâng cao sự hài lòng của khách hàng một cách hiệu quả nhất, Vietinbank nên đầu tư vào việc tăng cường chất lượng dịch vụ mang lại cho người tiêu dùng, đáp ứng ngày càng cao hơn các nhu cầu của khách hàng. Thực hiện lấy phiếu đánh giá sự hài lòng của khách hàng định kì 6 tháng/1 lần. Thực hiện đánh giá các chi nhánh Vietinbank và có chính sách khen thưởng với các chi nhánh có sự hài lòng cao( Bình chọn Top 10 trong năm).

Thực hiện thường xuyên rà soát, kiểm tra bằng việc thuê các công ty bên ngoài đóng làm khách hàng để đánh giá khách quan hơn về sự hài lòng và cung cách phục vụ của các nhân viên giao dịch. Tổ chức thực hiện điều tra thông qua

Có thể bạn quan tâm!

-

Thiết Kế Bảng Câu Hỏi: 2.3.5.1.kết Quả Nghiên Cứu Định Tính:

Thiết Kế Bảng Câu Hỏi: 2.3.5.1.kết Quả Nghiên Cứu Định Tính: -

Phân Tích Nhân Tố Khám Phá Efa Để Xác Định Các Nhân Tố Thành Phần Và Đo Lường Độ Phù Hợp Của Mô Hình:

Phân Tích Nhân Tố Khám Phá Efa Để Xác Định Các Nhân Tố Thành Phần Và Đo Lường Độ Phù Hợp Của Mô Hình: -

Các nhân tố ảnh hưởng đến sự hài lòng về chất lượng dịch vụ của khách hàng sử dụng thẻ Epartner của Ngân hàng TMCP Công thương Việt Nam trên địa bàn thành phố Hồ Chí Minh - 9

Các nhân tố ảnh hưởng đến sự hài lòng về chất lượng dịch vụ của khách hàng sử dụng thẻ Epartner của Ngân hàng TMCP Công thương Việt Nam trên địa bàn thành phố Hồ Chí Minh - 9 -

Kết Quả Nghiên Cứu Định Tính

Kết Quả Nghiên Cứu Định Tính -

Các nhân tố ảnh hưởng đến sự hài lòng về chất lượng dịch vụ của khách hàng sử dụng thẻ Epartner của Ngân hàng TMCP Công thương Việt Nam trên địa bàn thành phố Hồ Chí Minh - 12

Các nhân tố ảnh hưởng đến sự hài lòng về chất lượng dịch vụ của khách hàng sử dụng thẻ Epartner của Ngân hàng TMCP Công thương Việt Nam trên địa bàn thành phố Hồ Chí Minh - 12 -

Các nhân tố ảnh hưởng đến sự hài lòng về chất lượng dịch vụ của khách hàng sử dụng thẻ Epartner của Ngân hàng TMCP Công thương Việt Nam trên địa bàn thành phố Hồ Chí Minh - 13

Các nhân tố ảnh hưởng đến sự hài lòng về chất lượng dịch vụ của khách hàng sử dụng thẻ Epartner của Ngân hàng TMCP Công thương Việt Nam trên địa bàn thành phố Hồ Chí Minh - 13

Xem toàn bộ 107 trang tài liệu này.

các cuộc gọi ngẫu nhiên cho khách hàng để đánh giá sự hài lòng của khách hàng khi thực hiện các giao dịch tại Vietinbank.

Đưa chỉ tiêu sự hài lòng của khách hàng vào các chỉ tiêu KPI để đánh giá hiệu quả công việc, căn cứ trả lương hàng tháng cho các cán bộ giao dịch. Để nâng cao hơn nữa ý thức phục vụ khách hàng, dần dần tạo thành thói quen cho các nhân viên.

3.3.Các kiến nghị:

3.3.1. Kiến nghị đối với Ngân hàng TMCP Công thương Việt Nam:

Theo nguồn nội bộ kết quả kinh doanh năm 2012 thì phí thu từ dịch vụ thẻ chiếm gần 25% mức thu phí toàn hệ thống, đây là một thông số rất đáng để Vietinbank quan tâm. Vietinbank cần có những chủ trương đầu tư trang thiết bị để phát triển nghiệp vụ thẻ để tăng nguồn thu đáng kể từ dịch vụ này.

Vietinbank cần quan tâm thích đáng hơn nữa việc phát triển thẻ không chỉ về số lượng mà về chất lượng. Đã đến lúc đầu tư chiều sâu, thay vì giao chỉ tiêu số lượng thẻ phát hành hàng năm khá cao như hiện này thì Vietinbank nên thay đổi thành chỉ tiêu thẻ hoạt động trong năm với số lượng phù hợp để tận thu các nguồn phí mà không mất chi phí khá lớn cho phôi thẻ trắng phát hành tập thể, ồ ạt như hiện nay.

Tiếp tục xây dựng phương án đưa công nghệ thẻ chíp vào thay thế toàn bộ thẻ từ để đảm bảo an toàn thông tin khách hàng, đồng thời tạo sự tin tưởng.

3.3.2. Kiến nghị đối với NHNN việc hoạch định chính sách:

Kiến nghị chính phủ thắt chặt hoạt động kiểm soát chất lượng dịch vụ đối với các ngân hàng TMCP chỉ tập trung phát triển số lượng mà không đảm bảo chất lượng, công khai kết quả đánh giá chất lượng dịch vụ của các nhà cung cấp trên các phương tiện thông tin đại chúng. Để nâng cao chất lượng dịch vụ mang lại cho khách hàng từ đó nâng cao sự hài lòng của họ.

Cần tiếp tục hoàn thiện cơ sở pháp lý cho hoạt động thẻ ngày càng phù hợp hơn trong điều kiện nền kinh tế thị trường và hội nhập quốc tế. Bên cạnh đó cần có những cơ chế phù hợp để hỗ trợ cho hoạt động thẻ phát triển thuận lợi.

Ðưa ra định hướng và lộ trình phát triển hội nhập chung đối với nghiệp vụ thẻ để các ngân hàng xây dựng định hướng phát triển của mình, tránh chồng chéo, gây lãng phí, dẫn đến không tận dụng được các lợi thế chung.

Có chính sách thúc đẩy thanh toán không dùng tiền mặt như: Phát triển đa dạng các công cụ thanh toán không dùng tiền mặt đi đôi với các cơ chế phù hợp để tạo điều kiện thuận lợi cho các doanh nghiệp và dân chúng sử dụng các công cụ này. Đồng thời có chính sách thắt chặt hơn quản lý tiền mặt để người dân chuyển sang các hình thức thanh toán khác, chẳng hạn như có thể quy định các giao dịch có giá trị lớn ở mức độ nào đó thì phải được thanh toán qua ngân hàng, không được thanh toán trực tiếp. Một mặt giảm hiện tượng quá tải ở các máy ATM, mặt khác tạo thói quen sử dụng thẻ cho người dùng thẻ. Bên cạnh đó cũng cần có chính sách khuyến khích, ưu dãi cho các dịch vụ thanh toán không dùng tiền mặt. Gián tiếp nâng cao sự hài lòng của khách hàng dùng thẻ.

3.3.3. Kiến nghị đối với chính phủ:

Thị trường thẻ Việt Nam là thị trường mới phát triển nên hoạt động tội phạm trong lĩnh vực thẻ chưa nhiều và quy mô còn nhỏ. Hầu hết các vụ giả mạo thẻ và giao dịch giả mạo đều được các ngân hàng phối hợp chặt chẽ với các cơ quan pháp luật ngăn chặn kịp thời. Tuy nhiên, cùng với sự phát triển của thị trường tài chính và thị trường thẻ Việt nam, nước ta sẽ phải đối mặt với sự tấn công mang tính tổ chức của các tổ chức tội phạm thẻ quốc tế. Hiện nay trong Bộ luật hình sự Việt Nam, chúng ta chưa có quy định tội danh và khung hình phạt cho tội phạm làm và tiêu thụ thẻ giả cũng như hành vi lừa đảo hoặc cấu kết thực hiện các giao dịch thẻ giả mạo. Chính vì vậy, trong một số vụ án cấu kết giả mạo giao dịch thẻ và tiêu thụ thẻ giả bị phát hiện vừa qua, người phạm tội chủ yếu bị quy kết vào tội tiêu thụ tiền giả, đền lại số tiền lừa đảo cho ngân hàng hoặc cho ĐVCNT và chấp hành hình phạt theo quy định . Do đó Chính phủ cần

sớm ban hành quy định tội danh và khung hình phạt nghiêm khắc trong Bộ luật hình sự cho loại tội phạm sử dụng thẻ giả và cấu kết lừa đảo giả mạo giao dịch thẻ.

Việc trả lương qua thẻ mang lại rất nhiều tiện ích do đó chính phủ cần sát sao hơn nữa trong việc thực hiện chỉ đạo 100% đơn vị sự nghiệp, nhận lương từ ngân sách nhà nước trả lương qua tài khoản thẻ và tiến tới là quy định đối với các hình thức doanh nghiệp khác.

KẾT LUẬN CHƯƠNG 3

Từ kết quả nghiên cứu chương 2, học viên đã đề xuất 9 giải pháp trong đó quan trọng nhất là giải pháp nâng cao sự tin cậy của khách hàng và các giải pháp nâng cao sự đảm bảo gồm: Phát triển nguồn nhân lực, chất lượng máy ATM, giải quyết thắc mắc, khiếu nại khách hàng. Đồng thời là các kiến nghị với ngân hàng TMCP Công thương Việt Nam, với chính sách của NHNN và chính phủ nhằm thúc đẩy thanh toán không dùng tiền mặt, với các tính năng vượt trội của thẻ mang lại so với thói quen sử dụng tiền mặt của người dân Việt Nam.

Dựa trên nghiên cứu này với các giải pháp đề xuất cụ thể để nâng cao sự hài lòng của khách hàng sử dụng thẻ Epartner, học viên mong muốn các giải pháp này sớm được đưa vào thực tế tại ngân hàng TMCP Công thương Việt Nam và hi vọng trong tương lai Vietinbank sẽ xây dựng cho mình một chuẩn mới về sự hài lòng của khách hàng thẻ Epartner nói riêng và các sản phẩm dịch vụ nói chung hướng tới xây dựng một Vietinbank ngày càng lớn mạnh.

KẾT LUẬN

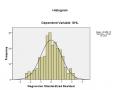

Nghiên cứu của học viên dựa vào mô hình nghiên cứu của Parasuraman (1988) với 5 thành phần và 22 biến quan sát. Để phù hợp với dịch vụ thẻ tác giả đã hiệu chỉnh và sau nghiên cứu còn 24 biến quan . Theo kết quả nghiên cứu thì bằng chứng cho thấy khách hàng sử dụng thẻ Epartner địa bàn TP.HCM đánh giá cao về sự tin cậy và sự cảm thông hơn là sự đảm bảo và phục vụ. Và mục đích sử dụng cũng như thời gian sử dụng khác nhau không có sự khác biệt tác động đến sự hài lòng của khách hàng.

Từ đó, học viên đưa ra các giải pháp và kiến nghị, đề tài hướng tới mục tiêu nâng cao sự hài lòng của khách hàng sử dụng thẻ Epartner của Vietinbank địa bàn TP.HCM nói riêng và phát triển thị trường thẻ của Vietinbank nói chung.

Do hạn chế về thời gian nên học viên mới chỉ dừng ở việc khảo sát trên mô hình của tác giả Parasuraman, chưa phát hiện ra các yếu tố mới, cũng do hạn chế về kinh phí mà nghiên cứu này chỉ khảo sát trên địa bàn TP.HCM. Các nhà nghiên cứu sau này có thể tham khảo rút kinh nghiệm để thực hiện các nghiên cứu cùng chủ đề với phạm vi rộng và sâu hơn.

DANH MỤC CÁC BẢNG

Bảng 1.1: Các nhân tố và thang đo mô hình Servqual 17

Bảng 2.1: Các chỉ số tài chính chủ yếu của NHTMCPCT VN giai đoạn 2010- 2012 22

Bảng 2.2: Hạn mức sử dụng thẻ tín dụng 24

Bảng2.3: Hạn mức sử dụng thẻ Visa debit 25

Bảng2.4: Hạn mức sử dụng thẻ Epartner 26

Bảng 2.5: Thang đo dự kiến yếu tố sử dụng 39

Bảng 2.6: Thang đo dự kiến sự tin cậy 40

Bảng 2.7:Thang đo dự kiến hiệu quả phục vụ 40

Bảng 2.8: Thang đo dự kiến về sự hữu hình 41

Bảng 2.9: Thang đo dự kiến về sự đảm bảo 41

Bảng 2.10: Thang đo dự kiến về sự cảm thông 42

Bảng 2.11: Thang đo yếu tố sử dụng 44

Bảng 2.12: Thang đo các yếu tố ảnh hưởng đến sự hài lòng 45

Bảng 2.13: Kết quả kiểm định Cronbach Anpha các thang đo 48

Bảng 2.14: Kết quả kiểm đinh Cronbach Anpha thang đo biến quan sát đảm bảo và cảm thông 49

Bảng 2.15: Kiểm đỉnh KMO biến độc lâp 50

Bảng 2.16: Kết quả phân tích EFA 51

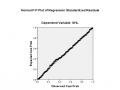

Bảng 2.17: Các thông số của từng biến trên phương trình hồi quy 52

DANH MỤC CÁC BIỂU ĐỒ

Biểu đồ 2.1: Số lượng thẻ Epartner toàn hệ thống Vietinbank và địa bàn TP.HCM 32

Biểu đồ 2.2: Doanh số thanh toán thẻ Epartner toàn hệ thống và địa bàn TP.HCM 33

DANH MỤC CÁC HÌNH

Hình 1.1: Mô hình chỉ số hài lòng của khách hàng ở Mỹ 12

Hình 1.2: Mô hình chỉ số hài lòng của khách hàng các quốc gia EU 12

Hình 1.3: Mô hình chỉ số hài lòng của khách hàng đối với ngân hàng 15

Hình 1.4: Mô hình Servaqual 19

Hình 1.5: Quy trình phát hành thẻ Epartner 27

DANH MỤC TỪ VIẾT TẮT

ATM(Automatic Teller Machine): Máy rút tiền tự động.

ĐVCNT: Đơn vị chấp nhận thẻ.

ĐƯTM: Điểm ứng tiền mặt.

NH: Ngân hàng.

NHNN: Ngân hàng nhà nước.

NHTT: Ngân hàng thanh toán.

NHTMCPCT VN: Ngân hàng thương mại cổ phần Công thương Việt Nam.

NHPH: Ngân hàng phát hành.

TCTQT: Tổ chức thẻ quốc tế.

TDQT: Tín dụng quốc tế.

TP.HCM: Thành phố Hồ Chí Minh.

POS( Point Of Sale): Máy chấp nhận thẻ. PIN( Personal Identify Number): Số mật mã cá nhân. SMS( Short Message Services): Dịch vụ tin nhắn ngắn.

Vietinbank: Ngân hàng thương mại cổ phần Công thương Việt Nam.

TÀI LIỆU THAM KHẢO

Website:

1.http://thenganhang.com.vn/kien-thuc-the/dt/2/tam-the-nho-thanh-toan-toan-cau.htm 2.http://www.vietinbank.vn/web/home/vn/index.html

Tiếng Việt:

3. Hoàng Trọng và Chu Nguyễn Mông Ngọc( 2008), Phân tích dữ liệu nghiên cứu với SPSS, Nxb.Hồng Đức.

4. Lê Văn Huy, Sử dụng chỉ số hài lòng của khách hàng trong hoạch định chiến lược kinh doanh ngân hàng: Cách tiếp cận mô hình lý thuyết,Trường Đại học kinh tế Đà Nẵng

4.Nguyễn Đình Thọ và Nguyễn Thị Mai Trang( 2007), Nghiên cứu thị trường, NXB Đại học quốc gia TP.HCM.

5. Tài liệu nội bộ: Ngân hàng TMCP Công thương Việt Nam “Báo cáo thường niên 2010”.

6. Tài liệu nội bộ: Ngân hàng TMCP Công thương Việt Nam “Báo cáo thường niên 2011”.

7. Tài liệu nội bộ: Ngân hàng TMCP Công thương Việt Nam “Báo cáo thường niên 2012”.

8. Trung tâm thẻ CN TMCP Công thương Việt Nam(2013), tài liệu tập huấn nghiệp vụ the, NHTMCP Công thương VN.

Tiếng Anh:

9. Bachelet, D. (1995), Measuring Satisfaction; or the Chain, the Tree, and the Nest, trong Customer Satisfaction Research, Brooker,R. (ed), ESOMAR

10.Martensen. A., Gronholdt, L. and Kristensen, K. (2000), The drivers of customer satisfaction and loyalty. Cross-industry findings from Denmark, Total Quality Management, 11, 8544-8553.

11.Oliver, R.L,(1997), Satisfaction A Behavioral Perspective on The Consumer, New York NY: McGraw-Hill