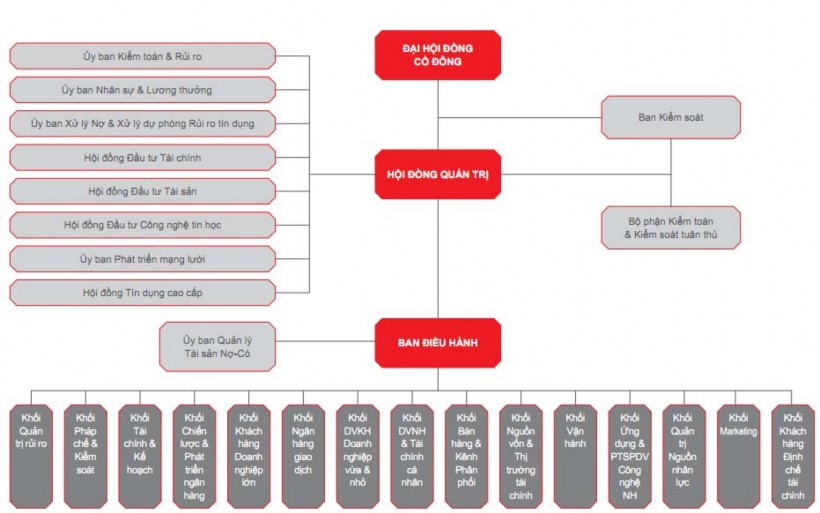

Hình 2.1: Cơ cấu quản trị ngân hàng - sơ đồ cơ cấu tổ chức Ngân hàng TMCP Đông Nam Á

38

2.1.2. Hoạt động kinh doanh của ngân hàng TMCP Đông Nam Á

Ngân hàng TMCP Đông Nam Á được thành lập từ năm 1994, trụ sở đặt tại Hà Nội, là một trong những ngân hàng TMCP lớn nhất Việt Nam hiện nay, tốc độ tăng trưởng về tổng tài sản và doanh thu hàng năm luôn đạt trên 30% trong nhiều năm

Bảng 2.1: Một số chỉ số tài chính cơ bản NHTMCP Đông Nam Á

Đơn vị tính: tỷ đồng

2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

Tổng tài sản | 39.542 | 59.360 | 92.534 | 150.291 | 101.093 | 75.067 |

Vốn điều lệ | 2.521 | 3.000 | 5.300 | 5.300 | 5.335 | 5.335 |

Vốn CSH | 3.573 | 5.615 | 7.232 | 9.389 | 5.537 | 5.582 |

Tỷ lệ an toàn vốn (%) | 14,3 | 13,99 | 9,6 | 13,11 | 13,29 | 15,5 |

LN trước thuế | 709 | 1600 | 2.146 | 2.744 | 157 | 69 |

Có thể bạn quan tâm!

-

Hoạt Động Kinh Doanh Thẻ Của Ngân Hàng Thương Mại

Hoạt Động Kinh Doanh Thẻ Của Ngân Hàng Thương Mại -

Các Tiêu Chí Đánh Giá Kinh Doanh Thẻ Của Ngân Hàng

Các Tiêu Chí Đánh Giá Kinh Doanh Thẻ Của Ngân Hàng -

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Đông Nam Á

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Đông Nam Á -

Những Đặc Trưng Tiêu Biểu Của Thẻ Ngân Hàng Tmcp Đông Nam Á So Với Các Ngân Hàng Khác

Những Đặc Trưng Tiêu Biểu Của Thẻ Ngân Hàng Tmcp Đông Nam Á So Với Các Ngân Hàng Khác -

Thu Nhập Từ Phí Hoạt Động Phát Hành Thẻ Seabank

Thu Nhập Từ Phí Hoạt Động Phát Hành Thẻ Seabank -

Sự Đáp Ứng Về Mặt Nhân Sự Sale Thẻ Trực Tiếp

Sự Đáp Ứng Về Mặt Nhân Sự Sale Thẻ Trực Tiếp

Xem toàn bộ 143 trang tài liệu này.

(Nguồn: Báo cáo thường niên NHTM CP Đông Nam Á)

Tính đến cuối năm 2012, tình hình kinh tế khó khăn, hoạt động kinh doanh của Ngân hàng TMCP Đông Nam Á cũng chịu nhiều ảnh hưởng. Các chỉ tiêu về tổng tài sản và lợi nhuận đều giảm so với năm 2011 (Tổng tài sản giảm từ 101.093 tỷ đồng năm 2011 xuống 75.067 tỷ đồng năm 2012; Lợi nhuận truớc thuế giảm từ 157 tỷ đồng năm 2011 xuống còn 69 tỷ đồng năm 2012). Tuy nhiên, hoạt động kinh doanh của Ngân hàng đảm bảo an toàn với tỷ lệ an toàn vốn năm 2012 đạt 15, 5%, cao nhất trong 06 năm 2007 - 2012.

250000

Số lượng KH DN

Số lượng KHCN

200000

150000

100000

50000

0

Năm 2007

Năm 2008

Năm 2009

Năm 2010

Năm 2011

Năm 2012

Hình 2.2: Qui mô khách hàng 2007 - 2012

(Nguồn: Báo cáo thường niên Ngân hàng TMCP Đông Nam Á)

Mặc dù một số chỉ tiêu tài chính cho thấy, hoạt động kinh doanh của Ngân hàng TMCP Đông Nam Á đang thiên về cầm chừng, đảm bảo an toàn, nhưng quy mô khách hàng lại không ngừng tăng lên qua các năm 2007 - 2012. Năm 2012, tổng số luợng khách hàng đạt 227.308 khách hàng, tăng gấp 5 lần so với năm 2007. Tuy nhiên, từ năm 2007 - 2012, lượng khách hàng vẫn chủ yếu tập trung vào đối tuợng là khách hàng cá nhân, chiếm khoảng trên 95% tổng số lượng khách hàng.

2.2. GIỚI THIỆU VỀ SẢN PHẨM THẺ TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN ĐÔNG NAM Á

2.2.1. Công tác hiện đại hóa ngân hàng chuẩn bị cho phát triển sản phẩm thẻ tại ngân hàng Thương mại cổ phần Đông Nam Á

Năm 2003, SeABank đã kết thúc thành công giai đoạn một của dự án triển khai phần mềm ngân hàng Globus trên toàn bộ mạng lưới chi nhánh, phòng giao dịch của mình. Đây là một hệ thống quản trị ngân hàng tập trung trực tuyến tiên tiến hàng đầu thế giới do tập đoàn Temenos của Thụy Sỹ phát triển và lần đầu tiên được triển khai ở Việt Nam. Hệ thống Globus là một công cụ tuyệt vời, hỗ trợ đắc lực cho SeABank nâng cao vị thế cạnh tranh của mình thông qua việc cung cấp cho khách hàng sự thuận tiện, đơn giản nhờ sử dụng các sản phẩm, dịch vụ mới dựa trên nền tảng công nghệ cao như sử dụng hệ thống ATM trên toàn quốc. Tiếp nối thành công, ngày 5/12/2003 SeABank chính thức phát hành thẻ S 24+ tham gia thị trường thẻ ngân hàng Việt Nam. Thẻ S 24+dựa trên nền tảng công nghệ Globus và sự hợp tác liên kết với Vietcombank. Nhờ hệ thống mới, SeABank trở thành một trong những ngân hầng đầu tiên thực hiện được nghiệp vụ phát hành thẻ thanh toán kết nối trực tiếp với tài khoản cá nhân.

Cuối năm 2004, SeABank đã ký kết hợp đồng “ triển khai phần mềm chuyển mạch và quản lý thẻ” với Open Way của Vương Quốc Bỉ. Theo hợp đồng ký kết, hãng Open Way sẽ thực hiện triển khai hệ thống phần mềm chuyển mạch (Way 4) và hệ thống quản lý thẻ (CMS) cho SeABank. Open Way là một ty cung cấp giải pháp thẻ nổi tiếng của Bỉ và Châu Âu có quan hệ đối tác chiến lược với các nhà cung cấp hàng đâu thế giới về thiết bị phần cứng cho hệ thống thanh toán điện tử, mạng thanh toán quốc tế, hệ thống máy chủ, phần mềm hệ thống và cơ sở dữ liệu là Microsoft, Compad, Visa International, Master card, Sun Microsysterm,… Các sản phẩm và dịch vụ của

Open Way được đánh giá cao trong lĩnh vực hệ thống thanh toán điện tử. Phần mềm chuyển mạch và quản lý thẻ sẽ tạo cho SeABank một cơ sở hạ tầng vững chắc để gia nhập thị trường thẻ cũng như phục vụ khách hàng với qui trình giám sát, phát hành và quản lý thẻ nhanh hơn. Bên cạnh đó, phần mềm còn tăng tính bảo mật cho người dùng thẻ- vấn đề đang rất được quan tâm của chủ thẻ.

2.2.2. Đặc điểm của các sản phẩm thẻ tại ngân hàng TMCP Đông Nam Á

2.2.2.1. Đặc điểm của các loại thẻ chính tại Ngân hàng TMCP Đông Nam Á Các loại thẻ chính đang được phát hành và là thế mạnh của SeABank: 5 loại thẻ Thẻ S24+

Thẻ S24++

Thẻ Master Card Thẻ Visa Debit Thẻ Visa Couple.

2.2.2.1.1. Đặc Điểm của Thẻ S 24+

Thẻ S 24+là sản phẩm thẻ đầu tiên SeABank phát hành và gia nhập thi trường thẻ Việt Nam năm 2003. Thẻ S 24+là loại thẻ thanh toán nội địa, loại thẻ ghi nợ, được phát hành dựa

trên tài khoản thanh toán của khách hàng mở tại SeABank, được sử dụng để rút tiền mặt, thực hiện các giao dịch khác trên máy ATM và thanh toán các hàng hóa dịch vụ tại các đơn vị chấp nhận thẻ trên lãnh thổ Việt Nam.

Thủ tục phát hành khá đơn giản, bao gồm: bản sao chứng minh thư nhân dân/ hộ chiếu còn hiệu lực và có tài khoản thanh toán (VND, EUR, USD) tại SeABank

Hình thức đăng ký phong phú và thuận tiện như đăng ký trực tiếp tại 300 chi nhánh/ Phòng giao dịch trên toàn quốc, đăng ký online với đội ngũ chuyên viên tiếp nhận và tư vấn qua điện thoại, đăng ký qua dịch vụ SeANet (nếu bạn đang sử dụng dịch vụ này). Sử dụng dịch vụ thẻ của SeABank, khách hàng luôn nhận được các bất ngờ từ dịch vụ gia tăng của sản phẩm như việc truy vấn số dư mọi lúc mọi nơi qua dịch vụ Homebanking, theo dõi và quản lý chi tiêu của người thân thông qua việc phát hành thẻ phụ, thanh toán online vé máy bay của Vietnamairline… Sản phẩm thẻ S 24+đáp ứng nhu cầu của khách hàng về một công cụ quản lý tài chính hiện đại và hiệu quả.

Thẻ S 24+của SeABank sau nhiều lần điều chỉnh hạn mức giao dịch cho phù hợp với nhu cầu thực tế của khách hàng. Hiện tại, có một hạng thẻ duy nhất

Hạn mức giao dich/ ngày: 40.000.000 VND Trong đó: Rút tiền mặt: 20.000.00 VND Thanh toán: 20.000.000 VND

Tương ứng với mức phí SeABank qui định

Bảng 2.2: Phí dịch vụ thẻ S 24+

Đơn vị: VND

SeAS24+ | TechF@staccess | ACB365Styles | VCBConnect24 | |

Phí thường niên | 55.000 | 55.000 | Miễn phí | 60.000 |

Phí phát hành | Miễn phí | 55.000 | 90.000 | 50.000 |

Phí phát hành nhanh | 110.000 | 200.000 | 200.000 | 200.000 |

Cấp lại PIN | 22.000 | 33.000 | 20.000 | 10.000 |

Rút tiền tại ATM ngoài hệ thống | 3.300/lần | 3.000/lần | 3.300/lần | 3.300/lần |

(Nguồn: Trang Web SeABank)

Biểu phí của SeABank dựa trên cơ sở các quy định của tổ chức thẻ. Mức phí mà SeABank đưa ra là hợp lí và khá tương đồng, thậm chí có phần rẻ hơn so với các dịch vụ tương tự tại các NH khác. Đặc biệt là SeABank miễn phí phát hành thẻ cho khách hàng. So sánh mức phí phát hành thẻ ghi nợ nội địa của SeABank với các NH khác ta thấy mức phí của SeABank là hợp lý, sát với thị trường thẻ hiện nay, hoàn toàn có thể cạnh tranh với các ngân hành khác.

2.2.2.1.2. Thẻ visa Debit - Thẻ thanh toán quốc tế SeABank Visa

Thẻ thanh toán quốc tế SeABank Visa là loại thẻ ghi nợ do SeABank phát hành trên cơ sở tài khoản tiền gửi thanh toán mở tại SeABank, được sử dụng để rút tiền mặt, thực hiện một số giao dịch khác tại các máy giao dịch tự động và thanh toán hàng hóa dịch vụ tại các đơn vị chấp nhận thẻ của các thành viên của tổ chức visa trong và ngoài phạm vi lãnh thổ Việt Nam. Thẻ Visa debit gọn nhẹ, hữu dụng khi mua sắm ở nước ngoài do có thể giao dịch bằng bất kỳ loại tiền nào trên thế giới

Điều kiện phát hành thẻ Visa debit tại SeABank khá đơn giản và nhanh chóng. Chỉ cần chứng minh thư nhân dân/ hộ chiếu còn hiệu lực và tài khoản cá nhân tại SeABank. Thời hạn sử dụng là 2 năm. Yêu cầu phát hành thẻ của khách hàng có thể được gửi theo 3 kênh: trực tiếp tại chi nhánh/ phòng giao dịch, qua đăng ký online và qua dịch vụ SeANetcủa SeABank

Cuối năm 2008, SeABank cho ra đời sản phẩm thẻ thanh toán quốc tế SeABank Visa gia nhập dòng sản phẩm thẻ và đã đáp ứng được nhu cầu sở hữu một chiếc thẻ có thể thanh toán trên phạm vi toàn cầu của khách hàng. Thẻ SeABank VISA hoạt động theo các chuẩn mực quốc tế của Visa, được kết nối trực tiếp với tài khoản thanh toán của khách hàng, sử dụng tại hơn 1 triệu máy ATM, thanh toán qua internet và hơn 24 triệu điểm thanh toán chấp nhận thẻ Visa ở Việt Nam và thế giới. Riêng tại Việt Nam có 10.000 điểm bán hàng và hơn 1500 máy ATM chấp nhận thẻ Visa, SeABank Visa còn được chấp nhận thanh toán trên rất nhiều trang thương mại điện tử. Tại Việt Nam, Khách hàng đã có thể thanh toán bằng thẻ SeABank Visa thanh toán trên trang bán vé máy bay trực tuyến của Jestar Pacific Airlines(http://www.jetstar.com/vn/vi/home), trang www.chodientu.com.vn. Trong thời gian tới, SeABank sẽ tiếp tục liên kết với nhiều đối tác khác khác để tăng thêm tiện ích cho Khách hàng, đem lại sự thuận tiện hơn cho Khách hàng trong thanh toán khi mua bán qua mạng.

Bảng 2.3: Các hạng thẻ SeABank visa Debit do SeABank phát hành

Đơn vị: VND

SeAVisa | SeAVisa Gold | ACB Visa | ACB Visa Gold | |

Tổng hạn mức/ ngày | 50.000.000 | 100.000.000 | 70.000.000 | 200.000.000 |

Hạn mức rút tiền mặt | 25.000.000 | 50.000.000 | 30.000.000 | 150.000.000 |

Hạn mức thanh toán trên Internet | 25.000.000 | 50.000.000 | 30.000.000 | 150.000.000 |

(Nguồn: Trung tâm thẻ SeABank)

Mức phí SeABank đang áp dụng thu của khách hàng

Bảng 2.4: Phí dịch vụ thẻ SeABank Visa

Đơn vị VND

SeABank | ACB | Techcombank | |

Loại phí | Mức phí | Mức phí | Mức phí |

1. Phí phát hành | |||

Thẻ hạng chuẩn | 170.000 | 150.000 | 180.000 |

Thẻ hạng vàng | 220.000 | 300.000 | 220.000 |

2. Phí thường niên | |||

Thẻ hạng chuẩn | 110.000 | 110.000 | 110.000 |

Thẻ hạng vàng | 220.000 | 220.000 | 220.000 |

3. Phí quản lý chuyển đổi chi tiêu ngoại tệ | 2,75% số tiền giao dịch | 2,75% số tiền giao dịch | 2,75% số tiền giao dịch |

4. Phí rút tiền mặt tại ATM của SeABank | Miến phí | 30.000 VND | Miễn phí |

(Nguồn: Trung tâm thẻ NHTMCP Đông Nam Á)

Biểu phí của SeABank dựa trên cơ sở các quy định của tổ chức thẻ. Mức phí mà SeABank đưa ra là hợp lí và khá tương đồng, thậm chí có phần rẻ hơn so với các dịch vụ tương tự tại các NH khác.Đặc biệt là SeABank miễn phí phát hành thẻ cho khách hàng. So sánh mức phí phát hành thẻ ghi nợ nội địa của SeABank với các NH khác ta thấy mức phí của SeABank là hợp lý, sát với thị trường thẻ hiện nay, hoàn toàn có thể cạnh tranh với các ngân hành khác.

Ngoài ra, khi phát hành một sản phẩm thẻ ra thị trường SeABank còn thực hiện các chương trình khuyến mãi, quà tặng kèm có giá trị nhằm tăng tính hấp dẫn và tạo nên điểm nổi bật cho sản phẩm như chương trình ưu đãi khi mở thẻ SeA MasterCard:

- Tặng bảo hiểm tại nạn cho thẻ hàng Chuẩn,

- Bảo hiểm mất cắp thất lạc hành lý cho thẻ hạng Vàng, nhận vé xem phim Megastar hoặc phiếu mua hàng tại siêu thị mệnh giá 100.000 đồng;

2.2.2.1.3. Thẻ tín dụng quốc tế SeABank Visa - Visa Deferr

Thẻ tín dụng SeABank visa là thẻ thanh toán quốc tế mang thương hiệu visa do SeABank phát hành để thực hiện giao dịch trong hạn mức tín dụng được SeABank cấp và quản lý.

Thẻ SeABank Visa Deferr hoạt động theo nguyên lý “chi tiêu trước, trả tiền sau”, trong đó hạn mức chi tiêu tối đa của khách hàng đối với thẻ thường là 70 triệu đồng, đối với thẻ vàng còn lên đến 150 triệu đồng. Thẻ cung cấp cho khách hàng một công cụ quản lý tài chính hiện đại, an toàn và hiệu quả, rất phổ biến trên thế giới. SeABank Visa Deferr cho phép các khách hàng trả chậm một thời hạn ưu đãi tối đa lên đến 45 ngày. Khách hàng có thể dùng thẻ thực hiện các giao dịch thanh toán bằng bất kỳ loại tiền tệ nào và sử dụng vào các mục đích như mua hàng, du lịch trong và ngoài nước, thanh toán chi phí sinh hoạt, học tập ở nước ngoài …

Điều kiện phát hành thẻ SeABank visa Deferr: Hiện nay SeABank cấp hạn mức tín dụng cho chủ thẻ SeABank Visa Deferr dựa trên tín chấp lương và thế chấp là sổ tiết kiệm do SeABank phát hành.

Bảng 2.5: Hạn mức giao dịch thẻ SeABank Visa Deferr

Đơn vị: VND

SeABank | ACB | |||

Hạng chuẩn | Hạng vàng | Hạng chuẩn | Hạng vàng | |

Hạn mức sử dụng tối đa/ ngày | Không hạn chế | Không hạn chế | Không hạn chế | Không hạn chế |

Hạn mức rút tiền/ ngày | 7.500.000 | 15.000.000 | 10.000.000 | 20.000.000 |

Hạn mức rút tiền/ 1 chu kỳ tín dụng | 50% hạn mức tín dụng, tối đa 20.000.0000 | 50% hạn mức tín dụng, tối đa 40.000.0000 | 50% hạn mức tín dụng, tối đa 20.000.0000 | 50% hạn mức tín dụng, tối đa 40.000.0000 |

Hạn mức thanh toán trên Internet/ ngày | 20.000.000 | 40.000.000 | 30.000.000 | 60.000.000 |

(Nguồn: Trung tâm thẻ SeABank)

Thẻ SeABank Visa Deferr được SeABank phát triển trên nền công nghệ hiện đại: Hệ thống phần mềm ngân hàng lõi T24R10, Hệ thống chuyển mạch và quản lý thẻ Open Way là một minh chứng cho những thành công của SeABank trong việc phát triển các sản phẩm dịch vụ tiện ích và hiện đại cho khách hàng.