kể (35%), xuống còn gần 8,4 tỷ USD vào năm 2019. Sự suy thoái được kích hoạt bởi sự bất ổn kinh tế toàn cầu cũng như tăng trưởng kinh tế yếu. Năm 2019, Mỹ Latinh và Caribe cũng trở thành điểm nóng thu hút FDI vào năng lượng tái tạo. Tại Costa Rica, dòng vốn FDI tăng 13% lên 2,5 tỷ USD vào năm 2019. Đầu tư vào các khu vực kinh tế dặc biệt SEZ, chiếm gần 2/3 dòng vốn, tăng 24% lên 1,6 tỷ USD. Ngoài ra, tại Châu Âu, Cộng hòa Moldova cũng có mức tăng (91%, lên 589 triệu USD) vào 2019, do thương mại bán lẻ thu hút các chuỗi quốc tế từ các nước Đông Âu và từ Đức. Tại Ukraine, dòng vốn FDI tăng 30%, đạt 3,1 tỷ USD, sau hai năm suy giảm. Tuy nhiên, dòng vốn FDI đổ vào châu Phi năm 2019 sụt giảm 10%, đạt 45 tỷ USD, là do tăng trưởng kinh tế vừa phải hơn và nhu cầu hàng hóa giảm sút. Điều này làm giảm dòng FDI sang các nước có dòng vốn FDI tương đối đa dạng hơn (ví dụ Nam Phi, Maroc và Ethiopia) cũng như dòng chảy sang các nền kinh tế xuất khẩu hàng hóa (ví dụ: Nigeria, Sudan).

Như vậy, xu hướng cơ bản của FDI đã cho thấy sự tăng trưởng chậm lại kể từ năm 2008. Vốn FDI ròng từ các yếu tố chỉ xảy ra một lần như cải cách thuế, quy mô thị trường lớn và dòng tài chính biến động đã chỉ tăng trưởng trung bình 1% mỗi năm trong một thập kỷ, so với 8% trong giai đoạn 2000-2007, và hơn 20% giai đoạn trước năm 2000. Các giải thích bao gồm tỷ lệ hoàn vốn FDI ngày càng giảm, các hình thức đầu tư ngày càng nhẹ về tài sản và môi trường chính sách đầu tư kém thuận lợi hơn. Sự trượt dốc dài hạn của đầu tư vào lĩnh vực xanh trong lĩnh vực sản xuất đã dừng lại vào năm 2018, với giá trị các dự án đã công bố tăng 35% so với giá trị thấp trong năm 2017. Trong số các nước đang phát triển - nơi đầu tư sản xuất là then chốt cho phát triển công nghiệp - tăng trưởng chủ yếu tập trung ở Châu Á và được thúc đẩy bởi các dự án giá trị cao trong các ngành công nghiệp chế biến tài nguyên thiên nhiên.

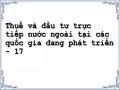

Đơn vị tính: Tỷ USD và tỷ lệ % so với thế giới

Nguồn: Tổ chức UNCTAD 2020, FDI/MNE

Hình 4-1: Dòng vốn FDI của các quốc gia đang phát triển so với thế giới

4.1.2 Chính sách thuế thu nhập doanh nghiệp thu hút FDI tại các quốc gia đang phát triển

Giai đoạn sau khủng hoảng toàn cầu 2008, các quốc gia tiếp tục áp dụng nhiều chính sách để thúc đẩy hoặc tạo điều kiện cho hoạt động đầu tư. Các chính sách đầu tư quốc gia tiếp tục theo hướng tự do hóa và thúc đẩy đầu tư. Theo báo cáo của tổ chức UNCTAD (2015) kể từ năm 2015, tỷ lệ tự do hóa và thúc đẩy đạt 85%, cao hơn mức trung bình giữa năm 2010 và 2014 (76%), và gần một nửa (42%) tất cả các biện pháp chính sách được thực hiện bởi các nền kinh tế đang phát triển châu Á. Do đó, các quốc gia đang phát triển Châu Phi, Châu Á và Bắc Mỹ tích cực nhất trong việc tự do hóa, thúc đẩy hoặc tạo điều kiện cho đầu tư nước ngoài. Một số nước ở Châu Đại Dương và một số nước ở Châu Mỹ Latinh và Caribe đã bị hạn chế hơn, chủ yếu là do lo ngại về quyền sở hữu đất đai và tài nguyên thiên nhiên của nước ngoài.

Trước hết, các quốc gia đều nhìn nhận thuế TNDN là một trong các chính sách “lôi kéo” tốt hơn thông qua các cơ chế khuyến khích các nhà đầu tư. Do đó, chính sách thuế TNDN thường song hành cùng các chính sách pháp luật khác do chính phủ quốc gia quyết định trong nhóm yếu tố khuyến khích FDI. Một yếu tố của các chính sách đó là sự ra đời của các luật đầu tư mới. Chẳng hạn, Chile đã ban hành Luật khung mới về

đầu tư nước ngoài từ 2012, đã thành lập cơ quan xúc tiến đầu tư nước ngoài và đảm bảo cho các nhà đầu tư tiếp cận thị trường ngoại hối chính thức, tự do chuyển vốn và thu nhập, bảo vệ chống lại sự phân biệt đối xử và miễn thuế bán hàng và dịch vụ đối với nhập khẩu hàng hóa tư liệu tuân thủ các yêu cầu nhất định. Năm 2013, Rwanda cũng đã ban hành một bộ luật đầu tư mới bao gồm các ưu đãi thuế bổ sung. Tương tự, Nam Phi đã thông qua Đạo luật Khuyến khích và Bảo vệ Đầu tư, xác nhận các cam kết về đối xử quốc gia, bảo đảm an toàn cho các khoản đầu tư và chuyển tiền trong khi vẫn bảo toàn quyền của Chính phủ trong việc theo đuổi các mục tiêu chính sách công hợp pháp. Nó có thể được dùng như một sự thay thế cho các hiệp ước đầu tư song phương (BIT). Trong khi đó, Nhà nước Bolivia đa quốc gia đã thông qua luật hòa giải và trọng tài mới, kết hợp các cơ chế giải quyết tranh chấp thay thế cho cả nhà đầu tư trong nước và nước ngoài. Đồng thời, luật quy định các tranh chấp đầu tư liên quan đến Nhà nước sẽ thuộc thẩm quyền xét xử của Bolivia. Năm 2016, Ukraine đã thông qua luật cấp phép hoạt động thương mại nhằm đơn giản hóa thủ tục cấp phép trong một số hoạt động. Kazakhstan đã thông qua luật về Trung tâm Tài chính Quốc tế Astana, cung cấp các ưu đãi về thuế và giấy phép lao động, cùng các lợi ích khác. Cũng như Kazakhstan, Campuchia đến 2018 đã giới thiệu cơ chế một cửa, cho phép các nhà đầu tư đăng ký hơn 360 giấy phép và giấy phép mà không cần phải đến các bộ hoặc cơ quan chính phủ khác nhau. Năm 2018, Thái Lan đã ban hành Đạo luật Hành lang Kinh tế phía Đông (EEC), đạo luật này cung cấp các ưu đãi cho các nhà đầu tư trong EEC, chẳng hạn như trợ cấp thuế, quyền sở hữu đất đai và cấp thị thực. (UNCTAD 2018).

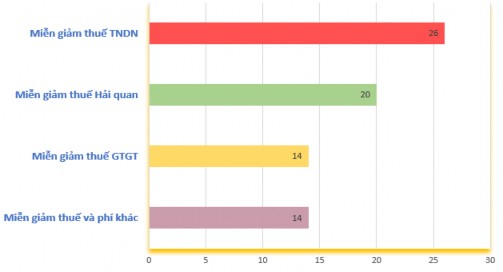

Hơn nữa, mặc dù các biện pháp khuyến khích tài chính được sử dụng cho các lĩnh vực ưu tiên, nhưng ưu đãi tài chính vẫn chiếm phần lớn. Trong hơn 80 chương trình được chọn mang lại lợi ích cho lĩnh vực sản xuất của các quốc gia, các biện pháp khuyến khích tài khóa chiếm hơn một nửa tổng số các biện pháp khuyến khích, riêng giảm thuế thu nhập doanh nghiệp chiếm 26% trong khi việc giảm hoặc miễn thuế hải quan, ở mức 20% trong tổng số các biện pháp. Nhiều chiến lược bao gồm việc đưa ra các ưu đãi đầu tư dưới hình thức cắt giảm thuế và thuế quan hoặc hỗ trợ tài chính thông qua các khoản viện trợ không hoàn lại và cho vay trong các lĩnh vực mục tiêu. Chính sách ưu đãi thuế TNDN sử dụng phổ biến ở các nước đang phát triển, có đến 3/4 các nền kinh tế đang phát triển sử dụng các biện pháp khuyến khích tài khóa như miễn thuế, thuế suất ưu đãi

hoặc trợ cấp thuế (Ngân hàng Thế giới, 2017). Các chương trình khuyến khích mới tiếp tục được áp dụng và các chương trình hiện có thường ngày càng trở nên hào phóng. Gần một nửa số quốc gia đã áp dụng các ưu đãi thuế mới hoặc tăng các ưu đãi thuế hiện có trong ít nhất một lĩnh vực trong giai đoạn 5 năm đến 2016 (Ngân hàng Thế giới, 2017). Cho đến nay, miễn thuế và thuế suất ưu đãi, tức là ưu đãi dựa trên lợi nhuận - vẫn là những công cụ được sử dụng rộng rãi nhất ở các nước đang phát triển (Ngân hàng Thế giới, 2017). Các ưu đãi thuế rõ ràng có hiệu quả hơn trong việc thu hút các nhà đầu tư đang tìm kiếm các địa điểm có chi phí sản xuất thấp nhất. Tuy nhiên, nhiều nước đang phát triển vẫn đưa ra các ưu đãi một cách rộng rãi, bao gồm cả đối với nguồn vốn FDI tìm kiếm thị trường và nguồn lực (Hình 4-2)

Tỷ lệ % các quốc gia áp dụng

Nguồn: UNCTAD (2015)

Hình 4-2: Các hình thức ưu đãi thuế đối với FDI tại các quốc gia đang phát triển.

Mặc dù vậy, các nước đang phát triển cũng đưa ra các yêu cầu về hiệu suất liên quan đến các biện pháp khuyến khích cũng phổ biến như chính các ưu đãi. Các hình thức miễn, giảm thuế hầu như luôn đi kèm với điều kiện yêu cầu về địa điểm đầu tư; khoảng 80% các nước đang phát triển liên kết các ưu đãi đó với các địa điểm về khu kinh tế đặc biệt (SEZ) hoặc các yêu cầu thiết lập trong một khu vực được chỉ định của quốc gia (Ngân hàng Thế giới, 2017).

4.1.3 Thực trạng FDI thông qua các OFC, thiên đường thuế và vấn đề về BEPS

Kể từ năm 2015, dòng đầu tư từ các trung tâm tài chính nước ngoài và các tổ chức có mục đích đặc biệt (SPE) vào các quốc gia đang phát triển tăng lên đáng kể. Các

trung tâm tài chính nước ngoài cung cấp mức thuế suất thấp hoặc đối xử tài chính có lợi đối với các giao dịch tài chính xuyên biên giới, đầu tư song phương rộng khắp và mạng lưới hiệp ước đánh thuế hai lần, và khả năng tiếp cận thị trường tài chính quốc tế, khiến chúng trở nên hấp dẫn đối với hầu hết các DN FDI lớn và nhỏ. Dòng chảy qua các trung tâm này thường liên quan đến các hoạt động tài chính xác nhận - bao gồm cả việc huy động vốn trên thị trường quốc tế - cũng như các hoạt động nắm giữ, bao gồm các tài sản vô hình như thương hiệu và bằng sáng chế.

Báo cáo Đầu tư Thế giới năm 2015 của UNCTAD (WIR15), đã mô tả thực trạng FDI thông qua các thiên đường thuế và hiện tượng BEPS bằng cách phân tích các Ma trận đầu tư ra nước ngoài.

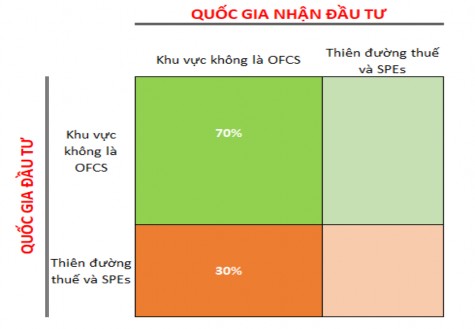

Ma trận đầu tư ra nước ngoài cung cấp một bản đồ toàn diện về các khoản đầu tư quốc tế của doanh nghiệp thông qua các trung tâm đầu tư ra nước ngoài. Đối với mỗi “đơn vị” cổ phiếu đầu tư quốc tế của MNE, dữ liệu song phương cung cấp sự kết hợp giữa các khu vực pháp lý của nhà đầu tư trực tiếp và bên nhận, được nhóm lại theo các danh mục Non-OFC (không phải các OFC), phần còn lại là khu vực SPE và Thiên đường thuế. Cụ thể, khi nhà đầu tư thực hiện cung cấp vốn cho nước tiếp nhận, một phần của đầu tư sẽ được phân bổ cho hoạt động đầu tư quá cảnh thông qua FDI đến từ các thành phần SPE và thiên đường thuế, được phân bổ theo tỷ lệ vốn FDI.

Nguồn: UNCTAD (2012)

Hình 4-3: Ma trận dòng FDI vào các quốc gia đến từ các thành phần

Hình 4-3 là Ma trận một chiều, cho thấy vai trò lan tỏa của các trung tâm đầu tư ra nước ngoài trong cấu trúc đầu tư quốc tế của các MNE. Theo số liệu của UNCTAD (WIR15) năm 2012, trong tổng số 21 nghìn tỷ đô la cổ phiếu đầu tư của doanh nghiệp quốc tế ở các nước nhận FDI, có khoảng 30% (tương đương khoảng 6,5 nghìn tỷ đô la) được chuyển qua các trung tâm ở nước ngoài (khu vực màu cam), thông qua FDI đến từ các thành phần SPE và thiên đường thuế. Tỷ trọng trung bình dòng FDI đến từ các thành phần SPE và thiên đường thuế (Tỷ lệ vùng màu cam) tiếp tục tăng trong giai đoạn 2015 đến 2019 qua các nghiên cứu của Bolwijin & ctg (2018) là 46%, và Janský (2019) là 49%. Gần đây, mặc dù các nỗ lực quốc tế lớn hơn nhằm giải quyết các hiện tượng tránh thuế của FDI thông qua khu vực SPE và thiên đường thuế, nhưng mức độ tiếp xúc của các nền kinh tế đang phát triển đối với các khoản đầu tư từ những khu vực này vẫn đang gia tăng.

Điều này khẳng định rằng các trung tâm đầu tư ra nước ngoài có xu hướng liên kết với nhau rất cao trong các chương trình tránh thuế phức tạp, qua nhiều lớp tầng lớp. Các kế hoạch này đang ngày càng trở nên phổ biến và được thiết lập thông qua hành vi chuyển giá, thương mại điện tử, vốn mỏng, hiệp định thuế, … để có thể chuyển lợi nhuận sang những khu vực SPE và thiên đường thuế, gây ra thực trạng do xói mòn cơ sở tính thuế và chuyển lợi nhuận (BEPS). Số liệu của WB (2019) cho thấy tỷ suất lợi nhuận của FDI hướng nội tại các quốc gia đang phát triển đã giảm từ 11,2% (2009) xuống còn 7,8% năm 2019, tốc độ giảm nhanh nhất so với các nhóm nước còn lại, và hầu hết các khu vực vẫn chưa thoát khỏi tình trạng xói mòn thuế. Kết quả điều tra của OECD (2015) cho thấy, thất thu NSNN từ thuế TNDN vào khoảng 4% - 10% số thu ngân sách từ thuế TNDN toàn cầu, tương đương từ 100 - 240 tỷ USD/năm, cho thấy xói mòn cơ sở tính thuế đang trở thành xu thế phổ biến đáng lo ngại. Điều này ảnh hướng đến môi trường đầu tư, kinh doanh, làm suy giảm sự minh bạch của hệ thống thuế, dẫn đến sự cạnh tranh không bình đẳng về thuế giữa các nước và làm tăng rủi ro không tuân thủ pháp luật thuế của người nộp thuế.

Bảng 4.1: Tỷ suất lợi nhuận của FDI giai đoạn 2009 -2019

Đơn vị tính: Tỷ lệ %

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

Đang phát triển | 11.2 | 11 | 11.5 | 10.1 | 9.9 | 9.5 | 8.4 | 8.2 | 8.1 | 7.8 | 7.8 |

Phát triển | 6.3 | 6.4 | 6.7 | 6.1 | 5.9 | 6.4 | 6.0 | 5.9 | 5.9 | 6.0 | 5.9 |

Chuyển đổi | 11.0 | 12.1 | 14.8 | 14.6 | 13.2 | 13.2 | 9 | 10.2 | 11.6 | 12.4 | 12.2 |

Thế giới | 8.1 | 8.0 | 8.5 | 7.7 | 7.5 | 7.6 | 6.9 | 6.8 | 6.8 | 6.8 | 6.8 |

Có thể bạn quan tâm!

-

Mô Hình Ảnh Hưởng Của Fdi Từ Thiên Đường Thuế Đến Xói Mòn Cơ Sở Thuế

Mô Hình Ảnh Hưởng Của Fdi Từ Thiên Đường Thuế Đến Xói Mòn Cơ Sở Thuế -

Kiểm Định Quan Hệ Nhân Quả Giữa Thuế Thu Nhập Doanh Nghiệp Và Fdi

Kiểm Định Quan Hệ Nhân Quả Giữa Thuế Thu Nhập Doanh Nghiệp Và Fdi -

Thực Trạng Thuế Thu Nhập Doanh Nghiệp Và Fdi Tại Các Quốc Gia Đang Phát Triển

Thực Trạng Thuế Thu Nhập Doanh Nghiệp Và Fdi Tại Các Quốc Gia Đang Phát Triển -

Thực Trạng Chính Sách Thuế Thu Nhập Doanh Nghiệp Và Fdi Tại Vn

Thực Trạng Chính Sách Thuế Thu Nhập Doanh Nghiệp Và Fdi Tại Vn -

Quan Hệ Phi Tuyến Giữa Thuế Suất Thuế Thu Nhập Doanh Nghiệp Và Fdi

Quan Hệ Phi Tuyến Giữa Thuế Suất Thuế Thu Nhập Doanh Nghiệp Và Fdi -

Tổng Hợp Các Kết Quả Nghiên Cứu Về Tổn Thất Thuế Tndn Do Xói Mòn Cơ Sở Thuế Tndn

Tổng Hợp Các Kết Quả Nghiên Cứu Về Tổn Thất Thuế Tndn Do Xói Mòn Cơ Sở Thuế Tndn

Xem toàn bộ 193 trang tài liệu này.

Nguồn: UNCTAD (2020)

Theo báo cáo của OECD (2015), sự khác biệt giữa các nước đang phát triển và các nước phát triển khi phải đối phó với BEPS được thể hiện ở 6 lĩnh vực:

(i) Chiến lược xây dựng kế hoạch thuế khác nhau giữa các nước đang phát triển và các nước phát triển. Việc xây dựng kế hoạch thuế của doanh nghiệp ở các nước phát triển thường có tính cấu trúc và phức tạp. Trong khi đó, ở các nước đang phát triển, do thiếu các quy định quản lý thuế hiệu quả, các doanh nghiệp thường xây dựng các kế hoạch thuế đơn giản hơn. Điều này đòi hỏi việc đối phó với các rủi ro BEPS ở các nước cần có các cách tiếp cận phù hợp trong từng hoàn cảnh.

(ii) Các nước đang phát triển thiếu các biện pháp pháp lý cần thiết để giải quyết BEPS. Một vấn đề phổ biến cho các nước đang phát triển là hệ thống pháp luật chưa hoàn thiện hoặc các quy định chưa bao quát đầy đủ những rủi ro quan trọng nhất. Theo báo cáo của OECD, những quy tắc quản lý chuyển giá hiện tại của nhiều nước đang phát triển không đầy đủ và không đủ hiệu quả để ứng phó với việc chuyển dịch lợi nhuận. Trong nhiều trường hợp, các quy định có thể dễ dàng bị vi phạm, có nhiều cách thức chuyển lợi nhuận qua biên giới và pháp luật chỉ quy định theo một hướng sẽ không hiệu quả nếu các hướng khác vẫn để mở.

(iii) Khó truy cập thông tin có liên quan. Một vấn đề phổ biến đối với các nước đang phát triển là thiếu khả năng thu thập những thông tin cần thiết từ MNE để đánh giá đầy đủ các nguy cơ BEPS hoặc áp dụng quy tắc để đối phó với BEPS do: Thiếu các quy tắc thu thập thông tin hiệu quả; hạn chế trong việc tuân thủ các quy định; thiếu năng lực thực hiện và thực thi các quy định; công cụ chưa phù hợp để nắm bắt và phân tích thông tin. Các nước đang phát triển phải đối mặt với những khó khăn trong việc thu thập thông tin về các hoạt động nước ngoài của các tập đoàn đa quốc gia để đánh giá đầy đủ các nguy cơ thất thu thuế.

(iv) Áp dụng các quy tắc quốc tế phức tạp tại các nước đang phát triển dẫn tới việc triển khai không hiệu quả. Các nước đang phát triển đứng trước nhiều thách thức khi áp dụng các quy tắc quốc tế hạn chế việc tránh thuế quốc tế qua biên giới: Số lượng nhân sự quản lý thuế không đủ để đáp ứng yêu cầu quản lý (năm 2010, ở Mozambique, số lượng cán bộ thuế và hải quan là 0,131 người/1.000 dân, Tanzania 0,087 và Zambia 0,099; trong khi tỷ lệ “nhân viên thuế trên dân số” mức trung bình thế giới là 0,82); các cơ quan thuế không có đội ngũ cán bộ được đào tạo đầy đủ về các vấn đề tránh thuế quốc tế, bên cạnh đó còn bị tình trạng chảy máu chất xám ra khu vực tư nhân, đặc biệt là các công ty kế toán lớn; nhiều nước đang phát triển có thể không có kinh nghiệm giải quyết tranh chấp với các công ty nộp thuế lớn thực hiện các giao dịch quốc tế phức tạp.

(v) Thiếu cam kết chính trị cho các biện pháp hiệu quả để chống lại BEPS. Một vấn đề ở các nước đang phát triển khi giải quyết các vấn đề BEPS là thiếu sự nhận thức ở cấp cao và mức độ cam kết chính trị cần thiết để triển khai các hành động đối phó với BEPS. Đây được coi là một trong những rào cản quan trọng để triển khai một cách hiệu quả các biện pháp giải quyết các vấn đề BEPS.

(vi) Áp lực tại các nước đang phát triển nhằm thu hút đầu tư có thể kích hoạt một cuộc cạnh tranh “chạy đua giảm thuế”. Các ưu đãi để khuyến khích đầu tư dành cho các MNE tại các nước đang phát triển đang làm gia tăng tình trạng xói mòn cơ sở tính thuế, trong khi lợi ích các nước thu được ngày càng giảm do tình trạng cạnh tranh giảm thuế. Đến năm 2015, có 80% các nước khu vực này có các chính sách ưu đãi thuế. Các nước đang phát triển coi việc ưu đãi thuế cho đầu tư nước ngoài là chính sách cốt lõi của quốc gia mình. Tuy nhiên, cuộc đua giảm thuế TNDN để thu hút đầu tư nước ngoài đang làm suy giảm số thu thuế của toàn bộ hệ thống thuế TNDN.

Trước những thách thức ngày càng tăng của các hành vi tránh thuế dưới các hình thức BEPS trên toàn cầu, tháng 9/2013, các quốc gia G20 đã thông qua Dự án BEPS nhằm liên kết các nỗ lực toàn cầu chống lại các hành vi BEPS và giao cho OECD xây dựng chương trình hành động cụ thể. Tháng 11/2015, các quốc gia đã thông qua gói kế hoạch triển khai 15 hành động cụ thể của Dự án BEPS do OECD đề xuất. Đây là những hành động được đề xuất nhằm giải quyết các vấn đề có thể xảy ra các hành vi BEPS như: Các vấn đề liên quan đến nền kinh tế số, quản lý việc doanh nghiệp thành lập các