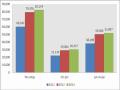

Bảng 2.2: Tình hình nguồn vốn huy động của NH Sacombank CN Lâm Đồng giai đoạn 2 – 2013.

ĐVT: triệu đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh 2012/2011 | So sánh 2013/2012 | |||

Lượng tăng (giảm) | Tốc độ tăng (giảm) (%) | Lượng tăng (giảm) | Tốc độ tăng (giảm) (%) | ||||

Cá nhân | 944.169 | 1.159.819 | 1.665.924 | 215.650 | 22,84 | 506.105 | 43,64 |

Doanh nghiệp | 97.072 | 96.246 | 113.848 | -826 | -0,85 | 17.602 | 18,29 |

Tổng | 1.041.241 | 1.256.065 | 1.779.772 |

Có thể bạn quan tâm!

-

Chức Năng Thúc Đẩy Lưu Thông Hàng Hóa Và Phát Triển Sản Xuất

Chức Năng Thúc Đẩy Lưu Thông Hàng Hóa Và Phát Triển Sản Xuất -

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gõn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 - 2013

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gõn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 - 2013 -

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 – 2013

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 – 2013 -

Tỷ Trọng Dư Nợ Theo Nhóm Nợ Của Nh Sacombank Cn Lâm Đồng Giai Đoạn 2 – 2013.

Tỷ Trọng Dư Nợ Theo Nhóm Nợ Của Nh Sacombank Cn Lâm Đồng Giai Đoạn 2 – 2013. -

Tỷ Trọng Nợ Xấu Theo Sản Phẩm Của Nh Sacombank Cn Lâm Đồng Giai Đoạn 2 – 2013.

Tỷ Trọng Nợ Xấu Theo Sản Phẩm Của Nh Sacombank Cn Lâm Đồng Giai Đoạn 2 – 2013. -

Thực trạng rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng - 9

Thực trạng rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng - 9

Xem toàn bộ 88 trang tài liệu này.

Nguồn: Sacombank Chi nhánh Lâm Đồng

Bảng 2.3 Tỷ trọng nguồn vốn huy động theo đối tượng KH của NH Sacombank CN Lâm Đồng giai đoạn 2 – 2013.

ĐVT: %

Năm 2011 | Năm 2012 | Năm 2013 | |

Cá nhân | 90,68 | 92,34 | 93,60 |

Doanh Nghiệp | 9,32 | 7,66 | 6,40 |

Tổng | 100 | 100 | 100 |

Nguồn: Sacombank Chi nhánh Lâm Đồng

1,800,000

1,600,000

1,400,000

1,200,000

1,000,000

800,000

600,000

400,000

200,000

0

2011

2012

2013

Cá nhân

944,169

1,159,819

1,665,924

Doanh nghiệp

97,072

96,246

113,848

Nguồn: Sacombank Chi nhánh Lâm Đồng Biểu đồ 2.2: Tình hình nguồn vốn huy động của NH Sacombank CN Lâm Đồng giai đoạn 2 – 2013.

Nguồn vốn huy động theo mảng cá nhân

Cá nhân là đối tượng đem lại cho Ngân hàng nguồn vốn huy động với tỷ trọng cao qua các năm, đóng vai trò khá quan trọng trong cơ cấu nguồn vốn huy động của NH bởi tính ổn định, bền vững của nguồn vốn này nên NH có thể sử dụng để tài trợ cho các dự án lớn với thời gian dài. Trong thời gian vừa qua, nguồn vốn huy động từ dân cư của NH luôn tăng trưởng khá cao do các chính sách hấp dẫn về lãi suất, các sản phẩm tiền gửi tiết kiệm đa dạng cũng như uy tín và thương hiệu của NH đã được định vị trong suy nghĩ của KH mỗi khi phát sinh nhu cầu về sản phẩm tiền gửi.

Tình hình huy động vốn theo mảng cá nhân tăng trưởng tốt trong các năm vừa qua. Năm 2011 đạt 944.169 triệu đồng, chiếm 90,68% trong tổng vốn huy động. Năm 2012 tăng thêm 215.650 triệu đồng, tương ứng mức tăng 22,84%, đạt 1.159.819 triệu đồng, chiếm tỷ trọng 92,34% trong tổng vốn huy động. Đặc biệt năm 2013, tình hình huy động vốn theo mảng cá nhân có mức tăng trưởng đáng kể, lên đến 1.665.924 triệu đồng, tăng 506.105 triệu đồng so với năm 2012, tương ứng với mức tăng 43,64% và chiếm 93,60% trong tổng vốn huy động. Năm 2013 có mức tăng tiền gửi của dân cư là do nền kinh tế còn gặp nhiều khó khăn, các kênh đầu tư như bất động sản, chứng khoán, vàng không đạt hiệu quả cao, người dân xem

hình thức gửi tiết kiệm là kênh đầu tư an toàn mà vẫn đạt mức sinh lời mong muốn mặc dù trong thời gian qua lãi suất huy động của NH giảm do chính sách điều hành lãi suất của NHNN.

Nguồn vốn huy động theo mảng doanh nghiệp

Huy động từ doanh nghiệp chiếm tỷ trọng không cao trong cơ cấu vốn huy động. Nguyên nhân là do tiền gửi của các Doanh nghiệp thường không ổn định, chủ yếu gửi vào NH để giảm bớt phí lưu trữ tiền mặt và sử dụng cho việc thanh toán trong hoạt động sản xuất kinh doanh.

Với tình hình kinh tế khó khăn trong những năm gần đây, nên tình hình huy động vốn theo mảng doanh nghiệp cũng có vẻ trầm lắng. Điển hình năm 2012, chỉ huy động được 96.246 triệu đồng, giảm 826 triệu đồng so với 97.072 triệu đồng ở năm 2011, tương ứng mức giảm 0,85% do ảnh hưởng của suy thoái kinh tế toàn cầu khiến cho các DN gặp nhiều khó khăn trong hoạt động sản xuất kinh doanh. Đến năm 2013, tình hình kinh tế đã có nhiều chuyển biến tích cực nên tình hình huy động vốn cũng khả quan trở lại, đánh dấu mức tăng 18,29%, đạt 113.848 triệu đồng so với năm 2012.

Qua phân tích cho thấy số vốn mà Ngân hàng huy động được chủ yếu là từ các cá nhân; cơ cấu nguồn vốn huy động này ổn định qua các năm. Tuy có biến động nhưng ít, được biết quy mô về vốn huy động là một trong những chỉ tiêu đánh giá hoạt động của NH vì thế NH vẫn đang dần phát huy thế mạnh tạo niềm tin ở khách hàng nhằm nâng cao hiệu quả trong việc huy động vốn.

2.2.3.1.2. Tình hình hoạt động cho vay của Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng

Cho vay là nghiệp vụ quan trọng, mang lại nguồn thu nhập đáng kể cho NH và chứa nhiều rủi ro. Nhưng hiện nay các NH tại Việt Nam đang có xu hướng mở rộng cơ cấu hoạt động để tăng cường các hoạt động dịch vụ dành cho KH, hướng tới NH bán lẻ hiện đại. Qua 22 năm hoạt động, Sacombank luôn bám sát chiến lược của một Ngân hàng bán lẻ đa năng, hiện đại hàng đầu Việt Nam và vươn tầm khu vực. Hoạt động cho vay vẫn được xem là hoạt động truyền thống và có tác động không nhỏ đến sự tồn tại của NH.

Trong bối cảnh nền kinh tế luôn có những biến chuyển mới và xã hội ngày càng phát triển, nhu cầu về đời sống vật chất của người dân tăng cao, nguồn vốn cần

cung cấp cho nền kinh tế là rất lớn. Chính vì vậy NH phải nắm bắt kịp thời xu hướng của thị trường để không bỏ qua những cơ hội đầu tư tốt. Mở rộng hoạt động cho vay giúp cho NH chiếm lĩnh thị trường, khai thác tối đa nguồn vốn huy động, phân tán được rủi ro đồng thời mở rộng cung cấp các sản phẩm, dịch vụ cho KH để thu được nhiều lợi nhuận hơn. Giai đoạn từ năm 2011 – 2013, tổng số tiền cho vay của NH không ổn định. Sau đây là bảng số liệu thể hiện tình hình hoạt động cho vay của Sacombank CN Lâm Đồng giai đoạn 2011 – 2013:

Bảng 2.4: Tình hình hoạt động cho vay của NH Sacombank CN Lâm Đồng giai đoạn 2 – 2013.

ĐVT: triệu đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh 2012/2011 | So sánh 2013/2012 | |||

Lượng tăng (giảm) | Tốc độ tăng (giảm) (%) | Lượng tăng (giảm) | Tốc độ tăng (giảm) (%) | ||||

Cá nhân | 611.534 | 595.019 | 815.179 | -16.515 | -2,70 | 220.160 | 37,00 |

Doanh nghiệp | 664.424 | 423.845 | 332.060 | -240.579 | -36,21 | -91.785 | -21,66 |

Tổng | 1.275.958 | 1.018.864 | 1.147.239 |

Nguồn: Sacombank Chi nhánh Lâm Đồng

Bảng 2.5 Tỷ trọng nguồn vốn cho vay theo đối tượng KH của NH Sacombank CN Lâm Đồng giai đoạn 2 – 2013.

ĐVT: %

Năm 2011 | Năm 2012 | Năm 2013 | |

Cá nhân | 47,93 | 58,40 | 71,06 |

Doanh Nghiệp | 52,07 | 41,60 | 28,94 |

Tổng | 100 | 100 | 100 |

Nguồn: Sacombank Chi nhánh Lâm Đồng

2011 2012 2013

815,179

664,424

611,534

595,019

423,845

332,060

nhân

Doanh nghiệ p

Nguồn: Sacombank Chi nhánh Lâm Đồng Biểu đồ 2.3: Tình hình hoạt động cho vay của NH Sacombank CN Lâm Đồng giai đoạn 2 – 2013.

Cho vay đối với cá nhân

Trong giai đoạn 2011 - 2013, hoạt động cho vay cá nhân luôn chiếm tỷ trọng cao, đặc biệt năm 2013 chỉ tiêu cho vay cá nhân đạt hơn 70%. Hoạt động cho vay cá nhân có doanh số chiếm tỷ trọng cao hơn cho vay doanh nghiệp vì Sacombank luôn hướng đến mục tiêu trở thành Ngân hàng bán lẻ đa năng, hiện đại, hướng đến hệ KH cá nhân vẫn chưa có sử dụng tài khoản NH.

Năm 2011, doanh số cho vay cá nhân đạt 611.534 triệu đồng, chiếm tỷ trọng 47,93%. Năm 2012, doanh số cho vay chỉ đạt 595.019 triệu đồng, giảm 16.515 triệu đồng tương ứng giảm 2,70% so với năm 2011. Năm 2013, DSCV cá nhân đạt

815.179 triệu đồng, tăng 220.160 triệu đồng tương ứng tăng 37,00% so với năm 2012. Doanh số cho vay theo mảng cá nhân tuy giảm trong năm 2012 do tình hình kinh tế trong giai đoạn này gặp nhiều khó khăn, sản phẩm sản xuất ra khó tiêu thụ, các hộ kinh doanh cá thể gặp nhiều khó khăn trong việc trang trải lãi vay và nợ gốc cho NH, nhưng tăng mạnh trở lại trong năm 2013 do nền kinh tế có dấu hiệu khởi sắc, sức mua tăng mạnh trở lại.

Cho vay đối với doanh nghiệp

DSCV đối với KH doanh nghiệp giảm dần theo từng năm, chiếm tỷ lệ bình quân khoảng 40% và giảm còn dưới 30% ở năm 2013. Cho vay mảng doanh nghiệp

năm 2011 là 664.424 triệu đồng, chiếm tỷ trọng 52,07%. Sang năm 2012 giảm còn 423.845 triệu đồng, giảm 240.579 triệu đồng tương ứng giảm 36,21% và chiếm tỷ trọng 41,60%. Qua tới năm 2013 giảm mạnh chỉ còn 332.060 triệu đồng, giảm 91.785 triệu đồng so với năm 2012 tương ứng mức giảm 21,66% và chiếm tỷ trọng 28,94%.

Cho vay doanh nghiệp giảm dần qua các năm là do bởi các doanh nghiệp gặp khó khăn trong khâu tiêu thụ, hàng tồn kho tăng cao, bất động sản đóng băng, dự án sản xuất kinh doanh của DN không khả thi cùng với chính sách điều hành thị trường tiền tệ của nhà nước làm cho các doanh nghiệp khó tiếp cận với các khoản vay.

Như vậy, mặc dù gặp khó khăn trong năm 2012 nhưng tới năm 2013 tổng chỉ tiêu cho vay theo mảng cá nhân và doanh nghiệp cũng đã có bước tăng trở lại. Nếu xét theo đối tượng khách hàng thì cho vay cá nhân chiếm tỷ trọng cao hơn cho vay khách hàng doanh nghiệp. Tỷ lệ phần trăm theo mảng cá nhân tăng mạnh trong khi đó mảng doanh nghiệp giảm cũng là một điều cần phải lưu tâm hơn trong thời gian sắp tới, nhằm đưa ra những định hướng mang tính tích cực, góp phần phát triển nền kinh tế.

2.2.3.1.3. Những thuận lợi và khó khăn trong hoạt động tín dụng của Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng giai đoạn 2011 – 2013

Thuận lợi

Qua nhiều năm hình thành và phát triển, Sacombank chi nhánh Lâm Đồng đã đạt được những thuận lợi từ nhiều phía:

Về thương hiệu và uy tín:

Sacombank là một trong những Ngân hàng TMCP có vốn điều lệ lớn nhất trong hệ thống NHTM Việt Nam. Với năng lực tài chính vững mạnh cho phép Sacombank đáp ứng các quy định về an toàn vốn, tăng khả năng đáp ứng các nhu cầu về vốn và các sản phẩm dịch vụ của NH dành cho Khách hàng. Qua gần 10 năm hoạt động, Sacombank CN Lâm Đồng đã nắm vững được địa bàn, tạo được lượng KH ổn định, từ đó mở rộng hệ Khách hàng mới. Sacombank đã khẳng định được uy tín và thương hiệu của mình trên địa bàn, tạo dựng được mối quan hệ thân thiết với chính quyền địa phương và lòng tin nơi người dân mỗi khi đến giao dịch với NH.

Về cơ sở vật chất và kỹ thuật:

Sacombank CN Lâm Đồng được đưa vào sử dụng với tổng diện tích hơn 3,600 ![]() gồm 1 hầm, 1 trệt và 6 tầng lầu với cơ sở vật chất khang trang, hiện đại luôn tạo cho Khách hàng tâm lý thoải mái mỗi khi đến giao dịch. Ngân hàng được trang bị công nghệ hiện đại vào các hoạt động như việc nối mạng nội bộ, thực hiện các giao dịch điện tử an toàn, nhanh chóng góp phần nâng cao chất lượng dịch vụ cho Khách hàng. Từ đó đã tạo ấn tượng tốt với Khách hàng mỗi khi đến giao dịch với NH.

gồm 1 hầm, 1 trệt và 6 tầng lầu với cơ sở vật chất khang trang, hiện đại luôn tạo cho Khách hàng tâm lý thoải mái mỗi khi đến giao dịch. Ngân hàng được trang bị công nghệ hiện đại vào các hoạt động như việc nối mạng nội bộ, thực hiện các giao dịch điện tử an toàn, nhanh chóng góp phần nâng cao chất lượng dịch vụ cho Khách hàng. Từ đó đã tạo ấn tượng tốt với Khách hàng mỗi khi đến giao dịch với NH.

Về nguồn nhân lực:

Với đội ngũ CBNV trẻ trung, năng động, đầy nhiệt huyết cống hiến hết mình vì Sacombank cùng với sự đoàn kết thống nhất trong Ban lãnh đạo đã góp phần tạo nên lợi thế cạnh tranh của Sacombank trên địa bàn. Bên cạnh đó, với kỹ năng nghiệp vụ chuyên nghiệp, phục vụ nhiệt tình, hết lòng vì Khách hàng cùng với kiến thức sâu rộng về sản phẩm dịch vụ của Ngân hàng đã xây dựng được niềm tin và sự tín nhiệm của Khách hàng mỗi khi đến giao dịch.

Khó khăn

Bên cạnh những thuận lợi có được thì Sacombank CN Lâm Đồng cũng gặp không ít khó khăn từ nhiều phía:

Sự cạnh tranh ngày càng gay gắt:

Cùng với quá trình tái cấu trúc hệ thống NHTM và tiến trình hội nhập quốc tế, Sacombank phải chịu sự cạnh tranh ngày càng tăng từ phía các NH quốc doanh (Vietinbank, Vietcombank, BIDV, Agribank) về quy mô vốn, hệ thống mạng lưới, cơ sở vật chất …; sự cạnh tranh từ phía các NH TMCP phần nào làm thị phần bị thu hẹp, sự cạnh tranh về lãi suất huy động cũng như cho vay giữa các NH trên địa bàn cũng làm cho sự cạnh tranh ngày càng trở nên quyết liệt hơn.

Tình hình kinh tế:

Trong bối cảnh suy thoái kinh tế toàn cầu vẫn đang diễn ra như hiện nay, tình hình kinh tế thế giới năm 2014 được dự báo là vẫn gặp nhiều khó khăn. Người dân có xu hướng thắt chặt chi tiêu, giảm nhu cầu về hàng hóa dịch vụ, gián tiếp ảnh hưởng đến nhu cầu sử dụng các sản phẩm dịch vụ của NH. Bên cạnh đó, cầu tiêu dùng giảm khiến các DN không thể bán được hàng, phải thu hẹp sản xuất hoặc hoạt động cầm chừng, một số các DN phải giải thể hoặc phá sản gây ảnh hưởng lớn đến hoạt động kinh doanh của NH.

2.2.3.2. Rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng giai đoạn 2011 – 2013

2.2.3.2.1. Tình hình dư nợ theo nhóm nợ

Trong các loại nợ thì nợ nhóm 1 và nhóm 2 là những khoản nợ được đánh giá có khả năng thu hồi cả gốc và lãi, còn các nhóm nợ 3, 4 và 5 là những nhóm nợ thuộc nợ xấu.

Bảng 2.6: Tình hình dư nợ theo nhóm nợ của NH Sacombank CN Lâm Đồng giai đoạn 2 – 2013.

ĐVT: triệu đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh 2012/2011 | So sánh 2013/2012 | |||

Lượng tăng (giảm) | Tốc độ tăng (giảm) (%) | Lượng tăng (giảm) | Tốc độ tăng (giảm) (%) | ||||

Nợ đủ tiêu chuẩn | 1.248.631 | 981.172 | 1.116.576 | -267.459 | -21,42 | 135.404 | 13,80 |

Nợ cần chú ý | 16.982 | 22.563 | 19.085 | 5.581 | 32,86 | -3.478 | -15,41 |

Nợ dưới tiêu chuẩn | 2.693 | 6.071 | 4.233 | 3.378 | 125,44 | -1.838 | -30,28 |

Nợ nghi ngờ | 4.524 | 3.963 | 3.211 | -561 | -12,40 | -752 | -18,98 |

Nợ có khả năng mất vốn | 3.896 | 5.095 | 4.134 | 1.199 | 30,78 | -961 | -18,86 |

Tổng cộng | 1.276.726 | 1.018.864 | 1.147.239 |

Nguồn: Sacombank Chi nhánh Lâm Đồng