Lãi suất trái phiếu chính phủ vẫn chưa tạo được đường cong lãi suất chuẩn làm cơ sở cho việc phát hành trái phiếu công ty và các hoạt động đầu tư trên thị trường tài chính. Cách thức huy động vốn qua phát hành trái phiếu quốc gia trên thị trường quốc tế dường như vẫn thiếu tầm nhìn, chưa thật rõ ràng về mục tiêu dài hạn. Thành phần tham gia đấu thầu trái phiếu Chính phủ trên thực tế chủ yếu vẫn là các NHTM Nhà nước. Thị trường thứ cấp kém phát triển. Sự tham gia đầu tư vào trái phiếu Chính phủ của công chúng còn hạn chế. Hệ thống tư pháp, các chuẩn mực về công bố thông tin và kế toán, hệ thống thanh toán,... cần được cải thiện nhiều. Việc thiếu vắng các tổ chức định mức tín nhiệm cũng là nguyên nhân kìm hãm thị trường. Có thể nói, hiện Việt Nam còn thiếu nhiều điều kiện nền tảng để phát triển thị trường trái phiếu công ty.

II. THỰC TRẠNG THÔNG TIN BẤT CÂN XỨNG TRÊN THỊ TRƯỜNG TÀI CHÍNH

1. Thông tin bất cân xứng trên thị trường tín dụng ngân hàng

Lựa chọn ngược trong phân phối tín dụng

Vấn đề thông tin bất cân xứng là một trong ba vấn đề cố hữu của thị trường tài chính, bên cạnh vấn đề chi phí giao dịch và sự bất ổn định mang tính hệ thống. Đặc biệt trong lĩnh vực tín dụng ngân hàng, thông tin bất cân xứng là một vấn đề nổi cộm. Nguyên nhân là do các ngân hàng luôn có ít thông tin về dự án và người xin cấp vốn hơn bản thân anh ta, vì thế gặp nhiều khó khăn trong công tác thẩm định dự án vay vốn và đánh giá rủi ro tín dụng liên quan đến đối tượng đi vay. Chính vấn đề thông tin bất cân xứng đã dẫn đến lựa chọn ngược trong hoạt động phân phối tín dụng, tức là những dự án có độ rủi ro tín dụng cao lại được lựa chọn để cấp vốn, trong

khi những dự án có tính khả thi và ít rủi ro thì lại không tìm được nguồn vốn tài trợ. Đây cũng là nguyên nhân dẫn đến nhiều bất cập trong hoạt động của thị trường tín dụng tại Việt Nam.

Trước hết đó là vấn đề nợ xấu. Trong thị trường tài chính Việt Nam, các ngân hàng chiếm tỉ trọng cao trong thị trường tài chính. Hầu hết các giao dịch đều được thực hiện qua hệ thống ngân hàng, TTCK chỉ chiếm một vai trò khá khiêm tốn. Các ngân hàng Việt Nam ngày càng có vai trò quan trọng đối với nền kinh tế. Hiện ngân hàng đã là kênh huy động, cung ứng vốn chính cho nền kinh tế với 30% vốn đầu tư phát triển hàng năm và 40% tổng nhu cầu vốn của các doanh nghiệp được tài trợ bởi tín dụng ngân hàng. Tuy còn thấp hơn so với một số nước khác, nhưng tổng dư nợ tín dụng qua hệ thống ngân hàng vào cuối năm 2005 đã trên 60% GDP, cao hơn mức bình quân chung của các nước có thu nhập thấp10.

Tuy nhiên, vấn đề chất lượng tín dụng và tỉ lệ nợ xấu là những vấn đề cần báo động. Theo báo cáo thường niên của Ngân hàng Nhà nước Việt nam, đến cuối năm 2003, tỷ lệ nợ xấu (quá hạn) của các ngân hàng thương mại Việt Nam chiếm 4,74% trong tổng dư nợ cho vay gần 300.000 tỷ VNĐ (tương đương với 14.200 tỷ VNĐ). Nhưng theo ý kiến của bà Susan Adams đại diện thường trú cao cấp của IMF tại Việt Nam và ông Klaus Rohland - Giám đốc quốc gia Ngân hàng Thế giới (WB) tại Việt Nam thì nợ xấu của hệ thống ngân hàng Việt Nam vào khoảng 15-20% (tương đương 45.000-

60.000 tỷ VNĐ), chiếm từ 7-10% GDP Việt nam. Theo đánh giá của một số chuyên gia thì tỷ lệ nợ xấu lên đến 30%.

Có thể bạn quan tâm!

-

Giới Thiệu Chung Về Lý Thuyết Thông Tin Bất Cân Xứng 3 .

Giới Thiệu Chung Về Lý Thuyết Thông Tin Bất Cân Xứng 3 . -

Thông Tin Bất Cân Xứng Trong Thị Trường Tài Chính

Thông Tin Bất Cân Xứng Trong Thị Trường Tài Chính -

Giám Sát Gián Tiếp Thông Qua Các Động Cơ Khuyến Khích:

Giám Sát Gián Tiếp Thông Qua Các Động Cơ Khuyến Khích: -

Nhiều Ngân Hàng Là Nạn Nhân Của “ Cò ” Tín Dụng, 10/03/2006; 01:03:28 Pm,

Nhiều Ngân Hàng Là Nạn Nhân Của “ Cò ” Tín Dụng, 10/03/2006; 01:03:28 Pm, -

Thông Tin Bất Cân Xứng Trên Thị Trường Chứng Khoán

Thông Tin Bất Cân Xứng Trên Thị Trường Chứng Khoán -

Rủi Ro Đạo Đức Của Các Công Ty Phát Hành Chứng Khoán

Rủi Ro Đạo Đức Của Các Công Ty Phát Hành Chứng Khoán

Xem toàn bộ 120 trang tài liệu này.

10 Huỳnh Thế Du, Giảng viên chương trình giảng dạy kinh tế Fulbright, Cải cách ngân hàng, còn lắm chông gai, Thời báo Kinh tế Sài Gòn, số 52 - 2005 (784), ra ngày 22/12/2005.

Đến năm 2005, tỉ lệ nợ xấu theo công bố của Ngân hàng Nhà nước trong báo cáo thường niên 3,18% (trên 7% đối với ngân hàng quốc doanh). Dù tỷ lệ nợ xấu trên tổng dư nợ giảm nhưng con số tuyệt đối nợ xấu lại tăng. Vấn đề con số thống kê nợ xấu là bao nhiêu cũng đang gây nhiều tranh cãi. Theo Ngân hàng thế giới World Bank và Quỹ tiền tệ quốc tế IMF trong các bản báo cáo định kỳ thường trích dẫn ý kiến cho rằng nợ quá hạn của hệ thống ngân hàng Việt Nam không thấp hơn hai con số. Nếu chỉ dùng con số công bố chính thức với tỷ lệ trên 10% của Ngân hàng Đầu tư và Phát triển Việt Nam và dưới 5% của ba ngân hàng còn lại thì khối lượng nợ xấu đang nằm trong bảng cân đối kế toán của các NHTM Nhà nước cũng trên 20.000 tỉ đồng.

Có nhiều nguyên nhân dẫn tới tỉ lệ nợ xấu trên tổng mức dư nợ của các ngân hàng Việt Nam luôn ở mức cao nhưng chủ yếu là do tình trạng thông tin bất cân xứng trong quá trình thẩm định cho vay. Công tác đánh giá khách hàng, thẩm định dự án xin cấp vốn của các ngân hàng Việt Nam còn yếu kém, gặp nhiều khó khăn.

Căn cứ vào quy định của Luật các tổ chức tín dụng và các văn bản hướng dẫn kèm theo, tất cả các ngân hàng đều xây dựng cho mình quy trình tín dụng tách bạch giữa khâu thẩm định và quyết định cho vay. Tuy nhiên với những vấn đề thực tế nêu trên, việc sàng lọc, lựa chọn khách hàng, dự án có hiệu quả, đủ độ tin cậy, có mức độ rủi ro thấp, đảm bảo khả năng trả nợ ngân hàng là một thách thức rất lớn đối với các tổ chức tín dụng. Độ tin cậy và tính chính xác của trong kết quả đánh giá, thẩm định khách hàng, thẩm định dự án tại các tổ chức tín dụng còn rất nhiều điều phải bàn. Hầu như không có tổ chức tín dụng nào đủ tự tin quyết định cấp tín dụng chỉ dựa vào bảng kết quả này mà không dựa vào tài sản đảm bảo hoặc những căn cứ

khác. Nhu cầu vốn đầu tư phát triển của nền kinh tế vẫn là thiết yếu, các tổ chức tín dụng huy động vốn vẫn phải cung tín dụng, nhưng quyết định cấp tín dụng của các tổ chức tín dụng căn cứ vào các tiêu chuẩn nào. Liệu các quyết định này có đủ độ tin cậy, giảm thiểu việc tạo ra nợ xấu hay không là câu hỏi rất lớn đối với từng tổ chức tín dụng nói riêng hệ thống tài chính ngân hàng Việt Nam nói chung.

Mặc dù các quy định pháp lý về tiêu chuẩn cấp tín dụng đã khó rõ ràng và gần sát với thông lệ quốc tế, nhưng các điều kiện hỗ trợ cho ngân hàng trong công tác thẩm định vẫn còn thiếu. Ngân hàng khó có thể kiểm tra tính xác thực của các hồ sơ vay vốn, và không thể giám sát hoạt động của doanh nghiệp sau khi đã cấp tín dụng. Vì thế, doanh nghiệp có rất nhiều cách để che mắt ngân hàng, thậm chí lừa đảo để vay vốn. Có thể lấy ví dụ một vài hành vi che mắt ngân hàng sau đây:

Hồ sơ giấy tờ giả để vay vốn: Do ngân hàng khó có khả năng xác minh một cách tuyệt đối tính chân thực, hợp pháp của hồ sơ giấy tờ vay vốn nên nhiều cá nhân đã lợi dụng hiện tượng này để lừa đảo chiếm dụng vốn ngân hàng. Một ví dụ là vụ án hàng chục ngân hàng mắc lừa đường dây làm giả sổ đỏ gần đây tại Đà Nẵng. Ba bị cáo đã làm giả hàng loạt sổ đỏ cùng với

nhiều giấy tờ khác để lừa đảo, vay vốn hàng chục ngân hàng ở Đà Nẵng và Quảng Nam , chiếm dụng hơn 20 tỷ đồng11. Cũng gần đây, Công an quận 3, TP HCM vừa bắt giữ một giám đốc về hành vi lợi dụng tín nhiệm chiếm

11 Hàng chục ngân hàng là nạn nhân của đường dây làm giả sổ đỏ, 04/06/2007; 04:06:48 PM,

http://www.icb.com.vn/v/02/0101.php?id=0741168&page=1&sheet=1&cid=244&nid

đoạt tài sản. Bị cáo đã dùng 12 bộ giấy tờ nhà đất giả để lừa đảo gần 6,5 tỷ đồng.12

Bên cạnh những hành vi trên là vô số các thủ thuật, mánh lới lập dự án giả vay vốn ngân hàng, móc ngoặc với các tổ chức tài chính đen, “phù phép” báo cáo tài chính để che giấu tình trạng tài chính không lành mạnh, ... Hàng loạt các vụ án lừa đảo chiếm dụng vốn ngân hàng trong thời gian qua đã báo động về công tác đánh giá khách hàng, thẩm định vốn vay của ngân hàng.

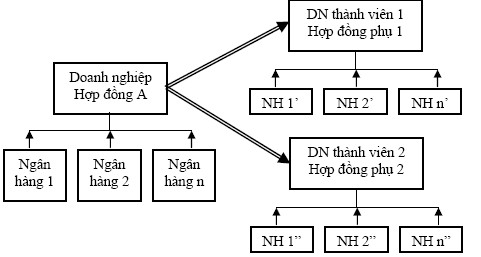

Một hợp đồng vay nhiều ngân hàng: Do hệ thống thông tin tín dụng giữa các tổ chức tín dụng hiện nay chưa thông suốt, nên xảy ra nhiều trường hợp một hợp đồng, một dự án kinh doanh có thể được sử dụng để vay vốn nhiều lần tại các ngân hàng khác nhau. Doanh nghiệp ABC trúng thầu xây dựng một công trình hạ tầng H. ABC ký hợp đồng phụ với các đơn vị thành viên của mình hoặc một số đơn vị khác làm B' cho mình. Các đơn vị này lại ký hợp đồng tiếp với các đơn vị khác nữa làm B''... Khi đó, tất cả các đơn vị có hợp đồng xây dựng công trình H đem đến các ngân hàng vay vốn. Do không có hệ thống thông tin kiểm tra một cách đầy đủ, khả năng tất cả các hợp đồng thi công nêu trên đều được vay vốn là có thể xảy ra. Có thể tóm tắt theo sơ đồ sau:

Sơ đồ 1: Một hợp đồng vay vốn nhiều ngân hàng.

12 Giám đốc dùng giấy tờ nhà giả lừa đảo 6,5 tỷ đồng, 25/04/2007; 09:04:28 AM http://www.icb.com.vn/v/02/0101.php?id=0741007&page=2&sheet=1&cid=244&nid

Xác minh có lợi nhuận giữ lại: Đây cũng là vấn đề rất khó khăn đối với ngân hàng vì lợi nhuận của doanh nghiệp hoàn toàn phụ thuộc vào các khoản phải thu, các loại chi phí chờ phân bổ … Với hệ thống sổ sách kế toán không đủ độ minh bạch, không có kiểm toán thì rất khó có thể xác định được doanh nghiệp lãi thật hay lãi giả.

Nói chung, khi thẩm định khả năng góp vốn tự có của khách hàng trong việc thực hiện dự án ngân hàng chủ yếu tín vào sự trung thực của khách hàng. rất khó khẳng định là khách hàng có thực sự bỏ vốn vào thực hiện dự án hay toàn bộ là vốn vay. Một phương thức mà các doanh nghiệp có thể "qua mặt" các tổ chức tín dụng là sử dụng biện pháp nâng giá trong các hợp đồng. Giử sử dự án đầu tư chỉ cần 7 tỷ đồng là có thể hoàn thành nhưng bên vay lập dự án tăng lên thành 10 tỷ đồng. Bằng một vài biện pháp chuyển tiền vòng vèo qua lại theo một vài hợp đồng là bên vay có thể chứng minh với ngân hàng là mình đã bỏ ra trước 3 tỷ đồng để đầu tư dự án mà thực tế họ chẳng bỏ ra đồng nào cả. Với sự không minh bạch và khó xác

định tính xác thực, hợp lý, hợp lệ cũng như giá trị của các loại tài sản đã gây rất nhiều khó khăn cho các ngân hàng trong việc đưa ra quyết định cấp tín dụng của mình.

Trên đây chỉ là một vài ví dụ để minh chứng cho tình trạng thiếu thông tin phục vụ cho công tác đánh giá, thẩm định cho vay của ngân hàng. Vấn đề thông tin bất cân xứng ở khâu phân phối tín dụng đã khiến các ngân hàng phải vướng vào các khoản cho vay khó có khả năng thu hồi.

Rủi ro đạo đức của người đi vay vốn và của bản thân các

ngân hàng

Rủi ro đạo đức của người đi vay vốn trong sử dụng vốn vay

Với những vấn đề nên trên, việc xử lý lựa chọn bất lợi đối với khách hàng trong hoạt động tín dụng của các tổ chức tín dụng Việt Nam hiện nay đang là vấn đề rất lớn. Đó mới là những vấn đề trước khi quyết định cho vay. Bây giờ chúng ta cùng xem xét vấn đề xử lý rủi ro đạo đức của các tổ chức tín dụng sau khi cho vay. Hay nói cách khác việc giám sát sử dụng vốn vay, thu hồi nợ vay của các tổ chức tín dụng. Để có thể kiểm tra giám sát, đảm bảo việc sử dụng vốn vay đúng mục đích đòi hỏi các tổ chức tín dụng phải biết được dòng tiền vào và dòng tiền ra trong quá trình sử dụng vốn vay của bên vay. Đây là một vấn đề rất lớn đang đặt ra đối với các tổ chức tín dụngViệt Nam vì việc kiểm soát dòng tiền bảo đảm bên vay sử dụng vốn đúng mục đích không phải là vấn đề đơn giản vì khác với các nền kinh tế phát triển, đối với Việt Nam, tỷ lệ thanh toán bằng tiền mặt vẫn ở mức rất cao. Đây chính là khó khăn rất lớn trong việc giám sát chi tiêu của người vay vốn.

Mặt khác, trong khi hệ thống thông tin trong nội bộ các tổ chức tín dụng, giữa các tổ chức tín dụng chưa được thông suốt, mà các doanh nghiệp

được mở tài khoản ở rất nhiều các tổ chức tín dụng khác nhau và các hoạt động kinh doanh của doanh nghiệp hết sức đa dạng, rất khó phân biệt nên việc "qua mặt" các ngân hàng trong việc sử dụng vốn vay sai mục đích là điều rất dễ xảy ra. Hoặc trường hợp một dự án, hợp đồng có thể vay ở nhiều tổ chức tín dụng là điều rất hay xảy ra. Chúng ta cùng xem xét một số vấn đề mà các ngân hàng có thể gặp phải trong hoạt động tín dụng của mình:

Lòng vòng vay mượn: Doanh nghiệp ABC hoạt động sản xuất kinh doanh tổng hợp (xây lắp, sản xuất vật liệuxây dựng, đầu tư bất động sản…) cho rằng thị trường bất động sản đang ấm dần lên, nếu đầu tư ngay thì khả năng sẽ có lợi trong tương lai. Nhưng hiện tại, ABC không có đủ vốn, việc vay vốn ngân hàng để đầu tư vào bất động sản là không thể được vì ngân hàng đánh giá đây là loại hình kinh doanh quá rủi ro. Làm thế nào để ABC có tiền để đầu tư vào dự án bất động sản nêu trên? Hiện tại ABC đang là nhà thầu thi công công trình có quy mô lớn. ABC vay vốn ngân hàng để mua nguyên vật liệu của công ty XYZ (ABC chuyển tiền trả cho XYZ). XYZ là nhà phân phối chính của ABC. XYZ tiếp tục ký hợp đồng mua sản phẩm của ABC, XYZ chuyển tiền ngược trở lại cho ABC. Bây giờ tiền của ABC là doanh thu chứ không phải là vốn vay. Vậy là ABC có thể dùng khoản tiền này để thực hiện đầu tư dự án bất động sản nêu trên. Điều gì sẽ xảy ra nếu thời gian sau đó thị trường bất động sản bị đóng băng. Việc chuyển tiền, thanh toán nêu trên có thể thực hiện tinh vi hơn qua một vài doanh nghiệp nữa. Đây cũng là cách mà một số doanh nghiệp có thể thực hiện để thay những khoản nợ quá hạn bằng những khoản nợ mới mà trong giới tài chính ngân hàng gọi là đảo nợ.

Đảo nợ: Về nguyên tắc, “đảo nợ” là việc làm bị hạn chế, nhưng trong thực tế, do sự bất cân xứng thông tin cộng với tâm lý sợ cái xấu ảnh hưởng