2.2.4.2. Thực trạng diễn biến tăng trưởng tín dụng của các DNNVV trong mẫu nghiên cứu

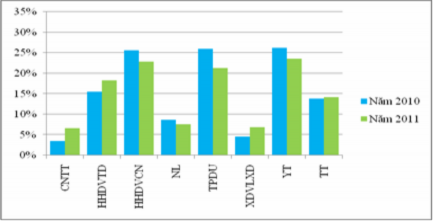

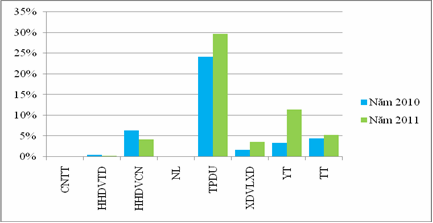

Về tỷ trọng tín dụng ngắn hạn trên tổng nguồn vốn, trung bình các DNNVV trong mẫu nghiên cứu chỉ vay ngắn hạn ngân hàng chưa đến 15% tổng nguồn vốn của doanh nghiệp. Năm 2011, tỷ trọng nguồn vốn tín dụng ngắn hạn trên tổng nguồn vốn tăng nhẹ so với năm 2010, từ mức 13.8% lên 14.2%.

Trong đó, một số ngành có tỷ trọng tín dụng ngắn hạn cao hơn hẳn trung bình hệ thống là các ngành HHDVCN, TPDU, YT; đều xấp xỉ ở mức 25% tổng nguồn vốn của doanh nghiệp. Tuy nhiên, các ngành này đều là các ngành có tỷ lệ nợ vay trên tổng nguồn vốn giảm xuống trong năm 2011 khi bối cảnh kinh tế vĩ mô khó khăn và thị trường tín dụng thắt chặt. Nguyên nhân của sự sụt giảm này là do lãi suất vay vốn trong năm 2011 tăng cao khi Chính phủ thực hiện các chính sách kinh tế vĩ mô thắt chặt, khiến các doanh nghiệp hạn chế vay ngắn hạn ngân hàng mà chuyển sang chiếm dụng các nguồn vốn ngắn hạn khác như nợ tiền người cung cấp. Ngược lại, tỷ trọng tín dụng ngắn hạn của các ngành còn lại, ngoại trừ ngành năng lượng, như CNTT, HHDVTD, XDVLXD, đều tăng lên mặc dù vẫn chỉ ở mức khá thấp so với bình quân toàn hệ thống.

Hình 2.11: Tỷ trọng vốn vay ngắn hạn ngân hàng trong tổng nguồn vốn của DNNVV

Nguồn: Tính toán của tác giả

Tác động của bất ổn kinh tế vĩ mô trong năm 2011 được phản ánh khá rõ nét trong sự thay đổi nguồn vốn tín dụng ngắn hạn của hai ngành XDVLXD và HHDVCN. Đối với ngành XDVLXD, mức tăng từ 4.51% lên 6.79% không phải do doanh nghiệp vay để mở rộng hoạt động sản xuất kinh doanh mà các khoản tín dụng ngắn hạn tăng lên chủ yếu đáp ứng các nhu cầu vốn ngắn hạn khi các khoản phải thu bị chậm lại do sự đi xuống của toàn ngành trong tình hình tài chính khó khăn

của các khách hàng. Thực trạng này khiến cho sự tự chủ về mặt tài chính của các doanh nghiệp trong ngành bị giảm xuống. Trong khi đó, tỷ lệ tín dụng trên tổng nguồn vốn của ngành HHDVCN cho thấy sự sụt giảm của nhu cầu thị trường đối với máy móc, thiết bị khiến cho các doanh nghiệp trong ngành hạn chế vay vốn ngân hàng để tài trợ cho các tài sản lưu động mới.

Có thể bạn quan tâm!

-

Chính Sách Của Chính Phủ Về Tăng Trưởng Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp Nhỏ Và Vừa Trong Điều Kiện Kinh Tế Vĩ Mô Bất Ổn

Chính Sách Của Chính Phủ Về Tăng Trưởng Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp Nhỏ Và Vừa Trong Điều Kiện Kinh Tế Vĩ Mô Bất Ổn -

Đánh Giá Về Năng Lực Cung Cấp Dịch Vụ Ngân Hàng

Đánh Giá Về Năng Lực Cung Cấp Dịch Vụ Ngân Hàng -

Chất Lượng Tín Dụng Của Doanh Nghiệp Nhỏ Và Vừa

Chất Lượng Tín Dụng Của Doanh Nghiệp Nhỏ Và Vừa -

Tổng Hợp Các Giải Thuyết Và Dấu Dự Kiến Của Các Biến Độc Lập

Tổng Hợp Các Giải Thuyết Và Dấu Dự Kiến Của Các Biến Độc Lập -

Quan Điểm Và Định Hướng Tăng Trưởng Tín Dụng Đối Với Doanh Nghiệp Nhỏ Và Vừa Tại Việt Nam Trong Thời Gian Tới

Quan Điểm Và Định Hướng Tăng Trưởng Tín Dụng Đối Với Doanh Nghiệp Nhỏ Và Vừa Tại Việt Nam Trong Thời Gian Tới -

Định Hướng Tăng Trưởng Tín Dụng Đối Với Doanh Nghiệp Nhỏ Và Vừa Ở Việt Nam Từ Phía Ngân Hàng Nhà Nước Việt Nam

Định Hướng Tăng Trưởng Tín Dụng Đối Với Doanh Nghiệp Nhỏ Và Vừa Ở Việt Nam Từ Phía Ngân Hàng Nhà Nước Việt Nam

Xem toàn bộ 192 trang tài liệu này.

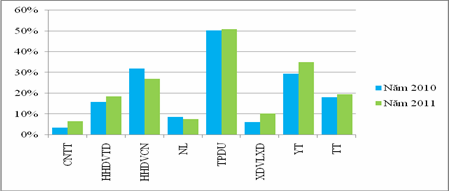

Các DNNVV có xu hướng vay vốn ngắn hạn hơn dài hạn. Đặc điểm này phản ánh cấu trúc thị trường tiền tệ và thị trường vốn tại Việt Nam khi thị trường vốn để các doanh nghiệp có thể phát hành trái phiếu chưa phát triển. Phụ thuộc vào ngân hàng với vai trò chủ yếu là cung cấp các khoản tín dụng ngắn hạn nên các DNNVV đa phần nhận được nguồn vốn tín dụng ngắn hạn hơn là các khoản tín dụng trung và dài hạn. Xét về huy động vốn vay dài hạn, chỉ có ngành TPDU, HHDVCN, và YT là các ngành có tỷ trọng vốn dài hạn trên tổng nguồn vốn cao hơn so với các ngành còn lại. Ngành TPDU là ngành có tỷ trọng nguồn vốn tín dụng dài hạn cao nhất, lên tới gần 30%. Điều này xuất phát từ đặc điểm của ngành là ít chịu rủi ro kinh doanh nên có thể gia tăng tỷ lệ đòn bẩy tài chính, đặc biệt là thông qua các khoản tín dụng ngắn hạn lẫn dài hạn từ phía ngân hàng. Mặc dù bối cảnh kinh tế vĩ mô bất ổn nhưng do là ngành cơ bản, nên việc ngành TPDU tăng tỷ trọng vốn tín dụng dài hạn là điều bình thường.

Hình 2.12: Tỷ trọng vốn vay dài hạn ngân hàng trong tổng nguồn vốn của DNNVV

Nguồn: Tính toán của tác giả

DNNVV huy động vốn dài hạn chủ thông qua tín dụng ngân hàng khi nguồn vốn tín dụng dài hạn ngân hàng chiếm tới gần 80% trong tổng nguồn vay nợ dài hạn còn lại là các khoản nợ dài hạn khác với các đối tác khác. Tuy nhiên, thực trạng này chỉ tồn tại ở một số ngành như HHDVCN, TPDU, và YT còn các ngành khác tỷ trọng này tương đối thấp và vẫn có tiềm năng khai thác đối với ngân hàng.

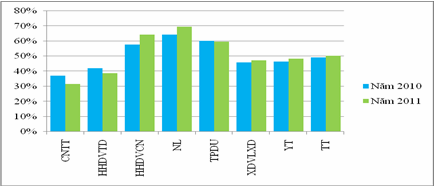

Hình 2.13: Tỷ trọng vốn vay ngân hàng trong tổng nguồn vốn của DNNVV

Nguồn: Tính toán của tác giả

Tỷ trọng tín dụng ngân hàng trên tổng nguồn vốn của các DNNVV trong mẫu năm 2011 tăng nhẹ so với năm 2010, phản ánh đúng xu thế của tỷ trọng tín dụng ngắn hạn và dài hạn. Tỷ trọng tín dụng ngân hàng tăng lên chủ yếu là từ các ngành CNTT, HHDVCN, TPDU, XDVLXD, và YT.

Bên cạnh nguồn vốn tín dụng ngắn hạn, các DNNVV còn chiếm dụng vốn từ các khoản phải trả người bán, tăng từ 12.93% lên đến 13.55%, và khoản người mua ứng tiền trước, giảm từ 5.9% xuống còn 5.72% trên tổng nguồn vốn. Tỷ trọng nợ phải trả người bán và khoản người mua ứng tiền trước tập trung chủ yếu ở các ngành HHDVTD, NL, XDVLXD. Đây chính là các ngành có mức tín dụng ngắn hạn tương đối thấp so với các ngành còn lại.

Nhìn chung, tỷ lệ nợ ngắn hạn cao trong khi tỷ lệ tín dụng ngân hàng trong tổng nguồn vốn lại thấp cho thấy các DNNVV vẫn đang gặp khó khăn trong việc tiếp cận nguồn vốn từ phía ngân hàng. Tuy nhiên, trong tương lai, đây là tiềm năng lớn đối với ngân hàng khi các DNNVV có thể chuyển các khoản vốn huy động khác sang vay ngân hàng.

Hình 2.14: Tỷ trọng nợ trong tổng nguồn vốn của DNNVV

Nguồn: Tính toán của tác giả

2.2.4.3. Các nhân tố ảnh hưởng tới tỷ trọng vốn vay ngân hàng của DNNVV trong điều kiện kinh tế vĩ mô bất ổn

Dựa trên lý thuyết về cấu trúc vốn của DNNVV, tác giả xây dựng giả thuyết và mô hình kinh tế lượng để đo lường các nhân tố ảnh hưởng tới tỷ lệ vay vốn ngân hàng trong tổng nguồn vốn.

2.2.4.3.1. Giả thuyết về các nhân tố ảnh hưởng tới tỷ trọng vốn vay ngân hàng của DNNVV

Tác giả đưa ra bảy giả thuyết khác nhau liên quan tới tăng trưởng tín dụng ngân hàng của các DNNVV như sau:

Giả thuyết 1: Có mối quan hệ cùng chiều giữa tăng trưởng tín dụng ngân hàng và quy mô doanh nghiệp

Nhiều nghiên cứu cho thấy rằng có một mối quan hệ tích cực giữa đòn bẩy và quy mô doanh nghiệp (Darwin và Rodolfo, 2009 [46]; Titman và Wessels, 1988 [81]; Raijan và Zingales, 1995 [71]; Ozkan, 2001 [68]; Fama và French, 2002 [50]; Chen, 2004 [43]; Trần Đình Khôi Nguyên và Ramachandran, 2006 [83]).… Các doanh nghiệp có quy mô lớn sẽ có một mạng lưới rộng, ngành nghề và hạng mục đầu tư đa dạng, mối quan hệ rộng lớn và uy tín trên nhiều thị trường, thông tin về doanh nghiệp có tính trung thực, chính xác và mịnh bạch tương đối nên các doanh nghiệp này sẽ dễ dàng tiếp cận với vốn vay ngân hàng hơn. Ngoài ra, các doanh nghiệp này có thể nhận được các khoản vay với các điều khoản thuận lợi hơn.

Giả thuyết 2: Có mối quan hệ cùng chiều giữa tăng trưởng tín dụng ngân hàng và tỷ trọng tài sản cố định hữu hình của doanh nghiệp

Các doanh nghiệp có giá trị tài sản cố định hữu hình lớn thường có khả năng đảm bảo trả nợ cao hơn, rủi ro tài chính thấp hơn… làm giảm chi phí kiệt quệ tài chính, nên có xu hướng tận dụng việc vay nợ. Jensen và Meckling (1976) [55] chỉ ra rằng các chi phí liên quan tới vấn đề người đại diện phát sinh khi ban giám đốc có xu hướng thực hiện các dự án đầu tư có rủi ro cao hơn khi doanh nghiệp phát hành nợ. Từ quan điểm của lý thuyết đánh đổi, doanh nghiệp với giá trị tài sản cố định cao sẽ làm giảm chi phí liên quan tới vấn đề nay thông qua việc sử dụng tài sản bảo đảm là các tài sản cố định hữu hình. Hơn nữa, khi doanh nghiệp sở hữu nhiều tài sản cố định hữu hình bị phá sản, giá trị tổn thất thường thấp hơn các doanh nghiệp sở hữu nhiều tài sản cố định vô hình (De Jong và cộng sự, 2008 [48]; Daskalakis và Psillaki, 2009 [47]; Bevan và Danbolt, 2004 [38]). Với thị trường tiền tệ và thị trường vốn thiếu thông tin và chất lượng thông tin thiếu minh bạch như ở

Việt Nam, vấn đề thông tin bất đối xứng trở nên rõ rệt nên yêu cầu tài sản bảo đảm gần như trở thành điều kiện bắt buộc cho bất cứ doanh nghiệp tìm kiếm các khoản vay. Doanh nghiệp sở hữu các tài sản cố định có giá trị cao làm tài sản thế chấp sẽ dễ dàng tiếp cận vốn vay ngân hàng hơn.

Giả thuyết 3: Có mối quan hệ ngược chiều giữa tăng trưởng tín dụng ngân hàng và lá chắn thuế phi nợ của doanh nghiệp

Theo lý thuyết đánh đổi về cấu trúc vốn của doanh nghiệp, tỷ trọng vay nợ có tương quan ngược với lá chắn thuế do doanh nghiệp không thể cùng lúc tận dụng được tối đa ích lợi của cả chi phí lãi và khấu hao tài sản cố định. Vì cả khấu hao và chi phí lãi vay được đều là các khoản chi phí được khấu trừ từ doanh thu để tính lợi nhuận của doanh nghiệp, doanh nghiệp sẽ phải đối mặt với rủi ro thua lỗ khi phải gánh chịu cùng một lúc hai khoản chi phí lớn trên. Doanh nghiệp khi đã có ích lợi từ lá chắn thuế phi nợ (như khấu hao) sẽ có xu hướng sử dụng ít nguồn vốn vay ngân hàng hơn do lợi ích của việc khấu trừ chi phí lãi vay không còn lớn như trước (Sogorb Mira, 2005 [76]; Ramalho và da Silva, 2009 [72]).

Giả thuyết 4: Có mối quan hệ cùng chiều hoặc ngược chiều giữa tăng trưởng tín dụng ngân hàng và khả năng sinh lời của doanh nghiệp

Có hai quan điểm trái ngược nhau về mối tương quan giữa khả năng sinh lời và tỷ lệ vay (Titman và Wessels, 1988 [82]; Huang và Song, 2006 [51]; Qian và các cộng sự, 2009[70]; Trần Đình Khôi Nguyên và Ramachandran, 2006 [83]). Theo Modigliani và Miller (1958) [59], các doanh nghiệp với lợi nhuận cao sẽ tăng cường vay ngân hàng nhằm tận dụng tối đa lá chắn thuế. Ngoài ra, nếu lợi nhuận trong quá khứ của doanh nghiệp cao sẽ khiến cho lợi nhuận kỳ vọng trong tương lai sẽ cao, làm tăng khả năng được vay vốn của doanh nghiệp so với các doanh nghiệp khác. Như vậy, lợi nhuận có quan hệ thuận chiều với tỷ lệ nợ và tín dụng ngân hàng. Ngược lại, lý thuyết phân hạng của Myers (1984) [62], các doanh nghiệp ưu thích sử dụng những nguồn vốn bên trong (lợi nhuận giữ lại), sau đó mới đến vay nợ, và phát hành cổ phiếu là sự lựa chọn cuối cùng. Hơn thế, những doanh nghiệp với khả năng sinh lời cao có nhiều lợi nhuận để lại nhằm phục vụ cho những dự án đầu tư tiềm năng hơn là hoàn trả lại cho chủ sở hữu.

Giả thuyết 5: Có mối quan hệ cùng chiều giữa tăng trưởng tín dụng ngân hàng và tình hình thanh khoản của doanh nghiệp

Tính thanh khoản có tác động cùng chiều hoặc ngược chiều đên cấu trúc vốn của doanh nghiệp (Atrill và McLaney, 2002 [35]; Myers và Bacon, 2004 [61]). Thứ

nhất, doanh nghiệp có tính thanh khoản cao có thể tận dụng được ích lợi từ vay nợ do doanh nghiệp có thể trả các khoản nợ hay vay ngắn hạn khi thu được tiền từ các tài sản ngắn hạn. Tuy nhiên, doanh nghiệp với nhiều tài sản thanh khoản cũng có thể sử dụng các tài sản này để tài trợ cho các chi phí sản xuất kinh doanh thông qua việc bán các tài sản này trên thị trường. Như vậy, tính thanh khoản của doanh nghiệp có quan hệ thuận chiều hoặc ngược chiều với tỷ trọng và tăng trưởng tín dụng ngân hàng. Thứ hai, doanh nghiệp có tính thanh khoản thấp là những doanh nghiệp có nhiều tài sản cố định, nên có thể đem những tài sản này đi thế chấp để có được các khoản vay phục vụ cho đầu tư… Trong trường hợp này, thanh khoản có quan hệ ngược chiều với tỷ trọng và tăng trưởng tín dụng ngân hàng.

Giả thuyết 6: Có mối quan hệ khác nhau về tăng trưởng tín dụng ngân hàng giữa các ngành nghề kinh doanh

Các doanh nghiệp hoạt động trong các ngành nghề khác nhau sẽ có đặc điểm khác nhau về nhu cầu sử dụng vốn, khả năng, phương thức huy động vốn nên tăng trưởng tín dụng ngân hàng sẽ khác nhau.

Giả thuyết 7: Có mối quan hệ khác nhau về tăng trưởng tín dụng ngân hàng giữa các thời kỳ kinh tế vĩ mô ổn định và bất ổn

Hệ thống doanh nghiệp trong nền kinh tế đều không tránh khỏi ảnh hưởng từ những biến động vĩ mô như tăng trưởng kinh tế, lạm phát, tỷ lệ tiết kiệm, đầu tư... Mọi hoạt động của doanh nghiệp, trong đó có hoạt động huy động vốn, phụ thuộc khá nhiều vào diễn biến thực trạng kinh tế, các chính sách kinh tế vĩ mô, và triển vọng của nền kinh tế. Thực trạng nền kinh tế phát triển sẽ làm tăng nhu cầu nhu cầu vay vốn ngân hàng để tài trợ cho hoạt động sản xuất kinh doanh và ngược lại.

2.2.4.3.2. Xây dựng mô hình đo lường các nhân tố ảnh hưởng tới tỷ trọng vốn vay ngân hàng của DNNVV

Trong thời gian đầu, hầu hết các bằng chứng thực nghiệm về việc lựa chọn cấu trúc vốn của doanh nghiệp đều được tiến hành ở Mỹ (Bosworth, 1971 [39]; Taggart, 1977 [79]; Titman và Wessels, 1988 [82]; Shyamsunder và Mayers, 1999 [75]), sau đó được tiến hành ở một số quốc gia châu Âu khác như Anh (Brealey và các cộng sự, 1976 [40]; Mash, 1982 [57]; Bevan và Danbolt, 2002 [37]), Tây Ban Nha (Sorgorb - Mira, 2005) [77], và ở Đức (Wald, 1999) [84]. Về nghiên cứu thực nghiệm trên thế giới về cấu trúc vốn của DNNVV, đã có nhiều nghiên cứu của các tác giả Chittenden, Hall và Hutchinson (1996) [44]; Jordan, Lowe và Taylor (1998)

[56], Michaelas và các cộng sự (1999) [58]; Berggren và các cộng sự (2000) [36];

Cassar và Holmes (2003) [42]; Sogorb Mira (2005) [76]; Ramalho và da Silva

(2009) [72] …

Chittenden, Hall và Hutchinson (1996) [44] xác định các nhân tố ảnh hưởng tới cấu trúc vốn dựa trên mẫu các doanh nghiệp nhỏ gồm cả doanh nghiệp niêm yết và không niêm yết. Kết quả nghiên cứu chỉ ra khả năng sinh lời, cấu trúc tài sản, quy mô, tuổi doanh nghiệp và khả năng tham gia vào thị trường vốn có ảnh hưởng tới cấu trúc vốn của doanh nghiệp. Trong nghiên cứu của Jordan, Lowe và Taylor (1998) [56], ngoài các nhân tố về quy mô, tăng trưởng, khả năng sinh lời, cấu trúc tài sản và các biến tài chính, còn đo lường ảnh hưởng của các nhân tố về quản trị doanh nghiệp tới cấu trúc vốn. Kết quả nghiên cứu chỉ ra: cả nhân tố tài chính và chiến lược kinh doanh đều có ảnh hưởng tới đòn bẩy tài chính của doanh nghiệp; đặc điểm ngành không phải là nhân tố có ảnh hưởng tới cấu trúc vốn của doanh nghiệp nhỏ; cấu trúc tài sản và dòng tiền có quan hệ ngược chiều với tỷ lệ nợ. DNNVV theo đuổi chiến lược phát triển thông qua đầu tư vào nghiên cứu và phát triển có xu hướng sử dụng ít nợ.

Dựa trên lý thuyết và các nghiên cứu thực nghiệm trên thế giới, một số tác giả đã thực hiện nghiên cứu về cấu trúc vốn của doanh nghiệp cũng như DNNVV tại Việt Nam như Trần Đình Khôi Nguyên và Ramachandran (2006) [83], Võ Trí Thành và các cộng sự (2011) [81], Nguyễn Xuân Thắng (2010) [80], Lê Thị Na (2011) [65] và Phuong Nu Minh Le (2012) [69]…

Trong nghiên cứu điển hình của Trần Đình Khôi Nguyên và Ramachandran (2006) [83], nhóm tác giả đã thu thập số liệu từ 558 DNNVV trong khoảng thời gian từ năm 1998 đến 2001 để đo lường các nhân tố ảnh hưởng tới cấu trúc vốn của DNNVV. Kết quả nghiên cứu chỉ ra tỷ lệ nợ trên vốn chủ sở hữu có quan hệ thuận chiều với tăng trưởng, rủi ro kinh doanh, quy mô, mạng lưới và quan hệ với ngân hàng; quan hệ ngược chiều với tài sản cố định hữu hình; không có mối quan hệ rõ ràng với lợi nhuận. Tuy nhiên, đặc điểm của DNNVV đã thay đổi nhiều trong giai đoạn hiện nay so với thời điểm nghiên cứu của hai tác giả nên các kết luận trong nghiên cứu này có thể không còn phù hợp. Võ Trí Thành và các cộng sự (2011) [81] đã sử dụng 169 quan sát thu thập từ cuộc khảo sát về các DNNVV, áp dụng mô hình logistic binary để đo lường khả năng tiếp cận vốn chính thức của DNNVV. Kết quả hồi quy cho thấy tình trạng pháp lý, thời gian hoạt động, khả năng của doanh

nghiệp và chu kỳ tăng trưởng là những nhân tố có ảnh hưởng rõ ràng tới việc được chấp thuận vốn vay của DNNVV.

Nhằm kiểm tra các giả thuyết trên, tác giả xây dựng mô hình hồi quy giữa các biến phụ thuộc là tỷ trọng vốn vay ngân hàng. Tỷ trọng vốn vay ngân hàng được lựa chọn làm đại diện cho tăng trưởng tín dụng khi xét trên bình diện số tương đối thay vì số tuyệt đối. Các biến độc lập tác động tới tỷ trọng vốn vay ngân hàng của DNNVV trong mẫu bao gồm quy mô, khả năng sinh lời, tỷ lệ tài sản cố định hữu hình, tính thanh khoản, tấm chắn thuế phi nợ, và các biến giả đại diện cho ngành nghề kinh doanh (xem phụ lục 3). Mô hình kinh tế lượng có dạng như sau:

LOANi=β0+ β1×SIZEi+ β2×TANGi+ β3×DEPRi+ β4×ROAi+ β5×LIQi+ β6×DUM1i+ β7×DUM2i+ β8×DUM3i+ β9×DUM4i+ β10×DUM5i+ β11×DUM6i+𝜀i

Trong đó:

LOAN là tỷ trọng vốn vay ngân hàng trong tổng nguồn vốn

SIZE là quy mô của doanh nghiệp, đo bằng logarit cơ số e của tổng tài sản TANG là tỷ lệ tài sản cố định hữu hình trên tổng tài sản của doanh nghiệp DEPR là tỷ tấm chắn thuế phi nợ của doanh nghiệp, đo bằng khấu hao lũy kế

trên nguyên giá tài sản cố định

ROA là lợi nhuận của doanh nghiệp, đo bằng lợi nhuận sau thuế trên tổng

tài sản

LIQ là mức độ thanh khoản của doanh nghiệp, đo bằng tài sản ngắn hạn chia

nợ ngắn hạn

DUM1, DUM2, DUM3, DUM4, DUM5, DUM6 là biến giả các ngành CNTT, HHDVTD, HHDVCN, NL, TPDU, và XDVLXD

𝜀 là phần dư

Tác giả chia số quan sát thành hai năm 2010 và 2011 với giả định năm 2010 là năm kinh tế vĩ mô ổn định với mức tăng trưởng GDP đạt 6.8%, lạm phát ở mức 11.75% so với năm 2011 là năm kinh tế vĩ mô có nhiều bất ổn với mức tăng trưởng GDP chỉ đạt 5.89% nhưng lạm phát lên tới 18.13%. Hai năm 2010 và 2011 cũng đại diện cho điều hành chính sách tiền tệ của Việt Nam là nới lỏng hay thắt chặt tương ứng với chính sách tín dụng của các ngân hàng. Năm 2010, chính sách tiền tệ và chính sách tín dụng nới lỏng thể hiện ở mức cung tiền tăng 33.3% và tín dụng tăng 31.19% còn trong năm 2011, chính sách tiền tệ và chính sách tín dụng được ngành ngân hàng điều hành theo hướng thắt chặt biểu hiện quả tăng trưởng mức cung tiền và tín dụng lần lượt là 10.3% và 12%. Sử dụng phương pháp này, tác giả sẽ đánh