Kết quả cuộc khảo sát đánh giá tình hình các dịch vụ của các Tổ chức Tài chính với việc Việt Nam gia nhập WTO do Viện Khoa học Tài chính tiến hành trên phạm vi 9 tỉnh/thành phố (Hà Nội, Hải Phòng, Quảng Ninh, Đà Nẵng, Huế, Quảng Ngãi, Tp. HCM, Bình Dương và Cần Thơ) với 20 ngân hàng đã phản ánh khá chính xác thực trạng nêu trên.

Bảng 2.1: Đánh giá về năng lực cung cấp dịch vụ ngân hàng

(Thang điểm đánh giá từ 1-5)

Điểm Trung bình | Miền Bắc | Miền Trung | Miền Nam | NHTM NN | NHTM CP | |

Dịch vụ huy động vốn | 3.53 | 3.54 | 3.31 | 3.55 | 3.44 | 3.65 |

Dịch vụ cho vay và các loại hình tín dụng khác | 3.58 | 3.47 | 3.30 | 3.69 | 3.56 | 3.60 |

Dịch vụ thanh toán | 3.47 | 3.47 | 3.46 | 3.47 | 3.47 | 3.52 |

Dịch vụ đầu tư | 2.92 | 2.91 | 2.82 | 2.95 | 3.09 | 2.90 |

Dịch vụ bảo lãnh | 3.25 | 3.26 | 3.13 | 3.31 | 3.19 | 3.16 |

Dịch vụ kinh doanh ngoại tệ | 3.11 | 3.15 | 2.84 | 3.20 | 3.16 | 3.11 |

Các dịch vụ mới, hiện đại | 2.90 | 2.92 | 2.74 | 2.97 | 2.87 | 3.06 |

Bình quân | 3.25 | 3.25 | 3.09 | 3.31 | 3.25 | 3.29 |

Có thể bạn quan tâm!

-

Môi Trường Cho Tăng Trưởng Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp Nhỏ Và Vừa Việt Nam Trong Điều Kiện Kinh Tế Vĩ Mô Bất Ổn

Môi Trường Cho Tăng Trưởng Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp Nhỏ Và Vừa Việt Nam Trong Điều Kiện Kinh Tế Vĩ Mô Bất Ổn -

Giá Trị Xuất Khẩu, Nhập Khẩu, Cán Cân Thương Mại Và Dự Trữ Ngoại Hối Của Việt Nam Giai Đoạn 2000 - 2012

Giá Trị Xuất Khẩu, Nhập Khẩu, Cán Cân Thương Mại Và Dự Trữ Ngoại Hối Của Việt Nam Giai Đoạn 2000 - 2012 -

Chính Sách Của Chính Phủ Về Tăng Trưởng Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp Nhỏ Và Vừa Trong Điều Kiện Kinh Tế Vĩ Mô Bất Ổn

Chính Sách Của Chính Phủ Về Tăng Trưởng Tín Dụng Ngân Hàng Đối Với Doanh Nghiệp Nhỏ Và Vừa Trong Điều Kiện Kinh Tế Vĩ Mô Bất Ổn -

Chất Lượng Tín Dụng Của Doanh Nghiệp Nhỏ Và Vừa

Chất Lượng Tín Dụng Của Doanh Nghiệp Nhỏ Và Vừa -

Thực Trạng Diễn Biến Tăng Trưởng Tín Dụng Của Các Dnnvv Trong Mẫu Nghiên Cứu

Thực Trạng Diễn Biến Tăng Trưởng Tín Dụng Của Các Dnnvv Trong Mẫu Nghiên Cứu -

Tổng Hợp Các Giải Thuyết Và Dấu Dự Kiến Của Các Biến Độc Lập

Tổng Hợp Các Giải Thuyết Và Dấu Dự Kiến Của Các Biến Độc Lập

Xem toàn bộ 192 trang tài liệu này.

Nguồn: Viện Khoa học Tài chính

Đa dạng hoá và nâng cao chất lượng dịch vụ ngân hàng là yếu tố quan trọng quyết định năng lực cạnh tranh của các NHTM. Thời gian qua, dịch vụ ngân hàng đã được đa dạng hoá với tốc độ khá nhanh, tuy nhiên, về cơ bản vẫn là các dịch vụ truyền thống như: huy động vốn, cho vay, thanh toán. Các dịch vụ ngân hàng mới, hiện đại triển khai còn chậm, mới tập trung ở các trung tâm kinh tế lớn. Kết quả khảo sát đã phản ánh đúng thực trạng này, điểm bình quân đánh giá về cung cấp dịch vụ ở mức trung bình là 3.25 (điểm đánh giá từ 1 đến 5).

Các dịch vụ truyền thống được đánh giá với số điểm khá cao: huy động vốn:

3.53 (40.61% ý kiến cho điểm 4); cho vay: 3.58 (45.65% ý kiến cho điểm 4); thanh toán: 3.47 (42.72% ý kiến cho điểm 4). Trong khi đó, các dịch vụ ngân hàng hiện đại ở mức dưới trung bình là 2.90 (31.6% số ý kiến trả lời cho điểm bằng hoặc thấp hơn 2 điểm). Trong bối cảnh thị trường vốn còn sơ khai, dịch vụ đầu tư của các NHTM còn khá hạn chế, điểm đánh giá ở mức 2.92 (gần 31% ý kiến trả lời cho điểm bằng hoặc thấp hơn 2 điểm).

Theo khu vực, sự phát triển của dịch vụ ngân hàng phụ thuộc vào phát triển kinh tế - xã hội, kết quả khảo sát cho thấy phát triển dịch vụ ngân hàng tại khu vực kinh tế trọng điểm miền Nam (3.31) cao hơn miền Bắc (3.25) và miền Trung (3.09).

Theo loại hình ngân hàng, khối các NHTM Cổ phần (3.29) nhỉnh hơn các NHTM Nhà nước (3.25) trong việc phát triển đa dạng hoá dịch vụ ngân hàng. Tuy nhiên, mỗi loại hình lại có những thế mạnh riêng, trong một số lĩnh vực dịch vụ như: bảo lãnh, đầu tư, kinh doanh ngoại tệ các NHTM Nhà nước được đánh giá cao hơn.

Bảng 2.2: Tỷ trọng doanh thu của các loại hình dịch vụ cung cấp cho đối tượng doanh nghiệp nhỏ và vừa

Danh mục | NH Ngoại Thương | NH Công Thương | NH Đầu tư & PT | NN Nông Nghiệp | NHCP Kỹ Thương | NHCP Á Châu | |

1 | Tổng thu nhập | 100% | 100% | 100% | 100% | 100% | 100% |

2 | a. Thu lãi cho vay | 83.4 | 90.94 | 77.88 | 91.4 | 63.5 | 71.1 |

3 | b.Thu các dịch vụ NH | 16.5 | 9.05 | 22.11 | 8.5 | 36.5 | 28.9 |

Trong đó | |||||||

4 | - Cấp tín dụng | 83.4 | 90.94 | 77.88 | 91.4 | 63.5 | 71.1 |

5 | - Nghiệp vụ phái sinh | 1.2 | 1.2 | 0.7 | 0.05 | 2.2 | 3.2 |

6 | - Dịch vụ thanh toán | 18.2 | 11.7 | 10.1 | 5.2 | 12.6 | 16.1 |

7 | - Dịch vụ thẻ NH | 5.25 | 2.87 | 1.75 | 0.5 | 8.1 | 5.1 |

8 | - Kinh doanh ngoại hối | 10.8 | 10.1 | 6.8 | 3.2 | 7.75 | 10.2 |

9 | - Dịch vụ uỷ thác, đại lý | 0.8 | 0.7 | 0.8 | 0.7 | 0.8 | 0.8 |

10 | - Dịch vụ khác | 3.45 | 2.23 | 1.75 | 0.15 | 1.05 | 2.5 |

Nguồn: Tổng hợp từ báo cáo tài chính của các NHTM và NHNN

Quan sát trong bảng 2.2, chúng ta có thể thấy, các dịch vụ liên quan đến tín dụng nói chung và dịch vụ tín dụng cung cấp cho đối tượng DNNVV nói riêng là nguồn cung cấp doanh thu lớn nhất trong các dịch vụ ngân hàng, trung bình đều trên 60% tại các ngân hàng. Kế đến là hoạt động thanh toán và hoạt động kinh doanh ngoại tệ, nằm trong khoảng từ 10-20% tổng doanh thu. Doanh thu từ các hoạt động dịch vụ khác như phái sinh, ủy thác đã có sự phát triển bước đầu nhưng đóng góp nhìn chung chưa đáng kể.

Về cơ bản, các dịch vụ ngân hàng dành cho doanh nghiệp và nhỏ nằm trong một hệ thống đa dạng các dịch vụ mà ngân hàng cung cấp cho tất cả đối tượng khách hàng của mình. Tuy nhiên, như đã phân tích ở trên, với tính chất đặc trưng về quy mô của mình nên các DNNVV có xu hướng tập trung vào các dịch vụ truyền thống hoặc các loại hình dịch vụ do các ngân hàng thiết kế dành riêng cho các DNNVV, chủ yếu dựa trên ba loại hình dịch vụ cơ bản bao gồm dịch vụ huy động vốn, dịch vụ tín dụng và dịch vụ thanh toán. Trong phạm vi nghiên cứu của luận án này, tác giả sẽ khái quát và đánh giá thực trạng của loại hình dịch vụ có ý nghĩa quan trọng nhất đối với các doanh nghiệp nhỏ và vừa trong giai đoạn kinh tế bất ổn hiện nay, đó là dịch vụ tín dụng.

2.2.2. Tăng trưởng tín dụng cho doanh nghiệp nhỏ và vừa Việt Nam trong điều kiện kinh tế vĩ mô bất ổn

2.2.2.1. Quy mô tín dụng của doanh nghiệp nhỏ và vừa

a. Mở rộng tín dụng và tốc độ tăng dư nợ tín dụng đối với DNNVV

Năm 2011 tổng số DNNVV còn dư nợ tại các ngân hàng là 126,245 doanh nghiệp; Năm 2012 là 126,030 doanh nghiệp, giảm 215 doanh nghiệp so với thời điểm 31/12/2011. Đến thời điểm 30/09/2013, tổng số DNNVV còn dư nợ tại các ngân hàng là 124,996, giảm 1,034 doanh nghiệp so với thời điểm 31/12/2012 và giảm 1,249 doanh nghiệp so với thời điểm 31/12/2011. Như vậy, số lượng các DNNVV có dư nợ tại các ngân hàng đang có xu hướng giảm đi và quy mô của sự sụt giảm ngày càng lớn, chỉ trong 9 tháng năm 2013 số lượng các DNNVV có dư nợ giảm gấp gần 5 lần trong cả năm 2012.

Bảng 2.3: Số lượng DNNVV có dư nợ và quy mô dư nợ

Đơn vị: Triệu đồng

31/12/2008 | 31/12/2009 | 31/12/2010 | 31/12/2011 | 31/12/2012 | 30/09/2013 | |

Tổng số DNNVV còn dư nợ | - | - | - | 126,245 | 126,030 | 124,996 |

Tổng số dư nợ tín dụng DNNVV | 344,979,082 | 509,043,012 | 586,935,579 | 615,514,202 | 643,382,299 | 637,114,448 |

Tổng dư nợ tín dụng | 1,405,210,111 | 1,932,585,466 | 2,535,358,873 | 2,839,601,938 | 3,090,906,709 | 3,303,252,000 |

Tốc độ tăng dư nợ tín dụng cho DNNVV | 47.56% | 15.30% | 4.87% | 4.53% | -0.97% |

Nguồn: Báo cáo của NHNN

Tại thời điểm 31/12/2011, tổng dư nợ của các DNNVV đạt 615,514 tỷ đồng. Tại thời điểm 31/12/2012, tổng dư nợ dành cho đối tượng này là 643,382 tỷ đồng, tăng 4.53% so với cùng kỳ năm 2011. Đến 30/09/2013, tổng dư nợ của các DNNVV đạt 637,114 tỷ đồng giảm 6,268 tỷ đồng so với 31/12/2012 nhưng tăng 11,600 tỷ đồng so với 31/12/2011 tương đương tăng 3.7%. Tuy nhiên, so với dư nợ toàn nền kinh tế, tỷ trọng dư nợ tín dụng dành cho DNNVV có xu hướng giảm dần từ 21.68% năm 2011 xuống còn 20.82% năm 2012 và 19.29% trong 9 tháng đầu năm 2013, cho thấy tốc độ tăng trưởng tín dụng đối với DNNVV thấp hơn tăng trưởng tín dụng của toàn nền kinh tế.

b. Tỷ trọng dư nợ tín dụng của DNNVV

Bảng 2.3: Tỷ trọng dư nợ, lợi nhuận của đối tượng DNNVV

2008 | 2009 | 2010 | 2011 | 2012 | 9 tháng 2013 | |

Tỷ trọng dư nợ DNNVV/ Tổng dư nợ tín dụng | 24.55% | 26.34% | 23.15% | 21.68% | 20.82% | 19.29% |

Trong đó | ||||||

- Tỷ trọng dư nợ DNNVV tại các NHTMCP | 52.35% | 51.90% | 53.29% | 51.25% | 48.15% | 49.19% |

- Tỷ trọng dư nợ DNNVV tại các NHTMNN | 35.75% | 33.10% | 35.71% | 35.75% | 33.84% | 33.80% |

Tỷ trọng lợi nhuận từ hoạt động tín dụng DNNVV/ Lợi nhuận từ hoạt động tín dụng | 25.42% | 28.65% | 25.71% | 23.15% | 22.20% | 21.54% |

Tỷ trọng lợi nhuận từ hoạt động tín dụng DNNVV/ Tổng lợi nhuận | 19.07% | 25% | 21.13% | 17.02% | 16.24% | 15.05% |

Nguồn: Báo cáo của NHNN và các NHTM

Tỷ trọng dư nợ đối với đối tượng DNNVV nhìn chung chiếm khoảng 20%- 27% tổng dư nợ của các ngân hàng, có xu hướng giảm dần từ năm 2009 đến nay. Đến hết tháng 9/2013, tỷ trọng dư nợ của khu vực DNNVV tại các NHTM chiếm 19.29%, kỳ vọng đến cuối năm 2013 sẽ chiếm tỷ trọng cao hơn năm 2012 cả về số lượng và tỷ lệ. Tỷ trọng này còn khiêm tốn là do trong những năm trước đây, tín dụng ngân hàng phần nhiều dành cho các DNNN, doanh nghiệp lớn và đổ nhiều vào lĩnh vực phi sản xuất (chứng khoán, bất động sản). Tuy nhiên, ngày 01/03/2011, Thống đốc NHNN đã ban hành Chỉ thị số 01/CT-NHNN yêu cầu các TCTD thực hiện giảm tốc độ và tỷ trọng dư nợ cho vay lĩnh vực phi sản xuất so với năm 2010, nhất là lĩnh vực bất động sản, chứng khoán. Trong năm 2012, NHNN tiếp tục đặt mục tiêu kiểm soát tỷ trọng dư nợ đối với các lĩnh vực không ưu tiên (tạm đồng nhất với lĩnh vực phi sản xuất) như bất động sản, chứng khoán ở mức 16%. Những chính sách này của NHNN đã dần nắn dòng tín dụng sang khu vực sản xuất trong đó có đối tượng DNNVV.

Nhìn vào bảng 2.3 cũng có thể thấy tỷ trọng dư nợ cho DNNVV thường cao hơn ở hệ thống các NHTMCP so với các NHTMNN. Thu nhập từ hoạt động tín dụng cho đối tượng DNNVV về cơ bản tỷ lệ thuận với dư nợ cho đối tượng này cho

thấy hoạt động này không tạo ra doanh thu đột biến hay quá khiêm tốn so với các hình thức tín dụng cho các đối tượng doanh nghiệp khác.

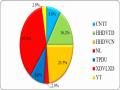

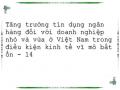

Hình 2.7: Tỷ trọng dư nợ tín dụng đối với DNNVV trên tổng dư nợ của từng ngân hàng 9 tháng 2013

Nguồn: Tổng hợp báo cáo thường niên, báo cáo tài chính các NHTM Từ hình 2.6, có thể thấy tỷ trọng cho vay DNNVV của ngân hàng Nông nghiệp và phát triển nông thân Agribank là cao nhất so với các NHTM khác. Các NHTMNN như BIDV, Vietcombank, Techcombank cũng cho thấy tỷ trọng dư nợ DNNVV khá cao, trên dưới 40% tổng dư nợ cho vay của mỗi ngân hàng. Trong nhóm các NHTMCP được tổng hợp, ngân hàng Á Châu ACB, ngân hàng Quân đội, Xuất nhập khẩu có tỷ trọng cho vay DNNVV cao hơn các NHTMCP khác, từ 25 –

30% tổng dư nợ.

2.2.2.2. Cơ cấu tín dụng của doanh nghiệp nhỏ và vừa

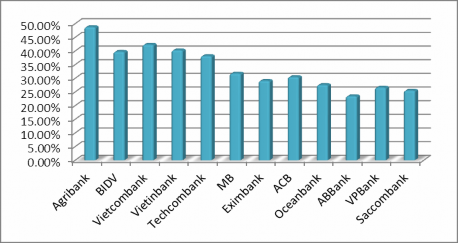

a. Dư nợ tín dụng DNNVV theo loại hình doanh nghiệp

Đối tượng DNNVV vay vốn ngân hàng tương đối đa dạng bao gồm: doanh nghiệp là công ty cổ phần, công ty trách nhiệm hữu hạn, doanh nghiệp nhà nước, doanh nghiệp tư nhân. Trong đó, doanh nghiệp là công ty cổ phần chiếm tỷ trọng lớn nhất trong khoảng 40% - 50% tổng dư nợ của các NHTM đối với các ngân hàng thương mại và có xu hướng gia tăng trong thời gian những năm gần đây. Kế đến là đối tượng các công ty trách nhiệm hữu hạn, khoảng 40% tổng số doanh nghiệp có dư nợ.

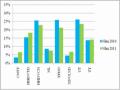

Hình 2.8: Dư nợ DNNVV theo loại hình doanh nghiệp

Nguồn: Khảo sát của tác giả tại một số NHTM Có thể thấy chiếm phần lớn dư nợ của các ngân hàng đối với đối tượng DNNVV là loại hình công ty cổ phần và công ty TNHH và có xu hướng tăng với tổng dư nợ của hai đối tượng này là từ 80% năm 2008 lên gần 90% năm 2013. Cụ thể, tỷ trọng dư nợ cho công ty cổ phần đã tăng mạnh vào năm 2010 từ 41% năm 2009 lên trên 55% vào năm 2013, còn loại hình doanh nghiệp khác giảm từ 17% xuống 2%, còn các loại hình doanh nghiệp còn lại có tỷ trọng khá ổn định qua các năm. Việc chuyển đổi dần cơ cấu tín dụng theo loại hình doanh nghiệp của các ngân hàng là phù hợp với điều kiện và xu hướng kinh tế hiện nay, do các công ty cổ phần và công ty TNHH có số lượng ngày càng tăng và giữ vai trò quan trọng trong đời sống kinh tế. Đồng thời, cơ cấu tín dụng đa dạng, có tính ổn định cao có thể giúp các ngân hàng tăng hiệu quả hoạt

động, giảm thiểu rủi ro trong quá trình cấp tín dụng cho DNNVV.

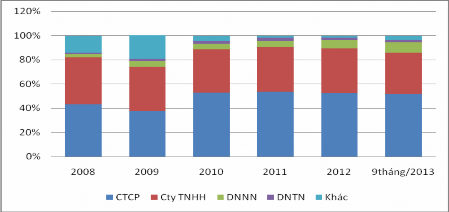

b. Dư nợ tín dụng DNNVV theo ngành kinh tế

Hình 2.9: Dư nợ DNNVV theo ngành kinh tế

Nguồn: Báo cáo của các NHTM

Hình 2.10 cho thấy dư nợ DNNVV của các ngân hàng khá đều trong tương quan giữa các ngành. Đứng đầu là các ngành thương mại, ngành công nghiệp chế biến và ngành dịch vụ. Trong giai đoạn năm 2011-2013, tỷ trọng của 3 ngành này trong tổng dư nợ DNNVV tương đương nhau từ 16–23%. Các ngành nông lâm ngư nghiệp và ngành xây dựng có tỷ trọng thấp hơn từ 10-12%. Việc phát triển dư nợ của các DNNVV trong ngành thương mại, dịch vụ và công nghiệp chế biến là phù hợp với đặc thù của đối tượng khách hàng này. Trong đó, các ngân hàng đã ban hành các chính sách tín dụng cụ thể đối với đối tượng này, tạo định hướng rõ ràng khi tiếp thị khách hàng nhằm nâng cao hiệu quả tín dụng tới những DNNVV trong các ngành này.

c. Dự nợ tín dụng DNNVV theo thời hạn và loại tiền

Bảng 2.4: Dư nợ tín dụng DNNVV theo thời hạn và loại tiền

Đơn vị: Triệu đồng

2011 | 2012 | 30/09/2013 | ||||

1. Tổng số dư nợ tín dụng DNNVV | 615,514,202 | 643,382,299 | 637,114,448 | |||

1.1. Phân loại theo thời hạn cho vay | 615,514,202 | 100% | 643,382,299 | 100% | 637,114,448 | 100% |

- Ngắn hạn | 401,627,514 | 65.25% | 425,643,779 | 66.15% | 428,081,243 | 67.19% |

- Trung và dài hạn | 213,886,689 | 34.75% | 217,738,520 | 33.85% | 209,033,205 | 32.81% |

1.2. Phân loại theo loại tiền | 615,514,202 | 100% | 643,382,299 | 100% | 637,114,448 | 100% |

- VND | 511,554,755 | 83.11% | 552,589,648 | 85.88% | 562,774,437 | 88.33% |

- Bằng ngoại tệ (quy VND) | 103,959,448 | 16.89% | 90,792,650 | 14.12% | 74,340,011 | 11.67% |

Nguồn: Báo cáo của NHNN và các NHTM

Qua tổng hợp báo cáo của các TCTD, các DNNVV chủ yếu sử dụng sản phẩm vay ngắn hạn với dư nợ cho vay ngắn hạn chiếm trên 65% tổng dư nợ cho vay DNNVV ( 65% năm 2011, 66% năm 2012 và 67% năm 2013) nhằm cung ứng vốn lưu động trong kinh doanh như: mua nguyên vật liệu sản xuất, chi trả lương… với đặc điểm vòng quay thu hồi vốn nhanh. Đối với các khoản vay trung, dài hạn chủ yếu nhằm tài trợ cho các nhu cầu đầu tư mua sắm thiết bị máy móc, đổi mới dây chuyền công nghệ. Dư nợ cho DNNVV suy giảm ở các đối tượng vay trung dài hạn trong 3 năm 2011, 2012 và 2013 cho thấy các doanh nghiệp này có xu hướng thu hẹp

hoạt động nâng cao năng lực sản xuất như đổi mới dây chuyền công nghệ kĩ thuật, mở rộng kho bãi nhà xưởng trong bối cảnh kinh tế vĩ mô bất ổn.

Dư nợ cho vay DNNVV của các ngân hàng trong nước chủ yếu là cho vay nội tệ. Tỷ trọng cho vay nội tệ chiếm khoảng 85% so với tổng dư nợ cho vay DNNVV. Nguyên nhân là do các ngân hàng trong nước chủ yếu cho vay các doanh nghiệp có thị trường tiêu thụ chủ yếu trên địa bàn, số lượng doanh nghiệp có hoạt động xuất khẩu ít. Ngược lại, các chi nhánh ngân hàng nước ngoài chủ yếu cho vay ngoại tệ vì các chi nhánh ngân hàng nước ngoài phải phụ thuộc vào chiến lược kinh doanh toàn cầu của ngân hàng mẹ nên đối tượng khách hàng thường là các doanh nghiệp có vốn đầu tư nước ngoài.

d. Dư nợ tín dụng DNNVV theo hình thức cho vay

Bảng 2.5: Dư nợ tín dụng phân theo sản phẩm cho vay đối với DNNVV

Đơn vị: %

Năm | ||||||

2008 | 2009 | 2010 | 2011 | 2012 | T9/2013 | |

Cho vay theo hạn mức và cho vay từng lần | 55.74 | 50.87 | 51.24 | 51.95 | 52.56 | 52.19 |

Cho vay theo dự án đầu tư | 34.67 | 39.23 | 38.65 | 38.07 | 37.52 | 37.8 |

Cho vay hợp vốn | 0.62 | 0.6 | 0.48 | 0.51 | 0.42 | 0.45 |

Cho vay theo hạn mức thấu chi | 0.05 | 0.14 | 0.15 | 0.15 | 0.16 | 0.17 |

Cho vay trả góp | 5.95 | 6.1 | 6.32 | 6.24 | 6.35 | 6.32 |

Chiết khấu | 0.74 | 0.67 | 0.72 | 0.68 | 0.7 | 0.71 |

Bảo lãnh ngân hang | 2.07 | 2.25 | 2.31 | 2.28 | 2.18 | 2.24 |

Bao thanh toán | 0.16 | 0.14 | 0.13 | 0.12 | 0.11 | 0.12 |

Tổng | 100 | 100 | 100 | 100 | 100 | 100 |

Nguồn: Báo cáo NHNN và các NHTM

Về sản phẩm cho vay, các DNNVV chủ yếu sử dụng sản phẩm cho vay theo hạn mức, cho vay từng lần và cho vay theo dự án đầu tư. Điều này cũng phù hợp với đặc điểm của các DNNVV là sử dụng các khoản vay ngắn hạn để quay vòng vốn hoạt động hơn là các khoản vay dài hạn. Tỷ lệ cho vay theo dự án đầu tư trên tổng dư nợ đối với DNNVV dao động trong khoảng 34% - 38% qua các năm, trong đó tăng mạnh vào năm 2009 và giảm nhẹ từ năm 2010 đến nay. Thực trạng này cũng cho thấy nhiều DNNVV không đầu tư mở rộng sản xuất, thậm chí thu hẹp quy