Bảng 3.13: Vốn huy động, dư nợ cho vay đối với tăng trưởng GDP

Đơn vị: Phần trăm (%)

Năm | ||||||

2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

1. Tốc độ tăng GDP TP. HCM | 09,20% | 09,30% | 09,60% | 09,85% | 08,05% | 7,76% |

2. Tốc độ tăng trưởng vốn huy động | 09,20% | 11,15% | 14,41% | 14,78% | 16,60% | 15,0% |

3. Tốc độ tăng trưởng tín dụng | 11,97% | 11,00% | 09.04% | 12,06% | 15,6% | 18,5% |

Có thể bạn quan tâm!

-

Kinh Nghiệm Của Singapore Về Mở Rộng Tín Dụng Đối Với Chuyển Dịch Cơ Cấu Kinh Tế.

Kinh Nghiệm Của Singapore Về Mở Rộng Tín Dụng Đối Với Chuyển Dịch Cơ Cấu Kinh Tế. -

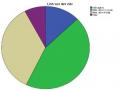

Cơ Cấu Gdp Trên Địa Bàn Tp. Hcm Chia Theo Khu Vực Kinh Tế Giai Đoạn 2012 – 2017

Cơ Cấu Gdp Trên Địa Bàn Tp. Hcm Chia Theo Khu Vực Kinh Tế Giai Đoạn 2012 – 2017 -

Thực Trạng Hoạt Động Tín Dụng Ngân Hàng Đối Với Chuyển Dịch Cơ Cấu Kinh Tế Thành Phố Hồ Chí Minh

Thực Trạng Hoạt Động Tín Dụng Ngân Hàng Đối Với Chuyển Dịch Cơ Cấu Kinh Tế Thành Phố Hồ Chí Minh -

Kết Quả Nghiên Cứu Sơ Bộ Định Tính Và Điều Chỉnh Thang Đo

Kết Quả Nghiên Cứu Sơ Bộ Định Tính Và Điều Chỉnh Thang Đo -

Tổng Hợp Độ Tin Cậy Cronbach Alpha Của Các Thang Đo Tín Dụng Ngân Hàng Với Cd Cckt

Tổng Hợp Độ Tin Cậy Cronbach Alpha Của Các Thang Đo Tín Dụng Ngân Hàng Với Cd Cckt -

Kết Quả Kiểm Định Kmo Và Barlett: Kmo And Bartlett's Test

Kết Quả Kiểm Định Kmo Và Barlett: Kmo And Bartlett's Test

Xem toàn bộ 206 trang tài liệu này.

Nguồn: Tổng hợp từ báo cáo NHNN TP. HCM và Cục thống kê TP. HCM [35]

Qua bảng trên cho thấy, tốc độ huy động vốn và cho vay vốn của các TCTD trên địa bàn hàng năm đều tăng hơn tốc độ tăng trưởng kinh tế. Điều đó cho thấy hiệu quả tiêu chí cho hoạt động của các TCTD phục vụ tăng trưởng kinh tế của thành phố rất tốt.

* Tình hình huy động vốn phục vụ nhu cầu cho vay CD CCKT.

Huy động vốn phục vụ đầu tư tín dụng cho chuyển dịch CCKT và phát phát triển kinh tế là một trong những vấn đề cũng được hệ thống các tổ chức tài chính tín dụng và các chủ thể kinh tế trên địa bàn đặc biệt quan tâm. Đối với các tổ chức tín dụng trên địa bàn TP. HCM, thu hút có hiệu quả các nguồn vốn là giải quyết bài toán "đầu vào" tạo cơ sở thuận lợi để phục vụ thực hiện các kế hoạch cho vay và đầu tư.

Việc giải bài toán huy động vốn là khác nhau xét trên phạm vi quốc gia và từng điạ phương. Trên thực tế, ngoài vấn đề khó khăn như: tác động tiêu cực của khủng hoảng kinh tế khu vực, những bất cập trong hoạt động kinh tế và tài chính của cả nước, hạn chế về nguồn tích lũy của nền kinh tế địa phương, những khó khăn còn nảy sinh ngay cả trong trường hợp nguồn tích lũy vốn của các tổ chức kinh tế, trong dân còn rất lớn, nhất là lĩnh vực nông nghiệp nông thôn, những người có vốn lại không đầu tư vào sản xuất kinh doanh và cũng không gửi vào ngân hàng vì nhiều lý do khác nhau. Mặc dù vậy, công tác huy động vốn của các TCTD trên địa bàn TP. HCM những năm qua vẫn đạt được nhiều kết quả đáng kể. Trên cơ sở các hình thức huy động vốn luôn luôn được cải tiến, đa dạng hoá phù hợp với từng hoàn cảnh, từng thời kỳ, nên đã đáp ứng được yêu cầu mở rộng công tác tín dụng phục vụ cho phát triển nền kinh tế nói chung, CD CCKT nói riêng.

Sở dĩ mấy năm gần đây, các TCTD trên địa bàn mở rộng được quy mô và nâng cao tốc độ tăng trưởng cho vay đáp ứng nhu cầu nhu cầu chuyển dịch cơ cấu và phát triển kinh tế là do các TCTD đã tập trung các nguồn lực và đẩy mạnh việc thu hút vốn nhàn rỗi tại địa phương và ngoài địa phương.

Bảng 3.14: Huy động và cung vốn của các TCTD trên địa bàn TP. HCM

Chỉ tiêu Vốn huy động | ||||||

2012 | 2013 | 2016 | 2017 | |||

1,156,051 | 1,301,127 | 1,113,635 | 1,306,775 | 1,566,876 | 2.044.000 | |

Tốc độ tăng trưởng | 9.20% | 11.15% | 14.41% | 14.78% | 16.60% | 15.0% |

Dư nợ cho vay | 733,867 | 833,645 | 916,497 | 1,042,185 | 1,234,816 | 1.746.600 |

Tốc độ tăng trưởng | 11,97% | 11% | 9.04% | 12.06% | 15.6% | 18.5% |

Đơn vị: Tỷ đồng và phần trăm (%)

2014

Năm

2015

Nguồn: Ngân hàng Nhà nước Việt Nam Chi nhánh TP. Hồ Chí Minh [33]

Qua bảng số 3.14, cho thấy tình hình nguồn vốn huy động của một số tổ chức TCTD những năm gần đây, không ngừng tăng trưởng qua các năm, năm sau cao hơn năm trước. Trong năm 2012 - 2017 tổng nguồn vốn của các tổ chức này đã tăng lên đáng kể. Sự gia tăng mạnh mẽ này phần quan trọng nhất thể hiện ở sự gia tăng nguồn vốn của các ngân hàng thương mại.

Trong năm 2012 - 2017 cho thấy đầu tư tín dụng phục vụ cho quá trình chuyển dịch cơ cấu kinh tế trên địa bàn TP. HCM chủ yếu vẫn phụ thuộc vào các chi nhánh ngân hàng thương mại trên địa bàn, còn các quỹ tín dụng nhân dân chỉ chiếm phần nhỏ. Như vậy, đầu tư tín dụng cho quá trình chuyển dịch cơ cấu kinh tế ở thành phố chủ yếu do các ngân hàng thương mại đầu tư như sau: vốn huy động năm 2017 có tốc độ tăng trưởng 15.0%, dư nợ cho vay năm 2017 có tốc độ tăng trưởng 18.5%.

Thực trạng tín dụng ngân hàng đối với CD CCKT TP. HCM, được xem xét qua một số CCKT chủ yếu sau:

3.3.3 Tiêu chí tín dụng ngân hàng cho chuyển dịch cơ cấu ngành kinh tế

Cơ cấu kinh tế ngành là một cơ cấu chủ yếu trong quá trình CD CCKT ở Việt Nam nói chung, TP. HCM nói riêng, TP. HCM đang mở rộng tín dụng Ngân hàng theo hướng

CD CCKT trước hết cần bám sát các nội dung chuyển dịch CCKT ngành làm mục tiêu chuyển dịch CCKT của TP. HCM.

Bảng 3.15: Cho vay đối với chuyển dịch CCKT theo ngành

ĐVT: Nghìn tỷ đồng và phần trăm %

Tổng dư nợ cho vay | Cho vay dịch vụ | Cho vay công nông, lâm nghiệp | Cho vay công nghiệp - xây dựng | ||||

Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | ||

2012 | 733,867 | 27,780 | 3.79% | 315,269 | 42.96% | 390,818 | 53.25% |

2013 | 833,645 | 28,588 | 3.43% | 343,211 | 41.17% | 461,846 | 55.40% |

2014 | 916,497 | 29,899 | 3.26% | 369,073 | 40.27% | 517,525 | 56.47% |

2015 | 1,042,185 | 60,632 | 5.82% | 423,439 | 40.63% | 558,114 | 53.55% |

2016 | 1,234,816 | 82,344 | 6.67% | 486,517 | 39.40% | 665,955 | 53.93% |

2017 | 1.746.600 | 129.001 | 7.39% | 646.099 | 36,99% | 970.010 | 55.54% |

Nguồn: Báo cáo của NHNN CN TP. HCM 2012-2017 [33]

Ngoài nguồn tín dụng nhà nước, luồng vốn tín dụng đầu tư cho chuyển dịch cơ cấu kinh tế trên địa bàn TP. HCM còn do các TCTD (ngân hàng thương mại Nhà nước, ngân hàng thương mại cổ phần, Quỹ tín dụng nhân dân, Ngân hàng Chính sách Xã hội) trên địa bàn thực hiện. Thực tế cho thấy đây mới là luồng vốn chủ yếu, có quy mô lớn và tác động tích cực nhất đến chuyển dịch cơ cấu ngành kinh tế của thành phố.

Biểu đồ 3.2: Cho vay đối với chuyển dịch CCKT theo ngành

Dư nợ cho vay theo ngành

2000000.00

1500000.00

1000000.00

500000.00

0.00

1

2

Tổng dư nợ cho vay

3

4

5

6

Cho vay dịch vụ

Cho vay công nông, lâm nghiệp Cho vay công nghiệp - xây dựng

ĐVT: Nghìn tỷ đồng và phần trăm %

Nguồn: Báo cáo của NHNN Chi nhánh TP. HCM 2012-2017 [33]

Qua đồ thị 3.2 cho thấy, theo chiến lược đã lựa chọn, tiêu chí cơ cấu ngành kinh tế của thành phố được xác định là đường đí đúng nhất. Trên thực tế, đầu tư tín dụng của các tổ chức tín dụng trên địa bàn đã quán triệt rõ tinh thần và thực hiện phù hợp với chiến lược này.

Bảng 3.15 cho thấy, nhìn chung vốn tín dụng của các TCTD đầu tư cho chuyển dịch cơ cấu kinh tế tăng đều đặn qua các năm. Chẳng hạn, năm 2012 dư nợ là 733.867 nghìn tỷ đồng, 2013 là 833.645 nghìn tỷ đồng, 2014 là 916.497 nghìn tỷ đồng, 2015 là 1.042.185 nghìn tỷ đồng, năm 2016 là 1.234.816 nghìn tỷ đồng và năm 2017 là 1.746.600 nghìn tỷ đồng.. Tuy vậy, việc đầu tư theo ngành và lĩnh vực sản xuất có mức biến động tăng, giảm khác nhau: Vốn đầu tư cho lĩnh vực công nghiệp và XDCB có chiều hướng giảm ở doanh nghiệp nhà nước. Trong đó đáng chú ý cho lĩnh vực nông nghiệp và công nghiệp tăng nhanh cả về quy mô vốn và tỷ lệ. Năm 2012, dư nợ ngành nông nghiệp là 315.269 nghìn tỷ đồng, đến 2017 là 646.099 nghìn tỷ đồng tăng so 2012 là 39,35%, nguyên nhân chủ yếu do thực hiện Quyết định 67/TTg của Thủ tướng Chính phủ về một số chính sách tín dụng phát triển nông nghiệp nông thôn, qua đó hộ vay vốn đến 10 triệu đồng không phải thế chấp bằng tài sản.Tiếp đến là ngành công nghiệp tăng nhanh về quy mô và tỷ lệ, năm 2012 là 390,818 nghìn tỷ đồng, đến 2017 là 970.010 nghìn tỷ đồng, tăng so 2012 là 55.54%, do thành phố tập trung đầu tư và các khu công nghiệp với nhiều dự án lớn.

Tỷ trọng tín dụng dành cho công nghiệp và xây dựng cao hơn nông nghiệp và thương mại dịch vụ là theo đúng đường lối phát triển kinh tế của thành phố.

3.3.4 Tiêu chí đầu tư tín dụng ngân hàng cho chuyển dịch cơ cấu ngành kinh tế

Bên cạnh chú ý thay đổi cơ cấu đầu tư để thúc đẩy chuyển dịch cơ cấu ngành theo các cơ cấu kinh tế, đầu tư tín dụng của các tổ chức tín dụng trên địa bàn thành phố cũng được thực hiện theo đúng đường lối phát triển kinh tế nhiều thành phần như đường lối phát triển kinh tế mà Đảng ta đã lựa chọn.

Bảng 3.16: Đầu tư vốn tín dụng cho các thành phần kinh tế của các TCTD.

Đơn vị: Nghìn tỷ đồng và phân trăm (%)

2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tổng dư nợ | 733.867 | 833.645 | 916.497 | 1.042.185 | 1.234.816 | 1.746.600 |

1. Cho vay ngắn hạn | 396.289 | 413.579 | 481.161 | 614.890 | 728.541 | 1048.541 |

Kinh tế nhà nước (%) | 27,40% | 35,31% | 29,72% | 20,59% | 20,57% | 21,21% |

Kinh tế tập thể, cá thể (%) | 72,60% | 64,69% | 70,28% | 79,41% | 79,43% | 79,11% |

2. Cho vay trung dài hạn | 337.578 | 420.066 | 435.336 | 427.295 | 506.275 | 698.275 |

Kinh tế nhà nước (%) | 51,5% | 46,17% | 49,02% | 42,48% | 42,47% | 43,72% |

Kinh tế tập thể, cá thể (%) | 48,5% | 53,83% | 50,98% | 57,52% | 57,53% | 51,25% |

3. Tỷ trọng trung hạn | 46% | 50.4% | 47.5% | 41% | 41% | 40% |

Nguồn: Báo cáo của NHNN CN TP. HCM 2012-2017 [33]

Qua bảng 3.16 cho tấy các tổ chức tín dụng trên địa bàn đã đặc biệt chú trọng tăng quy mô và chất lượng đầu tư vốn cho quá trình sắp xếp lại và nâng cao hiệu quả kinh doanh của các doanh nghiệp nhà nước, đồng thời tiến hành cơ cấu lại và mở rộng đầu tư cho kinh tế tập thể, cá thể tăng đầu tư khuyến khích phát triển kinh tế tư nhân và cá thể. Nhưng đối với việc TP. HCM muốn CD CCKT thì cần nhất đối với chuyển dịch kinh tế là vốn dài hạn, ngược lại vốn ngắn hạn qua các năm gần đây luôn cao hơn vốn trung dài hạn, đó là hạn chế cho việc CD CCKT TP. HCM.

Nếu như trước đây khách hàng vay vốn tín dụng hầu hết là các doanh nghiệp nhà nước thì nay khách hàng là kinh tế tập thể, cá thể tăng lên đáng kể. Quy mô dư nợ tín dụng của các TCKT tăng đều qua các năm, bên cạnh đó luôn có sự thay đổi tỷ trọng đầu tư theo từng phần kinh tế. Tỷ trọng đầu tư cho kinh tế nhà nước với xu hướng giảm cả cho vay ngắn hạn và cho vay dài hạn. Năm 2012 dư nợ thành phần kinh tế nhà nước ngắn hạn chiếm 27,40%, dài hạn 51,5% tổng dư nợ, đến năm 2016 dư nợ giảm xuống, ngắn hạn còn 20,57%, dư nợ dài hạn còn 42,47% trong tổng dư nợ, năm 2017 tổng dư nợ tăng 21,21%, ngắn hạn còn 43,72%, dư nợ dài hạn còn 40% trong tổng dư nợ. Đồng thời thành phần kinh tế tập thể, cá thể tăng lên.

Sự thay đổi về quy mô và cơ cấu tín dụng như vậy có thể được đánh giá là một thành tựu vì điều đó là phù hợp với đường lối phát triển kinh tế của thành phố trong CD CCKT và phù hợp với xu hướng phát triển chung của cả nền kinh tế.

3.3.5 Tiêu chí đầu tư tín dụng cho các chương trình, dự án công nghiệp

Chuyển dịch cơ cấu kinh tế của TP. HCM theo hướng công nghiệp hoá, hiện đại hoá với cơ cấu công - thương mại dịch vụ - nông nghiệp, chủ yếu dựa vào thực hiện các danh mục đầu tư của ngành công nghiệp, qua đó góp phần thúc đẩy hình thành các khu, cụm công nghiệp và làng nghề truyền thống. Tuy yếu tố vốn tín dụng ngân hàng đôi khi không được trình bày tách biệt trong các dự án nhưng vẫn luôn có một vị trí đặc biệt quan trọng vì nó là một trong những điều kiện để thực hiện đối với đa số các dự án.

Qua bảng 3.16 cho thấy, các dự án đầu tư đã được thực hiện và các TCTD trên địa bàn đã có tham gia cho vay vốn trong thời gian vừa qua. Qua đó các TCTD trên địa bàn, đã góp phần đầu tư cho chuyển dịch cơ cấu kinh tế trên địa bàn thành phố, Chi nhánh Quỹ hỗ trợ phát triển TP. HCM cũng đã tập trung nguồn vốn tín dụng nhà nước đầu tư vào các dự án và các đối tượng thuộc các chương trình kinh tế đã được hoạch định. Qua đó cho ta những thông tin chi tiết về số lượng dự án và quy mô tín dụng đầu tư hàng năm hầu hết nguồn vốn của Chi nhánh Quỹ hỗ trợ phát triển là được đầu tư cho các dự án. Trong đó chủ yếu là đầu tư cho các dự án công nghiệp-xây dựng; Nông nghiệp và nông thôn cũng được chú trọng đầu tư nhưng quy mô còn rất hạn chế.

3.4 KẾT QUẢ KHẢO SÁT YẾU TỐ TÁC ĐỘNG MỞ RỘNG TÍN DỤNG NGÂN HÀNG ĐỐI VỚI CHUYỂN DỊCH CƠ CẤU KINH TẾ TRÊN ĐỊA BÀN THÀNH PHỐ HỒ CHÍ MINH

3.4.1. Thiết kế nghiên cứu

Nghiên cứu được thực hiện dựa trên sự kết hợp của định lượng, Tác giả sử dụng phương pháp định tính và tham khảo các ý kiến của chuyên gia, khảo sát nhân tố tác động đến mở rộng TDNH với CD CCKT TP. HCM.

3.4.1.1. Nghiên cứu sơ bộ

Bước này sử dụng phương pháp định tính, từ cơ sở lý thuyết, và các tiêu chí đánh giá qua số liệu thu được qua các năm 2012 – 2017 từ đó Tác giả đề xuất nghiên cứu yếu tố tác động mở rộng tín dụng ngân hàng đối với chuyển dịch cơ cấu kinh tế trên địa bàn thành phố Hồ Chí Minh, tham khảo ý kiến của (10) chuyên gia, tác giả xây dựng thang đo dự thảo thông qua bảng câu hỏi. Kết quả thu được thảo luận nhóm với các chuyên gia

chuyên về tín dụng ngân hàng và chuyển dịch cơ cấu kinh tế, hiệu chỉnh thang đo và tiến hành thiết kế thang đo chính để đi khảo sát chính thức.

3.4.1.2. Nghiên cứu chính thức

Sử dụng phương pháp định lượng được thực hiện thông qua hình thức phỏng vấn trực tiếp với bảng câu hỏi chi tiết nhằm đánh giá độ tin cậy, giá trị của thang đo đã thiết kế thông qua hệ số Cronbach’s Alpha, phương pháp phân tích nhân tố khám phá EFA, đồng thời kiểm định mức độ phù hợp của mô hình nghiên cứu đã được hiệu chỉnh ở phần nghiên cứu định tính thông qua chạy mô hình hồi qui tuyến tính đa biến.

Sau khi có được kết quả, tác giả thực hiện việc phân tích và đánh giá kết quả thu được, từ đó đưa ra các hàm ý chính sách phù hợp với các yếu tố tác động tín dụng ngân hàng đối với chuyển dịch cơ cấu kinh tế trên địa bàn thành phố Hồ Chí Minh.

Toàn bộ qui trình nghiên cứu sẽ được thực hiện như sau:

3.4.1.3. Quy trình nghiên cứu

Quá trình nghiên cứu được thực hiện trên cơ sở nghiên cứu sơ bộ và nghiên cứu chính thức được thực hiện như sau:

Hình 3.1: Quy trình nghiên cứu

Cơ sở lý thuyết, mô hình nghiên cứu, mô

hình đề xuất

Thống kê mô tả, tần số

Thang đo dự thảo

Kiểm định Cronbach’s alpha

Khảo sát thử

Phân tích nhân tố EFA

Điều chỉnh thang đo

Phân tích tương quan

Thang đo chính

Thang đo hoàn

chỉnh

Khảo sát thu thập thông tin

Phân tích hồi quy tuyến tính đa

biến

Phân tích ANOVA

3.4.2. Nghiên cứu định tính

Mục đích của nghiên cứu định tính nhằm xây dựng bảng câu hỏi và điều chỉnh thang đo cho phù hợp với đối tượng khảo sát đã và đang làm việc, giao dịch với TCTD. Từ cơ sở lý thuyết về mô hình nghiên cứu yếu tố tác động tín dụng ngân hàng đối với chuyển dịch cơ cấu kinh tế trên địa bàn thành phố Hồ Chí Minh, thang đo nháp được hình thành và tiếp tục thực hiện các bước tiếp theo.

3.4.2.1. Thảo luận nhóm và phỏng vấn

Nghiên cứu khám phá được thực hiện thông qua phương pháp nghiên cứu định tính thảo luận, phỏng vấn chuyên gia đã có kinh nghiệm nhiều năm hoạt động chuyên gia