tổng tài sản đến rủi ro bất ổn của NHTM. Sử dụng dữ liệu bảng không cân từ mẫu 15 NHTM, giai đoạn 2009 – 2014. | số CAR thấp hơn mức quy định 9% có xu hướng cơ cấu lại tài sản bằng cách giảm tài sản có hệ số rủi ro cao, thay vì gia tăng vốn chủ sở hữu. Sự gia tăng vốn chủ sở hữu của các ngân hàng chịu ảnh hưởng bởi các nhân tố: quy mô tài sản, tỷ suất sinh lợi của tài sản và mức độ thay đổi vốn chủ sở hữu của kỳ trước. | |

Hoàng Công Gia Khánh và Trần Hùng Sơn (2015) | Xem xét tác động của phát triển thị trường tài chính đến rủi ro bất ổn của các NHTM Việt Nam | Kết quả nghiên cứu cho thấy phát triển thị trường tài chính tại Việt Nam có khuynh hướng làm gia tăng rủi ro bất ổn tài chính của ngân hàng. Đồng thời kết quả nghiên cứu cũng cho thấy sự gia tăng vốn tỷ lệ nghịch với rủi ro bất ổn tài chính của ngân hàng. |

Các nghiên cứu về tác động của rủi ro tín dụng đến sự ổn định tài chính của | ||

Beck & ctg (2009) | Sử dụng 3 phương pháp đo lường khác nhau là chỉ số Z-score, NPL-score | Nghiên cứu đã cho thấy mức độ ổn định của các ngân hàng tại Đức trong |

Có thể bạn quan tâm!

-

Khái Niệm Về Sự Ổn Định Tài Chính Của Ngân Hàng

Khái Niệm Về Sự Ổn Định Tài Chính Của Ngân Hàng -

Lý Thuyết Gia Tăng Vốn Chủ Sở Hữu Làm Tăng Sự Ổn Định Tài Chính Của Ngân Hàng

Lý Thuyết Gia Tăng Vốn Chủ Sở Hữu Làm Tăng Sự Ổn Định Tài Chính Của Ngân Hàng -

Các Nghiên Cứu Về Tác Động Của Rủi Ro Tín Dụng Đến Sự Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại

Các Nghiên Cứu Về Tác Động Của Rủi Ro Tín Dụng Đến Sự Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại -

Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu

Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu -

Thống Kê Các Ngân Hàng Và Nguồn Dữ Liệu Nghiên Cứu

Thống Kê Các Ngân Hàng Và Nguồn Dữ Liệu Nghiên Cứu -

Kết Quả Nghiên Cứu Tác Động Của Vốn Chủ Sở Hữu Và Rủi Ro Tín Dụng Đến Sự Ổn Định Tài Chính Của Ngân

Kết Quả Nghiên Cứu Tác Động Của Vốn Chủ Sở Hữu Và Rủi Ro Tín Dụng Đến Sự Ổn Định Tài Chính Của Ngân

Xem toàn bộ 169 trang tài liệu này.

(Non-performing loans) và PD-score (probability of distress) đồng thời trong đánh giá độ bất ổn tài chính của các ngân hàng tại Đức giai đoạn 1995-2007. | giai đoạn 1995 - 2007. | |

Consuelo Silva Buston (2012) | Nghiên cứu về quản trị rủi ro và sự ổn định tài chính của ngân hàng được thực hiện với mẫu các ngân hàng Mỹ trong giai đoạn 2005 đến 2010. | Kết quả nghiên cứu cho thấy khi rủi ro tín dụng gia tăng sẽ kéo theo sự bất ổn định của các ngân hàng Mỹ. Đồng thời, kết quả nghiên cứu cũng cho thấy các biện pháp quản trị rủi ro tốt sẽ giúp hạn chế khả năng phá sản của các ngân hàng, thậm chí là trong suốt giai đoạn khủng hoảng 2008 – 09. |

Björn Imbierowicz và Christian Rauch (2014) | Nghiên cứu về mối quan hệ giữa rủi ro thanh khoản và rủi ro tín dụng và tác động của các loại rủi ro này lên sự ổn định tài chính của các ngân hàng thương mại Mỹ trong giai đoạn 1998 – 2010 | Kết quả nghiên cứu cho thấy một ngân hàng có rủi ro tín dụng cao sẽ làm giảm khả năng thanh khoản, dẫn đến gia tăng sự bất ổn định của ngân hàng. |

Nguồn: tổng hợp của tác giả từ các nghiên cứu

2.6.4. Đánh giá các nghiên cứu trước

Về mặt mục tiêu nghiên cứu, các nghiên cứu thực nghiệm về tác động của vốn chủ sở hữu, rủi ro tín dụng đến sự ổn định tài chính của các NHTM được các tác giả trong nước cũng như trên thế giới nghiên cứu theo ba hướng độc lập có liên quan đến vấn đề nghiên cứu. Hương thứ nhất, nghiên cứu vận dụng Z-score để đo lường sự ổn định tài chính của các ngân hàng thương mại, bao gồm các nghiên cứu của: Boyd & ctg (2006); Soedarmono & ctg (2011); Rahman & ctg (2012); Nguyễn Đăng Tùng & Bùi Thị Len (2015); Hoàng Công Gia Khánh & Trần Hùng Sơn (2015). Hướng thứ hai, nghiên cứu về tác động của vốn chủ sở hữu đến sự ổn định tài chính của các ngân hàng thương mại, bao gồm các nghiên cứu của: Aggrawal và Jacques (2001); Rime (2001); Godlewski (2004); Hakenes và Schnabel (2010); Abba và cộng sự (2013); Jacob Oduor và cộng sự (2017); Vũ Thị Hồng (2015); Lê Thanh Ngọc và cộng sự (2015); Hoàng Công Gia Khánh và Trần Hùng Sơn (2015). Hướng thứ ba nghiên cứu về tác động của rủi ro tín dụng đến sự ổn định tài chính của các ngân hàng thương mại, hướng này bao gồm các nghiên cứu của Beck & ctg (2009); Consuelo Silva Buston (2012); Björn Imbierowicz và Christian Rauch (2014). Như vậy, tới thời điểm hiện tại, chưa có nghiên cứu trong nước nào xem xét kết hợp của cả vốn chủ sở hữu và rủi ro tín dụng đến sự ổn định tài chính của các NHTM Việt Nam.

Ngoài ra, tác động của vốn chủ sở hữu và rủi ro tín dụng có thể thay đổi tác động tới dự ổn định tài chính của ngân hàng và khả năng tồn tại của họ trong thời gian khủng hoảng tài chính. Trong bối cảnh khủng hoảng tài chính toàn cầu diễn ra vào những năm 2008 và 2009 đã làm kinh tế các quốc gia đang bị suy giảm mạnh. Tại Việt Nam, cuộc khủng hoảng kinh tế thế giới cũng đã và đang ảnh hưởng không nhỏ: trên thị trường chứng khoán, các nhà đầu tư nước ngoài có khả năng thu hồi vốn và bán chứng khoán ra. Do đó, sẽ ảnh hưởng tiêu cực đến dự trữ ngoại hối và giá cả trên thị trường chứng khoán. Xuất khẩu sẽ suy giảm, điều này vừa ảnh hưởng đến cán cân thanh toán quốc tế, thâm hụt thương mại; vừa làm tăng lao động mất việc, tác động tiêu cực đến thị trường sức lao động; thị trường bất

động sản sẽ có xu hướng đình trệ và sự đình trệ của thị trường này sẽ tác động tiêu cực đến các thị trường khác. Một số ngân hàng mất khả năng thanh khoản, rút lại tín dụng dẫn đến các doanh nghiệp khó tiếp cận thị trường vốn; lãi suất tăng, tăng chi phí vốn, vì vậy ảnh hưởng đến hoạt động kinh doanh. Theo Martinez-Miera và Suarez (2014) yêu cầu về vốn ảnh hưởng đến chi phí và tần suất của các cuộc khủng hoảng hệ thống, sự ổn định tài chính đạt được thông qua hỗ trợ của nguồn vốn chủ sở hữu tăng cao nhằm giảm rủi ro hệ thống trong thời kỳ khủng hoảng. Tuy nhiên, các bằng chứng về tác động của vốn chủ sở hữu và rủi ro tín dụng đến sự ổn định tài chính của ngân hàng càng được củng cố trong các giai đoạn khủng hoảng tài chính vẫn còn rất hạn chế và chưa được nghiên cứu tại Việt Nam.

Các kết quả nghiên cứu về tác động của vốn chủ sở hữu tới sự ổn định tài chính của các NHTM cho thấy nhiều mâu thuẫn: Aggrawal và Jacques (2001); Hakenes và Schnabel (2010) tìm thấy kết quả nghiên cứu cho thấy gia tăng vốn chủ sở hữu kéo theo sự gia tăng bất ổn tài chính của ngân hàng. Rime (2001) cho thấy áp lực điều tiết và những quy định của chính phủ khiến cho các ngân hàng phải tăng vốn, nhưng điều này lại không ảnh hưởng đến mức độ ổn định tài chính của các ngân hàng; Godlewski (2004); Abba và cộng sự (2013); Jacob Oduor và cộng sự (2017); Vũ Thị Hồng (2015); Lê Thanh Ngọc và cộng sự (2015) cho thấy việc gia tăng vốn chủ sở hữu làm tăng sự ổn định tài chính của ngân hàng, kết quả nghiên cứu thực nghiệm phù hợp với lý thuyết tác động của vốn chủ sở hữu tới sự ổn định tài chính của các NHTM. Điều này hàm ý rằng các chiều hướng tác động của vốn chủ sở hữu đến sự ổn định tài chính của ngân hàng theo từng giai đoạn thời gian, và có khả năng tồn tại tác động của tỷ lệ vốn chủ sở hữu đến sự ổn định tài chính của các NHTM là tác động phi tuyến và có hình chữ U ngược. Khi đó, việc gia tăng tỷ lệ vốn chủ sở hữu có thể giúp làm gia tăng sự ổn định tài chính của các NHTM nhưng chỉ đến một mức tỷ lệ nhất định nào đó. Nếu tỷ lệ vốn chủ sở vượt qua mức này thì việc gia tăng vốn chủ sở hữu lại có thể làm giảm sự ổn định tài chính của các NHTM do hiệu quả hoạt động kinh doanh giảm sút. Tỷ lệ vốn chủ sở hữu tại điểm đảo chiều sự ổn định tài chính của các NHTM chính là tỷ

lệ vốn chủ sở hữu tối ưu, mà tại mức tỷ lệ này sự ổn định tài chính của các NHTM là cao nhất.

Về mặt phương pháp nghiên cứu, các nghiên cứu cho thấy sự khách quan và độ tin cậy cao thông qua các dữ liệu được lấy từ các nguồn tin cậy: worldbank, IMF, FDIC Call Reports data, Bankscope..và các phương pháp ước lượng phù hợp với nghiên cứu về dữ liệu bảng như OLS, FEM, REM, GMM để nghiên cứu tác động của vốn chủ sở hữu, rủi ro tín dụng đến sự ổn định tài chính của các NHTM và các vấn đề liên quan. Ngoài ra, các nghiên cứu còn đưa ra các cơ sở lý thuyết rõ ràng cũng như hệ thống một cách tổng quát các công trình nghiên cứu liên quan trước đó một cách khoa học và chặt chẽ.

KẾT LUẬN CHƯƠNG 2

Trong chương 2, tác giả đã trình bày cơ sở lý thuyết liên quan đến vốn chủ sở hữu, rủi ro tín dụng, sự ổn định tài chính của ngân hàng như khái niệm, phân loại và đo lường. Cơ sở lý thuyết về tác động của vốn chủ sở hữu, rủi ro tín dụng đến sự ổn định tài chính của ngân hàng cũng được tác giả đề cập đến.

Bên cạnh việc trình bày cơ sở lý thuyết, tác giả cũng tiến hành lược khảo các nghiên cứu liên quan đến đo lường sự ổn định tài chính và tác động của vốn chủ sở hữu, rủi ro tín dụng đến sự ổn định tài chính của các NHTM.

Trên cơ sở phân tích của các lý thuyết nền tảng, kết quả của công trình nghiên cứu trước đây liên quan và các kết quả nghiên cứu trước sẽ là cơ sở để xây dựng mô hình nghiên cứu đề xuất đối với mục tiêu nghiên cứu về thời gian và phương pháp nghiên cứu tại chương 3. Chương tiếp theo sẽ trình bày phương pháp nghiên cứu của luận án, cũng là một nội dung quan trọng của luận án.

CHƯƠNG 3: PHƯƠNG PHÁP VÀ DỮ LIỆU NGHIÊN CỨU

Nội dung chương 3 trình bày quy trình nghiên cứu, các giả thuyết nghiên cứu; các mô hình nghiên cứu sử dụng trong luận án; cách thức thu thập và nguồn dữ liệu cũng như các phương pháp ước lượng phù hợp đối với kiểu dữ liệu, ước tính số lượng mẫu cần thu thập và mô hình của luận án.

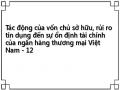

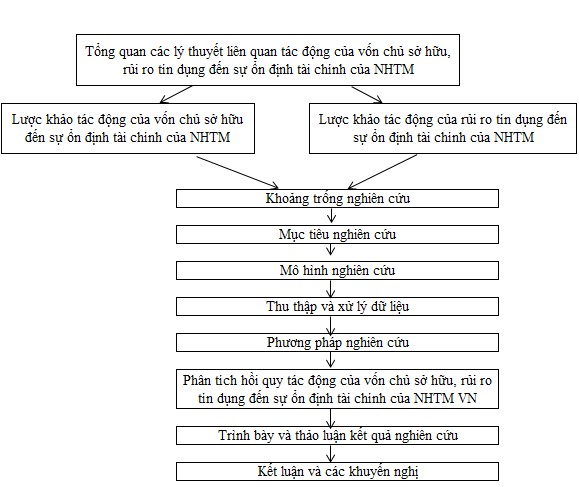

3.1. Quy trình nghiên cứu

Sơ đồ 1: Quy trình thực hiện nghiên cứu

3.2. Phương pháp nghiên cứu

3.2.1. Đo lường sự ổn định tài chính của ngân hàng thương mại

Kế thừa phương pháp tính toán Z-score cho các ngân hàng của các nghiên cứu Boyd & Graham (1986), Hannan & Hanweck (1988), Boyd & ctg (1993), nghiên cứu này sẽ tính toán chỉ số Z-score cho các ngân hàng như sau:

Trong đó:

là chỉ số Z-score đo lường bất ổn tài chính của ngân hàng i năm t

là suất sinh lời trên tổng tài sản của ngân hàng i năm t, được tính bằng lợi nhuận sau thuế chia cho tổng tài sản bình quân.

là tỷ lệ vốn chủ sở hữu trên tổng tài sản của ngân hàng i năm t, được tính bằng vốn chủ sở hữu bình quân chia cho tổng tài sản bình quân.

là độ lệch chuẩn của ROA của ngân hàng i trong kỳ nghiên cứu p.

Theo công thức trên, chỉ số Z-score càng thấp thì sự ổn định tài chính của ngân hàng càng thấp. Ngược lại, chỉ số Z-score càng cao thì sự ổn định tài chính của ngân hàng càng cao.

Để xác định mối tương quan giữa rủi ro tín dụng và sự ổn định tài chính của các NHTM Việt Nam, đề tài sử dụng hồi quy dữ liệu bảng (Panel Data). Đây là phương pháp nghiên cứu đã được áp dụng trong rất nhiều nghiên cứu trước đây.

Đối với dữ liệu bảng, tác giả sử dụng các hồi quy phổ biến là hồi quy tác động cố định (Fixed-effects), hồi quy bình phương tối thiểu tổng quát khả thi (Feasible General Least Square – FGLS) và hồi quy GMM hệ thống (System General Method of Moments).

Theo Baltagi (2008), sử dụng dữ liệu bảng có hai ưu điểm lớn như: i) Dữ liệu bảng cho các kết quả ước lượng của các tham số trong mô hình đáng tin cậy hơn; ii) Dữ liệu bảng cho phép xác định và đo lường tác động mà những tác động này không thể được xác định và đo lường khi sử dụng sử dụng dữ liệu chéo hoặc dữ liệu chuỗi thời gian.

Dựa trên các nghiên cứu được thực hiện bởi Björn Imbierowicz và Christian Rauch (2013), Jacob Oduor và cộng sự (2017), tác giả thực hiện đánh giá tác động của vốn chủ sở hữu, rủi ro tín dụng đến sự ổn định tài chính của các NHTM Việt Nam thông qua các bước sau:

- Bước 1: Trên cơ sở các nghiên cứu liên quan, sử dụng mô hình thể hiện