giải thích lên biến phụ thuộc. Mô hình ước lượng được sử dụng trong phương pháp này có dạng:

Trong đó,là biến phụ thuộc với I đại diện cho ngân hàng thứ i và t là thời gian (quý mấy).là các biến độc lập,là hệ số chặn cho từng thực thể quan sát, là hệ số góc,là phần dư

Phương pháp tác động cố định đã thêm vào chỉ số i cho hệ số chặn C để phân biệt hệ số chặn của từng ngân hàng khác nhau có thể khác nhau, sự khác biệt này có thể do đặc điểm khác nhau của từng ngân hàng hoặc do sự khác nhau trong chính sách quản lý, hoạt động của ngân hàng.

Phương pháp ước lượng bình phương tối thiểu tổng quát khả thi (Feasible General Least Square – FGLS)

Nếu mô hình được chọn có xảy ra hiện tượng tự tương quan hay phương sai thay đổi qua các thực thể, tác giả sử dụng phương pháp ước lượng bình phương tối thiểu tổng quát khả thi (Feasible General Least Square – FGLS) để khắc phục hiện tượng này.

Phương pháp ước lượng Mô men tổng quát hệ thống (System General Method of Moments – SGMM)

Bên cạnh các phương pháp ước lượng trên, nghiên cứu cũng thực hiện hồi quy các mô hình bằng phương pháp SGMM cho dữ liệu bảng. Phương pháp SGMM là phương pháp cải tiến của Arellano & Bond (1991) và Blundell & Bond (1998) được sử dụng phổ biến trong các ước lượng dữ liệu bảng động tuyến tính hoặc các dữ liệu bảng vi phạm tính chất HAC (heteroskedasticity and autocorrelation- phương sai thay đổi và tự tương quan). Khi đó các ước lượng tuyến tính cổ điển của mô hình dữ liệu bảng như FE (fixed effects), RE (random effects), LSDV (least squares dummy variable) sẽ không còn là ước lượng hiệu quả, tin cậy.

Phương pháp GMM là phương pháp thích hợp với nghiên cứu này vì:

+ Dữ liệu bảng có T nhỏ (8 năm), N lớn (24 ngân hàng), nghĩa là ít mốc thời gian nhưng có nhiều quan sát.

+ Tồn tại tác động tuyến tính giữa biến phụ thuộc với các biến giải thích.

+ Mô hình động với một hoặc 2 vế của phương trình có chứa biến trễ. (Lúc này các ước lượng bảng tĩnh không cho phép tạo ra các biến đại diện từ chính các biến trong mô hình)

+ Các biến độc lập không phải là biến ngoại sinh ngặt (strictly extrogenous), nghĩa là có tương quan với phần dư; hoặc tồn tại biến nội sinh (endogenous variable) trong mô hình.

+ Tồn tại các tác động cố định riêng rẽ.

+ Tồn tại phương sai thay đổi hoặc tự tương quan của sai số.

Dữ liệu bảng của nghiên cứu được thu thập dựa trên 24 ngân hàng và 8 năm quan sát; biến phụ thuộc Z-score đại diện cho độ bất ổn tài chính của ngân hàng có thể phụ thuộc vào chính biến Z-score của năm trước nên biến trễ của biến phụ thuộc được sử dụng như 1 biến độc lập trong mô hình; có tác động tương hỗ của các biến độc lập đến phụ thuộc, chẳng hạn như tác động tương hỗ của biến ROE đến biến Z-score. Giả sử tổng vốn chủ sở hữu không đổi, thay đổi lợi nhuận sau thuế làm cho ROA thay đổi và chỉ số Z-score tính theo ROA cũng thay đổi, ngược lại khi Z-score tăng hay giảm nghĩa là độ bất ổn tài chính của ngân hàng tăng hay giảm sẽ ảnh hưởng đến hoạt động của ngân hàng và ảnh hưởng đến chỉ số ROE. Do dữ liệu bảng của nghiên cứu có những tính chất này nên việc sử dụng phương pháp GMM là phù hợp và có thể khắc phục hiện tượng nội sinh mà mô hình tiềm ẩn.

Hai kiểm định quan trọng cần phải thực hiện khi hồi quy bằng GMM là: Kiểm định sự tự tương quan của phần dư: Theo Arellano & Bond (1991),

ước lượng GMM yêu cầu có sự tương quan bậc 1 và không có sự tương quan bậc 2 của phần dư. Do vậy, khi kiểm định giả thuyết H0: không có sự tương quan bậc 1 (kiểm định m1)/ không có sự tương quan bậc 2 của phần dư (kiểm định m2),

chúng ta bác bỏ H0 ở kiểm định m1 và chấp nhận H0 ở kiểm định m2 thì đạt yêu cầu.

Kiểm tra tính phù hợp của mô hình và các biến đại diện: Tương tự các mô hình khác, sự phù hợp của mô hình có thể được thực hiện thông qua kiểm định F. Kiểm định F sẽ kiểm tra ý nghĩa thống kê cho các hệ số ước lượng của biến giải thích với giả thuyết H0: tất cả các hệ số ước lượng trong phương trình đều bằng 0, do đó để mô hình phù hợp thì ta phải bác bỏ giả thuyết H0. Ngoài ra, kiểm định Sargan/Hansen còn được sử dụng để kiểm tra giả thuyết H0: mô hình được xác định đúng và kiểm tra các ràng buộc quá mức (chẳng hạn như tính hợp lý của các biến đại diện). Khi chấp nhận giả thuyết H0 nghĩa là mô hình và các biến đại diện sử dụng là phù hợp.

KẾT LUẬN CHƯƠNG 3

Nội dung chương 3, luận án đã trình bày mô hình nghiên cứu dựa vào các lý thuyết nền tảng và các nghiên cứu trước. Các phương pháp nghiên cứu tác giả đã lựa chọn, bao gồm các nội dung sau: Mô hình nghiên cứu; Phương pháp nghiên cứu; Dữ liệu nghiên cứu và quy trình phân tích dữ liệu.

Chương 3 trình bày phương pháp thực hiện nghiên cứu nhằm đạt được các mục tiêu đặt ra. Quá trình này gồm 4 bước: (i) bước 1: Xây dựng mô hình thể hiện tác động của các biến độc lập đến biến phụ thuộc trong đó có biến đại diện cho vốn chủ sở hữu, rủi ro tín dụng tác động lên sự ổn định tài chính của ngân hàng;

(ii) bước 2: Thu thập số liệu và ước lượng mô hình; (iii) bước 3: Thực hiện các kiểm định cần thiết. Khắc phục các hiện tượng nếu có; (iv) bước 4: Phân tích, đánh giá và đưa ra kết luận tác động của vốn chủ sở hữu, rủi ro tín dụng lên sự ổn định tài chính của các NHTM Việt Nam dựa trên kết quả ước lượng và các kiểm định.

Nhằm đạt được mục tiêu nghiên cứu, luận án sử dụng dữ liệu bảng cần bằng bao gồm 24 NHTM được thu thập từ năm 2008 đến năm 2016, bằng phương pháp ước lượng dành cho dữ liệu bảng như tác động cố định (Fixed Effects), tác động ngẫu nhiên (Random Effects). Nếu mô hình được chọn có xảy ra hiện tượng tự tương quan hay phương sai thay đổi qua các thực thể, tác giả sử dụng phương pháp ước lượng bình phương tối thiểu tổng quát khả thi (Feasible General Least Square – FGLS) để khắc phục hiện tượng này. Bên cạnh các phương pháp ước lượng trên, nghiên cứu cũng thực hiện hồi quy các mô hình bằng phương pháp SGMM được cải tiến của Arellano & Bond (1991) và Blundell & Bond (1998).

Trong chương tiếp theo tác giả trình bày về kết quả nghiên cứu và bàn luận kết quả nghiên cứu.

CHƯƠNG 4: KẾT QUẢ NGHIÊN CỨU TÁC ĐỘNG CỦA VỐN CHỦ SỞ HỮU VÀ RỦI RO TÍN DỤNG ĐẾN SỰ ỔN ĐỊNH TÀI CHÍNH CỦA NGÂN

HÀNG THƯƠNG MẠI VIỆT NAM

Nội dung chương 4 trình bày kết quả thống kê mô tả các biến phụ thuộc và các biến độc lập của các mô hình nghiên cứu và chi tiết kết quả ước lượng đối với từng mô hình. Kết quả nghiên cứu thực nghiệm về tác động của vốn chủ sở hữu, rủi ro tín dụng đến sự ổn định tài chính của NHTM Việt Nam lần lượt được trình bày. Kết quả và sự nhất quán khi kiểm định các ước lượng là cơ sở để thực hiện chương tiếp theo, liên quan đến các hàm ý chính sách đối với hệ thống NHTM cũng như quản lý của NHNN nhằm nâng cao tính ổn định tài chính của NHTM Việt Nam.

4.1. Thống kê mô tả mẫu nghiên cứu và tương quan giữa các biến

Thống kê mô tả mẫu nghiên cứu

Các số liệu tính toán cho các chỉ số: Sự ổn định tài chính của ngân hàng (Zscore), Tỷ lệ nợ xấu trên tổng dư nợ (NPL), Tỷ lệ vốn chủ sở hữu trên tổng tài sản (EQTA), Quy mô ngân hàng (BANKSIZE), Tỷ lệ dự phòng rủi ro (LLP), Tỷ lệ cho vay trên tổng tài sản (LOANTA), Tỷ lệ chi phí hoạt động trên thu nhập hoạt động ròng (CIR), Lợi nhuận ròng trên tổng vốn chủ sở hữu (ROE), Tỷ lệ dư nợ trên tổng tiền gửi (LTD) được lấy từ báo cáo tài chính có kiểm toán của 24 NHTM. Các số liệu vĩ mô được lấy từ Tổng cục thống kê Việt Nam, Ngân hàng Nhà nước Việt Nam.

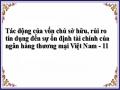

Kết quả thống kê mô tả đo lường các đại lượng đặc trưng đối với các biến nghiên cứu được thể hiện ở bảng 4.1.

Kết quả thống kê mô tả cho thấy sự ổn định tài chính của ngân hàng đo lường thông qua chỉ số Z bình quân của 24 ngân hàng là 24,54, độ dao động của các giá trị còn lại xung quanh giá trị trung bình khá cao khoảng 11,59. Mức độ ổn định cao nhất là 62,20 và thấp nhất là 1,95. Ngân hàng có mức độ ổn định thấp nhất là ngân hàng TMCP Tiên Phong vào năm 2011 với chỉ số Z là 1,95, ngân hàng có mức độ ổn định cao nhất là ngân hàng SCB năm 2008 với chỉ số Z là

62,20.

Bảng 4.1. Kết quả thống kê mô tả

Số quan sát | Giá trị trung bình | Sai số chuẩn | Giá trị nhỏ nhất | Giá trị lớn nhất | |

ZSCORE | 216 | 24,54225 | 11,59947 | 1,949984 | 62,19548 |

BANKSIZE | 216 | 18,06595 | 1,227456 | 14,69872 | 20,72988 |

LLP | 216 | 0,0206197 | 0,00853452 | 0,0005517 | 0,247542 |

LOANTA | 216 | 0,5037979 | 0,1519413 | 0,0046616 | 0,8516832 |

CIR | 216 | 0,859185 | 0,190839 | 0,013187 | 1,218748 |

ROE | 216 | 0,0837954 | 0,0867394 | -0,08200214 | 0,2846455 |

NPL | 216 | 0,0324069 | 0,0116753 | 0,00351 | 0,1128462 |

GDP | 216 | 0,0591846 | 0,004797 | 0,0524737 | 0,0668 |

INF | 216 | 0,090399 | 0,0692676 | 0,0063061 | 0,2311632 |

LTD | 216 | 0,8663509 | 0,2540645 | 0,1931 | 2,0911 |

CRE | 216 | 0,3119722 | 0,7495143 | -0,3129 | 10,5886 |

Có thể bạn quan tâm!

-

Đo Lường Sự Ổn Định Tài Chính Của Ngân Hàng Thương Mại

Đo Lường Sự Ổn Định Tài Chính Của Ngân Hàng Thương Mại -

Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu

Tổng Hợp Các Biến Trong Mô Hình Nghiên Cứu -

Thống Kê Các Ngân Hàng Và Nguồn Dữ Liệu Nghiên Cứu

Thống Kê Các Ngân Hàng Và Nguồn Dữ Liệu Nghiên Cứu -

Kết Quả Nghiên Cứu Tác Động Của Vốn Chủ Sở Hữu Đến Sự Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại Việt Nam

Kết Quả Nghiên Cứu Tác Động Của Vốn Chủ Sở Hữu Đến Sự Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại Việt Nam -

Kết Quả Ước Lượng Mô Hình (3) Bằng Phương Pháp Feasible General Least Square – Fgls

Kết Quả Ước Lượng Mô Hình (3) Bằng Phương Pháp Feasible General Least Square – Fgls -

Kết Quả Ước Lượng Mô Hình (4) Bằng Phương Pháp Gmm

Kết Quả Ước Lượng Mô Hình (4) Bằng Phương Pháp Gmm

Xem toàn bộ 169 trang tài liệu này.

Nguồn: Kết quả tính toán từ phần mềm STATA 12.0

Logarit tự nhiên của tổng tài sản, thể hiện quy mô các NHTM bình quân trong giai đoạn nghiên cứu, có giá trị bình quân là 18,07. Ngân hàng có quy mô lớn nhất là BID vào năm 2016 với giá trị 20,73. Ngân hàng có quy mô nhỏ nhất trong mẫu nghiên cứu là ngân hàng TMCP Tiên Phong vào năm 2008 với giá trị 14,70.

Tỷ lệ dự phòng rủi ro bình quân của 24 ngân hàng là 2,06%. Chỉ số này cho thấy bình quân trích dự phòng rủi ro chiếm 2,06% tổng dư nợ của các ngân hàng trong mẫu nghiên cứu. Ngân hàng có tỷ lệ trích dự phòng rủi ro lớn nhất là ngân hàng HDB năm 2015 với tỷ lệ 24,75%, ngân hàng có tỷ lệ này thấp nhất là ngân hàng TMCP Tiên Phong vào năm 2008 với giá trị 0,055%.

Tỷ lệ tổng dư nợ cho vay trên tổng tài sản bình quân của 24 ngân hàng là 50,38%, trong đó ngân hàng OCB năm 2008 là ngân hàng có tỷ lệ tổng dư nợ cho vay so với tổng tài sản cao nhất là 85,17%, ngân hàng có tỷ lệ này thấp nhất là

ngân hàng TMCP Tiên Phong vào năm 2008 với giá trị 0,47%.

Tỷ lệ lợi nhuận trên vốn chủ sở hữu bình quân của 24 ngân hàng là 8,38%, trong đó ngân hàng ACB năm 2008 là ngân hàng có tỷ lệ lợi nhuận trên vốn chủ sở hữu bình quân cao nhất ở mức 28,46%, ngân hàng có tỷ lệ này thấp nhất là ngân hàng TMCP Tiên Phong năm 2011 với tỷ lệ -8,2%.

Tốc độ tăng trưởng bình quân năm trong giai đoạn 2008 – 2016 là 5,92%, trong đó tốc độ tăng trưởng cao nhất là 6,68% đạt được vào năm 2015, tốc độ tăng trưởng thấp nhất là 5,25% đạt được vào năm 2012.

Tỷ lệ lạm phát trung bình năm trong giai đoạn 2008 -2016 là 9,02%, trong đó năm có lạm phát cao nhất là năm 2008 với tỷ lệ 23,12%, năm có lạm phát thấp nhất là năm 2015 với tỷ lệ lạm phát là 0,63%.

Tỷ lệ nợ xấu trên tổng dư nợ bình quân của 24 ngân hàng là 3,24%, trong đó ngân hàng NCB năm 2013 là ngân hàng có tỷ lệ nợ xấu trên tổng dư nợ cao nhất là 11,28%, ngân hàng có tỷ lệ này thấp nhất là ngân hàng TMCP Tiên Phong vào năm 2008 với giá trị 0,35%.

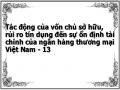

Ma trận hệ số tương quan

Mối tương quan giữa các biến trong mô hình được thể hiện qua ma trận hệ số tương quan ở bảng 4.2.

Bảng 4.2: Ma trận hệ số tương quan

zscore | banksize | llp | loanta | cir | roe | npl | gdp | inf | |

zscore | 1.0000 | ||||||||

banksize | -0.2458 | 1.0000 | |||||||

llp | 0.0111 | 0.0716 | 1.0000 | ||||||

loanta | 0.2662 | 0.2149 | 0.0317 | 1.0000 | |||||

cir | 0.1289 | -0.0730 | 0.0354 | -0.0320 | 1.0000 | ||||

roe | -0.0151 | 0.3066 | -0.0035 | 0.1766 | -0.2332 | 1.0000 | |||

npl | -0.0624 | -0.1044 | -0.0120 | 0.0208 | 0.2057 | -0.1553 | 1.0000 | ||

gdp | -0.0687 | 0.1922 | 0.0838 | 0.0533 | 0.0073 | -0.0362 | -0.1839 | 1.0000 | |

inf | 0.0483 | -0.3291 | -0.0921 | -0.1533 | -0.0673 | 0.0822 | -0.0185 | -0.2286 | 1.0000 |

Nguồn: Kết quả tính toán từ phần mềm STATA 12.0

Hệ số tương quan đo lường mức độ quan hệ tuyến tính giữa hai biến; không

phân biệt biến này phụ thuộc vào biến kia. Dựa vào kết quả hồi quy, ma trận hệ số tương quan giữa các biến trong mô hình cho thấy hệ số tương quan của các cặp biến độc lập trong mô hình đều nhỏ hơn 60%, tức là đa số các biến độc lập trong mô hình có tương quan với nhau thấp.

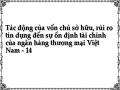

Kiểm tra đa cộng tuyến

Bảng 4.3: Kiểm tra đa cộng tuyến giữa các biến độc lập

VIF | 1/VIF | |

BANKSIZE | 1,33 | 0.750691 |

ROE | 1,25 | 0.801947 |

INF | 1,23 | 0.814705 |

GDP | 1,12 | 0.890429 |

NPL | 1,11 | 0.903331 |

CIR | 1,10 | 0.912241 |

CRE | 1,29 | 0,777268 |

LTD | 1,12 | 0,890348 |

LOANTA | 1,08 | 0.923829 |

LLP | 1,02 | 0.984787 |

VIF Trung bình | 1,15 | |

Nguồn: Kết quả tính toán từ phần mềm STATA 12.0

Đa cộng tuyến là hiện tượng các biến độc lập trong mô hình phụ thuộc tuyến tính lẫn nhau và thể hiện được dưới dạng hàm số. Theo David G. Kleinbaum, Lawrence L. Kupper, và Keith E. Muller (1988), như một quy tắc kinh nghiệm, khi chỉ số VIFj lớn hơn 5 thì có hiện tượng đa cộng tuyến cao giữa các biến. Dựa vào kết quả kiểm tra VIF bằng phần mềm Stata 12 giữa các biến độc lập của mô hình (1) cho thấy không có hiện tượng đa cộng tuyến cao giữa các biến độc lập. Vì vậy, tác giả sử dụng các biến này để phân tích hồi quy.