Năm 2010, Ngân hàng Nhà nước ban hành Thông tư 13/2010/TT-NHNN quy định các tỷ lệ bảo đảm an toàn trong hoạt động của các tổ chức tín dụng và một số nội dung cụ thể hơn liên quan đến sở hữu giữa các tổ chức tín dụng. Các quy định này đã làm rõ hơn về tỷ lệ sở hữu của một tổ chức tín dụng tại một tổ chức tín dụng khác và giới hạn mức vốn điều lệ được phép sử dụng để góp vốn, mua cổ phần của một tổ chức tín dụng.

Điều 16: Giới hạn góp vốn, mua cổ phần.

1. Mức góp vốn mua cổ phần của tổ chức tín dụng trong một doanh nghiệp, quỹ đầu tư, dự án đầu tư, tổ chức tín dụng khác không được vượt quá 11% vốn điều lệ của doanh nghiệp, quỹ đầu tư, tổ chức tín dụng khác đó, trừ trường hợp góp vốn, mua cổ phần thành lập công ty trực thuộc theo quy định của pháp luật.

Tổng mức góp vốn mua cổ phần của tổ chức tín dụng và các công ty con, công ty liên doanh, công ty liên kết của tổ chức tín dụng trong cùng một doanh nghiệp, quỹ đầu tư, dự án đầu tư, tổ chức tín dụng khác không được vượt quá 11% vốn điều lệ của doanh nghiệp, quỹ đầu tư, dự án đầu tư, tổ chức tín dụng khác đó

2. Tổng mức góp vốn mua cổ phần của tổ chức tín dụng:

a, Trong tất cả các công ty trực thuộc tối đa không quá 25% vốn điều lệ và quỹ dự trữ tối đa của tổ chức tín dụng.

b, Trong tất cả các doanh nghiệp, quỹ đầu tư, dự án đầu tư, tổ chức tín dụng khác và góp vốn, mua cổ phần của công ty trực thuộc của tổ chức tín dụng không được vượt quá 40% vốn điều lệ và quỹ dự trữ của tổ chức tín dụng, trong đó tổng mức góp vốn, mua cổ phần của tổ chức tín dụng vào các công ty trực thuộc không được vượt quá tỷ lệ quy định tại Điểm a Khoản 2 điều này”.

Nguồn: Thông tư 13/2010/TT-NHNN

Tiếp theo đó, Luật Các Tổ chức tín dụng được Quốc hội thông qua ngày 16/6/2010, thay thế Luật Các tổ chức tín dụng số 02/1997/QH10 và Luật Sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng số 20/2004/QH1. Trong vấn đề về sở hữu chéo, Luật Các tổ chức tín dụng 2010 đã có những thay đổi đáng kể về các điều kiện giới hạn góp vốn mua cổ phần, đầu tư chéo và cấp tín dụng liên quan đến sở hữu chéo. Cụ thể:

Có thể bạn quan tâm!

-

Ích Lợi Của Sở Hữu Chéo Đối Với Các Doanh Nghiệp Không Niêm Yết Thứ Tư, Sở Hữu Chéo Có Thể Giúp Các Ngân Hàng Huy Động Được Nguồn Vốn

Ích Lợi Của Sở Hữu Chéo Đối Với Các Doanh Nghiệp Không Niêm Yết Thứ Tư, Sở Hữu Chéo Có Thể Giúp Các Ngân Hàng Huy Động Được Nguồn Vốn -

Các Quy Định Pháp Lý Về Sở Hữu Chéo Trong Lĩnh Vực Ngân Hàng Ở Việt Nam

Các Quy Định Pháp Lý Về Sở Hữu Chéo Trong Lĩnh Vực Ngân Hàng Ở Việt Nam -

Quy Định Về Quản Trị Doanh Nghiệp, Giám Sát Và Công Bố Thông Tin

Quy Định Về Quản Trị Doanh Nghiệp, Giám Sát Và Công Bố Thông Tin -

Tác Động Của Sở Hữu Chéo Trong Hệ Thống Ngân Hàng Tại Nhật Bản

Tác Động Của Sở Hữu Chéo Trong Hệ Thống Ngân Hàng Tại Nhật Bản -

Cấu Trúc Sở Hữu Các Doanh Nghiệp Tại Đức Tính Theo Khối Lượng Cổ Phiếu Lớn (Có Quyền Biểu Quyết Lớn)

Cấu Trúc Sở Hữu Các Doanh Nghiệp Tại Đức Tính Theo Khối Lượng Cổ Phiếu Lớn (Có Quyền Biểu Quyết Lớn) -

Quan Hệ Sở Hữu Chéo Tại Các Ngân Hàng Liên Doanh

Quan Hệ Sở Hữu Chéo Tại Các Ngân Hàng Liên Doanh

Xem toàn bộ 116 trang tài liệu này.

Các giới hạn về góp vốn, mua cổ phần đã được quy định chặt chẽ hơn thể hiện ở các Điều 55, 103,110, 129, 135 Luật Các tổ chức tín dụng năm 2010. Trong đó, tỷ lệ giới hạn góp vốn, mua cổ phần của các tổ chức tín dụng được tính trên cơ sở hợp nhất (bao gồm cả phần góp vốn, mua cổ phần của công ty con, công ty liên kết theo tỷ lệ sở hữu tương ứng) [15].

Theo Điều 55 Luật Các tổ chức tín dụng 2010 đã thay đổi mức giới hạn sở hữu cổ phần của TCTD đối với cổ đông là cá nhân từ 10% xuống 5%; cổ đông là pháp nhân từ 20% xuống 15% (trừ trường hợp sở hữu cổ phần theo quyết định của Ngân hàng Nhà nước để xử lý tổ chức tín dụng gặp khó khăn, bảo đảm an toàn hệ thống tổ chức tín dụng; sở hữu cổ phần nhà nước tại các tổ chức tín dụng cổ phần hóa; sở hữu cổ phần của nhà đầu tư nước ngoài). Cổ đông và những người có liên quan của cổ đông đó không được sở hữu vượt quá 20% vốn điều lệ của một tổ chức tín dụng [15, Điều 55]. Các tỷ lệ sở hữu nêu trên bao gồm cả phần vốn uỷ thác cho các tổ chức, cá nhân khác mua cổ phần. Đồng thời, theo Điều 103 Luật các tổ chức tín dụng, Ngân hàng thương mại chỉ được dùng vốn điều lệ và quỹ dự trữ để góp vốn, mua cổ phần vào các doanh nghiệp khác [15, Điều 103].

Điều 129, Luật Các tổ chức tín dụng 2010 quy định mức góp vốn, mua cổ phần của một ngân hàng thương mại và các công ty con, công ty liên kết của ngân hàng thương mại vào một doanh nghiệp hoạt động trong lĩnh vực: bảo hiểm, chứng khoán, kiều hối, kinh doanh ngoại hối, vàng, bao thanh toán, phát hành thẻ tín dụng, tín dụng tiêu dùng, dịch vụ trung gian thanh toán, thông tin tín dụng và các lĩnh vực khác không được vượt quá 11% vốn điều lệ của doanh nghiệp nhận vốn góp và tổng mức góp vốn, mua cổ phần của một ngân hàng thương mại vào các doanh nghiệp, kể cả các công ty con, công ty liên kết của ngân hàng thương mại đó không được vượt quá 40% vốn điều lệ và quỹ dự trữ của NHTM. Trong khi đó, tổng mức góp vốn, mua cổ phần của một công ty tài chính không được vượt quá 60% vốn điều lệ và quỹ dự trữ của công ty tài chính [15, Điều 129]... Quy định như vậy đã phần nào hạn chế sự sở hữu, chi phối quá sâu giữa NHTM góp vốn vào công ty nhận vốn gây ra sự mất cân đối trong nguồn vốn của NHTM, giảm tỷ lệ nợ xấu, đảm bảo nguồn quỹ dự trữ luôn ở mức độ an toàn trong những trường hợp phát sinh rủi ro.

2.1.3. Về sở hữu chéo, đầu tư chéo

Điều 129 và Điều 135 Luật Các tổ chức tín dụng 2010 cũng đưa ra những quy định chặt chẽ đối với hoạt động sở hữu chéo giữa các tổ chức tín dụng, các công ty con, công ty liên kết và công ty kiểm soát. Theo đó, tổ chức tín dụng không được góp vốn, mua cổ phần của các doanh nghiệp, tổ chức tín dụng khác là cổ đông, thành viên góp vốn của chính tổ chức tín dụng đó [15, Điều 129]; công ty con, công ty liên kết của cùng một công ty kiểm soát không được góp vốn, mua cổ phần của nhau; công ty con, công ty liên kết của một tổ chức tín dụng không được góp vốn, mua cổ phần của chính tổ chức tín dụng đó; tổ chức tín dụng đang là công ty con, công ty liên kết của công ty kiểm soát không được góp vốn, mua cổ phần của công ty kiểm soát đó [15, Điều 135]. Tuy nhiên do yếu tố lịch sử, trên thực tế, hiện vẫn còn một số tổ chức tín dụng góp vốn tại nhiều tổ chức tín dụng khác hoặc có sở hữu cổ phần lẫn nhau (các hiện tượng này xảy ra từ trước khi Luật Các tổ chức tín dụng năm 2010 có hiệu lực) hoặc có một số trường hợp tổ chức tín dụng này thông qua các công ty con của mình sở hữu cổ phần của tổ chức tín dụng khác hoặc cổ đông sở hữu cổ phần của tổ chức tín dụng thông qua vốn vay của tổ chức tín dụng hoặc doanh nghiệp khác.

Sở hữu chéo, đầu tư chéo trong hệ thống ngân hàng đang có xu hướng diễn biến phức tạp, tiềm ẩn rủi ro và ảnh hưởng đến an toàn hoạt động của từng TCTD nói riêng, cũng như toàn hệ thống ngân hàng nói chung, cản trở nhất định đến quá trình cơ cấu lại hệ thống các TCTD. Để hạn chế và tiến tới chấm dứt tình trạng sở hữu chéo trong lĩnh vực ngân hàng, NHNN đã xác định mục tiêu xử lý sở hữu chéo là góp phần bảo đảm cho hoạt động của các TCTD an toàn, lành mạnh và minh bạch; phản ánh đúng thực chất năng lực tài chính của TCTD và hệ thống các tổ chức tín dụng.

2.1.4. Về cấp tín dụng

Luật Các tổ chức tín dụng 2010 bổ sung quy định về quyền và trách nhiệm của công ty kiểm soát (những công ty mà theo định nghĩa quy định tại Luật Các tổ

chức tín dụng 2010, nắm giữ, sở hữu trực tiếp hoặc gián tiếp trên 20% vốn điều lệ của một Ngân hàng thương mại) nhằm hạn chế các quan hệ tín dụng, hùn vốn, góp vốn chéo (góp vốn, mua cổ phần lẫn nhau) giữa TCTD với các công ty có quan hệ về vốn liếng, tránh rủi ro cho các NHTM do sự can thiệp quá mức của các công ty kiểm soát. Để đạt được mục đích này, Luật Các tổ chức tín dụng 2010 đã đưa ra các quy định buộc phải minh bạch hoá các quan hệ giữa công ty kiểm soát với các NHTM, giữa NHTM với các công ty con của mình; quy định không cho phép NHTM và các công ty con, liên kết của cùng một công ty kiểm soát được sở hữu chéo cổ phần; công ty con, công ty liên kết của cùng một TCTD không được góp vốn, mua cổ phần của TCTD; tổ chức tín dụng là công ty con, công ty liên kết của công ty kiểm soát không được góp vốn, mua cổ phần của công ty kiểm soát. Ngoài ra, Điều 141 Luật Các tổ chức tín dụng cũng có quy định yêu cầu các công ty con, công ty liên kết của TCTD phải gửi báo cáo tài chính, báo cáo hoạt động của mình cho Ngân hàng nhà nước khi được yêu cầu. Luật Các tổ chức tín dụng cũng quy định các trường hợp hạn chế cấp tín dụng liên quan đến đầu tư chéo [15, Điều 141].

Theo Điều 127, Luật Các tổ chức tín dụng 2010 quy định: Ngân hàng không được cấp tín dụng không có bảo đảm, cấp tín dụng với điều kiện ưu đãi cho tổ chức kiểm toán, kiểm toán viên đang kiểm toán tổ chức tín dụng, thanh tra viên đang thanh tra tại tổ chức tín dụng, kế toán trưởng, cổ đông lớn, cổ đông sáng lập, doanh nghiệp sân sau, người thẩm định, xét duyệt cấp tín dụng, các công ty con, công ty liên kết mà tổ chức tín dụng nắm quyền kiểm soát. Việc cấp tín dụng đối với các đối tượng này phải được Hội đồng quản trị, Hội đồng thành viên của tổ chức tín dụng thông qua và công khai trong tổ chức tín dụng. Tổng mức dư nợ cấp tín dụng đối với 01 công ty con, công ty liên kết của tổ chức tín dụng hoặc doanh nghiệp mà tổ chức tín dụng nắm quyền kiểm soát không được vượt quá 10% vốn tự có của tổ chức tín dụng. Tổng mức cấp tín dụng cho tất cả các công ty con, công ty liên kết hoặc doanh nghiệp và tổ chức tín dụng nắm quyền kiểm soát không được vượt quá 20% vốn tự có của tổ chức tín dụng [15, Điều 127].

2.2. Kinh nghiệm của một số nước trên thế giới về xử lý sở hữu chéo trong lĩnh vực ngân hàng

2.2.1. Kinh nghiệm của Nhật Bản

2.2.1.1. Sự hình thành, phát triển và đặc điểm của sở hữu chéo tại Nhật Bản

Nhật Bản là quốc gia phát triển có nền kinh tế dựa vào hệ thống ngân hàng khi lượng vốn do hệ thống ngân hàng cung cấp cho nền kinh tế chiếm tỷ trọng lớn trong tổng nguồn vốn đầu tư. Cùng với đặc điểm văn hóa xã hội của người dân và doanh nghiệp Nhật Bản có mối quan hệ chặt chẽ, hiện tượng sở hữu chéo diễn ra khá phổ biến và được chia thành giai đoạn trước và sau Chiến tranh thế giới thứ hai.

Giai đoạn sau chiến tranh thế giới thứ nhất, trước chiến tranh thế giới thứ hai: Mối quan hệ giữa ngân hàng và doanh nghiệp trong nền kinh tế Nhật Bản hình thành từ những năm 1930 và tiếp tục phát triển cho tới trước chiến tranh thế giới thứ hai khi mà nền kinh tế trong thời chiến cần được tài trợ vốn cho nhu cầu sản xuất vũ khí chiến tranh. Ngoài ra, nghiên cứu về Zaibatsu của Asajima (1984) còn chỉ ra vai trò huy động vốn của tập đoàn Sumitomo đã chuyển từ công ty mẹ sang cho ngân hàng và công ty tín thác của tập đoàn [32].

Giai đoạn sau chiến tranh thế giới thứ hai bao gồm các giai đoạn cụ thể: giai đoạn hình thành (1950-1960); giai đoạn phát triển mạnh (1960-1970); giai đoạn bùng nổ (1970-1980); và giai đoạn thoái trào (1990 đến nay) [32].

- Giai đoạn hình thành (1950-1960)

Sau chiến tranh thế giới lần thứ hai, sở hữu chéo bắt đầu hình thành do hệ quả của sự tan rã của các tập đoàn công nghiệp (zaibatsu) vốn là gam màu chính trong bức tranh kinh tế Nhật Bản. Zaibatsu là các tập đoàn hình thành dựa trên một mạng lưới các công ty con thông qua quyền sở hữu của công ty mẹ, hoạt động trong nhiều lĩnh vực quan trọng trong nền kinh tế bao gồm ngân hàng, khai thác mỏ, sắt thép và đóng tàu. Sau khi chiến tranh thế giới kết thúc, Quân Đồng minh đã yêu cầu giải tán tập đoàn công nghiệp nhằm đa dạng hóa các chủ sở hữu. Luật Chống Độc Quyền, thông qua năm 1947, cấm thành lập các công ty cổ phần, cấm các công ty phi tài chính sở hữu cổ phần trong các công ty khác, và giới hạn các công ty tài

chính sở hữu không quá 5% cổ phần của công ty khác. Kết quả là tỷ lệ cổ đông là cá nhân tăng lên đáng kể [18].

Tuy nhiên, việc đa dạng hóa các chủ sở hữu là không dễ dàng khi mà các nhà đầu tư cá nhân miễn cưỡng nắm giữ cổ phiếu do tình trạng bất ổn của nền kinh tế. Năm 1953, Đạo luật chống Độc quyền của Nhật được chỉnh sửa, cho phép các doanh nghiệp được đầu tư nắm giữ cổ phần của doanh nghiệp khác. Việc này đã dẫn tới sự hồi sinh của các Zaibatsu trước đây như Sumitomo, Mitsui, Mitshubishi được cấu trúc lại theo hướng thành lập nhóm công ty với trung tâm là các công ty kinh doanh và ngân hàng.

Sự phụ thuộc của các công ty vào hệ thống ngân hàng trong suốt giai đoạn kinh tế tăng trưởng những năm cuối thập niên 1950’s và đầu thập niên 1960’s dẫn đến việc hình thành sáu cụm công nghiệp mới, Keiretsu, bao gồm Mitsubishi, Mitsui, Sumitomo, Fuyo, Dai-Ichi Kangyo, và Sanwa. Các cụm công nghiệp mới được hình thành xung quanh các ngân hàng lớn với nhiệm vụ huy động vốn và cung cấp các khoản vay cũng như nắm giữ cổ phiếu của doanh nghiệp trong cụm công nghiệp. Quyền sở hữu qua lại giữa các doanh nghiệp cho phép các ngân hàng tăng cường các mối quan hệ cũng như tăng khả năng giám sát quá trình sử dụng vốn.

- Giai đoạn phát triển mạnh (1960-1970)

Sự phổ biến của sở hữu chéo được đẩy nhanh bởi sự kiện sụt giảm giá cổ phiếu những năm 1964 - 1965 và cuộc khủng hoảng của công ty chứng khoán lớn thứ tư tại Nhật Bản, Yamaichi. Nhằm thúc đẩy thị trường chứng khoán phát triển, hai công ty chứng khoán hợp tác Nhật Bản (Japan Cooperative Securities Co.) và Hiệp hội nhà đầu tư chứng khoán Nhật Bản (Japan Securities Holding Association) được Chính phủ thành lập nhằm mua cổ phiếu trên thị trường, và sau đó bán lại cho các công ty liên kết và ngân hàng. Ngoài ra, việc Nhật Bản gia nhập Tổ chức hợp tác và phát triển kinh tế (OECD) năm 1946 đòi hỏi Chỉnh phủ phải dần gỡ bỏ những quy định đối với thị trường tài chính.

Quan ngại về những hành động thâu tóm thù địch của nhà đầu tư nước ngoài buộc Bộ Tài chính và các doanh nghiệp phải quan tâm hơn đến việc chống lại nguy

cơ tiềm tàng thông qua việc tăng cường sở hữu chéo với các công ty thuộc cụm công nghiệp và các ngân hàng. Các cổ phiếu được bán ra sau khi thị trường đi vào ổn định của hai công ty chứng khoán trên được nắm giữ bởi các doanh nghiệp liên kết và ngân hàng nên khả năng các cổ phiếu này bị bán lại trên thị trường là thấp hơn so với những nhà đầu tư cá nhân. Thêm vào đó, điều 280 Luật Thương mại được sửa đổi theo hướng doanh nghiệp có thể bán cổ phiếu mới phát hành cho các cá nhân và tổ chức cụ thể theo chủ đích. Những cổ phiếu này được bán trước hết cho các doanh nghiệp trong nhóm, từ đó củng cố sự vững chắc và tập trung cho nhóm sở hữu chéo, tăng cường sức mạnh cho các zaibatsu, hỗ trợ các cụm công nghiệp mới phát triển như Sanwa, Dai-Ichi Kangyo, và Fuji. Các hành động này của Chính phủ Nhật Bản, hệ thống ngân hàng và doanh nghiệp đã khiến cho thực trạng sở hữu chéo tại Nhật Bản trong giai đoạn này tăng lên nhanh chóng.

- Giai đoạn bùng nổ (1970-1980)

Sau cú sốc dầu mỏ vào năm 1973, lạm phát tại Nhật Bản tăng lên và một trong những nguyên nhân xuất phát từ hành vi của các tập đoàn. Cũng trong thời kỳ này, các doanh nghiệp tiến hành phát hành cổ phiếu với số lượng lớn và được đầu tư bởi các ngân hàng. Tỷ lệ sở hữu cổ phần tại các doanh nghiệp của các công ty tài chính tăng lên đáng kể. Thực trạng này khiến cho sở hữu chéo tại Nhật Bản diễn ra ngày càng lớn về quy mô lẫn mức độ.

Sau nhiều sự phản đối, Dự luật chống độc quyền sửa đổi được thông qua và có hiệu lực vào năm 1977, theo đó, tỷ lệ sở hữu trong các doanh nghiệp của ngân hàng giảm từ 10% xuống còn 5%. Tuy vậy, cũng trong thời gian này, sự bùng nổ của thị trường chứng khoán đã khuyến khích cả doanh nghiệp lẫn ngân hàng phát hành cổ phiếu mới. Mặc dù việc phát hành cổ phiếu mới nhằm tăng tỷ lệ cổ phiếu thanh khoản cao trên thị trường nhưng thực tế cho thấy các cổ phiếu này lại được nắm giữa bởi chính những doanh nghiệp có mối quan hệ mật thiết với nhau. Khi thị trường chứng khoán sụt giảm, sở hữu chéo không những giảm đi mà lại tăng lên đáng kể. Điều này là do trong giai đoạn trước nhiều doanh nghiệp đầu tư theo thiến hướng đầu cơ vào cổ phiếu thông qua sản phẩm do các nhà môi giới cung cấp cho

phép họ tự ra các quyết định đầu tư; khi thị trường sụt giảm, họ không kịp bán các cổ phiếu do mình nắm giữ và trở thành những nhà đầu tư dài hạn vào doanh nghiệp.

- Giai đoạn thoái trào (1990 đến nay)

Sau giai đoạn sụt giảm của thị trường chứng khoán và nền kinh tế Nhật Bản trong giai đoạn đầu của thập kỷ 90s, giá cổ phiếu liên tục giảm đã tạo ra quá trình bán cổ phiếu ồ ạt trên thị trường.

Qua thời gian, tỷ lệ sở hữu chéo của các doanh nghiệp giảm xuống nhưng vẫn ở mức cao so với các quốc gia khác trong khu vực. Theo Miyanoya, Tổng giám đốc NHTW Nhật Bản (2012), các ngân hàng lớn tại Nhật Bản đầu tư hơn 124 tỷ USD vào các ngân hàng trong nước, dẫn tới tình trạng rủi ro vỡ nợ và rủi ro thanh khoản của hệ thống tăng lên đáng kể [18].

Cụ thể, các ngân hàng cho vay các doanh nghiệp lớn trong nền kinh tế đồng thời cũng nắm giữa cổ phiếu của các doanh nghiệp này, khiến cho rủi ro mà hệ thống ngân hàng phải đối mặt bao gồm cả rủi ro tín dụng thông qua các khoản cho vay và rủi ro giảm giá trị khoản đầu tư thông qua các khoản đầu tư vào cổ phần [37].

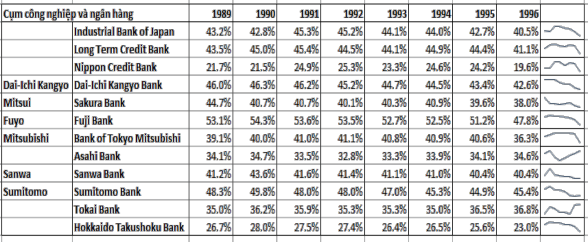

Bảng 2.2: Cổ phần của ngân hàng nắm giữ bởi các doanh nghiệp tại Nhật Bản giai đoạn 1989 - 1996

Nguồn: Tamiya, 1997

Về đặc điểm của sở hữu chéo tại Nhật Bản, mối quan hệ sở hữu chéo giữa doanh nghiệp và ngân hàng được mô tả thông qua những đặc điểm như nắm giữ cổ