sở hữu chéo trong lĩnh vực ngân hàng tạo ra những ảnh hưởng tích cực hay tiêu cực phụ thuộc vào mục đích cụ thể dẫn tới tình trạng sở hữu chéo.

1.3.1. Tác động tích cực của sở hữu chéo

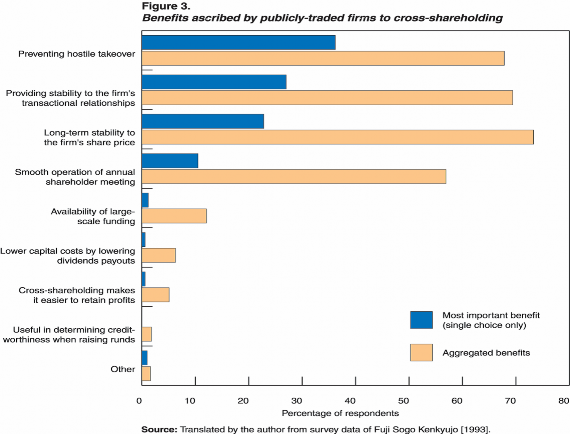

Thứ nhất, sở hữu chéo giúp các NHTM phòng ngừa những cuộc thâu tóm và sáp nhập từ các tổ chức khác, trong đó có cả các ngân hàng là đối thủ cạnh tranh. Sở hữu chéo có khả năng giữ ổn định quyền hoạt động của doanh nghiệp, thực hiện các hoạt động kinh doanh, đầu tư, và tài chính trong dài hạn trước áp lực bị can thiệp về quyền kiểm soát hoạt động từ bên ngoài. Trái lại, nếu NHTM phải đối mặt với áp lực thâu tóm và sáp nhập từ bên ngoài, ban điều hành ngân hàng buộc phải đáp ứng những yêu cầu khắt khe hơn của các cổ đông hiện tại, ví dụ như thực hiện những biện pháp để tăng lợi nhuận trong ngắn hạn (thay vì tập trung vào mục tiêu dài hạn). Trong trường hợp tồn tại sở hữu chéo giữa bản thân NHTM và các nhà đầu tư, hai bên có thể thương lượng để cùng phối hợp chống lại các hành vi thâu tóm, sáp nhập từ đối thủ. Các nghiên cứu của Sheard (1989) và Morck và Nakamura (1999)[33] về sở hữu chéo tại Nhật Bản đã cho thấy sở hữu chéo có tác dụng chống lại các cuộc thâu tóm và sáp nhập thông qua vai trò của những cổ đông ổn định – stable investors (Hộp 1.1).

Hộp 1.1: Cổ đông ổn định (Stable Shareholder)

Cổ đông ổn định là những cổ đông đáp ứng những tiêu chuẩn sau:

- Cổ đông có mối quan hệ chặt chẽ với ban điều hành doanh nghiệp.

- Cổ đông cam kết không bán cổ phần cho bên thứ ba có hành vi chống lại Ban điều hành doanh nghiệp, thường là bên có ý đồ thâu tóm doanh nghiệp.

- Cổ đông cam kết rằng trong trường hợp bán cổ phần, cổ đông sẽ thông báo cho doanh nghiệp những mục đích cụ thể của họ.

Lợi ích cổ đông ổn định mang lại cho doanh nghiệp bao gồm:

- Doanh nghiệp có thể giảm thiểu tối đa nguy cơ các cuộc thâu tóm thù địch.

- Ban điều hành doanh nghiệp có thể tập trung vào các mục tiêu dài hạn, phục vụ mục tiêu đem lại lợi ích tối đa cho cổ đông, đóng góp vào khả năng cạnh tranh của hệ thống doanh nghiệp trong nước.

Thứ hai, sở hữu chéo có tác dụng tạo ra lợi thế từ sự kết hợp các nguồn lực

kinh tế giữa các NHTM với nhau. Một ngân hàng có thể vượt qua sự cạnh tranh khốc liệt từ các đối thủ cần phải có một mô hình kinh doanh riêng biệt, có ưu thế hơn về những nguồn lực kinh tế. Nếu một ngân hàng thương mại kết hợp với các ngân hàng khác đặc biệt là ngân hàng lớn hơn (ngân hàng chính – main bank) [23] để tạo ra những lợi thế kể trên, sự hỗ trợ về công nghệ, chia sẻ thông tin, thực hiện các giao dịch tài chính, chia sẻ nguồn nhân lực, quảng bá hình ảnh, và cả hỗ trợ về tài chính, hiệu quả hoạt động cũng như năng lực cạnh tranh của ngân hàng sẽ tăng lên, mang lại lợi ích cho nhà đầu tư. Sở hữu chéo có thể tạo ra lợi thế tổng hợp về nguồn lực kinh tế, làm tăng lợi nhuận của doanh nghiệp và cải thiện rõ rệt kết quả của hoạt động kinh doanh.

Hộp 1.2: Lợi ích của mối quan hệ giữa ngân hàng chính và các ngân hàng khác trong liên minh sở hữu chéo

Những yếu tố tích cực ngân hàng chính đem lại cho các ngân hàng còn lại:

- Mối quan hệ với ngân hàng chính cho phép các ngân hàng trong liên minh sở hữu chéo huy động được vốn dễ dàng hơn và với mức chi phí thấp hơn.

- Ngân hàng chính thực hiện được vai trò giám sát hoạt động của các ngân hàng trong liên minh, nâng cao chất lượng quản trị doanh nghiệp.

Ngân hàng chính có thể giải cứu các ngân hàng còn lại trong trường hợp gặp khó khăn thông qua hỗ trợ về tài chính.

Thứ ba, sở hữu chéo hỗ trợ việc xây dựng liên minh chiến lược và chia sẻ rủi ro. Liên minh chiến lược là việc nhiều ngân hàng xây dựng một chiến lược phát triển chung. Chiến lược này bao gồm việc hợp tác chặt chẽ giữa các ngân hàng, tạo ra giá trị mới trên cơ sở hợp tác, cùng chia sẻ lợi ích và rủi ro. Một hay một vài ngân hàng trong liên minh sở hữu chéo sẽ đóng vai trò là người bảo đảm cho những rủi ro của những ngân hàng còn lại. Mối quan hệ chặt chẽ về sở hữu và kiểm soát với ngân hàng thông qua việc nắm giữ cổ phần tạo ra một hiệu ứng về mức độ tin cậy đối với bản thân ngân hàng và sau đó là với các tổ chức tài chính bên ngoài liên minh. Thông qua việc chia sẻ thông tin giữa các doanh nghiệp và ngân hàng, vấn đề

thông tin bất cân xứng và vấn đề người đại diện chủ sở hữu sẽ được giảm thiểu, tạo điều kiện cho các hợp đồng về tài chính diễn ra thuận lợi hơn trong quá trình phân tích để ký kết cũng như quá trình giám sát trong việc thực hiện hợp đồng [25]. Hơn nữa, xét ở một khía cạnh nhất định, các cổ đông nhỏ tại các doanh nghiệp trong liên minh sở hữu chéo sẽ tận dụng được nguyên lý “kẻ ăn theo” trong quá trình giám sát hoạt động của ban điều hành và ban quản trị khi mà các ngân hàng thường có lợi thế trong việc thực hiện các chức năng này.

Nguồn: Fuji Sogo Kenkyujo (1993)

Biểu đồ 1.1: Ích lợi của sở hữu chéo đối với các doanh nghiệp không niêm yết Thứ tư, sở hữu chéo có thể giúp các ngân hàng huy động được nguồn vốn

dài hạn có tính ổn định cao. Các doanh nghiệp trong liên minh sở hữu chéo là những người có khả năng đầu tư thêm vào ngân hàng khi ngân hàng phát hành cổ phần mới nhằm duy trì tỷ lệ sở hữu và quyền kiểm soát.

Thứ năm, sở hữu chéo trong đó có các tổ chức tài chính nước ngoài tham gia

đầu tư vào ngân hàng trong nước sẽ mang lại nhiều yếu tố tích cực. Một lượng vốn dồi dào từ bên ngoài sẽ hỗ trợ ngân hàng trong việc nâng cao năng lực tài chính. Bên cạnh đó, thông qua chia sẻ về công nghệ, thông tin, nguồn nhân lực sẽ mang lại những lợi thế nhất định trong hoạt động kinh doanh cho ngân hàng trong nước.

Ngoài ra, sở hữu chéo còn có các ảnh hưởng tích cực khác như: giảm chi phí huy động vốn bằng việc giảm áp lực chi trả cổ tức, duy trì được tính bảo mật của thông tin nội bộ ngân hàng cũng như của toàn liên minh sở hữu chéo, tăng cường uy tín, hình ảnh của các doanh nghiệp, ngân hàng, và cả liên minh trên thị trường.

1.3.2. Tác động tiêu cực của sở hữu chéo

Thứ nhất, sở hữu chéo làm tăng vốn ảo, vi phạm các quy định về vốn thực và tín dụng của cơ quan quản lý Nhà nước. Thực chất, sở hữu chéo là việc một doanh nghiệp nắm giữ cổ phiếu của chính nó thông qua việc nắm giữ cổ phiếu của doanh nghiệp có liên quan. Mặc dù tổng vốn điều lệ của nhóm ngân hàng và doanh nghiệp tăng lên thông qua việc được đầu tư bởi doanh nghiệp thành viên, chỉ có một lượng vốn ảo dịch chuyển liên tục giữa các doanh nghiệp trong liên minh sở hữu chéo. Lượng vốn chủ sở hữu ban đầu vì thế có thể tăng lên nhiều lần nhưng lượng vốn thực lại không thay đổi [34]. Ở Đức, lượng vốn cổ phần tại các doanh nghiệp niêm yết đạt mức cao hơn so với lượng vốn cổ phần thực góp là 25% do sở hữu chéo [21].

Hộp 1.3: Tăng vốn điều lệ ảo của hệ thống ngân hàng

Sở hữu chéo có thể tăng vốn điều lệ cho nhóm ngân hàng thông qua việc đầu tư hợp pháp vào vốn cổ phần của cả các ngân hàng trong nhóm.

Khi ngân hàng B phát hành mới 5 tỷ đồng vốn cổ phần cho ngân hàng A, bảng cân

đối kế toán của hai ngân hàng sẽ như sau:

Trong thực tế, cho dù có sự đầu tư quay lại giữa các ngân hàng hay không thì hiện tượng vốn ảo vẫn xảy ra. Điều này được minh họa qua hộp 1.3.

Ngân hàng B | ||||

Tiền: 10 tỷ Tín dụng: 90 tỷ | Cổ phần: 10 Vốn huy động: 90 tỷ | Tiền: 5 tỷ Tín dụng: 45 tỷ | Cổ phần: 5 Vốn huy động: 45 tỷ |

Có thể bạn quan tâm!

-

Sở hữu chéo trong lĩnh vực ngân hàng theo pháp luật Việt Nam hiện nay - 1

Sở hữu chéo trong lĩnh vực ngân hàng theo pháp luật Việt Nam hiện nay - 1 -

Sở hữu chéo trong lĩnh vực ngân hàng theo pháp luật Việt Nam hiện nay - 2

Sở hữu chéo trong lĩnh vực ngân hàng theo pháp luật Việt Nam hiện nay - 2 -

Phân Loại Trên Cơ Sở Mối Quan Hệ Qua Lại Trong Quá Trình Kinh Doanh Giữa Các Doanh Nghiệp Trong Sở Hữu Chéo

Phân Loại Trên Cơ Sở Mối Quan Hệ Qua Lại Trong Quá Trình Kinh Doanh Giữa Các Doanh Nghiệp Trong Sở Hữu Chéo -

Các Quy Định Pháp Lý Về Sở Hữu Chéo Trong Lĩnh Vực Ngân Hàng Ở Việt Nam

Các Quy Định Pháp Lý Về Sở Hữu Chéo Trong Lĩnh Vực Ngân Hàng Ở Việt Nam -

Quy Định Về Quản Trị Doanh Nghiệp, Giám Sát Và Công Bố Thông Tin

Quy Định Về Quản Trị Doanh Nghiệp, Giám Sát Và Công Bố Thông Tin -

Tổng Mức Góp Vốn Mua Cổ Phần Của Tổ Chức Tín Dụng:

Tổng Mức Góp Vốn Mua Cổ Phần Của Tổ Chức Tín Dụng:

Xem toàn bộ 116 trang tài liệu này.

Ngân hàng A | Ngân hàng B | ||||

Tiền: 5 tỷ Cổ phần B: 5 Tín dụng: 90 tỷ | Cổ phần: 10 Vốn huy động: 90 tỷ | Tiền: 10 tỷ Tín dụng: 45 tỷ | Cổ phần: 10 Cổ đông A: 5 Cổ đông khác: 5 | ||

Tiếp đó, ngân hà ngân hàng A, bản Ngâ | g B sử dụng 10 tỷ đồ g cân đối kế toán của h n hàng A | g ai | để mua 10% cổ ph ngân hàng sẽ như N | Vốn huy động: 45 tỷ ần phát hành mới của sau: gân hàn B | |

Tiền: 15 tỷ Cổ phần: 20 Tiền: 0 tỷ Cổ phần B: 5 Cổ đông B: 10 Cổ phần A: 10 Tín dụng: 90 Cổ đông khác:10 Tín dụng: 45 tỷ Vốn huy động: 90 tỷ | Cổ phần: 10 Cổ đông A: 5 Cổ đông khác: 5 Vốn huy động: 45 tỷ | ||||

Như vậy, vốn cổ phần của cả hai ngân hàng đã tăng từ mức 15 tỷ đồng lên mức 30 tỷ đồng sau hai giao dịch đầu tư vào cổ phiếu, tương đương 100% lượng vốn đầu tư ban đầu vào hai ngân hàng. Tuy nhiên, vốn thực không hề tăng lên và điều này lại không được thể hiện trên bảng cân đối kế toán của cả hai ngân hàng. Trong thực tế, các ngân hàng phải sử dụng vốn điều lệ để đầu tư vào các ngân hàng khác, từ đó hạn chế được phần nào hiện tượng này; tuy nhiên, các ngân hàng có thể cho vay một doanh nghiệp mà ngân hàng có thể kiểm soát để doanh nghiệp tiến hành đầu tư vào ngân hàng đối tác. Ví dụ, trong trường hợp này, ngân hàng A có thể cho doanh nghiệp C vay tiền mua cổ phiếu của ngân hàng B và ngược lại. Từ đó, lượng vốn đóng góp vào ngân hàng của các cổ đông lớn trong hai ngân hàng A và B được hoàn trả về các cổ đông này. | |||||

n n

Nếu việc mua cổ phần của ngân hàng được thực hiện thông qua một doanh nghiệp phi ngân hàng ở giữa (thông qua nghiệp vụ cấp tín dụng cho doanh nghiệp phi ngân hàng), thì mặc dù tín dụng trong nền kinh tế tăng lên nhưng đi kèm với nó mức độ rủi ro trong toàn hệ thống ngân hàng sẽ tăng lên đáng kể. Với một lượng vốn chủ sở hữu không đổi, giá trị tín dụng và đầu tư sẽ tăng cao hơn do mức hạn

chế về tín dụng sẽ không thấp như mức hạn chế về đầu tư góp vốn. Điều này sẽ khiến cho tỷ lệ an toàn vốn tưởng chừng như ở mức chấp nhận được nhưng thực tế chỉ ở mức thấp, ảnh hưởng tới khả năng phòng vệ rủi ro của hệ thống ngân hàng.

Hộp 1.4: Hoàn lại vốn cho cổ đông thông qua sở hữu chéo

Sở hữu chéo có thể gây ra rủi ro cho hệ thống ngân hàng thông qua việc hoàn lại vốn cho các các đông lớn một cách hợp pháp.

Khi ngân hàng A mua 20% cổ phần của ngân hàng B, bảng cân đối kế toán của hai

ngân hàng sẽ như sau:

Tiếp đó, ngân hàng B mua 10% cổ phần của ngân hàng A, bảng cân đối kế toán của

hai ngân hàng sẽ như sau:

Như vậy, cổ đông của hai ngân hàng A và B đã nhận lại được mức vốn lên

tới 30 tỷ trong số 200 tỷ vốn góp ban đầu, tương đương 15% lượng vốn đã đầu tư

Ngoài vấn đề tăng vốn ảo, sở hữu chéo còn khiến cho các quy định về hệ số an toàn vốn không phát huy được tác dụng tạo sự an toàn cho ngân hàng khi hệ số bảo đảm an toàn vốn CAR (Capital Adequacy Ratio) tăng không thực chất. Các quy định về cho vay đối với người có liên quan, giới hạn góp vốn đầu tư, cổ phần không được phép vượt quá một tỷ lệ nhất định cũng bị vô hiệu hóa. Điều này khiến cho sự tách bạch giữa chức năng của một ngân hàng đầu tư ra khỏi chức năng của một NHTM theo quy định không phát huy được tác dụng.

Ngân hàng B | ||||

Tiền: 100 tỷ | Cổ phần: 100 | Tiền: 100 tỷ | Cổ phần: 100 |

Ngân hàng B | ||||

Tiền: 80 tỷ | Cổ phần: 100 | Tiền: 100 tỷ | Cổ phần: 100 | |

Cổ phần B: 20 | Cổ đông A:20 | |||

Cổ đông khác: 80 |

Ngân hàng B | ||||

Tiền: 80 tỷ | Cổ phần: 10 | Tiền: 90 tỷ | Cổ phần: 100 | |

Cổ phần B: 20 | Cổ đông B: 10 | Cổ phần A: 10 | Cổ đông A: 20 | |

Cổ đông khác: 90 | Cổ đông khác: 80 |

vào hai ngân hàng (thông qua giao dịch thỏa thuận với các cổ đông lớn, thay vì đối với các cổ đông nhỏ lẻ). Tuy nhiên, điều này lại không được thể hiện trên bảng cân đối kế toán của cả hai ngân hàng.

Trong thực tế, các ngân hàng phải sử dụng vốn điều lệ để đầu tư vào các ngân hàng khác, từ đó hạn chế được phần nào hiện tượng này; tuy nhiên, các ngân hàng có thể cho vay một doanh nghiệp mà ngân hàng có thể kiểm soát để doanh nghiệp tiến hành đầu tư vào ngân hàng đối tác. Ví dụ, trong trường hợp này, ngân hàng A có thể cho doanh nghiệp C vay tiền mua cổ phiếu của ngân hàng B và ngược lại. Từ đó, lượng vốn đóng góp vào ngân hàng của các cổ đông lớn trong hai ngân hàng A và B được hoàn trả về các cổ đông này.

Bên cạnh đó, sở hữu chéo ảnh hưởng tiêu cực tới mức độ sở hữu và kiểm soát của các cổ đông nhỏ hoặc cổ đông không tham gia vào liên minh sở hữu chéo do nguồn vốn ảo của doanh nghiệp tăng lên liên tục trong khi tỷ trọng nguồn vốn của các cổ đông nhỏ hoặc cổ đông không tham gia vào liên minh sở hữu chéo giảm xuống. Cổ tức mà cổ đông nhận được sẽ bị pha loãng do số lượng cổ phiếu tăng lên [1].

Thứ hai, sở hữu chéo khuyến khích tình trạng độc quyền phát triển, làm giảm mức độ cạnh tranh giữa các ngân hàng. Mặc dù sở hữu chéo tạo sự liên kết bền vững giữa các ngân hàng để chống lại các cuộc thâu tóm và sáp nhập, nhưng ở khía cạnh tiêu cực lại gây ra tình trạng độc quyền. Mức độ liên kết giữa các ngân hàng trong liên minh sở hữu chéo càng tăng thì các biện pháp mang tính độc quyền sẽ tăng lên về cả tần suất và mức độ. Theo đó, mức độ cạnh tranh giảm sẽ hạn chế nguồn vốn và công nghệ từ nước ngoài vào hệ thống ngân hàng trong nước. Quy luật thị trường cho thấy trong một thị trường mà hai đối thủ cạnh tranh thiết lập mối quan hệ sở hữu chéo thì mức giá bán và lợi nhuận của doanh nghiệp tăng lên, sản lượng thấp hơn, và tương ứng là thặng dư của người tiêu dùng thấp hơn mức cân bằng của thị trường. Bên cạnh đó, tình trạng sở hữu chéo khiến mục tiêu tối đa hóa giá trị cho doanh nghiệp dần mờ nhạt đi, mà lại hướng vào mục tiêu phục vụ lợi ích của một nhóm người nhất định. Do đó, sở hữu chéo sẽ làm giảm sự cạnh tranh giữa các ngân hang do tạo ra sự liên kết ngầm giữa các doanh nghiệp với nhau và người

bị thiệt hại không ai khác chính là người gửi tiền, khách hàng của các ngân hàng thương mại.

Hộp 1.5: Tăng khả năng kiểm soát của các cổ đông lớn thông qua sở hữu chéo

Sở hữu chéo có thể giúp các cổ đông lớn của ngân hàng và doanh nghiệp tăng cường khả năng kiểm soát. Giả sử có hai ngân hàng A và B với nguồn vốn chủ sở hữu là 100 tỷ, tương ứng với khoản tiền mặt 100 tỷ. Trong số vốn cổ phần 100 tỷ của ngân hàng A, cổ đông C và D mỗi bên nắm giữ 25 tỷ, tương đương 25% cổ phần, số cổ phần còn lại được nắm giữ bởi những cổ đông nhỏ lẻ. Tương tự, trong số vốn cổ phần 100 tỷ của ngân hàng B, cổ đông E và F mỗi bên nắm giữ 25 tỷ, tương đương 25% cổ phần, số cố phần lại được nắm giữ bởi những cổ đông nhỏ lẻ. Đồng thời, giả định C và D, cũng như E và F là có cùng mục tiêu khi đầu tư vào hai

ngân hàng A và B.

Ngân hàng A

Ngân hàng B

Thứ ba, sở hữu chéo gây ảnh hưởng tiêu cực tới hoạt động quản trị doanh nghiệp trong ngân hàng. Các cuộc họp đại hội đồng cổ đông, ban giám sát sẽ bị giảm hiệu quả khi mà vai trò sở hữu và kiểm soát của các cổ đông nhỏ lẻ bị suy giảm nghiêm trọng [35]. Hơn nữa, ban điều hành của ngân hàng sẽ có vai trò lớn hơn so với các chủ sở hữu trong Hội đồng quản trị thông qua đầu tư của ngân hàng vào những doanh nghiệp nắm giữ cổ phần của chính ngân hàng, tạo điều kiện cho lợi ích nhóm hình thành và phát triển. Sự giám sát thiếu hiệu quả của ban kiểm soát và cổ đông sẽ tạo điều kiện cho ban điều hành lơ là mục tiêu gia tăng lợi nhuận tối đa cho các cổ đông. Đồng thời, các chủ sở hữu là các cổ đông lớn, nắm giữ đa số cổ phần của ngân hàng thông qua sở hữu chéo có thể tăng mức độ kiểm soát hoạt động kinh doanh, chi phối quyết sách của ngân hàng, từ đó có động cơ gây tổn hại tới các cổ đông nhỏ và hạn chế các nhà đầu tư tiềm năng vào ngân hàng. Mặt khác sở hữu chéo cũng có thể dẫn tới sự mất cân bằng trong cơ chế quản trị doanh nghiệp.

Cổ phần: 100 | Tiền: 100 tỷ | Cổ phần: 100 | |

Cổ đông C: 25 | Cổ đông E: 25 | ||

Cổ đông D: 25 | Cổ đông F: 25 |