Về nhân sự: Tính đến ngày 31/12/2016, tổng số lao động định biên trong toàn hệ thống là 35.929 người, với 2.635 người có trình độ trên Đại học, 29.055 người có trình độ Đại học, 498 người có trình độ Cao đẳng, 107 người có trình độ Cao cấp ngân hàng, trình độ Trung cấp là 1.816 người. Số có trình độ sơ cấp và chưa qua đào tạo là 1.818 người. Số cán bộ có độ tuổi dưới 30 là 7.143 người, Số có độ tuổi từ 31 đến 50 là 21.831 người, Số cán bộ có độ tuổi từ 51 đến 60 tuổi là 6.955 người. Trong khi đó, tổng số lao động định biên của một số NHTMNN khác tính đến cuối năm 2016 như sau: BIDV là 23.386 người, Vietinbank là 21.740 người, Vietcombank là 15.354 người (Mai Ngọc, 2017) [19].

Về khách hàng, ngân hàng có trên 10 triệu khách hàng là hộ sản xuất, 30.000 khách hàng là doanh nghiệp.

Về mạng lưới ngân hàng đại lý, số lượng ngân hàng đại lý của Agribank là 858 ngân hàng tại 88 quốc gia và vùng lãnh thổ. ngân hàng đã tiến hành ký kết thỏa thuận với ngân hàng Phongsavanh (Lào), ngân hàng ACLEDA (Campuchia), ngân hàng Nông nghiệp Trung Quốc (ABC), ngân hàng Trung Quốc (BOC), ngân hàng Kiến thiết Trung Quốc (CCB), ngân hàng Công thương Trung Quốc (ICBC) triển khai thực hiện thanh toán biên mậu, đem lại nhiều ích lợi cho khách hàng cũng như các bên tham gia.

Kể từ năm 1990, ngân hàng Nông nghiệp là NHTM đa năng, hoạt động chủ yếu trên lĩnh vực nông nghiệp nông thôn, là một pháp nhân hạch toán kinh tế độc lập, tự chủ, tự chịu trách nhiệm về các hoạt động của mình trước pháp luật. Việc trao quyền tự chủ cho ngân hàng là một mốc quan trọng để ngân hàng chuyển đổi và buộc phải cạnh tranh bình đẳng với các tổ chức khác trên thị trường. Đây vừa là cơ hội vừa là thách thức của ngân hàng trong nhiều mảng hoạt động, quản trị, trong đó có vấn đề rủi ro thanh khoản. Cơ hội nằm ở chỗ ngân hàng có thể đầu tư, phát triển đa dạng hóa các sản phẩm huy động vốn nhằm thu hút tốt hơn tiền gửi. Nhưng thách thức cũng không nhỏ đó chính là việc bảo toàn và quay vòng lượng tiền gửi đòi hỏi ngân hàng phải chủ động thiết kế danh mục tài sản có phù hợp nhằm tránh rủi ro thanh khoản.

Từ năm 1996, Quyết định số 280/QĐ-NHNN do Thống đốc ký đã đổi tên Ngân hàng Nông nghiệp Việt Nam thành Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank). Agribank là doanh nghiệp Nhà nước hạng đặc biệt, thực hiện hoạt động ngân hàng và các hoạt động kinh doanh khác có liên quan

đến mục tiêu lợi nhuận, góp phần thực hiện các mục tiêu của Nhà nước. Việc xác định ngân hàng như một loại doanh nghiệp hạng đặc biệt có thể giúp ngân hàng dễ dàng tạo được niềm tin cho công chúng nhưng cũng tạo ra “tâm lý” “ngân hàng không thể đổ vỡ” đối với các nhà quản lý ngân hàng. Đi kèm với mục tiêu tối đa hóa lợi nhuận, việc cho vay khu vực nông nghiệp nông thôn có thể bị lấn át bởi các hoạt động cho vay, đầu tư sinh lời khác. Các tài sản này có thể có mức sinh lời tốt nhưng rủi ro cũng là vấn đề khó tránh khỏi. Khi đó, ngân hàng có thể sẽ gặp RRTK khi ngay lập tức không thể hoàn trả các khoản tiền gửi đến hạn. Bên cạnh thách thức từ vấn đề “tâm lý” thì mục tiêu vì lợi nhuận này cũng tạo ra động lực cho ngân hàng tích cực thực hiện áp dụng công nghệ mới, qua đó, giảm chi phí hoạt động, giảm chi phí cho vay trong khi vẫn đảm bảo lãi suất tiền gửi cạnh tranh.

Đến cuối năm 2016, Agribank là NHTM hàng đầu giữ vai trò chủ đạo và chủ lực trong phát triển kinh tế Việt Nam, đặc biệt là đầu tư cho nông nghiệp nông thôn. Agribank là một trong tốp 4 ngân hàng lớn nhất Việt Nam về vốn, tài sản, đội ngũ cán bộ nhân viên, mạng lưới hoạt động và số lượng khách hàng.

Ngoài các hoạt động truyền thống, Agribank cũng là ngân hàng hàng đầu tại Việt Nam trong việc tiếp nhận và triển khai các dự án nước ngoài, hay còn gọi là ủy thác đầu tư. Trong bối cảnh kinh tế diễn biến phức tạp, Agribank vẫn được các tổ chức tài chính quốc tế như WB, ADB, AFD, EIB… tín nhiệm ủy thác triển khai thực hiện lũy kế 40 Dự án tín dụng nước ngoài thông qua chính phủ, trong đó 28 Dự án đang hoạt động với tổng hạn mức tương đương 13,657 tỷ đồng. Agribank không ngừng tiếp cận, thu hút các dự án mới: Hợp đồng tài trợ với EIB giai đoạn II; Dự án tài chính nông thôn III (WB); Dự án JIBIC (Nhật Bản); Dự án Biogas (ADB); Dự án phát triển cao su tiểu điền (AFD)…Về vị thế trong khu vực và toàn cầu: Agribank là Chủ tịch Hiệp hội tín dụng Nông nghiệp Nông thôn Châu Á – Thái Bình Dương (APRACA) nhiệm kỳ 2008-2010, là thành viên Hiệp hội tín dụng Nông nghiệp Quốc tế (CICA) và Hiệp hội ngân hàng Châu Á (ABA), đăng cai tổ chức nhiều Hội nghị quốc tế lớn như: Hội nghị FAO năm 1991, Hội nghị APRACA năm 1996 và năm 2004, Hội nghị tín dụng nông nghiệp quốc tế CICA năm 2001,

Hội nghị APRACA về thủy sản năm 2002…

Qua các hoạt động ủy thác đầu tư và vị trí Chủ tịch Hiệp hội tín dụng Nông nghiệp Nông thôn Châu Á, vị thế và uy tín của ngân hàng ngày càng được cải thiện, góp phần thu hút nguồn tiền gửi từ dân cư, các tổ chức. Tuy nhiên, như đã chỉ ra trước đó, sự gia tăng nguồn tiền gửi dẫn đến quy mô tài sản có gia tăng và khi sự giám sát cũng như năng lực quản lý của ngân hàng tương ứng với quy mô đó chưa tốt, RRTK có thể xảy ra và gây hậu quả nghiêm trọng. Ngoài ra, khi quy mô tài sản, nguồn vốn tăng và đạt mức quá lớn, tâm lý “quá lớn để sụp đổ” có thể sẽ xuất hiện trong suy nghĩ của lãnh đạo ngân hàng cũng như dân cư. Điều này có thể sẽ làm trầm trọng hóa thêm RRTK của ngân hàng.

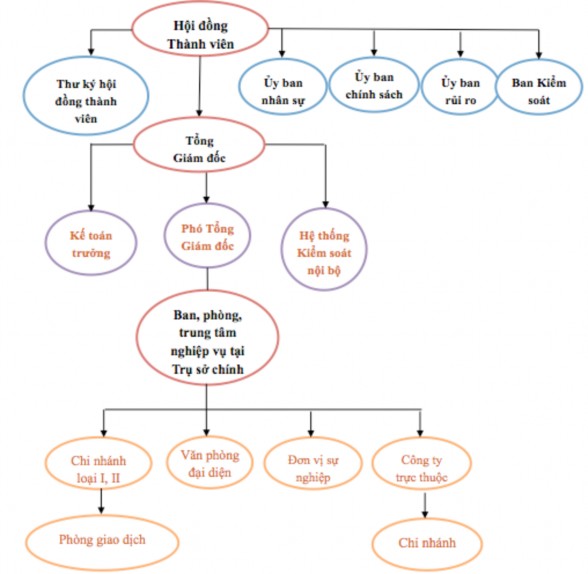

2.1.2. Cơ cấu tổ chức và hoạt động của Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam

Cơ cấu hoạt động của Agribank hiện nay đứng đầu là Hội đồng thành viên với cơ cấu gồm 01 Chủ tịch và 01 Phó chủ tịch và 08 thành viên Hội đồng. Dưới Hội đồng thành viên là Ban Tổng Giám đốc. Hoạt động theo mô hình công ty TNHH một thành viên do Nhà nước là chủ sở hữu 100%, hoạt động theo luật các TCTD và chịu sự quản lý trực tiếp của NHNN. Là ngân hàng có hoàn toàn thuộc sở hữu Nhà nước, Agribank đã tạo ra sự tín nhiệm đối với công chúng và điều này trở thành điều kiện thuận lợi để ngân hàng huy động vốn trên thị trường trong và ngoài nước.

Sơ đồ 2.1: Mô hình tổ chức và hoạt động của Agribank

Nguồn: Agribank (2016) [1]

2.1.3. Kết quả một số hoạt động kinh doanh chính

Thứ nhất, về hoạt động huy động tiền gửi

Nguồn vốn huy động của Agribank trong giai đoạn 2011-2016 có sự tăng trưởng khá ổn định dù trong giai đoạn này thị trường tài chính Việt Nam có những diễn biến khá phức tạp, đặc biệt là trong giai đoạn từ 2012 trở về trước. Tăng trưởng

huy động tiền gửi các năm 2011, 2012 và 2013 lần lượt đạt tỷ lệ là 6,61%3, 10,02%, 13,91%. Trong 3 năm 2014, 2015 và 2016, Agribank có sự tăng trưởng nguồn vốn huy động ấn tượng, trung bình khoảng 13%/năm.

Bảng 2.1: Diễn biến huy động tiền gửi tại Agribank giai đoạn 2011-2016

Đơn vị: Tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Tổng huy động | 506.316 | 557.028 | 634.505 | 700.124 | 810.101 | 924.155 |

Theo kỳ hạn | ||||||

Không kỳ hạn | 80.743 | 100.837 | 114.454 | 111.623 | 135.974 | 143.285 |

< 12 tháng | 266.398 | 304.396 | 369.842 | 403.687 | 431.817 | 460.576 |

≥12 tháng | 97.541 | 135.145 | 142.094 | 174.881 | 236.467 | 320.294 |

Theo đối tượng KH | ||||||

Tiền gửi dân cư | 306.709 | 395.038 | 462.442 | 540.821 | 626.975 | 732.217 |

Tiền gửi tổ chức | 166.127 | 156.725 | 172.011 | 158.954 | 181.549 | 191.938 |

Theo loại tiền | ||||||

VND | 458.277 | 516.830 | 602.161 | 669.972 | 781.620 | 904.562 |

Ngoại tệ, vàng quy đổi VND | 48.039 | 40.198 | 32.344 | 30.152 | 28.481 | 19.593 |

Có thể bạn quan tâm!

-

Quản trị rủi ro thanh khoản tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam - 9

Quản trị rủi ro thanh khoản tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam - 9 -

Nhân Tố Ảnh Hưởng Tới Quản Trị Rủi Ro Thanh Khoản Ở Ngân Hàng Thương Mại

Nhân Tố Ảnh Hưởng Tới Quản Trị Rủi Ro Thanh Khoản Ở Ngân Hàng Thương Mại -

Bài Học Kinh Nghiệm Cho Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Bài Học Kinh Nghiệm Cho Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Thực Trạng Rủi Ro Thanh Khoản Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Thông Qua Các Chỉ Tiêu Đo Lường

Thực Trạng Rủi Ro Thanh Khoản Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Thông Qua Các Chỉ Tiêu Đo Lường -

Tỷ Lệ Nguồn Vốn Ngắn Hạn Được Sử Dụng Để Cho Vay Trung Hạn Và Dài Hạn

Tỷ Lệ Nguồn Vốn Ngắn Hạn Được Sử Dụng Để Cho Vay Trung Hạn Và Dài Hạn -

Kết Quả Hồi Quy Nhân Tố Tác Động Tới Rrtk Tại Agribank (Biến Phụ Thuộc: Fgapr)

Kết Quả Hồi Quy Nhân Tố Tác Động Tới Rrtk Tại Agribank (Biến Phụ Thuộc: Fgapr)

Xem toàn bộ 224 trang tài liệu này.

Nguồn: Agribank (2016) [1]

Thứ hai, về hoạt động cho vay

Tăng trưởng dư nợ trong giai đoạn này của Agribank không ổn định. Năm 2011, tăng trưởng chỉ đạt 6,92%. Năm 2012 dư nợ có tăng đôi chút, song cũng chỉ đạt 8,34%. Năm 2013 mức tăng trưởng dư nợ có được cải thiện tích cực, tăng 10,4% so dư nợ của năm 2012. Năm 2014 tăng trưởng dư nợ lại sụt giảm đáng kể, chỉ đạt mức 4,33%. Như vậy, mức tăng trưởng dư nợ của Agribank những năm qua không ổn định, đặc biệt là năm 2014 dư nợ tăng trưởng rất thấp. Nguyên nhân chủ yếu là do nợ xấu của Agribank những năm gần đây diễn biến tương đối phức tạp và đòi hỏi ngân hàng phải tập trung xử lý nợ xấu. Bắt đầu từ năm 2015, dư nợ của Agribank bắt đầu tăng trưởng trở lại ở mức cao. Đến năm 2016 đạt 745.134 tỷ đồng, tăng 18,96% so với năm 2015.

3 Nguyên nhân chủ yếu là do giai đoạn này dư nợ cho vay của các TCTD có mức tăng trưởng cao, nhu cầu vốn cho vay lớn dẫn đến lãi suất huy động tăng, đặc biệt tại khối NHTMCP, trong khi lãi suất huy động của Agribank luôn duy trì ở mức thấp theo đúng sự chỉ đạo của NHNN.

Bảng 2.2: Tình hình cho vay tại Agribank giai đoạn 2011-2016

Đơn vị: Tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Tổng dư nợ | 443.476 | 480.452 | 530.601 | 553.554 | 626.357 | 745.134 |

Theo loại tiền | ||||||

VND | 409.157 | 456.533 | 503.650 | 530.219 | 604.849 | 724.408 |

Ngoại tệ | 34.319 | 23.919 | 26.951 | 23.335 | 21.508 | 20.725 |

Theo đối tượng KH | ||||||

Cá nhân | 211.964 | 245.480 | 298.650 | 338.317 | 404.036 | 497.047 |

Tổ chức kinh tế | 231.512 | 234.972 | 231.951 | 215.237 | 222.321 | 248.087 |

Theo kỳ hạn | ||||||

Ngắn hạn | 281.395 | 311.423 | 347.695 | 356.774 | 396.805 | 451.156 |

Trung dài hạn | 162.081 | 169.029 | 182.906 | 196.780 | 229.552 | 293.987 |

Theo khu vực kinh tế | ||||||

Nông nghiệp nông thôn | 301.608 | 320.075 | 378.985 | 411.317 | 444.660 | 514.154 |

Phi nông nghiệp | 141.868 | 160.377 | 151.616 | 142.237 | 181.697 | 230.980 |

Nguồn: Agribank (2016) [1]

Nếu xét theo loại tiền trong cho vay, Agribank chủ yếu cho vay bằng VND với tỷ trọng đạt khoảng 95,79% của năm 2014. Đến năm 2016, cho vay bằng VND đạt 97,22% tổng dư nợ của Agribank. Nếu xét theo đối tượng khách hàng, Agribank hướng về cho vay khách hàng cá nhân. Năm 2016, tỷ trọng này chiếm 66,71% tổng dư nợ của Agribank. Xét theo kỳ hạn dư nợ, Agribank chủ yếu cho vay kỳ hạn ngắn, chiếm khoảng trên 60% trong giai đoạn 2011-2016. Xét theo khu vực kinh tế, dư nợ chủ yếu hướng vào phân khúc nông nghiệp, nông thôn với tỷ trọng đạt khoảng gần 70% trong giai đoạn từ 2011-2016.

Thứ ba, về hoạt động thanh toán quốc tế, kinh doanh ngoại tệ, thanh toán biên mậu và dịch vụ chuyển tiền kiều hối

Một là, hoạt động thanh toán quốc tế

Doanh số hoạt động thanh toán quốc tế của Agribank giai đoạn 2011-2012 có xu hướng giảm, nhưng bắt đầu từ năm 2013 doanh số thanh toán quốc tế đã có sự cải thiện đáng kể, đạt tới 7,7 tỷ USD, tăng 4,79% so doanh số thanh toán quốc tế

của năm 2012 và năm 2014 doanh số tiếp tục được cải thiện, đạt 8 tỷ USD, tăng 5,99% so năm 2013. Đến năm 2016, doanh số thanh toán quốc tế của Agribank đạt gần 11 tỷ USD, tăng 16,19% so với năm 2015.

Hai là, hoạt động kinh doanh ngoại tệ.

Doanh số mua bán ngoại tệ có xu hướng tăng lên, nhưng không ổn định. Cụ thể: Năm 2012, doanh số tăng tới 17% so năm 2011. Năm 2013 doanh số kinh doanh ngoại tệ tiếp tục có sự tăng trưởng 10,86% so năm 2012. Tuy vậy, bước sang năm 2014 doanh số mua bán ngoại tệ của Agribank sụt giảm đáng kể, chỉ còn đạt

13.360 triệu USD, giảm gần 17,93% so doanh số của năm 2013. Nguyên nhân của sự sụt giảm này là do nhu cầu của khách hàng về ngoại tệ sụt giảm, nhưng quan trọng là bởi Agribank thắt chặt hoạt động kinh doanh ngoại tệ để tập trung vào vấn đề tái cơ cấu danh mục tài sản của ngân hàng vốn đang tiềm ẩn nhiều rủi ro. Năm 2016, doanh số mua bán ngoại tệ của Agribank tăng đột biến, đạt 45,6 tỷ USD. Doanh số tăng một phần do hoạt động kinh doanh ngoại tệ trên thị trường liên ngân hàng năm 2016 của Agribank.

Bảng 2.3: Một số chỉ tiêu về các hoạt động kinh doanh khác của Agribank

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

1. Thanh toán quốc tế (Tr.USD) | 7.734 | 7.324 | 7.675 | 8.135 | 9.303 | 10.809 |

Xuất khẩu | 3.869 | 3.664 | 4.388 | 4.638 | 5.186 | 5.834 |

Nhập khẩu | 3.865 | 3.659 | 3.287 | 3.497 | 4.117 | 4.975 |

2. Kinh doanh ngoại tệ (Tr.USD) | 12.550 | 14.684 | 16.278 | 13.360 | 15.017 | 42.550 |

Doanh số mua | 6.238 | 7.298 | 8.195 | 6.690 | 7.534 | 21.229 |

Doanh số bán | 6.267 | 7.386 | 8.083 | 6.670 | 7.483 | 21.321 |

3. Thanh toán biên mậu (tỷ VND) | 36.312 | 43.752 | 29.145 | 23.756 | 20.646 | 40.693 |

4. Chuyển tiền kiều hối (Tr.USD) | 1.086 | 1.261 | 1.286 | 1.350 | 1,340 | 1,165 |

Nguồn: Agribank (2016) [1]

Ba là, hoạt động thanh toán biên mậu

Hoạt động thanh toán biên mậu được Agribank triển khai từ năm 1996, sau khi Chính phủ cho phép các NHTM được hợp tác với các NHTM Trung Quốc thực hiện hoạt động thanh toán phục vụ xuất nhập khẩu qua biên giới bằng bản tệ.

Agribank đã tổ chức thí điểm thanh toán biên mậu tại 4 chi nhánh: Quảng Ninh, Lào Cai, Lạng Sơn, Cao Bằng. Năm 2006, Agribank tiến hành thanh toán biên mậu với Campuchia. Năm 2008 tiến hành thanh toán biên mậu với Lào. Doanh số thanh toán biên mậu của Agribank có sự tăng trưởng khá ấn tượng trong giai đoạn 2011-2016.

Bốn là, hoạt động chuyển tiền kiều hối.

Mặc dù những năm trước đây doanh số đạt thấp, song những năm gần đây dịch vụ chuyển tiền kiều hối của Agribank đạt được những thành tựu khá ấn tượng. Agribank là một trong những ngân hàng Việt Nam có doanh số chi trả kiều hối lớn nhất. Tổng số phí thu được tăng 9,3% so với năm 2012. Agribank đã thực hiện nhiều chương trình, sản phẩm kiều hối trọn gói từ khâu cho vay, hỗ trợ đào tạo, chuyển nhận tiền đến gửi tiết kiệm, mở rộng thị trường mới. Qua đó, Agribank khẳng định thương hiệu, uy tín trong việc cung cấp dịch vụ chuyển tiền nhanh, an toàn, tiện lợi đối với khách hàng, đối tác và các tổ chức chuyển tiền lớn trên thế giới.

Tháng 2/2014, trung tâm kiều hối được thành lập với cơ sở khách hàng đã được phát triển, hệ thống sản phẩm được thiết kế phù hợp với Agribank và tiêu chuẩn của các đối tác quốc tế, chính sách Marketing được xây dựng hàng năm khá bài bản, thống nhất toàn hệ thống, đây được coi là tiền đề quan trọng và thuận lợi để phát triển dịch vụ kiều hối trong thời gian tới. Thị phần chi trả kiều hối của Agribank khá ổn định, khoảng 12%. Thu từ dịch vụ kiều hối luôn chiếm tỷ trọng tương đối lớn trong tổng thu dịch vụ thanh toán quốc tế (khoảng 35%). Đến cuối năm 2016, phí thu từ dịch vụ kiều hối của Agribank đạt 111 tỷ đồng, tăng 1,83%. Doanh số chi trả đạt 1,4 tỷ USD, tăng 3,8% so với năm 2015. Trong đó, chi trả qua kênh Western Union đạt 638 triệu USD, qua ngân hàng đạt 748 triệu USD.

Sự tăng trưởng ấn tượng về các sản phẩm dịch vụ khác bên cạnh hoạt động cho vay truyền thống tạo ra sự phát triển bền vững của ngân hàng và phù hợp với xu hướng tăng tỷ trọng thu từ nguồn thu nhập phi lãi. Sự phụ thuộc quá lớn vào tín dụng có thể khiến RRTK của ngân hàng tăng khi nguy cơ chất lượng dư nợ không tốt khiến “tấm đệm” vốn tự có bị thu hẹp trong trường hợp xấu. Do đó, sự phát triển của các sản phẩm dịch vụ phi lãi như thanh toán quốc tế, kinh doanh ngoại tệ, thanh toán qua biên mậu,