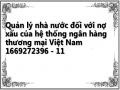

Hình 3.1: Cơ cấu tổ chức Ngân hàng Nhà nước

Nguồn: Ngân hàng Nhà nước

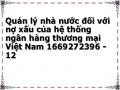

3.1.2. Hệ thống ngân hàng thương mại Việt Nam

Hệ thống NHTM Việt Nam và các Tổ chức tín dụng (TCTD), kinh doanh tiền tệ đã được thành lập trên cở sở Pháp lệnh Ngân hàng, Hợp tác xã tín dụng và Công ty tài chính năm 1990 do Hội đồng Nhà nước ban hành. Theo đó, chức năng năng quản lí nhà nước đối với hệ thống ngân hàng và chức năng kinh doanh tiền tệ và dịch vụ ngân hàng đã được tách biệt.

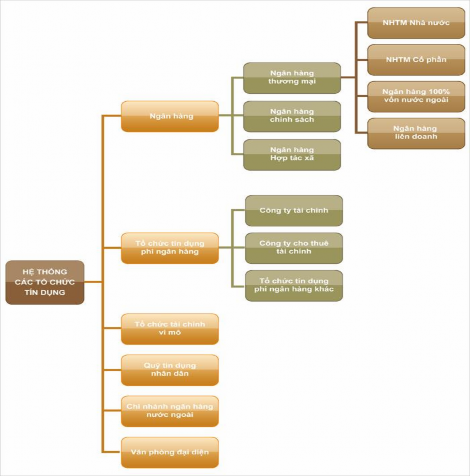

Hình 3.2: Hệ thống các tổ chức tín dụng tại Việt Nam

Nguồn: Ngân hàng Nhà nước Việt Nam

Tính đến cuối năm 2019, Việt Nam có 35 NHTM, trong đó:

04 NHTMNN: Ngân hàng Nông nghiệp và phát triển Nông thôn (Agribank), Ngân hàng TNHH MTV Xây dựng (CB), Ngân hàng TNHH MTV Đại dương (OceanBank), Ngân hàng TNHH MTV Dầu khí toàn cầu (GP Bank).

35 NHTMCP ( em phụ lục 2), trong đó có 03 NHTMCP nhà nước chiếm trên 50% là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Công thương Việt Nam (VietinBank).

Số lượng các NHTMCP áp đảo số lượng NHTMNN, nhưng tính riêng vốn điều lệ của từng NHTMCP lại thấp hơn rất nhiều so với vốn điều lệ của một NHTMNN. Hiện nay, trong số các NHTM Việt Nam, Vietinbank là ngân hàng có vốn điều lệ cao

nhất, đạt 37.234 tỷ đồng. Tiếp theo là Vietcombank với 37.089 tỷ đồng. Ba ngân hàng Sacombank, SCB và ACB có vốn điều lệ thấp nhất trong số 10 NHTM Việt Nam lớn nhất, lần lượt là 18.852 tỷ đồng; 15.232 tỷ đồng và 12.886 tỷ đồng.

Về nhân sự của các ngân hàng, theo số liệu thống kê trên VietstockFinance tính đến 30/6/2019, VPBank là NHTMCP có lượng nhân sự đông đảo nhất với 25.628 người; tiếp theo là BIDV với 25.416 người và VietinBank 24.197 người. Các ngân hàng khác như Sacombank, Vietcombank, MB và ACB c ng có lượng nhân sự trên 10.000 người. NHTMNN Agribank có số lượng nhân sự áp đảo, đạt

40.000 người.

Bảng 3.1: 10 NHTM Việt Nam lớn nhất (năm 2019)

Ngân hàng | Vốn điều lệ (tỷ đồng) | Nhân sự (người) | |

1 | Công thương Việt Nam | 37.234 | 24.197 |

2 | Ngoại Thương Việt Nam | 37.089 | 17.215 |

3 | Kỹ Thương | 34.966 | 9.757 |

4 | Đầu tư và Phát triển Việt Nam | 34.187 | 25.416 |

5 | Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam | 30.496 | 40.000 |

6 | Việt Nam Thịnh Vượng | 25.300 | 25.628 |

7 | Quân Đội | 21.605 | 15.233 |

8 | Sài G n Thương Tín | 18.852 | 18.818 |

9 | Sài Gòn | 15.232 | 7.258 |

10 | Á Châu | 12.886 | 10.340 |

Có thể bạn quan tâm!

-

Đề Xuất Mô Hình, Giả Thuyết Và Thang Đo Nghiên Cứu

Đề Xuất Mô Hình, Giả Thuyết Và Thang Đo Nghiên Cứu -

Kinh Nghiệm Quản Lý Nhà Nước Đối Với Nợ Xấu Của Hệ Thống Ngân Hàng Thương Mại Một Số Quốc Gia Và Bài Học Cho Việt Nam

Kinh Nghiệm Quản Lý Nhà Nước Đối Với Nợ Xấu Của Hệ Thống Ngân Hàng Thương Mại Một Số Quốc Gia Và Bài Học Cho Việt Nam -

Thực Trạng Quản Lý Nhà Nước Đối Với Nợ Xấu Của Hệ Thống Ngân Hàng Thương Mại Việt Nam

Thực Trạng Quản Lý Nhà Nước Đối Với Nợ Xấu Của Hệ Thống Ngân Hàng Thương Mại Việt Nam -

Thực Trạng Quản Lý Nhà Nước Đối Với Nợ Xấu Của Hệ Thống Ngân Hàng Thương Mại Việt Nam

Thực Trạng Quản Lý Nhà Nước Đối Với Nợ Xấu Của Hệ Thống Ngân Hàng Thương Mại Việt Nam -

Thực Trạng Kiểm Tra, Giám Sát Của Ngân Hàng Nhà Nước Đối Với Nợ Xấu Của Các Ngân Hàng Thương Mại

Thực Trạng Kiểm Tra, Giám Sát Của Ngân Hàng Nhà Nước Đối Với Nợ Xấu Của Các Ngân Hàng Thương Mại -

Phân Tích Định Lượng Kiểm Định Mô Hình Và Giả Thuyết Nghiên Cứu

Phân Tích Định Lượng Kiểm Định Mô Hình Và Giả Thuyết Nghiên Cứu

Xem toàn bộ 231 trang tài liệu này.

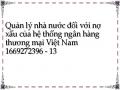

Nguồn: Ngân hàng Nhà nước Việt Nam Về cơ cấu hệ thống NHTM xét theo quy mô vốn điều lệ, đa phần các NHTM

Việt Nam có quy mô vốn điều lệ dưới 5 nghìn tỷ đồng, chiếm 34,29%. Các NHTM có vốn điều lệ từ 10 đến dưới 20 nghìn tỷ đồng chiếm tỷ trọng cao thứ hai (17,14%). Tỷ lệ các NHTM có vốn điều lệ từ 20 đến dươi 30 nghìn tỷ đồng chiếm tỷ trọng thấp nhất, ch 5,71%.

Vốn điều lệ Quy mô nhân sự

Từ 20 đến

dưới 30 nghìn tỷ đồng, 2,

5.71%

Từ 30

nghìn tỷ đồng trở lên, 5,

14.29%

Dưới 5 nghìn tỷ đồng, 12,

34.29%

Trên 20 nghìn người, 4,

11.43%

Từ 10 đến

dưới 20 nghìn

Dưới 3 nghìn người, 13,

Từ 10 đến

dưới 20 nghìn tỷ đồng, 6,

17.14%

Từ 5 đến

dưới 10 nghìn tỷ, 10, 28.57%

người, 6,

17.14%

Từ 3 đến

dưới 10 nghìn người, 12,

34.29%

37.14%

Hình 3.3: Cơ cấu hệ thống NHTM Việt Nam theo quy mô vốn điều lệ và nhân sự Nguồn: Ngân hàng Nhà nước Việt Nam & Báo cáo thường niên các ngân hàng Về cơ cấu hệ thống NHTM xét theo quy mô nhân sự, đa số các NHTM Việt

Nam có quy mô nhân sự dưới 3 nghìn người, chiếm tỷ trọng 37,14%. Số lượng NHTM có quy mô nhân sự từ 3 đến dưới 10 nghìn người chiếm tỷ trọng cao thứ hai (34,29%). Các NHTM Việt Nam có số lượng nhân sự trên 20 nghìn người chiếm tỷ trọng thấp nhất, ch 11,43%.

3.1.3. Tình hình nợ xấu của hệ thống ngân hàng thương mại Việt Nam

Theo số liệu công bố của NHNN Việt Nam, tổng số nợ xấu trong hệ thống ngân hàng có sự gia tăng về quy mô qua giai đoạn 2010-2018. Con số về tổng nợ xấu cho thấy sức khỏe của hệ thống ngân hàng Việt Nam nói chung và các NHTM nói riêng. Nợ xấu gia tăng điều đó chứng tỏ các ngân hàng đang g p khó khăn trong việc thu hồi lãi và vốn trên tín dụng cho vay của mình trong bối cảnh nên kinh tế nước ra đang mở rộng về quy mô.

Nợ xấu hiện nay lại có xu hướng tăng cao ở một số NHTM, làm ảnh hưởng đến tăng trưởng tín dụng của nền kinh tế và làm giảm lãi suất cho vay. Theo số liệu được thống kê từ báo cáo tài chính quý I năm 2019 của các NHTM cho thấy đến hết quý I năm 2019 tổng số nợ xấu nội bảng ước tính là 84.200 tỷ đồng, tăng so với điểm đầu năm. Nhìn chung số NHTM có nợ xấu tăng vẫn chiếm tỷ trọng cao, có tới 15 trong 22 ngân hàng có nợ xấu tuyệt đối tăng. Những ngân hàng có nợ xấu tăng

nhiều nhất, đ c biệt là nợ nhóm 3 và nợ nhóm 5 phải kể đến là Vietinbank (tăng

2.272 tỷ đồng lên mức 15.963 tỷ đồng); VPbank tăng lên mức 8.376 tỷ đồng. Các NHTM quy mô lớn khác của Việt Nam như: Sacombank, MBBank, Techcombank, SH c ng có số nợ xấu tăng trong quý I/2019.

180,000

160,000

140,000

120,000

100,000

80,000

60,000

40,000

20,000

0

(đơn vị: tỷ VND)

145,183

150,000

160,600 163,000

131,822

118,408 116,494

85,000

58,000

2010 2011 2012 2013 2014 2015 2016 2017 2018

Hình 3.4: Tổng nợ xấu của hệ thống ngân hàng Việt Nam giai đoạn 2010-2018

Nguồn: NHNN và tổng hợp

Bức tranh về tình hình nợ xấu của các NHTM Việt Nam có thể nhìn qua tiêu chí tỷ lệ nợ xấu trên tổng dư nợ hay c n được gọi là tỷ lệ NPL.

4.50%

4.00%

3.50%

3.00%

2.50%

2.00%

1.50%

1.00%

0.50%

0.00%

2.52%

3.30%

4.12%

3.16%

3.25%

2.55% 2.52% 2.34% 2.40%

2010 2011 2012 2013 2014 2015 2016 2017 2018

Hình 3.5: Tỷ lệ nợ xấu trên tổng dư nợ của hệ thống ngân hàng giai đoạn 2010-2018

Nguồn: Báo cáo thường niên của NHNN và tác giả tổng hợp

Trong thời kì từ 2010-2018, diễn biến của ch số nợ xấu của hệ thống của ngân hàng ở Việt Nam được phân làm 2 giai đoạn rõ rệt. Giai đoạn 2010-2012, do ảnh

hưởng của của cuộc khủng hoảng kinh tế, tổng số dư nợ của hệ thống ngân hàng tăng liên tục và tỷ lệ nợ xấu trên tổng dư nợ c ng có xu hướng gia tăng và luôn duy trì ở mức cao. Đ nh điểm nhất vào năm 2012, tỷ lệ nợ xấu trên tổng dư nợ tăng vọt lên ở mức 4.12%, số liệu được ghi nhận cao nhất vào tháng 9 năm 2012 khi ch NPL này ở mức 4.9%. Từ phía Nhà nước và các TCTD đã có những biện pháp kịp thời để ngăn ch n tình trạng nợ xấu gia tăng, gây bất ổn đối với hệ thống tài chính. Chính phủ đã đưa ra những giải pháp thiết yếu để giảm tỷ lệ nợ xấu b ng việc phê duyệt Đề án Cơ cấu lại hệ thống các TCTD thời kỳ 2011 – 2015 b ng một số chính sách hỗ trợ thị trường và giải quyết nợ xấu. C ng trong giai đoạn này, năm 2013, Thủ tướng Chính phủ đã ban hành Quyết định 843/2013/QĐ-TTg và phê duyệt hai đề án

Xử lý nợ xấu của hệ thống các TCTD và Đề án Thành lập Công ty Quản lý Tài sản của các TCTD Việt Nam (VAMC) . M c dù nợ xấu vẫn tiếp tục tăng về quy mô nhưng tỷ lệ nợ xấu có xu hướng giảm ở giai đoạn sau năm 2012. Năm 2013 tỷ lệ nợ xấu giảm xuống 3.16% và tăng nhẹ năm 2014 lên 3.25%, tuy nhiên con số này vẫn lớn hơn mức khuyến cáo an toàn của thế giới. Phải đến năm 2015, tỷ lệ nợ xấu mới giảm xuống c n 2.55% trong ngưỡng an toàn được khuyến cáo và tiếp tục giảm trong nhiều năm về sau. Theo Báo cáo thường niên của NHNN, tính từ năm 2012 đến năm 2016 toàn hệ thống các TCTD đã xử lý được 611,59 nghìn tỷ đồng nợ xấu. Toàn bộ tỷ lệ nợ xấu trong hệ thống năm 2016 là 2.46%.

Bên cạnh việc tích cực xử lý nợ xâú, các NHTM đang tăng cường quản trị rủi ro thông qua tăng tỷ lệ an toàn vốn theo hiệp ước Basel II. Nghiên cứu của Ngân hàng Thanh toán quốc tế ch ra, khi tỷ lệ an toàn vốn tối thiểu tăng từ 7% lên 8% thì xác suất xảy ra khủng hoảng ngân hàng giảm khoảng từ 25 đến 30%. Nhờ triển khai Basel II, các NHTM hiện nay hoạt động an toàn hơn, lành mạnh hơn. Trình độ quản trị rủi ro được nâng cao, các giải pháp quản trị rủi ro như mô phỏng rủi ro và xếp hạng nội bộ được vận dụng một cách chủ động. Mười ngân hàng đã được lựa chọn làm thí điểm áp dụng thông tư 41/2016/TT-NHNN quy định tỷ lệ an toàn vốn đối với các ngân hàng ở Việt Nam áp dụng theo Basel.

72

Bảng 3.2: Bảng tỷ lệ an toàn vốn của 10 ngân hàng thí điểm áp dụng Basel II

Năm | Vietinbank | Vietcombank | BIDV | Sacombank | Techcombank | ACB | MB | Maritimebank | VIB | VPBank |

2014 | 10,40 | 11,61 | 9,27 | 9,39 | 15,65 | 14,08 | 10,07 | 15,73 | 17,7 | 11,03 |

2015 | 10,50 | 11,04 | 9,01 | 9,95 | 14,74 | 12,8 | 11,7 | 25,53 | 18,00 | 12,20 |

2016 | 9,70 | 10,57 | 8,80 | 9,70 | 13,10 | 13,90 | 12,90 | 14,00 | 13,50 | 13,03 |

2017 | 10,00 | 11,63 | 10,91 | 11,30 | 12,68 | 11,53 | 12,50 | 19,48 | 13,07 | 12,60 |

2018 | 9,60 | 12,14 | 10,34 | 11,88 | 14,30 | 12,81 | 11,20 | 12,17 | 13,00 | 11,20 |

Nguồn: Báo cáo thường niên của các ngân hàng

Theo báo cáo của NHNN cho biết, tính từ năm 2012 tới cuối năm 2018, toàn hệ thống các TCTD đã xử lý được 907,33 ngàn t đồng nợ xấu. Trong đó, riêng trong năm 2018, toàn hệ thống những TCTD đã xử lý được 163,14 ngàn t đồng nợ xấu, tỷ lệ nợ xấu nội bảng đến cuối năm 2018 là 2,40%. Những con số này cho thấy các NHTM c ng đang có những chuyển biến tích cực trong việc quản trị rủi ro. Trong thời gian qua, các NHTM chủ yếu xử lý nợ xấu thông qua hai biện pháp chính quỹ dự phòng rủi ro và bán trái phiếu cho VAMC, điều này đã làm ảnh hưởng đến sự an toàn trong hoạt động của các NHTM

Bảng 3.3: Tình hình xử lý nợ xấu của hệ thống các TCTD từ năm 2012-2018

(đơn vị: tỷ VND)

2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

Tổng số nợ xấu được xử lý | 74.676 | 87.977 | 143.550 | 186.894 | 118.493 | 115.541 | 163.140 |

Nguồn: NHNN và tác giả tổng hợp

3.1.4. Vai trò của Ngân hàng Nhà nước Việt Nam về quản lý nhà nước đối với nợ xấu của hệ thống ngân hàng thương mại

Vai trò của NHNN về QLNN đối với nợ xấu của hệ thống NHTM thể hiện qua việc NHNN xây dựng khuôn khổ pháp lý đối với sự hoạt động các NHTM ở Việt Nam. NHNN đã ch trì soạn thảo, xây dựng, bổ sung và sửa đổi các khuôn khổ pháp lý về điều ch nh tổ chức và hoạt động của các NHTM, các TCTD để trình lên các cấp có thẩm quyền. Kể từ năm 1990 đến nay đã có rất nhiều văn bản quy phạm pháp luật quy định chi tiết, hướng dẫn thực hiện chính sách, pháp luật về tiền tệ trong ngành ngân hàng. Luật NHNN Việt Nam và Luật các TCTD tạo cơ sơ pháp lý để NHNN nâng cao trách nhiệm, thẩm quyền và sự chủ động trong viêc quản lý, giám sát an toàn hoạt động của các NHTM. NHNN đã ban hành hệ thống các quy định trong hoạt động của hệ thống ngân hàng bao gồm quản lý rủi ro, phân loại nợ, trích lập dự phòng rủi ro, quy định về tỷ lệ đảm bảo an toàn , tỷ lệ sử dụng nguồn vốn ng n hạn để cho vay trung hạn, dài hạn, mức độ đủ vốn, minh bạch hóa hoạt động của ngân hàng.