Năm 2011, chính sách tiền tệ được thắt chặt khá đột ngột: M2 tăng dưới 10% và tín dụng đạt dưới 12%, chỉ bằng 1/3 so với mức tăng trung bình của các năm trước. Đây là mức thắt chặt chưa từng có trong nhiều năm qua, đúng với chỉ đạo tại Nghị quyết 11/NQ-CP của Chính phủ nhằm hướng tới giảm tổng cầu. Điều này đã góp phần kéo lạm phát giảm nhanh trong những tháng cuối năm 2011, và làm tăng giá trị VNĐ, giảm sức ép lên tỷ giá hối đoái. Tuy nhiên, việc thắt chặt chính sách khá đột ngột cũng tạo ra nhiều rủi ro cho hệ thống và nền kinh tế, các doanh nghiệp gặp nhiều khó khăn, sản xuất kinh doanh bị ngừng trệ, hàng tồn kho cao, gây nợ xấu cho các NHTM, nhiều thời điểm thanh khoản của các NHTM và các tổ chức kinh tế bị thách thức khá nghiêm trọng, thị trường liên ngân hàng diễn biến bất thường, thị trường tín dụng bị suy giảm, thị trường bất động sản và chứng khoán bị đình trệ. Nhìn chung nền kinh tế đã có những dấu hiệu suy giảm. Nhằm hỗ trợ doanh nghiệp khôi phục lại SXKD, Chính phủ đã chỉ đạo bằng một loạt các chính sách miễn, hoãn thuế, đồng thời điều chỉnh giảm liên tục lãi suất…và có định hướng hỗ trợ doanh nghiệp trực tiếp SXKD, một số lĩnh vực kinh tế ưu tiên phát triển .

THỊ TRƯỜNG TIỀN TỆ VIỆT NAM

Thị trường nội tệ liên ngân hàng

Thị trường ngoại tệ liên ngân hàng

Thị trường giấy tờ có giá ngắn hạn

Thị trường tín dụng ngắn hạn

Sơ đồ 2.1: Mô hình thị trường tiền tệ Việt Nam

(Đề án PT TTTT của NHNN)

2.1.3.1. Hiện trạng thị trường tiền tệ liên ngân hàng Việt Nam

Trong những năm qua, mặc dù có nhiều khó khăn do điều kiện hoạt động trong một nền kinh tế đang chuyển đổi sang cơ chế thị trường, môi trường kinh doanh chưa ổn định, nhưng hoạt động của thị trường liên ngân hàng đã và đang phát

triển theo xu hướng năng động, tích cực và phù hợp với sự phát triển chung của nền kinh tế cũng như sự phát triển nghiệp vụ của các tổ chức tín dụng.

Doanh số giao dịch trên TTTT liên ngân hàng có sự tăng trưởng mạnh theo từng năm, đặc biệt là trong những năm sau khi gia nhập WTO (xem chi tiết tại Bảng số liệu 2.1). Thực tế cho thấy doanh số giao dịch cho vay, gửi tiền đều duy trì ở mức cao, phù hợp với khả năng cung ứng ngân quỹ của các TCTD dư thừa và nhu cầu bù đắp thiếu hụt thanh khoản của các TCTD còn thiếu trên thị trường. Thể hiện qua bảng số liệu trong các năm như sau:

Bảng 2.1 -Doanh số giao dịch trên TTTT liên ngân hàng

Đơn vị:Triệu đồng; ngàn USD

Doanh số cho vay | Doanh số tiền gửi | |||

VNĐ | USD | VNĐ | USD | |

Năm 2005 | 3.114.982 | 1.097.279 | 52.016.579 | 5.412.309 |

Năm 2006 | 2.113.922 | 50.202 | 101.414.707 | 5.802.178 |

Năm 2007 | 23.458.546 | 24.560.671 | 9.381.802.652 | 244.773.306 |

Năm 2008 | 46.817.092 | 40.934.452 | 15.636.337.754 | 611.933.265 |

Năm 2009 | 117.042.730 | 68.224.087 | 31.272.675.508 | 1.223.866.529 |

Năm 2010 | 234.085.461 | 121.828.726 | 52.121.125.847 | 1.748.380.756 |

Năm 2011 | 334.407.802 | 152.285.907 | 86.868.536.412 | 2.185.475.945 |

Tháng 9/2012 | 1.170.509.341 | 456.844.698 | 4.006.333.654 | 2.391.596.275 |

Có thể bạn quan tâm!

-

Sự Cần Thiết Phải Phát Triển Tttt Sau Khi Gia Nhập Wto

Sự Cần Thiết Phải Phát Triển Tttt Sau Khi Gia Nhập Wto -

Kinh Nghiệm Phát Triển Thị Trường Tiền Tệ Của Singapore

Kinh Nghiệm Phát Triển Thị Trường Tiền Tệ Của Singapore -

Khái Quát Chung Về Sự Phát Triển Của Thị Trường Tiền Tệ Ở Việt Nam

Khái Quát Chung Về Sự Phát Triển Của Thị Trường Tiền Tệ Ở Việt Nam -

Diễn Biến Huy Động Vốn, Đầu Tư Gửi Tiền, Cho Vay Trên Tt Liên Ngân Hàng Đến Tháng 9 Năm 2012

Diễn Biến Huy Động Vốn, Đầu Tư Gửi Tiền, Cho Vay Trên Tt Liên Ngân Hàng Đến Tháng 9 Năm 2012 -

Diễn Biến Giá Usd Qua Các Tháng Trong Năm 2012

Diễn Biến Giá Usd Qua Các Tháng Trong Năm 2012 -

Kết Quả Đấu Thầu Tín Phiếu Kho Bạc Năm 2011 Và 09 Tháng Đầu Năm 2012

Kết Quả Đấu Thầu Tín Phiếu Kho Bạc Năm 2011 Và 09 Tháng Đầu Năm 2012

Xem toàn bộ 249 trang tài liệu này.

Nguồn: Báo cáo thực hiện giao dịch TTLNH của NHNN

(1)-Thị trường nội tệ liên ngân hàng

-Giai đoạn từ 1990 đến 2006: Trong giai đoạn này, hoạt động của TTLNH mới ở mức độ sơ khai. Các TCTD mới được thành lập nên chưa thực sự có nhu cầu về vốn và chưa có thói quen khai thác vốn lẫn nhau. Việc NHNN tổ chức mô hình TTLNH tập trung là bước phát triển cần thiết trong thời kỳ hệ thống ngân hàng mới chuyển từ hệ thống 1 cấp sang 2 cấp nhằm tạo điều kiện thúc đẩy thị trường phát triển, giúp các thành viên thị trường có điều kiện tìm hiểu nhau, chắp nối cung cầu trên thị trường. Mô hình TTLNH tập trung đã giúp các TCTD mới được thành lập làm quen với phương thức huy động vốn qua TTLNH; sử dụng được nguồn vốn ngoại tệ của các chi nhánh ngân hàng nước ngoài để đầu tư cho nền kinh tế, đồng thời, cũng giúp cho các chi nhánh ngân hàng nước ngoài bị hạn chế về huy động

tiền VND (theo quy định) đáp ứng nhu cầu tiền VND của mình thông qua giao dịch trên TTLNH. Tuy nhiên, mô hình trên cũng bộc lộ những điểm hạn chế làm vai trò của TTLNH tập trung giảm đi, do đó, khi các TCTD xây dựng được mối quan hệ tín nhiệm trong giao dịch vay mượn thì các TCTD không giao dịch thông qua Trung tâm nữa, nhất là khi NHNN bỏ quy định về việc bảo lãnh cho vay trên thị trường. Vì vậy, NHNN không nắm bắt được thông tin của thị trường. Mặt khác, giao dịch qua TTLNH tập trung thời gian này phải thực hiện thủ công, chưa có hệ thống máy tính nối mạng nên việc thực hiện giao dịch còn nhiều bất tiện.

-Từ năm 2007, giao dịch cho vay/gửi tiền giữa các NHTM được thực hiện phi tập trung.Thị trường vẫn tồn tại tình trạng phân nhóm theo loại hình NHTM: NHTMNN, NHTMCP, chi nhánh ngân hàng nước ngoài, ngân hàng liên doanh. Các NHTM trong nhóm thường sẵn sàng hỗ trợ nhau khi gặp khó khăn về vốn khả dụng với các điều kiện cho vay đơn giản hơn. Nhóm các chi nhánh NH nước ngoài cho vay, gửi tiền trong nhóm với mức lãi suất thấp hơn so với các nhóm khác. Khi các NHTMCP nhỏ vay, các NHTM lớn thường yêu cầu phải có thế chấp với các điều kiện chặt chẽ hơn.

Các TCTD xác định hạn mức tín dụng cho đối tác dựa trên mức độ tín nhiệm, quy mô hoạt động,… Các giao dịch vay, nhận, gửi tiền trong phạm vi hạn mức không phải thế chấp. Đối với các giao dịch ngoài phạm vi hạn mức thường phải có thế chấp GTCG (trái phiếu Chính phủ, tín phiếu NHNN, trái phiếu do NH Phát triển phát hành, trái phiếu địa phương, trái phiếu doanh nghiệp lớn,..) hoặc ký quỹ (hoặc gửi) số tiền tương ứng bằng VND hoặc ngoại tệ. Yêu cầu về thế chấp GTCG thường đơn giản, đôi khi không cần phải chuyển giao GTCG mà chỉ cần xác nhận là bên vay đang nắm giữ các loại GTCG đó.

Để thực hiện các giao dịch cho vay/gửi tiền ngân hàng, các TCTD ký hợp đồng tiền gửi/cho vay. Tuy nhiên, các TCTD chưa áp dụng một hợp đồng chuẩn chung cho các giao dịch mà thường áp dụng các hợp đồng ký từng lần. Tần suất thực hiện giao dịch cho vay, gửi tiền bình quân ngày tại mỗi TCTD khoảng 25 giao dịch, trong đó, TCTD thực hiện nhiều nhất tới 40 giao dịch/ngày, TCTD thực hiện giao dịch ít nhất khoản 2-3 giao dịch/ngày. Thời hạn cho vay, gửi tiền phổ biến là dưới 3 tháng. Lãi suất cho vay, gửi tiền được xác định hàng ngày, phù hợp với cung, cầu vốn và lãi suất thị trường.

Thực tế hiện nay các TCTD thường sử dụng phương thức giao dịch là ký hợp đồng tiền gửi nhiều hơn là cho vay, do thủ tục gửi tiền thường đơn giản và nhanh chóng hơn. Tập trung chủ yếu ở một số NHTM lớn như VCB, Vietinbank, BIDV, ACB, Techcombank…thể hiện qua bảng số liệu sau đây:

Bảng 2.2- Dư nợ cho vay và gửi vốn tại các NHTM

Đơn vị: Tỷ đồng

CHO VAY CÁC TCTD KHÁC | TIỀN GỬI TẠI CÁC TCTD KHÁC | |||||||

Năm 2010 | Năm 2011 | Tháng 9/2012 | % Tăng, Giảm(-) 2011 so 2010 | Năm 2010 | Năm 2011 | Tháng 9/2012 | % Tăng, Giảm(-) 2011 so 2010 | |

VIETINBANK | 5.056 | 4.287,3 | 19.038 | 15% | 45.452 | 61.710 | 21.885 | 35,76% |

BIDV | 7.795 | 10.464 | 21.757 | 34,23% | 51.800 | 49.219 | 24.856 | -5% |

VCB | 712 | 31.777 | 30.143 | 4.362% | 77.412 | 73.369 | 73.330 | -5,22% |

AGRIBANK | 6.377 | 6.326,7 | 5.147 | -0,76% | 34.801 | 34.201,3 | 12.925 | -1,72% |

Khối TCTD NN | 19.940 | 52.854,5 | 76.262 | 165% | 209.465 | 218.500 | 135.798 | 4,31% |

SACOMBANK | 127,2 | 980,5 | 8.859 | 671,6% | 16.324,8 | 8.693,5 | 4.409 | -46,74% |

NGÂN HÀNG ACB | 75,8 | 1.285 | 1.368 | 1.595% | 34.084,2 | 80.550 | 33.837 | 136,3% |

TECHCOMBANK | 226 | 452 | 545 | 100% | 25.338 | 42.139 | 28.366 | 66,30% |

Khối TCTD cổ phần | 2.130 | 6.195 | 53.172 | 190,8% | 359.115 | 53.333 | 339.086 | -85,14% |

Toàn hệ thống | 50.992 | 99.233 | 129.434 | 94,60% | 796.694 | 1.000.362 | 474.884 | 25,56% |

Nguồn:Báo cáo quan hệ cho vay, gửi vốn giữa các TCTD của NHNN

Số liệu trên cho thấy các giao dịch gửi tiền chiếm khoảng 80%-90% trong tổng doanh số giao dịch cho vay, gửi tiền hàng tháng của các TCTD. Thị trường cho vay, gửi tiền Việt Nam mang tính mùa vụ cao, đặc biệt là vào dịp cuối năm và giáp Tết Nguyên đán. Các NHTM NN và chi nhánh NH nước ngoài là những tổ chức cung ứng tiền đồng chủ yếu trên thị trường do có lợi thế huy động vốn, trong khi đó các NHTMCP nhỏ chủ yếu đi vay, nhận tiền gửi do tốc độ tăng trưởng tín dụng tại các NHTM trong mấy năm qua rất nhanh.

Bảng 2.3. Diễn biến doanh số cho vay, gửi tiền bằng VND từ 2007 đến tháng 9 năm 2012

Đơn vị: Ngàn tỷ đồng

2007 | 2008 | 2009 | 2010 | 2011 | Th 9/2012 | |

NHTM Nhà nước | 117,8 | 245,3 | 482,7 | 804,5 | 1.149,3 | 1.177,3 |

NHTM cổ phần | 2.508,5 | 4.181 | 8.362 | 13.936,7 | 19.909,5 | 2.298,4 |

Chi nhánh NH nước ngoài, liên doanh | 9.965,5 | 16.609 | 35.218 | 58.696,9 | 83.852,7 | 1.573,5 |

Tổng số | 12.591,8 | 21.035,4 | 44.062,8 | 73.438 | 86.911,6 | 5.049,2 |

Nguồn: Báo cáo quan hệ cho vay, gửi tiền giữa các TCTD của NHNN.

Thực tế cho thấy, doanh số giao dịch trên thị trường có sự tăng lên đáng kể qua các năm. Doanh số các giao dịch các kỳ hạn ngắn, dưới 1 tháng chiếm tỷ trọng lớn so với doanh số giao dịch, trong đó doanh số giao dịch qua đêm chiếm tới trên 70% tổng doanh số giao dịch. Điều đó chứng tỏ thị trường cho vay và gửi vốn đã cung cấp nguồn vốn thanh khoản cho các TCTD, góp phần không nhỏ đảm bảo an toàn hệ thống ngân hàng.

Lãi suất bình quân cho vay, gửi tiền liên ngân hàng được xác định hàng ngày trên cơ sở lãi suất giao dịch thực tế của các TCTD, phản ánh đúng cung, cầu vốn trên thị trường. Năm 2007, mặt bằng lãi suất trên TTLNH tương đối ổn định. Lãi suất ngắn hạn có biên độ dao động lớn hơn so với lãi suất dài hạn chứng tỏ các giao dịch cho vay, gửi tiền ở các kỳ hạn ngắn chủ yếu đáp ứng nhu cầu thanh khoản của các ngân hàng.

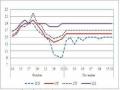

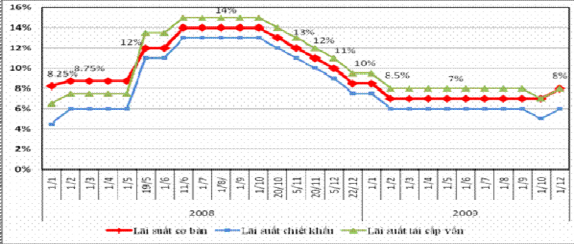

Biểu đồ 2.1- Lãi suất chỉ đạo của NHNN năm 2008 và 2009

Nguồn: Các mức lãi suất chỉ đạo của NHNN VN

-Từ cuối năm 2007 đến đầu năm 2008 – Là giai đoạn ngay sau khi Việt Nam gia nhập WTO, trước những dấu hiệu ngày càng nghiêm trọng của khủng hoảng tài chính toàn cầu, giá dầu, giá vàng và các loại nguyên vật liệu tăng ảnh hưởng tới chi phí sản xuất, lãi suất tiền gửi tăng cao, NHNN đã thực thi chính sách tiền tệ thắt chặt nhằm kiềm chế lạm phát. Điều này đã làm cho lượng tiền cung ứng giảm đáng kể. Một loạt các công cụ chính sách tiền tệ được sử dụng để thu hút tiền từ lưu thông như tăng tỷ lệ dự trữ bắt buộc, mua 20,3 ngàn tỷ đồng tín phiếu bắt buộc, khống chế tăng trưởng tín dụng, hạn chế cho vay đầu tư chứng khoán, bất động sản,

liên tục tăng lãi suất cơ bản từ 8,25% - 8,75% - 12% đến 14%/năm. NHNN cũng chính thức áp dụng cơ chế lãi suất trần, theo đó các NHTM không được phép cho vay với mức lãi suất vượt quá 150% lãi suất cơ bản theo quy định của Luật dân sự. Mục tiêu của việc áp dụng quy định này là nhằm ổn định lãi suất và hạn chế tăng trưởng tín dụng quá nóng của các NHTM. Với những giải pháp quyết liệt trên, chỉ trong thời gian ngắn, NHNN đã rút về ngay một khối lượng lớn tiền từ lưu thông. Song điều này đã kéo căng hơn nữa tính thanh khoản vốn đang thấp của các NHTM, đưa các NHTM vào tình trạng “khát vốn”, đẩy lãi suất huy động VNĐ tăng lên mức cao nhất so với nhiều năm trước đây.

Cuộc chạy đua về lãi suất bắt đầu từ tháng 2/2008 và liên tục ghi nhận các mức kỷ lục trên thị trường liên ngân hàng với đỉnh điểm vào ngày 19/2/2008 khi lãi suất VNĐ vay qua đêm đã lên mức 43%/năm - kỷ lục chưa từng có từ nhiều năm trước đây. Không chỉ trên thị trường liên ngân hàng, các NHTM còn đồng loạt đẩy mức lãi suất huy động từ dân cư lên tới 19%/năm, thậm chí 20%/năm. Điều này đã làm cho nhu cầu vốn của các TCTD trở nên vô cùng cấp bách. Thời điểm này lãi suất trên thị trường tiền tệ tăng rất cao. Đồng thời doanh số cho vay, gửi tiền VNĐ trên thị trường liên ngân hàng đã tăng lên đến trên 300 ngàn tỷ đồng - gần bằng ½ tổng mức đầu tư tín dụng của toàn bộ nền kinh tế.

Trong bối cảnh đó, NHNN đã buộc phải áp dụng một số biện pháp mang tính chất hành chính đối với hoạt động ngân hàng như quy định trần lãi suất huy động tiền gửi của các NHTM không được vượt quá 12%/năm, giới hạn cho vay đầu tư, kinh doanh chứng khoán nhằm tạo ra tác dụng tức thời đưa thị trường tiền tệ sớm trở lại ổn định. Các giải pháp này đã ngay lập tức “giảm sốc” thị trường, chặn được đà tăng lãi suất và sự chuyển dịch tiền gửi không bình thường giữa các NHTM. Tuy nhiên, sau khi NHNN quyết định bỏ trần lãi suất huy động, nguồn vốn huy động của các NHTM đã giảm nhanh chóng bởi lạm phát tăng cao (lạm phát 4 tháng đầu năm 2008 lên tới 11,6%). Giai đoạn này các NHTM gặp khó khăn về huy động vốn, một số NHTM lâm vào tình trạng căng thẳng thanh khoản. Còn các doanh nghiệp lao đao vì lãi suất cao mà vẫn không có khả năng tiếp cận vốn, tốc độ tăng trưởng tín dụng đạt mức thấp bình quân dưới 1%/tháng.

Lãi suất liên ngân hàng đóng vai trò quan trọng trên TTTT. Nó không chỉ là cơ sở để các TCTD và các thành viên thị trường xác định lãi suất huy động và cho vay của mình còn cung cấp những thông tin hữu ích cho NHNN trong điều hành

CSTT. Từ tháng 05/2008, do yêu cầu phục vụ công tác điều hành CSTT trong thời kỳ khủng hoảng, NHNN đã yêu cầu các TCTD thực hiện báo cáo nhanh tình hình cho vay, gửi tiền giữa các TCTD. Việc theo dõi cập nhật các thông tin về TTLNH đã giúp NHNN thực hiện tốt vai trò giám sát của mình đối với hoạt động TTTT, chấn chỉnh kịp thời các hiện tượng cho vay với lãi suất vượt 150% lãi suất cơ bản của NHNN, không để lãi suất thị trường bị đẩy lùi lên quá cao, góp phần ổn định TTTT.

-Ngược lại với xu hướng tăng lãi suất liên tục trong những tháng đầu năm, nửa cuối năm 2008, cuộc khủng hoảng tài chính quốc tế đã lan rộng, kinh tế toàn cầu suy thoái, giá dầu giảm thấp dưới mức 40 USD/thùng, hàng loạt các Định chế tài chính khổng lồ bị phá sản, phải tái cơ cấu hoặc khó khăn về thanh khoản. Chính phủ các nước đã phải tung ra các chương trình cứu trợ tài chính, tái cấp vốn cho các tổ chức tài chính, các gói kích thích kinh tế.Các NHTW đồng loạt thực hiện cắt giảm mạnh lãi suất.

Trước nguy cơ suy giảm kinh tế, Chính phủ đã đưa ra gói giải pháp kích cầu bằng cách hỗ trợ 4% lãi suất với tổng trị giá 17 ngàn tỷ đồng. NHNN điều chỉnh chính sách tiền tệ theo hướng nới lỏng linh hoạt hơn vừa bảo đảm kiềm chế lạm phát, vừa hỗ trợ tăng trưởng kinh tế, hỗ trợ vốn cho các NHTM gặp khó khăn về thanh khoản. Vì vậy, lãi suất cơ bản lại liên tục được điều chỉnh giảm dần từ mức 14% - 13% -12% -11% -10% - 8,5% và 7%/năm.

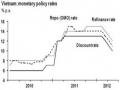

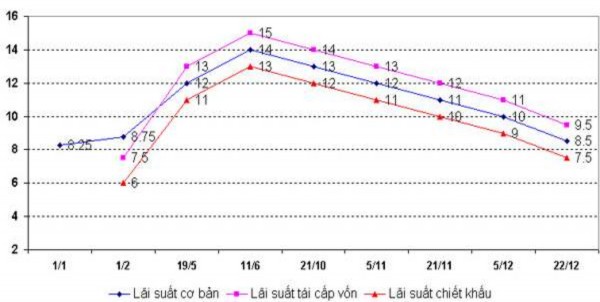

Biểu đồ 2.2- Diễn biến các lãi suất chủ chốt từ đầu năm 2008 (%)

Nguồn: Tài liệu tại Hội thảo về lãi suất của Hiệp hội NH VN

-Samg năm 2009, sau khi lạm phát đã được kiềm chế, tình hình kinh tế, tài chính và tiền tệ đã đi vào ổn định. Với mục tiêu hàng đầu là chống suy giảm kinh tế, đầu năm 2009, NHNN đã thực hiện nới lỏng CSTT, khuyến khích các TCTD mở rộng cho vay đối với nền kinh tế. Đầu tháng 2/2009, lãi suất cơ bản từ 8,5% năm (từ cuối tháng 12/2008) đã giảm xuống còn 7%/năm và mức lãi suất này được duy trì cho đến cuối năm 2009, theo đó, nhìn chung, mặt bằng lãi suất trên TTLNH năm 2008. Tháng 01/2009, lãi suất bình quân qua đêm là 5,5%/năm, giảm 2,1%/năm so với số liệu tháng 12/2008. Mức lãi suất cơ bản 7%/năm được duy trì trong một thời gian dài, tuy nhiên, lãi suất giao dịch giữa các TCTD trên TTLNN, đặc biệt là lãi suất qua đêm vẫn có sự biến động, phụ thuộc vào tình hình thanh khoản cũng như nhu cầu vốn của các ngân hàng.

Từ tháng 2/2009, nhu cầu vốn khả dụng của các ngân hàng tăng cao do nhu cầu vốn phục vụ sản xuất của các ngành, các lĩnh vực giai đoạn đầu năm, lãi suất trên TTLNH có sự gia tăng tương ứng. Giai đoạn này, lãi suất bình quân qua đêm từ 5,5% năm (tháng 1/2009) đã tăng lên gần mức 6,5%/ năm; lãi suất bình quân các kỳ hạn ngắn (dưới 3 tháng) đều trên 7%/năm. Tuy nhiên, sang đầu tháng 5/2009, thanh khoản của các ngân hàng được cải thiện đáng kể, kéo theo sự sụt giảm của lãi thị trường LNH, nhất là lãi suất các kỳ hạn ngắn. Trong Quý II và đầu Quý III lãi suất thị trường ổn định ở mức 6% đến 8% năm.

Giai đoạn cuối năm 2009, thanh khoản của các ngân hàng trở nên khó khăn hơn. Nhu cầu vốn tăng cao khiến các ngân hàng đông lọat tăng lãi suất huy động trên cả thị trường tiền gửi của tổ chức và dân cư (thị trường 1) và thị trường LNH (thị trường 2). Lãi suất qua đêm bình quân tháng 8/2009 là 7,3% năm. đến tháng 11/2009, tăng lên mức 7,99%/ năm ; lãi suất các kỳ hạn còn lại đều có sự gia tăng rõ rệt. Lãi suất bình quân các kỳ hạn từ 1 tuần đến 1 tháng là 8,2%/năm đến 9,2%/năm; lãi suất các kỳ hạn dài đều trên 9%/năm, tuy nhiên, doanh số phát sinh đối với các kỳ hạn này không lớn.

Với mục tiêu kiềm chế lạm phát, bình ổn giá cả giai đoạn cuối năm, từ 1/12/2009, NHNN tăng lãi suất cơ bản lên mức 8%/năm, cùng với nhu cầu vốn lớn phục vụ nhu cầu vốn của các doanh nghiệp trong dịp tết Nguyên đán đã làm cho các ngân hàng khó khăn hơn về vốn. Lãi suất trên thị trường tăng cao, lãi suất bình quân toàn thị trường tháng 12/2009 dao động quanh mức 11,5%/ năm. Lãi suất bình quân qua đêm là 10,8%/năm; kỳ hạn 1 tuần 11,6%/ năm, thị trường chủ yếu giao dịch ở