1,2 triệu USD –

LIBOR + 0,25%

LIBOR

1 triệu EUR |

Có thể bạn quan tâm!

-

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 2

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 2 -

Vai Trò Của Hợp Đồng Hoán Đổi Tiền Tệ Trên Thị Trường Ngoại Hối:

Vai Trò Của Hợp Đồng Hoán Đổi Tiền Tệ Trên Thị Trường Ngoại Hối: -

Doanh Thu Bình Quân Một Ngày Của Công Cụ Ngoại Hối Phái Sinh Và Hoán Đổi Ngoại Hối Trên Thị Trường Ngoại Hối Trong Tháng 4 Và Tháng 10 Từ Năm

Doanh Thu Bình Quân Một Ngày Của Công Cụ Ngoại Hối Phái Sinh Và Hoán Đổi Ngoại Hối Trên Thị Trường Ngoại Hối Trong Tháng 4 Và Tháng 10 Từ Năm -

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007 -

Doanh Thu Bình Quân Một Ngày Của Thị Trường Ngoại Hối Anh Từ 4/2006 – 10/2009

Doanh Thu Bình Quân Một Ngày Của Thị Trường Ngoại Hối Anh Từ 4/2006 – 10/2009 -

Biến Động Tỷ Giá Usd/vnđ Từ Tháng 10/2006 – 10/2007

Biến Động Tỷ Giá Usd/vnđ Từ Tháng 10/2006 – 10/2007

Xem toàn bộ 102 trang tài liệu này.

lãi USD

lãi USD

lãi USD

lãi USD

lãi EUR

lãi EUR

lãi EUR

lãi EUR

1,2 triệu USD | |||||

hiện tại | năm 1 | năm 2 | năm 3 | năm 4 | năm 5 |

Ngân hàng B

Công ty A

3%

1 triệu EUR – 3,25%

Lãi suất thực tế công ty phải trả là:

LIBOR + 3,25% - (LIBOR + 0,25%) = 3%

Lãi suất thực tế ngân hàng B phải trả là:

3% + LIBOR + 0,25% - 3,25% = LIBOR

Như vậy công ty A đã vay được 1 triệu EUR với lãi suất cố định thực tế là 3%/năm, tránh được rủi ro lãi suất nếu lãi suất thả nổi LIBOR biến động trên thị trường. Đồng thời công ty A có thể bán 1 triệu EUR tại thời điểm hiện tại, thu về USD để tránh rủi ro đồng EUR mất giá trong 3 năm tới.

4.3.2. Ứng dụng hợp đồng chéo tiền tệ để đầu cơ trên thị trường ngoại hối:

a. Mô tả tình huống:

Một nhà đầu cơ A đang có dư USD, dự đoán trong 3 năm tới lãi suất LIBOR sẽ có xu hướng tăng, đồng thời đồng EUR sẽ mất giá so với USD. Nhà đầu cơ sẽ thực hiện hợp đồng chéo tiền tệ để thực hiện chiến lược đầu cơ “bán đắt, mua rẻ” của mình.

b. Các bước tiến hành:

- Bước 1: Nhà đầu cơ A kí một hợp đồng hoán đổi chéo tiền tệ với ngân hàng B, trong đó: nhà đầu cơ A cho ngân hàng B vay 1,2 triệu USD với lãi suất thả nổi LIBOR + 0,25%; ngân hàng B cho nhà đầu cơ A vay với lãi suất cố định 3,25%/năm. Tỷ giá hoán đổi theo hợp đồng là USD/EUR 1,2. Kì hạn 3 năm. Lãi trả định kì hàng năm

1,2 triệu USD –

LIBOR + 0,25%

Nhà đầu cơ A

1 triệu EUR – 3,25%

Ngân hàng B

- Bước 2: dự đoán trong 3 năm tới EUR sẽ mất giá, nhà đầu cơ A kí một hợp đồng bán kì hạn 3 năm trị giá 1 triệu EUR với tỷ giá kì hạn USD/EUR 1,15.

- Bước 3: Tại thời điểm hiện tại, sau khi hoán đổi khoản vay gốc, nhà đầu cơ A tiến hành bán giao ngay 1 triệu EUR trên thị trường ngoại hối. Hành động đầu cơ này khiến EUR mất giá so với USD.

- Bước 4: Tại thời điểm đáo hạn, nhà đầu cơ sử dụng số tiền USD nhận lại từ hợp đồng hoán đổi để mua 1 triệu EUR trên thị trường tại tỷ giá giao ngay USD/EUR lúc này chỉ còn 1,1 (do hành vi đầu cơ, đồng EUR bị mất giá mạnh).

- Bước 5: Nhà đầu cơ sử dụng 1 triệu EUR vừa mua được để thực hiện hợp đồng bán kì hạn tại tỷ giá kì hạn USD/EUR 1,15, thu được khoản chênh lệch là:

1,15 – 1,1 = 0,05 (triệu USD)

- Giả sử trong 3 năm tới, lãi suất LIBOR tăng đúng như dự đoán của nhà đầu cơ. Vì vậy nhà đầu cơ A sẽ được nhận khoản lãi nhiều hơn so với việc cho vay với lãi suất cố định.

Như vậy với chiến lược “bán đắt, mua rẻ”, nhà đầu cơ A đã thu được một khoản lợi nhuận thông qua hợp đồng hoán đổi và kì hạn, đồng thời thu được khoản lãi nhiều hơn nhờ dự đoán đúng về xu hướng tăng lãi suất LIBOR.

CHƯƠNG II. THỰC TRẠNG ỨNG DỤNG HOÁN ĐỔI TIỀN TỆ TRÊN THỊ TRƯỜNG NGOẠI HỐI THẾ GIỚI VÀ VIỆT NAM

1. Thực trạng ứng dụng hoán đổi tiền tệ trên thị trường ngoại hối thế giới:

Với những đặc điểm riêng có của mình, thị trường ngoại hối đã trở thành thị trường giao dịch lớn nhất thế giới với doanh số giao dịch bình quân một ngày lên đến hàng nghìn tỉ đôla Mĩ.

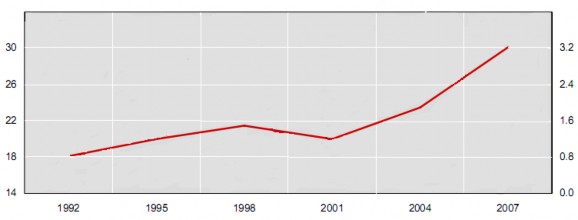

Theo báo cáo thường kì 3 năm một lần của Ngân hàng Thanh Toán Quốc tế (BIS) được thực hiện vào tháng 12 năm 20076, nhìn chung thị trường ngoại hối truyền thống đã có những giai đoạn phát triển mạnh mẽ trước cuộc khủng hoảng tài chính toàn cầu 2007-2009. Từ năm 1992 đến 1998, thị trường ngoại hối phát triển tương đối nhanh. Tuy nhiên, hai cuộc khủng hoảng tài chính diễn ra ở Châu Á 1997 – 1998 và ở Nga năm 1998 đã khiến tốc độ tăng trưởng của thị trường ngoại hối suy giảm gần 20% trong giai đoạn

từ 1998-2001. Nhưng đến năm 2001, thị trường ngoại hối bắt đầu hồi phục. Đặc biệt, giai đoạn 2004-2007 tốc độ tăng doanh thu bình quân một ngày lên tới 69%, đạt 3,2 nghìn tỉ đôla Mĩ năm 2007, tăng nhanh hơn so với thời kì 2001-2004 chỉ với 58% (Biểu đồ 2).

6 Triennial Central Bank Survey, 2007, “Foreign exchange and derivatives market activity in 2007”

(Nguồn: Báo cáo thường kì 3 năm một lần của Ngân hàng Thanh Toán Quốc tế, thực hiện vào

tháng 12 năm 2007)

Biểu đồ 2. Doanh thu bình quân một ngày của thị trường ngoại hối từ tháng 7/1992–tháng 7/2007

Trong đó, hoán đổi ngoại hối có tốc độ tăng trưởng đặc biệt mạnh mẽ, đóng góp lớn nhất cho sự tăng trưởng doanh thu của thị trường ngoại hối. Cụ thể, trong giai đoạn 2001-2004, tốc độ tăng doanh thu bình quân một ngày của hoán đối ngoại hối chỉ là 45%, nhưng 3 năm sau đã lên đến 80%, đạt hơn 1,7 nghìn tỉ đôla Mĩ tính đến tháng 7 năm 2007. Điều này trái ngược với những gì xảy ra trong giai đoạn 2001-2004, khi tăng trưởng của hoán đổi ngoại hối còn thấp hơn nhiều so với sự tăng trưởng của giao dịch giao ngay và kì hạn. (Bảng 1)

1992 | 1995 | 1998 | 2001 | 2004 | 2007 | |

Giao ngay | 394 | 494 | 568 | 387 | 631 | 1,005 |

Kì hạn | 58 | 7 | 128 | 131 | 209 | 362 |

Dưới 7 ngày | … | 50 | 65 | 51 | 92 | 154 |

Trên 7 ngày | … | 46 | 62 | 80 | 116 | 208 |

Hoán đổi ngoại hối | 324 | 546 | 734 | 656 | 954 | 1,714 |

Dưới 7 ngày | … | 382 | 528 | 451 | 700 | 1,329 |

Trên 7 ngày | … | 162 | 202 | 204 | 252 | 382 |

Các giao dịch khác | 44 | 53 | 60 | 26 | 106 | 129 |

Tổng doanh thu | 820 | 1,190 | 1,490 | 1,200 | 1,900 | 3,210 |

(Nguồn: Báo cáo thường kì 3 năm một lần của Ngân hàng Thanh Toán Quốc tế, thực hiện vào tháng 12 năm 2007)

Bảng 1. Doanh thu bình quân trên thị trường hối đoái thế giới từ tháng 7/1992- tháng 7/2007

Đơn vị: tỉ đôla Mĩ

So với các công cụ phái sinh ngoại hối khác (Forex exchange derivatives), hoán đổi ngoại hối được sử dụng phổ biến nhất với doanh thu bình quân một ngày lên đến hơn 1,7 nghìn tỉ đôla Mĩ, chiếm gần 74% doanh thu của các công cụ phái sinh ngoại hối (hơn 2,3 nghìn tỉ đôla Mĩ năm 2007) (Bảng 2)

1998 | 2001 | 2004 | 2007 | |

Doanh thu ngoại hối | 959 | 853 | 1,303 | 2,319 |

Kì hạn và hoán đổi ngoại hối | 862 | 786 | 1,163 | 2,076 |

Hoán đổi tiền tệ | 10 | 7 | 21 | 32 |

Quyền chọn | 87 | 60 | 117 | 212 |

Giao dịch khác | 0 | 0 | 2 | 0 |

Doanh thu lãi suất7 | 265 | 489 | 1,025 | 1,686 |

FRAs | 74 | 129 | 233 | 258 |

Hoán đổi | 155 | 331 | 621 | 1,210 |

Quyền chọn | 36 | 29 | 171 | 215 |

Giao dịch khác | 0 | 0 | 0 | 1 |

Doanh thu khác | 39 | 43 | 92 | 193 |

Tổng doanh thu | 1,265 | 1,385 | 2,420 | 4,198 |

(Nguồn: Báo cáo thường kì 3 năm một lần của Ngân hàng Thanh Toán Quốc tế, thực hiện vào

tháng 12 năm 2007)

Bảng 2. Doanh thu bình quân một ngày trên thị trường phái sinh OTC từ tháng 7/1998–tháng 7/2007

7 Chỉ bao gồm các hợp đồng lãi suất liên quan đến một loại tiền tệ

Quyền chọn Hoán đổi tiền tệ chéo Kì hạn và hoán đổi ngoại hối

(Nguồn: Báo cáo thường kì 3 năm một lần của Ngân hàng Thanh Toán Quốc tế, thực hiện vào

tháng 12/2007)

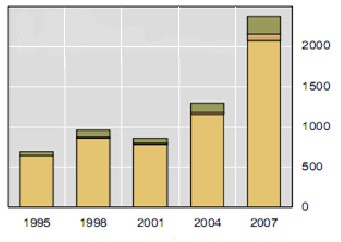

Biểu đồ 3. Doanh thu trên thị trường phái sinh OTC từ 1995-2007

Đơn vị: tỉ đôla Mĩ

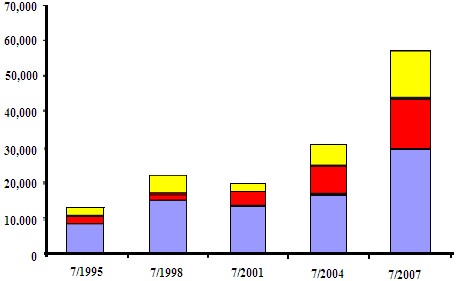

Bên cạnh đó, doanh thu bình quân một ngày của hoán đổi chéo tiền tệ cũng tăng 52% từ 21 tỉ đôla Mĩ năm 2004 lên đến 32 tỉ đôla Mĩ năm 2007, dù chỉ chiếm 1,4% trong tổng doanh thu bình quân của các công cụ phái sinh ngoại hối (Biểu đồ 4). Nếu xét theo chỉ tiêu: khối lượng khoản tiền gốc được giao dịch (notional amount) thì hợp đồng hoán đổi chéo tiền tệ cũng chiếm tỷ lệ không nhỏ, gần 25% với hơn 14 nghìn tỉ đôla Mĩ năm 2007. Ngược lại, hoán đổi ngoại hối và kì hạn chỉ chiếm gần 52% trong tổng số tiền gốc giao dịch, nhỏ hơn tương đối nếu xét tương quan với tỷ lệ doanh thu (hơn 90%). Chính tính chất khác nhau về kì hạn của mỗi loại hợp đồng đã dẫn đến kết quả trái ngược giữa các chỉ tiêu (tăng trưởng doanh thu và khối lượng tiền gốc được giao dịch). Hoán đổi ngoại hối có kì hạn ngắn hơn (thường chỉ 1 tuần), trong khi hoán đổi chéo tiền tệ là loại hợp đồng có kì hạn dài. (Bảng 3).

Cuối tháng 6/2004 | Cuối tháng 6/2007 | |

Hợp đồng ngoại hối | 31,500 | 57,597 |

Kì hạn và hoán đổi ngoại hối | 16,764 | 29,771 |

Hoán đổi tiền tệ | 7,939 | 14,127 |

Quyền chọn | 6,789 | 13,662 |

Giao dịch khác | 8 | 37 |

Nguồn: Báo cáo thường kì 3 năm một lần của Ngân hàng Thanh Toán Quốc tế, thực hiện vào

tháng 12 năm 2007)

Bảng 3. Khối lượng khoản tiền gốc giao dịch trên thị trường phái sinh OTC tại thời điểm cuối tháng 6/2004 và tháng 6/2007

Quyền chọn Hoán đổi chéo tiền tệ Hoán đối ngoại hối và kì hạn

(Nguồn: Ngân hàng Thanh Toán Quốc Tế)

Biểu đồ 4. Khối lượng khoản tiền gốc giao dịch của công cụ phái sinh ngoại hối trên thị trường OTC từ tháng 7/1995 - tháng 7/2007

Đơn vị: tỉ đôla Mĩ

Tuy nhiên, hoạt động hoán đổi ngoại hối chỉ diễn ra chủ yếu ở những quốc gia phát triển và trung tâm tài chính của thế giới. Như tại thời điểm