dịch có kỳ hạn sẽ giúp doanh nghiệp tránh được những biến động tỷ giá trong tương lai. Các doanh nghiệp nhập khẩu hàng chậm trả sẽ thoả thuận với ngân hàng một hợp đồng mua ngoại tệ đề phòng tỷ giá thị trường tại thời điểm thanh toán biến động do ngoại tệ lên giá. Ngược lại, các doanh nghiệp xuất khẩu hàng chậm trả sẽ thoả thuận bán ngoại tệ theo hợp đồng kỳ hạn với ngân hàng để tránh rủi ro do ngoại tệ xuống giá. Tương tự, doanh nghiệp cũng có thể phòng ngừa rủi ro tỷ giá như trên với một hợp đồng ngoại hối tương lai.

Ngoài ra, doanh nghiệp cũng có thể sử dụng quyền chọn bán hoặc quyền chọn mua ngoại tệ tại một tỷ giá đã được ấn định từ trước để bảo hiểm cho các khoản thu, chi xuất nhập khẩu của mình. Khác với hai loại hợp đồng được đề cập ở trên, trong trường hợp tỷ giá hối đoái trên thị trường biến động ngược với các dự doán của doanh nghiệp và doanh nghiệp có lãi do chênh lệch tỷ giá đem lại thì doanh nghiệp vẫn có thể từ bỏ quyền mua hoặc bán của mình mà chỉ phải bỏ ra một khoản phí rất nhỏ.

Còn đối với các NHTM, hoạt động kinh doanh ngoại tệ là một nghiệp vụ tài chính có thể mang lại lợi nhuận rất cao cho NHTM, nhưng nó cũng chứa đầy những rủi ro. Khi tham gia hoạt động này, ngân hàng sẽ tạo ra trạng thái ngoại tệ mở và dẫn đến rủi ro tỷ giá cho ngân hàng nếu tỷ giá trên thị trường biến động. Do đó, để hạn chế rủi ro, NHTM cũng phải tiến hành các biện pháp phòng ngừa, và một trong số các biện pháp hữu hiệu nhất đó là sử dụng các công cụ phái sinh: vừa tự bảo hiểm rủi ro cho mình, vừa tiến hành cung cấp dịch vụ này cho các khách hàng có nhu cầu.

Bên cạnh đó, thị trường các sản phẩm phái sinh cũng được coi là một công cụ hiệu quả cho hoạt động đầu cơ. Bởi ngưòi muốn phòng ngừa rủi ro phải tìm được một người khác có nhu cầu đối lập hoàn toàn với mình, tức là rủi ro của người muốn phòng ngừa rủi ro phải được hấp thụ bởi các nhà đầu

cơ. Và thế là họ gặp nhau và tiến hành việc chuyển giao một phần rủi ro của mình cho đối tác thông qua việc sử dụng các nghiệp vụ ngoại hối phái sinh.

Thông tin hiệu quả hình thành giá

Hiệu quả của một hợp đồng mua bán hàng hóa xuất nhập khẩu hay một hợp đồng kinh doanh ngoại tệ rất khó để xác định trước, khi mà tại 2 thời điểm kí kết khác nhau, tỉ giá có thể diễn biến rất phức tạp. Vì vậy, việc dự tính tỉ giá tại thời điểm thanh toán hợp đồng cũng như việc xác định các chi phí cần có trong tương lai được cho là rất khó khăn. Nhưng nếu sử dụng các hợp đồng phái sinh với tỉ giá được xác định từ trước các nhà kinh doanh có thể tính toán được chính xác hơn hiệu quả hợp đồng và đưa ra những quyết định đúng đắn.

Có thể bạn quan tâm!

-

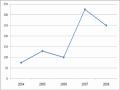

Doanh Số Kinh Doanh Hoán Đổi Ngoại Tệ Tại Habubank Từ 2004 Đến 2008

Doanh Số Kinh Doanh Hoán Đổi Ngoại Tệ Tại Habubank Từ 2004 Đến 2008 -

Thực Trạng Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trong Bảo Hiểm Rủi Ro Tỷ Giá Của Các Doanh Nghiệp Xnk Việt Nam.

Thực Trạng Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trong Bảo Hiểm Rủi Ro Tỷ Giá Của Các Doanh Nghiệp Xnk Việt Nam. -

Đánh Giá Triển Vọng Phát Triển Nghiệp Vụ Ngoại Hối Phái Sinh Trên Thị Trường Ngoại Hối Việt Nam

Đánh Giá Triển Vọng Phát Triển Nghiệp Vụ Ngoại Hối Phái Sinh Trên Thị Trường Ngoại Hối Việt Nam -

Các Giải Pháp Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay.

Các Giải Pháp Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay. -

Một Số Kiến Nghị Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay.

Một Số Kiến Nghị Nhằm Phát Triển Các Nghiệp Vụ Ngoại Hối Phái Sinh Trên Vinaforex Trong Giai Đoạn Hiện Nay. -

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 14

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 14

Xem toàn bộ 129 trang tài liệu này.

Các lợi thế về hoạt động và tính hiệu quả.

Thứ nhất, chi phí giao dịch thấp hơn. Điều này làm cho việc chuyển hướng từ các giao dịch giao ngay sang phái sinh ngày càng dễ dàng và hấp dẫn hơn.

Thứ hai, tính thanh khoản cao hơn hẳn so với thị trường giao ngay. Trước hết đó là yêu cầu một mức vốn để tham gia thị trường là tương đối thấp. Thêm nữa, tỷ suất sinh lời và rủi ro có thể được điều chỉnh ở bất cứ mức độ nào như mong muốn.

Thứ ba, Các giao dịch bán khống được thực hiện dễ dàng hơn. Ngoài ra, các nhà đầu tư có thể tìm kiếm được những khoản lợi nhuận đáng kể từ chênh lệch giá, chênh lệch lãi suất. Tất cả các chủ thể tham gia thị trường đều có thể tìm thấy lợi nhuận.

Thị trường phái sinh giúp các tín hiệu thị trường khó bị bóp méo. Vì thế, các nhà đầu cơ với ý định thao túng thị trường cũng có những khó khăn nhất định. Chính vì thế, đặt bên cạnh thị trường giao ngay, sự hiệu quả của thị trường

phái sinh giúp nâng cao tính lành mạnh cho thị trường đó. Như vậy công cụ tài chính phái sinh là sản phẩm đóng vai trò quan trọng trước nhu cầu ngày càng cao của nền kinh tế hiện đại, thực tế là trên thế giới, việc sử dụng các nghiệp vụ phái sinh đã trở nên phổ biến.

3.1.2. Sự phát triển của thị trường các công cụ phái sinh tiền tệ trên thế giới

Kể từ những năm 80 của thế kỷ 20, các giao dịch tài chính phái sinh đã được sử dụng rộng rãi ở nhiều quốc gia. Đặc biệt là những nước có nền kinh tế phát triển, các hợp đồng ngoại hối phái sinh nói trên được sử dụng phổ biến không chỉ đối với ngân hàng thương mại mà còn đối với cả các doanh nghiệp. Họ sử dụng các công cụ này vừa để bảo hiểm rủi ro, vừa đảm bảo khả năng thanh khoản.

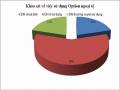

Biểu đồ 3.5: Mức độ sử dụng các CCPSNH của doanh nghiệp Mỹ

Mức độ sử dụng các công cụ phái sinh ngoại hối của

doanh nghiệp Mỹ

80.0%

70.0%

60.0%

50.0%

40.0%

30.0%

20.0%

10.0%

0.0%

72.3%

Rất thường xuyên

Tương đối thường xuyên

18.4%18.2% 18.8%

2.9%

10.6% 4.1%5.3%

Forwards Swaps Options Futures

Nguồn : Tạp chí nghiên cứu kinh tế-Viện kinh tế học, số 328-năm 2005

Mỹ là nước có thị trường tiền tệ và thị trường ngoại hối rất phát triển, các công cụ phòng ngừa rủi ro trên thị trường được ngân hàng, các nhà môi giới, các doanh nghiệp sử dụng rộng rãi. Ngay cả đến giao dịch tương lai, cho là mới mẻ đối với nhiều nước trên thế giới thì đã được các ngân hàng và doanh nghiệp Mỹ đưa vào sử dụng từ năm 1972. Gần đây, người ta đã khảo sát mức độ sử dụng các công cụ này của doanh nghiệp Mỹ trên 2 tiêu thức: rất thường xuyên và tương đối thường xuyên đối với từng công cụ như sau: giao dịch kỳ hạn là 72,3% và 2,9%, giao dịch hoán đổi là 18,4% và 18,2%, giao dịch quyền chọn là 18,8% và 10,6%, giao dịch tương lai là 4,1% và 5,3%.

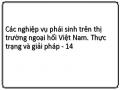

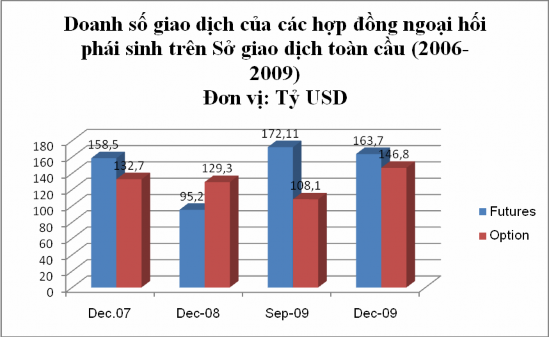

Tuy vậy, một thực tế không thể phủ nhận rằng, bên cạnh mục đích phòng ngừa rủi ro về tỷ giá, các giao dịch phái sinh tiền tệ ngày càng được sử dụng với mục đích đầu cơ nhằm tìm kiếm lợi nhuận, đặc biệt là việc sử dụng hợp đồng tương lai và quyền chọn. Theo một thống kê của Ngân hàng thanh toán quốc tế (BIS) vào tháng 3 năm 2009 cho thấy, doanh số của các giao dịch tương lai và quyền chọn đã có sự gia tăng đáng kể trong những năm gần đây. Chỉ giảm nhẹ trong năm 2008 do tác động của cuộc khủng hoảng 2008. Tuy nhiên, sau đó doanh số của hai hợp đồng này tăng mạnh vào cuối năm 2009. Nguyên nhân là do các NHTM cũng như các doanh nghiệp đã chú ý hơn đến việc phòng ngừa và hạn chế rủi ro.

Biểu đồ 3.6: Doanh số giao dịch của các hợp đồng ngoại hối phái sinh trên OTC và Sở giao dịch toàn cầu ( 2006 -2009)

Nguồn: Bản đánh giá hàng quý của Ngân hàng thanh toán quốc tế 3/2010

Nguồn: Bản đánh giá hàng quý của Ngân hàng thanh toán quốc tế 3/2010

Xét cả hai biểu đồ trên ta thấy, doanh số của các giao dịch phái sinh trên thị trường tiền tệ phi tập trung (OTC) cao hơn rất nhiều so với các giao dịch diễn ra trên sở giao dịch, chiếm khoảng 99% trong tổng doanh số giao dịch trên thị trường ngoại hối toàn cầu. Trong đó, hợp đồng kỳ hạn vẫn là giao dịch phái sinh được sử dụng rộng rãi và phổ biến nhất.

Theo một nghiên cứu khá toàn diện của Đại học “Wharton School of the University of Pennsylvania” tại Mỹ được thực hiện năm 2006, đối tượng điều tra là các công ty tài chính phái sinh của Mỹ, thì có khoảng 40% doanh nghiệp sử dụng các giao dịch tài chính phái sinh, trong đó 76% doanh nghiệp sử dụng các công cụ phái sinh tiền tệ. Mục đích chính của các công ty khi sử dụng các giao dịch này là quản lý luồng tiền và quản lý sự biến động trong thu nhập của chính họ. Với mục đích phòng ngừa rủi ro tỷ giá, 86% các doanh nghiệp cho rằng sử dụng hợp đồng kỳ hạn và tương lai là công cụ phòng ngừa hữu hiệu nhất. Trong khi đó, để phòng ngừa rủi ro tỷ giá cho giá trị thị trường của các doanh nghiệp thì quyền chọn được 67% doanh nghiệp lựa chọn. Lý do vì sao giao dịch kỳ hạn lại được ưa chuộng nhất vì công cụ này có chi phí thấp hơn với các giao dịch phái sinh khác, bên cạnh đó là tác dụng phòng ngừa rủi ro tỷ giá phù hợp.

Trên thị trường phái sinh toàn cầu, Anh là nước có thị trường phái sinh OTC phát triển mạnh nhất, chiếm tới hơn 40% doanh số các giao dịch phái sinh trên thế giới những năm gần đây. Tiếp theo đó là Mỹ- nền kinh tế phát triển bậc nhất thế giới cũng cho thấy một sự lớn mạnh vượt bậc của công cụ phái sinh tài chính với 607 tỷ USD vào năm 2007, tăng hơn 71% so với 355 tỷ USD của năm 2004 và hơn 4,5 lần so với năm 2001. Tại châu Á thì Nhật là quốc gia có thị trường phái sinh OTC phát triển nhất, chiếm 3,5% doanh số của các hợp đồng phái sinh toàn cầu (Phụ lục 5).

Như vậy, có thể thấy tại các nước có nền kinh tế phát triển trên thế giới hiện nay như Mỹ, Anh và Nhật thì các công cụ tài chính phái sinh nói chung và hợp đồng ngoại hối phái sinh không còn xa lạ đối với các nước trên thế giới Hơn thế nữa, các hợp đồng này đang ngày càng được ưa chuộng và được rất nhiều quốc gia thực hiện linh hoạt và có hiệu quả trong việc bảo hiểm rủi ro trên thị trường ngoại hối. Xét trong tình hình cụ thể của đất nước - Việt Nam đã gia nhập WTO, hòa chung vào hơi thở chung của nền kinh tế toàn cầu, do đó, việc phát triển các nghiệp vụ phái sinh tiền tệ trên Vinaforex là tất yếu.

3.1.3. Sự cần thiết thúc đẩy họat động của các nghiệp vụ ngoại hối phái sinh trên Vinaforex

Tháng 1/2007, Việt Nam chính thức gia nhập tổ chức thương mại thế giới WTO, hòa nhập với xu hướng chung của thế giới, nền kinh tế nước ta từ đó đã có nhiều bước biến chuyển tích cực hơn, tiềm năng phát triển là rất lớn.

Cơ chế, chính sách thông thoáng hơn khi Việt Nam gia nhập vào WTO

Mở cửa thị trường, hòa nhập vào thế giới, Việt Nam phải áp dụng các luật chơi chung quốc tế. Do đó, việc thay đổi cơ cấu chinh sách thông thoáng và phù hợp hơn với tình hình mới là cần thiết. Lộ trình tự do hóa tài chính đã đi qua rất nhiều bước và trên thực tế đã đạt được một số kết quả: các luồng vốn chảy ra và chảy vào Việt Nam mạnh mẽ với tần suất ngày càng lớn, chế độ tỉ giá cũng từng bước được điều chỉnh linh hoạt hơn. Bối cảnh trên đã tác động vào các thành viên tham gia trên thị trường tài chính nói chung và Vinaforex nói riêng phải thay đổi nhận thức, tư duy về thị trường phái sinh trong công tác phòng ngừa rủi ro.

Chính sách tỉ giá hối đoái linh hoạt

Những can thiệp của NHNN để điều chỉnh những biến động khôn lường trên thị trường bấy lâu nay sẽ dần mất đi. Doanh nghiệp sẽ phải tập quen dần với việc đối mặt trực diện với các rủi ro tỷ giá trong hoạt động kinh doanh quốc tế của mình. Vì vậy, việc đẩy mạnh sử dụng các hợp đồng ngoại hối phái sinh để tự bảo hiểm cho mình trước những biến động của thị trường đang trở thành một yêu cầu hết sức bức thiết đối với các doanh nghiệp xuất nhập khẩu Việt Nam.

Môi trường cạnh tranh ngày càng gay gắt

Tham gia vào WTO – nghĩa là các lĩnh vực dịch vụ được mở rộng và quy định cụ thể trong nền kinh tế. Trong đó, Việt Nam đã có những cam kết cụ thể về dịch vụ ngân hàng, cụ thể là cam kết trong hiệp định song phương Việt – Mỹ (BTA). Theo đó, chỉ riêng với các cam kết về dịch vụ ngân hàng với Hoa Kỳ, kể từ thời điểm gia nhập WTO, Việt Nam gần như hoàn toàn mở cửa khu vực dịch vụ ngân hàng, dỡ bỏ hầu hết các bảo hộ đối với ngân hàng trong nước. Các ngân hàng thương mại trong nước chắc chắn sẽ chịu áp lực cạnh tranh gay gắt từ phía các ngân hàng nước ngoài, nhất là đối với các dịch vụ, sản phẩm ngân hàng hiện đại như các sản phẩm tài chính phái sinh, e- banking, mobile banking,… Vì thế, trong bối cảnh các doanh nghiệp xuất nhập khẩu trong nước đang ngày càng có nhu cầu tự bảo hiểm các khoản thu chi xuất nhập khẩu của mình bằng các hợp đồng phái sinh ngoại hối như hiện nay, nếu các ngân hàng thương mại trong nước không nhanh chóng có các biện pháp đẩy mạnh việc kinh doanh các sản phẩm này để đáp ứng các nhu cầu đó thì sớm muộn cũng sẽ trở thành kẻ thua cuộc trong cuộc cạnh tranh với các ngân hàng thương mại nước ngoài.

Sự gia tăng mạnh mẽ luồng vốn đầu tư nước ngoài vào Việt Nam cả hiện tại và tương lai