có trạng thái ngoại tệ âm, sẽ được NHNN bán ngoại tệ để đảm bảo tính thanh khoản. Sau những điều chỉnh này, cung cầu ngoại tệ trên thị trường đã có những chuyển biến tích cực hơn, tỷ giá niêm yết mua, bán USD/VND của các NHTM gần sát với tỷ giá hối đoái trên thị trường.

Năm 2009 cũng chứng kiến sự tăng giá của vàng, với 18-19 triệu đồng/lượng những tháng đầu năm, nhưng đến cuối năm đã ở mức 27-29 triệu đồng/lượng. Loại trừ yếu tố tăng giá của thị trường thế giới, thì giá vàng trong nước cũng diễn biến quá phức tạp, chịu nhiều tác động bởi yếu tố kỳ vọng vào sự mất giá của tiền đồng, của những tin đồn và tâm lý đám đông. Vì thế, ngay sau quyết định cho phép một số DN được nhập khẩu vàng của NHNN đầu tháng 11/2009, giá vàng trong nước đã đột ngột giảm hơn 2 triệu đồng/lượng chỉ trong một vài giờ. Việc mở sàn vàng và cho phép một số nhà đầu tư kinh doanh vàng trên tài khoản trong nước cũng như nước ngòai nhưng lại thiếu một cơ chế giám sát, nên một lượng ngoại tệ không nhỏ được các nhà đầu tư gom để thanh toán cho nước ngoài. Đây là một trong những nguyên nhân cơ bản thao túng giá ngoại tệ, gây khó khăn cho NHNN trong việc quản lý ngoại hối và can thiệp thị trường khi cần thiết. Trước thực trạng bất cập về quản lý Nhà nước đối với lĩnh vực này, ngày 30/12/2009 Thủ tướng Chính phủ đã ký văn bản số 369/TB-VPCP yêu cầu không được tổ chức và thực hiện việc kinh doanh vàng trên tài khoản trong nước dưới mọi hình thức để hoàn thiện khuôn khổ pháp lý quản lý chặt chẽ kinh doanh vàng trên tài khoản.

Năm 2010, giá USD đã tăng khá mạnh trong năm 2009, sang đến tháng 1/2010 lại giảm nhẹ và tiếp tục dao động quanh mức 18.479đồng/USD cho đến giữa tháng 2/2010. Nguyên nhân là do: Nguồn cung USD có thể tăng từ nguồn vốn đầu tư trực tiếp; từ vốn hỗ trợ phát triển chính thức; từ vốn đầu tư gián tiếp; từ nguồn kiều hối từ Việt kiều và từ lao động làm việc ở nước ngoài gia tăng; nguồn thu từ khách quốc tế đến Việt Nam gia tăng trở lại; kim ngạch xuất khẩu chuyển từ tăng trưởng âm (-) sang tăng trưởng dương (+)… Bên cạnh đó, các tập đoàn, tổng công ty lớn của Nhà nước bán ngoại tệ cho ngân hàng, sức ép tâm lý găm giữ USD do lo sợ rủi ro tỉ giá giảm, chênh lệch giữa giá thị trường tự do với giá niêm yết trên thị trường chính thức đã giảm đáng kể. Tỉ giá USD/VND tiếp tục đà tăng trong 4 tháng đầu năm, đặc biệt sau khi NHNN thực hiện nới rộng biên độ tỉ giá lên ±5% khiến cho tỉ giá ngoại tệ liên NH đã có đợt tăng đột biến. Khi tỷ giá hối đoái biến động theo chiều hướng không thuận, NHNN đã thực hiện nhiều giải pháp như: nới rộng

biên độ +/-5% (tháng 3/2009); hạ biên độ xuống +/- 3% (tháng 2/2010), đồng thời với việc điều chỉnh tăng tỷ giá liên ngân hàng 3,36%; Tháng 4/2010 NHNN yêu cầu các Tổng công ty, Tập đoàn có thu ngoại tệ phải bán cho ngân hàng và kiểm kiểm soát chặt chẽ các giao dịch mua bán ngoại tệ tại các địa điểm mua bán ngoại tệ. Vào ngày 18/8/2010, NHNN đã điều chỉnh tăng tỷ giá liên ngân hàng lên hơn 2% (từ 18.544VND/USD lên 18.932 VND/USD) và giữa nguyên biên độ. Với những giải pháp này, thị trường ngoại tệ, thị trường vàng đã từng bước bình ổn, tỷ giá chính thức so với tỷ giá trên thị trường tự do được thu hẹp, từng bước lành mạnh hóa các giao dịch vốn. Đến cuối năm 2010, thị trường ngoại hối Việt Nam rơi vào tình trạng căng thẳng khi cầu ngoại tệ quá lớn, trong khi nguồn cung lại khan hiếm. Điều này khiến cho giá USD/VND tăng mạnh, làm ảnh hưởng đến nền kinh tế vĩ mô.

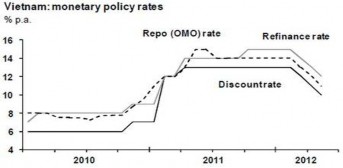

Năm 2011, với chính sách thắt chặt tiền tệ của NHNN, điểm nổi bật nhất của thị trường ngoại tệ là duy trì được sự ổn định. Tỉ giá giao dịch dần hạ xuống. Bắt đầu từ sự “giảm nhiệt” của tỉ giá trên thị trường tự do, chênh lệch tỉ giá giữa thị trường này so với thị trường chính thức giảm dần xuống, thậm chí có thời điểm còn thấp hơn cả thị trường chính thức – một hiện tượng hiếm thấy trong nhiều năm qua. Trên thị trường chính thức, tỉ giá giao dịch của các NHTM thường ở mức thấp hơn biên độ tối đa theo quy định (1% so với tỉ giá bình quân trên thị trường liên ngân hàng do NHNN công bố); xen kẽ những ngày tăng, tỉ giá đã có nhiều ngày đứng và nhiều ngày giảm, đây là điều hiếm thấy trước đây. Các chính sách NHNN đưa ra đã từng bước phát huy được hiệu quả, góp phần ổn định tỷ giá bình quân liên ngân hàng thời gian dài ở mức 20.803 đến 22.828 đ/USD; ở thị trường chính thức tỷ giá giao động phổ biến từ 21.005 đến 21.036 đ/USD.

Khi thị trường tự do bị thu hẹp, chênh lệch tỉ giá giữa thị trường tự do và thị trường chính thức giảm thiểu, tỉ giá cơ bản ổn định và có xu hướng giảm, đã tạo thời cơ để NHNN mua vào ngoại tệ. Theo số liệu của NHNN, tính đến hết tháng 7/2011, NHNN đã mua được 5 tỉ USD dự trữ ngoại hối, một động thái mà từ giữa năm 2008 đến trước tháng 5/2011 chưa thực hiện được. Các doanh nghiệp và người dân đã bắt đầu bán ngoại tệ cho ngân hàng; bước đầu chuyển dần quan hệ huy động và cho vay bằng ngoại tệ sang quan hệ mua – bán ngoại tệ giữa ngân hàng với khách hàng; việc niêm yết giá thanh toán, mua – bán trực tiếp bằng ngoại tệ đã được thu hẹp.

Năm 2012, về diễn biến tỷ giá USD/VND trên thị trường cho thấy trong những tháng đầu năm tỷ giá duy trì ở mức giá ổn định. Thị trường chính thức giao dịch phổ biến 20840-20890, thị trường tự do giao dịch phổ biến quanh mức 20830- 20880. Tỷ giá duy trì ổn định và ở mức thấp là điều kiện tốt để NHNN tiếp tục mua vào lượng ngoại tệ lớn của các NHTM, góp phần cải thiện tăng dự trữ ngoại tệ, Theo báo cáo của Chính phủ, dự trữ ngoại tệ của Việt Nam vẫn thấp hơn so với yêu cầu cần đạt được là 10 tuần nhập khẩu, theo khuyến nghị của WB. Để thị trường ổn định hơn và ảnh hưởng không nhiều tới hoạt động kinh doanh ngoại tệ của các tổ chức tín dụng, NHNN có Thông tư 07/2012/TT-NHNN ban hành ngày 20/3/2012 quy định về trạng thái ngoại tệ (TTNT) của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài không được vượt quá +/-20% (so với mức trước là 30%). Về cho vay ngoại tệ: Ngày 8/3/2012 NHNN đã ban hành thông tư 03/2012/TT-NHNN, có hiệu lực thi hành kể từ ngày 2/5/2012 về việc hạn chế đối tượng vay ngoại tệ. Thông tư này sẽ làm cho nhu cầu vay vốn ngoại tệ của doanh nghiệp giảm xuống, dẫn tới thu hẹp thị trường tín dụng – tiền gửi ngoại tệ. Các nhu cầu ngoại tệ để thanh toán mà không có nguồn thu từ sản xuất, kinh doanh sẽ chuyển sang hình thức mua bán.

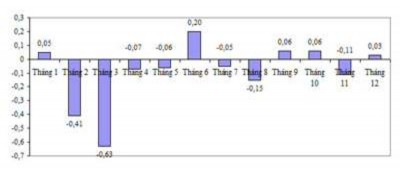

Những tháng cuối năm 2012, tỷ giá USD/VND tăng nhẹ nhưng bị chặn trên bởi ngưỡng tâm lý 21.000 và tỷ giá vẫn được hỗ trợ mạnh quanh mức mua vào của NHNN 20.850 đ/USD. Tỷ giá USD/VND tiếp tục chiều hướng ổn định do: (1) Nhập siêu vừa qua được kiềm chế khá tốt; (2) Dự trữ ngoại hối khá dồi dào tăng (30-40%) so với cuối năm 2011 ước tính khoảng trên 18 tỷ USD; (3) Đầu tư FDI tăng đáng kể so với trước. Trong những tháng cuối năm 2012, tỷ giá tiếp tục tăng từ 2% đến 3% khi NHNN hạ trần lãi suất về 9%/năm. Ngày 11/6/2012, NHNN đã ban hành TT 19 và TT20 hạ lãi suất trần tiền gửi VNĐ dưới 12 tháng từ 11%/n xuống 9%/năm và đến ngày cuối năm 2012 tiếp tục điều chỉnh xuống 8%/năm. Điều này có thể sẽ gây sức ép tăng tỷ giá thời điểm đầu cuối năm 2012 và đầu năm 2013 – thường là thời điểm thanh toán hàng nhập khẩu.

Biểu đổ 2.5- Tỷ giá USD/VND ổn định, lãi suất sẽ giảm thêm

Nguồn: JP.Morgan.

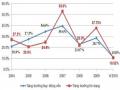

Năm 2012, tỷ giá USD giảm 0,96%, sau 4 năm tăng liên tục (năm 2008 tăng 6,31%, năm 2009 tăng 10,7%, năm 2010 tăng 9,68%, năm 2011 tăng 2,24%). Năm 2012, diễn biến tỷ giá USD đạt được kết quả tích cực trên nhiều mặt. Trong năm 2013, tỷ giá USD cần được điều hành linh hoạt theo tín hiệu thị trường để thực hiện mục tiêu lạm phát thấp hơn, tăng trưởng cao hơn, tiếp tục ổn định kinh tế vĩ mô. Sự giảm xuống của tỷ giá USD trong năm 2012 lại diễn ra trong điều kiện đáng chú ý.

Thứ nhất, các ngân hàng thương mại và Ngân hàng Nhà nước đã mua một lượng ngoại tệ khá lớn lên đến hàng chục tỷ USD để tăng dự trữ ngoại hối - ở mức 30 tỷ USD, cao nhất từ trước tới nay - nhưng không làm tỷ giá USD trên thị trường tăng lên theo.

Thứ hai, năm 2012, giá vàng trong nước liên tục cao hơn giá vàng thế giới hàng triệu đồng/lượng nhưng không xuất hiện tình trạng nhập lậu vàng. Do đó, tỷ giá USD trên thị trường tự do thường xuyên ngang bằng, thậm chí có thời điểm còn thấp hơn cả tỷ giá USD trên thị trường chính thức. Trong khi, theo Tổng cục Hải quan, trong năm 2012, xuất khẩu đá quý, kim loại quý và sản phẩm đạt 501,5 triệu USD, giảm 80,9% so với cùng kỳ; nhập khẩu 302,3 triệu USD, giảm 86,3%; xuất siêu 199,2 triệu USD. Lượng ngoại tệ từ các nguồn vào Việt Nam năm 2012 đạt kết quả tích cực. Vốn đầu tư trực tiếp nước ngoài (FDI) năm 2012 tuy sụt giảm về lượng vốn đăng ký, nhưng lượng vốn thực hiện khoảng 12,2 tỷ USD, đạt đỉnh cao nhất so với mức thực hiện trong các năm trước. Lượng vốn hỗ trợ phát triển chính thức (ODA) đạt cao nhất từ trước đến nay.Những năm trước, nhập siêu ở mức khá cao (năm 2007 là 14,2 tỷ USD, năm 2008 là 18 tỷ USD, năm 2009 là 12,9 tỷ USD,

năm 2010 là 12,6 tỷ USD, năm 2011 là 9,8 tỷ USD), thì năm 2012 đã xuất siêu 780 triệu USD (theo số liệu mới nhất của Tổng cục Hải quan). Lượng kiều hối gửi về

nước năm 2012 đạt trên 10 tỷ USD, cao hơn nhiều mức kỷ lục 9 tỷ USD đã đạt vào năm trước. Chi tiêu của khách quốc tế đến Việt Nam năm nay đạt 6,6 tỷ USD, tăng trên 1 tỷ USD so với mức kỷ lục của năm 2011...Một nguyên nhân quan trọng khác là do lạm phát năm nay được kiềm chế ở mức thấp chưa bằng một nửa so với năm trước và thấp hơn mục tiêu đề ra, nên tình trạng găm giữ ngoại tệ trong dân và trong các doanh nghiệp ít hơn, tình trạng Đô la hóa cũng được kiềm chế, giảm áp lực đối với tỷ giá. Lãi suất tiết kiệm bằng VND tuy đã được giảm xuống nhanh và thấp chỉ bằng hai phần ba mức trước đây, nhưng vẫn cao hơn nhiều lần so với lãi suất gửi tiết kiệm bằng ngoại tệ nên người dân tích cực bán ngoại tệ, chuyển sang gửi tiết kiệm bằng VND.Sự giảm xuống của tỷ giá USD cũng còn do yếu tố đầu tư, sản xuất và tiêu dùng năm 2012 bị “co lại”. Có một yếu tố mà ít người đề cập đến, đó là “cánh kéo tỷ giá” giữa tỷ giá hối đoái và tỷ tỷ giá sức mua tương đương còn lớn (khoảng 3 lần, tức là một USD tại Việt Nam có sức mua tương đương với khoảng 3 USD tại Mỹ). Khi cánh kéo tỷ giá còn chênh lệch lớn thì tốc độ tăng tỷ giá VND/USD sẽ chậm lại, thậm chí còn giảm.

Biểu đồ 2.6-Diễn biến giá USD qua các tháng trong năm 2012

Nguồn: Tổng cục Thống kê

Năm 2013 theo mục tiêu kế hoạch, nhập siêu sẽ trở lại ở mức 8% tổng kim ngạch xuất khẩu (tương đương với 10 tỷ USD), làm cho cán cân thương mại, cán cân vãng lai, cán cân tổng thể sẽ khó đạt được mức thặng dư cao như năm 2012. Để hạn chế nhập siêu, bên cạnh các giải pháp khác, một trong những giải pháp thường được sử dụng là tăng tỷ giá để khuyến khích xuất khẩu, hạn chế nhập khẩu. Nhưng không vì thế mà tăng mạnh tỷ giá, bởi như vậy sẽ làm tăng nợ và tăng trả nợ tính bằng VND; tỷ giá nhập khẩu tính bằng USD sẽ tăng kép, làm “nhập khẩu lạm phát” và “khuếch đại” lạm phát ở trong nước, làm tăng sức ép đối với tâm lý kỳ vọng lạm

phát...Để tăng trưởng kinh tế cao hơn, cần phải có nhiều vốn đầu tư. Việc khai thác nguồn lực bằng ngoại tệ của dân cư và doanh nghiệp sẽ góp phần tạo vốn đầu tư trực tiếp cho sản xuất kinh doanh, hạn chế việc dồn tiền để găm giữ ngoại tệ; đồng thời cũng góp phần giảm dần tình trạng Đô la hoá...Theo Nghị quyết 01/NQ-CP về những giải pháp chủ yếu chỉ đạo điều hành thực hiện Kế hoạch phát triển kinh tế xã hội và Dự toán ngân sách năm 2013, Chính phủ đã chỉ đạo : “Điều hành tỷ giá theo tín hiệu thị trường, bảo đảm giá trị đồng tiền Việt Nam”.Sự điều chỉnh linh hoạt này có thể được hiểu như sau: khi cung ngoại tệ trên thị trường tăng và cao hơn cầu, tỷ giá ngoại tệ giảm (ở mức thấp hơn biên độ giao dịch), thì Ngân hàng Nhà nước cần đẩy mạnh việc mua vào ngoại tệ để tăng dự trữ ngoại hối. Khi cầu ngoại tệ trên thị trường cao hơn cung, gây áp lực làm cho tỷ giá tăng (ở mức cao hơn biên độ giao dịch), thì Ngân hàng Nhà nước cần bán ra ngoại tệ để can thiệp thị trường…Phương thức điều hành tỷ giá tránh “giật cục”, mà thông qua việc tăng, giảm với mức nhỏ tỷ giá giao dịch trên thị trường liên ngân hàng.

Bảng 2.5 - Giao dịch trên thị trường liên ngân hàng

Đơn vị: Ngàn tỷ đồng

Năm 2009 | Năm 2010 | Năm 2011 | Tháng 9/2012 | |||||

Doanh số | Số dư | Doanh số | Số dư | Doanh số | Số dư | Doanh số | Số dư | |

TCTD cho vay lẫn nhau bằng VNĐ | 330 | 29,8 | 471,7 | 37,3 | 673,8 | 46,6 | 290.393 | 97.995 |

TCTD cho vay lẫn nhau bằng ngoại tệ | 186,5 | 24,7 | 266,5 | 30,8 | 380,7 | 38,5 | 180.918 | 86.831 |

Tiền gửi giữa các TCTD bằng VNĐ | 42.333 | 307 | 60.476 | 383,8 | 86.294 | 479,7 | 254 | 234.718 |

Tiền gửi giữa các TCTD bằng ngoại tệ | 1.653,7 | 83,2 | 2.362,4 | 104 | 3.374,8 | 130 | 0 | 499.473 |

Tổng số | 44.503,2 | 444,7 | 63.576,6 | 555,9 | 90.723,3 | 694,8 | 471.565 | 919.017 |

Có thể bạn quan tâm!

-

Khái Quát Chung Về Sự Phát Triển Của Thị Trường Tiền Tệ Ở Việt Nam

Khái Quát Chung Về Sự Phát Triển Của Thị Trường Tiền Tệ Ở Việt Nam -

Hiện Trạng Thị Trường Tiền Tệ Liên Ngân Hàng Việt Nam

Hiện Trạng Thị Trường Tiền Tệ Liên Ngân Hàng Việt Nam -

Diễn Biến Huy Động Vốn, Đầu Tư Gửi Tiền, Cho Vay Trên Tt Liên Ngân Hàng Đến Tháng 9 Năm 2012

Diễn Biến Huy Động Vốn, Đầu Tư Gửi Tiền, Cho Vay Trên Tt Liên Ngân Hàng Đến Tháng 9 Năm 2012 -

Kết Quả Đấu Thầu Tín Phiếu Kho Bạc Năm 2011 Và 09 Tháng Đầu Năm 2012

Kết Quả Đấu Thầu Tín Phiếu Kho Bạc Năm 2011 Và 09 Tháng Đầu Năm 2012 -

Quy Mô Và Thị Phần Vốn Huy Động Của Nhtm Nhà Nước

Quy Mô Và Thị Phần Vốn Huy Động Của Nhtm Nhà Nước -

Đầu Tư Của Các Ngân Hàng Nước Ngoài Ở Các Nhtm Việt Nam

Đầu Tư Của Các Ngân Hàng Nước Ngoài Ở Các Nhtm Việt Nam

Xem toàn bộ 249 trang tài liệu này.

Nguồn: Báo cáo quan hệ cho vay, gửi tiền giữa các TCTD của NHNN.

2.1.3.2. Hiện trạng thị trường tiền tệ mở rộng

(1)- Hiện trạng thị trường giấy tờ có giá ngắn hạn

Thị trường giấy tờ có giá ngắn hạn ở nước ta hiện nay chủ yếu vẫn là thị trường đấu thầu tín phiếu, trái phiếu kho bạc. Tháng 3/1995, theo Quyết định số 88/QĐ-NH9 ngày 28/3/1995 của Thống đốc NHNN thị trường tín phiếu, trái phiếu chính thức được thành lập. Thị trường đấu thầu tín phiếu, trái phiếu kho bạc là một kênh huy động vốn rất quan trọng để đáp ứng kịp thời vốn cho Ngân sách Nhà nước

nói riêng và cho nền kinh tế nói chung, theo đó tạo tiền đề cho phát triển thị trường thứ cấp và thực hiện các nghiệp vụ của NHNNTW. Cụ thể là thị trường mua bán lại tín phiếu, nghiệp vụ thị trường mở, chiết khấu giấy tờ có giá ngắn hạn và cho vay có đảm bảo bằng cầm cố giấy tờ có giá ngắn hạn.

-Thị trường mua/bán GTCG giữa NHNN với các TCTD qua NVTTM

Trước hết, việc phát hành tín phiếu, trái phiếu kho bạc theo phương thức đấu thầu qua NHNN trong những năm qua đã mở ra một kênh phát hành mới, huy động được hàng ngàn tỷ đồng với lãi suất và chi phí huy động thấp, đáp ứng kịp thời cho nhu cầu chi tiêu của Ngân sách Nhà nước và cho các dự án phát triển ở Trung ương và địa phương.Mặt khác, việc phát hành tín phiếu kho bạc theo phương thức đấu thầu qua NHNN đã trở thành nguồn cung cấp hàng hoá chủ yếu cho hoạt động của nghiệp vụ thị trường mở – một công cụ quan trọng để NHNN thực thi chính sách tiền tệ trong điều kiện kinh tế thị trường.Hơn nữa, bằng việc đầu tư vào tín phiếu kho bạc phát hành qua NHNN, các thành viên nắm giữ các tín phiếu kho bạc có thể tham gia nghiệp vụ thị trường mở, cầm cố (nghiệp vụ cho vay có bảo đảm bằng cầm cố giấy tờ có giá ngắn hạn) hoặc chiết khấu tại NHNN. Các NHTM tham gia đấu thầu tín phiếu kho bạc không những có thêm công cụ để thực hiện các nghiệp vụ tín dụng với NHNN mà còn có thêm kênh đầu tư nguồn vốn nhàn rỗi tạm thời một cách an toàn, có tính thanh khoản cao và là công cụ đảm bảo có độ tin cậy vững chắc.

- Thị trường tín phiếu kho bạc

Tổng giá trị tín phiếu trúng thầu trong 15 năm từ 1995 - 2011 đạt 235 ngàn tỷ đồng và 14,5 triệu USD với 758 phiên và gần đây có xu hướng tăng, nhưng thành viên trúng thầu chủ yếu là các NHTM Nhà nước.

Bảng 2.6-Tình hình giao dịch TPCP và TPKB tại

Sở giao dịch Chứng khoán và Sở giao dịch NHNN

Đơn vị: Tỷ đồng

Trái phiếu Chính phủ | Tín phiếu Kho bạc | ||||

Đấu thầu | Outright | Repos | Đấu thầu | OMO | |

Năm 2009 | 2.385 | 21.104 | 1.265 | 10.714 | 165.960 |

Năm 2010 | 27.959 | 123.458 | 4.203 | 8.350 | 92.393 |

Năm 2011 | 37.878 | 112.197 | 461 | 2.150 | 57.722 |

Tổng cộng | 66.212 | 256.759 | 5.929 | 21.214 | 316.075 |

Nguồn: website Sở Giao dịch Chứng khoán HN; Sở giao dịch NHNN VN.

Qua số liệu trên Bảng cho biết, với khối lượng phát hành là 66.212 tỷ đồng nhưng khối lượng giao dịch giữa các nhà đầu tư qua hai phương thức Outright và Repos lên tới 262.688 tỷ đồng, gấp gần 4 lần giá trị phát hành tại thị trường sơ cấp.Trong khi đó khối lượng giao dịch OMO với NHNN của các TCTD là 316.075 tỷ đồng, gấp gần 15 lần so với khối lượng phát hành ban đầu. Tuy nhiên đối với các phiên chào mua kỳ hạn của OMO chủ yếu từ 7 ngày và 14 ngày. Nếu tính từ năm 2009 đến 30/6/2011 thì có trung bình khoảng 2.431 tỷ đồng tín phiếu được giao dịch/tuần. Như vậy, tín phiếu sử dụng trên thị trường OMO thời gian qua chỉ chiếm 5,9%/tổng khối lượng GTCG (316.075 tỷ/5.359.193 tỷ). Đây là con số khiêm tốn so với tiện ích của loại hàng hoá này nếu xét trên phương diện lý thuyết.

+ Tín phiếu kho bạc là trái phiếu Chính phủ ngắn hạn (thời hạn dưới một năm) do Kho bạc Nhà nước phát hành thông qua đấu thầu tại NHNN. Từ năm 2010 đến nay khối lượng trúng thầu tín phiếu giảm dần, thậm chí có phiên không có thành viên nào tham gia.Mặc dù Kho bạc NN và NHNN đã chào lãi suất ở mức cao nhưng lượng thu về qua kênh này rất khiêm tốn. Riêng năm 2011, NHNN và Kho bạc NN đã tổ chức 21 phiên, kỳ hạn 364 ngày nhưng số tiền huy động chỉ đạt 2.150 tỷ đồng. Đây là một kết quả rất thấp so với các năm trước đây: Năm 2010 huy động được 8.350 tỷ đồng; Năm 2009 huy động 10.714 tỷ đồng và Năm 2008 huy động được 20.730 tỷ đồng.