khác tỷ giá giao ngay. Tuy nhiên hợp đồng tương lai lại là những quy định đã được tiêu chuẩn hoá của từng thị trường về loại ngoại tệ và đơn vị ngoại tệ kinh doanh, ngày giá trị, ngày giao dịch, ngày giao dịch cuối cùng…

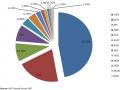

Bảng 1.1: Tiêu chuẩn hóa hợp đồng tiền tệ tương lai ở thị trường Chicago

AUD | GBP | CAD | EUR | JPY | CHF | |

Trị giá HĐ | 100.000 | 62.500 | 100.000 | 125.000 | 12.500.000 | 125.000 |

Kí quỹ Ban đầu | 1.148$ | 1.485$ | 608$ | 1.755$ | 4.598$ | 2.565$ |

Hạn mức duy trì TK | 850$ | 1.100$ | 450$ | 1.300$ | 3.400$ | 1.900$ |

Tháng giao dịch: Tháng 1, 3, 4, 6, 7, 9, 10, 12 Giờ giao dịch: 7:20 sáng đến 2:00 chiều | ||||||

Có thể bạn quan tâm!

-

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 1

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 1 -

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 2

Các nghiệp vụ phái sinh trên thị trường ngoại hối Việt Nam. Thực trạng và giải pháp - 2 -

Sự Ra Đời Của Các Công Cụ Ngoại Hối Phái Sinh

Sự Ra Đời Của Các Công Cụ Ngoại Hối Phái Sinh -

Bối Cảnh Thị Trường Ngoại Hối Việt Nam Trong Những Năm Gần Đây

Bối Cảnh Thị Trường Ngoại Hối Việt Nam Trong Những Năm Gần Đây -

Hoạt Động Của Thị Trường Liên Ngân Hàng (Interbank)

Hoạt Động Của Thị Trường Liên Ngân Hàng (Interbank) -

Tình Hình Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trên Vinaforex Trong Những Năm Qua.

Tình Hình Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trên Vinaforex Trong Những Năm Qua.

Xem toàn bộ 129 trang tài liệu này.

Nguồn: Sở giao dịch ngoại hối Chicago – Chicago Mercantile Exchange (CME)

Các công ty, các cá nhân và cả các ngân hàng tạo thị trường gửi các lệnh đặt mua hay đặt bán một số lượng cố định ngoại hối cho các nhà môi giới hay thành viên của sở giao dịch. Trên sở giao dịch, các lệnh đặt mua hay còn gọi là trạng thái trường (long positions) được đối chiếu với các lệnh bán, hay còn gọi là trạng thái đoản (short positions). Sau khi được khớp với nhau, việc mua bán ngoại tệ được thực hiện qua trung tâm thanh toán bù trừ (Clearing House).

- Kí quỹ ( margin) và “ ghi điểm thị trường” (mark to market): Người tham gia giao dịch phải đặt trước một khoản tiền với trung tâm thanh toán bù trừ thông qua Ngân hàng, khoản đặt cọc này gọi là tiền ký quỹ ban

đầu (Initial Margin), có thể bằng tiền mặt hoặc trái phiếu kho bạc hay chứng từ có giá khác, được quy định từng hạng mức với từng loại và đơn vị tiền tệ kinh doanh . Nếu một trong hai bên không thực hiện hợp đồng thì khoản tiền này được dùng để bù đắp thiệt hại cho bên kia.

Cụ thể hơn, khoản kí quỹ ban đầu thường bằng 4% giá trị hợp đồng. Khoản ký quỹ này được duy trì trên tài khoản mở tại sở giao dịch để đảm bảo khả năng thanh toán cho các bên cuối mỗi ngày. Khi khoản tiền ký quỹ giảm xuống dưới mức quy định (thông thường là 75% mức ký quỹ ban đầu) thì những người nắm giữ hợp đồng tương lai phải nộp bổ sung, nếu không thì sở giao dịch sẽ tự động thanh lý hợp đồng. Mức quy định này được gọi là “hạn mức duy trì tài khoản” (maintenance margin). Thông thường việc bù đắp hợp đồng được thực hiện rất nhanh, đơn giản là bán hay mua một hợp đồng có cùng số lượng trong tháng đó. Như vậy hợp đồng tương lai đã góp phần hạn chế bớt rủi ro mất khả năng thanh toán của các bên.

Ví dụ, mức ký quỹ tối thiểu đối với GBP mà CME yêu cầu là 1.485$ (theo bảng 1.1) trên mỗi hợp đồng và hạn mức duy trì tài khoản là : 75% x $1485

= $1.114. Điều này có nghĩa là, nếu giá trị thị trường của hợp đồng tính theo tỷ giá thanh toán giảm hơn 1.114$, thì toàn bộ số tiền thiếu hụt trên tài khoản ký quỹ phải được bổ sung cho đủ tối thiểu là 1.485$ (kí quỹ bổ sung - margin calls). Nếu trong trường hợp giá trị hợp đồng giảm, nhưng số dư trên tài khoản ký quỹ vẫn lớn hơn hoặc bằng 1.114$ thì người nắm giữ hợp đồng chưa phải bổ sung cho tài khoản ký quỹ. Trường hợp giá trị thị trường của hợp đồng tăng, thì phần tăng thêm sẽ được ghi có vào tài khoản ký quỹ mà người nắm giữ hợp đồng tương lai có thể rút ra.

Đây cũng là điểm khác biệt rõ nét giữa hợp đồng tương lai và hợp đồng kỳ hạn, bởi vì đối với hợp đồng kỳ hạn thì mọi khoản lỗ hay lãi chỉ được thực

hiện một lần tại thời điểm hợp đồng đáo hạn, trong khi đó khoản ký quỹ của người nắm giữ hợp đồng tương lai lại được điều chỉnh hàng ngày theo quy tắc “ ghi điểm thị trường” (mark to market).

- Ứng dụng của hợp đồng tiền tệ tương lai trên thị trường ngoại hối:

Các hợp đồng tương lai bắt đầu được giao dịch đầu tiên tại thị trường ngoại hối và hàng hoá Chicago CME (Chicago Mercantile Exchange) vào năm 1972 và chỉ vài năm sau đã trở nên phổ biến trên các thị trường thế giới. Các hợp đồng tương lai có thể được sử dụng vào các mục đích phòng ngừa rủi ro tỷ giá khi các nhà bảo hiểm muốn biết trước và muốn có được giá cả hàng hóa giao dịch trong tương lai ngay từ ngày hôm nay. Bên cạnh đó, hợp đồng tương lai cũng được các nhà đầu cơ ưa chuộng với hy vọng sẽ kiếm được lợi nhuận khi những dự tính của họ về biến động tỷ giá trong tương lai là chính xác.

Qua những phân tích trên cho thấy, so sánh với hợp đồng kì hạn, hợp đồng tương lai tỏ ra không linh hoạt về một số quy định như: số lượng hợp đồng, thời hạn hợp đồng, tỉ lệ kí quỹ và duy trì hạn mức tài khoản tối thiểu, không xảy ra quá trình “ ghi điểm thị trường”. Do đó, các nhà XNK, người đi vay, cho vay ưa chuộng sử dụng hợp đồng kỳ hạn do mục đích bảo hiểm rủi ro ngoại hối hơn là hợp đồng tương lai. Trong khi đó, các hợp đồng tương lai lại được các nhà đầu cơ ưa thích hơn bởi một số những đặc điểm như: Các khoản lãi phát sinh được nhận bằng tiền mặt và ngay trong ngày, chi phí giao dịch thấp.

c. Ưu và nhược điểm:

- Ưu điểm:

Ngược với hợp đồng hạn kỳ hạn được thiết kế tuỳ theo nhu cầu của người sử dụng, các hợp đồng tương lai có một số lượng ngày đáo hạn hạn chế hơn và

được giao dịch theo các khối lượng hợp đồng cố định. Tuy nhiên, hợp đồng tương lai lại có thể thực hiện chuyển nhượng tại bất kỳ thời điểm nào trong thời hạn hiệu lực của hợp đồng (trong khi đó, hợp đồng kì hạn không thể chuyển nhượng được và chỉ có thể thanh toán tại thời điểm hợp đồng đến hạn). Điều này tạo cho hợp đồng tương lai tính thanh khoản cao hơn nhiều so với hợp đồng kỳ hạn.

- Nhược điểm:

Nếu so sánh giữa hợp đồng kỳ hạn và hợp đồng tương lai từ góc độ phòng ngừa rủi ro tỷ giá thì các hợp đồng tương lai vẫn chứa đựng rủi ro tiềm tàng về tỷ giá, trong khi các hợp đồng kỳ hạn lại loại bỏ được rủi ro này. Bởi vì, thông thường, khoản lãi phát sinh từ tài khoản kí quỹ khi tỉ giá biến động có lợi sẽ được dùng để bù đắp cho những thiệt hại khi tỉ giá biến động gây khó khắn cho nhà đầu tư. Tuy nhiên, khoản lãi này không phải lúc nào cũng đủ để bù đắp cho chênh lệch tỉ giá giao ngay trên thị trường.

Hơn nữa, khi sử dụng các hợp đồng tương lai làm công cụ phòng ngừa rủi ro tỷ giá, số lượng tiêu chuẩn của mỗi hợp đồng là cố định nên trong nhiều trường hợp không phù hợp với nhu cầu của doanh nghiệp, tạo nên một bộ phận số lẻ không được bảo hiểm rủi ro tỷ giá. Do đó, các hợp đồng tương lai được ưa chuộng ứng dụng cho mục đích đầu cơ hơn là phòng ngừa rủi ro tỷ giá so với hợp đồng kỳ hạn.

1.2.2.3. Hợp đồng hoán đổi ngoại hối (Currency Swap Contracts)

Như ta đã trình bày ở trên, hợp đồng kỳ hạn được ứng dụng phổ biến trong họat động kinh doanh XNK, đầu tư và đi vay quốc tế, nhưng chúng ta có thể dễ dàng nhận thấy rằng hợp đồng kỳ hạn chỉ đáp ứng được nhu cầu giao dịch của doanh nghiệp khi nào doanh nghiệp chỉ có nhu cầu mua hoặc

bán ngoại tệ trong tương lai còn ở hiện tại thì doanh nghiệp không có nhu cầu. Thực tế cho thấy đôi khi doanh nghiệp vừa có nhu cầu giao dịch ngoại tệ giao ngay ở thời điểm hiện tại, đồng thời vừa có nhu cầu giao dịch ngoại tệ kỳ hạn ở một thời điểm nào đó trong tương lai. Khi ấy, hợp đồng kỳ hạn không thể đáp ứng được. Trong tính huống này hợp đồng hoán đổi nên được sử dụng.

a. Khái niệm6:

Hợp đồng hoán đổi ngoại hối là một cam kết song phương về việc đồng thời mua vào và bán ra một đồng tiền nhất định trong một thời gian xác định với tỉ giá của 2 giao dịch được xác định tại thời điểm kí kết hợp đồng, trong đó ngày giá trị mua vào và bán ra là khác nhau.

b. Đặc điểm hợp đồng hoán đổi ngoại hối:

Từ khái niệm cho thấy, hợp đồng hoán đổi có đặc điểm:

- Gồm 2 vế, mua vào và bán ra được ký kết ngày hôm nay nhưng có ngày giá trị khác nhau.

- Nếu không có thỏa thuận khác thì khi nói mua một đồng tiền yết giá có nghĩa là ngân hàng yết giá mua vào đồng tiền yết giá và bán một đồng tiền có nghĩa là ngân hàng yết giá bán ra đồng tiền yết giá.

- Số lượng mua vào và bán ra một đồng tiền là bằng nhau trong cả 2 vế của hợp đồng hoán đổi.

Một giao dịch hoán đổi ngoại hối có thể là kết hợp của một giao dịch giao ngay và một giao dịch kỳ hạn (Spot-Forward Swap) hoặc bao gồm hai giao dịch kỳ hạn có ngày giá trị khác nhau (Forward-Forward Swap). Cả hai giao dịch cấu thành phải được ký kết cùng một lúc. Tuy nhiên, giao dịch hoán đổi dạng “ forward-forward swap” ít được sử dụng trong thực tế.

- Tỷ giá hoán đổi (Swap rate)

6 PGS.TS Nguyễn Văn Tiến (2008), “Giáo trinh Tài chính quốc tế”, NXB Thống Kê, Hà Nội, tr 160.

Tỷ giá trong giao dịch Swap phản ánh điểm kỳ hạn (forward points) hay điểm hoán đổi (Swap points), tại đó ngân hàng yết giá sẵn sàng hoán đổi 2 đồng tiền nhất định thông qua một giao dịch giao ngay và một giao dịch kỳ hạn. Như vậy, xét về bản chất thì :

Tỷ giá hoán đổi = Tỷ giá kỳ hạn – Tỷ giá giao ngay.

Như vậy, xét về bản chất thì “ tỷ giá hoán đổi” không phải là tỷ giá đích thực, mà chỉ đơn thuần là chêch lệch giữa các tỷ giá. Trong đó, tỷ giá giao ngay được áp dụng trong thực tế giao dịch hoán đổi ngoại hối thường do ngân hàng yết giá quyết định và thường là tỷ giá trung bình giữa tỷ giá giao ngay mua vào và bán ra. Tỷ giá kỳ hạn trong giao dịch hoán đổi được xác định như sau:

Tính tỉ giá giao ngay trung bình

Tính tỉ giá kỳ hạn hoán đổi (Swap forward rate) = Tỷ giá spot trung bình +/- Điểm kỳ hạn hoán đổi ( Swap rate)

Swap rate được tính theo công thức tổng quát sau :

S. (Rt Rc).t

(1 Rc.t)

Trong đó:

S: Tỷ giá giao ngay

Rc: Lãi suất của đồng tiền yết giá Rt: Lãi suất của đồng tiền định giá

t: Số ngày của kỳ hạn hợp đồng hoán đổi W: Điểm swap

- Ứng dụng hợp đồng ngoại hối hoán đổi trên thị trường ngoại hối: Trong hợp đồng hoán đổi, các bên gồm khách hàng và ngân hàng đều đạt được những lợi ích nhất định. Với khách hàng, đó là thỏa mãn nhu cầu ngoại tệ hoặc nội tệ của mình ở thời điểm hiện tại – ngày hiệu lực, đồng thời cũng thoả mãn nhu cầu mua hoặc bán vào thời điểm đáo hạn. Do đó, khách hàng có thể phòng ngừa được rủi ro biến động rủi ro. Với các ngân hàng, lợi ích đạt được khi thỏa mãn được nhu cầu của khách hàng, nâng cao uy tín và chất lượng thương hiệu, bên cạnh đó ngân hàng còn kiếm được lợi nhuận từ chênh lệch giá mua và giá bán ngoại tệ.

c. Ưu và nhược điểm của hợp đồng hoán đổi ngoại hối:

- Ưu điểm:

Bản thân hợp đồng hoán đổi đã khắc phục được một số nhược điểm của hợp đồng giao ngay – thỏa mãn nhu cầu mua bán ngoại tệ của khách hàng trong tương lai, và hợp đồng kỳ hạn – thỏa mãn nhu cầu mua bán ngoại tệ của khách hàng ở thời điểm hiện tại.

- Tuy nhiên, nó vẫn còn tồn tại một số những hạn chế:

Khi đáo hạn, hợp đồng bắt buộc phải thực hiện, không kể đến tỷ giá giao ngay ở thời điểm đó như thế nào. Điểm này có lợi là bảo hiểm rủi ro cho khách hàng, nhưng lại đánh mất cơ hội kinh doanh nếu tỷ giá biến động trái với dự tính của khách hàng.

Hợp đồng hoán đổi chỉ quan tâm đến tỷ giá ở 2 thời điểm: hiệu lực và đáo hạn mà không quan tâm đến sự biến động tỷ giá trong suốt quãng thời gian giữa 2 thời điểm đó.

Chính vì vậy, những hạn chế này đã khiến cho hợp đồng hoán đổi thích hợp với vai trò là công cụ bảo hiểm rủi ro tỷ giá hơn, so với

vai trò đáp ứng nhu cầu kinh doanh và đầu cơ kiếm lời dựa vào sự biến động tỷ giá.

Chính những hạn chế này đã khiến cho hợp đồng hoán đổi thích hợp với nhu cầu bảo hiểm rủi ro tỷ giá cho khách hàng hơn là đầu cơ kiếm lời từ sự biến động tỉ giá.

1.2.2.4. Hợp đồng quyền chọn tiền tệ (Currency Option Contracts)

Các hợp đồng kỳ hạn, hoán đổi và tương lai luôn phải được thanh lý, có thể trước hoặc sau, hay tại một thời điểm hợp đồng đến hạn nên nó cũng đánh mất cơ hội kinh doanh nếu như tỷ giá không biến động thuận lợi. Để khắc phục nhược điểm này, hợp đồng quyền chọn ra đời.

a. Khái niệm7:

Hợp đồng quyền chọn tiền tệ là một công cụ tài chính, cho phép người mua hợp đồng có quyền (chứ không phải nghĩa vụ), mua hoặc bán một đồng tiền này với một đồng tiền khác tại tỷ giá cố định đã thoả thuận trước, trong một khoảng thời gian nhất định.

b. Đặc điểm:

- Hợp đồng quyền chọn mua và quyền chọn bán:

Có 2 loại hợp đồng quyền chọn là hợp đồng quyền chọn mua (Call Option) và hợp đồng quyền chọn bán (Put Option). Hợp đồng quyền chọn mua tiền tệ là hợp đồng trong đó người mua hợp đồng có quyền mua một đồng tiền nhất định. Hợp đồng quyền chọn bán tiền tệ là hợp đồng trong đó người mua hợp đồng có quyền bán một đồng tiền nhất định.

7 PGS.TS Nguyễn Văn Tiến (2008), “Giáo trinh Tài chính quốc tế”, NXB Thống Kê, Hà Nội, tr 196.