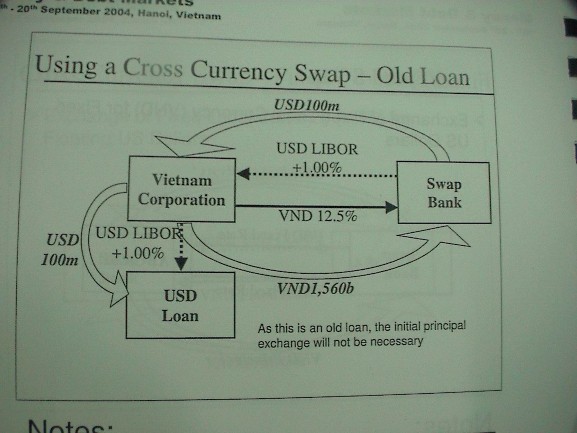

Trong sơ đồ trên chúng ta thấy một công ty của Việt nam có khoản nợ bằng USD là 100 triệu. Để phòng tránh rủi ro tiền tệ (rủi ro tỷ giá hối đoái) công ty này đã giao dịch swap với một ngân hàng.

Chúng ta hiểu sơ đồ trên như sau : Giả sử một công ty của Việt nam có một khoản nợ ngoại tệ 100 tr USD và sau 6 tháng phải trả. Lãi suất của khoản nợ này là lãi suất thả nổi LIBOR+1%. Để phòng tránh rủi ro tỷ giá (vì lãi suất phải trả là lãi suất thả nổi), công ty giao dịch Swap với một ngân hàng ( Swap Bank) và chuyển cho ngân hàng này (chuyển trước) 1560 tỷ đồng và coi đây là khoản cho vay đối vơi Swap Bank với lãi suất cố định 12,5% năm (con số này cần được xác định trong hợp đồng). Ngân hàng sẽ nhận rủi ro về tỷ giá cho mình, tức là nhận trả giúp công ty món nợ trên khi đến hạn và theo tỷ giá thả nổi LIBOR của đôla +1%. Để đổi lại Công ty Việt nam đã phải tính lãi suất cố

định 12% (ngân hàng được hưởng) đối với khoản tiền Việt mà công ty nộp vào ngân hàng. Lãi suất này cao hơn lãi suất thị trường vì bao gồm cả phí bù đắp rủi ro cho ngân hàng.

1.3.3. øng dụng để định giá tham chiếu của cổ phiếu và định giá quyền mua cổ phiếu (hay phí mua chứng quyền) trong trường hợp phát hành thêm cổ phiếu để tăng vốn.

Ví dụ 37 : Hãy định giá quyền chọn của cổ phiếu Haphaco trong đợt phát hành thêm cổ phiếu vừa qua theo tư liệu ở Ví dụ 23. Tổng vốn huy động mới là 20 tỷ đồng (tổng vốn pháp định của Haphaco trước lúc phát hành quyền mua cổ phiếu là 10 tỷ đ. Haphaco phát hành chứng quyền trước. Giá tham chiếu của cổ phiếu này trước thời điểm phát hành là 50000đ/CP (PRt-1). Tỷ lệ vốn tăng là gấp 2 lần vốn hiện có ( I=1). Giá cổ phiếu sẽ bán cho cổ đông ghi trong quyền là 32 000đ/1CP (PR). Khi đó giá tham chiếu của cổ phiếu này vào ngày giao dịch không hưởng quyền (PRt) theo công thức (1.9) đã tính là

PR t-1+ (I x PR ) PRt= ------------------------

1+ I

Có thể bạn quan tâm!

-

Biến Động Giá Hợp Đồng Tương Lai Trong Ví Dụ Số Học

Biến Động Giá Hợp Đồng Tương Lai Trong Ví Dụ Số Học -

Sự Cần Thiết Tổ Chức Thị Trường Chứng Khoán Phái Sinh Ở Việt Nam.

Sự Cần Thiết Tổ Chức Thị Trường Chứng Khoán Phái Sinh Ở Việt Nam. -

Øng Dụng Trong Tính Toán Để Phòng Tránh Rủi Ro (Hedging)

Øng Dụng Trong Tính Toán Để Phòng Tránh Rủi Ro (Hedging) -

Øng Dụng Trong Việc Bảo Hiểm Rủi Ro Tỷ Giá Khoản Thu Xuất Khẩu

Øng Dụng Trong Việc Bảo Hiểm Rủi Ro Tỷ Giá Khoản Thu Xuất Khẩu -

Những vẫn đề cơ bản về chứng khoán phái sinh - 17

Những vẫn đề cơ bản về chứng khoán phái sinh - 17 -

Những vẫn đề cơ bản về chứng khoán phái sinh - 18

Những vẫn đề cơ bản về chứng khoán phái sinh - 18

Xem toàn bộ 151 trang tài liệu này.

Trong đó : PRtlà giá tham chiếu cổ phiếu sau khi phát hành chứng quyền; Giá này là giá cần xác định

PRt-1là giá chứng khoán trước khi phát hành chứng quyền.

I là tỷ lệ vốn tăng

PR là giá cổ phiếu sẽ bán cho người nắm giữ chứng quyền

5 0 000 + 1 x 32000-0

PRt= -----------------------------= 41 000 đ

1+1

Như vậy, giá trị cổ phiếu sau khi phát hành quyền đáng giá là 41 000đ,

đây là giá tham chiếu của cổ phiếu này trong ngày giao dịch không hưởng quyền mua cổ phiếu, trong khi đó giá kèm quyền của cổ phiếu ( hay giá ấn

định) là 32 000đ.

Trong trường hợp này giá của quyền mua cổ phiếu là : 41000-32000đ = 9000đ.

Đây là thông tin hết sức quan trọng trong quá trình giao dịch quyền mua cổ phiếu này.

Bài toán này được gặp khá thường xuyên trong quá trình vận hành của thị trường chứng khoán. Bởi vì việc phát hành thêm cổ phiếu để huy động vốn đầu tư phát triển sản xuất là mục đích quan trọng nhất của thị trường chứng khoán và các doanh nghiệp sẽ tranh thủ tối đa nguồn vốn huy động bằng phương pháp này.

1.3.4. øng dụng để định giá tham chiếu của cổ phiếu trong ngày giao dịch không hưởng phần chia l∙i và phát thưởng bằng cổ phiếu.

Như các phần trước đã giới thiệu, rất nhiều doanh nghiệp niêm yết hiện nay sẽ thực hiện việc chia cổ tức, chia lãi bằng cổ phiếu. Thực chất đây là đợt phát hành mới và bán cho cổ đông hiện hữu. Quyền “mua” cổ phiếu tiềm ẩn trong hoạt động này và coi như người có quyền dùng luôn tiền thưởng hay cổ tức để mua cổ phiếu mới. Nhu cầu định giá cũng đã xuất hiện. Chúng ta phân biệt hai loại hình hoạt động ở đây: Hoạt động chia lãi, chia cổ tức và hoạt động phát hành thêm cổ phiếu cùng xẩy ra cùng một lúc

VÝ dô 38-Công ty CP xuất-nhập khẩu khánh hội (KHAHOMEX) đã được phép của đy ban Chứng khoán Nhà nước phát hành thêm cổ phiếu để tăng vốn dưới hình thức thưởng cổ phiếu, tăng vốn điều lệ từ 20,9 tỷ lên gấp ruỡi, tức là phát hành thêm 1045000 CP với trị giá 10,450 tỷ. Ngày cuối cùng để cổ đông đăng ký quyền mua cổ phiếu là ngày 15/10/2004 (Thứ 6). Ngày giao dịch không hưởng quyền là ngày Thứ 4 ngày 13/10. Câu hỏi ở đây là giá tham chiếu của cổ phiếu này tại ngày 13/10 này là bao nhiêu ? Giá trị của quyền bằng bao nhiêu? Biết rằng giá cổ phiếu ngày 12 tháng 10 của KHA là 25500đ. (Đây là ví dụ thực với số liệu thực tế của thị trường chứng khoán Việt nam).

Trong trường hợp này, cùng một lúc có 2 sự kiện xẩy ra : Công ty KHA phát thưởng và công ty KHA phát hành thêm cổ phiếu để tăng vốn. Mức thưởng là 5000đ/ 1CP; Phát hành để tăng thêm 50% vốn và bán cho người có quyền (cổ

đông hiện hữu) với giá 10000đ/1 CP. ¸p dụng công thức đã giới thiệu ở chương 1 - Công thức (1.9) có điều chỉnh phần giảm giá do thưởng:

PR t-1+ (I x PR )-TTH PRt= ------------------------------

1+ I

Trong đó : PRtlà giá tham chiếu cổ phiếu sau khi phát hành chứng quyền; Giá này là giá cần xác định

PRt-1là giá chứng khoán trước khi phát hành chứng quyền. (25500đ) I là tỷ lệ vốn tăng. : 50%=0,5

PR là giá cổ phiếu sẽ bán cho người nắm giữ chứng quyền (10000đ)

TTH tiền thưởng (5000đ)

25500 + (0.5x 10000 ) –5000

PR13/10= -------------------- -------- --------- = 17 000đ 1+ 0.5

Tức là nếu ngày 13/10 giá cổ phiếu KHA hình thành là 17000đ/1CP thì

được coi là không có biến động giá, không có tác động đến Vn-Index. Việc

giảm giá từ 25 500đ/1CP xuống 17 000đ/1CP chỉ là sự biến động về giá trị, chứ không phải là biến động về giá.

Giá của quyền ở đây là 17 000đ- 10 000đ = 7 000đ

Rất đáng tiếc là Trung tâm GDCK TP. Hồ Chí Minh đã tính toán và thông báo không chuẩn về giá tham chiếu của cổ phiếu này vào ngày 12/10 với giá tham chiếu là 20 300đ. Nếu thông báo giá này thì đã bỏ qua phần phát thưởng bằng tiền. Kết quả này đã đánh lừa nhà đầu tư vì giá CP này không thể cao đến mức 20300đ mà chỉ ở mức 17000đ theo các tư liệu công bố và thực tiễn thị trường.

VÝ dô : Công ty Haphaco đã được phép của Uy ban Chứng khoán Nhà nước chia cổ tức đợt hai bằng cổ phiếu (1200đ/1CP), với giá được tính theo mệnh giá, 10000đ/1CP, tức là cổ đông có 100 CP sẽ được nhận thêm 12 CP,

đồng thời thưởng cổ phiếu cho cổ đông để tăng vốn với tỷ lệ 2 :1, tức là có hai cổ phiếu cũ được nhận thêm 1 CP mới. Ngày giao dịch không hưởng quyền là ngày 6/12/04. Chúng ta hãy tính giá tham chiếu của CP này vào ngày 6/12/04 theo công thức :

PR t-1+ (I x PR )-TTH- cổ tức PRt= -------------------------------------

1+ I

Trong đó : PRtlà giá tham chiếu cổ phiếu sau khi phát hành chứng quyền; Giá này là giá cần xác định

PRt-1là giá chứng khoán trước khi phát hành chứng quyền. (Giá vào ngày 3/12/2004 là 39300đ )

I là tỷ lệ vốn tăng. : 50%+12%=0,62

PR là giá cổ phiếu sẽ bán cho người nắm giữ chứng quyền (10000đ)

TTH tiền thưởng (5000đ) Cổ tức = 1200đ

39300 + (0.62x 10000 ) –5000-1200

PR6/12= -------------------- -------- --------- = 24259 đ

1+ 0.5

Trong trường hợp này giá trị quyền nhận cổ tức và tiền thưởng bằng cổ phiếu là:

39300 - 24259 = 15 041 ®

Tuy nhiên, trong thực tế Trung tâm giao dịch chứng khoán TP. Hồ Chí Minh đã quy định giá tham chiếu của Haphaco ở phiên giao dịch đầu tiên không hưởng quyền (ngày 6/12/04) là 25 000đ (cao hơn giá trị thực hơn 700đ).

Đây là một điểm sai nữa trong quá trình tính toán giá trị cổ phiếu trong trường

hợp phát thưởng bằng tiền và trả cổ tức để tăng vốn. Lẽ ra phải thông báo giá tham chiếu của Haphaco vào ngày 6/12/04- Phiên giao dịch 931 là 24300 thay vì 25000đ.

Đây là thông tin hết sức quan trọng đối với người đầu tư để họ có cơ sở để giao dịch cổ phiếu này trước ngày 6/12

Việc giảm giá của Haphaco từ 39300 vào phiên giao dịch 930 xuống 24300 vào phiên thứ 931 không coi là giảm giá và không tính vào Vn Index, vì đây là khoản giảm giá trị của cổ phiếu chứ không phải giảm giá.

1.3.5. øng dụng trong việc xác định chiến lược mua quyền chọn mua (bought call)

VÝ dô 39:Lấy ví dụ trong muc 1.e trên đây và giản ước cho gọn:

Giả sử một công ty Việt nam ký một hợp đồng mua quyền chọn mua 100000 USD với các thông tin như sau :

+ Tỷ giá quyền chọn : VND/US = 15000

+ Tỷ giá giao ngay : VND/US = 14850

+ Phí quyền chọn : 15 tr VND

+ Lãi suất kỳ hạn 3 tháng của VND là 8% năm

+ Lãi suất kỳ hạn 3 tháng của USD là 2,58%/năm

+ Thời hạn hợp đồng là 3 tháng

a) Phí quyền chọn được hiểu theo các phương án sau:

Phương án 1 : Dạng %VND/USD

(15 tr VND/(100 000USDx15 000VND)x100 = 1%

Phương án 2 : Dạng USD/VND (thường gọi là điểm)

(15 000 000/14 850)/(100 000x15 000)x1 000 000đ =0.6733$/1trVND

Phương án 3: DạngVND/USD (Cũng thường gọi dạng điểm) (15 000 000/100 000) = 150 VND/1USD

Phương án 4: Dạng %USD/US$

(15 000 000/14 850):100 000x100 = 1.01%

b) Phí quyền chọn bằng VND theo mô hình Boston-Style Option. 15 000 000x ( 1+ 0.08/4) = 15 300 000 VND

c) Tỷ giá F(VND/USD) 3 tháng theo thông số thị trường :

1485x(1 0.08)

F(VND/USD) = (FVVND/FVUSD) =

4 15050

1x(1 0.0258)

4

Phí bằng VND để mua 1 USD sau 3 tháng là :

150x(1 0.08 x3) 153VND /USSD

12

Chúng ta hãy biểu diễn chi phí mua 1 USD theo sự biến thiên của tỷ giá

Hình 16:

Chi fí bằng VND để mua 1$

15153

ơn tỷ giá quyền ch

hí để mua 1USD

15050

Tuyến quyền chọn

Tuyến kỳ hạn

- Nếu tỷ giá giao

ngay s

14897

15000

g lín h

au 3 thán

Tỷ giá VND/USD giao ngay sau 3 tháng

ọn thì

đồ sau :

quyền chọn được thực hiện và chi p bằng

15000+153=15153®

- Nếu tỷ giỏ giao ngay sau 3 tháng nhỏ hơn tỷ giá quyền chọn (<15000đ), thì quyền chọn không được thực hiện và người có quyền chọn sẽ mua US$ trên thị trường giao ngay với chi phí là : Tỷ giá giao ngay +153đ

- Chi phí để mua USD theo hợp đồng kỳ hạn không phụ thuộc gì vào tỷ giá giao ngay nên đường kỳ hạn nằm ngang ở mức 15 050đ

- Hợp đồng kỳ hạn và hợp đồng quyền chọn có chi phí bằng nhau khi tỷ giá giao ngay sau 3 tháng như nhau :

15050®-153=14897®

Thu nhập của người mua quyền chọn mua được biểu diễn theo sơ

Hình 17-Thu nhập của người mua quyền mua

Thu nhập theo VND

Spot-15153

15000

-153

15153

Tỷ giá giao ngay VND/USD

- Khi tỷ giá giao ngay nhỏ hơn 15000 thì người mua quyền lỗ 153 đ. Trong trường hợp này quyền chọn sẽ không được thực hiện

- Khi tỷ giá giao ngay ở giữa 15000đ và 15153đ thì người mua quyền chọn vẫn lỗ nhưng lỗ ít hơn 153đ- Với điều kiện quyền chọn được thực hiện để giảm thiểu thua lỗ.

- Khi tỷ giá giao ngay đúng bằng 15153 thì người mua quyền chọn hòa vốn (quyền chọn vẫn phải thực hiện)

- Khi tỷ giá giao ngay lớn hơn 15153 thì người mua quyền chọn thắng và phần lãi bằng Tỷ giá giao ngay (spot) – 15153

1.3.6. ứng dụng trong việc xác định chiến lược mua quyền chọn bán

Chúng ta hãy xem xét khả năng ứng dụng phòng tránh rủi ro và kinh doanh ngoại hối qua chiến lược mua quyền chọn bán:

VÝ dô 40: Công ty X ký hợp đồng mua quyền chọn bán AUD để nhận USD theo các điều kiện sau đây:

- Giá trị hợp đồng 10 tr AUD

- Tỷ giá quyền chọn USD/AUD là 0.8

- Tỷ giá giao ngay USD/AUD là 0.8050

- Phí quyền chọn là 300 000AUD hoặc 241500USD

- Lãi suất kỳ hạn 3 tháng của AUD là 12%/năm

- Lãi suất kỳ hạn 3 tháng của USD là 4.64% năm

- Thời hạn hợp đồng là 3 tháng

a) Phí quyền chọn bán USD theo Boston Style Opton :

241500x(1 0.0464) 244300USD

4

b) Tỷ giá kỳ hạn 3 tháng F(USD/AUD) được xác định như sau:

0.8050x(1 0.0464 x3)

F(USD/AUD) = (FVUSD/FVAUD) =

12 0.7906

1x(1 0.12 x3)

12

c) Hình 18: Lợi ích khi bán 1 AUD.

Thu bằng USD khi bán 1 AUD

0.7906

0.7755

Tuyến kỳ hạn

Tỷ giá giao ngay USD/AUD

0.8 0.8151

- Trục tung thể hiện mức thu bằng USD khi bán 1 AUD

- Trục hoành thể hiện tỷ giá giao ngay có thể xẩy ra trong vòng 3 tháng giữa USD và AUD

- Phí quyền chọn biểu diễn dưới dạng điểm của USD/AUD: 241500/10 000 000 = 0.0242 USD/AUD = 242 điểm

và tại thời điểm sau 3 tháng là :

0.0242x(1 0.0464) 0.0245USD / AUD

4

- Nếu tỷ giá giao ngay chưa vượt 0.8 USD, thì quyền chọn bán sẽ

được thực hiện (bởi vì bán theo quyền được nhiều tiền hơn) và nếu bán 1 AUD thì người bán quyền chọn bán sẽ thu :

0.8-0.0245 =0.7755 USD

- Nếu tỷ giá giao ngay lớn hơn 0.8 thì người có quyền bán sẽ không thực hiện quyền vì họ có thể thực hiện ở thị trường giao ngay vì bán ở đây sẽ thu được nhiều tiền hơn. Khoản thu sau khi trừ phí từ việc bán 1 AUD là

Giá giao ngay – 0.0245USD phí

- Hợp đồng quyền chọn và hợp đồng kỳ hạn có chi phí bằng nhau và bằng giá trị kỳ hạn tại tỷ giá giao ngay sau ba tháng và bằng:

0.7906+0.0245 = 0.8151 USD/1AUD

1.3.7.ứng dụng trong việc xác định chiến lược bán quyền chọn bán

VÝ dô 41: Một công ty Việt nam bán quyền chọn bán cho một Ngân hàng với các điều kiện sau đây:

- Giá trị hợp đồng : 100 000USD

- Tỷ giá quyền chọn (tỷ giá thực hiện) là 15500VND/1USD

- Tỷ giá giao ngay khi ký hợp đồng là 15420 VND/USD

- Phí quyền chọn là 2000USD hay 30840000VND

- Lãi suất kỳ hạn 3 tháng của USD là 5.72% năm

- Lãi suất kỳ hạn 3 tháng của VND là 8.64% năm

- Thời hạn hợp đồng t= 3 tháng

a) Phí quyền chọn theo Boston Style Option:

- Bằng USD : Đây là phí phải trả khi hợp đồng đáo hạn. 2000x(1+0.0572/4)= 2028.6USD

- Bằng VND :

30840000x(1+ 0.0864/4) = 31506144VND

b) Phí của người mua để mua 1USD tại thời điểm hiện tại và sau 3 tháng:

- Tại thời điểm hiện tại: 30 084 000 : 100000 = 308.4VND/USD