3.2. Kết quả hoạt động của các ngân hàng thương mại Việt Nam giai đoạn 2014-2018

3.2.1. Một số kết quả tài chính của các ngân hàng thương mại Việt

Nam

3.2.1.1. Về quy mô tài sản và vốn chủ sở hữu

Bảng 3.1: Quy mô tổng tài sản của 30 NHTM Việt Nam

Đơn vị: tỷ đồng

2014 | 2015 | 2016 | 2017 | 2018 | |

Tổng tài sản | 5.140.473 | 6.015.464 | 7.105.122 | 8.457.559 | 9.342.017 |

Tăng trưởng tuyệt đối (tỷ đồng) | - | 874.991 | 1.089.658 | 1.352.437 | 884.458 |

Tăng trưởng tương đối (%) | - | 17,02% | 18,11% | 19,03% | 10,46% |

Có thể bạn quan tâm!

-

Đánh Giá Kết Quả Hoạt Động Phi Tài Chính (Non-Financial Performance) Của Ngân Hàng

Đánh Giá Kết Quả Hoạt Động Phi Tài Chính (Non-Financial Performance) Của Ngân Hàng -

Kinh Nghiệm Quốc Tế Trong Phát Triển Dịch Vụ Ngân Hàng Điện Tử Hướng Tới Mô Hình Ngân Hàng Số Nhằm Nâng Cao Kết Quả Hoạt Động Ngân Hàng

Kinh Nghiệm Quốc Tế Trong Phát Triển Dịch Vụ Ngân Hàng Điện Tử Hướng Tới Mô Hình Ngân Hàng Số Nhằm Nâng Cao Kết Quả Hoạt Động Ngân Hàng -

Kết Quả Hoạt Động Và Thực Trạng Phát Triển Dịch Vụ Ngân Hàng Điện Tử Tại Các Ngân Hàng Thương Mại Việt Nam

Kết Quả Hoạt Động Và Thực Trạng Phát Triển Dịch Vụ Ngân Hàng Điện Tử Tại Các Ngân Hàng Thương Mại Việt Nam -

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018 -

Số Lượng Máy Pos/ Edc Được Lắp Đặt Giai Đoạn 2011 – 2019

Số Lượng Máy Pos/ Edc Được Lắp Đặt Giai Đoạn 2011 – 2019 -

Giá Trị Giao Dịch Nh Thông Qua Ứng Dụng Trên Internet Giai Đoạn 2015 - 2019

Giá Trị Giao Dịch Nh Thông Qua Ứng Dụng Trên Internet Giai Đoạn 2015 - 2019

Xem toàn bộ 226 trang tài liệu này.

Nguồn: Tính toán từ BCTC của các ngân hàng

Tính đến cuối năm 2018, tổng TS của 30 NHTM Việt Nam đã đạt gần

9.342.017 tỷ đồng, tăng gần 10,46 % so với năm 2017. Mức tăng trưởng tài sản của các NHTM Việt Nam giữ ở 2 con số từ năm 2015 đến nay cho thấy sự phát triển về quy mô tương đối nhanh của các NHTM Việt Nam (17,02%; 18,11%; 19,03%; 10,46% lần lượt qua các năm 2015, 2016, 2017, 2018).

ACB

4%

STB 4%

SCB CTG

5% 12%

BID

14%

SHB

3%

MBBANK 4%

TCB

3%

VCB

11%

VPB

3%

AGRIBANK

14%

CTG

BID

VCB

AGRIBANK

MSB

VPB

TCB

MBBANK

VIB

SEABANK

PGBANK

SHB

NCB VIET A BANK TPBANK PVCOMBANK BAC A BANK STB

EIB

NAM A

ACB

SGB

HD BANK

ABB

VIET CAPITAL

OCB

SCB

LIENVIET

KLB

VIETBANK

Hình 3.1: Cơ cấu tổng tài sản của 30 NHTM VN năm 2018

Nguồn: Tính toán từ BCTC của các NH

Nhìn chung qua các năm, tuy các NHTM cổ phần vừa và nhỏ đã có sự gia tăng đáng kể trong tổng tài sản nhưng nhóm NHTM nhà nước (BIDV, AgriBank, VietinBank, Vietcombank -Big 4) luôn là các NH lớn có quy mô tổng TS lớn nhất. Tổng giá trị tài sản của Big 4 chiếm đến hơn 51% trong tổng tài sản của 30 NHTM. Tiếp theo là nhóm các NH quy mô vừa có sức tăng trưởng tài sản đáng kể như Sacombank, VPbank, MBbank, Á Châu, Sài Gòn, Sài gòn Hà Nội, Techcombank (chiếm 26% tổng tài sản các NHTM Việt Nam).

VCSH của 30 NHTM

giai đoạn 2014-2018 (đơn vị: triệu đồng)

KLB

SCB

VIET…

HD BANK

ACB EIB

BAC A… TPBANK

NCB

PGBANK

VIB TCB MSB VCB CTG

2014

2015

2016

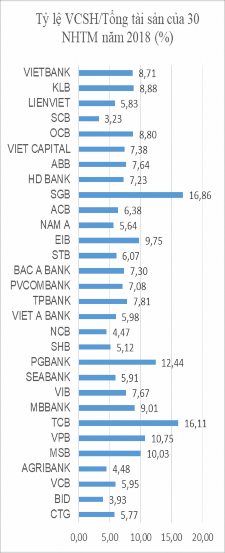

Hình 3.2: Quy mô và tỷ lệ VCSH/Tổng tài sản của 30 NHTM Việt Nam giai đoạn 2014-2018

Nguồn: Tổng hợp từ BCTC của các NH

Theo lộ trình NHNN đề ra: Đến năm 2020, hệ thống NH Việt Nam phải có từ 12 đến 15 NH đáp ứng chuẩn Basel II khiến áp lực tăng vốn điều lệ/vốn tự có của các NHTM diễn ra ngày càng nặng nề hơn.

VCSH của các NHTM Việt Nam đã có sự gia tăng đều qua các năm với mức tăng trưởng khá cao, đặc biệt trong năm 2018 tốc độ tăng trưởng VCSH của 30 NHTM Việt Nam đạt 18,6% (từ khoảng 494 nghìn tỷ đồng năm 2017 lên đến 595 nghìn tỷ đồng năm 2018). Tuy nhiên tỷ lệ VCSH trên tổng tài sản của các NHTM

còn khá thấp, chưa đảm bảo an toàn hoạt động và tính cạnh tranh của NH. Đặc biệt các NHTM nhà nước như BIDV, Agribank, Vietcombank và Vietinbank tuy là những NH lớn, có quy mô VCSH chiếm tỷ trọng lớn trong tổng VCSH hệ thống các NHTM nhưng tỷ lệ VCSH/ Tổng tài sản chỉ đạt 4%-6%, đòi hỏi các NH cần phải chú trọng kế hoạch tăng VCSH bằng các hình thức phát hành, chào bán cổ phiếu, trả cổ tức bằng cổ phiếu...để thu hút thêm vốn trong nước và vốn ngoại.

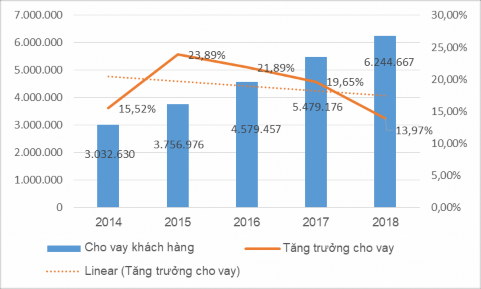

3.2.1.2. Về tăng trưởng cho vay khách hàng và tiền gửi khách hàng

Hình 3.3: Số liệu quy mô (VNĐ) và tăng trưởng cho vay KH (%) của 30 NHTM VN giai đoạn 2014 – 2018

Nguồn: Tổng hợp từ BCTC của các NH

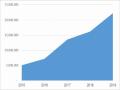

Do ảnh hưởng từ chính sách thắt chặt tín dụng (TD) của Nhà nước, hoạt động cho vay của các NHTM Việt Nam năm 2018 đạt mức tăng trưởng thấp nhất trong những năm gần đây. Dư nợ TD của nhóm 30 NHTM Việt Nam năm 2018 đạt 6.245 nghìn tỷ đồng, mức tăng trưởng khoảng 13,97% so với năm 2017, giảm khá nhiều so với mức tăng trưởng của các năm trước (2017 đạt 19,65%; 2016 đạt 21.89%, 2015 đạt 23,89%). Tuy nhiên, sự đóng góp của nguồn vốn NH vào tăng trưởng GDP khá tích cực, theo số liệu NH nhà nước: dư nợ TD tính đến cuối năm 2018 toàn ngành NH đạt 7.211 nghìn tỷ đồng, bằng 130,28% GDP 2018 (5.535 nghìn tỷ đồng).

Việc giải ngân các khoản vay mới gặp trở ngại từ giữa năm 2018 khi một số NH đã vượt hạn mức được cấp cho năm 2018 và nhiều NH đã dùng quá nửa hạn mức tăng trưởng. Chủ trương của NHNN đã nêu rõ trong Chỉ thị 04 ngày 2-8-2018 đó là kiềm chế tăng trưởng TD cũng như đẩy mạnh chất lượng TD của ngành NH: trong đó cơ cấu TD tiếp tục theo hướng tập trung vào các lĩnh vực ưu tiên, hạn chế TD đối với các lĩnh vực nhiều rủi ro như cho vay BĐS, cho vay tiêu dùng.... Trong năm 2019, mục tiêu tăng trưởng TD của NHNN đề ra cũng khoảng 14%, tương tự năm 2018 nhằm ổn định kinh tế vĩ mô, kiểm soát lạm phát.

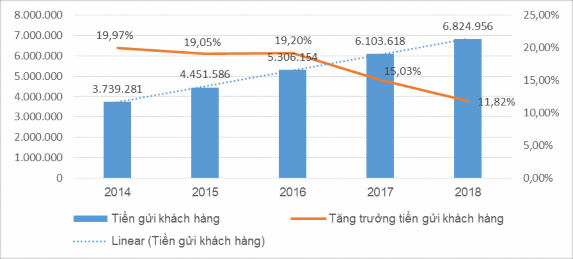

Hình 3.4: Số liệu quy mô ( tỷ đồng) và tăng trưởng tiền gửi KH(%) của 30 NHTM VN giai đoạn 2014 – 2018

Nguồn: Tổng hợp từ BCTC của các NH

Theo đà giảm của trưởng tín dụng, tăng trưởng tiền gửi huy động cũng chậm lại. Trong năm 2018, tổng vốn huy động từ nguồn tiền gửi các khách hàng đạt gần 6.825 nghìn tỷ đồng, tăng trưởng huy động tiền gửi tại 30 NHTM Việt Nam đạt 11,82%, tốc độ tăng trưởng giảm so với năm 2017 (15,03%) . Mặc dù vậy, theo báo cáo tổng quan TTTC năm 2018 của Ủy ban Giám sát tài chính quốc gia cho thấy vốn huy động từ TCKT và dân cư tăng trưởng ổn định so với năm 2017. Vốn huy động toàn hệ thống TCTD sước tăng 15% so với năm 2017 (năm 2017 tăng 14,6%). Thanh khoản của hệ thống TCTD ổn định do vốn huy động tăng trưởng ổn định trong khi TD tăng thấp hơn các năm trước đó.

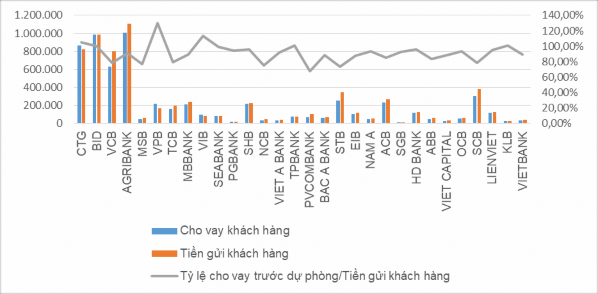

Hình 3.5: Số liệu cho vay KH trước dự phòng (tỷ đồng), tiền gửi NH và tỷ lệ cho vay trước dự phòng/Tiền gửi KH (%) của 30 NHTM Việt Nam năm 2018

Nguồn: Tổng hợp từ BCTC 2018 của các NH

Có thể thấy, dẫn đầu thị phần cho vay các NHTM và tương ứng là huy động vốn tiền gửi trong năm 2018 vẫn là nhóm ngân hàng thương mại nhà nước (Big 4) với thị phần của 4 ngân hàng này chiếm trên 50%. Cụ thể, dư nợ cho vay của Agribank chiếm 16,12% tổng thị phần cho vay, theo sau là BIDV chiếm 15,83 %, Vietinbank chiếm 13,85% và Vietcombank chiếm 10,13%. Thị phần tiền gửi tương tự, Agribank dẫn đầu với 16,17%, tiếp theo là BIDV với 14,50% và Vietinbank với Vietcombank lần lượt là 12,10% và 11,75% (tính toán của tác giả).

3.2.1.3. Về thu nhập, lợi nhuận và tỷ suất sinh lời của ngân hàng

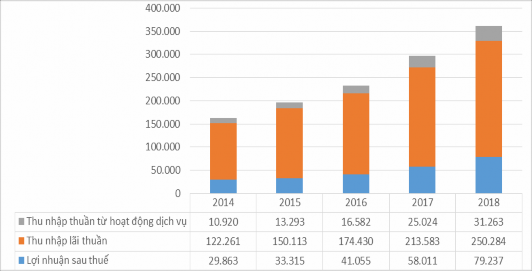

Năm 2018 được ghi nhận là năm thuận lợi của nền kinh tế Việt Nam với GDP tăng trưởng 7,08%. Đây là mức tăng cao nhất trong 10 năm qua. Nhờ đó các NHTM Việt Nam cũng có những kết quả kinh doanh tích cực. Trong năm 2018, tổng lợi nhuận sau thuế của 30 NHTM Việt Nam đạt 79.237 tỷ đồng (tăng 36,59% so với năm 2017).

Các kết quả khả quan này không chỉ đến từ tăng trưởng tín dụng mà còn nhờ thu nhập từ hoạt động dịch vụ tăng trông thấy và sự chuyển biến theo hướng tích cực từ đổi mới mô hình kinh doanh, càng ngày hiện đại hóa quy trình nghiệp vụ, tiết

kiệm chi phí hoạt động và gia tăng hiệu quả hoạt động của các NHTM. Bên cạnh sự phát triển trông thấy của thu hoạt động dịch vụ, thu nhập lãi thuần vẫn duy trì tăng trưởng đều cho thấy ngân hàng vẫn đạt kết quả tốt trong hoạt động tín dụng, đây là mảng hoạt động giữ vai trò xương sống của các NHTM.

Hình 3.6: Tổng lợi nhuận sau thuế, thu nhập lãi thuần và thu nhập thuần từ hoạt động dịch vụ (tỷ đồng) của 30 NHTM Việt Nam

Nguồn: Tổng hợp từ BCTC của các NH

Có thể thấy trong cơ cấu tổng lợi nhuận sau thuế của các NHTM VN, tỷ lệ thu nhập từ lãi thuần chiếm trên 80% tổng thu nhập. Mặc dù vậy, đang có một sụt giảm nhẹ tỷ lệ này qua các năm, một phần do chính sách thắt chặt tín dụng của NN nhưng một phần là do các nguồn thu ngoài lãi tăng lên đáng kể khi NH chuyển hướng dịch vụ bán lẻ. Thu nhập ngoài lãi của các NH đến từ hoạt động thu phí dịch vụ thanh toán, dịch vụ thẻ, kinh doanh ngoại hối, mua bán chứng khoán… Trong đó, các phí liên quan đến dịch vụ NHĐT được các chuyên gia đánh giá đang có tiềm năng đóng góp một phần tích cực trong thu nhập của NH. Năm 2017, 2018, thu nhập từ hoạt động dịch vụ tăng cao với tốc độ tăng trưởng lần lượt là 50,91% và 24,93% cho thấy vai trò ngày càng rõ nét của các hoạt động này vào thu nhập của NH.

Đơn vị: tỷ đồng

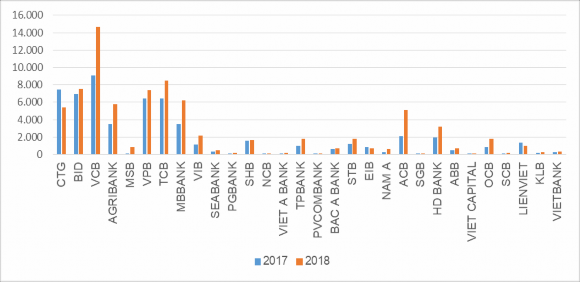

Hình 3.7: Lợi nhuận sau thuế năm 2017, 2018 của 30 NHTM Việt Nam

Nguồn: Tổng hợp từ BCTC của các NH

Nếu thị phần cho vay và tiền gửi của các NHTM VN không có quá nhiều xáo trộn (thị phần chủ yếu thuộc về nhóm 4 NHTM nhà nước) thì xếp hạng về lợi nhuận lại có thay đổi đáng kể trong các năm qua. Top 5 NHTM có lợi nhuận cao nhất năm 2018 lần lượt theo thứ tự là Vietcombank, Techcombank, BIDV, VPbank và MBbank. Vietcombank đang dần trở thành NH có khả năng sinh lời cao nhất, khi LNST của Vietcombank trong 2 năm 2017, 2018 liên tục đứng đầu bảng với mức tăng trưởng 61%, vượt xa Agribank, BIDV và Vietinbank. Nguồn thu nhập chính của Vietcombank đến từ TD nhưng mảng kinh doanh cốt lõi này đã có phần giảm so với cùng kỳ và thay bằng một nguồn thu quan trọng khác nữa là từ thu từ dịch vụ. Năm 2018, thu nhập thuần từ hoạt động dịch vụ của Vietcombank đạt 3.401 tỷ đồng, tăng 34,01% so với năm 2017.