DNNVV để xếp hạng tín nhiệm nội bộ. Trong đó: 1 là rất không quan trọng - 2 là không quan trọng - 3 là không có ý kiến - 4 là quan trọng - 5 là rất quan trọng.

Ví dụ:

![]()

Bản thân cán bộ tín dụng nhận thấy khi cho vay DNNVV thì loại thông tin về quy mô DN là rất quan trọng, nhưng việc chủ DNNVV sử dụng IT vào quản lý thì không cần chú trọng thì cán bộ tín dụng sẽ lựa chọn như sau:

1 | 2 | 3 | 4 | 5 | |

Chủ DN sử dụng công nghệ hiện đại vào quản lý kinh doanh | 1 | 2 | 3 | 4 | 5 |

Có thể bạn quan tâm!

-

Khái Quát Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay Của Ngân Hàng Trong Các Nghiên Cứu Trước Đây

Khái Quát Các Nhân Tố Ảnh Hưởng Đến Quyết Định Cho Vay Của Ngân Hàng Trong Các Nghiên Cứu Trước Đây -

Đối Tượng Và Phương Pháp Nghiên Cứu Định Tính

Đối Tượng Và Phương Pháp Nghiên Cứu Định Tính -

Kết Quả Của Nghiên Cứu Định Tính Về Các Nhân Tố Được Chắt Lọc Đưa Vào Mô Hình Nghiên Cứu

Kết Quả Của Nghiên Cứu Định Tính Về Các Nhân Tố Được Chắt Lọc Đưa Vào Mô Hình Nghiên Cứu -

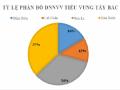

Thực Trạng Cho Vay Của Các Ngân Hàng Thương Mại Đối Với Doanh Nghiệp Nhỏ Và Vừa Tiểu Vùng Tây Bắc

Thực Trạng Cho Vay Của Các Ngân Hàng Thương Mại Đối Với Doanh Nghiệp Nhỏ Và Vừa Tiểu Vùng Tây Bắc -

Vai Trò Của Thông Tin Cứng - Thông Tin Mềm Trong Quyết Định Tín Dụng

Vai Trò Của Thông Tin Cứng - Thông Tin Mềm Trong Quyết Định Tín Dụng -

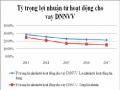

Lợi Nhuận Cho Vay Dnnvv Tại Các Ngân Hàng Thương Mại Tiểu Vùng Tây Bắc

Lợi Nhuận Cho Vay Dnnvv Tại Các Ngân Hàng Thương Mại Tiểu Vùng Tây Bắc

Xem toàn bộ 216 trang tài liệu này.

Cụ thể các câu hỏi là 52 chỉ báo được thể hiện trong phần Phụ lục 1.

Bảng 3.5: Tổng hợp 08 nhóm nhân tố sau nghiên cứu định tính

Chỉ báo | ||

Thông tin cứng | Thông tin chung về DN | DN1, DN2, DN3, DN4, DN5, DN6, DN7 |

Thông tin về tài chính | TC1, TC2, TC3, TC4, TC5, TC6, TC7, TC8 | |

Thông tin về tài sản thế chấp | TSTC1, TSTC2, TSTC3 | |

Thông tin về lịch sử tín dụng | LSTD1, LSTD2, LSTD3, LSTD4, LSTD5, LSTD6, LSTD7, LSTD8 | |

Thông tin mềm | Thông tin về năng lực chủ DN | NLCSH1, NLCSH2, NLCSH3, NLCSH4, NLCSH5, NLCSH6, NLCSH7, NLCSH8 |

Thông tin về tính cách chủ DN | TCCSH1, TCCSH2, TCCSH3, TCCSH4, TCCSH5, TCCSH6, TCCSH7, TCCSH8 | |

Thông tin về sự tham gia mạng lưới xã hội | MLXH1, MLXH2, MLXH3, MLXH4, MLXH5 | |

Thông tin về mối quan hệ với ngân hàng | MQHNH1, MQHNH2, MQHNH3, MQHNH4, MQHNH5 |

Nguồn: Kết quả nghiên cứu định tính của tác giả

Bảng 3.6: Nhân tố ảnh hưởng, mã hóa câu hỏi và lựa chọn thang đo phù hợp

Câu hỏi khảo sát | Mã hóa | Thang đo phù hợp | |

Thông tin chung về DN | Quy mô của DNVVN | DN1 | Likert 1-5 |

Sự công nhận thương hiệu của DN (danh tiếng) | DN2 | ||

Thông tin về nguồn lực của DN | DN3 | ||

Nguyên lý và hệ thống quản lý | DN4 | ||

Triển vọng kinh doanh | DN5 | ||

Kế hoạch kinh doanh | DN6 | ||

Thông tin về khách hàng, thị trường, nhà cung cấp | DN7 |

Câu hỏi khảo sát | Mã hóa | Thang đo phù hợp | |

Thông tin về tài chính | Hệ thống và báo cáo kế toán rõ ràng và chuyên nghiệp | TC1 | Likert 1-5 |

Doanh thu và lợi nhuận của DNVVN | TC2 | ||

Tài sản và nguồn vốn của DNVVN | TC3 | ||

Tỷ số khả năng thanh toán bằng tiền mặt | TC4 | ||

Tỷ số cấu trúc vốn | TC5 | ||

Tỷ số sinh lợi | TC6 | ||

Tỷ số vận hành | TC7 | ||

Báo cáo lưu chuyển tiền tệ | TC8 | ||

Thông tin về TSĐB | Tài sản cá nhân của chủ doanh nghiệp ở DNVVN | TSTC1 | Likert 1-5 |

Khả năng cầm cố thế chấp bất động sản của DNVVN | TSTC2 | ||

Khả năng cầm cố các tài sản thế chấp hữu hình khác của DNVVN | TSTC3 | ||

Thông tin về lịch sử tín dụng | Thông tin tín dụng tích cực trong giao dịch với các ngân hàng | LSTD1 | Likert 1-5 |

Các loại và giá trị của vật thế chấp cho khoản vay trong quá khứ | LSTD2 | ||

Thông tin tín dụng tiêu cực trong giao dịch với các ngân hàng | LSTD3 | ||

Lịch sử phá sản của chủ sở hữu | LSTD4 | ||

Thu nhập và các thông tin tài chính cá nhân khác của chủ sở hữu. | LSTD5 | ||

Bản ghi thanh toán tiện ích. | LSTD6 | ||

Phán quyết của toà án. | LSTD7 | ||

Những yêu cầu tín dụng từ những người cho vay khác. | LSTD8 | ||

Thông tin về năng lực chủ DN | Chủ DN có nền tảng giáo dục | NLCSH1 | Likert 1-5 |

Chủ DN có kinh nghiệm trong lĩnh vực kinh doanh | NLCSH2 | ||

Chủ DN có kinh nghiệm trong quản lý | NLCSH3 | ||

Chủ DN có khả năng lên kế hoạch | NLCSH4 | ||

Chủ DN sử dụng IT vào quản lý kinh doanh | NLCSH5 | ||

Chủ DN giỏi trong việc lựa chọn và quản lý nguồn tài nguyên cần thiết. | NLCSH6 |

Câu hỏi khảo sát | Mã hóa | Thang đo phù hợp | |

Chủ DN giỏi trong việc am hiểu biến đổi thị trường. | NLCSH7 | ||

Chủ DN tạo ấn tượng tích cực với ngân hàng thông qua việc chứng tỏ kiến thức và kĩ năng. | NLCSH8 | ||

Thông tin về tính cách chủ DN | Chủ DN thể hiện sự tiếp thu tích cực với các thủ tục của ngân hàng | TSCSH1 | Likert 1-5 |

Chủ DN được giới thiệu là liêm chính (từ bên thứ ba) | TSCSH2 | ||

Chủ DN tự nguyện chia sẻ những thông tin chân thật và nhạy cảm với ngân hàng | TSCSH3 | ||

Chủ DN có kinh nghiệm tốt khi làm việc với ngân hàng. | TSCSH4 | ||

Chủ DN thích ứng lợi ích của họ với lợi ích của các đối tác thương mại. | TSCSH5 | ||

Chủ DN chú ý đến nhu cầu của người lao động. | TSCSH6 | ||

Chủ DN hoàn toàn thành thật trong quá trình đàm phán với đối tác thương mại. | TSCSH7 | ||

Chủ DN kiên định với hành động và quyết định của mình. | TSCSH8 | ||

Thông tin về sự tham gia mạng lưới xã hội | Chủ DN có mạng lưới cá nhân vững chắc với các ngân hàng và các cơ quan tài chính khác. | MLXH1 | Likert 1-5 |

Chủ DN có mạng lưới cá nhân vững chắc với các quan chức chính phủ. | MLXH2 | ||

Chủ DN có mạng lưới vững chắc với các doanh nhân ở doanh nghiệp khác. | MLXH3 | ||

Mối quan hệ với khách hàng. | MLXH4 | ||

Mối quan hệ với nhà cung cấp. | MLXH5 | ||

Thông tin về mối quan hệ cho vay với NH | Số năm chủ DN có mối quan hệ với ngân hàng | MQHNH1 | Likert 1-5 |

Người sở hữu/doanh nghiệp có từng vay từ ngân hàng của bạn không ? | MQHNH2 | ||

Người sở hữu/doanh nghiệp có đang nợ ngân hàng khác không ? | MQHNH3 | ||

Ngân hàng của bạn có phải là ngân hàng chính của DNVVN không? | MQHNH4 | ||

Số lượng sản phẩm mà chủ DN sử dụng tại ngân hàng của bạn | MQHNH5 |

Nguồn: Kết quả nghiên cứu định tính của tác giả

Sau khi tiến hành khảo sát, dựa vào các lựa chọn của các cán bộ tín dụng ngân hàng chính là người trực tiếp tiếp nhận, thu thập và đánh giá DNNVV. Quá trình nhập liệu sẽ chia các lựa chọn của cán bộ tín dụng thành 2 nhóm gồm:

+ Nhóm 1: Cán bộ tín dụng đánh giá cao vai trò của loại thông tin cứng liên quan đến khách hàng (lựa chọn chủ yếu mức độ 4,5 cho các chỉ báo thuộc các nhóm DN, TC, TSTC, LSTD)

+ Nhóm 2: Cán bộ tín dụng đánh giá cao vai trò của thông tin mềm liên quan đến khách hàng, bao gồm mối quan hệ với ngân hàng, tính cách trung thực của chủ DN, sự tham gia tích cực mạng lưới xã hội của DN (lựa chọn chủ yếu mức độ 4,5 cho các chỉ báo thuộc các nhóm biến NLCSH, TCCSH, MLXH, MQHNH).

Câu 2: là các câu hỏi cho cán bộ tín dụng cũng dùng thang đo Likert 5 điểm về mức độ đáp ứng thông tin của các DNNVV nộp hồ sơ vay vốn gần nhất. Vẫn là 52 chỉ báo theo thứ tự như câu hỏi số 1, tuy nhiên loại câu hỏi này nhằm thu thập thông tin về góc nhìn nhận đánh giá của cán bộ tín dụng về DNNVV có đáp ứng được các tiêu chí mà ngân hàng chú trọng hay không.

Ví dụ:

![]()

![]()

Bản thân cán bộ tín dụng nhận thấy DNNVV vay vốn gần đây không đáp ứng được yêu cầu về tài sản thế chấp, tuy nhiên DNNVV lại được bên thứ ba đánh giá là trung thực và có tính cách rất tốt. Khi đó cán bộ tín dụng sẽ lựa chọn cho điểm mức độ đáp ứng các thông tin như sau:

1 | 2 | 3 | 4 | 5 | |

Khả năng cầm cố thế chấp bất động sản của DNVVN | 1 | 2 | 3 | 4 | 5 |

Sau khi tiến hành khảo sát, dựa vào các lựa chọn của các cán bộ tín dụng ngân hàng chính là người trực tiếp tiếp nhận, thu thập và đánh giá DNNVV. Quá trình nhập liệu sẽ chia các lựa chọn của cán bộ tín dụng thành 4 nhóm gồm:

+ Nhóm 1: Cán bộ tín dụng đánh giá DNNVV gần đây đáp ứng tốt các thông tin cứng mà ngân hàng đặt ra.

+ Nhóm 2: DNNVV đáp ứng tốt các thông tin mềm, có lợi thế về khả năng quản lý, tính cách trung thực, mạng lưới mối quan hệ xã hội tốt. Tuy nhiên DNNVV không đáp ứng được yêu cầu về thông tin cứng (báo cáo tài chính, tài sản thế chấp…) mà ngân hàng yêu cầu.

+ Nhóm 3: DNNVV được cán bộ tín dụng đánh giá là đáp ứng rất tốt cả hai tiêu chí về thông tin cứng và thông tin mềm.

+ Nhóm 4: DNNVV được cán bộ tín dụng đánh giá là rất yếu về mức độ đáp ứng thông tin cứng và thông tin mềm mà ngân hàng yêu cầu.

Câu 3, Câu 4, Câu 5, Câu 6, Câu 7 được tác giả lồng ghép để làm rõ hơn minh chứng về thực trạng sự tham gia mạng lưới xã hội và mối quan hệ của DNNVV với ngân hàng thông qua số năm mà DNNVV duy trì mối quan hệ tài chính, số lượng sản phẩm dịch vụ của ngân hàng, và vị thế của ngân hàng cho vay chính đối với DNNVV.

Biến phụ thuộc

Biến phụ thuộc của mô hình nghiên cứu là: Quyết định cho vay của ngân hàng thương mại. Đây là biến nhị phân, sẽ nhận giá trị 1 khi được ngân hàng phê duyệt cho vay, và nhận giá trị 0 khi ngân hàng quyết định từ chối cho vay. Biến phụ thuộc được thể hiện ở Câu 8, là kết quả phê duyệt hồ sơ xin vay vốn của DNNVV.

Qua quá trình thu thập dữ liệu, tác giả sẽ có bằng chứng khách quan về đặc điểm của những DNNVV có hồ sơ vay vốn được chấp nhận (hồ sơ đáp ứng tốt các tiêu chí về thông tin cứng hay thông tin mềm), và những DNNVV bị từ chối.

Như vậy, dữ liệu thu được trong quá trình khảo sát sẽ phân loại thực trạng và khả năng tiếp cận khoản vay ngân hàng của các DNNVV. Tác giả sẽ nhận thấy sự khác biệt rõ rệt trong hai chiều hướng đánh giá của cùng một cán bộ tín dụng: thứ nhất là cán bộ tín dụng chú trọng thông tin nào trong quá trình phục vụ quyết định cho vay (thông tin cứng hay thông tin mềm); thứ hai là theo CBTD thì DNNVV có đáp ứng được thông tin được chú trọng đó không.

Đánh giá độ tin cậy của thang đo

Trong quá trình thiết kế bảng hỏi, nghiên cứu rất quan tâm đến việc diễn đạt và trình tự các câu hỏi vì các ngân hàng có những quy định và thuật ngữ khác nhau nên đầu tiên bảng hỏi sơ bộ lần 1 được thiết kế sau đó nhờ 20 CBTD tại 04 NHTM mại khác nhau (vietinbank, agribank, lienviet post bank, BIDV) trên địa bàn thành phố Sơn La xem và góp ý để tránh những thuật ngữ khó hiểu hoặc điều chỉnh các câu hỏi không thích hợp, sau đó hoàn thiện lại bản khảo sát lần 2.

Sau đó tác giả trực tiếp phân phát, thu thập phiếu khảo sát thử 100 bảng hỏi tới các cán bộ tín dụng ngân hàng trên địa bàn (tác giả dựa trên mối quan hệ sẵn có với các học viên lớp Thạc sỹ K20 ngành Tài chính - Ngân hàng khóa 2011-2013 tại trường Đại học Tây Bắc, hiện nay đang là lãnh đạo trong các ngân hàng trên địa

bàn). Kích thước trên là đảm bảo cho việc đánh giá độ tin cậy Cronbach’s Alpha cho các thước đo. Các đơn vị mẫu được chọn theo phương pháp lấy mẫu tiện lợi, phi xác suất. Các thước đo có hệ số Cronbach Alpha từ 0,6 trở lên được coi là chấp nhận được. Các thước đo có hệ số Cronbach Alpha từ 0,7 đến 0,8 là sử dụng được. Nhiều nhà nghiên cứu cho rằng khi thước đo có độ tin cậy từ 0,8 trở lên đến gần 1 là thước đo tốt (Joseph F Hair et al, 1998). Ngoài ra các biến quan sát dùng để đo cùng một khái niệm nghiên cứu nên chúng phải tương quan chặt chẽ với nhau. Nếu một biến quan sát có hệ số tương quan biến tổng (hiệu chỉnh) ≥ 0,3 thì biến đó đạt yêu cầu và nếu < 0,3 thì được coi là biến rác cần phải loại bỏ thước đo. Các biến đủ độ tin cậy (thước đo hoàn chỉnh) sẽ được đưa vào bảng hỏi để nghiên cứu định lượng chính thức, kết quả giai đoạn này tác giả thu được bảng khảo sát lần 2.

3.3.3. Nghiên cứu định lượng chính thức

3.3.3.1. Chọn mẫu nghiên cứu định lượng chính thức

Thông thường, có hai nhóm phương pháp chọn mẫu tổng quát là chọn mẫu ngẫu nhiên và chọn mẫu phi xác suất. Trong đó, chọn mẫu ngẫu nhiên là phương pháp phổ biến hơn cả, được áp dụng rộng rãi hơn. Chọn mẫu ngẫu nhiên là tập hợp các phương pháp chọn mẫu theo đó mỗi phần tử mẫu đều có cơ hội được chọn và trở thành thành viên của mẫu. Trong nghiên cứu này, với mục tiêu tìm ra các nhân tố có ảnh hưởng đến quyết định cho vay của ngân hàng thương mại, tác giả lựa chọn phương pháp chọn mẫu ngẫu nhiên kế thừa nhằm đảm bảo tính đại diện của tổng thể và kế thừa nghiên cứu của Nguyen Anh Hoang (2014).

Chọn mẫu ngẫu nhiên bao gồm 4 phương pháp chính: trong đó (1) chọn mẫu ngẫu nhiên đơn giản, (2) chọn mẫu hệ thống, (3) chọn mẫu phân tầng, (4) chọn mẫu cả khối. Căn cứ vào ưu nhược điểm của từng phương pháp, tác giả cho rằng chọn mẫu ngẫu nhiên đơn giản là phù hợp nhất với nghiên cứu này. Phương pháp lấy mẫu này có ưu điểm là không phức tạp và dễ dàng trong phân tích dữ liệu.

Về kích thước mẫu, các nhà nghiên cứu trong lĩnh vực này đều đồng ý là phương pháp này đòi hỏi phải có kích thước mẫu lớn vì nó dựa trên lý thuyết phân phối mẫu lớn (Raykov et al,1995). Tuy nhiên, kích thước mẫu bao nhiêu được gọi là lớn thì hiện nay chưa được xác định rõ ràng. Hơn nữa kích thước mẫu còn tùy thuộc vào phương pháp ước lượng mà nghiên cứu sử dụng. Theo nghiên cứu của Bollen (1989) cho rằng để đảm bảo tính đại diện và chính xác trong nghiên cứu thì mẫu tối thiểu là 5 mẫu cho một tham số ước lượng. Như vậy, có nghĩa rằng với 52 quan sát trong bảng hỏi tương ứng với mẫu mức tối thiểu là 260, để nghiên cứu đảm bảo tính

tin cậy và khoa học thì mẫu khảo sát nên từ 300 - 350 phiếu. Căn cứ trên tỷ lệ phản hồi phiếu khảo sát sơ bộ 100 phiếu thu về/ 100 phiếu phát ra (tỷ lệ phản hồi 100%), tuy nhiên mẫu sơ bộ dựa trên mối quan hệ sẵn có nên có tỷ lệ phản hồi rất cao, thực tế khảo sát với nghiên cứu điều tra xã hội có tỷ lệ phản hồi dưới 80%, thông thường từ 50% - 60% (Cooper và Schindler, 2006), vậy nên tác giả lựa chọn kích thước mẫu phát phiếu khảo sát chính thức là 570 phiếu > 350*1,6 nhằm loại trừ các rủi ro tỷ lệ phản hồi thấp hoặc phiếu nhiễu, phiếu lỗi.

Đối tượng khảo sát và thu thập dữ liệu của luận án là các cán bộ tín dụng làm việc tại phòng khách hàng doanh nghiệp của các ngân hàng thương mại trên địa bàn 4 tỉnh Hòa Bình, Sơn La, Điện Biên, Lai Châu. Luận án sử dụng phương pháp lấy mẫu ngẫu nhiên, đây là phương pháp phù hợp vì có ưu điểm nhanh chóng, tiện lợi, ít tốn kém và hợp lý khi không xác định chính xác được số lượng cán bộ tín dụng ngân hàng tại các ngân hàng thương mại và việc tiếp cận họ cũng khó khăn. Bên cạnh đó, thực trạng các ngân hàng thương mại hiện nay với chính sách luân chuyển cán bộ các phòng ban, chi nhánh nhằm hạn chế rủi ro đạo đức, nên khó xác định chính xác số lượng cán bộ đã từng thẩm định hồ sơ vay vốn. Trên cơ sở thực trạng số lượng cán bộ tín dụng được phân bổ dựa trên quy mô khách hàng DNNVV, nghiên cứu xác định tỷ lệ phân bổ phiếu điều tra tại 04 tỉnh tiểu vùng Tây Bắc tương ứng với tỷ lệ DNNVV đang hoạt động như sau:

Bảng 3.7: Phân bổ phiếu khảo sát chính thức

Hòa Bình | Sơn La | Điện Biên | Lai Châu | Tổng số | |

DNNVV (%) | 38 | 26 | 20 | 16 | 100 |

Số phiếu phát ra | 215 | 150 | 115 | 90 | 570 |

Số phiếu phản hồi | 125 | 95 | 72 | 63 | 355 |

Nguồn: nghiên cứu của tác giả

Tác giả sử dụng mối quan hệ có sẵn thông qua gia đình, đồng nghiệp và đặc biệt là các học viên lớp Thạc sỹ K20 ngành Tài chính - Ngân hàng khóa 2011 - 2013 tại trường Đại học Tây Bắc, (các học viên đã ra trường và hiện giữ chức vụ quản lý trong NHTM) để phát bảng hỏi cho 50 cán bộ tín dụng và nhờ những người này chuyển bảng hỏi cho 570 cán bộ tín dụng tại các ngân hàng thương mại trên địa bàn 04 tỉnh tiểu vùng Tây Bắc. Quá trình khảo sát được tiến hành từ tháng 5 năm 2017 đến tháng 9 năm 2017 kết quả thu về được 355 phiếu trả lời tốt đạt 62,2% số mẫu phát ra. Theo Cooper và Schindler (2006) tỷ lệ thu hồi phiếu đạt từ 30% đến 50% là điển hình cho các nghiên cứu điều tra, tỷ lệ trả lời 80% trở lên sẽ cho thấy người trả lời rất quan

tâm đến chủ đề nghiên cứu và các nhà nghiên cứu không thể mong đợi nhận được 100% tỷ lệ phản hồi. Do vậy, tỷ lệ phản hồi 62,2% (thấp hơn tỷ lệ phản hồi của khảo sát sơ bộ 100%) của nghiên cứu là tương đối tốt và có thể chấp nhận được. Hơn nữa, 355 phiếu thu thập có dữ liệu tốt, không có phiếu lỗi, trống, bỏ sót, hay tích lựa chọn cực đoan (phiếu khuyết tật = 0), thể hiện chất lượng của bảng hỏi và phương pháp thu thập dữ liệu rất hiệu quả với nghiên cứu điều tra.

3.3.3.2. Phương pháp phân tích số liệu

Theo từng mục tiêu nghiên cứu, số liệu được phân tích theo các phương pháp khác nhau:

Với mục tiêu phân tích thực trạng cho vay của các ngân hàng thương mại đối với các DNNVV Tây Bắc (quy mô cho vay; cơ cấu cho vay; lợi nhuận từ cho vay; nợ xấu của DNNVV, tài sản đảm bảo, xếp hạng tín nhiệm DNNVV) các dữ liệu thu thập được được thiết kế đưa vào bảng, biểu đồ với sự giúp đỡ của phần mềm Excel sau đó đánh giá theo thời gian cũng như tỷ lệ tăng giảm tuyệt đối, tương đối theo thời gian.

Với mục tiêu kiểm định giả thuyết đưa ra tác giả sử dụng phương pháp phân tích hồi quy Binary Logistic với sự giúp đỡ của phần mềm SPSS20. Các dữ liệu trên phiếu khảo sát được thu thập, tác giả tiến hành lọc dữ liệu, làm sạch dữ liệu thu được 355 phiếu đạt yêu cầu (không có phiếu lỗi), mã hoá các biến quan sát và nhập liệu, sử dụng phần mềm SPSS20 để phân tích dữ liệu.

Trước khi kiểm định các giả thuyết đưa ra, các thang đo sử dụng trong nghiên cứu được tiến hành đánh giá theo hai bước bao gồm phân tích Cronbach Alpha (Nunnally & Bernstein,1994, Nguyễn Đình Thọ, 2011) các biến quan sát không phù hợp sẽ bị loại nếu hệ số tương quan biến tổng nhỏ < 0.3 và thang đo sẽ được chấp nhận khi Cronbach’alpha ≥ 0.6.

Bước hai là phân tích nhân tố khám phá, kiểm định giá trị hội tụ (EFA) với sự hỗ trợ của phần mềm SPSS để loại bỏ thêm các biến quan sát chất lượng kém (như biến có hệ số tải - factor loading <0,5, hay hệ số tải dải đều ở một số nhân tố). Theo (Hair et al, 2006, Nguyễn Đình Thọ, 2011) để sử dụng EFA kích thước mẫu tối thiểu phải là 50, tốt hơn là 100 và 1 biến đo lường cần tối thiểu là 5 quan sát (luận án với 52 chỉ báo tương ứng số phiếu khảo sát trên 260 là đạt yêu cầu, 355 phiếu là mức độ tin cậy cao). Kiểm định sự phù hợp mô hình EFA so với dữ liệu khảo sát: Tổng phương sai trích (Cumulative%) ≥ 50% (Nguyễn Đình Thọ, 2011). Sau khi kiểm tra giá trị hội tụ của các biến quan sát, tác giả cần đặt lại tên nhóm biến bằng cách gán giá trị trung bình của các biến quan sát tương ứng.