xa xỉ càng tăng lên, tỷ lệ chi tiêu cho các hàng thiết yếu càng giảm xuống. Nói chung, vào thời kỳ kinh tế đất nước phồn thịnh, tăng trưởng thì người ta tiêu dùng nhiều hơn và ngược lại.

Lối sống phác hoạ một cách rò nét về chân dung của một con người, và hành vi tiêu dùng của con người thể hiện rò rệt lối sống của họ. Tất nhiên, lối sống của mỗi con người bị chi phối bởi các yếu tố chung như nhánh văn hoá, nghề nghiệp, nhóm xã hội, tình trạng kinh tế và hoàn cảnh gia đình. Nhưng lối sống của mỗi người mang sắc thái riêng. Trong khi đó, cá tính là những đặc tính tâm lý nổi bật của mỗi người dẫn đến các hành vi ứng xử mang tính ổn định và nhất quán đối với môi trường xung quanh. Có thể nêu ra một số các cá tính thường gặp như: tính cẩn thận; tính tự tin; tính bảo thủ; tính hiếu thắng; tính năng động…Cá tính sẽ ảnh hưởng đến hành vi tiêu dùng của khách hàng. Cá tính cũng là một căn cứ để cho doanh nghiệp định vị sản phẩm. Nghiên cứu cá tính khách hàng cũng có ích cho đội ngũ bán hàng.

– Các yếu tố thuộc về tâm lý

Nhu cầu của con người rất đa dạng. Doanh nghiệp cần phải nắm bắt đúng nhu cầu của khách hàng để thúc đẩy nhu cầu đó thành động cơ mua hàng.

Động cơ là động lực mạnh mẽ thôi thúc con người hành động để thoả mãn một nhu cầu vật chất hay tinh thần, hay cả hai. Khi nhu cầu trở nên cấp thiết thì nó thúc giục con người hành động để đáp ứng nhu cầu. Như vậy, cơ sở hình thành động cơ là các nhu cầu ở mức cao. Tri giác hay nhận thức là một quá trình thông qua đó con người tuyển chọn, tổ chức và giải thích các thông tin nhận được để tạo ra một bức tranh về thế giới xung quanh. Con người có thể nhận thức khác nhau về cùng một tình huống do sự tri giác có chọn lọc, bóp méo và ghi nhớ thông tin tiếp nhận được có chọn lọc.

Sự hiểu biết là những biến đổi nhất định diễn ra trong hành vi của con người dưới ảnh hưởng của kinh nghiệm được họ tích luỹ. Con người có được kinh nghiệm, hiểu biết là do sự từng trải và khả năng học hỏi. Niềm tin và thái độ: qua thực tiễn và sự hiểu biết con người ta có được niềm tin và thái độ, điều này lại ảnh hưởng đến hành vi mua của họ. Doanh nghiệp phải chiếm được lòng tin của khách hàng về các nhãn hàng của mình. Muốn có chỗ đứng vững chắc trên thị trường nội địa và vươn ra thị trường

thế giới, hàng Việt Nam phải chiếm được niềm tin của khách hàng trong nước và thế giới.

1.1.5. Dịch vụ Mobile Banking

Có thể bạn quan tâm!

-

Nghiên cứu các nhân tố ảnh hưởng đến quyết định sử dụng dịch vụ Mobile Banking của khách hàng cá nhân tại Ngân hàng thương mại cổ phần Quân đội chi nhánh tỉnh Thừa Thiên Huế - 1

Nghiên cứu các nhân tố ảnh hưởng đến quyết định sử dụng dịch vụ Mobile Banking của khách hàng cá nhân tại Ngân hàng thương mại cổ phần Quân đội chi nhánh tỉnh Thừa Thiên Huế - 1 -

Nghiên cứu các nhân tố ảnh hưởng đến quyết định sử dụng dịch vụ Mobile Banking của khách hàng cá nhân tại Ngân hàng thương mại cổ phần Quân đội chi nhánh tỉnh Thừa Thiên Huế - 2

Nghiên cứu các nhân tố ảnh hưởng đến quyết định sử dụng dịch vụ Mobile Banking của khách hàng cá nhân tại Ngân hàng thương mại cổ phần Quân đội chi nhánh tỉnh Thừa Thiên Huế - 2 -

Cơ Sở Lý Luận Về Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Dịch Vụ Của Khách Hàng

Cơ Sở Lý Luận Về Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Dịch Vụ Của Khách Hàng -

Mô Hình Hành Vi Có Kế Hoạch (Theory Of Planned Behavior – Tpb)

Mô Hình Hành Vi Có Kế Hoạch (Theory Of Planned Behavior – Tpb) -

Cơ Sở Thực Tiễn Về Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Dịch Vụ Mobile Banking

Cơ Sở Thực Tiễn Về Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Dịch Vụ Mobile Banking -

Tình Hình Lao Động Của Ngân Hàng Tmcp Quân Đội Chi Nhánh Huế Giai Đoạn 2017 – 2019

Tình Hình Lao Động Của Ngân Hàng Tmcp Quân Đội Chi Nhánh Huế Giai Đoạn 2017 – 2019

Xem toàn bộ 135 trang tài liệu này.

1.1.5.1. Khái niệm dịch vụ Mobile Banking

Theo Ngân hàng Nhà nước Việt Nam, Moblie Banking được định nghĩa là kênh phân phối hiện đại giúp khách hàng truy cập các dịch vụ ngân hàng từ xa bằng cách sử dụng các thiết bị di động kết nối với mạng viễn thông không dây. Khách hàng có thể kiểm tra số dư tài khoản của họ và lịch sử giao dịch, chuyển tiền, thanh toán hóa đơn, kinh doanh chứng khoán và quản lý danh mục đầu tư tài chính của mình.

Theo nghĩa tổng quát nhất, Mobile Banking là một trong các hình thức của dịch vụ ngân hàng trực tuyến (E-Banking) qua ứng dụng của ngân hàng trên điện thoại, cho phép khách hàng giao dịch với ngân hàng ở bất kỳ nơi đâu.

1.1.5.2. Các dịch vụ cơ bản của Mobile Banking

– Quản lý tài khoản: tạo, hủy, thay đổi và kiểm tra trạng thái tài khoản thông qua

điện thoại di động.

– Cân đối tài khoản: kiểm tra cân đối cho một hay nhiều tài khoản.

– Chuyển khoản: thực hiện chuyển khoản giữa các tài khoản trong cùng hệ thống hoặc giữa các ngân hàng khác nhau.

– Thanh toán dịch vụ: thanh toán hóa đơn điện, nước, điện thoại, bảo hiểm...

– Mua bán: thanh toán các giao dịch mua bán hàng hóa thông thường thay cho tiền mặt hoặc thẻ tín dụng.

– Xem thông tin: tỷ giá, chứng khoán, số dư, phát sinh giao dịch…

– Nạp tiền: nạp tiền cho các thẻ tín dụng, cho điện thoại di động…

– Giao dịch chứng khoán: đặt lệnh mua, bán chứng khoán.

– Giao dịch tài chính: thực hiện mua bán kim loại quý, ngoại tệ…

1.1.5.3. Các loại hình thái chính của Mobile Banking

Trong quá trình phát triển của mình, Mobile Banking có những hình thái chính sau: Short Message Service (SMS), Mobile Web và Mobile Client Applications. Mỗi hình thái đều có điểm mạnh và điểm yếu riêng, được các ngân hàng áp dụng dựa vào đặc trưng và chiến lược riêng của mỗi ngân hàng

Short Message Service (SMS): Đây là loại hình mà hầu hết các ngân hàng đều sử dụng, công nghệ này vừa tiện lợi và chi phí để áp dụng cũng rẻ hơn so với những công nghệ khác. Một người sử dụng dịch vụ này có thể nhắn tin dạng SMS để kiểm tra số dư trong tài khoản, trả tiền điện, nước, chuyển khoản…

• Ưu điểm: dễ sử dụng; dạng tin nhắn phổ biến hay sử dụng với người dùng; hoạt động trên tất cả các mạng; phù hợp, chi phí rẻ với người dùng; không đòi hỏi thiết lập phần mềm; cho phép ngân hàng cung cấp các thông tin thực tới người dùng; có thể lưu trữ nội dung tin nhắn mà không cần kết nối mạng.

• Nhược điểm: chỉ có dạng văn bản thông thường (text-only) và giới hạn trong 140-160 ký tự 1 tin nhắn; không hỗ trợ môi trường bảo mật, không hỗ trợ các ứng dụng đa phương tiện.

Mobile Web: cho phép việc truy cập web thông qua điện thoại cầm tay với màn hình to, rộng và độ phân giải cao thông qua Wireless Application Protocol (WAP). Điều này giúp cho người dùng thực hiện các nhu cầu, giao dịch của mình thông qua web.

• Ưu điểm: người dùng quen với việc truy cập Internet thì sẽ thích thú hơn và sử dụng được các ứng dụng đa phương tiện; cho phép người dùng cuối thực hiện các ứng dụng kết hợp; kết nối bảo mật được thực hiện trên hầu hết các trình duyệt Mobile.

• Nhược điểm: nhiều thiết bị cầm tay không tương thích; hạn chế về tốc độ và băng thông, trình duyệt; không làm việc được khi không có Internet (off-line).

Mobile Client Applications: Đây là công nghệ mà hầu hết các ngân hàng hàng đầu thế giới đang sử dụng vì tính an toàn, bảo mật và khả năng làm việc liên tục của nó. Công nghệ này sẽ cài trên mỗi máy điện thoại 1 phần mềm riêng biệt của nó giúp cho khách hàng có thể giao dịch với ngân hàng 24/24 thông qua đường sóng điện thoại.

• Ưu điểm: cung cấp nhiều dịch vụ đa phương tiện; có khả năng làm việc ngay cả khi không kết nối mạng internet; độ bảo mật cao với những ứng dụng riêng; đảm bảo thông tin khách hàng khi thiết bị cầm tay bị mất hoặc ăn trộm.

• Nhược điểm: đòi hỏi máy phải có hệ điều hành phù hợp; sự khác biệt giữa các hệ điều hành và các loại máy điện thoại sẽ là cản trở lớn cho việc hỗ trợ công nghệ này.

1.1.5.4. Lợi ích của Mobile Banking

Đối với khách hàng

– Với Mobile Banking, khách hàng có thể chuyển khoản, thanh toán các chi phí của mình mọi lúc, mọi nơi. Khách hàng không phải tìm xem ngân hàng có đặt máy ATM đâu đó xung quanh nơi bạn đang đứng không, thay vào đó bạn chỉ việc soạn tin nhắn số tiền và tài khoản cần gửi, chọn “gửi” là có thể hoàn tất một giao dịch. Ngoài dịch vụ chuyển khoản, với chiếc điện thoại di động khách hàng còn có thể truy vấn rất nhiều thông tin hữu ích từ ngân hàng từ quản lý tài khoản đến thực hiện thanh toán các giao dịch trực tuyến.

– Nhanh chóng, thuận tiện: Mobile Banking giúp khách hàng có thể liên lạc với ngân hàng một cách nhanh chóng, thuận tiện để thực hiện một số nghiệp vụ ngân hàng tại bất kỳ thời điểm nào (24 giờ mỗi ngày, 7 ngày một tuần) và ở bất cứ nơi đâu. Điều này đặc biệt có ý nghĩa đối với các khách hàng có ít thời gian để đi đến văn phòng trực tiếp giao dịch với ngân hàng, các khách hàng nhỏ và vừa, khách hàng cá nhân có số lượng giao dịch với ngân hàng không nhiều, số tiền mỗi lần giao dịch không lớn. Đây là lợi ích mà các giao dịch kiểu ngân hàng truyền thống khó có thể đạt được với tốc độ nhanh, chính xác so với ngân hàng điện tử nói chung và dịch vụ Mobile Banking nói riêng.

– An toàn: với Mobile Banking tính bảo mật không chỉ thể hiện ở mật khẩu của khách hàng mà còn ở cả mã PIN của điện thoại, khi mất mật khẩu hoặc điện thoại khách hàng không phải quá lo lắng, vì chỉ khi có cả hai cái mật khẩu truy cập và mã PIN điện thoại, người khác mới có khả năng thực hiện các giao dịch Mobile Banking. An toàn của người sử dụng càng được nâng cao hơn với các công nghệ kết hợp như công nghệ xác thực mạnh (one time password) hay áp dụng công nghệ Mobile Client Application.

Đối với ngân hàng

– Triển khai Mobile Banking, ngân hàng sẽ có rất nhiều lợi ích. Trước hết, ngân hàng mang đến một kênh giao dịch tuyệt vời cho khách hàng của mình, làm họ hài lòng hơn. Đây là điều rất quan trọng trong lúc các Ngân hàng đưa ra nhiều động thái làm tăng sự thỏa mãn của khách hàng để tăng sức cạnh tranh với các đối thủ của mình.

– Với Mobile Banking, mỗi chiếc điện thoại di động có thể thực hiện các chức năng gần như một chiếc ATM. ATM sẽ hữu dụng hơn chiếc di động chỉ khi việc sử dụng tiền mặt vẫn được sử dụng để thanh toán. Vậy trong một tương lai không xa, nhắc đến chiếc di động là chúng ta nhắc đến một chiếc ATM. Triển khai sớm Mobile Banking, ngân hàng sẽ tiết kiệm được hàng tỉ đồng trong việc xây dựng mạng lưới ATM.

– Ngoài ra, trên hệ thống SMS 2 chiều, ngân hàng không những chỉ đáp ứng những truy vấn thông tin của khách hàng mà còn có thể chủ động đưa đến cho khách hàng của mình những thông điệp một cách trực tiếp và nhanh chóng. Thông tin về dịch vụ mới của ngân hàng, chính sách tỉ giá, thay đổi về lãi suất,… thông tin các sự kiện, hoạt động của ngân hàng hay cả những lời chúc gửi tới khách hàng nhân dịp đặc biệt.

– Tiết kiệm chi phí, tăng thu nhập: (i) Phí giao dịch Mobile Banking được đánh giá là ở mức rất thấp so với giao dịch truyền thống từ đó góp phần tăng thu nhập cho ngân hàng. Số liệu về phí giao dịch ngân hàng khảo sát ở Mỹ đã minh chứng cho điều đó; (ii) Chỉ số “chi phí đầu tư cho việc phục vụ một khách hàng” của hệ thống Mobile Banking chỉ dưới 1$ - nghĩa là hiệu quả cao hơn gấp nhiều lần so với việc mở một chi nhánh hay đầu tư hệ thống Call Center. Chỉ số “chi phí đầu tư cho việc phục vụ một khách hàng” tương ứng khi mở một chi nhánh và khi xây dựng hệ thống Call Center là khoảng 500$ và 5$. Trong thời đại cạnh tranh khắc nghiệt này, thời gian từ lúc thai nghén ý tưởng cho đến lúc đưa sản phẩm ra thị trường cũng là một chỉ số cần được ngân hàng quan tâm; (iii) Bằng Mobile Banking khách hàng có thể tìm hiểu thông tin, giao dịch thường xuyên hơn, cập nhật hơn, mà do vậy làm giảm chi phí bán hàng và tiếp thị.

– Mở rộng phạm vi hoạt động, tăng khả năng cạnh tranh: Mobile Banking là một giải pháp của ngân hàng để nâng cao chất lượng dịch vụ và hiệu quả hoạt động, qua đó nâng cao khả năng cạnh tranh của ngân hàng. Điều quan trọng hơn là Mobile Banking

còn giúp ngân hàng thực hiện chiến lược “toàn cầu hóa” mà không cần mở thêm chi nhánh ở trong nước cũng như ở nước ngoài. Mobile Banking cũng là công cụ quảng bá, khuyếch trương thương hiệu của ngân hàng một cách sinh động, hiệu quả.

– Nâng cao hiệu quả sử dụng vốn: xét về mặt kinh doanh, Mobile Banking sẽ giúp nâng cao hiệu quả sử dụng vốn của ngân hàng. Thông qua các dịch vụ Mobile Banking, các lệnh chi trả, nhờ thu của khách hàng được thực hiện nhanh chóng, tạo điều kiện chu chuyển nhanh vốn tiền tệ, trao đổi tiền - hàng. Qua đó đẩy nhanh tốc độ lưu thông hàng hoá, tiền tệ, nâng cao hiệu quả sử dụng vốn.

– Tăng khả năng chăm sóc và thu hút khách hàng: Chính tiện ích từ công nghệ ứng dụng, từ phần mềm, từ nhà cung cấp dịch vụ mạng, Mobile Banking đã thu hút và giữ khách hàng sử dụng, quan hệ giao dịch với ngân hàng, trở thành khách hàng truyền thống của ngân hàng. Với mô hình ngân hàng hiện đại, kinh doanh đa năng nên khả năng phát triển, cung ứng các dịch vụ cho nhiều đối tượng khách hàng, nhiều lĩnh vực kinh doanh của Mobile Banking là rất cao.

– Cung cấp dịch vụ trọn gói: điểm đặc biệt của dịch vụ Mobile Banking là có thể cung cấp dịch vụ trọn gói. Theo đó các ngân hàng có thể liên kết với các công ty bảo hiểm, công ty chứng khoán, công ty tài chính khác để đưa ra các sản phẩm tiện ích đồng bộ nhằm đáp ứng căn bản các nhu cầu của một khách hàng hoặc một nhóm khách hàng về các dịch vụ liên quan tới ngân hàng, bảo hiểm, đầu tư, chứng khoán...

1.1.5.5. Rủi ro khi sử dụng Mobile Banking

Cùng với sự phát triển của khoa học kỹ thuật thì tội phạm công nghệ cũng không ngừng gia tăng, ảnh hưởng của nó cực kỳ lớn đặc biệt là khi nó không chỉ đơn thuần dừng ở mức kỹ thuật mà mục đích lớn hơn là về mặt kinh tế, xã hội. Một số rủi ro chính khách hàng Mobile Banking phải đối mặt khi sử dụng:

– Cloning: sao chép thông tin xác nhận (identify) từ điện thoại này qua điện thoại khác, bằng cách này kẻ lừa đảo có thể giả dạng khách hàng thực hiện các giao dịch. Riêng đối với Mobile Banking, Cloning có thể cho phép hacker truy cập vô tài khoản của khách hàng ở ngân hàng.

– Hijacking: kẻ tấn công có thể kiểm soát giao dịch giữa hai thực thể, giả dạng làm 1 trong 2 thực thể đó. Tương tự Cloning, hacker có thể sử dụng Hijacking để truy cập vô tài khoản của khách hàng.

– Malicious Code: một thể loại giống như Virus, Worm hoặc có thể là malware được cài vào thiết bị cầm tay, từ đó hacker có thể lấy thông tin về bất kỳ giao dịch nào của khách hàng khi sử dụng Mobile Banking.

– Man-in-the-Middle-Attack: một cách thức tấn công dựa vào sự hoạt động của các giao thức (protocol), kẻ tấn công đứng ở vị trí giữa người gửi thông tin và người xác nhận và có thể đọc, thêm vào hoặc chỉnh sửa thông tin mà khách hàng hay ngân hàng không hề biết.

– Phishing: một hình thức ăn cắp thông tin nhạy cảm của khách hàng, làm khách hàng tiết lộ thông tin, giả mạo một người hoặc tổ chức để khiến cho người khác tiết lộ thông tin của họ thông qua malware từ email hoặc truy cập những website yêu cầu cung cấp thông tin cá nhân.

– Pharming: chương trình virus xâm nhập vào máy của khách hàng, chiếm quyền điều khiển trình duyệt web. Khi khách hàng nhập thông tin vào một trang web chính thống sẽ bị chuyển đến một trang web giả mạo mà không thể nhận ra. Những thông tin nhập vào trang web đó sẽ bị chiếm dụng.

– SMiShing: viết rút gọn của “SMS Phishing”, kẻ tấn công sử dụng SMS nhằm mục đích ăn cắp thông tin cá nhân khách hàng.

– Spoofing: là kiểu tấn công mà kẻ lừa đảo gửi đi những gói thông tin (packet) từ một nguồn (source) hợp pháp.

– Vishing: viết rút gọn của “Voice and Phishing”, một dạng tấn công mà khách hàng lộ thông tin cá nhân thông qua các cuộc gọi.

1.1.6. Các lý thuyết nghiên cứu nhân tố ảnh hưởng đến quyết định sử dụng của

khách hàng

1.1.6.1. Thuyết hành động hợp lí (Theory of Reasoned Action – TRA)

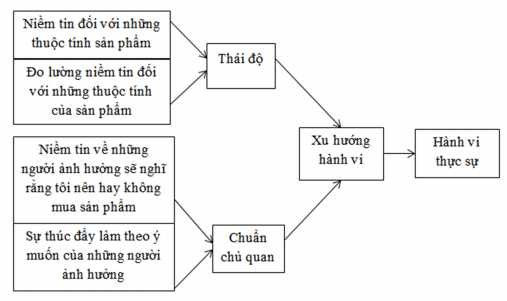

Thuyết hành động hợp lý (Theory of Reasoned Action) được Ajzen và Fishbein xây dựng từ cuối thập niên 60 của thế kỷ 20 và được hiệu chỉnh mở rộng trong thập niên 70. Theo TRA, yếu tố quan trọng nhất quyết định hành vi của con người là ý định

thực hiện hành vi đó. Ý định hành vi (Behavior Intention) là ý muốn thực hiện hành vi cụ thể nào đó. Ý định hành vi bị ảnh hưởng bởi 2 yếu tố: thái độ (Attitude) của một con người về hành vi và chuẩn chủ quan (Subjective Norm) liên quan đến hành vi.

Theo TRA, quyết định hành vi là yếu tố quan trọng nhất dự đoán hành vi tiêu

dùng.

Hình 1.2. Mô hình Thuyết hành động hợp lí (Theory of Reasoned Action – TRA)

(Nguồn: Schiffman và Kanuk, 1987)

1.1.6.2. Mô hình hành vi có kế hoạch (Theory of Planned Behavior – TPB)

Thuyết hành vi dự định (TPB) (Ajzen, 1991), được phát triển từ lý thuyết hành động hợp lý (TRA; Ajzen & Fishbein, 1975), giả định rằng một hành vi có thể được dự báo hoặc giải thích bởi các xu hướng hành vi để thực hiện hành vi đó. Các xu hướng hành vi được giả sử bao gồm các yếu tố động cơ ảnh hưởng đến hành vi, và được định nghĩa như là mức độ nỗ lực mà mọi người cố gắng để thực hiện hành vi đó (Ajzen, 1991).

Xu hướng hành vi lại là một hàm của ba yếu tố. Thứ nhất, các thái độ được khái niệm như là đánh giá tích cực hay tiêu cực về hành vi thực hiện. Yếu tố thứ hai là ảnh hưởng xã hội mà đề cập đến sức ép xã hội được cảm nhận để thực hiện hay không thực hiện hành vi đó. Cuối cùng, thuyết hành vi dự định TPB (Theory of Planned Behaviour) được Ajzen xây dựng đã khắc phục được nhược điểm của mô hình thuyết